Tamanho e Participação do Mercado de Nitrato de Amônio

Análise do Mercado de Nitrato de Amônio pela Mordor Intelligence

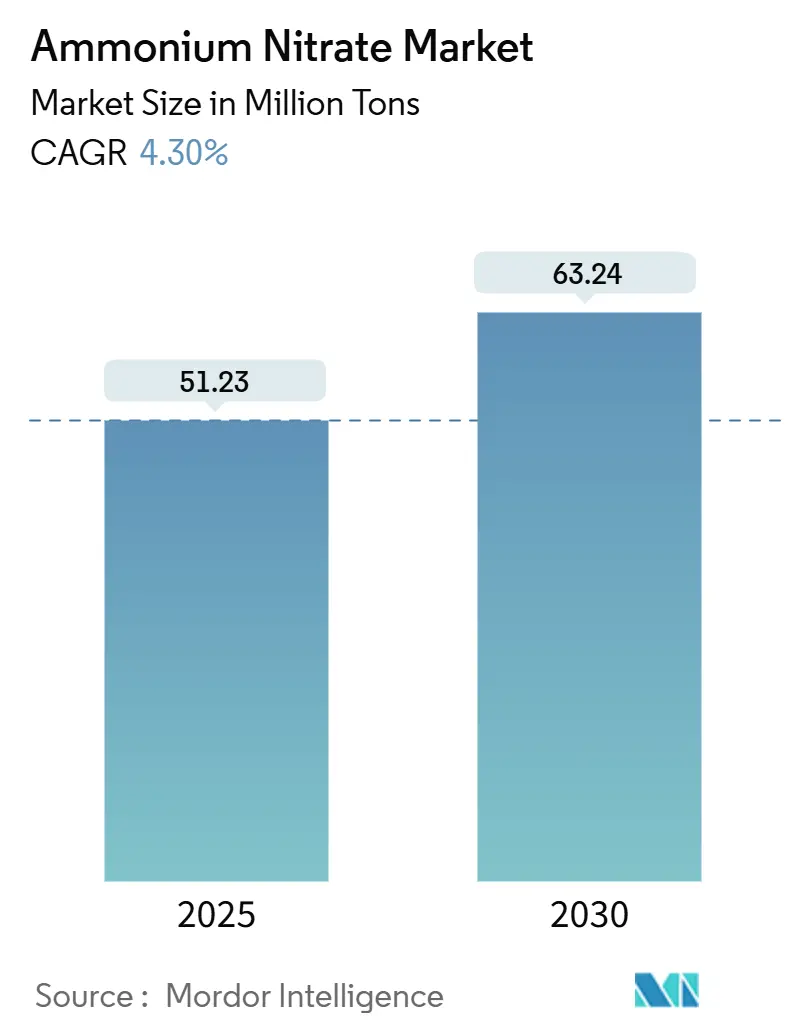

O tamanho do mercado de nitrato de amônio atingiu 51,23 milhões de toneladas em 2025 e está previsto para subir para 63,24 milhões de toneladas até 2030, refletindo um CAGR de 4,30% durante 2025-2030. O crescimento continua porque o composto permanece indispensável na nutrição de culturas e em explosivos a granel que suportam mineração e trabalhos de infraestrutura em larga escala. A proliferação da agricultura regenerativa na Europa, a rápida expansão da mineração de superfície na Ásia-Pacífico, e as atualizações tecnológicas em detonação controlada na América do Norte estão reforçando a demanda. Investimentos paralelos em amônia verde e nitrato de amônio técnico de baixo carbono mostram que os produtores estão se posicionando para crescimento alinhado ao clima enquanto navegam pela pressão de custos dos mercados voláteis de gás natural e restrições de transporte emergentes.

Principais Conclusões do Relatório

- Por aplicação, fertilizantes lideraram com 75% da participação de receita em 2024; explosivos está previsto para expandir a um CAGR de 4,9% até 2030.

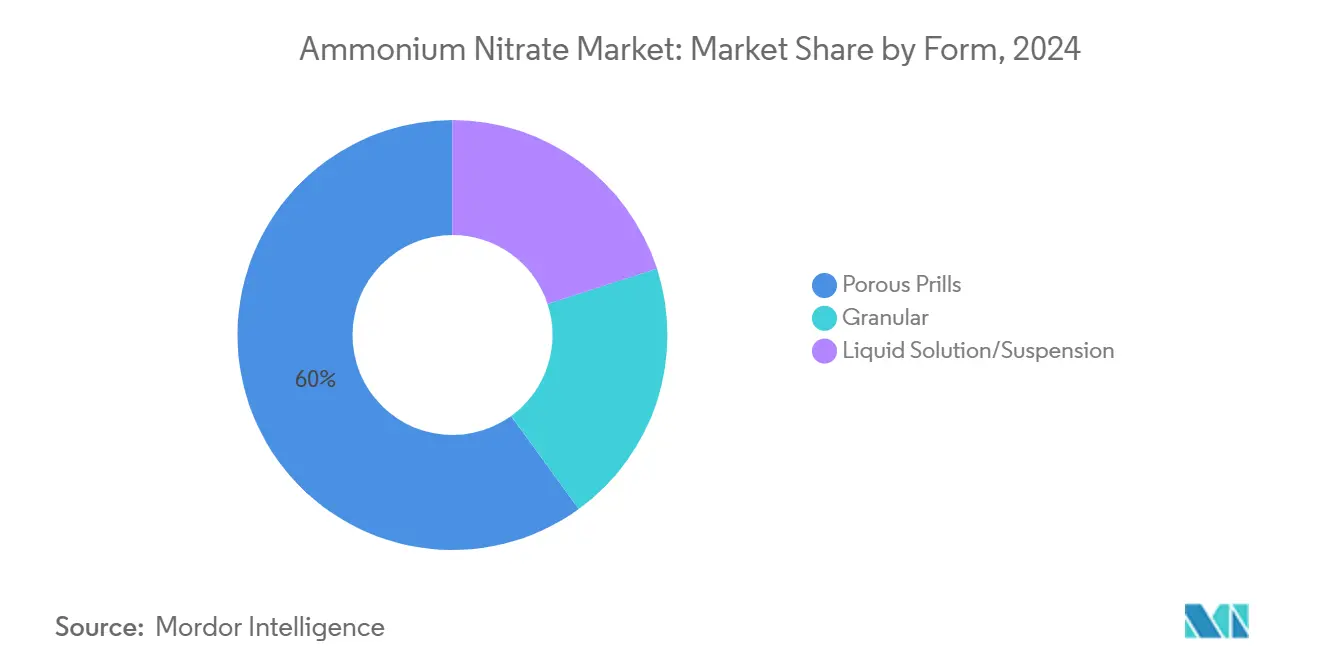

- Por forma, grânulos porosos representaram 60% da participação do tamanho do mercado de nitrato de amônio em 2024, enquanto produtos granulares devem crescer a um CAGR de 5,5%.

- Por grau, grau agrícola comandou 77% da participação do tamanho do mercado de nitrato de amônio em 2024; grau industrial está registrando o CAGR mais rápido de 4,8% até 2030.

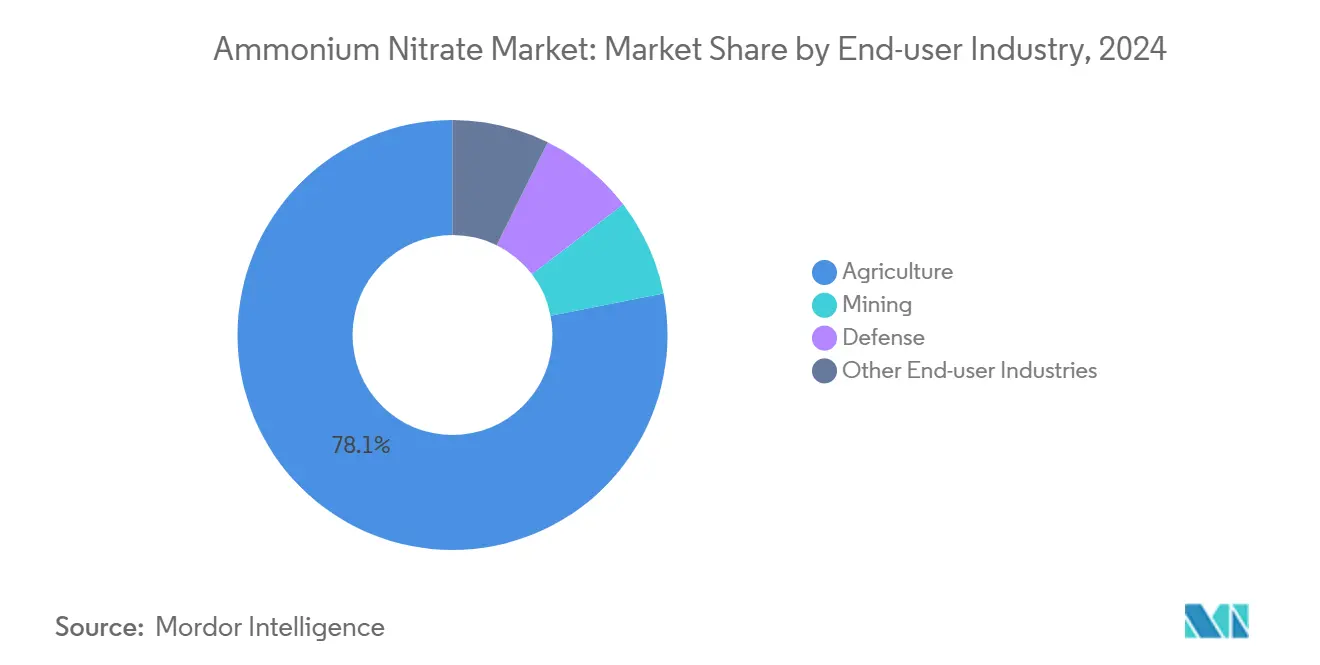

- Por setor de usuário final, agricultura capturou 78,1% da participação do mercado de nitrato de amônio em 2024, enquanto mineração está avançando a um CAGR de 5,1% até 2030.

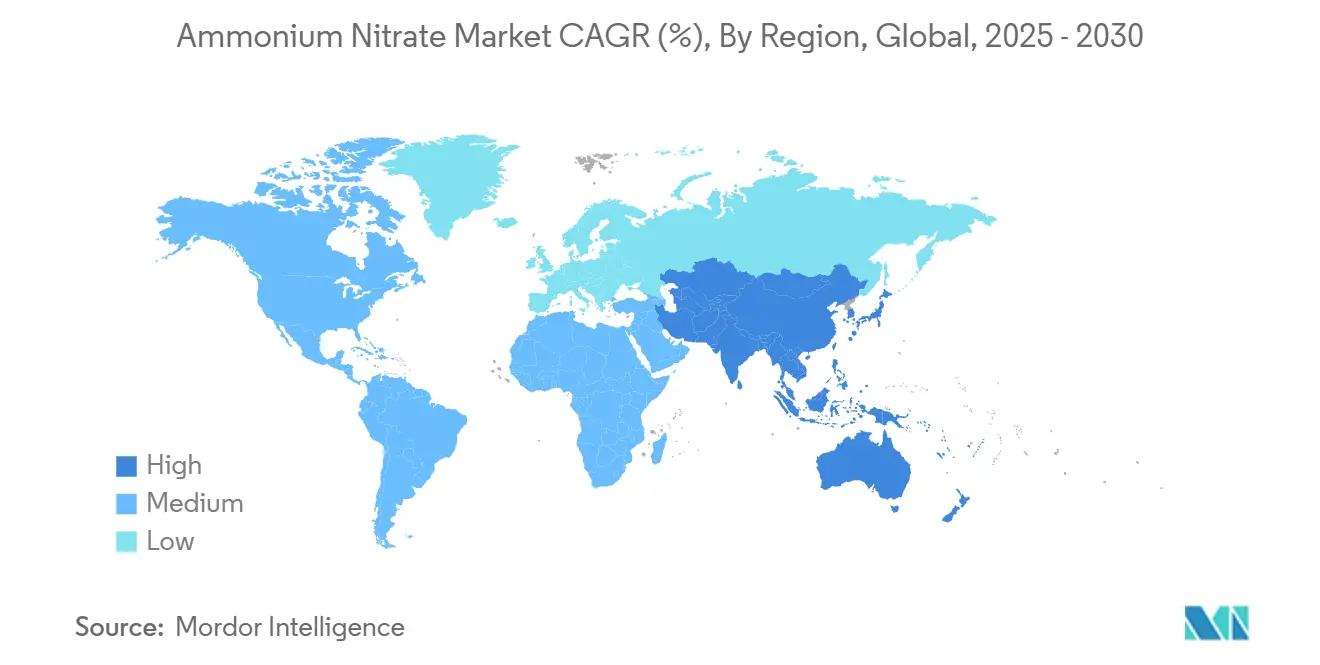

- Por geografia, Ásia-Pacífico deteve 45,3% do mercado em 2024 e está projetada para registrar o CAGR regional mais alto de 4,98% entre 2025-2030.

Tendências e Insights Globais do Mercado de Nitrato de Amônio

Análise do Impacto dos Impulsionadores

| Impulsionadores | (~) % de Impacto no CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na demanda de nitrato-cálcio-amônio de programas de agricultura regenerativa na Europa | +0,7 | Europa, com transbordamento para América do Norte | Médio prazo (~ 3-4 anos) |

| Expansão de explosivos ANFO e emulsão em mineração de superfície em larga escala | +0,6 | Ásia-Pacífico, América do Norte | Longo prazo (≥ 5 anos) |

| Aumento da atividade de detonação controlada para reformas de oleodutos de óleo de xisto na América do Norte | +0,4 | América do Norte, com transbordamento para América do Sul | Curto prazo (≤ 2 anos) |

| Demanda Crescente por Fertilizantes no Setor Agrícola | +1,8 | Global, com ênfase na Ásia-Pacífico | Longo prazo (≥ 5 anos) |

| Demanda crescente por Explosivos Industriais para Pedreiras | +0,8 | Global, com ênfase na Ásia-Pacífico e América do Norte | Médio prazo (~ 3-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Demanda de Nitrato-Cálcio-Amônio de Programas de Agricultura Regenerativa na Europa

Produtores europeus integrando práticas regenerativas estão migrando rapidamente para nitrato de cálcio e amônio para aumentar a eficiência do uso de nitrogênio e saúde do solo. Ensaios de campo regionais relatam ganhos de produtividade de 0,65 t/ha sobre sistemas de ureia, apoiados por menores perdas por volatilização e melhor recuperação de nitrogênio. Volumes de digestato projetados em 75 milhões de toneladas até 2030 complementam aplicações de CAN, reforçando fluxos circulares de nutrientes[1]European Biogas Association, "Exploring Digestate's Contribution to Healthy Soils," europeanbiogas.eu. À medida que os formuladores de políticas elevam as ambições de carbono do solo, o uso de CAN deve permanecer em trajetória ascendente, amplificando a visibilidade da demanda de médio prazo.

Expansão de Explosivos ANFO e Emulsão em Mineração de Superfície em Larga Escala

Empresas de mineração expandindo operações de cava aberta estão aumentando a dependência de misturas ANFO e emulsão inovadoras que otimizam a fragmentação e reduzem fatores de pó. A implantação de campo do Sistema 4D Bulk da Orica na Mina Bloomfield reduziu a força explosiva em 20%, mas manteve a produtividade intacta, ilustrando como a iniciação digital e distribuição de energia sob medida melhoram os resultados. Pesquisas sobre emulsões de baixa densidade mostram que uma mistura 40:60 emulsão-para-EPS aprimora a velocidade de detonação enquanto reduz a geração de fumaça, proporcionando uma vantagem ambiental em jurisdições que endurecem as normas de emissão de explosões. Esses avanços estendem a vida de corpos de minério de alto grau e posicionam o mercado de nitrato de amônio para crescimento de longo prazo em regiões ricas em recursos.

Demanda Crescente por Fertilizantes no Setor Agrícola

O crescimento populacional mundial, combinado com terras aráveis em redução, sustenta demanda robusta por produtos nitrogenados de alta eficiência. O perfil equilibrado nitrato-e-amônio do nitrato de amônio suporta sistemas intensivos de cereais, oleaginosas e culturas especializadas, tornando-o indispensável em regiões com insegurança alimentar. Ensaios de redução eletroquímica de nitrato em arroz elevaram a produtividade em mais de 20% enquanto reduziram pela metade o uso de fertilizantes, oferecendo caminhos para desacoplar produtividade do input total de nitrogênio. Novos catalisadores de ferro de átomo único atingindo 90% de seletividade para produção de amônio prometem economia futura de energia e menores pegadas de gases de efeito estufa. Essas inovações alinham-se com planos nacionais de segurança alimentar que priorizam um suprimento resiliente de fertilizantes nitrogenados, ancorando o mercado de nitrato de amônio até 2030.

Aumento da Atividade de Detonação Controlada para Reformas de Oleodutos de Óleo de Xisto na América do Norte

Segmentos de oleodutos envelhecidos através de bacias de xisto requerem alargamento de corredor, estabilização de encostas e abertura de valas em terrenos ambientalmente sensíveis. Sistemas eletrônicos de detonação agora alcançam ajustes de temporização em nível de milissegundos, reduzindo drasticamente vibração e risco de fragmentos voadores durante detonação controlada de nitrato de amônio. Empreiteiras completando projetos de retrofit relatam ciclos mais curtos e operações mais seguras próximas à linha, impulsionando maior demanda por cartuchos ANFO de grau de precisão. Essas necessidades especializadas suportam preços premium e diversificam a base de receita dentro do mercado de nitrato de amônio, particularmente nas regiões de Permian, Marcellus e Montney.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto no CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Disponibilidade de Produtos Substitutos | -0,5 | Global, com ênfase na Europa e América do Norte | Médio prazo (~ 3-4 anos) |

| Volatilidade de preços de gás natural interrompendo a economia de amônia da Europa | -0,9 | Europa, com transbordamento para mercados globais | Curto prazo (≤ 2 anos) |

| Regulamentações Rigorosas sobre o Uso de Nitrato de Amônio | -0,7 | Global, com ênfase na Europa e América do Norte | Longo prazo (≥ 5 anos) |

| Fonte: Mordor Intelligence | |||

Produtos Substitutos Corroendo a Demanda Tradicional

A adoção pelo mercado de ureia e fertilizantes orgânico-minerais como digestato está moderando as perspectivas de crescimento para formulações convencionais de nitrato de amônio. A produção de digestato sozinha está prevista para atingir 75 milhões de toneladas na Europa até 2030, oferecendo uma alternativa de origem local que se beneficia de menores custos de insumos e incentivos políticos em torno de metas de bioeconomia circular europeanbiogas.eu. Relatórios de saúde do solo publicados em 2024 destacam um ponto de inflexão onde preços crescentes para nitrogênio sintético, impulsionados por interrupções geopolíticas de fornecimento, aceleram a migração de agricultores para nutrientes biologicamente derivados. Esse vento contrário deve reduzir o crescimento de médio prazo para o mercado de nitrato de amônio em regiões com acesso fácil a produtos substitutos.

Volatilidade de Preços de Gás Natural Interrompendo a Economia de Amônia Europeia

Produtores europeus enfrentam inflação sustentada de custos porque o gás natural compreende a maior parte das despesas de produção de amônia. Paralisações e reduções orientadas por energia anunciadas para 2023-2024 tiraram de linha mais de 11 milhões de toneladas de capacidade de amônia, apertando o fornecimento regional e elevando preços locais de nitrato de amônio[2]Cefic, "Competitiveness of the European Chemical Industry," cefic.org . Importações de regiões de menor custo parcialmente compensam déficits, mas introduzem complexidade logística e desafios de conformidade regulatória ligados a regras de transporte mais rigorosas. Embora os preços do gás tenham mostrado alívio de curta duração, curvas futuras sugerem volatilidade contínua, representando uma restrição de curto prazo na recuperação da produção europeia e influenciando o mercado global de nitrato de amônio.

Análise de Segmentos

Por Forma: Grânulos Porosos Dominam Enquanto Granular Ganha Impulso

Grânulos porosos mantiveram uma posição de receita dominante de 60% em 2024, devido às propriedades ótimas de absorção de óleo para misturas ANFO e entrega uniforme de nutrientes em fertilização de cobertura. Sua baixa densidade reduz o risco de empedramento e melhora a espalhabilidade, permitindo cobertura de grandes áreas com equipamentos agrícolas padrão. Produtores estão refinando designs de torres de granulação para limitar poeira e melhorar resistência, garantindo manuseio mais seguro em climas úmidos.

Produtos granulares, no entanto, são a subcategoria de crescimento mais rápido com um CAGR previsto de 5,5%, pois granuladores de vórtice entregam distribuição mais apertada do tamanho de partículas e finos reduzidos. A adoção do mercado é notável entre culturas de plantação onde a liberação controlada de nutrientes suporta ciclos longos de crescimento, adicionando diversidade à mistura de produtos da indústria de nitrato de amônio.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Grau: Liderança Agrícola com Relevância Industrial Crescente

Nitrato de amônio de grau agrícola controlou 77% da receita em 2024, ancorado por seu teor de nitrogênio de 34% e benefícios comprovados na agronomia temperada e tropical. Programas de compra cooperativa e contratos de preços futuros protegem agricultores da volatilidade do mercado à vista, sustentando a demanda mesmo em meio a oscilações de custos de insumos.

Simultaneamente, volumes de grau industrial estão projetados para crescer a 4,8% CAGR, impulsionados por detonação de furos de grande diâmetro em minas de rocha dura e megaprojetos de infraestrutura. Variantes químicas puras de nitrato de amônio estão se expandindo para processos oxidantes especializados, incluindo regeneração de catalisadores e tratamento avançado de águas residuais, indicando crescente integração vertical na indústria de nitrato de amônio.

Por Aplicação: Fertilizantes Permanecem Centrais Enquanto Explosivos Aceleram

O segmento de fertilizantes contribuiu com 75% da receita de 2024, sublinhando a ligação profunda do mercado de nitrato de amônio com o suprimento global de alimentos. A adoção generalizada resulta do nitrogênio duplo nitrato-e-amônio do material, que eleva a eficiência de absorção em sistemas de culturas em fileiras e hortícolas. Agricultores na Ásia-Pacífico expandiram taxas de aplicação graças a esquemas de subsídio favoráveis, enquanto produtores europeus confiaram na aplicação de precisão para atender metas de diretiva de nitrato.

Enquanto isso, atividades de mineração e pedreiras impulsionaram o segmento de explosivos para uma perspectiva de CAGR de 4,9%, apoiado por tecnologias que integram emulsões a granel guiadas por sensores. Projetos de construção e túneis 24 horas em economias emergentes continuam a reforçar a demanda de grau explosivo dentro do mercado de nitrato de amônio.

Por Setor de Usuário Final: Agricultura Lidera Enquanto Mineração se Expande

Agricultura deteve 78,1% da receita em 2024, confirmando seu status como pilar de uso final primário para o mercado de nitrato de amônio. A adoção permanece resiliente porque nitrogênio equilibrado impulsiona consistência de produtividade, especialmente sob padrões erráticos de chuva. Dados de campo mostrando vantagens de produtividade de 0,65 t/ha sobre ureia validam a preferência do produtor em zonas de cultivo de alta intensidade.

Conversamente, mineração exibe o caminho de crescimento mais íngreme a 5,1% CAGR até 2030. Modelagem digital de fragmentação e sistemas de iniciação remota estão elevando o papel dos explosivos baseados em nitrato de amônio em alcançar recuperação de minério econômica, sublinhando uma adjacência lucrativa para produtores de fertilizantes diversificando em soluções técnicas de detonação.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Ásia-Pacífico respondeu por 45,3% do consumo global em 2024 e está projetada para registrar o CAGR mais rápido de 4,98% até 2030. Estruturas governamentais de subsídio de fertilizantes na Índia e China, combinadas com pipelines de desenvolvimento de minas na Indonésia e Austrália, criam demanda sincronizada de segmentos de nutrição de culturas e detonação.

América do Norte permanece ancorada por extensas áreas de culturas em fileiras nos Estados Unidos e Canadá ao lado de um setor vibrante de mineração de rocha dura. Regulamentações exigem documentação detalhada e treinamento de transportadores para transporte de nitrato de amônio, incentivando a adoção de depósitos de armazenamento especializados e sistemas de rastreamento de carga em tempo real.

A participação da Europa está sendo afetada pela volatilidade de preços de energia que reduz a produção regional de amônia, ainda assim o bloco está moldando as melhores práticas globais em produção de baixo carbono. A estratégia Farm-to-Fork da Comissão Europeia visa perdas reduzidas de nutrientes, levando produtores de fertilizantes a acelerar a adoção de redução terciária de óxido nitroso e fornecimento de energia renovável.

Panorama Competitivo

O mercado de nitrato de amônio é moderadamente fragmentado, com os 5 principais fabricantes fornecendo uma participação substancial do volume global enquanto players regionais atendem picos de demanda localizados. Líderes da indústria como Yara International, CF Industries e Orica estão equilibrando debottlenecking de brownfield com investimentos seletivos de greenfield em economias emergentes. Modelos de joint-venture que co-localizam operações de amônia, ácido nítrico e granulação estão reduzindo custos logísticos e melhorando a flexibilidade de matéria-prima, especialmente em regiões com vantagens energéticas.

Líderes da Indústria de Nitrato de Amônio

-

URALCHEM JSC

-

CF Industries Holdings, Inc.

-

Orica Limited

-

Yara

-

Dyno Nobel

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Julho de 2024: Yara e ATOME PLC assinaram Termos de Compromisso, sinalizando um compromisso com práticas sustentáveis na venda de fertilizante de nitrato de cálcio e amônio (CAN) renovável.

- Junho de 2024: Na pedreira Canteras de Santullán na Espanha, Orica e Fertiberia alcançaram um marco ao executar a detonação inaugural com Nitrato de Amônio Técnico (TAN) de baixo carbono, sublinhando um passo fundamental para soluções de detonação sustentáveis.

Escopo do Relatório Global do Mercado de Nitrato de Amônio

Nitrato de amônio (NH4NO3) é um composto químico composto de íons amônio (NH4+) e íons nitrato (NO3-). É um sólido cristalino branco que é altamente solúvel em água. O nitrato de amônio é bem conhecido por seu uso em várias aplicações industriais, agrícolas e comerciais devido às suas propriedades únicas.

O mercado de nitrato de amônio é segmentado por aplicação, setor de usuário final e geografia. Por aplicação, o mercado é segmentado em fertilizantes, explosivos e outras aplicações (compressas frias, geradores de gás, pirotecnia, propulsão de foguetes e processos industriais). Por setor de usuário final, o mercado é segmentado em agricultura, mineração, defesa e outros setores de usuários finais (automotivo, alimentício, químico, petróleo e gás, médico e construção). O relatório também cobre o tamanho do mercado e previsões para o mercado de nitrato de amônio em 15 países nas principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (toneladas).

| Grânulos Porosos |

| Granular |

| Solução / Suspensão Líquida |

| Grau Agrícola |

| Grau Industrial |

| Fertilizantes |

| Explosivos |

| Outras Aplicações (Geradores de Gás, Compressas Frias, Pirotecnia, Propulsão de Foguetes e Processos Industriais) |

| Agricultura |

| Mineração |

| Defesa |

| Outros Setores de Usuários Finais (Automotivo, Indústria Alimentícia, Petróleo e Gás, Médico e Construção) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Forma | Grânulos Porosos | |

| Granular | ||

| Solução / Suspensão Líquida | ||

| Grau | Grau Agrícola | |

| Grau Industrial | ||

| Aplicação | Fertilizantes | |

| Explosivos | ||

| Outras Aplicações (Geradores de Gás, Compressas Frias, Pirotecnia, Propulsão de Foguetes e Processos Industriais) | ||

| Setor de Usuário Final | Agricultura | |

| Mineração | ||

| Defesa | ||

| Outros Setores de Usuários Finais (Automotivo, Indústria Alimentícia, Petróleo e Gás, Médico e Construção) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de nitrato de amônio?

O consumo global atingiu 51,23 milhões de toneladas em 2025 e está projetado para subir para 63,24 milhões de toneladas até 2030.

Qual segmento de aplicação lidera o mercado?

Fertilizantes dominam, respondendo por 75% da receita de 2024, enquanto explosivos mostram a perspectiva de crescimento mais rápida a 4,9% CAGR.

Por que a Ásia-Pacífico é a região mais atrativa?

A região detém 45,3% da demanda global e se beneficia da expansão sincronizada tanto na agricultura quanto na mineração de superfície, sustentando uma previsão de CAGR de 4,98%.

Como os produtores estão abordando preocupações ambientais?

As empresas estão implantando nitrato de amônio técnico de baixo carbono, redução terciária de óxido nitroso e amônia verde alimentada por energia renovável para reduzir emissões do ciclo de vida.

Quais são as principais restrições ao crescimento do mercado?

A crescente adoção de produtos nitrogenados substitutos e a volatilidade dos preços de gás natural na Europa são os dois maiores ventos contrários, esperados juntos para reduzir o CAGR de curto prazo em até 1,4%.

Página atualizada pela última vez em: