Análise do mercado de óxido de alumínio

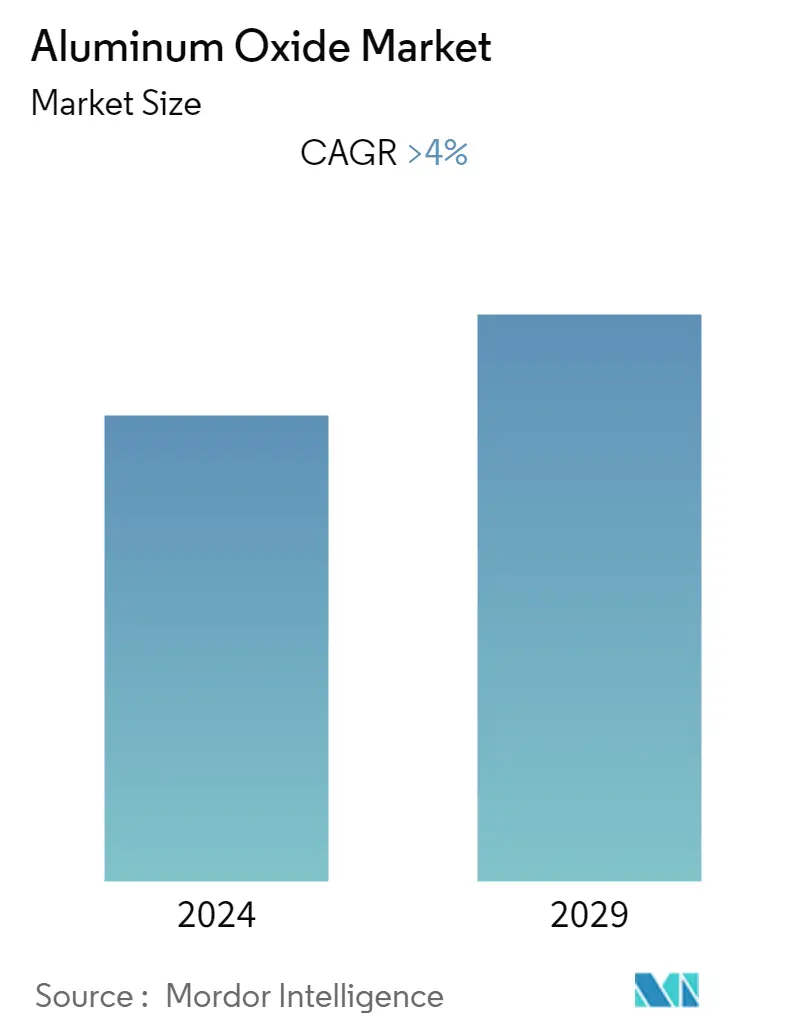

Espera-se que o mercado de óxido de alumínio registre um CAGR de mais de 4% durante o período de previsão.

O COVID-19 teve um impacto negativo significativo no mercado de óxido de alumínio em 2020. Prejudicou o crescimento da indústria porque bagunçou a cadeia de abastecimento em todo o mundo. Mas o futuro brilhante da indústria automobilística fez com que mais pessoas quisessem o alumínio, o que empurrou aumentando a demanda por óxido de alumínio.

- O mercado analisado está crescendo porque há mais demanda dos setores farmacêutico e industrial e estão sendo fabricadas cerâmicas mais porosas.

- Mas uma das maiores preocupações sobre o mercado analisado é que os riscos para a saúde decorrentes do óxido de alumínio estão a piorar.

- Durante o período de previsão, o mercado analisado provavelmente terá oportunidades devido ao enorme potencial dos biomateriais na indústria médica.

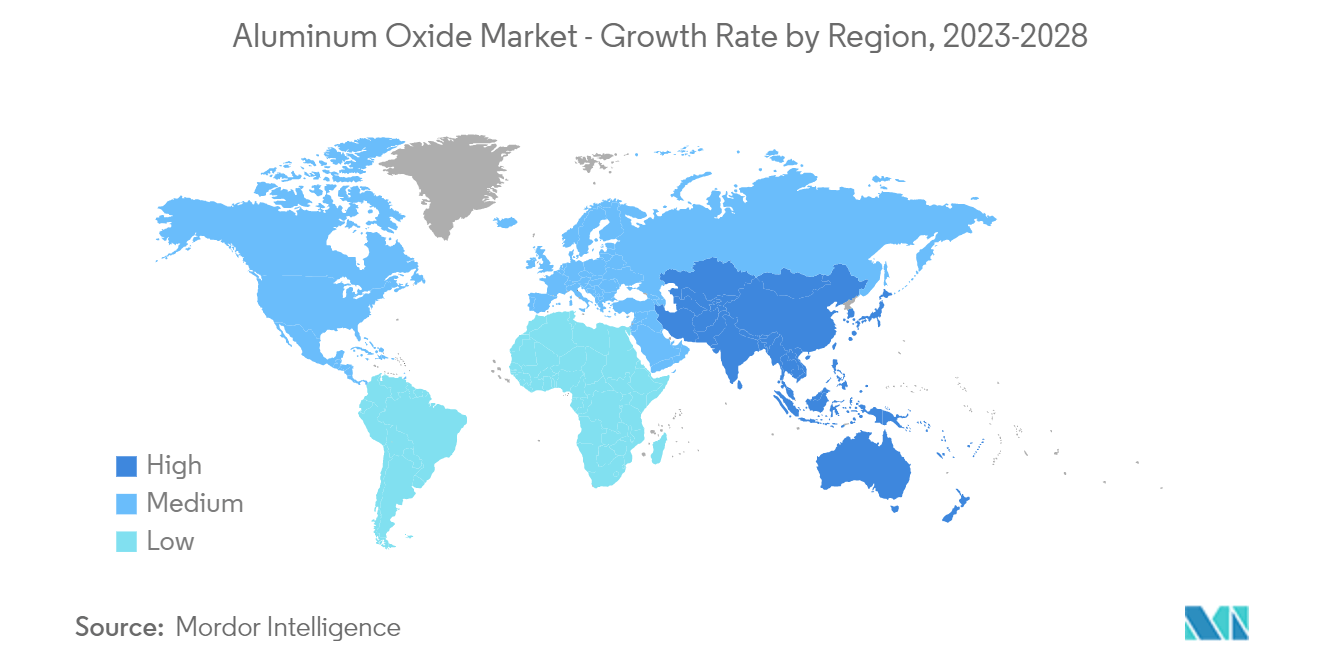

- Devido à crescente demanda das indústrias médica, industrial e eletrônica, a Ásia-Pacífico governou o mercado mundial.

Tendências do mercado de óxido de alumínio

Segmento de fundição de alumínio dominará a demanda do mercado

- O óxido de alumínio é usado principalmente no processo de fundição para fabricar alumínio. Na verdade, quase 90% de todo o óxido de alumínio produzido é usado na indústria de fundição de alumínio. O óxido de alumínio é usado para produzir o metal de alumínio primário na proporção de 2:1 (2 toneladas métricas de alumina produzem 1 tonelada métrica de alumínio).

- O alumínio é o segundo metal mais utilizado no mundo. É usado principalmente em transporte, construção civil, engenharia elétrica, embalagens de contêineres e outras indústrias porque é forte, leve e pode ser reciclado.

- Juntas, as duas empresas de alumínio criaram uma joint venture chamada Elysis para melhorar esta tecnologia para que possa ser utilizada em maior escala e vendida ao público. Eles planejam vender um pacote dessa tecnologia a partir de 2024.

- A Apple uniu forças com estas duas empresas de alumínio e com os governos do Canadá e do Quebeque para investir 144 milhões de dólares em investigação e desenvolvimento para o futuro.

- Em 2021, os Estados Unidos produziram menos de 2% do alumínio primário mundial e foram o nono maior produtor de alumínio primário. Em 2021, as fundições de alumínio primário nos Estados Unidos operavam a 55% da capacidade de produção nominal da indústria, em comparação com 95% no Canadá e 88% em todo o mundo. Além disso, em 2021, mais de 75% da oferta doméstica veio do secundário. fundições.

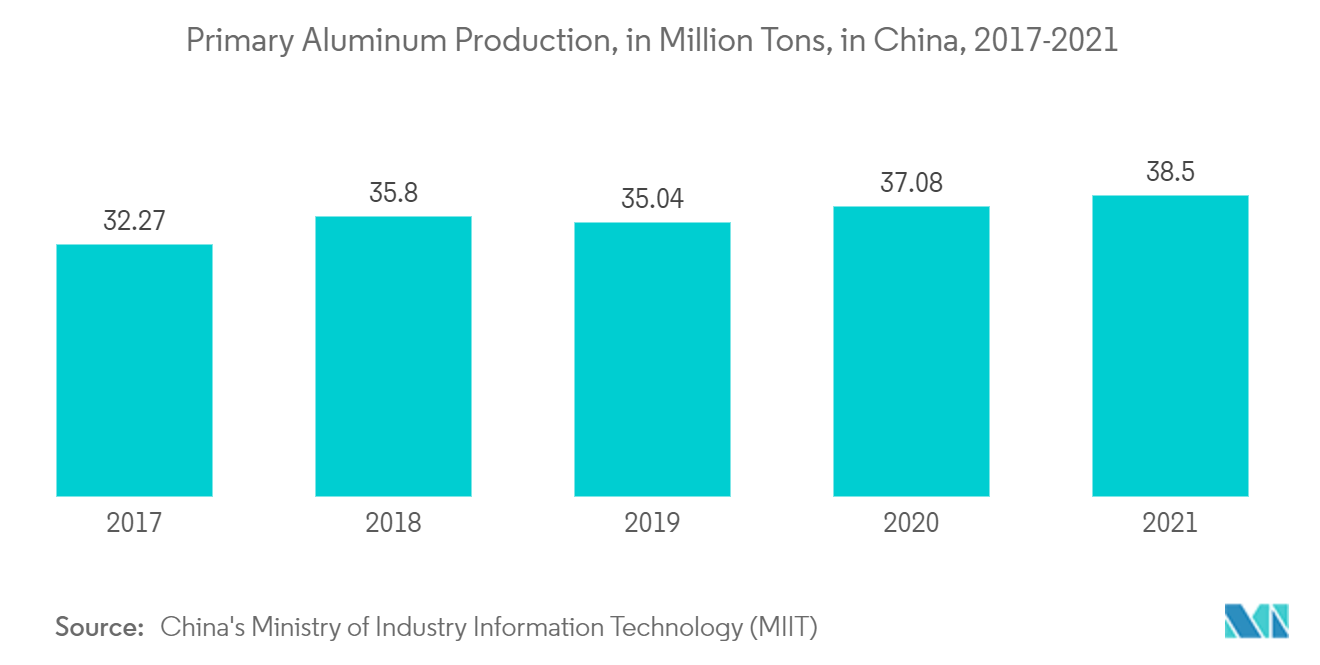

- Além disso, a China produziu 38,5 milhões de toneladas de alumínio primário em 2021, o que foi 3,8% mais do que em 2020. Devido à contínua escassez de energia, as fundições e refinarias de alumínio da China têm tido problemas para realizar o seu trabalho.

- Com base no exposto, parece provável que a necessidade de segmentação cresça durante o período de previsão.

Região Ásia-Pacífico dominará o mercado

- Devido a mais investimentos e produção em indústrias de usuários finais, como medicina e farmacêutica, eletrônica, manufatura industrial, etc., a região Ásia-Pacífico tinha a maior participação no mercado global de óxido de alumínio.

- A China tem uma das economias de crescimento mais rápido do mundo, e quase todas as indústrias de utilizadores finais têm vindo a crescer devido ao crescimento da população do país, aos padrões de vida mais elevados e ao rendimento per capita mais elevado. Mas devido à turbulência no comércio internacional e aos maus acontecimentos geopolíticos, a taxa de crescimento deverá abrandar nos primeiros anos do período de previsão. Mas espera-se que o crescimento acelere no final do período de previsão, quando se espera que as condições e as relações melhorem.

- A China é o maior produtor mundial de óxido de alumínio. A província de Guizhou, no sudoeste da China, está a tornar-se cada vez mais o maior produtor, devido a políticas amigáveis e à fácil disponibilidade de matérias-primas. Os abundantes recursos de bauxita de Guizhou deram-lhe uma vantagem no desenvolvimento da produção de alumínio, já que a bauxita é a matéria-prima usada para produzir produtos de alumínio em muitos processos industriais.

- Em 2021, a China era o maior produtor de alumínio primário, produzindo cerca de 39 milhões de toneladas. Isso foi muito mais do que qualquer outro país. Em Julho de 2022, a produção de alumínio primário da China aumentou 5,6%, para um máximo recorde mensal de 3,43 milhões de toneladas métricas em relação ao ano anterior, com as fundições a aumentarem a produção à medida que as restrições energéticas eram atenuadas.

- Além disso, o World Bureau of Metal Statistics afirma que em 2021, o Japão produziu cerca de 786,6 mil toneladas métricas de alumínio secundário, o que representa cerca de 96,4 mil toneladas a mais que no ano anterior.

- Portanto, tudo isso deverá impulsionar a demanda do mercado estudado na região nos próximos anos.

Visão geral da indústria de óxido de alumínio

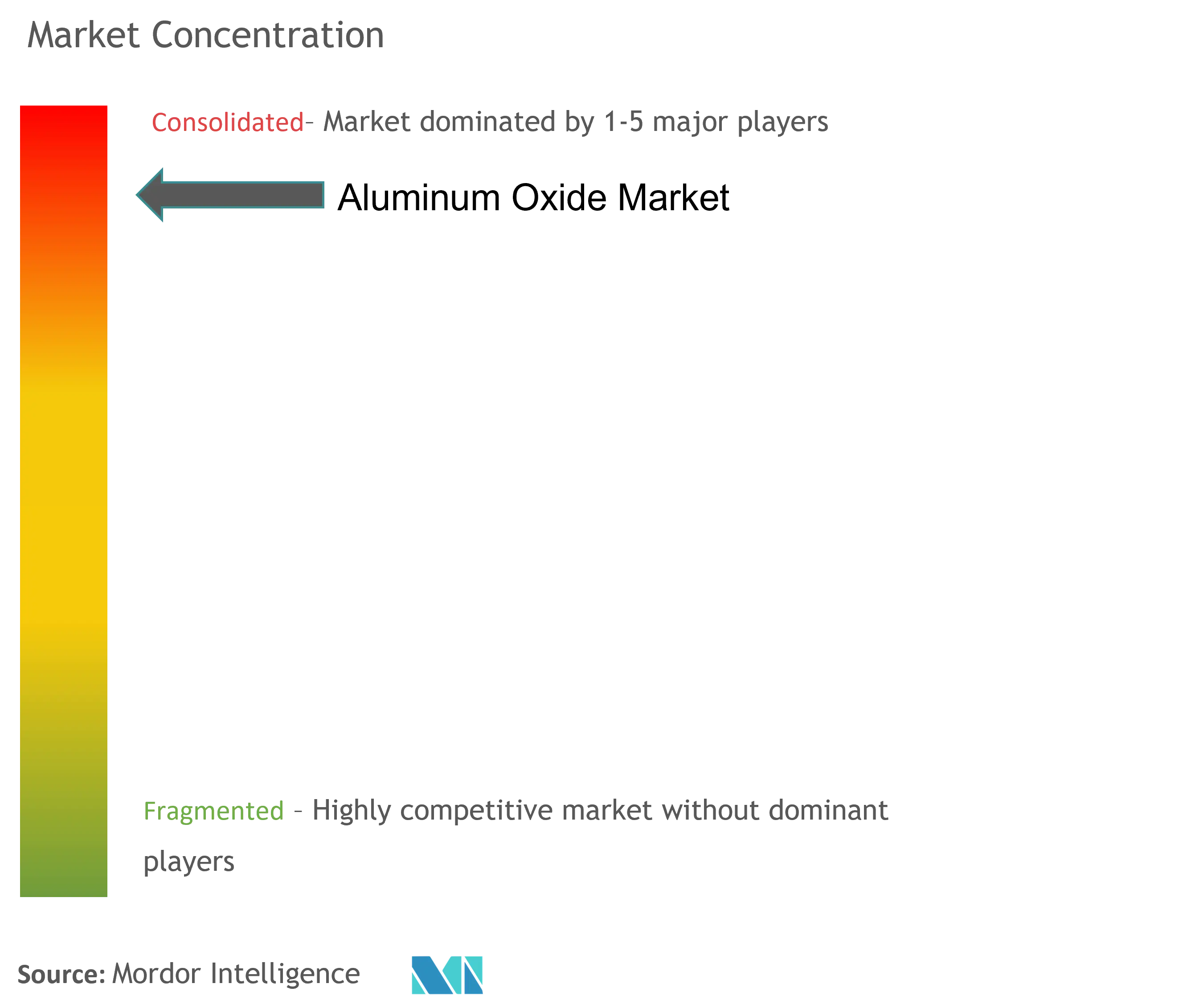

O mercado global de óxido de alumínio está consolidado, com os cinco principais players respondendo por uma parcela significativa do mercado global. Alguns dos principais players do mercado incluem Aluminum Corporation of China Limited (CHALCO), Xinfa Group Co. Ltd., China Hongqiao Group Limited, Sasol e Alcoa Corporation, entre outros (não em nenhuma ordem específica).

Líderes de mercado de óxido de alumínio

Aluminum Corporation of China Limited (CHALCO)

Xinfa Group Co. Ltd

Alcoa Corporation

China Hongqiao Group Limited

Sasol

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de óxido de alumínio

- Outubro de 2022 A Rio Tinto anunciou que está fazendo parceria com o governo do Canadá para investir até CAD 737 milhões (US$ 537 milhões) nos próximos oito anos para descarbonizar suas operações da Rio Tinto Fer et Titane (RTFT) em Sorel-Tracy, Quebec e posicionar a empresa como um centro de excelência para processamento de minerais críticos.

- Junho de 2022 A Alcoa anunciou um projeto de US$ 51 milhões para aumentar a capacidade de produção em sua fábrica em Mosjoen, Noruega. Com o investimento, a empresa quer que esse número aumente para 214 mil toneladas até o final de 2026.

Segmentação da indústria de óxido de alumínio

O óxido de alumínio é um óxido anfotérico de alumínio com a fórmula química Al2O3. O composto é comumente usado na produção de cerâmica industrial e na fundição de alumínio. O mercado é segmentado por tipo de formulário, aplicação e geografia. Por tipo de forma nanopartículas, pó, pellets, comprimidos e alvos de pulverização catódica. Por aplicação, o mercado é segmentado em fundição de alumínio, abrasivos, produtos químicos de alumínio, cerâmicas projetadas e refratários. O relatório também abrange o tamanho do mercado e as previsões para o mercado de óxido de alumínio em 15 países nas principais regiões. O dimensionamento do mercado e as previsões para cada segmento foram feitos com base no volume (quilotons).

| Nanopartículas |

| Pó |

| Pelotas |

| Comprimidos |

| Alvos de pulverização catódica |

| Fundição de Alumínio |

| Abrasivo |

| Produtos Químicos de Alumínio |

| Cerâmica projetada |

| Refratários |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de formulário estrutural | Nanopartículas | |

| Pó | ||

| Pelotas | ||

| Comprimidos | ||

| Alvos de pulverização catódica | ||

| Aplicativo | Fundição de Alumínio | |

| Abrasivo | ||

| Produtos Químicos de Alumínio | ||

| Cerâmica projetada | ||

| Refratários | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de óxido de alumínio

Qual é o tamanho atual do mercado de óxido de alumínio?

O Mercado de Óxido de Alumínio deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de óxido de alumínio?

Aluminum Corporation of China Limited (CHALCO), Xinfa Group Co. Ltd, Alcoa Corporation, China Hongqiao Group Limited, Sasol são as principais empresas que operam no Mercado de Óxido de Alumínio.

Qual é a região que mais cresce no mercado de óxido de alumínio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de óxido de alumínio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Óxido de Alumínio.

Que anos este mercado de óxido de alumínio cobre?

O relatório abrange o tamanho histórico do mercado de óxido de alumínio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de óxido de alumínio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Óxido de Alumínio

Estatísticas para a participação de mercado de óxido de alumínio em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Óxido de Alumínio inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.