Análise do Mercado de Alumínio

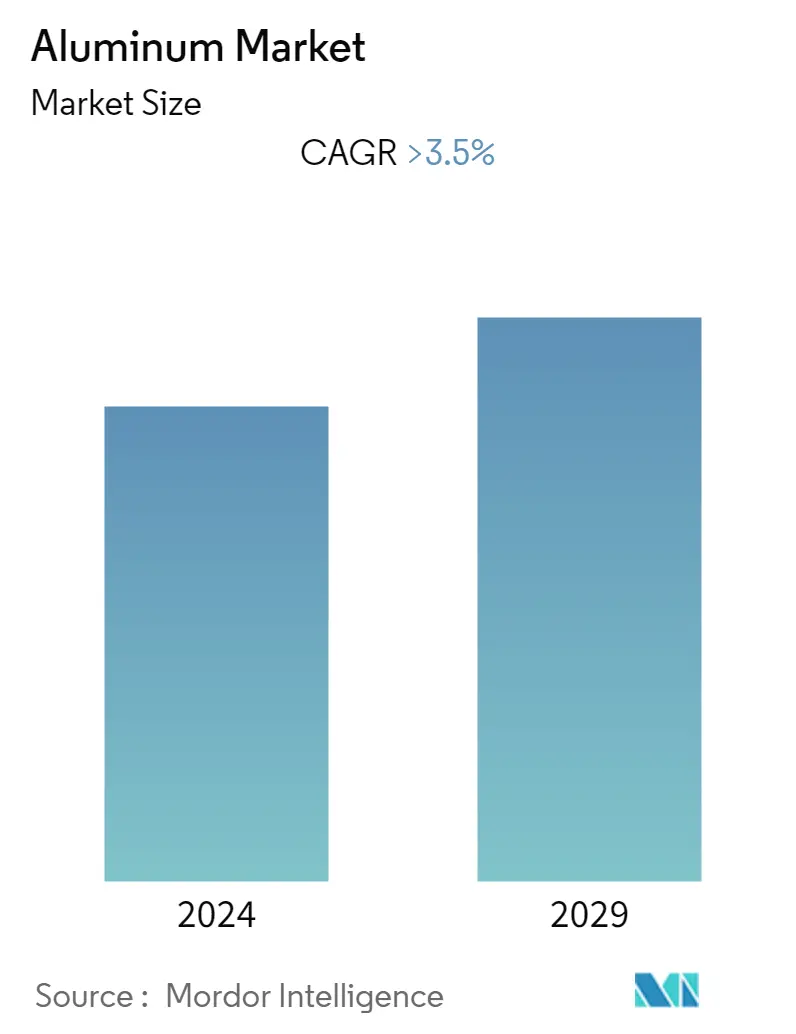

Projeta-se que o mercado de alumínio registre um CAGR de mais de 3,5% durante o período de previsão.

- A COVID-19 impactou negativamente o mercado em 2020. A construção civil, um importante sumidouro de alumínio, foi gravemente atingida, especialmente devido às restrições no setor imobiliário residencial, resultando na suspensão dos registos residenciais e na lentidão nos desembolsos de empréstimos imobiliários. No entanto, o sector está a recuperar bem desde que as restrições foram levantadas. O mercado de alumínio recuperou significativamente em 2021-22, devido ao aumento do consumo de várias indústrias de utilizadores finais, tais como construção civil, embalagens, entre outras.

- Um fator importante que impulsiona o mercado estudado é o aumento das atividades de construção na região Ásia-Pacífico. A crescente demanda por alumínio nas indústrias alimentícia, de embalagens e farmacêutica provavelmente favorecerá o crescimento do mercado.

- No entanto, regulamentações rigorosas e preocupações ambientais sobre o processamento de alumínio provavelmente dificultarão o crescimento do mercado.

- O crescimento no mercado de veículos elétricos provavelmente proporcionará novas oportunidades de crescimento.

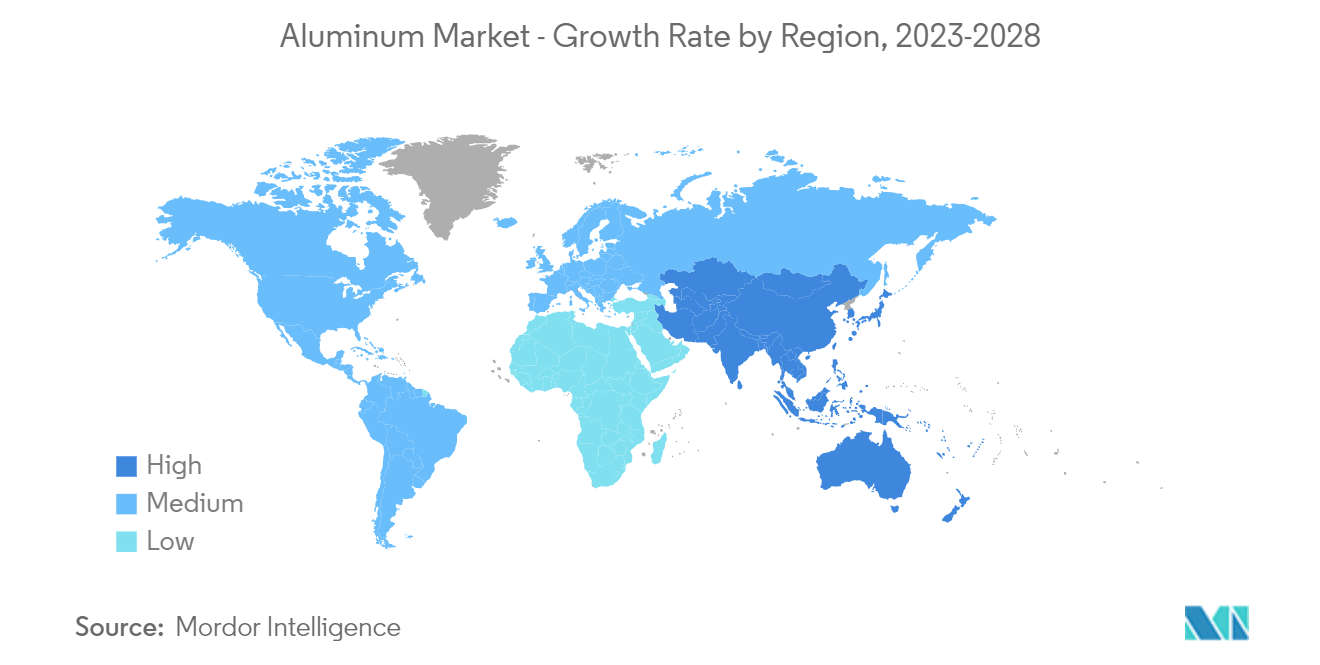

- A Ásia-Pacífico é responsável pela maior participação de mercado e deverá dominar o mercado durante o período de previsão.

Tendências do mercado de alumínio

Aumento da demanda da indústria de construção civil

- Na indústria de construção civil, o alumínio é o segundo metal mais utilizado. É amplamente utilizado em janelas, paredes cortina, telhados e revestimentos, proteção solar, painéis solares, grades, prateleiras e outras estruturas temporárias.

- Espera-se que a receita da indústria global da construção cresça de forma constante nos próximos anos. No final de 2022, prevê-se que seja de cerca de 8,2 biliões de dólares.

- A China inclui o maior mercado de construção do mundo, abrangendo 20% de todos os investimentos em construção a nível mundial. Espera-se que a China gaste quase 13 biliões de dólares em edifícios até 2030. De acordo com o Gabinete Nacional de Estatísticas da China, o valor total da produção das empresas de construção na China no quarto trimestre de 2022 foi de aproximadamente 276 mil milhões de CNY (~40 mil milhões de dólares). , um crescimento de aproximadamente 50% quando comparado com o trimestre anterior (~USD 27,6 mil milhões).

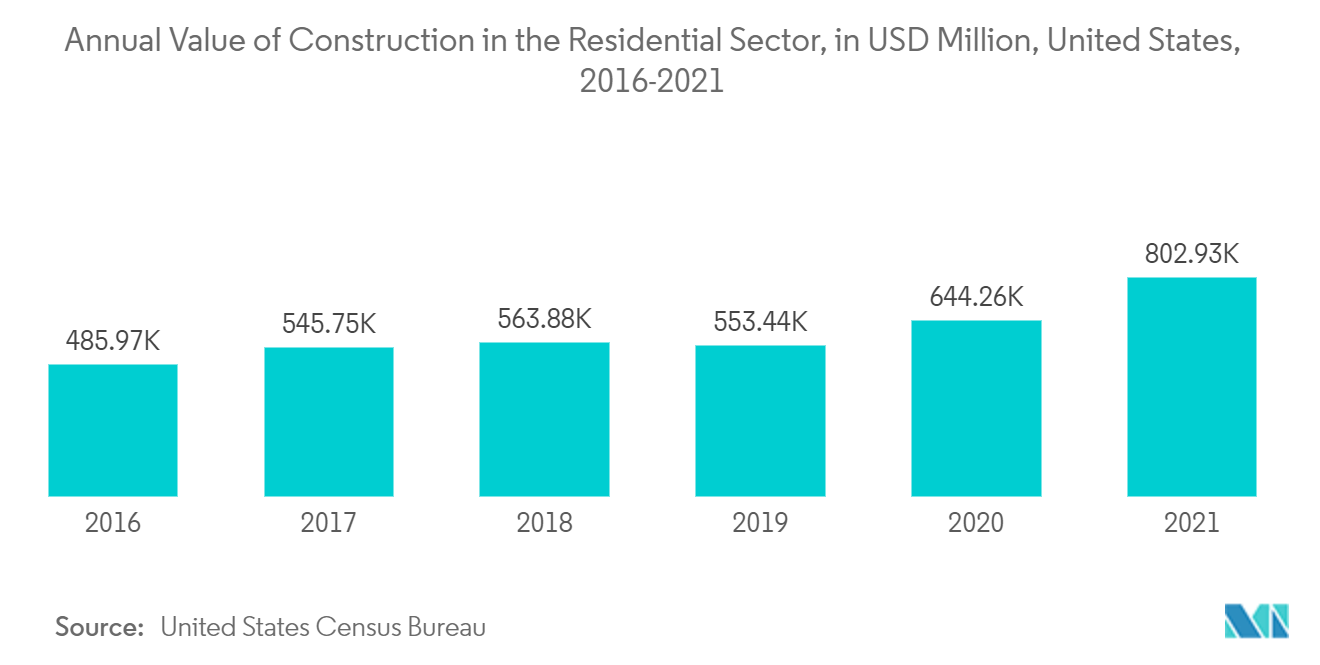

- As unidades residenciais privadas permitidas por licenças de construção atingiram uma taxa anual ajustada sazonalmente de 1.873.000 em dezembro de 2021, de acordo com números publicados pelo US Census Bureau e pelo Departamento de Habitação e Desenvolvimento Urbano dos EUA. Um total de 1.128.000 licenças unifamiliares foram emitidas a cada ano. A taxa anual de autorizações unitárias em estruturas com cinco ou mais unidades foi de 675.000. Em 2021, estava prevista a concessão de 1.724.700 unidades habitacionais por meio de licenças de construção. Este número foi 17,2% superior aos 1.471.100 previstos para 2020.

- A Índia assistirá provavelmente a um investimento de cerca de 1,3 biliões de dólares em habitação durante os próximos sete anos, durante os quais provavelmente testemunhará a construção de 60 milhões de novas casas. Prevê-se que a taxa de disponibilidade de habitação a preços acessíveis aumente cerca de 70% em 2024. O programa Habitação para Todos até 2022 do governo indiano é também um grande factor de mudança para a indústria.

- O valor das novas obras de construção a preços correntes na Grã-Bretanha em 2021 registou um forte crescimento (15,3%) para 115.579 milhões de libras esterlinas (~1.59.008,77 milhões de dólares), após uma queda de 15,9% para 100.199 milhões de libras esterlinas (~1.28.622,12 milhões de dólares). em 2020.

- No geral, espera-se que a recuperação das atividades de construção em todo o mundo impulsione a procura de alumínio da indústria da construção durante o período de previsão.

Região Ásia-Pacífico deverá dominar o mercado

- Espera-se que a região Ásia-Pacífico seja o maior mercado de alumínio durante o período de previsão. Indústrias como a electrónica, a construção civil, a aeroespacial, etc., estão a crescer em países como a China, a Índia e o Japão.

- A indústria automotiva chinesa é a maior do mundo. Segundo a Associação Chinesa de Fabricantes de Automóveis, em 2022, a produção automóvel no país atingiu 27,02 milhões de unidades, o que aumentou cerca de 3,4%, face aos 26,08 milhões de veículos produzidos em 2021.

- A Índia assistirá provavelmente a um investimento de cerca de 1,3 biliões de dólares em habitação durante os próximos sete anos, durante os quais provavelmente testemunhará a construção de 60 milhões de novas casas. O Gabinete da União da Índia aprovou a criação de um fundo de investimento alternativo (AIF) de 3,58 mil milhões de dólares para relançar cerca de 1.600 projectos habitacionais paralisados nas principais cidades do país.

- Espera-se que o mercado indiano de eletrônicos atinja US$ 400 bilhões até 2025. Além disso, espera-se que a Índia se torne a quinta maior indústria mundial de eletrônicos e eletrodomésticos de consumo até 2025.

- De acordo com a Associação da Indústria de Embalagens da Índia (PIAI), espera-se que a indústria indiana de embalagens cresça 22% durante o período de previsão. Além disso, o mercado indiano de embalagens deverá atingir US$ 204,81 bilhões até 2025, registrando um CAGR de 26,7% entre 2020 e 2025.

- No Japão, estima-se que, até 2025, as vendas a retalho no mercado de alimentos embalados deverão atingir 204,5 mil milhões de dólares, um crescimento de 3,6% ou 7 mil milhões de dólares. Esse crescimento projetado na indústria de embalagens provavelmente impulsionará a demanda por alumínio usado como folhas durante o período de previsão.

- Assim, com o rápido crescimento das indústrias de utilizadores finais nos países da região Ásia-Pacífico, espera-se que a região domine o mercado global durante o período de previsão.

Visão geral da indústria de alumínio

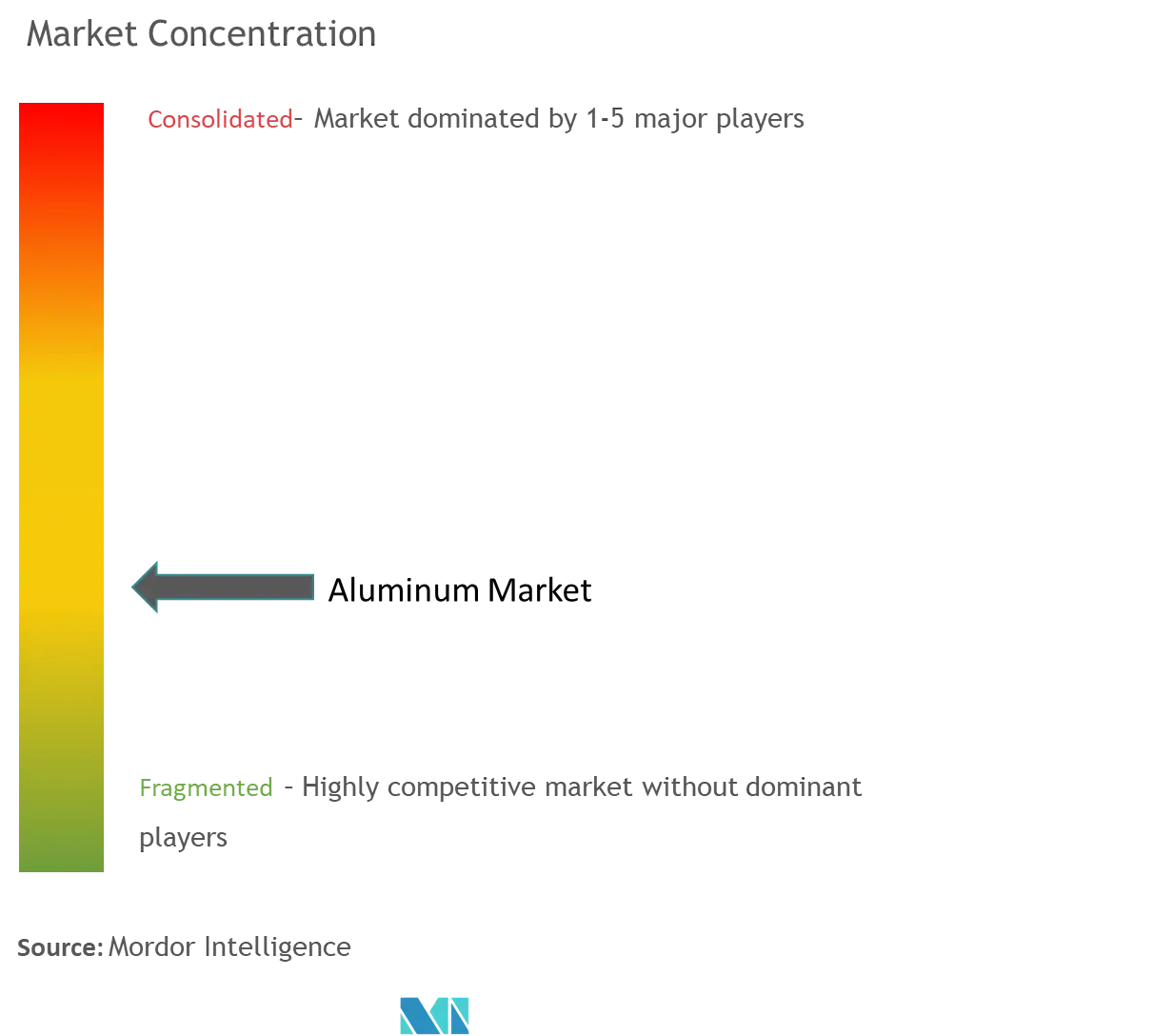

O mercado do alumínio é parcialmente fragmentado por natureza. As principais empresas incluem (sem qualquer ordem específica) Aluminum Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, RusAL, Xinfa Group Co.

Líderes do mercado de alumínio

Aluminum Corporation of China Limited (CHINALCO)

China Hongqiao Group Limited

Xinfa Group Co. Ltd

Rio Tinto

RusAL

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Alumínio

- Julho de 2022 Rio Tinto revela um plano de investimento em alumínio de US$ 188 milhões no Canadá. A empresa planeja aumentar a produção de tarugos de alumínio em 202 mil toneladas. A empresa irá expandir a capacidade do centro de fundição existente na sua fábrica de Alma.

- Fevereiro de 2022 A Emirates Global Aluminum PJSC, ou EGA, planeja construir a maior instalação de reciclagem de alumínio dos Emirados Árabes Unidos, com capacidade de 150.000 toneladas anuais. A planta transformará sucata de alumínio pós-consumo em tarugos de alumínio de baixo carbono e sucata de alumínio pré-consumo proveniente de operações de extrusão.

Segmentação da Indústria de Alumínio

O alumínio (Al) é um metal branco prateado leve, o elemento metálico mais abundante na crosta terrestre e o metal não ferroso mais utilizado. As aplicações incluem telhados, isolamento de folhas, janelas, revestimentos, portas, fachadas de lojas, balaustradas e ferragens arquitetônicas. O alumínio também é comumente usado na forma de placas de soleira e pisos industriais. O mercado de alumínio é segmentado por tipo de processamento, indústria de usuário final e geografia. Por tipo de processamento, o mercado é segmentado em fundidos, extrusões, forjados, produtos laminados planos e pigmentos e pós. A indústria de usuário final segmenta o mercado em indústrias automotiva, aeroespacial e de defesa, construção civil, elétrica e eletrônica, embalagens, industrial e outras. O relatório também abrange tamanhos de mercado e previsões em 15 países nas principais regiões. O dimensionamento e as previsões do mercado são baseados no volume (milhões de toneladas) de cada segmento.

| Fundições |

| Extrusões |

| Forjados |

| Produtos laminados planos |

| Pigmentos e Pós |

| Automotivo |

| Aeroespacial e Defesa |

| Construção e Construção |

| Elétrica e Eletrônica |

| Embalagem |

| Industrial |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo de processamento | Fundições | |

| Extrusões | ||

| Forjados | ||

| Produtos laminados planos | ||

| Pigmentos e Pós | ||

| Indústria do usuário final | Automotivo | |

| Aeroespacial e Defesa | ||

| Construção e Construção | ||

| Elétrica e Eletrônica | ||

| Embalagem | ||

| Industrial | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de alumínio

Qual é o tamanho atual do mercado de alumínio?

O Mercado de Alumínio deverá registrar um CAGR superior a 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de alumínio?

Aluminum Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, Xinfa Group Co. Ltd, Rio Tinto, RusAL são as principais empresas que atuam no mercado de alumínio.

Qual é a região que mais cresce no mercado de alumínio?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de alumínio?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de alumínio.

Que anos este Mercado de Alumínio cobre?

O relatório abrange o tamanho histórico do mercado de alumínio para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de alumínio para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria do Alumínio

Estatísticas para a participação de mercado de alumínio em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do alumínio inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.