Análise do mercado de óxido de zinco

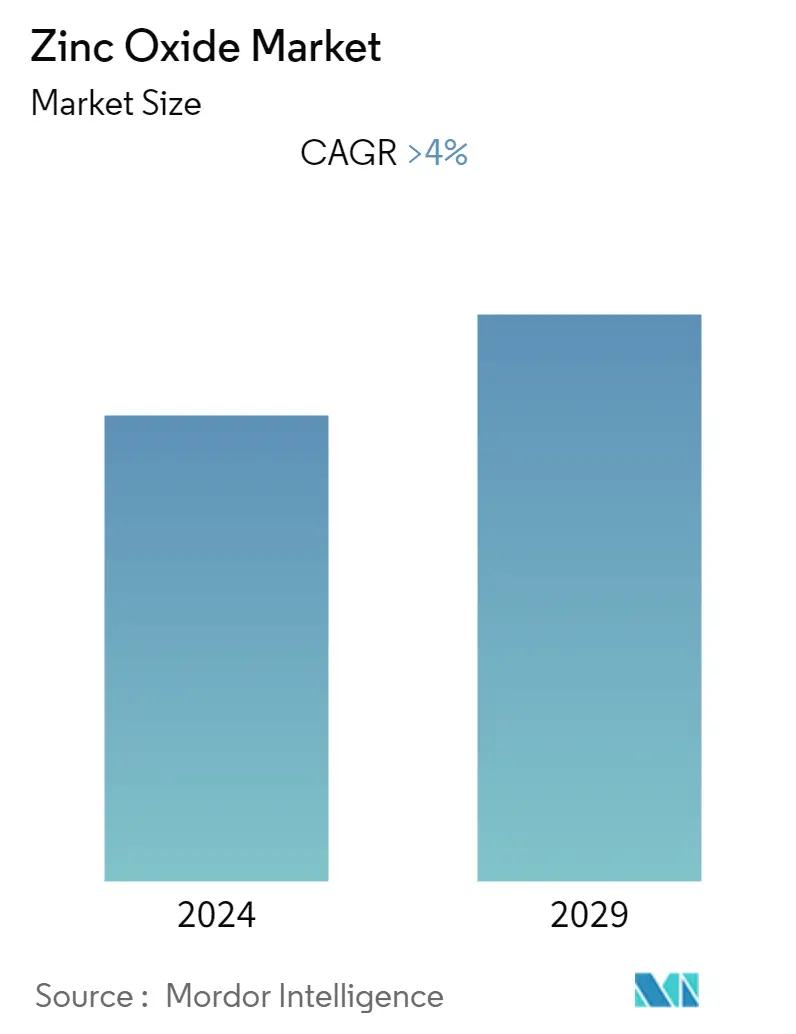

Espera-se que o mercado de óxido de zinco atinja mais de 2.200 quilotons até o final deste ano e deverá registrar um CAGR de mais de 4% durante o período de previsão.

O mercado foi impactado negativamente devido à pandemia COVID-19 em 2020. Os principais fabricantes de pneus fecharam fábricas devido às perdas ocorridas em 2020. No entanto, a indústria global de pneus testemunhou uma recuperação significativa em 2021 e manteve uma tendência semelhante no primeiro. metade de 2022.

- No médio prazo, espera-se que a crescente demanda da indústria da borracha impulsione o crescimento do mercado.

- No entanto, a natureza venenosa dos vapores de óxido de zinco, cuja exposição pode causar febre dos fumos metálicos - uma doença semelhante à gripe com sintomas de gosto metálico na boca, dor de cabeça, febre e calafrios - provavelmente impedirá o crescimento do mercado estudado.

- A crescente aplicação de óxido de zinco nas indústrias farmacêutica e cosmética criará novas oportunidades num futuro próximo.

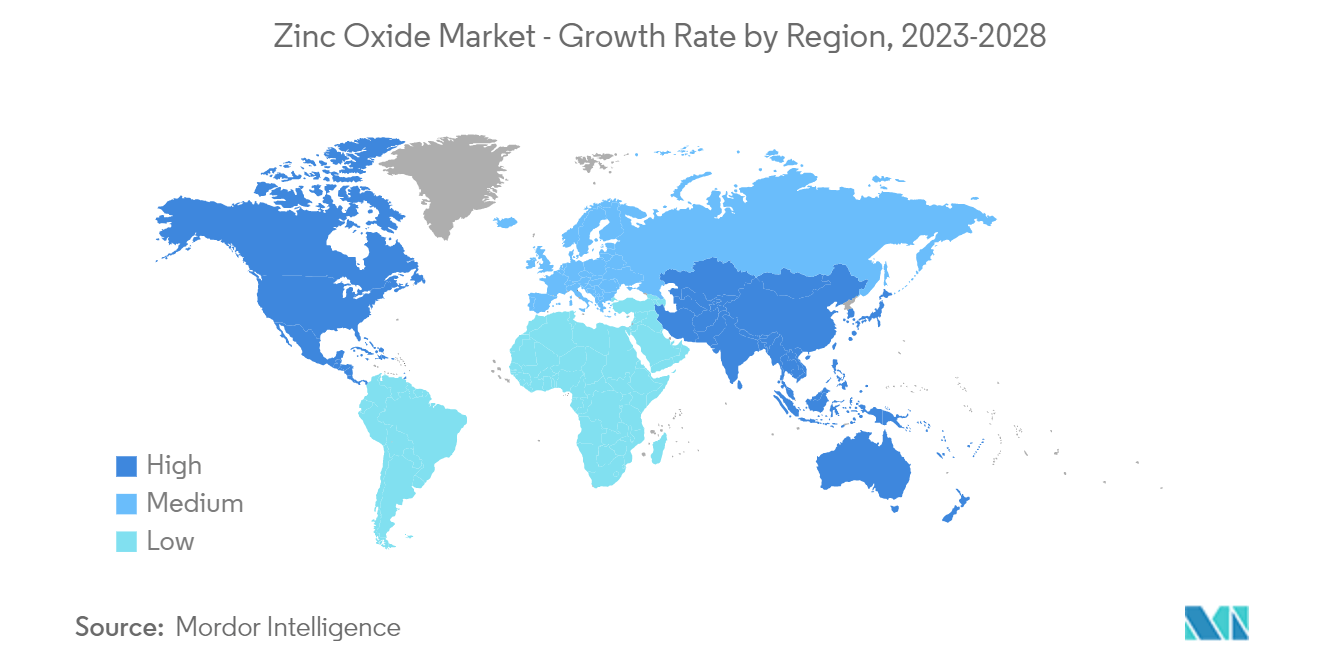

- A região Ásia-Pacífico domina o mercado, devido à crescente aplicação nos setores de borracha e cerâmica. A Ásia-Pacífico é responsável por mais de 90% da produção mundial de borracha natural e desenvolve atividades de processamento de borracha em grande escala. Além disso, a Índia e a China são os principais consumidores, com contribuições favoráveis de outros países asiáticos como a Indonésia, a Tailândia e a Malásia.

Tendências do mercado de óxido de zinco

A indústria de borracha e pneus domina o mercado

- O óxido de zinco é utilizado como agente vulcanizante no processo de vulcanização da borracha para aumentar a durabilidade. Como a borracha é utilizada na fabricação de pneus, amplamente utilizados na indústria de transportes, espera-se que o consumo de óxido de zinco aumente durante o período de previsão.

- Da mesma forma, as cargas mais elevadas de óxido de zinco podem melhorar as propriedades de envelhecimento por ar quente/calor e, se a concentração de óxido de zinco for muito baixa, pode levar a problemas de queimadura. Além disso, reduz o acúmulo de calor e o desgaste dos pneus. Assim, com o crescimento da indústria de pneus e borracha, o consumo de óxido de zinco também aumenta concomitantemente.

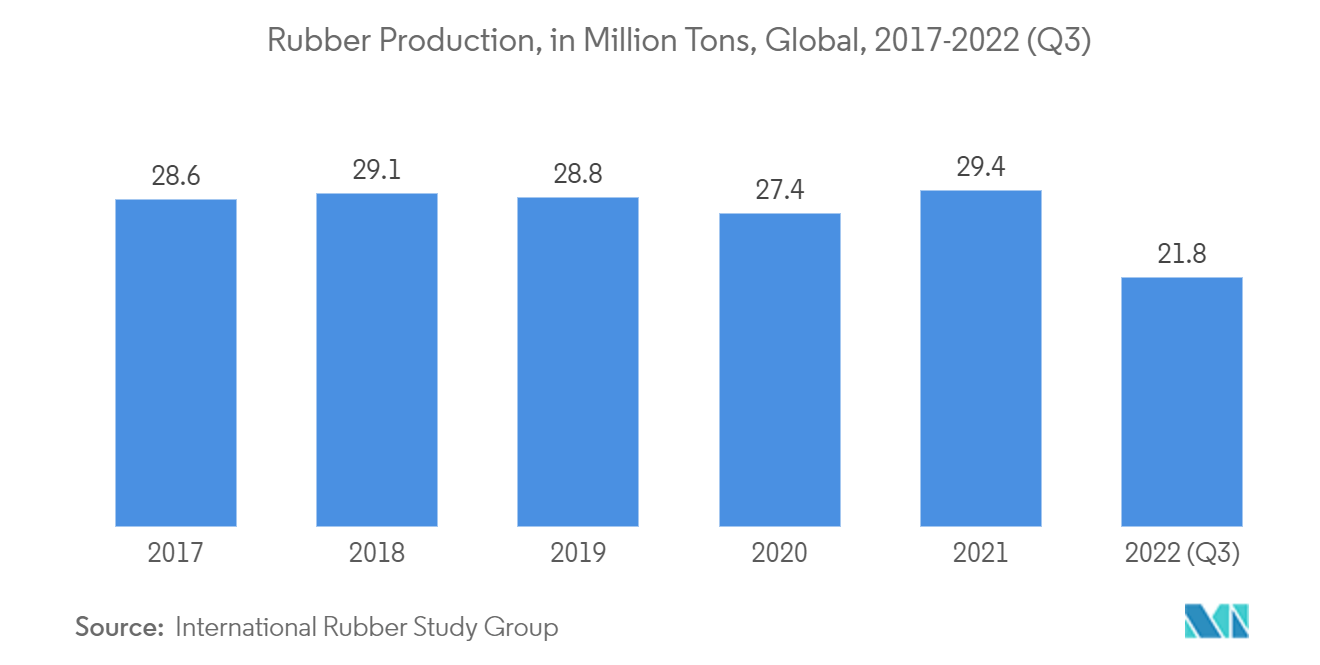

- De acordo com o International Rubber Study Group, até o terceiro trimestre de 2022, a produção global de borracha aumentou 0,6%, para 21,8 milhões de toneladas, acima dos 21,6 milhões de toneladas no mesmo período de 2021. A proporção de borracha natural (NR) para borracha sintética borracha (SR) produzida em 2022 foi 48:52.

- A demanda global por borracha natural permanece positiva. A produção global de borracha natural em 2022 foi de cerca de 14,624 milhões de toneladas, um aumento de 3,6% em relação ao ano anterior. Em 2022, o consumo global rondou os 14,415 milhões de toneladas, um aumento de 1,5% face ao ano anterior.

- A Associação de Fabricantes de Pneus dos Estados Unidos (USTMA) previu que as remessas totais de pneus nos Estados Unidos serão de 334,8 milhões de unidades em 2022, em comparação com 335,2 milhões de unidades em 2021 e 332,7 milhões de unidades em 2019.

- Em janeiro de 2023, a Nokian Tires anunciou um investimento de US$ 174 milhões para duplicar a produção da fábrica de Dayton. Um armazém para 600.000 pneus faz parte da expansão da fábrica da Nokian em Dayton. A expansão e o armazém estão em linha com o investimento inicial da Nokian Tyres, que previa que a instalação tivesse capacidade para armazenar até quatro milhões de pneus.

Espera-se que a região Ásia-Pacífico domine o mercado

- A região Ásia-Pacífico representa o mercado dominante de óxido de zinco. Fatores como o crescente consumo de óxido de zinco nos setores de borracha, pneus e cerâmica impulsionarão o crescimento do mercado.

- De acordo com o Gabinete Nacional de Estatísticas da China, em 2021, aproximadamente 900 milhões de pneus foram produzidos na China. Além disso, os investimentos na expansão da fabricação de pneus no país podem aumentar a demanda por óxido de zinco durante o período de previsão.

- De acordo com a agência de classificação ICRA, o crescimento da demanda interna em volumes para a indústria indiana de pneus deverá ser de 13 a 15 por cento para o ano fiscal de 2022 e de 7 a 9 por cento para o período do ano fiscal de 22 a 25.

- A amostra de fabricantes de pneus da ICRA registou um crescimento anual de 25% (YoY), com receitas mais elevadas no segundo trimestre do ano fiscal de 2022 devido aos volumes favoráveis de vendas de substituição e exportação. Com a crescente aceitação dos pneus indianos nos mercados internacionais, as exportações de pneus aumentaram acentuadamente este ano, devido à forte procura de destinos como os Estados Unidos e a Europa.

- A indústria farmacêutica indiana é muito importante globalmente. A Índia ocupa o terceiro lugar em termos de volume e o 14º em termos de valor. O país é o maior fornecedor mundial de medicamentos genéricos, respondendo por 20% da oferta global em volume, e o principal fabricante mundial de vacinas. A Índia também tem o maior número de fábricas farmacêuticas em conformidade com a FDA dos EUA fora dos EUA e é o lar de mais de 3.000 empresas farmacêuticas com uma forte rede de mais de 10.500 instalações de produção e um conjunto de recursos altamente qualificados.

- De acordo com a Invest India, espera-se que a indústria farmacêutica da Índia valha 65 mil milhões de dólares até 2024 e 120 mil milhões de dólares até 2030. A indústria farmacêutica da Índia vale atualmente 50 mil milhões de dólares. A Índia é um grande exportador farmacêutico, com mais de 200 países servidos pelas exportações farmacêuticas indianas. A Índia satisfaz mais de metade da procura de genéricos em África, 40% da procura de genéricos nos Estados Unidos e 25% do total de medicamentos no Reino Unido.

- Além disso, a região Ásia-Pacífico é o maior centro de produção automóvel, registando quase 60% da produção mundial. Segundo a OICA, em 2021, a produção total de veículos situou-se em 46,73 milhões de unidades, um aumento de 6% face ao mesmo período do ano passado, aumentando a procura de pneus na região.

Visão geral da indústria de óxido de zinco

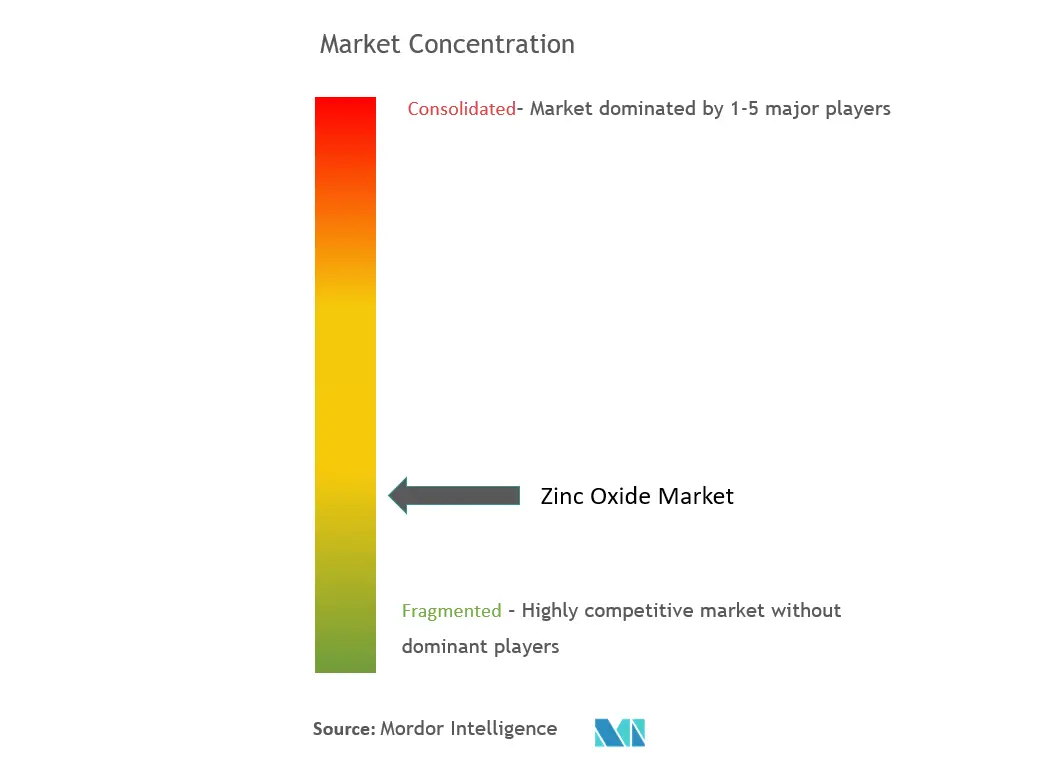

O mercado de óxido de zinco é parcialmente fragmentado por natureza, com um grande número de players operando no mercado. Algumas das principais empresas (sem nenhuma ordem específica) são Zochem, Inc., EverZinc, Weifang Longda Zinc Industry Co. Ltd e Silox SA, entre outras.

Líderes de mercado de óxido de zinco

Zochem, Inc.

Weifang Longda Zinc Industry Co., Ltd.

EverZinc

Silox S.A

Akrochem Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de óxido de zinco

- Junho de 2022 A Aterian Investment Partners fundiu a US Zinc e a EverZinc, dois dos maiores produtores mundiais de produtos químicos de zinco, para formar a empresa líder mundial em química de zinco.

- Fevereiro de 2022 Zochem anunciou que expandiria sua capacidade de produção de óxido de zinco em suas instalações em Dickson, TN. O novo forno adicionará mais 15.000 toneladas métricas de capacidade às instalações da região central do Tennessee.

Segmentação da indústria de óxido de zinco

O óxido de zinco (ZnO) é um composto inorgânico. É um pó branco insolúvel em água e muito utilizado como aditivo em diversos materiais e produtos. Também é conhecido como Calamina ou Zinco Branco. É encontrado naturalmente como o mineral zincita. É principalmente feito sinteticamente.

O Mercado de Óxido de Zinco é segmentado por Processo (Processo Indireto, Processo Direto e Processo Úmido), Aplicação (Borracha e Pneus, Cerâmica e Vidro, Farmacêutico e Cosméticos, Agricultura, Tintas e Revestimentos e Outras Aplicações) e Geografia (Ásia- Pacífico, América do Norte, Europa, América do Sul e Médio Oriente e África).

O relatório também abrange os tamanhos e previsões do mercado em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Processo Indireto (Processo Francês) |

| Processo Direto (Processo Americano) |

| Processo úmido |

| Borracha e pneus |

| Cerâmica e Vidro |

| Farmacêutica e Cosmética |

| Agricultura |

| Tintas e Revestimentos |

| Outras aplicações (produtos químicos e alimentos) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Processo | Processo Indireto (Processo Francês) | |

| Processo Direto (Processo Americano) | ||

| Processo úmido | ||

| Aplicativo | Borracha e pneus | |

| Cerâmica e Vidro | ||

| Farmacêutica e Cosmética | ||

| Agricultura | ||

| Tintas e Revestimentos | ||

| Outras aplicações (produtos químicos e alimentos) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de óxido de zinco

Qual é o tamanho atual do mercado de óxido de zinco?

O Mercado de Óxido de Zinco deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de óxido de zinco?

Zochem, Inc., Weifang Longda Zinc Industry Co., Ltd., EverZinc, Silox S.A, Akrochem Corporation são as principais empresas que operam no Mercado de Óxido de Zinco.

Qual é a região que mais cresce no mercado de óxido de zinco?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de óxido de zinco?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Óxido de Zinco.

Que anos este mercado de óxido de zinco cobre?

O relatório abrange o tamanho histórico do mercado de óxido de zinco para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de óxido de zinco para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Óxido de Zinco

Estatísticas para a participação de mercado de óxido de zinco em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Óxido de Zinco inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.