Tamanho e Participação do Mercado de Álcoois Etoxilados

Análise do Mercado de Álcoois Etoxilados pela Mordor Intelligence

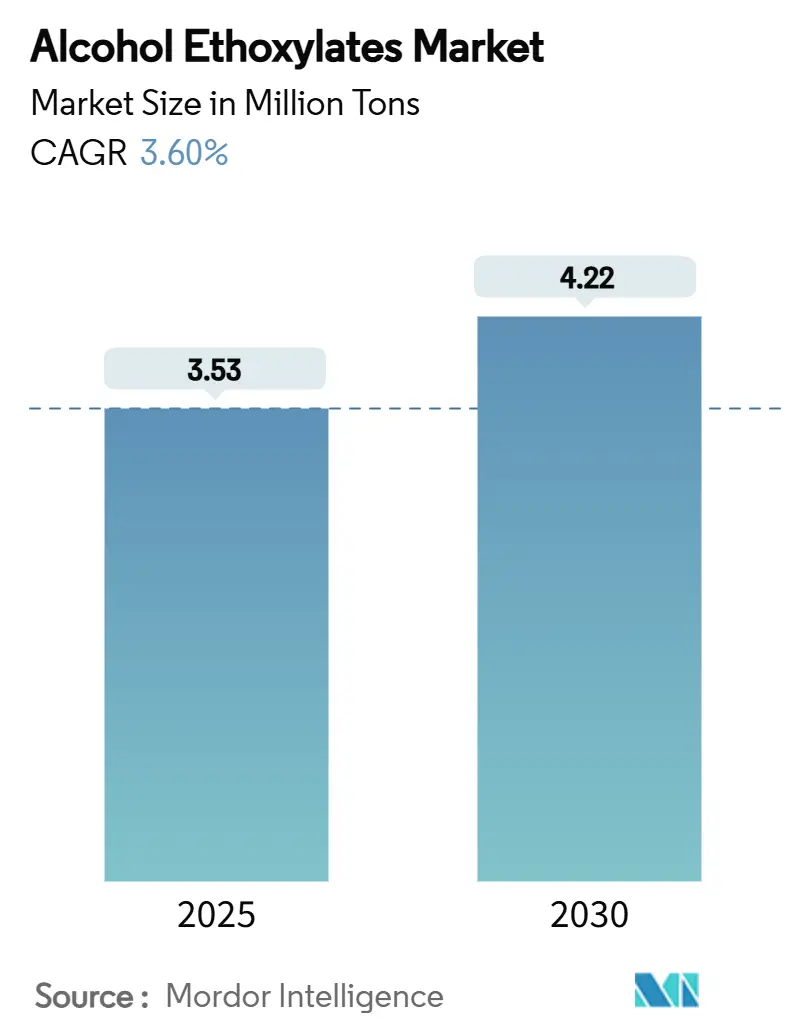

O tamanho do Mercado de Álcoois Etoxilados está estimado em 3,53 milhões de toneladas em 2025, e deve atingir 4,22 milhões de toneladas até 2030, a uma TCAC de 3,60% durante o período de previsão (2025-2030). A expansão moderada reflete uma curva de demanda em maturação mesmo com novas regras de sustentabilidade se intensificando em torno das emissões de óxido de etileno. Os produtores estão respondendo com programas de matérias-primas de base biológica e tecnologias de etoxilação de faixa mais estreita que reduzem a intensidade energética e melhoram a biodegradabilidade. A forte demanda por cuidados pessoais e limpeza institucional em economias asiáticas de alto crescimento, além da expansão da capacidade oleoquímica downstream na Indonésia e Brasil, sustentam ganhos estáveis de volume. Ao mesmo tempo, a pressão regulatória na América do Norte e Europa força os fabricantes a modernizar os controles de emissões, adicionando custos mas acelerando a inovação em direção aos graus de tensoativos de baixo carbono. Essas correntes cruzadas definem uma arena competitiva onde a diferenciação técnica e as credenciais de sustentabilidade verificadas superam as economias de escala puras.

Principais Conclusões do Relatório

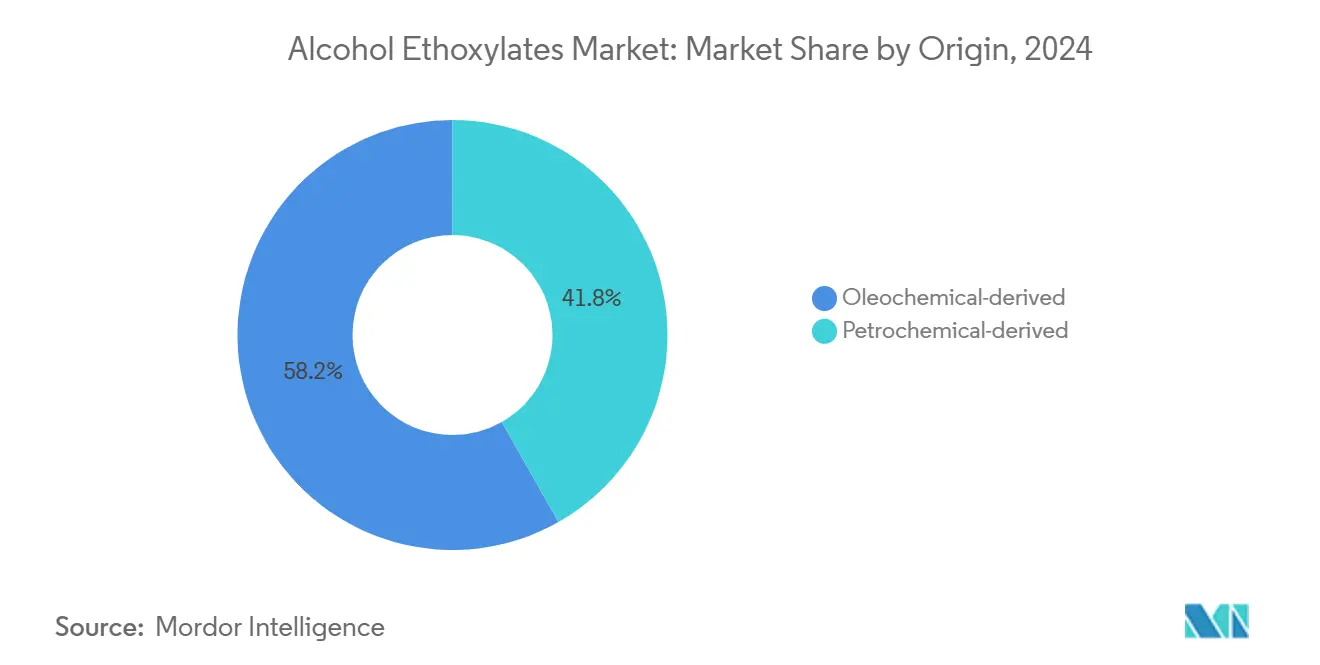

- Por tipo de origem, os graus derivados oleoquímicos detiveram 58,19% da participação do mercado de álcoois etoxilados em 2024 enquanto se expandiam a uma TCAC de 3,91% até 2030.

- Por comprimento da cadeia de carbono, a faixa C12-C14 representou 41,55% do tamanho do mercado de álcoois etoxilados em 2024 e está avançando a uma TCAC de 4,08%.

- Por forma, os graus líquidos lideraram com 62,86% de participação de receita em 2024, enquanto se expandiam a uma TCAC de 4,28% até 2030.

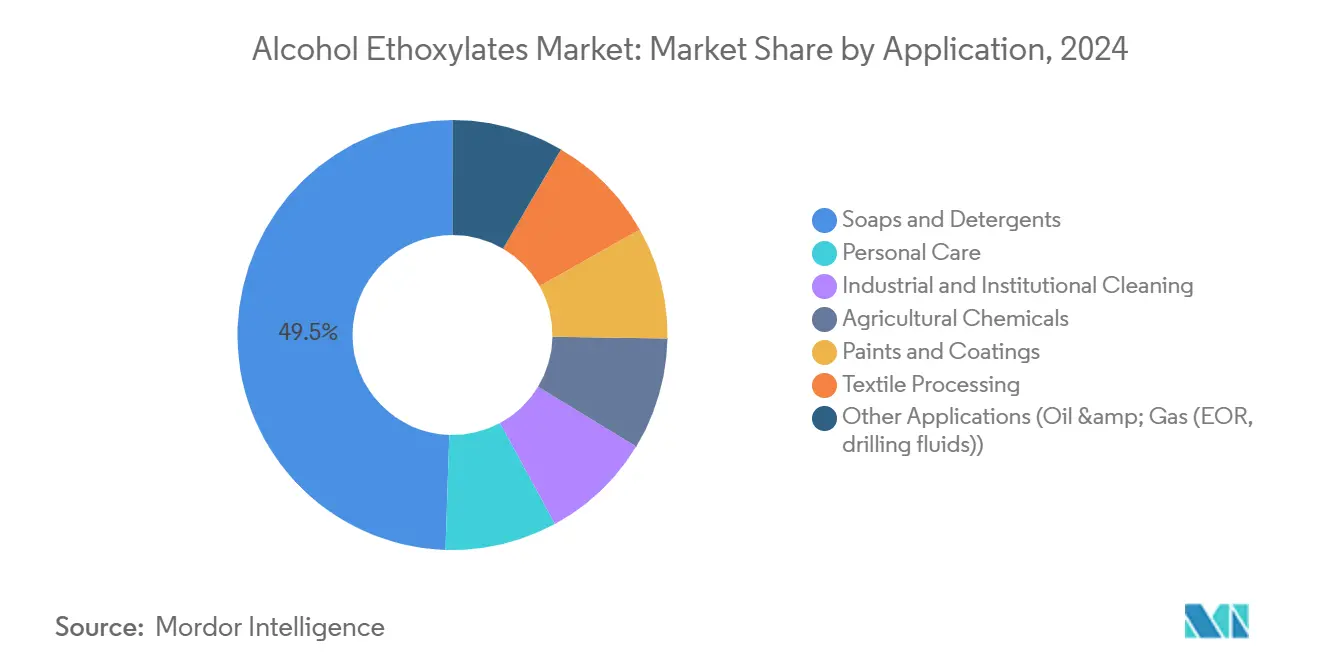

- Por aplicação, sabões e detergentes comandaram 49,48% de participação do tamanho do mercado de álcoois etoxilados em 2024; formulações de cuidados pessoais estão projetadas para crescer mais rapidamente a uma TCAC de 4,34% até 2030.

- Por região, a Ásia-Pacífico representou 52,18% do tamanho do mercado de álcoois etoxilados em 2024 e está definida para expandir a uma TCAC de 4,76% até 2030.

Tendências e Insights do Mercado Global de Álcoois Etoxilados

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por cuidados pessoais e domésticos na Ásia-Pacífico | +1.2% | Núcleo Ásia-Pacífico, expansão para MEA | Médio prazo (2-4 anos) |

| Aumento do uso em formulações de limpeza industrial e institucional | +0.9% | Global, com concentração na América do Norte e UE | Curto prazo (≤ 2 anos) |

| Expansão da capacidade oleoquímica downstream | +0.8% | Ásia-Pacífico e América Latina | Longo prazo (≥ 4 anos) |

| Crescente consciência sobre higiene e limpeza | +0.7% | Global | Médio prazo (2-4 anos) |

| Uso crescente em agroquímicos para proteção de culturas | +0.4% | Global, com ênfase em mercados emergentes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Cuidados Pessoais e Domésticos na Ásia-Pacífico

A urbanização sustentada e o crescimento da renda na China, Índia e Sudeste Asiático continuam a impulsionar o consumo premium de cuidados pessoais. Os formuladores favorecem álcoois etoxilados por sua suavidade e detergência em água fria, características bem adaptadas aos detergentes líquidos concentrados populares nestes mercados. Multinacionais expandem portfólios sustentáveis certificados sob esquemas de balanço de biomassa, sinalizando uma virada em direção a cadeias de suprimento de tensoativos de menor carbono[1]BASF SE, "BASF Expands Ethylene Oxide and Derivatives in Antwerp," basf.com. A migração do varejo para plataformas de e-commerce amplifica ainda mais a diferenciação de produtos, empurrando fornecedores a entregar dados transparentes de sustentabilidade junto com reivindicações de desempenho sensorial.

Aumento do Uso em Formulações de Limpeza Industrial e Institucional

Protocolos elevados de higiene em saúde, serviços alimentares e centros de transporte permanecem em vigor mesmo após o pico da pandemia. Os álcoois etoxilados fornecem remoção eficaz de sujeira em amplas faixas de pH e temperatura e entregam desempenho estável em condições de água dura, permitindo aos formuladores atender padrões rigorosos de desinfecção sem fosfatos ou solventes. O crescimento é mais forte na América do Norte e Europa Ocidental, onde mandatos regulatórios para saúde ocupacional impulsionam a demanda por tensoativos de baixa irritabilidade e prontamente biodegradáveis.

Expansão da Capacidade Oleoquímica Downstream

Investimentos de larga escala em álcoois graxos na Indonésia e Brasil encurtam cadeias de suprimento de matérias-primas renováveis e criam vantagens de custo versus petro-derivados importados[2]Bioenergy International, "Cepsa and Sinar Mas Start Up Bio-Based Fatty Alcohol Plant," bioenergyinternational.com. Participantes integrados aproveitam nova capacidade para comercializar álcoois etoxilados com menor carbono incorporado, um ponto de venda para proprietários de marcas visando cortes de emissões do escopo 3.

Crescente Consciência sobre Higiene e Limpeza

A disposição do consumidor para pagar um prêmio por eficácia de limpeza visível e rótulos mais verdes sustenta o crescimento de volume em detergentes residenciais. A revisão contínua do Regulamento de Detergentes da União Europeia incorpora métricas de biodegradabilidade mais rigorosas, reforçando a vantagem competitiva dos álcoois etoxilados de faixa estreita que se mineralizam rapidamente em sistemas de águas residuais[3]Ecomundo, "EU Detergents Regulation Revision and Sustainability," ecomundo.eu.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade dos preços das matérias-primas | -0.8% | Global, com impacto agudo em regiões dependentes de importação | Curto prazo (≤ 2 anos) |

| Crescentes preocupações ambientais | -0.6% | UE e América do Norte principalmente, espalhando-se globalmente | Médio prazo (2-4 anos) |

| Disponibilidade de alternativas adequadas | -0.4% | Global, com adoção mais rápida em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade dos Preços das Matérias-Primas

A precificação oscilante para óxido de etileno e álcoois graxos comprime margens para produtores menores que carecem de programas de hedge ou integração vertical. Aumentos recentes de éter glicol anunciados por um grande fornecedor norte-americano sublinham a pressão ascendente nos custos de etoxilação. Formuladores dependentes de importação no Sul da Ásia enfrentam a maior exposição devido ao risco cambial e sobretaxas de frete.

Crescentes Preocupações Ambientais

A Agência de Proteção Ambiental dos EUA intensificou o monitoramento de óxido de etileno ambiente próximo a plantas de fabricação, levando a gastos de retrofit e potenciais mudanças de localização. A nova diretriz de água doce do Canadá de 70 µg/L acelera a mudança em direção a graus de tensoativos altamente biodegradáveis. Este arco regulatório convida competição de biotensoativos e ésteres metílicos etoxilados que ostentam toxicidade aquática ultra-baixa, desafiando tecnologias estabelecidas.

Análise de Segmentos

Por Tipo de Origem: Dominância Oleoquímica Acelera

Graus oleoquímicos capturaram 58,19% da participação do mercado de álcoois etoxilados em 2024 e crescerão mais rapidamente que pares petroquímicos a uma TCAC de 3,91%. A integração vertical no Sudeste Asiático assegura certeza de matérias-primas e reduz emissões logísticas. Políticas de aquisição corporativa que mandam conteúdo de carbono renovável continuam a migrar volumes em direção ao suprimento de base biológica. Produtores na Europa e América do Norte respondem certificando plantas sob ISCC PLUS e aumentando a produção de óxido de etileno verde, o que modera o recuo petroquímico mas não reverte a tendência.

O segmento oleoquímico se beneficia de clusters de destilação de óleo de palma e coco próximos a Jacarta e Kuala Lumpur que alimentam unidades de etoxilação locais a menor custo. Produtores comercializando tecnologia de faixa estreita alcançam preços premium oferecendo consistência de grau requerida em emulsões de cuidados pessoais. Não obstante, variantes petroquímicas retêm posição em detergentes commoditizados sensíveis ao custo onde divulgação de carbono permanece voluntária.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Comprimento da Cadeia de Carbono: Otimização C12-C14 Prevalece

O corte C12-C14 constituiu 41,55% do tamanho do mercado de álcoois etoxilados em 2024, desfrutando de uma trajetória de crescimento de 4,08%. Seu equilíbrio entre detergência e biodegradação pronta atende regulamentações regionais em evolução. Homólogos mais curtos C9-C11 ganham tração em limpeza industrial onde molhamento rápido é valorizado, enquanto cadeias mais longas C15-C18 servem cuidados pessoais premium e químicas de campo petrolífero.

Formuladores requisitam crescentemente álcoois etoxilados C12-C14 de faixa estreita que minimizam conteúdo de álcool livre, melhorando odor e estabilidade do produto. Pesquisa também explorou análogos ramificados que resistem cristalização a baixa temperatura, ampliando uso em lavagens veiculares de grau invernal.

Por Forma: Formulações Líquidas Habilitam Eficiência de Processamento

Graus líquidos entregaram 62,86% da receita em 2024 e estão projetados para crescer a uma TCAC de 4,28% enquanto conversores automatizam sistemas de dosagem e visam formatos de produtos concentrados. Líquidos são transportados a temperaturas ambiente, eliminando a etapa de aquecimento obrigatória para pastas e sólidos e reduzindo intensidade de gases de efeito estufa.

Pastas continuam a servir processos nicho de têxtil e couro que requerem eficácia de alto ativo mas baixa absorção de água. Flocos sólidos aparecem em detergentes em pó vendidos em canais de varejo subdesenvolvidos que carecem de infraestrutura logística líquida, mas sua participação declina conforme disponibilidade de água embalada melhora.

Por Aplicação: Cuidados Pessoais Impulsionam Crescimento Premium

Sabões e detergentes mantiveram liderança com 49,48% do tamanho do mercado de álcoois etoxilados em 2024, mas formulações de cuidados pessoais se expandirão mais rapidamente a uma TCAC de 4,34% até 2030. Populações de classe média crescentes compram xampus e limpadores faciais que demandam perfis de espuma suave e cremosa alcançáveis com cadeias etoxiladas de faixa média. Limpeza industrial mantém crescimento estável conforme regras de segurança alimentar se intensificam em plantas de processamento e cozinhas comerciais.

Inovação em cuidados pessoais foca no aprimoramento sensorial e reivindicações amigáveis ao microbioma, empurrando fornecedores a desenvolver misturas de álcoois etoxilados de baixa irritabilidade que dispersam óleos naturais enquanto mantêm função de barreira da pele. O segmento também se beneficia de uma mudança em direção a barras de xampu sólido que empregam concentrados de tensoativos de alto ativo, elevando carregamentos de álcoois etoxilados por unidade acabada.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise de Geografia

A Ásia-Pacífico ancorou 52,18% do tamanho do mercado de álcoois etoxilados em 2024 e lidera o crescimento a uma TCAC de 4,76% até 2030. Renda disponível crescente, penetração de detergente de varejo em expansão, e fornecimentos robustos de matérias-primas oleoquímicas atraem tanto independentes locais quanto multinacionais importantes. Novos complexos de álcoois graxos da Indonésia suprem unidades de etoxilação que servem centros regionais de cuidados pessoais em Singapura e Tailândia, apertando loops de comércio intra-asiático e reduzindo dependência de importação da Europa.

A América do Norte apresenta um ambiente maduro, liderado por inovação, onde regulamentações de saúde ambiental e segurança dominam decisões de aquisição. A isenção de tolerância da Agência de Proteção Ambiental dos EUA para álcoois etoxilados propoxilados C12-C15 em uso agroquímico sublinha o perfil de segurança aceito da tecnologia em proteção de culturas. Produtores enfatizam melhorias de química verde e rastreamento de suprimento digitalizado para cumprir programas de transparência de proprietários de marcas.

A Europa enfrenta um pano de fundo político mais rigoroso conforme a revisão do Regulamento 648/2004 implementa passaportes digitais de produtos e limiares de biodegradabilidade aprimorados. Enquanto o crescimento da demanda é modesto, fornecedores desfrutam preços premium para graus sustentáveis verificados. A América Latina se beneficia de uma posição de suprimento aprimorada seguindo a aquisição por um grande grupo petroquímico do maior produtor de etoxilados do Brasil, assegurando que clientes regionais recebam produto local de menor frete. O Oriente Médio e África registram volumes menores mas exibem interesse intenso em detergentes líquidos concentrados, um formato que favorece álcoois etoxilados de alto ativo.

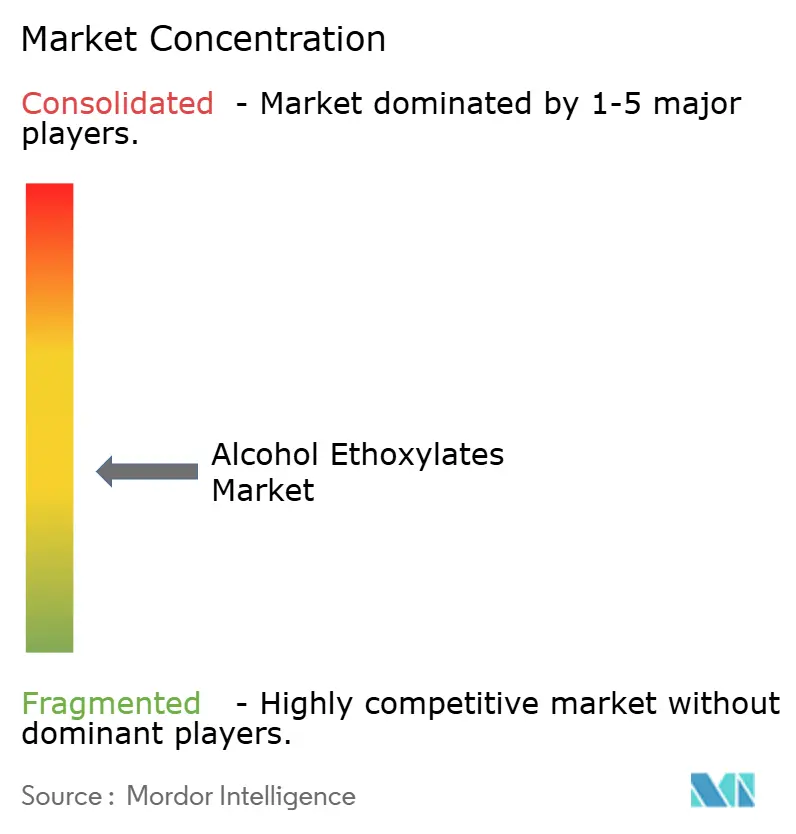

Cenário Competitivo

O mercado de álcoois etoxilados é moderadamente fragmentado, com aquisições recentes destacando expansão regional e tecnologias de plataforma. Empresas buscam certificações ISCC PLUS e RSPO para validar reivindicações de matérias-primas renováveis e garantir contratos com firmas globais de bens de consumo.

Avanços tecnológicos focam em catalisadores residuais de baixo EO, processos de faixa estreita, e métodos híbridos enzimático-químicos para aprimorar produtividade e reduzir emissões. Estratégias de distribuição incluem acordos exclusivos, plataformas digitais com rastreamento de carbono, e soluções customizadas para fabricantes locais de detergentes.

Líderes da Indústria de Álcoois Etoxilados

-

Shell Plc

-

BASF

-

Clariant

-

Dow

-

Sasol Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Indorama Ventures aumentou preços em álcoois etoxilados laurílicos da série Surfonic L24 e óxidos de amina NEOMINOX LA 4230, refletindo equilíbrios globais mais apertados de oferta-demanda.

- Outubro de 2023: BASF completou uma expansão de EUR 500 milhões em Antuérpia, Bélgica, adicionando 400.000 t/a de capacidade de óxido de etileno e derivados, incluindo álcoois etoxilados que servem detergentes, fluidos automotivos e aditivos de construção.

Escopo do Relatório Global do Mercado de Álcoois Etoxilados

Etoxilação é uma reação química, na qual o óxido de etileno é adicionado a um substrato, quando o substrato é álcool torna-se álcool etoxilado. Álcool etoxilado é geralmente usado como tensoativo. O mercado de álcoois etoxilados é segmentado por tipo de origem, aplicação e geografia. Por tipo de origem, o mercado é segmentado em oleoquímico e petroquímico. Por aplicação, o mercado é segmentado em químicos agrícolas, limpeza industrial e institucional, cuidados pessoais, tintas e revestimentos, sabões e detergentes, processamento têxtil, e outras aplicações. O relatório também cobre o tamanho do mercado e previsões para o mercado de álcoois etoxilados em 15 países em regiões principais. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (toneladas).

| Derivado oleoquímico |

| Derivado petroquímico |

| C9-C11 (Álcoois Etoxilados Lineares) |

| C12-C14 (Álcoois Laurílicos Etoxilados) |

| C15-C18 e Ramificados (Álcoois Esterílicos Etoxilados) |

| Líquido |

| Pasta / Sólido |

| Cuidados Pessoais |

| Sabões e Detergentes |

| Limpeza Industrial e Institucional |

| Químicos Agrícolas |

| Tintas e Revestimentos |

| Processamento Têxtil |

| Outras Aplicações (Óleo e Gás (EOR, fluidos de perfuração)) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Países da ASEAN | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Origem | Derivado oleoquímico | |

| Derivado petroquímico | ||

| Por Comprimento da Cadeia de Carbono | C9-C11 (Álcoois Etoxilados Lineares) | |

| C12-C14 (Álcoois Laurílicos Etoxilados) | ||

| C15-C18 e Ramificados (Álcoois Esterílicos Etoxilados) | ||

| Por Forma | Líquido | |

| Pasta / Sólido | ||

| Por Aplicação | Cuidados Pessoais | |

| Sabões e Detergentes | ||

| Limpeza Industrial e Institucional | ||

| Químicos Agrícolas | ||

| Tintas e Revestimentos | ||

| Processamento Têxtil | ||

| Outras Aplicações (Óleo e Gás (EOR, fluidos de perfuração)) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do Mercado de Álcoois Etoxilados?

O mercado de álcoois etoxilados mede 3,53 milhões de toneladas em 2025 e está previsto para atingir 4,22 milhões de toneladas até 2030.

Qual segmento cresce mais rapidamente no mercado de álcoois etoxilados?

Formulações de cuidados pessoais lideram o crescimento a uma TCAC de 4,34% impulsionadas por tendências de premiumização e crescente consciência sobre higiene na Ásia-Pacífico.

Por que graus de base oleoquímica estão ganhando participação?

Pressão regulatória e objetivos de sustentabilidade corporativa favorecem matérias-primas renováveis, dando aos graus oleoquímicos uma participação de mercado de 58,19% e crescimento acima da média.

O que está impulsionando a demanda na Ásia-Pacífico?

Urbanização, ganhos de renda e nova capacidade oleoquímica sustentam a TCAC de 4,76% da Ásia-Pacífico, a mais rápida de qualquer região.

Página atualizada pela última vez em: