Análise de mercado de lubrificantes agrícolas

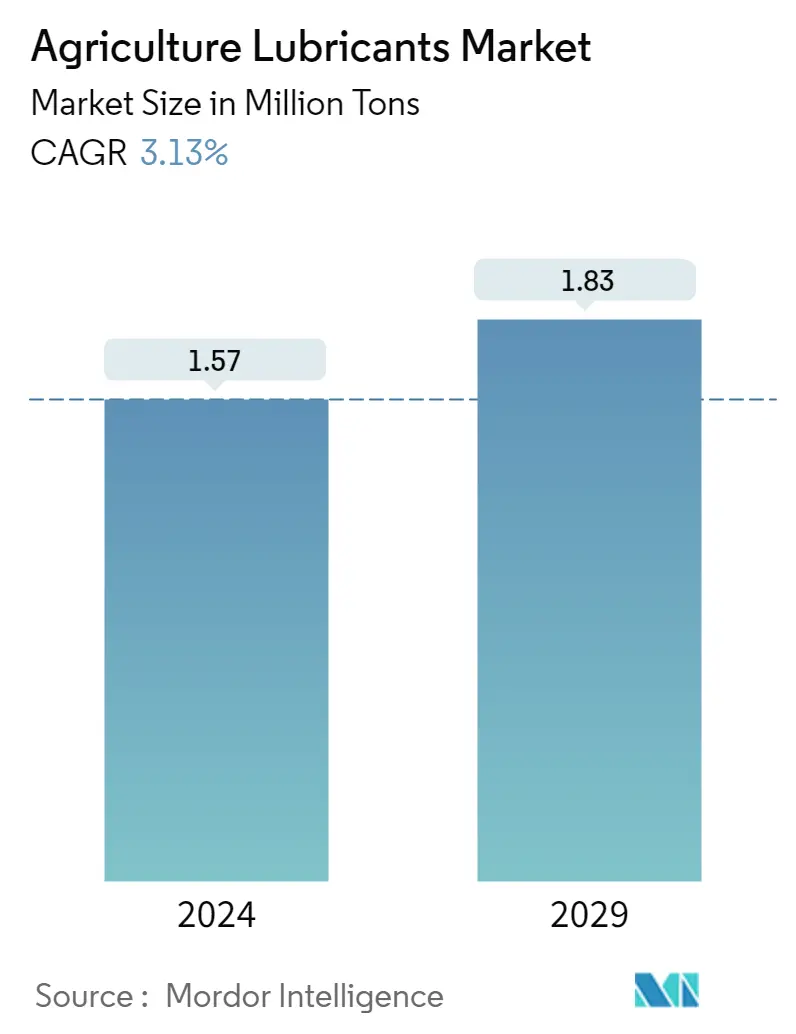

O tamanho do mercado de lubrificantes agrícolas é estimado em 1,57 milhão de toneladas em 2024, e deverá atingir 1,83 milhão de toneladas até 2029, crescendo a um CAGR de 3,13% durante o período de previsão (2024-2029).

No ano de 2020, o mercado foi afetado negativamente devido ao colapso da Covid-19. No entanto, em 2021 e 2022, a abertura das economias ajudou o mercado a ganhar impulso e a atingir níveis pré-pandemia.

- Factores como a concessão de subsídios para maquinaria agrícola pelos governos indiano e chinês, o aumento das taxas de mecanização agrícola nos países em desenvolvimento e o aumento do custo do trabalho agrícola estão a impulsionar o mercado.

- No entanto, o alto custo dos lubrificantes sintéticos e de base biológica provavelmente dificultará o crescimento do mercado durante o período de previsão.

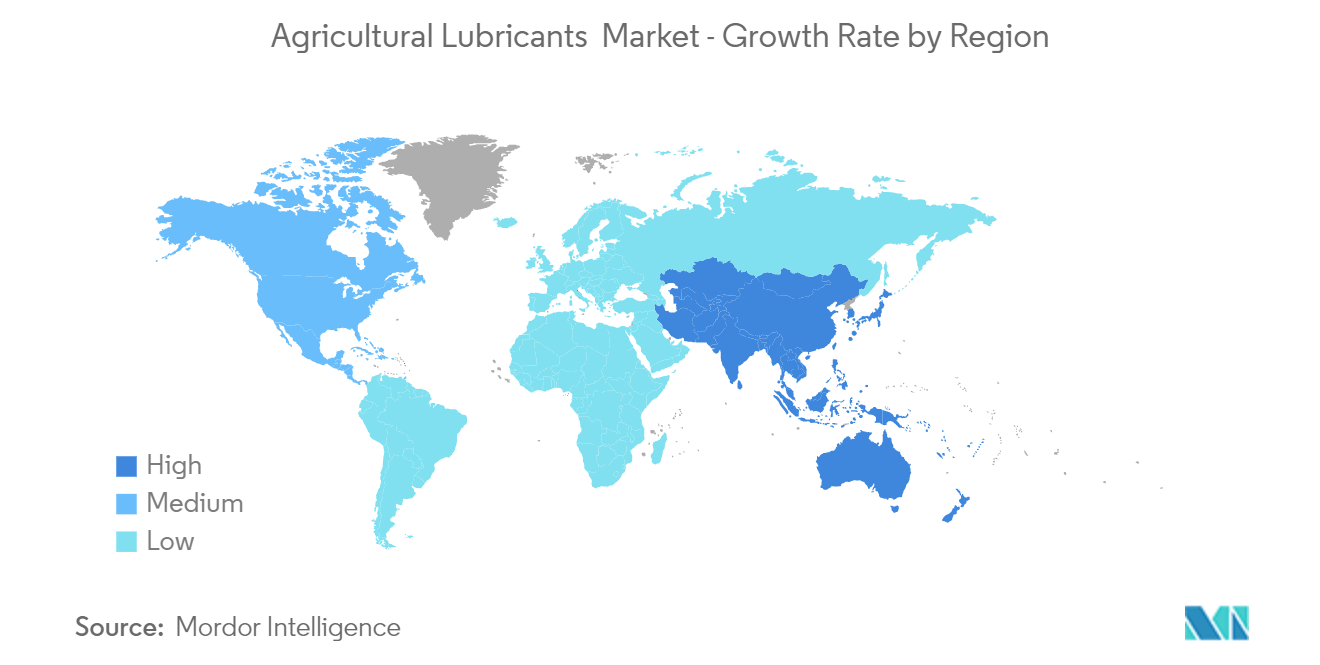

- Espera-se que a Ásia-Pacífico domine o mercado global durante o período de previsão.

- O crescente destaque dos lubrificantes biodegradáveis atuará como uma oportunidade para o crescimento do mercado durante o período de previsão.

Tendências do mercado de lubrificantes agrícolas

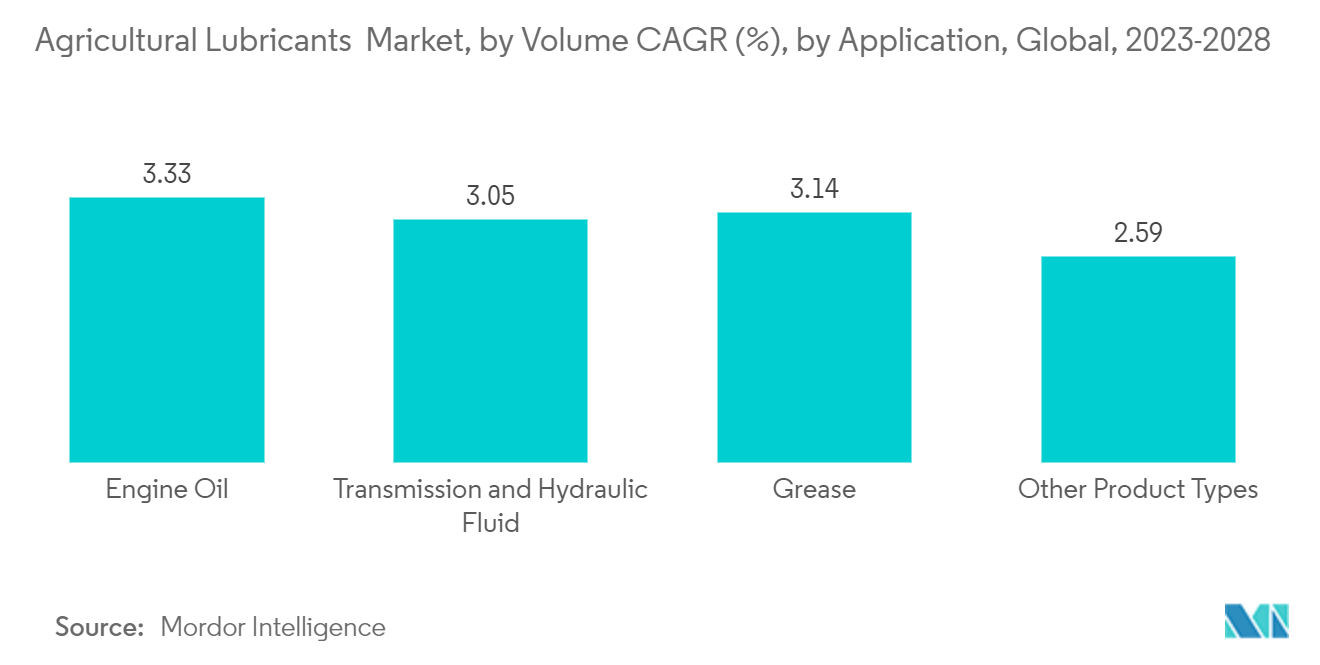

Óleo de motor para dominar o mercado

- Os óleos de motor ou motor são amplamente utilizados para lubrificar motores de combustão interna e são compostos principalmente de 75% a 90% de óleos básicos e 10% a 25% de aditivos. Eles protegem os motores da corrosão e os mantêm frios durante o uso.

- Os óleos de motor são usados principalmente para aplicações como proteção contra corrosão, redução de desgaste e operação suave dos componentes internos do motor. Eles funcionam criando uma película fina entre as peças móveis para melhorar a transferência de calor e reduzir a tensão durante o contato das peças.

- No setor agrícola, os óleos de motor são usados em tratores, colheitadeiras e equipamentos forrageiros para reduzir a manutenção, melhorar a proteção contra desgaste e corrosão, melhorar a confiabilidade do motor e melhorar a eficiência do combustível.

- Total, Royal Dutch Shell Plc, Chevron Lubricants, CONDAT Group e Schaeffer Manufacturing Co. são alguns dos principais fabricantes de lubrificantes que oferecem vários tipos de óleos de motor para equipamentos agrícolas.

- Vários fornecedores líderes estão investindo em pesquisa e desenvolvimento para desenvolver equipamentos inovadores e manter uma posição forte no mercado de tratores. Empresas como Case IH e New Holland lançaram novos tratores autônomos. Deere Company, AGCO e Versatile são alguns fabricantes deste segmento.

- Nos próximos anos, prevê-se que todos os fatores mencionados acima impactem o mercado de óleo de motor na indústria agrícola.

Ásia-Pacífico testemunhará o crescimento mais rápido

- A China é o maior consumidor de lubrificantes na Ásia-Pacífico e no mundo. A China é responsável por cerca de 7% da superfície agrícola global, alimentando assim 22% da população mundial.

- O país é o maior produtor de diversas culturas, incluindo arroz, algodão, batata, entre outras. Assim, a procura de vários tipos de máquinas agrícolas está a aumentar rapidamente devido às actividades agrícolas em grande escala no país.

- A crescente área cultivada aumentou a demanda por máquinas agrícolas na China. Por exemplo, a área cultivada com milho na China aumentou para 5% em 2022 e a produção aumentou para 4,6%.

- A Índia é o segundo maior consumidor de lubrificantes na região e o terceiro maior a nível mundial, depois dos Estados Unidos e da China.

- A Índia é uma das economias que depende em grande parte da agricultura. A agricultura ainda é a principal fonte de subsistência para mais de 55% da população.

- Em 2022, as exportações de tratores da Índia aumentaram 6%, atingindo 131.850 unidades. É a maior exportação anual da história da Índia, acima das 124.901 unidades em 2021. A Índia é responsável por quase 2,1% das vendas globais de tratores.

- O governo japonês planeia aumentar a produção agrícola para 54 milhões de toneladas até 2025, contra 50 milhões de toneladas em 2013. Além disso, o governo planeia aumentar o rendimento do produtor de 29 mil milhões de dólares para 35 mil milhões de dólares, um aumento de aproximadamente 21% em relação ao mesmo período. período, aumentando a quantidade e as receitas da produção agrícola e reduzindo custos.

- Espera-se que tais tendências na indústria agrícola impulsionem o crescimento do mercado de lubrificantes agrícolas durante o período de previsão.

Visão geral da indústria de lubrificantes agrícolas

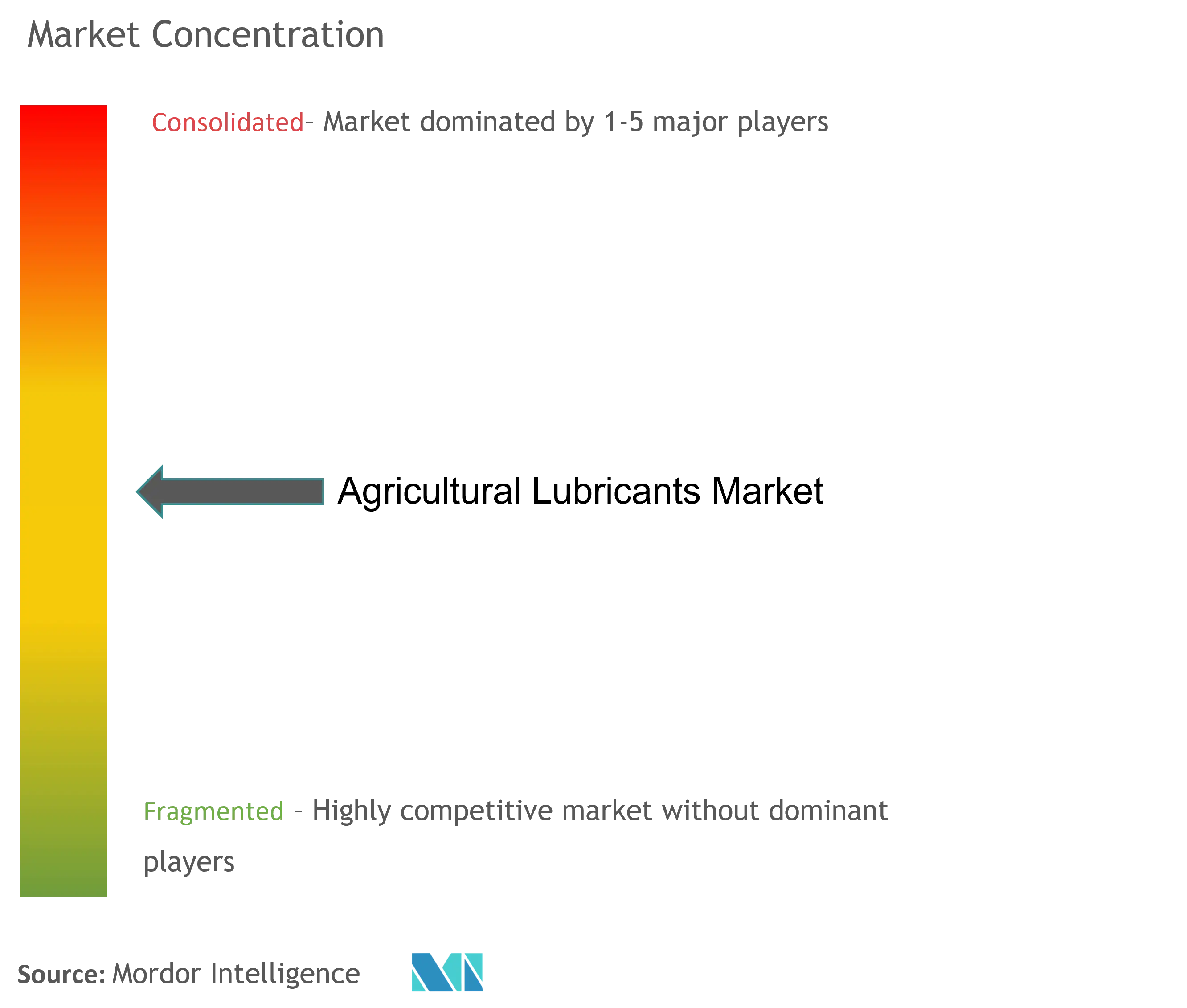

O mercado de lubrificantes agrícolas é parcialmente consolidado por natureza. Alguns dos principais players (não em nenhuma ordem específica) no mercado estudado incluem Shell plc, Fuchs, Exxon Mobil Corporation, TotalEnergies SE e BP plc, entre outros.

Líderes de mercado de lubrificantes agrícolas

Shell plc

Fuchs

Exxon Mobil Corporation

TotalEnergies SE

BP p.l.c.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lubrificantes agrícolas

- Agosto de 2022: Phillips 66 anunciou que havia apresentado uma proposta não vinculativa ao conselho de administração do sócio geral do DCP Midstream, oferecendo a compra de todas as unidades ordinárias de capital aberto do DCP Midstream em dinheiro. A Phillips 66 está propondo uma compensação de US$ 34,75 para cada unidade ordinária de capital aberto da DCP Midstream. Faz parte de um acordo estruturado como uma fusão da DCP Midstream com uma subsidiária indireta da Phillips 66, com a sobrevivência da DCP Midstream.

- Março de 2022: HollyFrontier Corporation e Holly Energy criaram a HF Sinclair Corporation, seguida pela aquisição da Sinclair Oil Corporation e da Sinclair Transportation Company. Irá melhorar o negócio de lubrificantes da empresa e fortalecer a sua presença no mercado competitivo.

Segmentação da indústria de lubrificantes agrícolas

Lubrificantes específicos para agricultura são projetados para evitar contaminação, proteger máquinas contra oxidação, corrosão e ferrugem e proporcionar intervalos de troca de óleo mais longos, resultando em menor uso de óleo. O uso de lubrificantes adequados aumenta o tempo de atividade do equipamento e garante a confiabilidade operacional, independentemente do clima ou do terreno. O mercado de lubrificantes agrícolas é segmentado por tipo de produto e geografia. O mercado é segmentado por óleo de motor, transmissão e fluido hidráulico, graxa e outros tipos de produtos. O relatório também abrange o tamanho do mercado e as previsões para o mercado de filmes de fluoropolímero em 11 países nas principais regiões. O dimensionamento do mercado e as previsões para cada segmento são baseados no volume (Quilotons).

| Óleo de motor |

| Transmissão e Fluido Hidráulico |

| Graxa |

| Outros tipos de produtos |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Resto do mundo |

| Tipo de Produto | Óleo de motor | |

| Transmissão e Fluido Hidráulico | ||

| Graxa | ||

| Outros tipos de produtos | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Resto do mundo | ||

Perguntas frequentes sobre pesquisa de mercado de lubrificantes agrícolas

Qual é o tamanho do mercado de lubrificantes agrícolas?

O tamanho do mercado de lubrificantes agrícolas deverá atingir 1,57 milhão de toneladas em 2024 e crescer a um CAGR de 3,13% para atingir 1,83 milhão de toneladas até 2029.

Qual é o tamanho atual do mercado de lubrificantes agrícolas?

Em 2024, o tamanho do Mercado de Lubrificantes Agrícolas deverá atingir 1,57 milhão de toneladas.

Quem são os principais atores do mercado de lubrificantes agrícolas?

Shell plc, Fuchs, Exxon Mobil Corporation, TotalEnergies SE, BP p.l.c. são as principais empresas que atuam no Mercado de Lubrificantes Agrícolas.

Qual é a região que mais cresce no mercado de lubrificantes agrícolas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de lubrificantes agrícolas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado de Lubrificantes Agrícolas.

Que anos esse mercado de lubrificantes agrícolas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Mercado de Lubrificantes Agrícolas foi estimado em 1,52 milhão de toneladas. O relatório abrange o tamanho histórico do mercado de lubrificantes agrícolas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de lubrificantes agrícolas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Lubrificantes Agrícolas

Estatísticas para a participação de mercado de Lubrificantes Agrícolas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Lubrificantes Agrícolas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.