Tamanho e Participação do Mercado de Dispositivos Médicos Implantáveis Ativos

Análise do Mercado de Dispositivos Médicos Implantáveis Ativos pela Mordor Intelligence

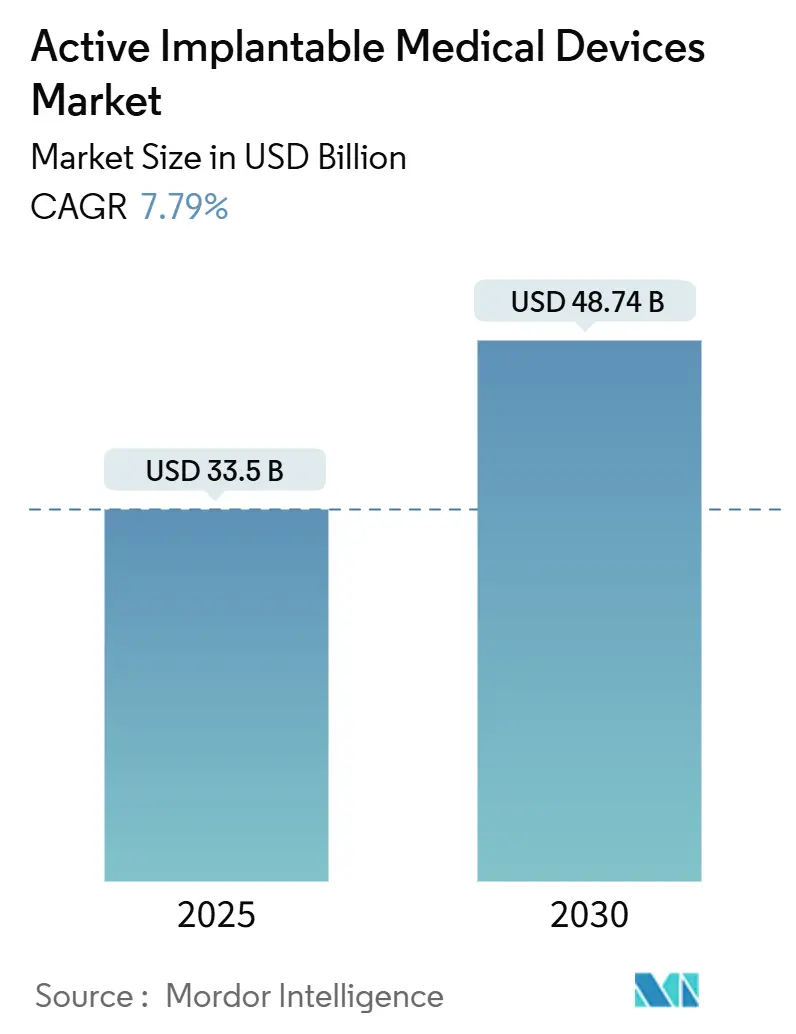

O tamanho do mercado de dispositivos médicos implantáveis ativos gerou USD 33,50 bilhões em 2025 e está projetado para alcançar USD 48,74 bilhões até 2030, traduzindo-se em uma TCAC de 7,79%. O aumento da expectativa de vida, a rápida miniaturização da eletrônica e a expansão de estruturas de reembolso estão ampliando a elegibilidade de pacientes enquanto encurtam os ciclos de adoção de tecnologia. A adoção de monitoramento remoto habilitado por IA reduziu os alertas cardíacos falsos em até 85%, aliviando a carga de trabalho dos médicos e aumentando a confiança no uso de dispositivos a longo prazo. Paralelamente, o Regulamento de Dispositivos Médicos da UE (MDR) estendeu os prazos de transição para dezembro de 2027 para implantes Classe III, canalizando a demanda para fabricantes com sistemas de qualidade sólidos[1]Comissão Europeia, "Atualização da Transição do Regulamento de Dispositivos Médicos," ec.europa.eu. A estabilização da cadeia de suprimentos de semicondutores após as escassezes de 2024 está restaurando a produção de componentes sub-centimétricos essenciais para arquiteturas sem eletrodos e sem fio[2]Administração de Alimentos e Medicamentos dos EUA, "Programa de Dispositivos Inovadores," fda.gov. Juntas, essas dinâmicas reforçam uma trajetória de expansão constante para o mercado de dispositivos médicos implantáveis ativos até 2030.

Principais Conclusões do Relatório

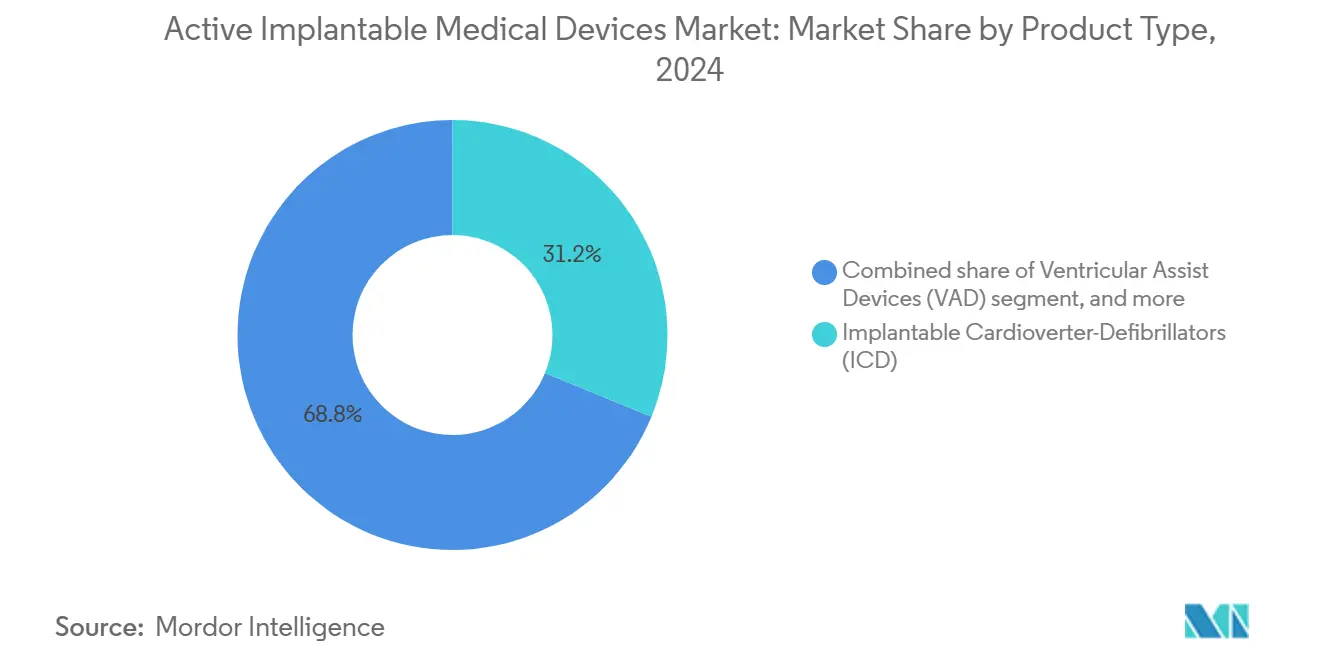

- Por tipo de produto, os cardioversores-desfibriladores implantáveis lideraram com 31,23% da participação do mercado de dispositivos médicos implantáveis ativos em 2024, enquanto os dispositivos auditivos implantáveis devem registrar uma TCAC de 9,43% até 2030.

- Por aplicação, os distúrbios cardiovasculares representaram 55,34% do tamanho do mercado de dispositivos médicos implantáveis ativos em 2024, e as terapias para perda auditiva estão projetadas para avançar a uma TCAC de 10,67% até 2030.

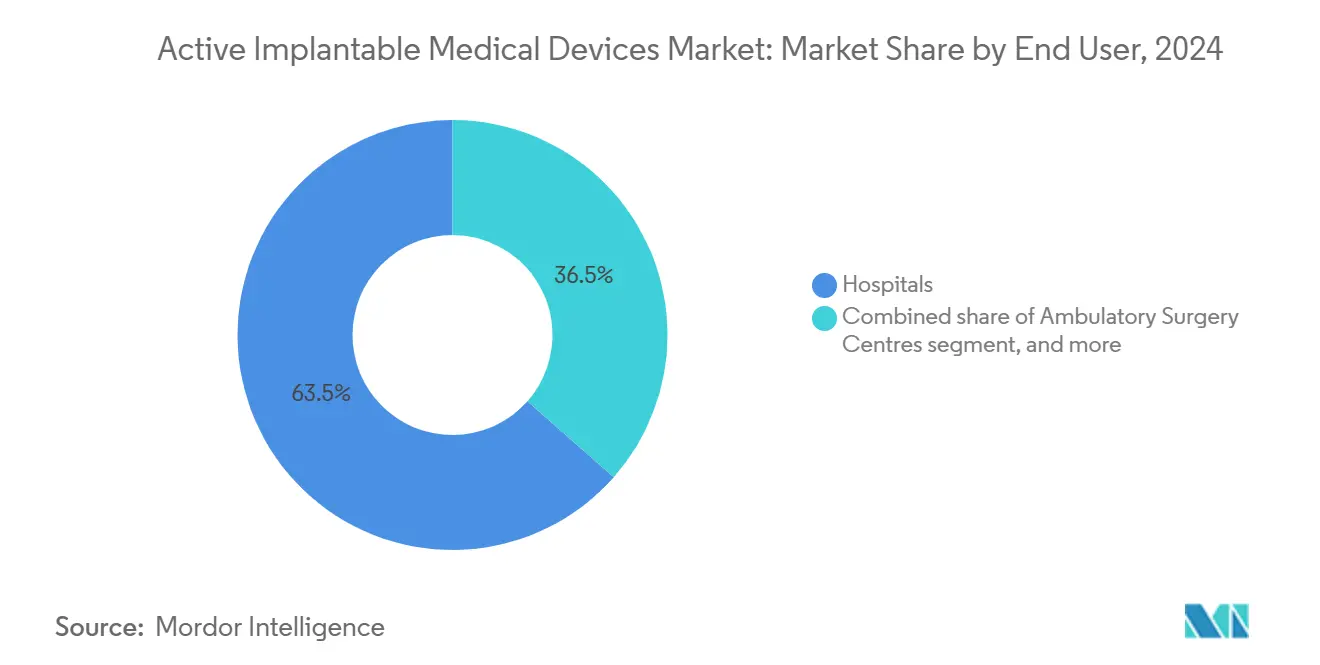

- Por usuário final, os hospitais controlaram 63,56% da receita em 2024, mas clínicas especializadas e de otorrinolaringologia devem expandir a uma TCAC de 10,34% durante 2025-2030.

- Por tecnologia, dispositivos compatíveis com ressonância magnética capturaram 40,56% do tamanho do mercado de dispositivos médicos implantáveis ativos em 2024, enquanto sistemas sem eletrodos e sem fio devem crescer a uma TCAC de 9,54% até 2030.

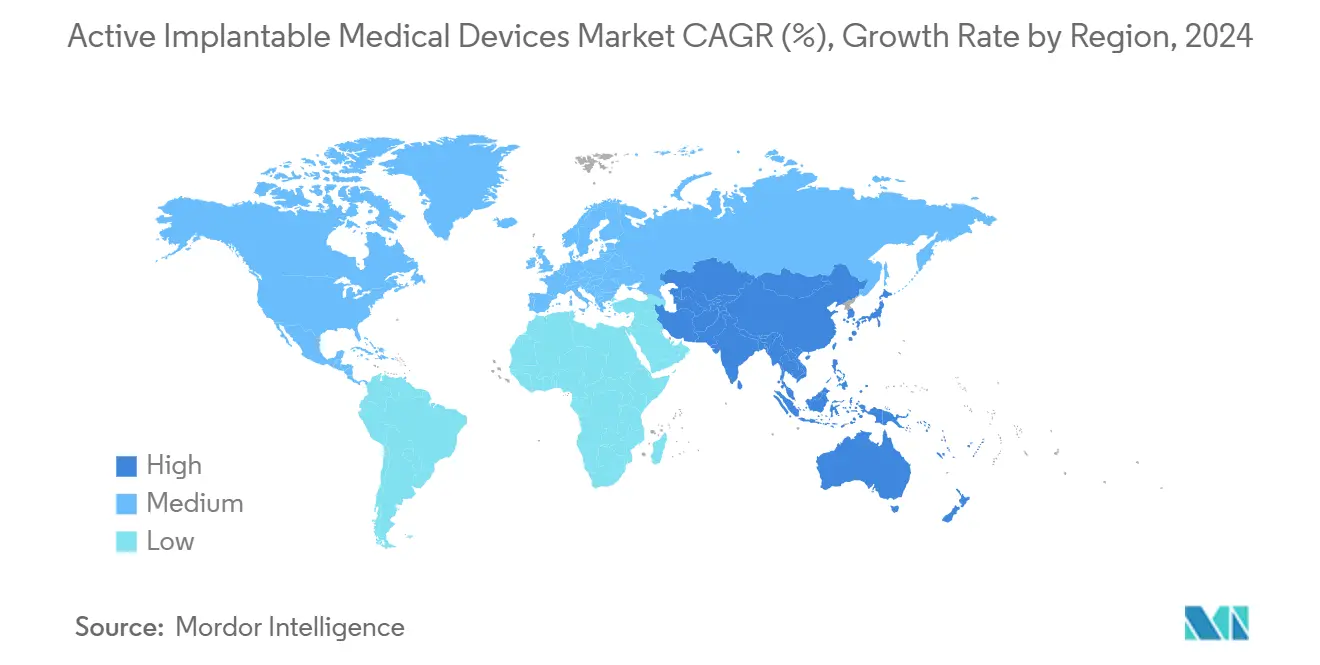

- Por geografia, a América do Norte dominou com 38,54% de participação em 2024, e a Ásia-Pacífico está no caminho para uma TCAC de 8,76%, refletindo a compra baseada em volume da China e a demografia super-envelhecida do Japão.

Tendências e Insights do Mercado Global de Dispositivos Médicos Implantáveis Ativos

Análise de Impacto dos Impulsionadores

| Impulsionador | % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Prevalência de Distúrbios Cardio-, Neuro- e Otológicos | +1.8% | Global, concentrado em mercados OCDE envelhecidos | Longo prazo (≥ 4 anos) |

| Miniaturização Rápida e Inovações em Design Compatível com RM / Sem Eletrodos | +1.5% | Liderança da América do Norte e UE, acelerando adoção na APAC | Médio prazo (2-4 anos) |

| População Envelhecida Expandindo o Conjunto Elegível para Implantes | +1.2% | Japão, Alemanha, Itália, ondulação global | Longo prazo (≥ 4 anos) |

| Expansão Favorável de Reembolso na OCDE e China | +1.0% | Países da OCDE e China | Médio prazo (2-4 anos) |

| Algoritmos de Monitoramento Remoto Habilitados por IA Melhorando Resultados no Mundo Real | +0.9% | Adoção precoce na América do Norte e UE, APAC seguindo | Curto prazo (≤ 2 anos) |

| Eletrônica Bio-Reabsorvível Revolucionária Eliminando Cirurgias de Explante | +0.4% | Centros de pesquisa nos EUA, UE, centros selecionados da APAC | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Prevalência de Distúrbios Cardio-, Neuro- e Otológicos

A insuficiência cardíaca afeta mais de 64 milhões de pessoas em todo o mundo e a fibrilação atrial deve atingir 17,9 milhões de casos em mercados desenvolvidos até 2030, intensificando a demanda por cardioversores-desfibriladores implantáveis e dispositivos de ressincronização. A doença de Parkinson afeta cerca de 10 milhões de pacientes globalmente, estimulando a adoção de sistemas adaptativos de estimulação cerebral profunda que modulam a terapia em tempo real. A OMS prevê que a perda auditiva afetará 700 milhões de pessoas até 2050, uma tendência que acelera o uso de implantes cocleares à medida que designs totalmente implantáveis eliminam barreiras cosméticas. Perfis de doenças comórbidas também estão se tornando mais comuns, promovendo a implantação de múltiplos dispositivos e sustentando o crescimento contínuo no mercado de dispositivos médicos implantáveis ativos.

Miniaturização Rápida e Inovações em Design Compatível com RM e Sem Eletrodos

Os marcapassos sem eletrodos encolheram para volumes abaixo de 1 cm³ mantendo vida útil da bateria de 10 anos, e dispositivos como o sistema AVEIR de câmara dupla da Abbott sincronizam o ritmo atrioventricular sem eletrodos transvenosos. Os protocolos de ressonância magnética progrediram de condicionais para varredura totalmente irrestrita a 3 Tesla, removendo barreiras de imageamento de longa data para pacientes com dispositivos. A interface cortical Layer 7 da Precision Neuroscience, hospedando 1.024 eletrodos finos como cabelo, exemplifica a fabricação de escala fina agora alcançável. Marcapassos bio-reabsorvíveis que se dissolvem após a conclusão da terapia completaram os primeiros ensaios de viabilidade em humanos, sugerindo um futuro onde a cirurgia de explante se torna desnecessária. Esses avanços reduzem os riscos de infecção, simplificam procedimentos e ampliam a seleção de pacientes, fortalecendo o impulso no mercado de dispositivos médicos implantáveis ativos.

População Envelhecida Expandindo o Conjunto Elegível para Implantes

Até 2030, a população global com 65 anos ou mais atingirá 771 milhões, colocando o Japão com 29% de participação sênior e a Europa não muito atrás[3]Nações Unidas, "Perspectivas da População Mundial 2024," un.org. Arritmias relacionadas à idade, doenças neurodegenerativas e déficits sensoriais coletivamente aumentam a demanda de implantes nas especialidades de cardiologia, neurologia e otologia. Técnicas transcateter agora permitem colocação minimamente invasiva de dispositivos de assistência ventricular em pacientes frágeis que anteriormente não eram candidatos cirúrgicos. Os critérios de candidatos para implantes cocleares se ampliaram para incluir surdez unilateral e perda auditiva moderada, aumentando o volume potencial em uma indicação anteriormente subpenetrada. Governos e seguradoras incentivam tais terapias para manter a independência de adultos mais velhos, cimentando um piso de demanda para o mercado de dispositivos médicos implantáveis ativos.

Expansão Favorável de Reembolso na OCDE e China

O programa de compra baseada em volume (VoBP) da China reduziu os preços de implantes cocleares de 200.000 RMB para 50.000 RMB, quadruplicando a elegibilidade de cobertura sob o Fundo Nacional de Segurança Médica[4]Administração Nacional de Segurança em Saúde, "Lista de Dispositivos de Compra Baseada em Volume," nhsa.gov.cn. Nos Estados Unidos, o programa de Dispositivos Inovadores da FDA encurta ciclos de revisão para novos implantes e desencadeia cobertura paralela do Medicare, exemplificado por aprovações recentes em DBS adaptativo e estimulação do sistema de condução. O MDR da UE, apesar dos atrasos iniciais, finalmente padroniza os requisitos de evidência e reduz os custos de duplicação multi-país, beneficiando lançamentos em larga escala em toda a Europa. Contratos de pagadores baseados em valor recompensam dispositivos que reduzem readmissões hospitalares, alinhando incentivos fiscais com tecnologia que melhora resultados. Coletivamente, essas mudanças políticas sustentam fluxos de reembolso previsíveis para o mercado de dispositivos médicos implantáveis ativos.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo de Dispositivos e Procedimentos em Mercados Emergentes | −1.1% | América Latina, Sudeste Asiático, África Subsaariana | Médio prazo (2-4 anos) |

| Obstáculos Rigorosos de Cibersegurança / Regulamentares Prolongam Aprovações | −0.8% | Global, notadamente UE e EUA | Curto prazo (≤ 2 anos) |

| Gargalos de Fornecimento de Semicondutores para Componentes Ultra-Miniaturizados | −0.6% | Cadeia de valor eletrônica global | Curto prazo (≤ 2 anos) |

| Pressões de Sustentabilidade de Materiais de Bateria na Química Lítio-Iodo | −0.4% | Global, com ênfase nos mandatos de sustentabilidade da UE | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Dispositivos e Procedimentos em Mercados Emergentes

Em muitas regiões de baixa e média renda, os preços de implantes ainda excedem a renda familiar anual, limitando a penetração a populações urbanas ricas. Apenas 19% dos residentes nessas economias têm acesso até mesmo a diagnósticos básicos, destacando lacunas sistêmicas de cuidados. A depreciação da moeda aumenta ainda mais os custos de importação para dispositivos precificados em moedas fortes, enquanto a cobertura de seguro fragmentada empurra a maioria dos pagamentos para fora do bolso. Políticas de fabricação local na Índia e Brasil oferecem incentivos fiscais, mas categorias de implantes de alto risco requerem produção especializada em sala limpa e portfólios de propriedade intelectual que poucas empresas domésticas possuem. Déficits de treinamento agravam a barreira, já que procedimentos de implante exigem eletrofisiologistas e cirurgiões otológicos que permanecem concentrados em hospitais principais. Até que modelos de financiamento amadureçam, o custo continuará a limitar o mercado de dispositivos médicos implantáveis ativos em numerosos territórios emergentes.

Obstáculos Rigorosos de Cibersegurança e Regulamentares Prolongam Aprovações

A Lei PATCH de 2025 dos EUA obriga empresas a incorporar monitoramento de ameaças em tempo real e correção de software em todos os implantes conectados à rede, aumentando a complexidade do design e requisitos de auditoria. Na Europa, apenas 43 órgãos notificados lidam com aproximadamente meio milhão de dossiês de dispositivos, estendendo cronogramas de certificação para implantes Classe III para 24 meses. Regras de software-como-dispositivo-médico agora requerem ensaios clínicos independentes para algoritmos de IA incorporados, uma carga financeira que inovadores menores lutam para absorver. Mandatos de vigilância pós-comercialização requerem tendências de 100% de reclamações e atualizações de desempenho anuais, obrigando empresas a investir em equipes de vigilância dedicadas. Essas camadas consolidam participação para multinacionais capazes de absorver sobrecarga de conformidade, moderando a velocidade de nova entrada no mercado de dispositivos médicos implantáveis ativos.

Análise de Segmento

Por Tipo de Produto: Desfibriladores Mantêm Liderança, Dispositivos Auditivos Aceleram

Os cardioversores-desfibriladores implantáveis capturaram uma fatia de 31,23% do tamanho do mercado de dispositivos médicos implantáveis ativos em 2024 graças ao seu papel de salvar vidas na prevenção de morte cardíaca súbita entre aproximadamente 6 milhões de pacientes americanos com insuficiência cardíaca. Formatos subcutâneos e sem eletrodos reduzem o risco de infecção e permitem acesso à ressonância magnética, sustentando ciclos de substituição estáveis. Os marcapassos permanecem relevantes porque designs sem eletrodos de câmara dupla agora corrigem arritmias complexas sem eletrodos transvenosos. Dispositivos de assistência ventricular se beneficiam de bombas magneticamente levitadas que reduzem a trombose, dobrando a sobrevivência de dois anos comparado com gerações anteriores.

Dispositivos auditivos implantáveis registram a trajetória mais rápida a uma TCAC de 9,43% até 2030 à medida que implantes cocleares totalmente implantáveis entram em ensaios pivotais e prometem som 24 horas sem processadores externos. Dados preliminares do estudo de viabilidade TICI da MED-EL mostraram paridade de reconhecimento de fala com modelos padrão e maior satisfação do paciente. Neuroestimuladores também se beneficiam de capacidades de loop fechado que reduzem superestimulação em 89%, enquanto gravadores de loop inseríveis e bombas de infusão de medicamentos ganham com o gerenciamento personalizado de doenças crônicas. Essas dinâmicas coletivamente aprofundam a diversidade de produtos e protegem o futuro do mercado de dispositivos médicos implantáveis ativos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Dominância Cardiovascular Enfrenta Disrupção da Perda Auditiva

Os distúrbios cardiovasculares mantiveram 55,34% do tamanho do mercado de dispositivos médicos implantáveis ativos em 2024 impulsionados pela crescente prevalência de insuficiência cardíaca e indicações em expansão para estimulação do sistema de condução e ressincronização. O dispositivo TriClip da Abbott reduziu a regurgitação tricúspide moderada ou maior em 84% e melhorou os escores do Questionário de Cardiomiopatia de Kansas City, destacando oportunidades cardíacas estruturais. Aplicações neurológicas permanecem estáveis porque a estimulação cerebral profunda adaptativa amplia o benefício clínico para subtipos de Parkinson anteriormente refratários.

O tratamento da perda auditiva está crescendo a uma TCAC de 10,67% até 2030 à medida que a OMS projeta 700 milhões de indivíduos afetados, e soluções totalmente implantáveis eliminam estigma de longa data. O gerenciamento da dor crônica vê adoção crescente de estimuladores de medula espinhal conduzidos por IA que calibram automaticamente a dosagem, reduzindo a dependência de opioides. Casos de uso endócrino, como entrega de insulina em loop fechado, representam uma adjacência emergente que poderia injetar volume fresco no mercado de dispositivos médicos implantáveis ativos.

Por Usuário Final: Hospitais Mantêm Escala, Centros Especializados Superam

Hospitais controlaram 63,56% da receita em 2024 devido à ampla infraestrutura, suporte de cuidados intensivos e afiliações de ensino que acomodam implantes complexos de assistência ventricular ou sem eletrodos de câmara dupla. Centros médicos acadêmicos servem como centros de adoção precoce, acelerando a difusão para instalações comunitárias uma vez que as curvas de aprendizado procedural se achatam.

Clínicas especializadas e de otorrinolaringologia estão projetadas para crescer a uma TCAC de 10,34% à medida que técnicas minimamente invasivas permitem alta no mesmo dia para colocações de marcapasso e implante coclear. Centros de cirurgia ambulatorial agora gerenciam substituições de bateria diretas e inserções de gravador de loop com segurança sob anestesia local. A fronteira do cuidado domiciliar está se abrindo através de monitores cardíacos conectados e análises em nuvem, criando caminhos de acompanhamento descentralizados que reduzem pegadas hospitalares mas ampliam o mercado de dispositivos médicos implantáveis ativos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia: Dispositivos Compatíveis com RM Dominam, Abordagens Sem Fio Avançam

Plataformas compatíveis com ressonância magnética comandaram 40,56% de participação em 2024 porque o imageamento irrestrito remove uma barreira de tratamento crítica para pacientes que precisam de varreduras oncológicas ou musculoesqueléticas. A tecnologia sem espera da Abbott eliminou a retenção tradicional de 6 semanas pós-implante, melhorando o fluxo de pacientes.

Sistemas sem eletrodos e sem fio são previstos para uma TCAC de 9,54%, estimulados pela liberdade de fraturas de eletrodos que ocorrem em 2-3% dos implantes convencionais e requerem revisões custosas. A comunicação de dispositivo duplo AVEIR da Abbott prova estimulação multi-ponto sem eletrodos físicos, enquanto fontes de energia recarregáveis ou bio-reabsorvíveis prometem reduzir explantes futuros. Dispositivos convencionais persistem em regiões sensíveis ao preço mas enfrentam substituição gradual à medida que economias de escala empurram custos de tecnologia premium para baixo, ampliando o mercado mundial de dispositivos médicos implantáveis ativos.

Análise Geográfica

A América do Norte deteve 38,54% das vendas de 2024, alimentada pela cobertura Medicare de dispositivos inovadores e um ecossistema denso ligando academia, indústria e capital de risco. O programa de Dispositivos Inovadores da FDA comprimiu aprovações de dispositivos cardíacos e neurológicos para menos de 150 dias em média, permitindo adoção clínica rápida. Reembolso robusto e redes de referência estabelecidas apoiam altos volumes procedurais para estimulação sem eletrodos e sistemas DBS adaptativos. No entanto, iniciativas de pagamento baseado em valor estão pressionando fornecedores a evidenciar compensações longitudinais de custo, inaugurando contratos de compartilhamento de risco que poderiam remodelar a estrutura de preços do mercado de dispositivos médicos implantáveis ativos.

A Ásia-Pacífico está definida para crescer a uma TCAC de 8,76% entre 2025 e 2030 graças aos reajustes de custo VoBP da China e aprovações aceleradas da Administração Nacional de Produtos Médicos de 270 implantes inovadores desde 2017. A sociedade super-envelhecida do Japão alimenta a demanda por dispositivos pequenos e de longa duração, enquanto a capacidade de fabricação avançada da Coreia do Sul a posiciona como um centro de exportação líder. O esquema de Incentivo Ligado à Produção da Índia está atraindo OEMs globais para estabelecer montagem final local, reduzindo custos logísticos e apoiando acesso regional mais amplo. Essas mudanças elevam o peso da Ásia-Pacífico no mercado de dispositivos médicos implantáveis ativos e criam eficiências de escala para fornecedores globais.

A Europa está navegando gargalos de transição do MDR que atrasam certificação mas finalmente harmonizam padrões de evidência. A Alemanha permanece uma potência em eletrofisiologia, e a estrutura de reembolso de saúde digital da França incentiva implantes ligados à IA. O Brexit adiciona um caminho de aprovação paralelo do Reino Unido, aumentando a complexidade de planejamento para lançamentos de dupla região. No entanto, a demografia envelhecida do continente e cobertura universal ainda asseguram demanda estável de dispositivos. Uma vez que a capacidade de órgãos notificados se normalize, aprovações reprimidas poderiam produzir uma liberação de novos produtos e reforçar o lugar da Europa dentro do mercado de dispositivos médicos implantáveis ativos.

Cenário Competitivo

O mercado de dispositivos médicos implantáveis ativos é moderadamente concentrado, com Medtronic, Abbott e Boston Scientific coletivamente se aproximando de 55% da receita global. Essas multinacionais implantam orçamentos anuais de P&D de mais de USD 2 bilhões e operam manufatura verticalmente integrada que protege o fornecimento microeletrônico. Terapia aumentada por IA é um diferenciador central: o DBS adaptativo BrainSense da Medtronic é o primeiro implante de Parkinson em loop fechado a ajustar estimulação com base na atividade neural detectada, melhorando o controle de sintomas sem reprogramação manual.

Aquisições estratégicas estão remodelando portfólios. A oferta de USD 4,9 bilhões da Stryker pela Inari Medical estende seu alcance de implantes para trombectomia mecânica e intervenção periférica. A compra de USD 250 milhões da Nevro pela Globus Medical traz ativos de neuromodulação de alta frequência para sua franquia espinhal. A aquisição da Silk Road Medical pela Boston Scientific fortalece sua presença no acesso transcarotídeo para prevenção de AVC, melhorando a profundidade de vendas cruzadas.

Empresas emergentes estão empurrando novas fronteiras como dispositivos cocleares totalmente implantáveis, andaimes bio-reabsorvíveis e interfaces cérebro-computador sem fio. No entanto, cibersegurança mais rigorosa, conformidade MDR e intensidade de capital aumentam barreiras de entrada, dando tempo aos incumbentes para integrar essas abordagens antes que escala disruptiva seja alcançada. A convergência de software, gerenciamento de energia e materiais biocompatíveis provavelmente ditará a reorganização competitiva dentro do mercado de dispositivos médicos implantáveis ativos ao longo da próxima década.

Líderes da Indústria de Dispositivos Médicos Implantáveis Ativos

Medtronic plc

Abbott Laboratories

Boston Scientific Corporation

Cochlear Limited

BIOTRONIK SE & Co. KG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: FDA aprova implante ENCELTO para entregar fator neurotrófico ciliar para telangiectasia macular tipo 2, marcando o primeiro implante ocular neuroprotetor baseado em células.

- Junho de 2025: Stryker assina acordo para adquirir Inari Medical por USD 4,9 bilhões, adicionando soluções de trombectomia mecânica ao seu portfólio.

- Abril de 2024: Abbott inicia ensaio ASCEND CSP avaliando tecnologia de eletrodo ICD de estimulação do sistema de condução.

- Abril de 2024: Precision Neuroscience obtém aprovação da FDA para interface cortical sem fio Layer 7 com 1.024 eletrodos.

- Março de 2025: Envoy Medical inscreve primeiros participantes no estudo pivotal de implante coclear totalmente implantado Acclaim.

Escopo do Relatório Global do Mercado de Dispositivos Médicos Implantáveis Ativos

De acordo com o escopo do relatório, dispositivos médicos implantáveis ativos referem-se a qualquer dispositivo médico ativo que seja destinado a ser total ou parcialmente introduzido, cirúrgica ou medicamente, no corpo humano ou por intervenção médica em um orifício natural, e que seja destinado a permanecer após o procedimento. O Mercado de Dispositivos Médicos Implantáveis Ativos é segmentado por Produto (Cardioversores Desfibriladores Implantáveis, Marcapassos Cardíacos Implantáveis, Dispositivos de Assistência Ventricular, Monitores Cardíacos Implantáveis/Gravadores de Loop Inseríveis, Neuroestimuladores, Dispositivos Auditivos Implantáveis, Outros) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Marcapassos | |

| Cardioversores-Desfibriladores Implantáveis (CDI) | |

| Dispositivos de Assistência Ventricular (DAV) | |

| Neuroestimuladores | Estimuladores de Medula Espinhal |

| Estimuladores Cerebrais Profundos | |

| Estimuladores do Nervo Vago | |

| Estimuladores do Nervo Sacral | |

| Dispositivos Auditivos Implantáveis | Implantes Cocleares |

| Sistemas Auditivos Ancorados no Osso | |

| Gravadores de Loop Inseríveis | |

| Bombas de Infusão de Medicamentos Implantáveis |

| Distúrbios Cardiovasculares |

| Distúrbios Neurológicos |

| Perda Auditiva |

| Gerenciamento de Dor Crônica |

| Endócrino e Metabólico (ex., Diabetes) |

| Hospitais |

| Centros de Cirurgia Ambulatorial |

| Clínicas Especializadas e de Otorrinolaringologia |

| Configurações de Cuidados Domiciliares |

| Dispositivos Compatíveis com RM |

| Dispositivos Convencionais |

| Implantes Sem Eletrodos / Sem Fio |

| Sistemas de Energia Recarregáveis / Bio-reabsorvíveis |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Produto | Marcapassos | |

| Cardioversores-Desfibriladores Implantáveis (CDI) | ||

| Dispositivos de Assistência Ventricular (DAV) | ||

| Neuroestimuladores | Estimuladores de Medula Espinhal | |

| Estimuladores Cerebrais Profundos | ||

| Estimuladores do Nervo Vago | ||

| Estimuladores do Nervo Sacral | ||

| Dispositivos Auditivos Implantáveis | Implantes Cocleares | |

| Sistemas Auditivos Ancorados no Osso | ||

| Gravadores de Loop Inseríveis | ||

| Bombas de Infusão de Medicamentos Implantáveis | ||

| Por Aplicação | Distúrbios Cardiovasculares | |

| Distúrbios Neurológicos | ||

| Perda Auditiva | ||

| Gerenciamento de Dor Crônica | ||

| Endócrino e Metabólico (ex., Diabetes) | ||

| Por Usuário Final | Hospitais | |

| Centros de Cirurgia Ambulatorial | ||

| Clínicas Especializadas e de Otorrinolaringologia | ||

| Configurações de Cuidados Domiciliares | ||

| Por Tecnologia | Dispositivos Compatíveis com RM | |

| Dispositivos Convencionais | ||

| Implantes Sem Eletrodos / Sem Fio | ||

| Sistemas de Energia Recarregáveis / Bio-reabsorvíveis | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de dispositivos médicos implantáveis ativos?

O mercado de dispositivos médicos implantáveis ativos gerou USD 33,50 bilhões em 2025 e está previsto para alcançar USD 48,74 bilhões até 2030.

Qual segmento de produto detém a maior participação do mercado?

Os cardioversores-desfibriladores implantáveis lideraram com 31,23% da participação do mercado de dispositivos médicos implantáveis ativos em 2024.

Qual região está crescendo mais rapidamente para dispositivos médicos implantáveis ativos?

A Ásia-Pacífico está projetada para expandir a uma TCAC de 8,76% entre 2025 e 2030, impulsionada pela compra baseada em volume da China e pela população envelhecida do Japão.

Como as características habilitadas por IA estão influenciando o mercado?

O monitoramento remoto conduzido por IA reduziu alertas cardíacos falsos em até 85% e está estimulando a adoção mais ampla de implantes de próxima geração em cardiologia e neurologia.

Qual tendência tecnológica está mais perturbando os designs tradicionais de implantes?

Implantes sem eletrodos e sem fio, que eliminam eletrodos transvenosos e complicações relacionadas, estão avançando a uma TCAC de 9,54% e remodelando os critérios de seleção de dispositivos.

Por que clínicas especializadas e de otorrinolaringologia mostram crescimento rápido na implantação de dispositivos?

Técnicas minimamente invasivas agora permitem alta no mesmo dia para muitos procedimentos, permitindo que clínicas especializadas realizem implantações de alto volume eficientemente e alimentando uma TCAC de 10,34% neste ambiente.

Página atualizada pela última vez em: