中国半導体デバイス市場分析

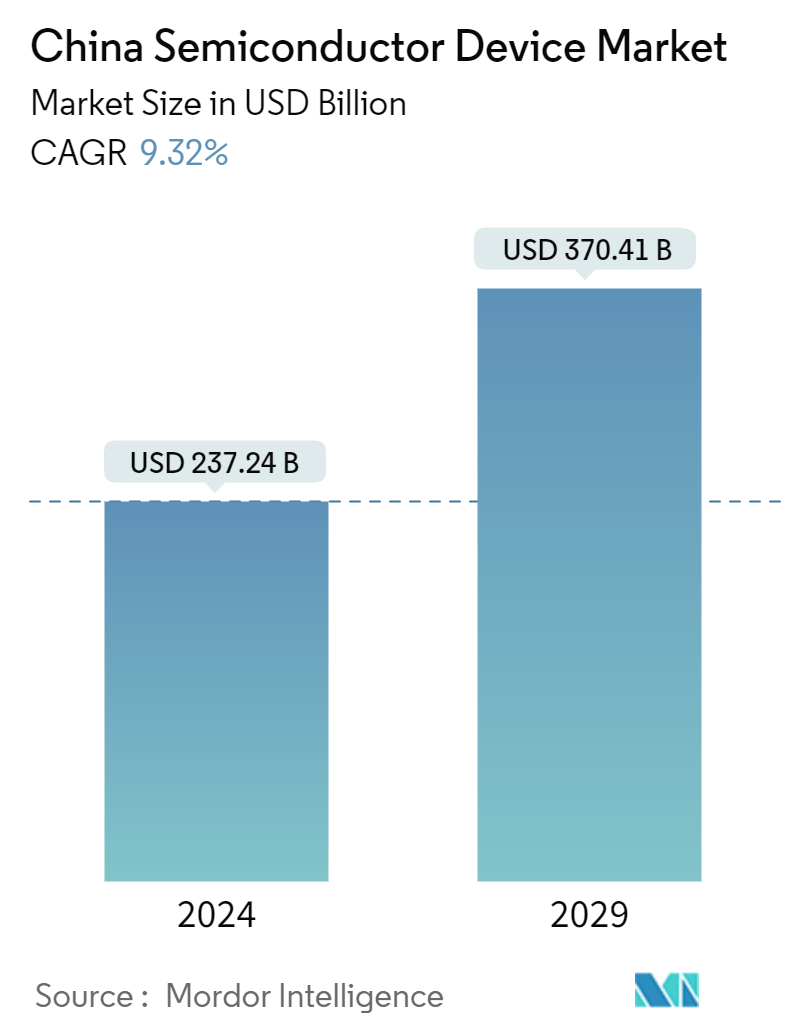

中国の半導体デバイス市場規模は2024年にUSD 237.24 billionと推定され、2029年にはUSD 370.41 billionに達し、予測期間中(2024-2029)に9.32%のCAGRで成長すると予測されている。

しかし、2020年第2四半期にサプライチェーンが徐々に回復すると、各国政府は景気回復のための財政政策を可能にした。これらの要因は、引きこもり経済の台頭と相まって、川下顧客からの再入荷需要の増加につながり、半導体の収益を押し上げた。

- また、COVID-19パンデミックによる半導体不足は、プレーヤーに生産能力増強への集中を促した。例えば、セミコンダクター・マニュファクチャリング・インターナショナル・コーポレーション(SMIC)は、2021年9月に上海の自由貿易区に新工場を設立すると発表するなど、様々な都市に新しいチップ製造工場を建設し、2025年までに生産能力を倍増させる積極的な計画を発表した。

- 中国工業情報化部(MIIT)によると、中国は次世代モバイル・ネットワークを拡大するため、2022年に5G基地局を200万局設置することを目指している。MIITによると、中国本土には現在142万5,000の設置済み5G基地局があり、全国で5億人以上の5Gユーザーをサポートしており、世界で最も広範なネットワークとなっている。同国で5Gの導入が進めば、5G対応機器の普及が進むだろう。

- 中国における研究市場の成長は、エレクトロニクス産業の活況にも起因している。エレクトロニクスは中国最大の産業の1つであり、中国全体の経済成長に大きく貢献している。例えば、中華人民共和国国務院の発表によると、2022年1月から2月までの2ヵ月間、主要エレクトロニクスメーカーの付加価値は前年同期比12.7%増となり、同国の工業部門全体の成長率が7.5%増であったのと対照的であった。中国は、テレビ、スマートフォン、ノートパソコン、パソコン、冷蔵庫、エアコンなどの電子機器の生産で世界をリードしている。

- さらに、近年は業界の成長を後押しするためにいくつかの取り組みが行われている。例えば、第二次世界大流行の最中、中国政府は2023年までに電子部品の国内市場を2兆1,000億人民元(3,270億米ドル)に拡大する計画を発表した。この計画は、スマートフォン、ドローン、5Gワイヤレス、コネクテッド・ファクトリー、電気自動車、ロボット工学、高速鉄道、航空宇宙などの分野で使用される部品、材料、製造装置を対象としている。具体的には、中国政府は半導体、センサー、磁石、光ファイバー機器、ソフトウェアなどの生産量を増やそうとしている。このような取り組みが、研究対象市場にとって前向きな成長見通しを生み出している。

- さらに、同国におけるクラウド・コンピューティングの採用拡大も、市場成長を後押しする要因のひとつである。中国情報通信技術研究院(CAICT)によると、2023年までに中国のクラウド・コンピューティング市場規模は3,754億2,000万人民元(563億1,000万米ドル)に達し、2019年と比較して1.8倍に増加し、2019年から2023年までの年平均成長率は29.5%と高くなる。

中国半導体デバイス市場動向

自動車部門が市場を牽引する見通し

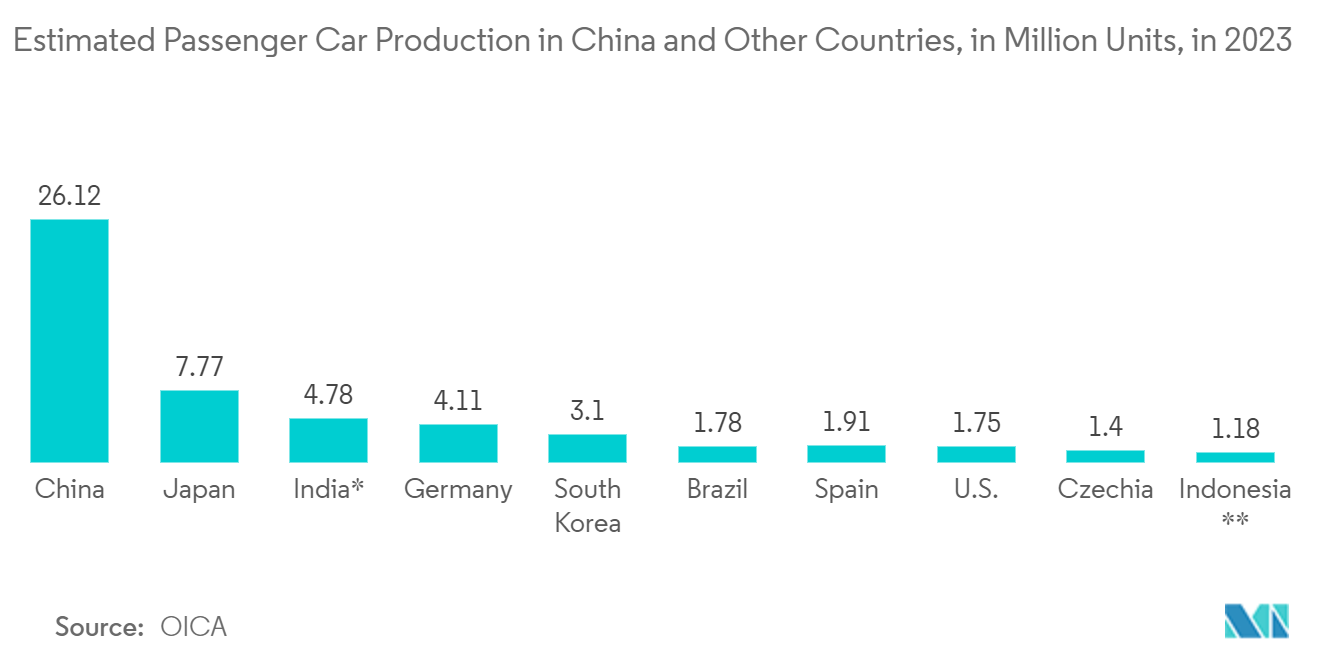

- 自動車生産統計によると、中国は2021年に世界最大の自動車市場となった。同国は予測期間中、自動車用半導体市場における優位性を維持すると見られている。同国における自動車需要の高まりは、有利な規制と経済的な人件費と相まって、現地での自動車生産を後押ししている。

- OEM(相手先商標製品製造会社)の数は増えており、経済的な車種に高度な自動車用エレクトロニクスを提供している。今日の自動車における快適性と安全機能に対する需要の急増は、中国の自動車用半導体市場を牽引すると予想される。中国政府は、プラグインハイブリッド電気自動車(EV)と純粋なEVに戦略的な重点を置く一方、エネルギー効率の高いハイブリッド車の採用を促進している。販売台数も急増している。

- 中国政府は研究開発の推進において極めて重要な役割を果たしており、中国を自動車と自動車技術の研究開発ハブにする意向である。また、中国には電気自動車、プラグイン・ハイブリッド車、燃料電池車に対する優遇措置もある。乗用車の炭素排出量を低減するための基本エンジン半導体の使用も、自動車用半導体市場の成長に貢献すると予想される。

- OICAの報告によると、2023年の乗用車生産台数は中国が約2,610万台で、すべての国を上回った。中国は、軽自動車の主要生産国としての地位を維持した。上海汽車(SAIC)、長安汽車(Changan)、東風汽車(Dongfeng)、吉利汽車(Geely)、北京汽車(BAIC)といった国産メーカー(後者はメルセデス・ベンツ・グループと提携)が市場での存在感を著しく高めている。乗用車とトラックの両方にまたがる中国の自動車生産における成功は、国際的な取引先との戦略的合弁事業に負うところが大きい。

コンシューマー・エレクトロニクスが大きな市場シェアを占めると予想される

- 携帯電話、ノートパソコン、ゲーム機、電子レンジ、冷蔵庫など、ほとんどの家電製品は、集積チップ、ダイオード、トランジスタなどの半導体で動作している。これらの機器に対する需要の高さが、調査対象市場の成長に寄与する重要な要因である。

- 集積回路は、携帯電話や携帯音楽プレーヤーからゲーム機、パソコン、その他のデジタル機器に至るまで、マイクロプロセッサー制御の家電製品に広く普及している。集積回路(IC)またはチップは、シリコンウエハー上の数平方センチメートルの面積に、トランジスタ、抵抗器、コンデンサなど多数の電子部品を詰め込んだ高度に洗練された装置である。

- さらに、半導体メモリは、集積回路上の半導体電子デバイスで実装されたデジタル電子データ記憶装置である。ダイナミック・ランダム・アクセス・メモリ(DRAM)、スタティック・ランダム・アクセス・メモリ(SRAM)、NORフラッシュ、NANDフラッシュ、読み出し専用メモリ(ROM)、消去可能プログラマブル読み出し専用メモリ(EPROM)など、さまざまな種類のメモリがある。これらの製品は、パソコン、ノートパソコン、カメラ、携帯電話などのデジタル家電製品に広く応用されている。

- 例えば、サムスンは2022年7月、ゲーミングPC、ノートPC、コンソールに使用される高性能汎用プロセッシング・ユニット(GPU)向けに、世界初の24Gbps GDDR6 DRAMチップを発表した。また、2023年5月には、3D NANDフラッシュとDRAMメモリの革新的な技術を開発するNEO Semiconductorが、画期的な技術である3D X-DRAMの発売を発表した。この開発は、DRAMの容量ボトルネックを解決し、2D DRAM市場全体を置き換えることを目標とした世界初の3D NANDライクDRAMセルアレイです。

- さらに、消費者向けIoT(モノのインターネット)などのトレンドが半導体デバイスの需要を促進している。コンシューマー向けIoTの理想的な例はスマートホームで、電子機器、暖房・換気・空調(HVAC)システム、照明、家電製品がすべて中央ハブから監視・制御される。IoTアプリケーションはセンサーと集積回路なしでは機能しないため、すべてのIoTデバイスは半導体を必要とし、調査した市場に大きな成長の可能性を生み出している。

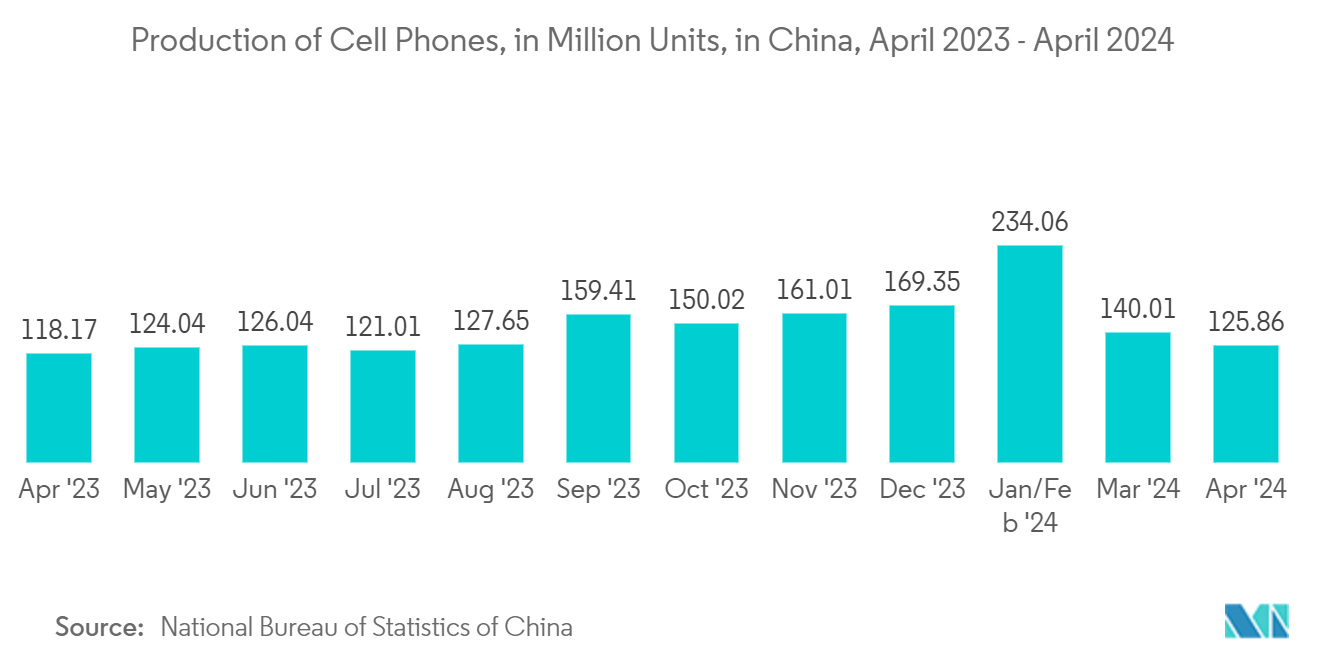

- 中国国家統計局によると、2024年4月、中国の携帯電話生産台数は1億2600万台近くに達した。2023年11月までに約14億台の携帯電話を生産した勢いをさらに加速させる。中国は携帯電話製造の世界的リーダーとして、さらなる成長を遂げようとしている。製造能力の高さで有名なだけでなく、中国の国内市場も携帯電話では世界最大級の規模に浮上している。

中国半導体デバイス産業概要

中国半導体デバイス市場は、統合の進展、技術の進歩、地政学的シナリオによって変動する。さらに、イノベーションによる持続可能な競争優位性がかなり高い市場では、競争は激化する一方である。このような状況では、エンドユーザーが半導体製造企業に期待する品質の重要性を考慮すると、ブランド・アイデンティティが重要な役割を果たす。

Intel Corporation、Nvidia Corporation、京セラ株式会社、Qualcomm Incorporated、STMicroelectronics NV、Micron Technology Inc.、Xilinx Inc.、NXP Semiconductors NV、Toshiba Corporation、Texas Instruments Inc.、Taiwan Semiconductor Manufacturing Company (TSMC) Limited、SK Hynix Inc.、Samsung Electronics Co.Ltd.、SK Hynix Inc.、Samsung Electronics Co。

2022年11月、エヌビディア・コーポレーションは、先端技術が中国の手に渡らないようにするための最近の輸出管理規則を満たした新しい先端チップを中国で提供すると発表した。

2022年3月、半導体ソリューションの世界的サプライヤーであるルネサスエレクトロニクスグループは、64ビットRISC-V、Vセントラルプロセシングユニット(CPU)命令セットアーキテクチャ(ISA)ベースの汎用マイクロプロセッサ(MPU)「RZ/Fiveの発売を発表した。 これによりルネサスは、Arm CPUコアをベースとしたMPUの既存ラインアップを強化し、お客様の選択肢を広げるとともに、製品開発の柔軟性を向上させます。

中国半導体デバイス市場リーダー

Intel Corporation

Nvidia Corporation

Kyocera Corporation

Qualcomm Incorporated

STMicroelectronics NV

- *免責事項:主要選手の並び順不同

中国半導体デバイス市場ニュース

- 2023年4月ルネサス エレクトロニクス株式会社(代表取締役社長兼CEO:赤尾 泰、以下ルネサス)は、最先端22nmプロセス技術を用いた初のマイクロコントローラ(MCU)を開発しました。ルネサスは、最先端のプロセス技術を採用することで、コア電圧の低減に基づく低消費電力で高性能なMCUを提供します。このプロセス技術は、無線周波数(RF)などの機能を含む機能セットの統合を可能にします。また、先進的なプロセスノードは、より小さなダイ面積を使用するため、ペリフェラルとメモリの統合を改善し、より微細なチップを実現します。

- 2022年1月:WeEn Semiconductorsのグローバル・オペレーション・センターが上海で「新たな旅立ちと団結した力をテーマに式典を開催。このイベントは、WeEn半導体の活性化したイメージを強調し、業界における進歩と成功を象徴するものであった。この重要な機会は、世界市場における同社の地位をさらに強化し、同社にとってエキサイティングな章の幕開けとなった。

中国半導体デバイス産業セグメント

半導体デバイスは、その機能を半導体材料の電子的特性に依存する電子部品である。その導電性は導体と絶縁体の中間に位置する。半導体デバイスは、ほとんどの用途で真空管に取って代わっている。半導体デバイスは、真空中の自由電子や電離ガス中の自由電子およびイオンとしてではなく、固体状態で電流を伝導する。

中国の半導体デバイス市場は、デバイスタイプ別(ディスクリート半導体、オプトエレクトロニクス、センサー、集積回路[アナログ、ロジック、メモリー、マイクロ[マイクロプロセッサー、マイクロコントローラー、デジタルシグナルプロセッサー])、エンドユーザー垂直別(自動車、通信[有線および無線]、家電、産業、コンピューティング/データストレージ、その他のエンドユーザー垂直)に区分されている。)本レポートでは、上記すべてのセグメントについて、市場予測および市場規模(米ドル)を掲載しています。

| 個別半導体 | ||

| オプトエレクトロニクス | ||

| センサー | ||

| 集積回路 | アナログ | |

| 論理 | ||

| メモリ | ||

| マイクロ | マイクロプロセッサ (MPU) | |

| マイクロコントローラ (MCU) | ||

| デジタル信号プロセッサ | ||

| 自動車 |

| 通信(有線および無線) |

| 家電 |

| 産業 |

| コンピューティング/データストレージ |

| その他のエンドユーザー分野 |

| デバイスタイプ別 | 個別半導体 | ||

| オプトエレクトロニクス | |||

| センサー | |||

| 集積回路 | アナログ | ||

| 論理 | |||

| メモリ | |||

| マイクロ | マイクロプロセッサ (MPU) | ||

| マイクロコントローラ (MCU) | |||

| デジタル信号プロセッサ | |||

| エンドユーザー別 | 自動車 | ||

| 通信(有線および無線) | |||

| 家電 | |||

| 産業 | |||

| コンピューティング/データストレージ | |||

| その他のエンドユーザー分野 | |||

中国半導体デバイス市場調査 よくある質問

中国半導体デバイス市場の規模は?

中国の半導体デバイス市場規模は、2024年には2,372億4,000万米ドルに達し、CAGR 9.32%で成長し、2029年には3,704億1,000万米ドルに達すると予想される。

現在の中国半導体デバイス市場規模は?

2024年、中国の半導体デバイス市場規模は2,372億4,000万ドルに達すると予想される。

中国半導体デバイス市場の主要プレーヤーは?

インテル・コーポレーション、エヌビディア・コーポレーション、京セラ・コーポレーション、クアルコム・インコーポレイテッド、STマイクロエレクトロニクスNVが、中国半導体デバイス市場で事業を展開している主要企業である。

この中国半導体デバイス市場は何年をカバーし、2023年の市場規模は?

2023年の中国半導体デバイス市場規模は2151億3000万米ドルと推定される。本レポートでは、中国半導体デバイス市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の中国半導体デバイス市場規模を予測しています。

最終更新日:

中国半導体デバイス産業レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年の中国半導体デバイス市場のシェア、規模、収益成長率に関する統計です。中国半導体デバイスの分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。