インドプライベートエクイティ市場規模とシェア

Mordor Intelligenceによるインドプライベートエクイティ市場分析

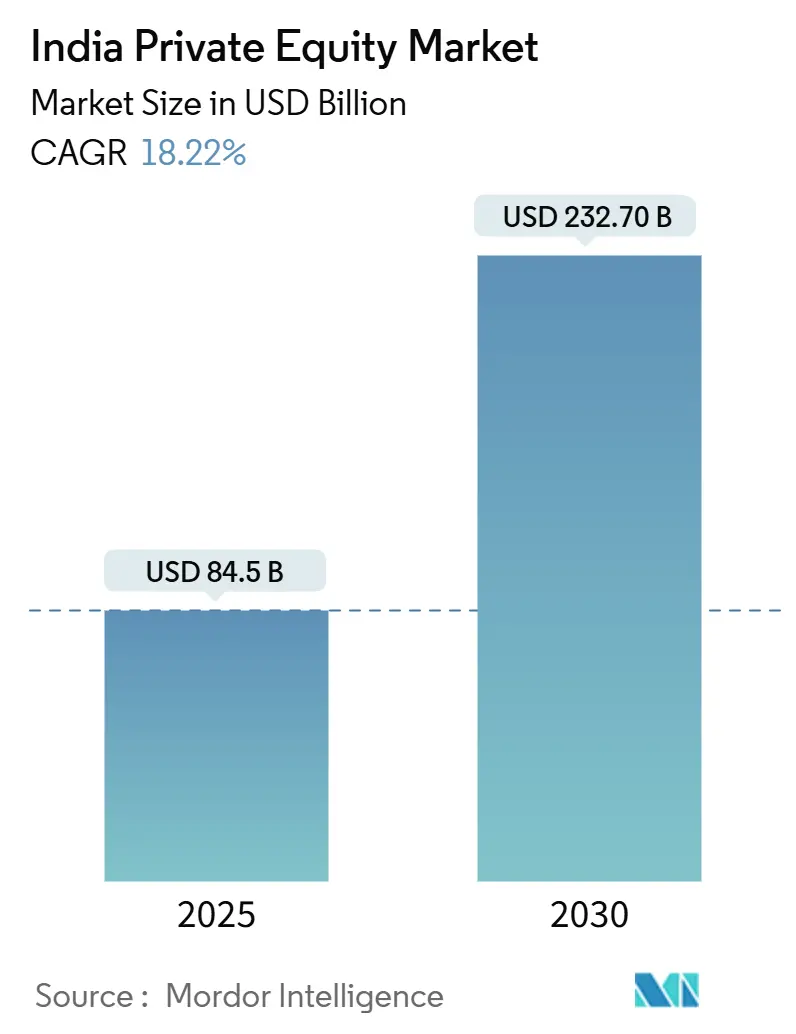

インドのプライベートエクイティ市場は2025年に845億米ドルに位置し、2030年までに2,327億米ドルに拡大し、年率18.22%で複合成長する軌道にあります。この拡大は、マクロ経済の回復力、規制の現代化、国内流動性の深化を組み合わせた資本の目的地としての同国の魅力を反映しています。専門投資ファンド(SIF)フレームワークの下での2024年改革は、機関投資家に国内のプライベート市場戦略への参入口を提供し、ガバナンス基準を向上させました。ファミリーオフィスの参加により地元投資家基盤が拡大し、デジタル化された案件発掘ツールが取引タイムラインを短縮し、新興マネージャーにとって競争条件を平等化しています。再生可能エネルギー、ヘルスケア、ディープテックへのセクターローテーションにより、成長資産の多様化されたパイプラインが追加され、一方でルピーの安定化と厳格なヘッジ体制により通貨関連のリターン侵食が軽減されています。大手グローバルファンド間の競争激化により、価値創造の専門知識、パートナーシップ構造、特にGP主導セカンダリーなどの出口イノベーションが促進され、グローバル・リミテッド・パートナーにとってのコア配分としてのインドの地位が確固たるものとなっています。

主要レポート要点

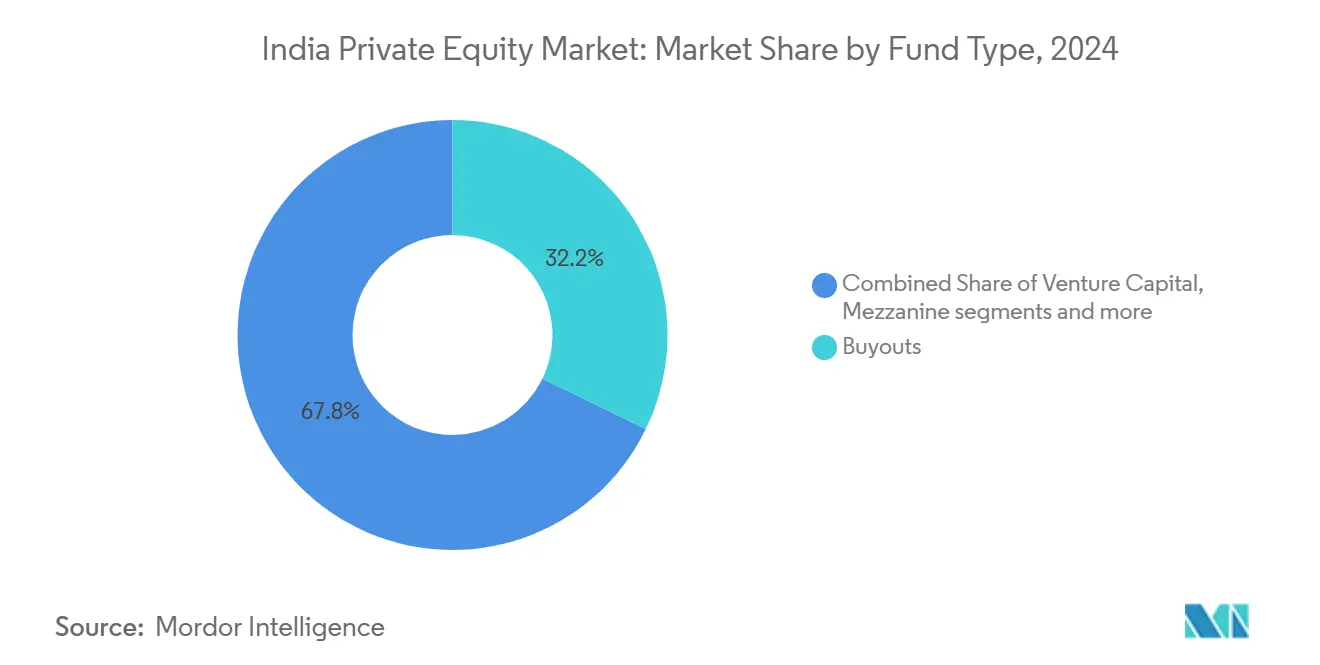

- ファンドタイプ別では、バイアウト戦略が2024年のインドプライベートエクイティ市場シェアの32.20%を占めて首位に立ち、セカンダリーとファンドオブファンズは2030年まで18.32%のCAGRで拡大すると予測されています。

- セクター別では、テクノロジーソフトウェアが2024年に23.45%の収益シェアを獲得し、エネルギー・電力は2030年まで24.11%のCAGRで前進すると予測されています。

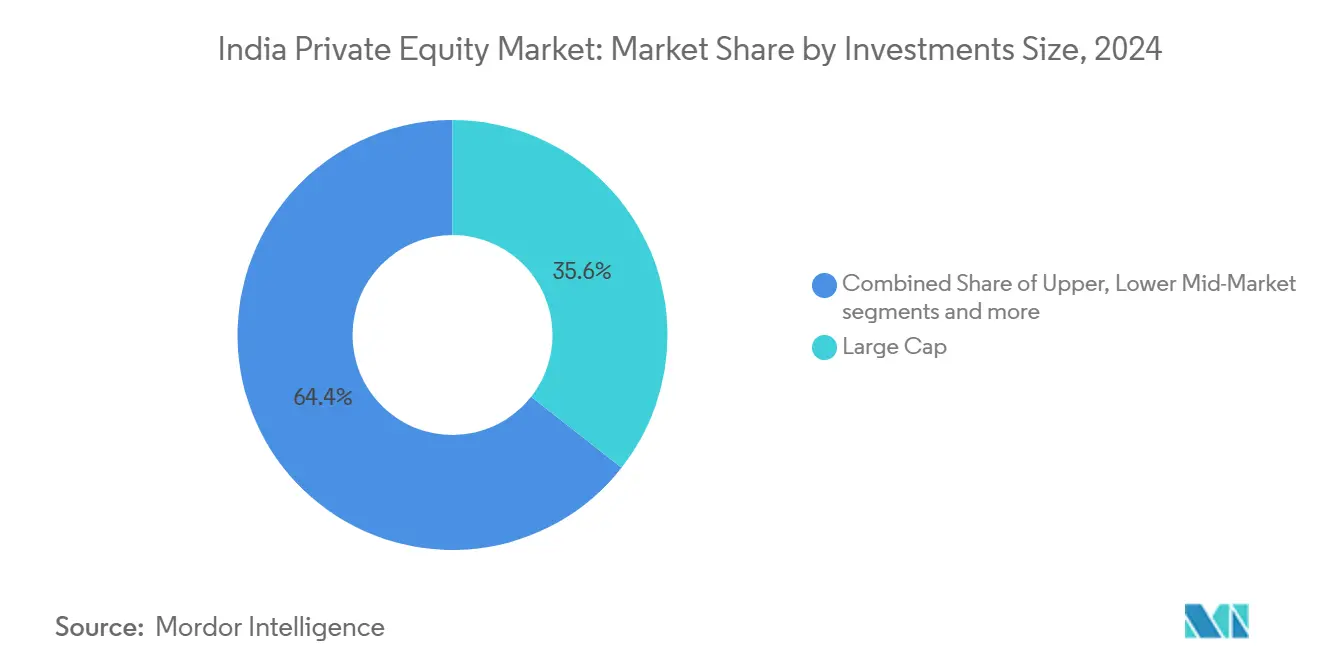

- 投資規模別では、大型株取引が2024年のインドプライベートエクイティ市場規模の35.60%を占め、小型株・SMIDキャップコホートは2025年~2030年間に16.81%のCAGRで成長すると予想されています。

- 地域別では、西インドが2024年のインドプライベートエクイティ市場シェアの34.56%を保持し、2030年まで16.75%のCAGRを記録する見込みです。

- Blackstone、KKR、Temasekは合計で2024年のインドプライベートエクイティ市場における開示済み投資量の5分の1以上を占めました。

インドプライベートエクイティ市場のトレンドと洞察

推進要因影響分析

| 推進要因 | CAGR予測への(~)%影響 | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 案件発掘プラットフォームのデジタル化 | +2.1% | グローバル;西インドでの早期採用 | 短期(≤2年) |

| ファミリーオフィス資本配分の急増 | +2.8% | 国内;西部・北部で密集 | 中期(2-4年) |

| 国内AIF構造への政府推進 | +1.9% | 国内;ムンバイ・GIFT Cityのハブ | 中期(2-4年) |

| ディープテック・気候テックコリドーの出現 | +2.4% | 南部・西部;北部への波及 | 長期(≥4年) |

| GP主導セカンダリーファンドの主流採用 | +1.7% | グローバル;金融ハブ中心 | 短期(≤2年) |

| ブリッジラウンドを代替するプライベートクレジット | +2.2% | 国内;工業地帯で強力 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

案件発掘プラットフォームのデジタル化

機械学習エンジンが現在、提出書類、IP データベース、ソーシャルプラットフォームを収集して隠れたターゲットを発見し、ミドル市場ファンドが比例的な人員拡大なしに適格パイプライン量を3倍にすることを可能にしています。統合された仮想データルームツールがデューデリジェンスを数週間に短縮し、GPが競合他社より先にタームシートを提示し、競争の激しいオークションで勝率を向上させることを可能にしています[1]NASSCOM, "India's DeepTech Dawn: Forging Ahead," community.nasscom.in 。プラットフォームAPIがリアルタイムメトリクスを直接バリュエーションモデルに送信し、誤価格リスクを軽減し、より厳格な入札スプレッドを支援します。LPにとって、デジタル透明性は情報の非対称性を低下させ、ファンド選択をより定量的にし、トップクォータイルマネージャーへの資本再配分の好循環を推進します。この動的関係はまた、取引スナップショットをLPダッシュボードに瞬時に配信できるため、共同投資シンジケーションを促進します。これらの効率性は集合的にインドプライベートエクイティ市場内の速度を向上させ、引受厳格性を犠牲にすることなくスループットを押し上げています。

ファミリーオフィス資本配分の急増

インドのファミリーオフィスからの平均チェックサイズは、2022年の800万米ドルから2024年には1,300万米ドルに上昇し、直接支配株式に対する安心感の高まりを反映しています。多くのオフィスが現在元投資銀行チームを雇用しており、これによりデューデリジェンスの洗練度が向上し、受動的共同投資家ではなく信頼できるリード投資家としての地位を確立しています。これらの事業体は国内配当を再投資するため、資本は外国流入よりも粘着性があり、ファンドが投資を一時停止することなくグローバルリスクオフサイクルをナビゲートできます。直接参加はまた資金調達タイムラインを短縮し、GPは通常、著名な家族に支えられた単一のアンカーラウンドでビークルの20-30%をクローズします。増加するクロスボーダー・ディアスポラ・オフィスの数が、GIFT City AIF を通じて外貨で資本を送り、ルピーボラティリティドラッグを回避しています。彼らのガバナンス期待が高まるにつれて、ESGダッシュボードと独立したポートフォリオバリュエーションをマネージャーに求め、インドプライベートエクイティ市場全体で間接的に業界基準を向上させています。

国内AIF構造への政府推進

SEBIの2024-25年ルールセットは現在、カテゴリーII AIFがシード資産を12か月間倉庫保管することを許可し、マネージャーがより広範な立ち上げ前にライブトラックレコードを示すことを可能にし、初回ファンドのリスク軽減を図っています[2]Securities and Exchange Board of India, "Consultation Paper on Introduction of New Asset Class/Product Category," sebi.gov.in。調和化されたキャピタルゲイン処理により、事業所得と投資所得の間の以前の曖昧さが除去され、実効税負担を最大400ベーシスポイント膨らませていた不確実性が解消されました。年金・保険規制当局は投資可能コーパスの総額の5%まで投資限度額を引き上げ、これまで低利回り債券に置かれていた相当なルピープールを解放しました。必須の独立カストディアンとバリュエーションアドバイザーが機関投資家の安心感を高め、1億米ドル以上の配分者からのチケットサイズの上昇を牽引しています。一方、GIFT Cityは昨年の120日から45日未満でファンド登録の迅速化を開始し、シンガポールやモーリシャスとの摩擦ギャップを狭めています。これらのレバーが組み合わさることで、インドプライベートエクイティ市場をオフショア中心の衛星ではなく、国内拠点のフルスタックエコシステムとして強化しています。

ディープテック・気候テックコリドーの出現

インドのスタートアップが出願したディープテック特許は2024年に38%急増し、プライベートエクイティファンドに出口でプレミアムバリュエーションを支える独自のR&D資産を提供しています。アンカー顧客には国防省や低コスト革新研究所を求めるグローバル自動車メーカーが含まれ、これが商業化滑走路を短縮し、収益可視性を保証しています。バッテリー貯蔵やグリーン水素などの気候テック案件は数十年にわたる政府需要保証を享受し、政策逆転リスクを軽減しています。ベンチャーグロースクロスオーバーファンドは現在インフラ専門家と連携し、運営スキルセットを融合し、以前は単一ファンド能力を超えていたメガラウンドを解放しています。ベンガルールとハイデラバードの知識クラスターがサプライヤー・投資家・大学ループを創出し、人材流入を確保し、コア工学職での離職率を低下させています。これらのシナジーはインドプライベートエクイティ市場の将来パイプラインを深めながら、消費者テック主力を超えた選択肢を拡大しています。

制約要因影響分析

| 制約要因 | CAGR予測への(~)%影響 | 地理的関連性 | 影響時期 |

|---|---|---|---|

| 不確実なキャピタルゲイン税制度 | -1.8% | 国内;オフショア構造により重い | 短期(≤2年) |

| 後期IPOウィンドウの不足 | -1.4% | 国内;大都市証券取引所 | 中期(2-4年) |

| オフショアLPの通貨ヘッジコスト | -1.1% | グローバル・リミテッド・パートナー | 短期(≤2年) |

| スチュワードシップ・ESG関連訴訟 | -0.9% | 国内;上場企業 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

不確実なキャピタルゲイン税制度

すべてのカテゴリーII AIF保有を資本資産として分類する予算2025提案は明確性を提供するものの、祖父条項の欠如により、ファンドは潜在的な遡及的エクスポージャーについてレガシーポジションを再評価することを余儀なくされています。オフショアスポンサーは、条約ショッピングが申し立てられた場合のGAARオーバーライドリスクについて懸念を抱き続け、一部がオンショアフィーダーとオフショアマスターの間で構造を分割し、管理負荷を膨らませています。キャリー課税は、ウォーターフォール配分が居住者マネージャーにとって給与として扱われる可能性があるかどうかについて依然として沈黙しており、個人税務計画を曇らせています。一部のLPはGPに責任の不確実性を押し付けるタックス・グロスアップ条項を組み込むことで応じ、ファンド文書を複雑化しています。この曖昧さにより、目標純IRRから50-75ベーシスポイントを削るシナリオベース価格モデルが牽引され、新規コミットメントへの熱意を抑制しています。決定的な回覧が着陸するまで、インドプライベートエクイティ市場は政策安定な同業他社と比較して限界的に勢いを失っています。

後期IPOウィンドウの不足

高成長テックの株価売上高倍率は2021年の9倍から2024年の4倍に低下し、多くのPE支援企業にとって公開出口が価値希薄化要因となっています[3]International Bar Association, "India Capital Markets Year in Review 2024," ibanet.org。強化されたリスク要因開示後、証券取引所承認タイムラインは平均78日に拡大し、再投資用に指定された資本をロックアップしました。IPOブックビルディングで支配的な国内投資信託は、キャッシュフロー黒字の発行体にローテーションし、まだスケーリング中のプラットフォームの需要の深さを制限しています。海外上場フレームワークが最終的な中央銀行通知を待っているため、グローバル預託証券は依然として過小活用されています。その結果、ファンド構造は戦略的買い手にアップサイドを移転するがマーク・ツー・モデルリターンをキャップするアーンアウトベースのトレードセールとなります。このチョークポイントはポートフォリオ保有期間を延長し、インドプライベートエクイティ市場内で内部収益率曲線を下方に押しやります。

セグメント分析

ファンドタイプ別:バイアウトが機関配分を牽引

バイアウトプールは、コントロール取引が高齢化するプロモーター主導企業での承継移行を解放するため、2024年流入の32.20%のスライスを獲得しました。マネージャーは取締役会レベルの人材刷新を実施し、ERPバックボーンをデジタル化し、ノンコア資産をスピンオフして24か月以内にEBITDAマージンを400-600ベーシスポイント向上させ、運営アルファを求めるグローバル年金への戦略の魅力を検証しています。ベンチャーチェックは継続していますが、2023年の資金調達リセット後の実証済みユニットエコノミクスへの逃避を反映して、後期段階のシリーズC以降に傾いています。セカンダリーとファンドオブファンズは18.32%のCAGRを記録し、LPにより短いJカーブとリスク分散を提供し、特に保険会社が資産負債デュレーションをマッチさせるためにこれらを好んでいます。ディストレストとメザニンファンドは、サブスケールながら、平均32セント・オン・ザ・ダラーの改善された破産倒産法回収を活用し、反循環的パフォーマンスを供給し、インドプライベートエクイティ業界プロダクトスタックを完成させています。

並行して、規制緩和により、カテゴリーIII SIFがプライベートブックバリュエーションでロング・ショートオーバーレイを採用することが可能になり、従来のビークルにはないヘッジ付きエクスポージャーを提供しています。共同投資サイドカーは現在、ほとんどのフラッグシップファンドに付随し、LPにファンド集中限度を超える単一資産取引への手数料効率的アクセスを提供しています。元PE プリンシパルが配置されることが多いファミリーオフィス・スピンオフは、ニッチ製造クラスターに焦点を当てたマイクロバイアウトビークルを立ち上げ、風景をさらに細分化しています。これらの層が集合的に参加を拡大し、インドプライベートエクイティ市場をリスクスペクトラム全体で資本を吸収できるマルチ戦略プラットフォームとして確立しています。

注記: レポート購入時にすべての個別セグメントのセグメントシェアが利用可能

セクター別:エネルギー転換中のテクノロジーリーダーシップ

ソフトウェアクラスターは依然として23.45%の配分で首位に立ち、平均取引ARR倍率が2024年に7.2倍で安定化したエンタープライズSaaS輸出に支えられています。これは11倍のピークから下がったものの、外国為替換算利益後は魅力的です。ヘルステックと医療機器のサブ垂直分野が従来の病院プラットフォームを超えてヘルスケア配分を引き寄せ、収益プロファイルを多様化し、規制エクスポージャーを軽減しています。再生可能エネルギーの24.11%CAGRは、準ソブリンキャッシュフローを提供する25年間の太陽光・風力購入契約に乗っており、インフラ隣接ファンドを引き寄せています。金融サービス投資は、クレジットリスクを下げながら収益共有モデル経由でアップサイドを維持する、バランスシート貸し手ではなく埋め込み金融APIに向けて再調整しています。産業は、グローバルOEMがPEスポンサーと並んでジョイントベンチャー工場に共同投資するチャイナプラスワンサプライチェーンシフトから恩恵を受け、受注バックログを確保し、出口ストーリーを支えています。

プレミアムパッケージ食品への消費者需要が、オムニチャネル拡大を求める遺産ブランドでのマイノリティ持分を牽引しています。デジタル広告効率によりスケールアップが資本軽量化され、グロースエクイティに魅力的です。一方、炭素回収サービスプロバイダーなどの気候テッククロスオーバーは、ESGに義務化されたLP資本と共にタグアロングする専門ファンドを誘惑しています。各垂直分野の進化するテーゼは、インドプライベートエクイティ市場のセクター敏捷性を強調し、より広範なポートフォリオミックス全体で相関リスクを低下させています。

投資規模別:SMID成長中の大型株優位

10億米ドル以上のチェックは、ソブリンウェルス・年金巨頭が成熟資産でのガバナンスコンフォートと流動性を好むため、2024年価値の35.6%を形成しています。これらのメガ取引には、しばしばステープル共同投資トランシェが含まれ、スポンサーがフォローオン・シンジケーションのためにマイノリティ持分を倉庫保管し、リターン地平線を混合することを可能にしています。1億~5億米ドルのミッドマーケット取引は、より厳格なクレジットが企業所有者にデレバレッジのために負債をエクイティと交換するよう押すため、勢いを増しており、これは化学品と自動車部品で見られるテーマです。16.81%CAGRで上昇する小型株・SMIDキャップ取引は、このブラケットに特化するファンドのデュレーションリスクを短縮する、3~5年以内に信頼できる公開出口パスを提供するSME証券取引所上場から恩恵を受けています。

ダウンサイドフロア付きプリファード株を含む仕組みエクイティ商品は、情報の非対称性がより高い小規模企業でのバリュエーションギャップを橋渡しするのに役立ちています。地域銀行はPEファンドと提携してクラブ融資を提供し、ターゲット企業の全コストを下げ、パイプライン排他性を創出しています。デジタル・インテリジェンス・プラットフォームがSMID EBITDA倍率の詳細ベンチマーキングを提供し、引受をよりデータ主導にし、出口結果の分散を低下させています。これらの層が集合的に、以前はインドプライベートエクイティ市場の断片化されたコーナーであったものにスケーラビリティを埋め込んでいます。

注記: レポート購入時にすべての個別セグメントのセグメントシェアが利用可能

地域分析

西インドは議論の余地のないコマンドセンターのままですが、その16.75%CAGRは従来の金融サービスから、ムンバイの人材プールを活用するデジタル・インフラストラクチャーカーブアウトとメディア・ストリーミング・プラットフォームへの質的ピボットを隠しています。ムンバイ首都圏開発公社は交通指向プロジェクトを迅速化し、商業不動産オプションを拡大し、高金利にもかかわらずバリュエーション回復力を支えています。GIFT Cityは、テック創設者に人気の二重株式構造を許可するドル建て上場会場を提供することで、このハブを補完し、国内議決権制約を警戒しています。

南インドは最も多様化されたセクターミックスを維持しています:ベンガルールがクラウドネイティブSaaSを支え、ハイデラバードがライフサイエンス契約研究を支配し、チェンナイが生産連動インセンティブの下で電子機器組立をスケールしています。州政府は再生可能エネルギー支援工業団地に最大12%の電力関税リベートを提供し、プロジェクトIRRを直接改善しています。都市間ファイバーネットワークがフィンテック・ゲーミングスタートアップのレイテンシを低下させ、それによりテクノロジー倍率を上昇させ、プレミアム出口バリュエーションを供給しています。カルナータカの産学コンソーシアムがPE支援ディープテックベンチャーの早期R&Dのリスクを軽減する概念実証助成金を送り、シリーズB調達までの時間を短縮しています。

北インドは、依然としてインフラ制約があるものの、政治的近接性を活用して防衛オフセットと官民パートナーシップ高速道路での迅速認可を確保し、利回りプラス成長インフラファンドを引き寄せています。西部港湾への新専用貨物回廊リンクが輸出リードタイムを20%短縮し、ハリヤナとラジャスタンの製造クラスターを復活させています。ラクナウなどのティア2都市は消費支出密度の上昇を目撃し、組織小売・診断チェーンでのロールアップ戦略にとって魅力的になっています。鉱業ロイヤルティ改革が特殊鉱物プロジェクトのより明確なキャッシュフローモデルを創出するため、東部・北東部配分は少しずつ上昇しています。中央インドの低土地コストは、プラント設置支出の最大30%をカバーする州資本補助制度に支えられ、自動車部品サプライヤーの移転を促進しています。総計で、これらの展開はインドプライベートエクイティ市場の地域マップ全体で、ニュアンスに富んだ多極拡大パターンを推進しています。

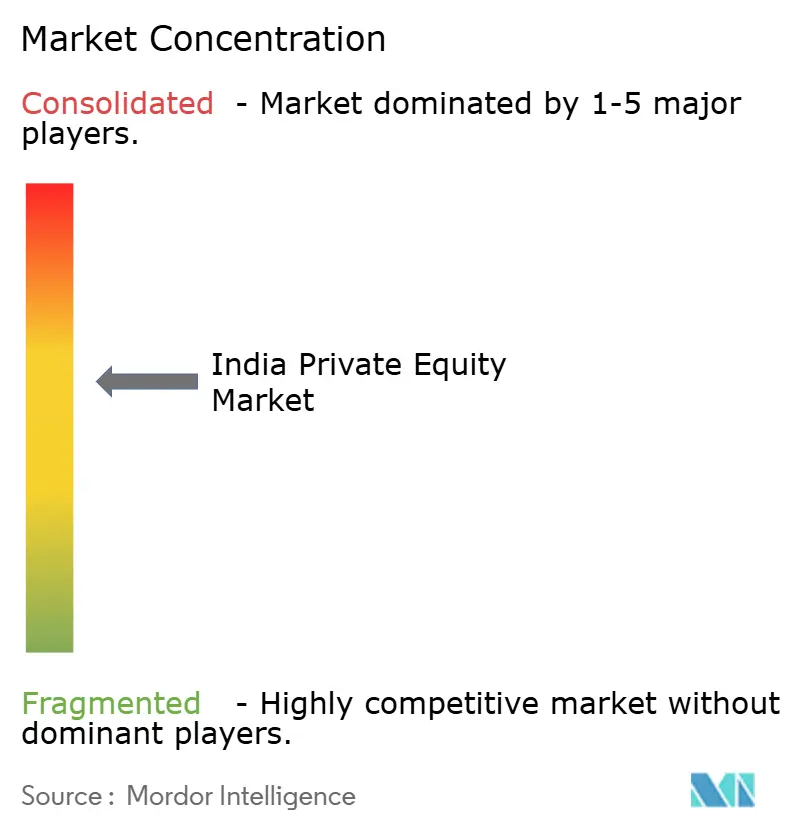

競争環境

グローバル・メガファンドが複数年資本ロールアウトを誓約するため、インドプライベートエクイティ市場の競争激度は激化しています。Blackstoneは2030年まで250億米ドルの新規エクスポージャーを目標とし、不動産とデジタル・インフラストラクチャーでアクティブパイプラインを持っています。KKRはヘルスケアと再生可能エネルギーでテーマ別プラットフォームを加速し、2024年だけで12億米ドル以上をコミットしました。Temasekの消費者セクター10億米ドル注入は、国内消費アップグレードへのソブリン熱意を示しています。

Kedaara CapitalやMultiples Alternate Asset Managementなどの国内フランチャイズは、地元ネットワークとセクター知識を活用して60億米ドルを超える資産規模に拡大し、対等な立場で競争しています。例えば、IFC-ADB-DEGのクリーンエネルギーコンソーシアムなどのクロスボーダー・シンジケートが譲許的資本と商業リターンを融合し、取引アリーナをさらに混雑させています。技術採用が新たな戦場です:AI主導デューデリジェンス、予測出口モデリング、運営ダッシュボードが価値創造サイクルを短縮し、マネージャーを差別化しています。SEBIのAIFルールブックの下での規制アップリフトがコンプライアンスコストを押し上げ、十分な資本を持つ企業への統合を促しながらも、気候テックやGP主導セカンダリーなどのニッチにおいて専門新興マネージャーの余地を残しています。

ホワイトスペースは、サービス不足のティア2地域、承継に縛られたSME、デジタル化不足の産業垂直分野に残っています。運営プレイブックをセクター深度と責任投資厳格性と結合するマネージャーが、進化するインドプライベートエクイティ市場でマンデートを獲得するのに最適な位置にあります。

インドプライベートエクイティ業界リーダー

-

Chrys Capital

-

Sequoia Capital

-

Blackstone Group

-

Advent International

-

KKR

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年6月:アダニのムンバイ空港は、Apolloグローバル主導のコンソーシアムによる株式購入を通じて7億5,000万米ドルの投資を確保しました。この取引は、空港のインフラ開発強化と長期拡張計画の支援を目的としています。

- 2025年3月:Temasekは、100億米ドルのバリュエーションでハルディラム・スナックスへのINR 8,500クローレ(10億米ドル)投資をクローズしました。

- 2025年2月:KKRは4億米ドルと評価される取引でHealthcare Global Enterprises(HCG)の支配的利益を取得しました。この投資は、インド全土でのHCGの腫瘍学・専門ヘルスケアサービス拡大を支援すると期待されています。

- 2025年1月:Kedaara Capitalは、同社の重要な株式を取得するためにImpetus Technologiesに3億5,000万米ドルを投資しました。この投資は、Impetusのグローバル成長を加速し、データ、分析、クラウドサービスにおける能力強化に役立ちます。

インドプライベートエクイティ市場レポート範囲

本レポートは、インドのプライベートエクイティ市場の詳細分析の提供を目的としています。さらに、市場動向、セグメントと地域市場の新興トレンド、様々な製品・アプリケーションタイプへの洞察の概観を提供します。さらに、インドのプライベートエクイティ市場における競争環境と共に、主要プレーヤーのポートフォリオ分析を提供します。

| バイアウト・グロース |

| ベンチャーキャピタル |

| メザニン・ディストレスト |

| セカンダリー・ファンドオブファンズ |

| テクノロジー(ソフトウェア) |

| ヘルスケア |

| 不動産・サービス |

| 金融サービス |

| 産業 |

| 消費財・小売 |

| エネルギー・電力 |

| メディア・エンターテインメント |

| 通信 |

| その他(運輸など) |

| 大型株 |

| アッパーミドルマーケット |

| ローワーミドルマーケット |

| 小型株・SMID |

| 北インド |

| 西インド |

| 南インド |

| 東・北東インド |

| 中央インド |

| ファンドタイプ別 | バイアウト・グロース |

| ベンチャーキャピタル | |

| メザニン・ディストレスト | |

| セカンダリー・ファンドオブファンズ | |

| セクター別 | テクノロジー(ソフトウェア) |

| ヘルスケア | |

| 不動産・サービス | |

| 金融サービス | |

| 産業 | |

| 消費財・小売 | |

| エネルギー・電力 | |

| メディア・エンターテインメント | |

| 通信 | |

| その他(運輸など) | |

| 投資規模別 | 大型株 |

| アッパーミドルマーケット | |

| ローワーミドルマーケット | |

| 小型株・SMID | |

| 地域別 | 北インド |

| 西インド | |

| 南インド | |

| 東・北東インド | |

| 中央インド |

レポートで回答される主要な質問

2025年の現在のインドプライベートエクイティ市場規模は?

市場は845億米ドルに位置し、2030年まで18.22%の予測CAGRです。

インドプライベートエクイティ市場で最も急成長しているファンド戦略は?

セカンダリーとファンドオブファンドビークルは、2030年まで年率18.32%で成長すると予測されています。

西インドがプライベートエクイティ投資にとって重要なのはなぜ?

ムンバイの資本市場インフラ、規制近接性、深いアドバイザリー人材が西インドに34.56%の市場シェアと16.75%の成長見通しを与えています。

専門投資ファンドフレームワークは投資家にどのような恩恵をもたらすのか?

SIFにより、富裕層・機関投資家がSEBI規制のルピービークルを通じてプライベート市場戦略にアクセスでき、通貨ヘッジ・税摩擦を軽減します。

最終更新日: