Taille et part du marché des produits synbiotiques

Analyse du marché des produits synbiotiques par Mordor Intelligence

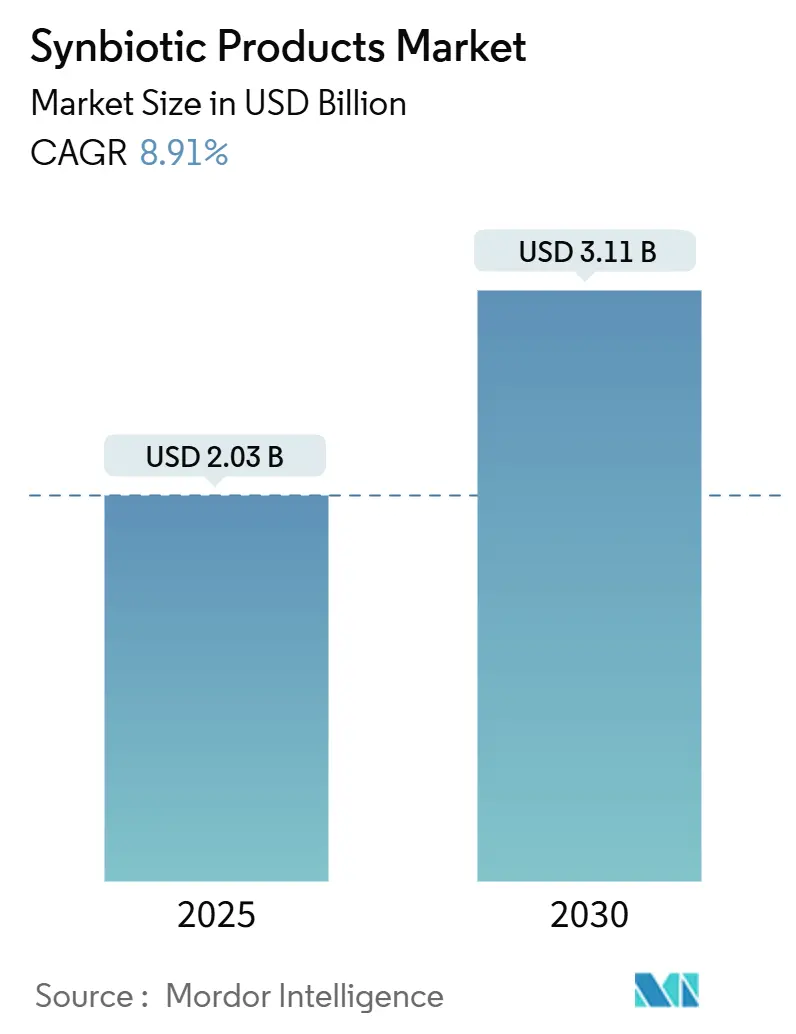

La taille du marché des produits synbiotiques est estimée à 2,03 milliards USD en 2025 et devrait s'étendre à 3,11 milliards USD d'ici 2030, représentant un TCAC de 8,91 %. Cette trajectoire de croissance reflète la convergence de la sensibilisation des consommateurs à la santé, la clarté réglementaire et les innovations technologiques qui transforment la façon dont les probiotiques et les prébiotiques sont combinés pour une efficacité thérapeutique renforcée. Les produits synbiotiques, une combinaison de prébiotiques et de probiotiques, font partie des aliments et boissons fonctionnels et sont connus pour améliorer la fonctionnalité intestinale, ainsi que d'autres avantages, notamment l'amélioration des fonctions mentales, digestives et immunitaires et la santé cardiaque. De plus, l'augmentation de la fortification avec des synbiotiques pour offrir des avantages nutritionnels et de santé par les principaux acteurs du marché a stimulé la croissance du marché. En outre, outre le secteur des aliments et boissons, la demande croissante de produits synbiotiques des secteurs des compléments alimentaires et de l'alimentation animale stimule davantage le marché mondial avec une croissance. Cependant, le marché fait face à des défis tels que les coûts de fabrication élevés des produits synbiotiques qui limitent son espace de marché.

Points clés du rapport

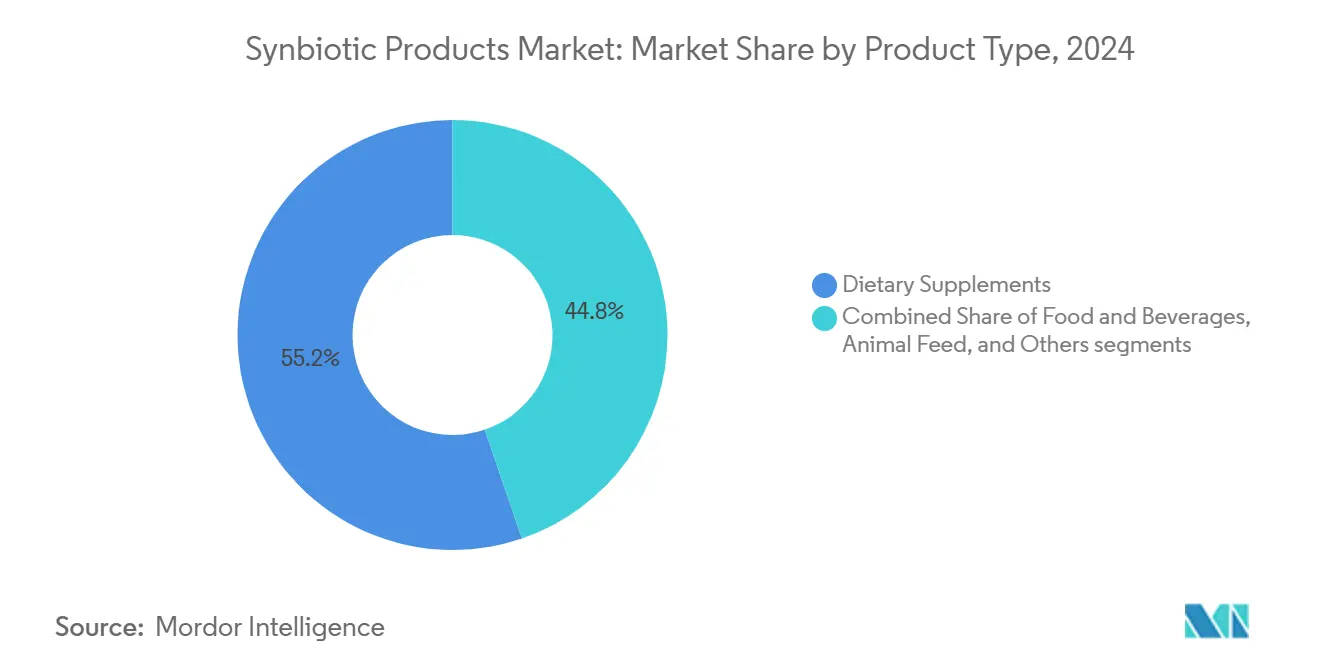

- Par type de produit, le segment des compléments alimentaires a mené avec une part de 55,24 % du marché des produits synbiotiques en 2024 et croît à un TCAC de 9,45 % jusqu'en 2030.

- Par application, le segment de la santé digestive a commandé une part de marché de 45,33 % en 2024, tandis que le renforcement immunitaire devrait s'étendre à un TCAC de 10,44 % jusqu'en 2030.

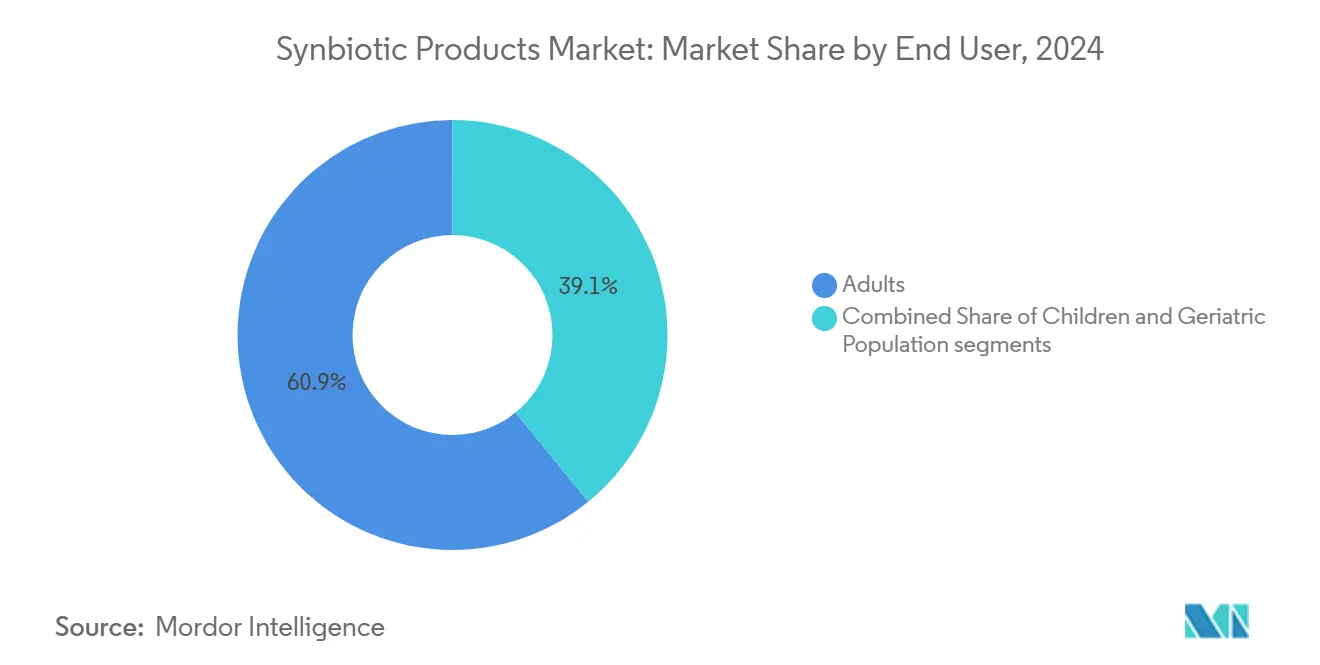

- Par utilisateur final, les adultes détenaient une part de 60,87 % en 2024 ; le segment gériatrique progresse à un TCAC de 10,59 % sur la période de prévision.

- Par canal de distribution, les pharmacies et magasins de santé ont capturé une part de marché de 35,25 % en 2024, tandis que la vente au détail en ligne est la voie qui croît le plus rapidement avec un TCAC de 9,03 % jusqu'en 2030.

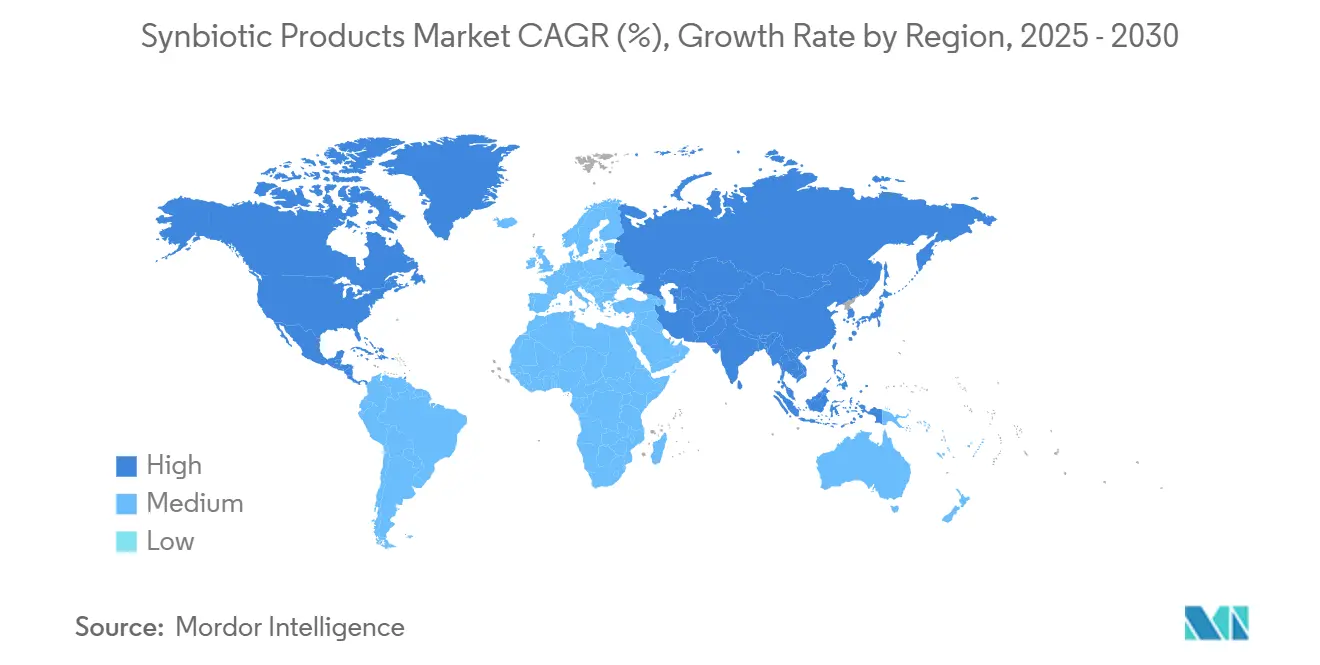

- Par géographie, l'Europe représentait 32,05 % de part de marché en 2024 ; l'Asie-Pacifique mène la croissance à un TCAC de 9,82 % entre 2025-2030.

Tendances et aperçus du marché mondial des produits synbiotiques

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| La sensibilisation croissante à la santé chez les consommateurs stimule le taux de consommation des produits | +1.8% | Mondial, avec l'impact le plus fort en Amérique du Nord et en Europe | Moyen terme (2-4 ans) |

| Les cadres réglementaires de soutien encouragent l'expansion du marché synbiotique | +1.5% | Europe et Amérique du Nord, s'étendant à l'APAC | Long terme (≥ 4 ans) |

| La prévalence croissante des troubles digestifs stimule la croissance du marché à l'échelle mondiale | +1.2% | Mondial, particulièrement les populations vieillissantes dans les marchés développés | Long terme (≥ 4 ans) |

| L'expansion des canaux de vente au détail en ligne stimule l'accessibilité et les ventes des produits | +1.0% | Mondial, avec une adoption accélérée dans l'APAC | Court terme (≤ 2 ans) |

| La popularité croissante des produits à étiquetage propre améliore la demande du marché | +0.9% | Amérique du Nord et Europe, se répandant vers l'APAC urbain | Moyen terme (2-4 ans) |

| Les avancées dans les technologies probiotiques et prébiotiques encouragent l'innovation produit | +0.7% | Mondial, mené par les pôles d'innovation aux États-Unis, UE et Japon | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

La sensibilisation croissante à la santé chez les consommateurs stimule le taux de consommation des produits

La sensibilisation croissante à la santé s'est étendue de la nutrition de base pour inclure la santé du microbiome intestinal, stimulant une demande soutenue pour les produits synbiotiques à travers les segments de consommateurs. Ce changement dans la compréhension des consommateurs influence les modèles d'achat, car les individus optent de plus en plus pour des produits offrant de multiples avantages pour la santé malgré des prix plus élevés. L'expansion du marché inclut de jeunes consommateurs incorporant des synbiotiques dans leurs routines de santé préventive, reflétant une adoption démographique plus large de ces produits. Les préférences des consommateurs pour la nutrition personnalisée ont incité les entreprises à développer des formulations spécifiques à des conditions, avec des données d'études de marché indiquant un fort potentiel de croissance dans les solutions synbiotiques ciblées. La tendance démontre un changement fondamental dans la façon dont les consommateurs approchent leur santé digestive et globale, menant à un investissement accru dans la recherche et développement de produits synbiotiques avancés.

Les cadres réglementaires de soutien encouragent l'expansion du marché synbiotique

Les efforts d'harmonisation réglementaire réduisent les barrières à l'entrée du marché et permettent la standardisation mondiale des produits, particulièrement suite aux directives mises à jour de l'EFSA sur les évaluations de sécurité des micro-organismes. La liste de présomption qualifiée de sécurité de l'Union européenne[1]Autorité européenne de sécurité des aliments, 'Mise à jour de la liste de présomption qualifiée de sécurité 2024,' efsa.europa.eu s'est élargie en 2023 pour inclure des souches microbiennes supplémentaires, rationalisant les processus d'approbation pour les produits synbiotiques contenant ces organismes. La position évolutive de la FDA sur les produits biothérapeutiques vivants fournit des voies plus claires pour les entreprises développant des probiotiques de nouvelle génération avec des revendications thérapeutiques renforcées. Les initiatives de l'Association scientifique internationale pour les probiotiques et prébiotiques favorisent la convergence réglementaire mondiale, réduisant les coûts de conformité pour les entreprises multinationales. Ces cadres bénéficient particulièrement aux petites entreprises qui faisaient auparavant face à des dépenses réglementaires prohibitives. La tendance vers des réglementations basées sur la science récompense les entreprises investissant dans la recherche clinique, créant des avantages concurrentiels pour les produits soutenus par des preuves par rapport aux formulations génériques.

La prévalence croissante des troubles digestifs stimule la croissance du marché à l'échelle mondiale

La prévalence croissante des maladies inflammatoires de l'intestin, du syndrome de l'intestin irritable et de la dysbiose associée aux antibiotiques étend le marché des synbiotiques thérapeutiques au-delà des applications de bien-être. Les praticiens médicaux recommandent maintenant les synbiotiques comme traitements complémentaires, établissant leur rôle dans la pratique clinique. La population mondiale vieillissante connaît des taux plus élevés de troubles digestifs, créant une demande constante pour les solutions de santé intestinale. L'utilisation généralisée d'antibiotiques dans les soins de santé et l'agriculture a conduit à une perturbation significative du microbiome, augmentant le besoin de produits réparateurs. Cette validation clinique a incité les entreprises pharmaceutiques à développer des formulations synbiotiques de qualité prescription, étendant le marché au-delà des compléments alimentaires traditionnels. L'intégration des synbiotiques dans les protocoles médicaux a créé des opportunités pour la recherche et développement de formulations ciblées. Les fournisseurs de soins de santé mènent des essais cliniques pour établir l'efficacité dans le traitement de conditions spécifiques, tandis que les fabricants investissent dans des systèmes de livraison avancés pour améliorer les résultats thérapeutiques. Le corpus croissant de preuves scientifiques soutenant le rôle des synbiotiques dans la gestion de la santé intestinale continue de renforcer leur position dans les applications préventives et thérapeutiques.

La popularité croissante des produits à étiquetage propre améliore la demande du marché

L'industrie des synbiotiques connaît des efforts de reformulation accrus en raison de la demande des consommateurs pour la transparence et les ingrédients naturels. Les entreprises retirent les conservateurs artificiels et les additifs synthétiques de leurs produits pour répondre aux préférences évolutives des consommateurs. Ce changement s'aligne avec le scepticisme croissant des consommateurs envers les aliments transformés et les produits pharmaceutiques, créant des opportunités de marché significatives pour les alternatives de santé naturelles. Les exigences d'étiquetage propre ont accéléré les avancées technologiques dans les méthodes de stabilisation et de conservation, spécifiquement dans les technologies d'encapsulation et de lyophilisation qui préservent l'efficacité du produit sans additifs artificiels. Les consommateurs millennials et de la génération Z, qui démontrent constamment de fortes préférences pour la transparence des ingrédients et la durabilité environnementale, stimulent cette transformation du marché. En réponse à ces demandes changeantes des consommateurs, les entreprises développent des gammes complètes de formulations biologiques et non-OGM, malgré l'augmentation des coûts de production et des défis techniques. Cette évolution du marché a conduit à une segmentation claire entre les produits premium à étiquetage propre et les formulations conventionnelles, permettant aux entreprises de mettre en œuvre des stratégies de différenciation de prix efficaces à travers leurs portefeuilles de produits.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Les coûts de production élevés limitent l'accessibilité dans les marchés sensibles aux prix | -1.2% | Marchés émergents en APAC, Amérique latine et Afrique | Moyen terme (2-4 ans) |

| Les réglementations strictes affectent l'approbation des produits et l'entrée sur le marché | -0.8% | Mondial, particulièrement strict dans l'UE et l'Amérique du Nord | Long terme (≥ 4 ans) |

| Le manque de sensibilisation des consommateurs limite la croissance du marché à l'échelle mondiale | -0.6% | Marchés ruraux et en développement à l'échelle mondiale | Moyen terme (2-4 ans) |

| Les défis de stockage et de transport augmentent considérablement le fardeau opérationnel | -0.5% | Mondial, avec un impact aigu dans les régions tropicales et éloignées | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Les coûts de production élevés limitent l'accessibilité dans les marchés sensibles aux prix

La fabrication de synbiotiques nécessite des installations de fermentation spécialisées, une infrastructure de chaîne du froid et des systèmes de contrôle qualité, créant des barrières significatives à l'entrée du marché. Les installations de fermentation doivent maintenir des contrôles de température précis, des niveaux de pH et des conditions stériles tout au long du processus de production. Les coûts de production augmentent substantiellement pour les formulations multi-souches et les produits encapsulés en raison des étapes de traitement supplémentaires et de la complexité de fabrication. La complexité provient du maintien de la viabilité des souches, de la prévention de la contamination croisée et de l'assurance d'une qualité de produit constante. Les petites entreprises font face à des coûts plus élevés en raison des économies d'échelle limitées, ce qui crée des désavantages concurrentiels contre les fabricants établis avec des capacités de production intégrées. Dans les marchés émergents, la sensibilité aux prix limite l'adoption car la tarification premium rend les produits inabordables pour les consommateurs à revenu moyen. Les prix élevés reflètent les investissements substantiels en recherche, développement et infrastructure de fabrication. Tandis que les entreprises développent des formulations simplifiées et des méthodes de production alternatives pour réduire les coûts, elles doivent maintenir les normes d'efficacité des produits. Ces normes incluent l'assurance d'une sélection de souches appropriée, des niveaux de dosage optimaux et la stabilité tout au long de la durée de vie du produit.

Le manque de sensibilisation des consommateurs limite la croissance du marché à l'échelle mondiale

La compréhension des consommateurs des synbiotiques reste limitée malgré le soutien réglementaire croissant, créant des barrières de marché qui limitent les taux d'adoption à travers les segments démographiques clés. Le Plan d'action du Programme national 306 du Département de l'agriculture des États-Unis (2025-2029) reconnaît le besoin d'une éducation renforcée des consommateurs concernant les ingrédients bioactifs et les aliments favorisant la santé, y compris les synbiotiques, pour maximiser leur potentiel dans la lutte contre l'insécurité alimentaire et les carences nutritionnelles. Les agences gouvernementales de santé reconnaissent que la terminologie scientifique complexe et les mécanismes d'action créent des défis de communication qui empêchent les consommateurs de comprendre les avantages des produits et l'utilisation appropriée. L'accent de l'Autorité européenne de sécurité des aliments sur les exigences d'étiquetage claires reflète la conscience réglementaire que la confusion des consommateurs concernant les souches probiotiques, les substrats prébiotiques et les effets synergiques limite la pénétration du marché. Le Rapport annuel 2024-25 du Département de biotechnologie du ministère des Sciences et de la Technologie du gouvernement de l'Inde[2]Département de biotechnologie, ministère des Sciences et de la Technologie, gouvernement de l'Inde, 'Rapport annuel 2024-25', www.dbtindia.gov.in souligne les initiatives de recherche en cours pour développer des mélanges synbiotiques pour l'obésité et les troubles métaboliques, mais note que des campagnes de sensibilisation du public sont nécessaires pour traduire les avancées scientifiques en adoption par les consommateurs. L'écart de sensibilisation affecte particulièrement les segments de marché ruraux et en développement, où les limitations de l'infrastructure de soins de santé réduisent l'exposition aux recommandations professionnelles qui stimulent généralement les essais initiaux de produits.

Analyse par segment

Par type de produit : Les compléments mènent l'élan d'innovation

Les compléments alimentaires ont capturé 55,24 % de part de marché en 2024 tout en stimulant simultanément la croissance la plus rapide à 9,45 % TCAC jusqu'en 2030, reflétant les avantages réglementaires qui permettent une formulation plus flexible et un positionnement des revendications de santé comparé aux applications alimentaires. Le format de complément permet des concentrations probiotiques plus élevées et des systèmes de livraison spécialisés qui sont difficiles à atteindre dans les matrices alimentaires sans compromettre le goût ou la texture. Les gummies émergent comme un sous-segment à forte croissance, particulièrement pour les populations pédiatriques et gériatriques qui préfèrent les formats à mâcher aux pilules traditionnelles. Alors que la consommation de compléments augmente, la demande pour les compléments synbiotiques augmente également. Selon les données du Statistisches Bundesamt[3]Statistisches Bundesamt, 'Volume de production de compléments alimentaires en Allemagne', www.destatis.de de 2024, le volume de production de compléments alimentaires en Allemagne était de 237,02 mille tonnes en 2024.

Les applications d'aliments et boissons font face à des contraintes réglementaires qui limitent les revendications de santé et nécessitent des tests de sécurité étendus pour les nouveaux ingrédients, créant des délais d'approbation plus lents malgré le fort intérêt des consommateurs pour les aliments fonctionnels. Les produits laitiers restent le principal véhicule alimentaire pour les synbiotiques, bien que les alternatives végétales gagnent du terrain alors que les entreprises développent des formulations compatibles avec les matrices non laitières. Le segment bénéficie d'exigences réglementaires moins strictes comparées aux applications humaines, permettant des cycles de développement de produits plus rapides et une entrée sur le marché.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par application : Le renforcement immunitaire dépasse les utilisations traditionnelles

La santé digestive maintient sa dominance avec 45,33 % de part de marché en 2024, reflétant le rôle fondamental de la santé intestinale dans les applications synbiotiques et la compréhension établie des consommateurs des avantages probiotiques pour le bien-être gastro-intestinal. Cependant, le renforcement immunitaire émerge comme l'application à la croissance la plus rapide à 10,44 % TCAC, stimulé par les priorités de santé post-pandémiques et les preuves scientifiques liant la diversité du microbiome intestinal à la fonction du système immunitaire.

Les applications de santé mentale représentent une opportunité émergente, avec des recherches explorant l'axe intestin-cerveau et ses implications pour les troubles de l'humeur et la fonction cognitive. Les applications de santé féminine gagnent en élan, illustrées par le lancement par Danone en 2024 d'Almimama, un complément synbiotique spécifiquement formulé pour les mères allaitantes pour réduire l'incidence de mastite. Les applications de santé métabolique ciblant l'obésité et le diabète s'étendent alors que la recherche démontre le rôle du microbiote intestinal dans le métabolisme du glucose et la gestion du poids.

Par utilisateur final : Le segment gériatrique stimule l'accélération de la croissance

Les adultes représentent 60,87 % de part de marché en 2024, reflétant l'attrait large des produits synbiotiques à travers les populations en âge de travailler préoccupées par la santé préventive et l'optimisation du bien-être. Le segment adulte bénéficie d'un revenu disponible plus élevé et d'une sensibilisation à la santé comparé aux autres démographies, permettant un positionnement de produits premium et des modèles d'achat basés sur l'abonnement. Cependant, la population gériatrique exhibe la croissance la plus rapide à 10,59 % TCAC, stimulée par les défis de santé digestive liés à l'âge et l'augmentation des dépenses de soins de santé sur les interventions préventives.

Les enfants représentent un segment spécialisé mais important, avec des produits nécessitant une formulation soigneuse pour assurer la sécurité et la palatabilité tout en répondant aux exigences réglementaires pour les populations pédiatriques. Le segment bénéficie de la volonté parentale d'investir dans la santé des enfants, bien que les contraintes réglementaires limitent les revendications de santé et nécessitent des tests de sécurité étendus. Formulations pour nourrissons et options à mâcher pour les enfants plus âgés.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : La transformation numérique s'accélère

Les pharmacies et magasins de santé détiennent une part de marché de 35,25 % en 2024, stimulés par les recommandations de professionnels de la santé et la confiance des consommateurs dans les environnements de vente au détail médical. Ces canaux fournissent de la crédibilité pour les revendications thérapeutiques et permettent aux clients de consulter avec du personnel formé pour des recommandations de produits basées sur des conditions de santé spécifiques. Les magasins de vente au détail en ligne démontrent le taux de croissance le plus élevé à 9,03 % TCAC, soutenus par la commodité, la tarification compétitive et les informations complètes sur les produits qui aident les consommateurs à prendre des décisions éclairées. La plateforme numérique permet aux fabricants d'établir des relations directes avec les consommateurs, ce que les canaux de vente au détail traditionnels ne peuvent offrir.

Les supermarchés et hypermarchés restent des distributeurs importants de produits synbiotiques à base alimentaire, malgré des taux de croissance plus faibles comparés aux canaux spécialisés, en raison de la concurrence des prix et de la différenciation limitée des produits. Ces détaillants bénéficient d'un trafic client élevé et d'achats impulsifs, particulièrement pour les aliments fonctionnels placés à côté des articles d'épicerie réguliers. Les entreprises de commerce électronique développent des capacités logistiques de chaîne du froid pour assurer la stabilité des produits pendant la livraison, résolvant une barrière technique qui limitait auparavant les ventes en ligne de probiotiques. À travers tous les canaux de distribution, les services d'abonnement gagnent en popularité, fournissant des revenus stables pour les fabricants tout en offrant de la commodité aux consommateurs qui ont besoin de compléments réguliers.

Analyse géographique

L'Europe détient une part de marché dominante de 32,05 % en 2024, soutenue par des réglementations établies et une acceptation élevée des consommateurs. L'Allemagne maintient sa position en tant que marché européen leader, soutenue par son héritage pharmaceutique et l'accent des consommateurs sur les soins de santé préventifs. La démographie vieillissante de la région soutient la demande pour les produits de santé digestive et de soutien immunitaire. Bien que le Brexit ait introduit des défis réglementaires pour les entreprises du Royaume-Uni, la croissance du marché persiste alors que les entreprises s'adaptent aux nouvelles exigences d'approbation et maintiennent les connexions de chaîne d'approvisionnement européennes.

La région Asie-Pacifique démontre le taux de croissance le plus élevé à 9,82 % TCAC, stimulé par la croissance économique, les améliorations réglementaires et la conscience de santé croissante. L'Australie et la Corée du Sud renforcent leur base de fabrication domestique pour servir la demande locale croissante et réduire la dépendance aux importations. L'Amérique du Nord représente un marché établi avec des structures réglementaires complètes qui soutiennent l'innovation tout en assurant la sécurité des consommateurs. Les États-Unis mènent dans la recherche probiotique avancée, avec des investissements dans la biologie synthétique et la fermentation de précision. Les directives de la FDA pour les produits biothérapeutiques vivants établissent des normes pour les formulations de qualité pharmaceutique tout en maintenant les protocoles de sécurité.

L'Amérique du Sud, le Moyen-Orient et l'Afrique connaissent une croissance significative dans la sensibilisation des consommateurs concernant la santé intestinale et les avantages des compléments synbiotiques. Les participants du marché introduisent de nouveaux produits à travers des partenariats, des expansions et des collaborations stratégiques pour renforcer leur présence sur le marché. Les entreprises investissent dans la recherche et développement pour créer des formulations synbiotiques innovantes qui répondent aux besoins de santé spécifiques. En octobre 2023, Clasado Biosciences et Probi AB ont collaboré pour développer deux combinaisons synbiotiques ciblant la santé gastro-intestinale et digestive, démontrant l'engagement de l'industrie à faire progresser les solutions de bien-être digestif.

Paysage concurrentiel

Le marché mondial des produits synbiotiques est fragmenté, présentant des opportunités de croissance pour les entreprises établies et les nouveaux entrants à travers l'innovation produit et le positionnement sur le marché. Cette fragmentation permet aux entreprises de capturer des parts de marché à travers des stratégies différenciées et des approches ciblées vers des segments de consommateurs spécifiques.

Les acteurs majeurs tirent parti de l'intégration verticale pour assurer le contrôle qualité et l'efficacité des coûts, tandis que les petites entreprises se concentrent sur les applications de niche et les canaux directs au consommateur. Les technologies avancées telles que la fermentation de précision, les techniques d'encapsulation et les systèmes de nutrition personnalisée redéfinissent le paysage concurrentiel. Ces avancées stimulent la création de produits différenciés et aident les entreprises à établir une position plus forte sur le marché.

Les entreprises adoptent des modèles commerciaux basés sur des plateformes pour étendre leurs capacités scientifiques à travers les catégories de produits et les régions. Ce changement stratégique permet une portée de marché plus large et des capacités de développement de produits améliorées. De nouveaux entrants sur le marché, tels que Wonder Veggies, développent de nouvelles catégories de produits en intégrant des probiotiques dans des produits frais, offrant des alternatives aux formats traditionnels de compléments et de produits laitiers.

Leaders de l'industrie des produits synbiotiques

Yakult Honsha Co., Ltd.

Danone S.A.

Probiotical S.p.A.

United Natural Foods, Inc.

Kerry Group plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Lallemand Health Solutions et FrieslandCampina Ingredients ont étendu leur collaboration pour développer Natural PRO-Digest, un produit synbiotique. Cette formulation combine le prébiotique Biotis GOS-OP High Purity de FrieslandCampina avec le probiotique B. lactis Lafti B94 de Lallemand Health Solutions pour améliorer le confort digestif.

- Mars 2025 : TopGum Industries a lancé Gummiotics, un complément synbiotique en gummy qui combine probiotiques et postbiotiques dans une matrice de fibres prébiotiques brevetée en attente. Les gummies sans sucre délivrent des avantages de santé intestinale en une seule portion et sont disponibles en saveurs naturelles orange et fraise avec des couleurs correspondantes.

- Mai 2024 : Clasado Biosciences a annoncé Saya Suka, une gamme d'eaux synbiotiques. La boisson fonctionnelle combine le prébiotique Bimuno GOS de Clasado avec la souche probiotique Weizmannia Coagulans GX-1 de Probi AB.

- Mai 2024 : DSM-Firmenich, une entreprise de nutrition, santé et beauté, et Lallemand Health Solutions, un fabricant de probiotiques, ont formé un partenariat pour développer des solutions synbiotiques pour la nutrition de la petite enfance. La collaboration combine les oligosaccharides du lait maternel (HMO) de DSM-Firmenich avec les probiotiques de Lallemand Health Solutions pour créer des produits qui soutiennent la santé et le développement infantile.

Portée du rapport sur le marché mondial des produits synbiotiques

Les produits synbiotiques sont une combinaison bénéfique de prébiotiques et de probiotiques. Ces produits sont connus pour fournir un environnement favorable aux bonnes bactéries, résultant en une bonne santé intestinale.

Le marché mondial des produits synbiotiques est segmenté par type de produit et géographie. Par type de produit, le marché est segmenté en aliments et boissons, compléments alimentaires, alimentation animale et autres. Le segment aliments et boissons est davantage bifurqué en produits laitiers, boissons, aliments pour nourrissons et autres. De plus, par canal de distribution en pharmacies/magasins de santé, supermarchés/hypermarchés, magasins de commodité, magasins de vente au détail en ligne et autres. Également, le marché est segmenté géographiquement en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique. Pour chaque segment, la taille du marché et les prévisions ont été faites basées sur la valeur (en millions USD).

| Aliments et boissons | Produits laitiers |

| Boissons | |

| Aliments pour nourrissons | |

| Autres | |

| Compléments alimentaires | Capsules |

| Comprimés | |

| Poudres | |

| Gummies | |

| Autres | |

| Alimentation animale | |

| Autres |

| Santé digestive |

| Renforcement immunitaire |

| Autres applications |

| Adultes |

| Enfants |

| Population gériatrique |

| Pharmacies/Magasins de santé |

| Supermarchés/Hypermarchés |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie saoudite | |

| Émirats arabes unis | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Aliments et boissons | Produits laitiers |

| Boissons | ||

| Aliments pour nourrissons | ||

| Autres | ||

| Compléments alimentaires | Capsules | |

| Comprimés | ||

| Poudres | ||

| Gummies | ||

| Autres | ||

| Alimentation animale | ||

| Autres | ||

| Par application | Santé digestive | |

| Renforcement immunitaire | ||

| Autres applications | ||

| Par utilisateur final | Adultes | |

| Enfants | ||

| Population gériatrique | ||

| Par canal de distribution | Pharmacies/Magasins de santé | |

| Supermarchés/Hypermarchés | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des synbiotiques ?

Le marché mondial se situe à 2,03 milliards USD en 2025 et devrait atteindre 3,11 milliards USD d'ici 2030.

Quel segment de produit domine le marché des synbiotiques ?

Les compléments alimentaires ont mené avec 55,24 % de part de revenus en 2024 et continuent de s'étendre à un TCAC de 9,45 %.

Pourquoi l'Asie-Pacifique est-elle la région à la croissance la plus rapide ?

Les réformes politiques en Chine et en Inde, l'augmentation du revenu disponible et les nouvelles capacités de fabrication locale propulsent un TCAC régional de 9,82 %.

Quel canal de distribution croît le plus rapidement ?

Les plateformes de vente au détail en ligne s'étendent à un TCAC de 9,03 % en raison de la commodité, des informations détaillées sur les produits et de la popularité du modèle d'abonnement.

Dernière mise à jour de la page le: