Taille et part du marché des plateformes de livraison de services

Analyse du marché des plateformes de livraison de services par Mordor Intelligence

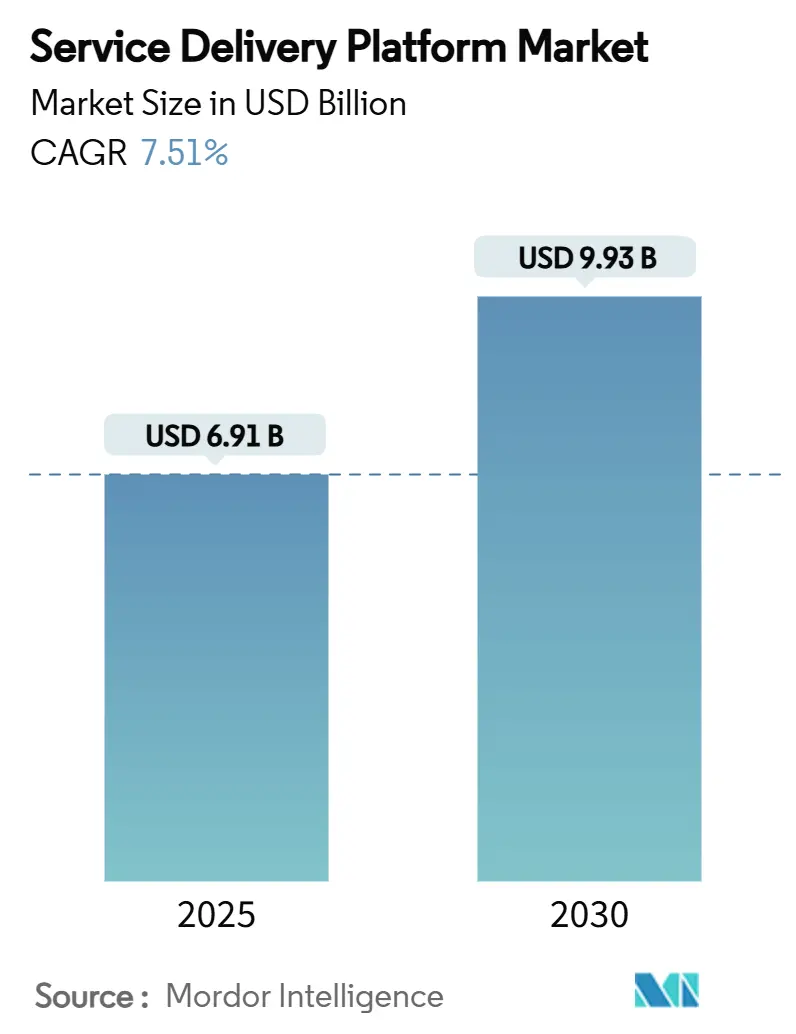

La taille du marché des plateformes de livraison de services s'élevait à 6,91 milliards USD en 2025 et devrait progresser à 9,33 milliards USD d'ici 2030, reflétant un TCAC de 7,51% sur la période. Les déploiements 5G autonomes, les stratégies de transformation cloud-native et le remplacement urgent des piles OSS/BSS héritées se combinent pour attirer les capitaux vers la modernisation des plateformes. Les opérateurs investissent dans des architectures de microservices qui raccourcissent les cycles de publication, permettent le découpage de réseau et monétisent les cas d'usage d'entreprise à faible latence. L'agilité définie par logiciel est encore amplifiée par l'adoption de la 5G privée dans les campus industriels et par la demande croissante de propositions consommateur hyper-personnalisées. L'intensité concurrentielle augmente alors que les fournisseurs de cloud hyperscale, les vendeurs de réseaux traditionnels et les spécialistes logiciels de niche convergent vers le même ensemble d'opportunités, forçant la consolidation, les partenariats et les stratégies API ouvertes.

Points clés du rapport

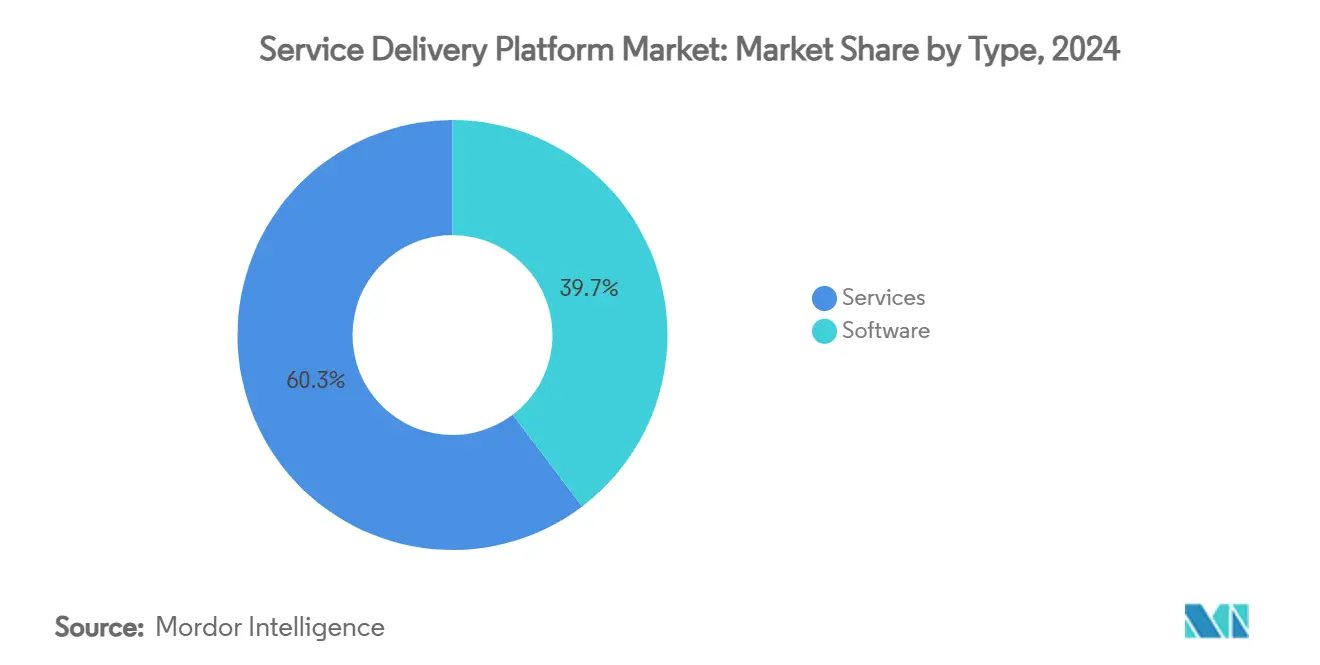

- Par type, les services ont capturé 60,3% de la part de marché des plateformes de livraison de services en 2024, tandis que le logiciel se développe à un TCAC de 11,7% jusqu'en 2030.

- Par mode de déploiement, le segment cloud un dominé avec une part de revenus de 63,1% en 2024 et accélère à un TCAC de 14,2% jusqu'en 2030.

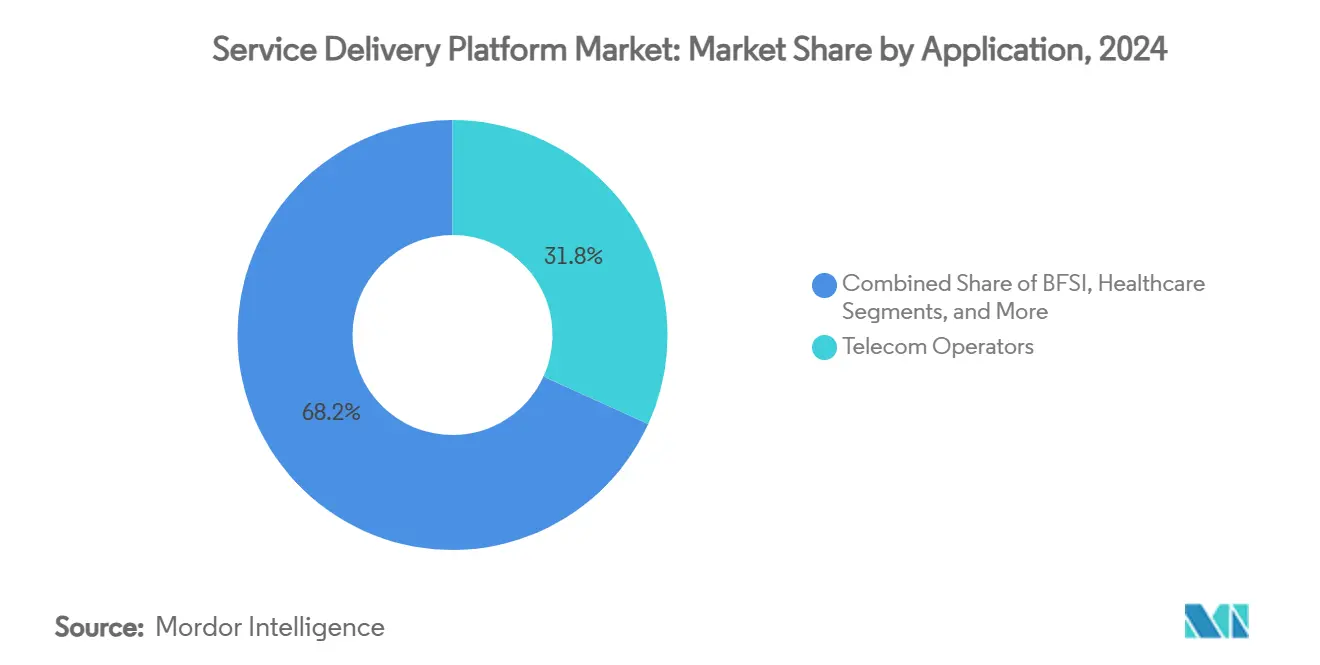

- Par application, les opérateurs de télécommunications représentaient 31,8% de la taille du marché des plateformes de livraison de services en 2024, tandis que la santé devrait afficher le TCAC le plus rapide de 12,7% jusqu'en 2030.

- Par type de réseau, les plateformes sans fil ont dominé avec 71,5% de part en 2024 et devraient progresser à un TCAC de 12,1% sur la période de prévision.

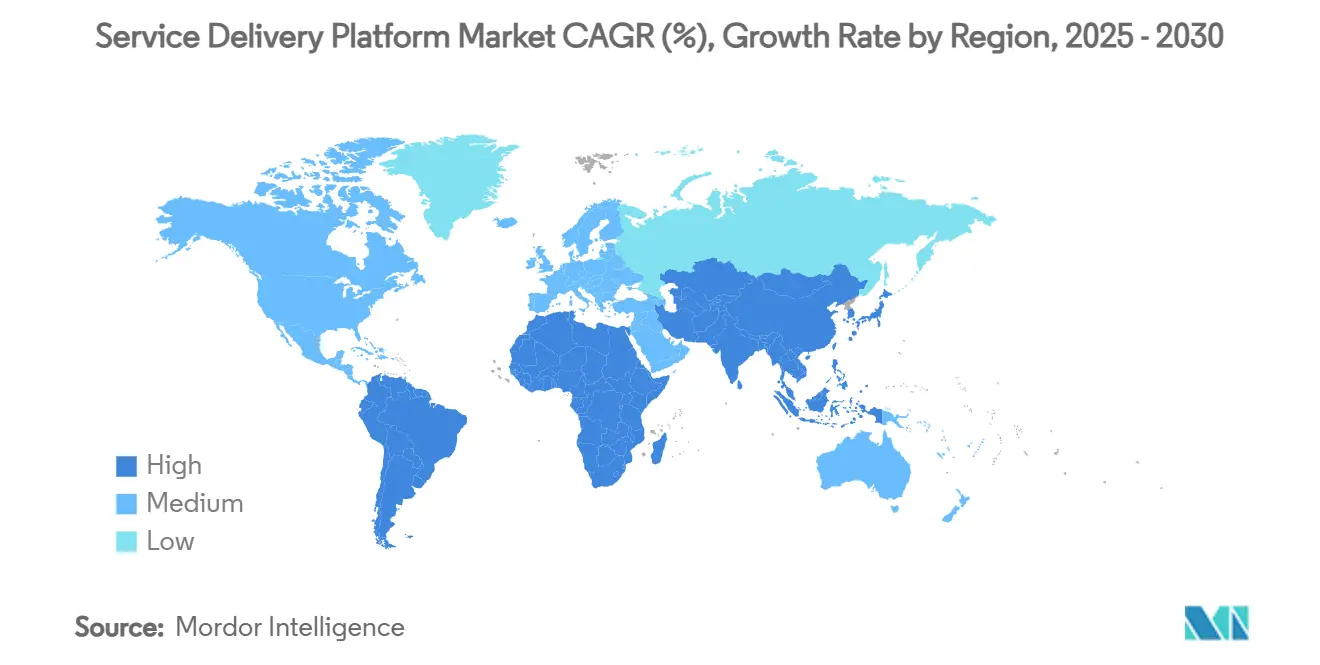

- Par géographie, l'Amérique du Nord détenait 31,6% du marché des plateformes de livraison de services en 2024, mais l'Asie-Pacifique est positionnée pour générer le TCAC le plus élevé de 14,1% jusqu'en 2030.

Tendances et insights du marché mondial des plateformes de livraison de services

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Déploiements 5G stimulant l'orchestration flexible de services | +2.1% | Amérique du Nord, Europe, Asie-Pacifique | Moyen terme (2-4 ans) |

| Transformation cloud-native parmi les opérateurs de télécommunications | +1.8% | Amérique du Nord, Europe | Long terme (≥ 4 ans) |

| Demande pour BSS numérique et services hyper-personnalisés | +1.5% | Marchés développés dans le monde | Moyen terme (2-4 ans) |

| Prolifération IoT nécessitant une gestion de services évolutive | +1.3% | Asie-Pacifique, Amérique du Nord | Long terme (≥ 4 ans) |

| Adoption de microservices et conteneurisation | +1.0% | Marchés cloud matures globalement | Moyen terme (2-4 ans) |

| Découpage de réseau et monétisation 5G privée | +0.9% | Amérique du Nord, Europe, certains Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Déploiements 5G stimulant l'orchestration flexible de services

Les déploiements 5G autonomes obligent les opérateurs à adopter des couches d'orchestration qui allouent les ressources réseau en millisecondes et exposent les capacités via des API ouvertes. Ericsson estime que le découpage de réseau seul peut débloquer 200 milliards USD de nouvelle valeur, soulignant pourquoi Singtel un commercialisé le découpage consommateur en 2024 pour créer des niveaux 5G+ premium [1]Équipe de recherche Ericsson, "200 milliards de raisons d'explorer le découpage de réseau," Ericsson, ericsson.com. Les dépenses mondiales de cœur mobile ont bondi de 32% en glissement annuel au T1 2025 alors que les opérateurs déplaçaient les charges de travail vers des cœurs cloud-native. L'architecture basée sur les services convient intrinsèquement aux microservices, et les fournisseurs de plateformes intègrent des moteurs de politique qui monétisent les garanties de latence, de bande passante et de sécurité. Le marché des plateformes de livraison de services capture donc la demande pour une orchestration basée sur l'intention qui relie les ressources radio 5G aux SLA d'entreprise. À mesure que plus de tranches se mettent en ligne dans la santé, la logistique et les médias, les opportunités de revenus se multiplieront et l'évolutivité des plateformes deviendra un déterminant concurrentiel.

Transformation cloud-native parmi les opérateurs de télécommunications

Les alliances hyperscale remodèlent les feuilles de route IT des télécoms. Le pacte décennal de 1,5 milliard USD de Vodafone avec Microsoft cible 300 millions d'abonnés à travers l'Europe et l'Afrique, déplaçant les charges de travail vers Azure et intégrant des pratiques DevOps qui réduisent les cycles de publication de mois à semaines. Telefónica Allemagne un migré 45 millions d'utilisateurs vers un cœur 5G cloud-native sans interruption de service, témoignant de la maturité des fonctions réseau conteneurisées. L'intégration continue et les tests automatisés soutiennent désormais l'activation rapide des fonctionnalités, tandis que la mise à l'échelle dynamique des ressources améliore la discipline des coûts. Les fournisseurs répondent avec des modèles de livraison SaaS et des licences pay-en tant que-you-cultiver, élargissant le marché adressable des plateformes de livraison de services. À long terme, les stratégies cloud-first rendront les télécoms moins dépendants du matériel propriétaire et plus agiles dans le lancement de propositions cross-verticales.

Demande pour BSS numérique et services hyper-personnalisés

La différenciation de l'expérience client dépend de la facturation en temps réel, de la facturation convergente et du ciblage piloté par l'IA. Nuuday un réduit les temps de lancement de produits et les dépenses d'exploitation en déployant la suite cloud BSS/OSS de Netcracker. Indosat Ooredoo Hutchison un intégré 100 millions d'abonnés sur une plateforme de monétisation numérique en seulement 18 jours, démontrant la vitesse d'exécution réalisable avec les microservices. Les modèles d'IA font surface des offres contextuelles, boostant l'ARPU et réduisant le churn. Alors que les télécoms évoluent vers des écosystèmes numériques curant des services fintech, cloud gaming et IoT, les moteurs BSS évolutifs deviennent fondamentaux. Ce canal de demande élargit le marché des plateformes de livraison de services en liant la logique de monétisation directement aux couches d'orchestration de services.

Prolifération IoT nécessitant une gestion de services évolutive

Des milliards d'actifs connectés à travers les usines, corridors logistiques et villes intelligentes nécessitent un contrôle de cycle de vie agnostique au périphérique. La plateforme Symphony d'EdgeIQ présente des fonctions DeviceOps couvrant l'approvisionnement, les mises à jour de firmware et l'application de politiques. Les pilotes 5G privés dans les usines automobiles soulignent le besoin d'orchestration de périphérie qui traite les données de capteurs localement tout en s'intégrant avec les moteurs de politique centraux. La maintenance prédictive, le contrôle qualité en temps réel et les véhicules guidés autonomes dépendent chacun de paramètres de débit et latence déterministes. Les plateformes qui maillent les flux de travail 5G, MEC et IA sécurisent donc un rôle pivot dans la digitalisation industrielle, renforçant la demande à long terme dans le marché des plateformes de livraison de services.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| CAPEX élevé pour moderniser l'OSS/BSS hérité | −1.2% | Marchés émergents dans le monde | Court terme (≤ 2 ans) |

| Préoccupations de cybersécurité et confidentialité des données | −0.8% | Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Verrouillage fournisseur dans les écosystèmes cloud-SDP | −0.6% | Déploiements multi-fournisseurs mondiaux | Long terme (≥ 4 ans) |

| Pénurie de talents DevOps / cloud-native | −0.5% | Asie-Pacifique et autres régions émergentes | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

CAPEX élevé pour moderniser l'OSS/BSS hérité

L'investissement initial pour remplacer les piles de l'ère mainframe décourage de nombreux opérateurs de niveau intermédiaire et de marchés émergents d'une digitalisation à grande échelle. La transformation d'Airtel Sri Lanka un réduit les dépenses IT opérationnelles de 80% mais un nécessité des injections de capital par phases et un support de conseil spécialisé [2]Staff Light Reading, "Comment Airtel Sri Lanka un rénové son BSS," Light Reading, lightreading.com. Les petits opérateurs recourent souvent à des approches d'overlay qui laissent les silos centraux intacts, tempérant les revenus de plateforme immédiats. Bien que les modèles d'abonnement cloud adoucissent la pression sur le bilan, la complexité d'intégration commande encore des budgets de services professionnels considérables. En conséquence, les courbes d'adoption à court terme peuvent s'aplatir, modérant le TCAC mondial du marché des plateformes de livraison de services d'environ −1,2 points de pourcentage.

Préoccupations de cybersécurité et confidentialité des données

Les surfaces de menace étendues accompagnent les architectures multicloud, et les régulateurs resserrent les vis de conformité. Thales rapporte que 81% des télécoms restent mal à l'aise concernant la posture sécuritaire 5G, citant la prolifération des points d'extrémité SaaS. Le Telecoms Security Act du Royaume-Uni impose 258 contrôles individuels, poussant les opérateurs à auditer les pipelines de code, renforcer la transparence de la chaîne d'approvisionnement et segmenter les réseaux. Les lois européennes de localisation des données forcent des plans de déploiement multi-régions complexes qui peuvent gonfler les coûts et retarder les déploiements. L'examen renforcé oblige les fournisseurs à durcir les plateformes contre les DDoS, l'abus d'API et les menaces internes, ajoutant des frais généraux et allongeant les cycles d'approvisionnement, qui collectivement rabotent environ −0,8 points de pourcentage de la croissance prévue.

Analyse par segment

Par type : l'adoption de logiciels dépasse les services

Les revenus logiciels dans le marché des plateformes de livraison de services grimpent à un TCAC de 11,7%, éclipsant le taux de croissance mondial alors que les opérateurs migrent des appliances propriétaires vers des suites d'orchestration centrées sur les API. Les services ont encore généré 60,3% du chiffre d'affaires 2024, reflétant la demande continue pour l'intégration, la migration et les opérations gérées. Les fournisseurs allouent une R&D substantielle-Huawei seul un dépensé 24,8 milliards USD en 2024-vers l'IA, l'analytique et les outils low-code qui compriment les chronologies d'innovation de services.

Le logiciel de plateforme permet des microservices composables qui abstraient la complexité réseau et promeuvent l'intégration de partenaires. Des projets tels que le framework de Nexign réduisent les fenêtres d'intégration de trois mois à peine quatre semaines, permettant à MegaFon de déployer 170+ offres rapidement [3]Marketing Nexign, "Nexign aide MegaFon à construire un écosystème ouvert," Nexign, nexign.com. Les services professionnels restent indispensables pendant les phases de basculement hérité et l'habilitation DevOps. Pris ensemble, les gains logiciels élèveront régulièrement la part de marché des plateformes de livraison de services des produits modulaires basés sur licences.

Par mode de déploiement : la dominance cloud renforce l'agilité

Les implémentations cloud ont contribué à 63,1% des revenus mondiaux en 2024 et augmentent à un TCAC de 14,2% alors que les opérateurs dérisquent les engagements de capital et poursuivent la mise à l'échelle élastique. La trajectoire cloud-first est attestée par T-Mobile migrant son BSS prépayé sur AWS pour réduire les frais généraux matériels et améliorer le temps de fonctionnement.

Les plans hybrides émergent dans les contextes de services financiers et secteur public où les règles de résidence des données mandatent des plans de contrôle sur site. Les boîtes à outils fournisseurs automatisent maintenant les pipelines CI/CD et fournissent des mises à niveau de fonctions réseau zéro-touch, inclinant davantage la préférence vers le cloud. Par conséquent, la taille du marché des plateformes de livraison de services attribuée aux déploiements cloud devrait éclipser 5 milliards USD avant 2030.

Par application : la santé donne le rythme

Les opérateurs de télécommunications ont commandé 31,8% des dépenses 2024 ; néanmoins, les applications de santé devraient enregistrer un TCAC leader du marché de 12,7% sur le dos de la télémédecine, l'intégration de dossiers de santé électroniques et les diagnostics à distance. Des plateformes telles que HealthNXT synthétisent les flux de données patients, façonnant des parcours de soins holistiques et réduisant la friction administrative.

Les banques et assureurs digitalisent l'intégration client et la détection de fraude, exploitant les moteurs de facturation convergente pour intégrer les produits financiers dans les bundles de connectivité. Les agendas de services numériques gouvernementaux et les stratégies omnicanales de vente au détail ajoutent un élan supplémentaire. Collectivement, l'adoption cross-verticale élargit la taille du marché des plateformes de livraison de services et diversifie les flux de revenus loin de la pure connectivité.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de réseau : le sans fil mène la création de valeur

Les architectures sans fil ont livré 71,5% des revenus 2024 et progressent à un TCAC de 12,1% alors que la 5G onde millimétrique, les réseaux privés et le découpage de réseau maturent. Des entreprises telles que Tesla déploient des systèmes 5G dédiés pour automatiser la robotique et les véhicules autonomes à travers les usines, stimulant la demande pour des couches de communication ultra-fiable à faible latence.

La fibre filaire continue de soutenir le backhaul et l'interconnexion de périphérie mais génère une croissance incrémentale plus lente. Les stratégies de convergence fixe-mobile, illustrées par les bundles de produits KPN, conduisent des exigences d'orchestration intégrée. Alors que le RAN virtualisé et le RAN ouvert prolifèrent, la coordination transparente entre les domaines radio et cœur se cristallisera, consolidant la primauté des réseaux sans fil dans les dépenses globales de plateforme.

Analyse géographique

L'Amérique du Nord un conservé 31,6% des revenus en 2024, soutenue par des calendriers de déploiement 5G agressifs, une politique de spectre favorable et une expertise cloud profonde. Les fusions à grande échelle telles que l'acquisition de Frontier par Verizon pour 20 milliards USD et l'achat de Cox par Charter pour 34,5 milliards USD élargissent les empreintes fibre et stimulent la consolidation de plateforme de bout en bout. La joint-venture de T-Mobile avec KKR pour acquérir Metronet accélère les propositions sans fil fixes intégrées. L'accent réglementaire sur la sécurité de la chaîne d'approvisionnement et la surveillance des câbles sous-marins crée une demande parallèle de conseil en conformité, façonnant les portefeuilles de services fournisseurs dans la région.

L'Asie-Pacifique devrait générer un TCAC de 14,1%, le plus rapide au monde, alors que les opérateurs pivotent vers des revenus au-delà de la connectivité qui formaient déjà 19,9% des prises S1-2024. China Mobile et China Unicom canalisent les avantages d'échelle vers le cloud, la vidéo et les services numériques industriels. Le programme Cloud Infinity de StarHub exploite l'orchestration multicloud avec AWS, Google Cloud et Nokia pour livrer une latence sub-10 millisecondes pour les charges de travail d'entreprise, illustrant l'innovation architecturale. Les politiques nationales d'économie numérique canalisent les incitations vers la 5G privée et les déploiements de fabrication intelligente, renforçant l'élan régional.

L'Europe représente un environnement mature et lourd en réglementation où l'AI Act de l'UE et les mandats de souveraineté des données influencent les choix architecturaux. Le partenariat Azure de Vodafone exemplifie l'engagement de capital à long terme vers la transformation cloud-native à travers plusieurs marchés nationaux. Le Telecoms Security Act du Royaume-Uni contraint les opérateurs de niveau 1 à implémenter 258 contrôles de cybersécurité, provoquant des mises à niveau de plateforme accélérées. Bien que l'Amérique du Sud et le Moyen-Orient et l'Afrique partent de lignes de base plus basses, la pénétration mobile croissante et les agendas de digitalisation gouvernementaux signalent une demande future vibrante pour des frameworks de livraison de services agiles.

Paysage concurrentiel

Le marché des plateformes de livraison de services montre une fragmentation modérée, avec les principaux fournisseurs contrôlant collectivement moins de 50% des revenus mondiaux. Les fournisseurs d'équipements traditionnels Huawei, Ericsson et Nokia exploitent des relations opérateur de longue date, pourtant ils coexistent de plus en plus avec des pure-players OSS/BSS agiles, des fournisseurs de cloud hyperscale et des spécialistes verticaux spécifiques. L'achat de 2,3 milliards USD d'Infinera par Nokia booste les capacités optique-vers-cloud intégrées et souligne une stratégie pour intégrer l'intelligence de transport dans les portefeuilles de plateforme [4]Éditorial Semiconductor Today, "Nokia acquiert Infinera pour 2,3 milliards USD," Semiconductor Today, semiconductor-today.com.

Les hyperscalers poursuivent un terrain similaire : Microsoft un cédé Metaswitch à Alianza pour rationaliser l'accent tout en intégrant encore Azure Operator Nexus comme un fabric cloud de grade opérateur. Ericsson un finalisé l'acquisition de Vonage pour 6,2 milliards USD pour fusionner les actifs CPaaS avec les API réseau 5G, permettant aux développeurs de construire des applications à faible latence qui monétisent les attributs de qualité réseau. Pendant ce temps, les disrupteurs SaaS tels qu'Amdocs MVNO&GO promettent de lancer des opérateurs virtuels en semaines, comprimant davantage le temps-vers-revenus.

Les alliances stratégiques et l'ouverture d'écosystème dictent l'avantage concurrentiel. Les maisons de logiciels API-first remportent des deals verticaux de niche tandis que les intégrateurs systèmes fournissent l'orchestration multicloud et l'assurance sécuritaire. À moyen terme, la différenciation pivotera sur l'automatisation pilotée par l'IA, les opérations zéro-touch et la capacité à monétiser les fonctions d'exposition réseau, remodelant les trajectoires de part de marché et les appétits de fusion.

Leaders de l'industrie des plateformes de livraison de services

-

Huawei Technologies Co., Ltd.

-

Nokia Corporation

-

Ericsson AB

-

Cisco Systems, Inc.

-

Amdocs Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Amdocs un dévoilé MVNO&GO, une plateforme SaaS conçue pour accélérer les lancements MVNO en quelques semaines.

- Mai 2025 : Charter Communications un annoncé son acquisition de Cox Communications pour 34,5 milliards USD, combinant 12 millions de localisations et 6 millions de clients pour renforcer les plateformes fibre unifiées.

- Mars 2025 : ServiceNow un accepté d'acquérir Moveworks pour 2,85 milliards USD pour injecter l'automatisation alimentée par l'IA dans les flux de travail de livraison de services.

- Décembre 2024 : Microsoft un vendu Metaswitch à Alianza, fusionnant plus de 1 000 clients CSP sur une plateforme de communications cloud.

Portée du rapport mondial sur le marché des plateformes de livraison de services

Les plateformes de livraison de services aident à créer une structure qui permet aux opérateurs de créer, livrer et gérer des services. Le rapport offre une évaluation complète du marché. Le marché un été segmenté par type et géographie.

Le marché des plateformes de livraison de services est segmenté par type (logiciel, services) et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique). Le rapport offre des prévisions de marché et la taille en valeur (USD) pour tous les segments ci-dessus.

| Logiciel |

| Services |

| Sur site |

| Cloud |

| Opérateurs de télécommunications |

| BFSI |

| Médias et divertissement |

| Santé |

| Vente au détail et e-commerce |

| Gouvernement et secteur public |

| Autres |

| Sans fil |

| Filaire |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par type | Logiciel | ||

| Services | |||

| Par mode de déploiement | Sur site | ||

| Cloud | |||

| Par application | Opérateurs de télécommunications | ||

| BFSI | |||

| Médias et divertissement | |||

| Santé | |||

| Vente au détail et e-commerce | |||

| Gouvernement et secteur public | |||

| Autres | |||

| Par type de réseau | Sans fil | ||

| Filaire | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des plateformes de livraison de services ?

La taille du marché des plateformes de livraison de services un atteint 6,91 milliards USD en 2025 et devrait grimper à 9,33 milliards USD d'ici 2030.

Quel modèle de déploiement croît le plus rapidement ?

Le déploiement basé cloud mène avec un TCAC de 14,2% grâce à la mise à l'échelle élastique, aux coûts matériels plus bas et à l'agilité activée par DevOps.

Pourquoi la santé est-elle le segment d'application à croissance la plus rapide ?

La télémédecine, l'orchestration unifiée du parcours patient et les poussées réglementaires pour des systèmes interopérables propulsent la demande de santé à un TCAC de 12,7%.

Comment le découpage 5G affecte-t-il les plateformes de livraison de services ?

Le découpage nécessite une orchestration en temps réel et la monétisation d'attributs réseau différenciés, élargissant la fonctionnalité des plateformes et le potentiel de revenus.

Dernière mise à jour de la page le: