Taille et part du marché de la gestion du cycle de revenus

Analyse du marché de la gestion du cycle de revenus par Mordor Intelligence

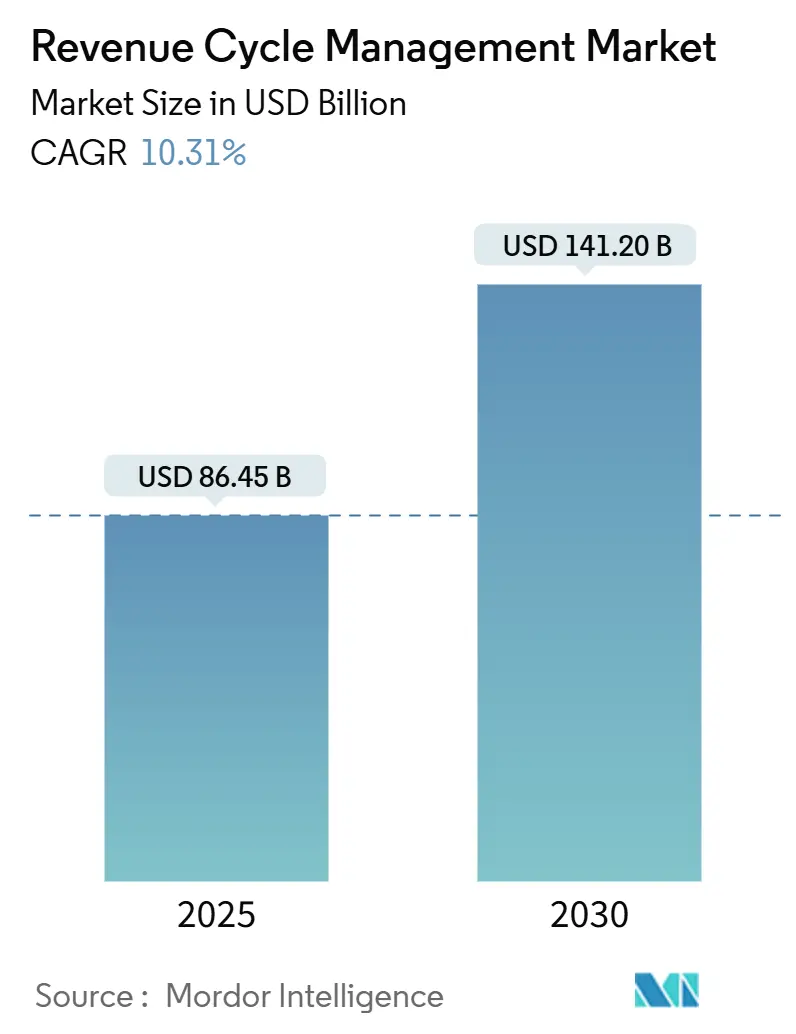

Le marché de la gestion du cycle de revenus est évalué à 86,45 milliards USD en 2025, devrait s'étendre à un TCAC de 10,31 %, et devrait atteindre 141,20 milliards USD d'ici 2030. L'expansion des frais administratifs, le pivot vers le remboursement basé sur la valeur, et l'adoption croissante de l'IA se combinent pour faire de la capture automatisée de revenus une nécessité au niveau du conseil d'administration. Les prestataires priorisent les plateformes intégrées qui fusionnent la documentation clinique, l'évitement des refus, et l'analyse des flux de trésorerie dans un espace de travail unique, réduisant les touches manuelles et raccourcissant les jours dans les comptes débiteurs. Les systèmes de santé nord-américains continuent d'ancrer la demande, mais la pénétration croissante de l'assurance privée en Asie-Pacifique débloque de nouveaux volumes adressables considérables. L'externalisation de services reste prévalente car les lacunes en personnel persistent, mais l'accélération rapide du logiciel cloud signale un transfert progressif des modèles à forte intensité de main-d'œuvre vers des architectures basées sur l'abonnement qui s'adaptent aux volumes de patients. L'effet net est une concurrence accrue parmi les fournisseurs de technologie qui peuvent intégrer l'analyse prédictive et les mises à jour de conformité dans une pile unique et interopérable.

Points clés du rapport

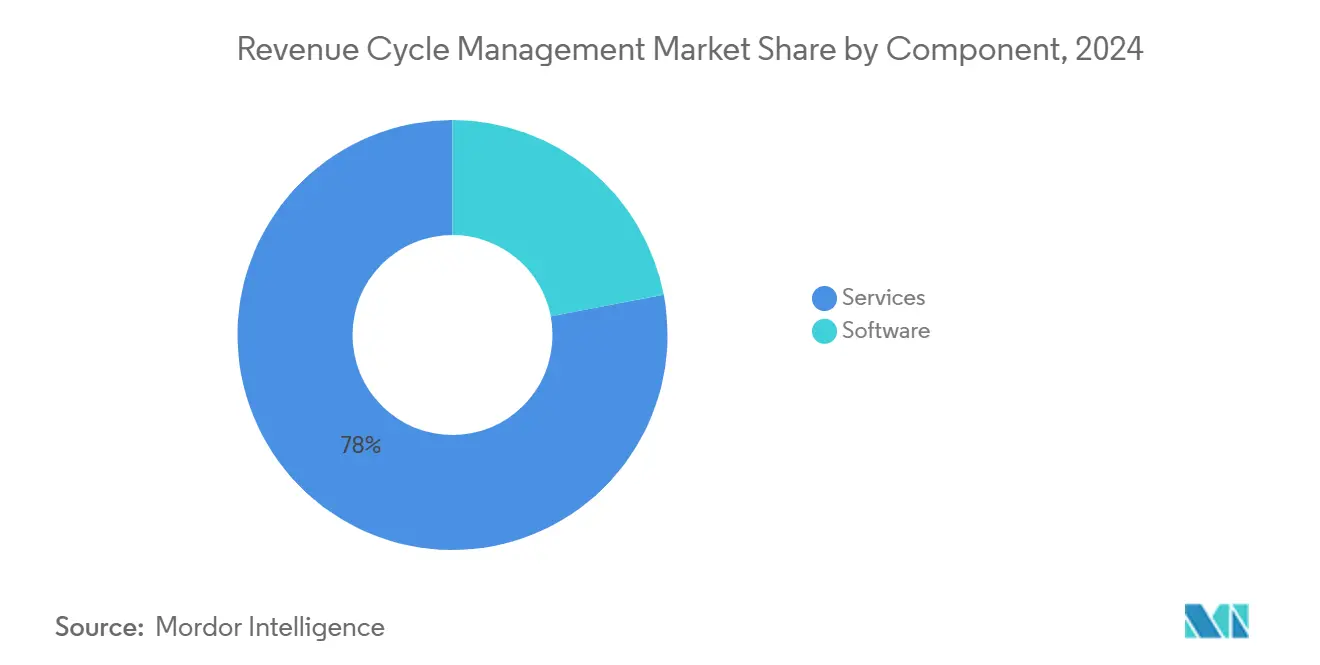

- Par composant, les services détenaient 78 % du marché en 2024, tandis que les logiciels basés sur le cloud devraient croître à un TCAC de 14,2 % jusqu'en 2030.

- Par déploiement, les solutions sur site représentaient une part de 58,5 % en 2024, tandis que les modèles basés sur le cloud devraient augmenter le plus rapidement à un TCAC de 14,2 % jusqu'en 2030.

- Par fonction, la gestion des réclamations et des refus un capturé 34 % des revenus de 2024, tandis que l'amélioration de la documentation clinique devrait s'étendre à un TCAC de 15,6 % jusqu'en 2030.

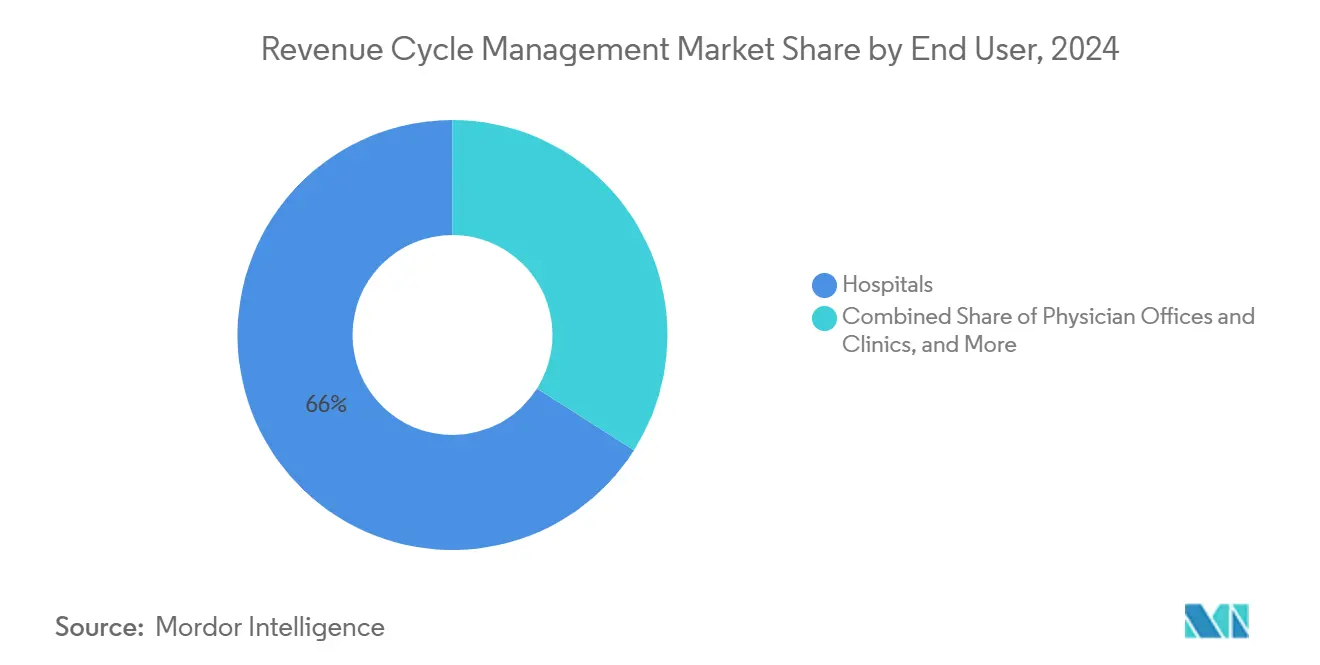

- Par utilisateur final, les hôpitaux ont obtenu une part de revenus de 66 % en 2024, tandis que les centres de chirurgie ambulatoire devraient croître le plus rapidement à un TCAC de 13,9 % jusqu'en 2030.

- Par spécialité, la radiologie menait avec une part de 42 % en 2024, tandis que l'oncologie devrait grimper à un TCAC de 14,3 % jusqu'en 2030.

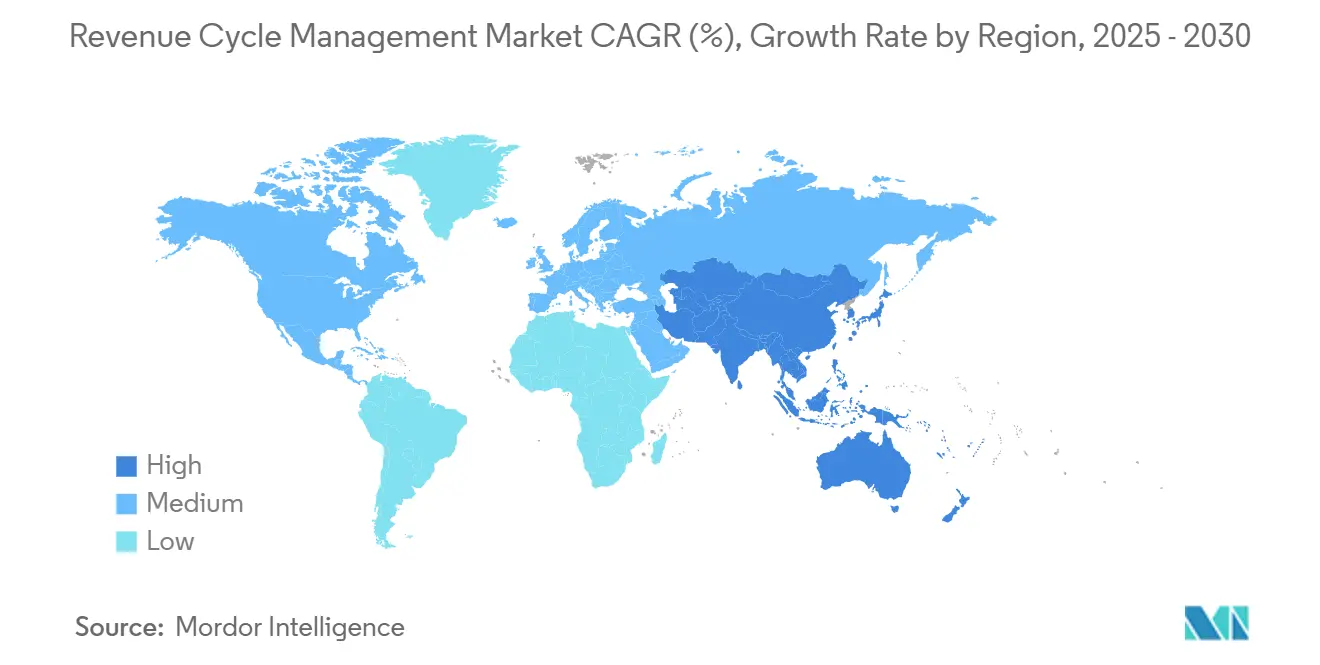

- Par géographie, l'Amérique du Nord dominait avec une part de 48 % en 2024, mais l'Asie-Pacifique devrait s'étendre le plus rapidement à un TCAC de 16,4 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la gestion du cycle de revenus

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Transition mondiale vers un remboursement basé sur la valeur et lié aux résultats | +2.4% | Amérique du Nord, APAC, UE | Moyen terme (3-4 ans) |

| Pression croissante des coûts administratifs incitant à l'automatisation RCM | +1.8% | Mondial | Court terme (≤2 ans) |

| Mandats accélérés de santé numérique et d'interopérabilité dans le monde | +1.3% | Mondial, avec adoption précoce APAC | Moyen terme (3-4 ans) |

| Consommérisation des soins de santé augmentant la complexité de facturation des patients | +0.8% | Amérique du Nord, UE | Court terme (≤2 ans) |

| Prolifération des plateformes informatiques de santé natives cloud et économie SaaS | +1.2% | Mondial, noyau APAC, débordement vers MEA | Moyen terme (3-4 ans) |

| Source: Mordor Intelligence | |||

Transition mondiale vers un remboursement basé sur la valeur et lié aux résultats

Les soins basés sur la valeur, maintenant inscrits dans les principaux contrats de payeurs, remodèlent les priorités de l'industrie de la gestion du cycle de revenus en liant le paiement à la qualité clinique plutôt qu'au volume de services. Les systèmes de santé qui ont adopté des cadres de soins responsables ont enregistré des économies collectives dépassant 700 millions USD, prouvant qu'un avantage financier existe une fois que les organisations maîtrisent les mesures de qualité. En réponse, les plateformes RCM intègrent des tableaux de bord de santé de population qui traduisent les résultats cliniques en déclencheurs de remboursement, garantissant que les prestataires suivent les lacunes dans les soins avant que le risque de paiement ne se matérialise. Cette évolution demande implicitement des données normalisées provenant de sources disparates, donnant à l'interopérabilité une nouvelle urgence commerciale.

Pression croissante des coûts administratifs incitant à l'automatisation RCM

Les dépenses administratives consomment régulièrement 20 - 25 % des dépenses de santé des États-Unis, alors les dirigeants voient l'automatisation comme un levier éprouvé pour arrêter l'inflation des coûts. Les bots activés par l'IA complètent maintenant les transactions d'autorisation préalable de routine en secondes, un processus qui nécessitait auparavant un examen manuel et des jours de suivi du personnel, et certains hôpitaux ont documenté une réduction de 50 % du temps de préparation des réclamations après le déploiement. Ces améliorations libèrent les professionnels de facturation pour se concentrer sur les exceptions complexes, générant un dividende de productivité non planifié que la direction peut redéployer vers des rôles orientés patient. Importante, les institutions qui automatisent les flux de travail d'admission à encaissement rapportent une satisfaction accrue du personnel car les tâches de saisie de données fastidieuses et sujettes aux erreurs disparaissent.

Mandats accélérés de santé numérique et d'interopérabilité dans le monde

Les régulateurs dans plusieurs régions exigent maintenant un échange de données sans friction, accélérant la pénétration des DSE et poussant les fournisseurs RCM à livrer des API plug-and-play qui synchronisent les dossiers cliniques et financiers. Le modèle d'adoption technologique de gestion du cycle de revenus en cinq étapes de l'Association de gestion financière des soins de santé montre que 42 % des systèmes de santé restent à l'étape 1, soulignant le potentiel de marché inexploité pour les couches d'orchestration qui relient les applications disparates[1]Healthcare Financial Gestion Association, "Revenue Cycle Gestion Technology Adoption Model," Healthcare Financial Gestion Association, hfma.org. Les dirigeants de prestataires rapportent que le cadre clarifie les lacunes dans leurs feuilles de route technologiques, et ces insights mènent souvent à la rationalisation des fournisseurs car les clients favorisent les plateformes unifiées. Les adopteurs précoces croient que des structures de données cohérentes réduisent l'abrasion des payeurs car les réclamations propres passent par les flux de travail d'adjudication avec une intervention minimale.

Consommérisation des soins de santé augmentant la complexité de facturation des patients

Les régimes d'assurance maladie à franchise élevée transfèrent la responsabilité financière aux patients, alors les prestataires doivent recalibrer les stratégies de revenus vers des expériences transparentes, semblables au commerce de détail. Les outils d'estimation en amont qui présentent les coûts personnels avant le service deviennent standard car ils améliorent les recouvrements et renforcent la confiance des patients. En même temps, les plans de paiement flexibles et les portefeuilles numériques réduisent les radiations de créances douteuses en alignant les calendriers de remboursement avec les flux de trésorerie des ménages, une tendance qui force les plateformes RCM à intégrer la logique de financement consommateur. Les installations adoptant la vérification automatisée d'éligibilité rapportent moins de factures surprises et une réputation communautaire renforcée, un résultat qui soutient indirectement la croissance du volume procédural.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Règles de payeurs hétérogènes et en constante évolution et normes de codage | -1.6% | Amérique du Nord, UE, APAC | Court terme (≤2 ans) |

| Pénurie persistante de talents qualifiés en codage et RCM | -1.2% | Mondial, avec effets aigus en APAC et MEA | Moyen terme (~3-4 ans) |

| Risques de confidentialité des données et de cybersécurité gérant les informations de santé protégées | -0.7% | Amérique du Nord, UE | Moyen terme (~3-4 ans) |

| Investissement initial élevé et obstacles de gestion du changement | -0.9% | Mondial, surtout parmi les petits/moyens prestataires | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

Règles de payeurs hétérogènes et en constante évolution et normes de codage

Les taux de refus planant autour de 10 - 15 % illustrent à quelle vitesse les modifications de payeurs et les mises à jour de politique peuvent renverser des réclamations autrement conformes. Les dirigeants de groupes médicaux confirment que les refus ont grimpé davantage en 2024, alors les organisations investissent dans des mises à jour de codes continues et des épurateurs prédictifs qui signalent les rejets probables avant soumission[2]Medical Group Gestion Association, "MGMA Stat: Claim Denial Trends," Medical Group Gestion Association, mgma.com. Les systèmes de santé avant-gardistes allouent des équipes dédiées pour exploiter les causes racines des refus, et les boucles de rétroaction itératives entre codeurs et cliniciens raccourcissent les cycles de correction. Les moteurs de règles pilotés par l'IA qui s'auto-apprennent à partir des remises de payeurs livrent maintenant des réductions mesurables dans les demandes de pièces jointes, réduisant les frais administratifs.

Pénurie persistante de talents qualifiés en codage et RCM

Malgré les gains technologiques, les cas complexes nécessitent encore des codeurs spécialisés, mais le bassin de talents reste mince car les retraites dépassent les nouvelles certifications. Les systèmes de santé comblent le vide en externalisant certaines fonctions de cycle de revenus, négociant souvent des contrats basés sur les résultats qui alignent la compensation du fournisseur avec les liquidités collectées. Les décisions d'externalisation, à leur tour, accélérent la consolidation parmi les entreprises mondiales de processus métier avides d'exposition à l'informatique de santé, poussant la taille du marché de gestion du cycle de revenus vers le haut. À l'intérieur des murs de l'hôpital, les dirigeants étendent les initiatives de perfectionnement pour que le personnel débutant puisse interpréter les recommandations d'IA et superviser les files d'exceptions, un pivot qui augmente les budgets de formation internes.

Analyse de segment

Par composant : les services dominent tandis que le logiciel cloud accélère

Les services détiennent 78 % de la part de marché de la taille du marché de la gestion du cycle de revenus en 2024, reflétant la préférence des prestataires pour l'expertise clé en main au milieu des pénuries de personnel. Les clients voient l'externalisation comme une route immédiate vers des recouvrements améliorés car les partenaires de service assument la responsabilité de l'investissement technologique et du raffinement continu des processus. Néanmoins, les logiciels basés sur le cloud affichent un TCAC de 14,2 % jusqu'en 2030, plus que la croissance globale du marché, car la tarification par abonnement aligne le coût avec l'utilisation et supprime les gros obstacles en capital.

Les hôpitaux qui implémentent des suites RCM cloud découvrent souvent des avantages secondaires, tels que des tableaux de bord en temps réel qui mettent en évidence les lacunes de documentation des médecins, permettant un coaching correctif en un seul quart de travail. Au fil du temps, ces capacités d'analyse encouragent les équipes internes à passer des tâches transactionnelles aux rôles stratégiques d'intégrité des revenus. Le modèle de croissance à double voie implique que les modèles opérationnels hybrides, combinant supervision retenue avec externalisation sélective-deviendront courants, élargissant l'opportunité de l'industrie de la gestion du cycle de revenus pour les entreprises de logiciels et les bureaux de services.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par déploiement : la croissance basée sur le cloud dépasse les installations sur site

Les déploiements sur site conservent 58,5 % de la part de marché de la gestion du cycle de revenus en 2024, reflétant les achats de capitaux antérieurs et les préoccupations de sécurité résiduelles. Pourtant, les installations cloud s'étendent à un TCAC de 14,2 % jusqu'en 2030, propulsées par une infrastructure flexible, des mises à niveau automatiques, et une intégration plus facile avec les API de payeurs. Les organisations qui gravissent la courbe d'adoption technologique HFMA citent fréquemment les mouvements cloud comme le point d'inflexion quand les métriques de temps de cycle commencent à tendre vers le bas. Un avantage observé est l'implémentation plus rapide des ensembles de codes réglementaires, puisque les fournisseurs cloud poussent les mises à jour de manière centralisée au lieu de s'appuyer sur les équipes informatiques clients.

Alors que les cadres de cybersécurité mûrissent, la résistance au niveau du conseil d'administration à l'hébergement hors site recule, et les directeurs financiers notent que les frais d'abonnement prévisibles simplifient la budgétisation pluriannuelle. Cette transparence des coûts agit comme un accélérateur caché de la croissance globale de la taille du marché de la gestion du cycle de revenus car même les hôpitaux de niveau intermédiaire peuvent maintenant accéder à des fonctionnalités qui étaient autrefois réservées aux grands centres académiques.

Par fonction : la gestion des réclamations et des refus fait face à une perturbation technologique

Les flux de travail de réclamations et de refus représentent 34 % de la taille du marché de la gestion du cycle de revenus en 2024, mettant en évidence la centralité des réclamations propres à la solvabilité des prestataires. L'édition pré-adjudication pilotée par l'IA atteint maintenant des taux de réclamations propres de 98 % pour certains utilisateurs, un niveau d'efficacité qui nécessitait historiquement une vaste révision humaine. Ce succès pousse les fournisseurs à intégrer une logique similaire dans des fonctions connexes, telles que la coordination des avantages, qui génère une augmentation de liquidités supplémentaires sans effectif additionnel.

L'amélioration de la documentation clinique, cependant, progresse le plus rapidement à 15,6 % TCAC car une précision de codage plus élevée alimente la précision des réclamations en aval, créant un avantage composé. Les systèmes de santé qui ont investi dans des outils CDI alimentés par l'IA ont documenté des améliorations de revenus de plusieurs millions de dollars en 12 mois, des changements qui ont surpris même les dirigeants financiers vétérans. Alors que les algorithmes mûrissent, ils commencent à recommander des corrections de documentation au point de soins, fusionnant effectivement les flux de travail cliniques et financiers, un changement qui élargit la définition de RCM elle-même.

Par utilisateur final : les centres de chirurgie ambulatoire émergent comme point chaud de croissance

Les hôpitaux représentent 66 % de la part de marché de la gestion du cycle de revenus pondérée par l'EBITDA en 2024, pourtant les centres de chirurgie ambulatoire (ASC) enregistrent un TCAC de 13,9 % jusqu'en 2030, illustrant la migration ambulatoire des procédures. Les ASC exécutent des cas de spécialité à haut volume à des taux de remboursement plus bas, alors ils priorisent la facturation rationalisée pour protéger les marges étroites. La dépendance accrue aux régimes commerciaux signifie que la vérification d'éligibilité et la collecte de paiement patient doivent se produire avant le jour de la chirurgie pour minimiser les radiations. Les fournisseurs RCM qui conçovent des modèles spécifiques aux ASC, notamment pour les codes CPT de gastroentérologie et d'ophtalmologie, rapportent des cycles de vente accélérés car les administrateurs valorisent le contenu clé en main par rapport aux moteurs de flux de travail génériques.

De plus, alors que les ASC s'étendent dans des arrangements de coentreprises avec les systèmes de santé, les normes de cycle de revenus convergent, permettant aux fournisseurs de logiciels de vendre croisé aux clients hospitaliers sur les modules ambulatoires. Cette convergence augmente le bassin de revenus de l'industrie de gestion du cycle de revenus en cousant ensemble des segments clients précédemment séparés.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par spécialité : les spécialités de radiologie conduisent les exigences d'intégration

La radiologie commandait une part de leader de 42 % en 2024, tandis que l'oncologie devrait grimper à un TCAC de 14,3 %, continuant jusqu'en 2030. La cardiologie, l'oncologie, la radiologie, et la pathologie portent chacune des constructions de codage uniques, pourtant les groupes multi-spécialités opèrent de plus en plus sur des plateformes de gestion de pratique partagées qui doivent les interpréter toutes. Les prestataires remarquent que le RCM unifié améliore la visibilité du réseau de référence, menant à une meilleure rétention des patients et des revenus de services supplémentaires.

Les bibliothèques de règles agnostiques de spécialité compilées par les moteurs d'IA raccourcissent l'intégration de nouvelles cliniques en cartographiant automatiquement les codes aux modifications de payeurs. En même temps, les cliniciens apprécient les invites de codage en temps réel car moins de requêtes en aval interrompent les soins aux patients. Les fournisseurs qui prouvent qu'ils peuvent soutenir la profondeur de spécialité et l'ampleur d'entreprise simultanément capturent la part de marché de la gestion du cycle de revenus alors que les groupes médicaux grandissent via l'acquisition.

Analyse géographique

L'Amérique du Nord commande 48 % de la taille actuelle du marché de la gestion du cycle de revenus, soutenue par des cadres multi-payeurs complexes et une longue histoire d'adoption de DSE. La consolidation des fournisseurs est active, mise en évidence par la transaction de 8,9 milliards USD de R1 RCM, signalant la conviction du capital-investissement que l'expertise de processus à l'échelle peut livrer des gains de flux de trésorerie surdimensionnés. Les hôpitaux aux États-Unis rapportent que 46 % utilisent déjà une certaine forme d'IA dans les flux de travail de cycle de revenus. Intéressant, les structures de payeur unique canadiennes nécessitent encore des outils RCM pour la réconciliation provinciale, révélant que la complexité des payeurs n'est pas le seul moteur de croissance. Les mandats de transparence de remboursement de la région créent des ensembles de données riches, permettant aux fournisseurs d'affiner les modèles d'apprentissage automatique plus rapidement qu'ailleurs, renforçant le leadership nord-américain[3]American Hospital Association, "AI and Automation in Hospital Revenue Cycle Operations," American Hospital Association, aha.org.

L'Asie-Pacifique devrait afficher un TCAC de 16,4 % jusqu'en 2030, le rythme régional le plus rapide dans l'industrie de la gestion du cycle de revenus, propulsé par les investissements de santé numérique soutenus par le gouvernement et la demande gonflée de la classe moyenne pour l'assurance privée. L'expansion de l'assurance nationale de l'Inde catalyse l'infrastructure de réclamations standardisée, et les hôpitaux qui numérisent la facturation tôt capturent des temps de règlement accélérés. Les hôpitaux de ville de niveau trois de la Chine cherchent de plus en plus le RCM cloud pour sauter par-dessus les modèles client-serveur plus anciens, reflétant la courbe d'adoption des smartphones vue dans d'autres industries. Les partenaires locaux restent critiques pour naviguer l'approbation réglementaire dans des marchés comme le Japon, où les lois de localisation des données façonnent l'architecture d'hébergement. Ce besoin d'adaptation contextuelle présente une barrière à l'entrée pour les fournisseurs mondiaux mais offre simultanément des retours élevés aux entreprises qui sécurisent la position de premier arrivé.

L'Europe conserve une part de marché significative de la gestion du cycle de revenus, bien que la croissance soit plus stable car de nombreux pays opèrent des modèles de payeur unique qui centralisent les normes de réclamations. Même ainsi, les exigences RGPD poussent les hôpitaux vers des environnements cloud avec des sentiers de chiffrement et d'audit stricts, stimulant les coentreprises entre les entreprises de logiciels américaines et européennes expérimentées en ingénierie de confidentialité. Au Royaume-Uni, l'attention renouvelée du service national de santé sur la réduction des arriérés un élevé l'intérêt pour les fonctionnalités de planification IA et de triage de facturation qui ressemblent au RCM du secteur privé. Pendant ce temps, le Moyen-Orient, l'Afrique, et l'Amérique du Sud représentent des territoires émergents où les chaînes hospitalières privées conduisent la demande précoce, établissant une fondation pour l'adoption accélérée une fois que les cadres réglementaires mûrissent.

Paysage concurrentiel

Le marché de la gestion du cycle de revenus présente une fragmentation modérée : une poignée de grands fournisseurs intégrés d'informatique de santé coexistent avec des spécialistes de services purs et des start-ups d'IA agiles. Oracle Cerner et Epic Systems défendent leurs bases de DSE installées en intégrant des fonctionnalités financières directement dans les flux de travail cliniques, réduisant les dépenses d'interface pour les clients. Cet avantage met la pression sur les fournisseurs autonomes pour innover plus rapidement sur la prédiction de refus et l'automatisation d'autorisation préalable pour maintenir la pertinence.

Les fusions et acquisitions rétrécissent le domaine ; les sponsors de capital-investissement ciblent RCM car les revenus récurrents et les dynamiques de contention des coûts s'alignent avec les objectifs de portefeuille. Le résultat est un pipeline de méga-transactions qui consolident les ateliers de codage, les boutiques de gestion de refus, et les logiciels d'automatisation sous des marques unifiées. Les prestataires bénéficient car les offres groupées simplifient la gestion des fournisseurs, bien que les critiques avertissent que le pouvoir de marché pourrait plus tard se traduire en escalade de prix pour les services intégrés. À court terme, les hybrides tech-services intégrés qui fournissent à la fois logiciels et main-d'œuvre semblent les mieux positionnés pour remporter des contrats d'entreprise où la tarification de partage de risque et les garanties de résultats sont des enjeux de table.

La différenciation technologique dépend de plus en plus de l'IA explicable ; les hôpitaux exigent la transparence autour des suggestions de code pilotées par modèle pour satisfaire les auditeurs. Les fournisseurs répondent en ajoutant des tableaux de bord de lignage qui affichent quelles modifications de payeurs ont informé une prédiction, une approche qui construit la confiance et accélère l'acceptation réglementaire. L'interopérabilité façonne également la concurrence ; les plateformes qui ingèrent des données basées sur FHIR sans interfaces personnalisées réduisent le coût total de possession et attirent les directeurs informatiques standardisant l'infrastructure numérique. Conséquemment, le prochain champ de bataille concurrentiel tournera probablement autour d'écosystèmes ouverts plutôt que de suites fermées, même pour les géants en place.

Leaders de l'industrie de la gestion du cycle de revenus

-

R1 RCM Inc.

-

eClinicalWorks

-

Veradigm LLC

-

MCKESSON Corporation

-

Athenahealth, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Infinx un acquis l'activité de gestion du cycle de revenus des soins de santé et la technologie propriétaire d'i3 Verticals pour un accord en espèces évalué à 96 millions USD, soulignant la demande croissante pour les plateformes pilotées par l'IA.

- Avril 2025 : Syracuse Orthopedic Specialists un choisi les services de cycle de revenus Veradigm et les services de codage pour soutenir les objectifs d'expansion, illustrant la confiance des prestataires dans les offres de données intégrées et RCM.

- Mai 2024 : Nextech un introduit les services de facturation professionnelle Nextech RCM dans sa suite de gestion de pratique, positionnant l'entreprise pour capturer la demande de pratique de spécialité pour des flux de travail cliniques et financiers unifiés.

Portée du rapport mondial sur le marché de la gestion du cycle de revenus

Selon la portée du rapport, le terme gestion du cycle de revenus se réfère aux solutions qui soutiennent divers hôpitaux et installations médicales pour augmenter leurs revenus en abordant les erreurs de facturation et en aidant avec la facturation efficace, la documentation, et la gestion des réclamations.

Le marché de la gestion du cycle de revenus est segmenté par déploiement, fonction, utilisateur final, et géographie. Par déploiement, le marché est segmenté en basé sur le cloud et sur site. Le marché est segmenté par fonction en gestion des réclamations et des refus, codage médical et facturation, dossier de santé électronique (DSE), amélioration de la documentation clinique (CDI), assurance, et autres fonctions. Par utilisateur final, le marché est segmenté en hôpitaux, laboratoires, et autres utilisateurs finaux. Le marché est segmenté par géographie en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Pour chaque segment, la taille du marché est fournie en termes de valeur (millions USD).

| Logiciels | Suite RCM intégrée |

| Modules autonomes | |

| Services | Externalisation BPO RCM |

| Conseil et formation |

| Basé sur le cloud |

| Sur site |

| Gestion des réclamations et des refus |

| Codage médical et facturation |

| Dossier de santé électronique (RCM intégré) |

| Amélioration de la documentation clinique (CDI) |

| Vérification d'éligibilité d'assurance |

| Autres fonctions (planification des patients, transparence tarifaire) |

| Hôpitaux |

| Cabinets médicaux et cliniques |

| Centres de chirurgie ambulatoire |

| Laboratoires |

| Centres d'imagerie diagnostique |

| Autres utilisateurs finaux |

| Radiologie |

| Oncologie |

| Cardiologie |

| Pathologie |

| Multi-spécialités et autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par composant | Logiciels | Suite RCM intégrée |

| Modules autonomes | ||

| Services | Externalisation BPO RCM | |

| Conseil et formation | ||

| Par déploiement | Basé sur le cloud | |

| Sur site | ||

| Par fonction | Gestion des réclamations et des refus | |

| Codage médical et facturation | ||

| Dossier de santé électronique (RCM intégré) | ||

| Amélioration de la documentation clinique (CDI) | ||

| Vérification d'éligibilité d'assurance | ||

| Autres fonctions (planification des patients, transparence tarifaire) | ||

| Par utilisateur final | Hôpitaux | |

| Cabinets médicaux et cliniques | ||

| Centres de chirurgie ambulatoire | ||

| Laboratoires | ||

| Centres d'imagerie diagnostique | ||

| Autres utilisateurs finaux | ||

| Par spécialité | Radiologie | |

| Oncologie | ||

| Cardiologie | ||

| Pathologie | ||

| Multi-spécialités et autres | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché de la gestion du cycle de revenus en 2025 ?

Le marché s'élève à 86,45 milliards USD en 2025.

À quelle vitesse l'industrie de la gestion du cycle de revenus devrait-elle croître ?

Elle devrait enregistrer un TCAC de 10,31 %, atteignant 141,20 milliards USD d'ici 2030.

Quelle région montre la plus forte croissance du marché de la gestion du cycle de revenus ?

L'Asie-Pacifique devrait croître à un TCAC de 16,4 % jusqu'en 2030, le plus rapide parmi toutes les régions.

Pourquoi les services sont-ils encore le plus grand composant de la part de marché de la gestion du cycle de revenus ?

Les prestataires continuent d'externaliser les fonctions de cycle de revenus pour compenser les pénuries de personnel et accéder rapidement à l'expertise spécialisée.

Qu'est-ce qui stimule l'adoption des plateformes de gestion du cycle de revenus basées sur le cloud ?

Les solutions cloud réduisent les dépenses en capital, livrent des mises à jour réglementaires automatiques, et améliorent l'interopérabilité avec les dossiers de santé électroniques.

Comment les soins basés sur la valeur influencent-ils les solutions de gestion du cycle de revenus ?

Les modèles basés sur la valeur nécessitent le suivi des mesures de qualité liées au remboursement, incitant la demande pour des outils RCM pilotés par l'analyse qui relient les données cliniques et financières.

Dernière mise à jour de la page le: