Analyse du marché immobilier résidentiel thaïlandais

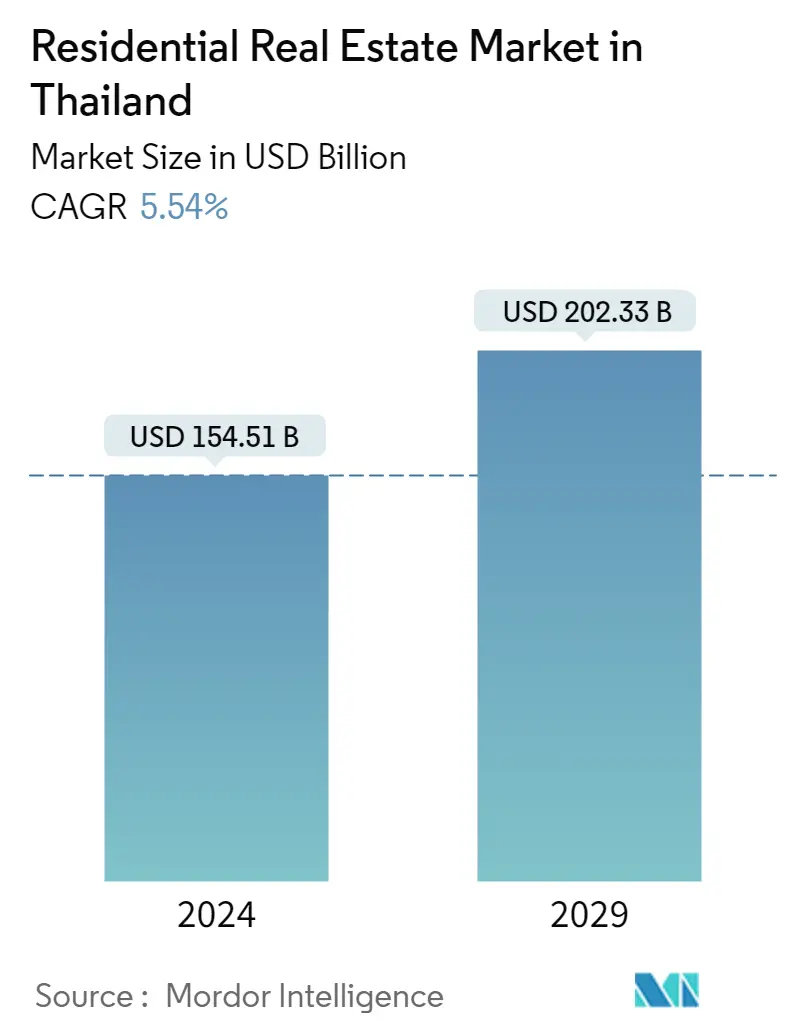

La taille du marché de limmobilier résidentiel en Thaïlande est estimée à 154,51 milliards USD en 2024 et devrait atteindre 202,33 milliards USD dici 2029, avec une croissance de 5,54 % au cours de la période de prévision (2024-2029).

Le COVID-19 a gravement affecté le secteur de limmobilier résidentiel. Le pays sattendait à une reprise du secteur en 2021. Malheureusement, le taux de croissance a été lent en raison de lémergence de nouvelles variantes. En outre, le marché immobilier résidentiel du pays est en phase de reprise.

De plus, en 2022, le pays prend des mesures vitales pour stimuler les ventes sur le marché. Par exemple, la Banque de Thaïlande (BoT) a annoncé une extension du ratio prêt/valeur (LTV) pour les prêts hypothécaires afin de permettre aux acheteurs de maison d'emprunter jusqu'à 100 % de la valeur totale de leur maison. En outre, cet assouplissement du LTV tire parti de la croissance de léconomie thaïlandaise et de la chaîne dapprovisionnement du marché, qui ont été affectées pendant la pandémie. Cela maintient en outre l'emploi dans le secteur immobilier et les secteurs connexes, contribuant ainsi au PIB du pays.

Selon le Real Estate Information Center (REIC), le marché a connu une croissance significative en 2021 en raison de l'augmentation des investissements étrangers dans le secteur. Malgré les perturbations causées par la pandémie, les Chinois sont toujours intéressés par l'immobilier thaïlandais, car ils détiennent plus de 60 % des parts des transferts de copropriétés étrangères dans le pays.

Tendances du marché immobilier résidentiel thaïlandais

Bangkok et ses environs témoignent de la croissance du secteur résidentiel

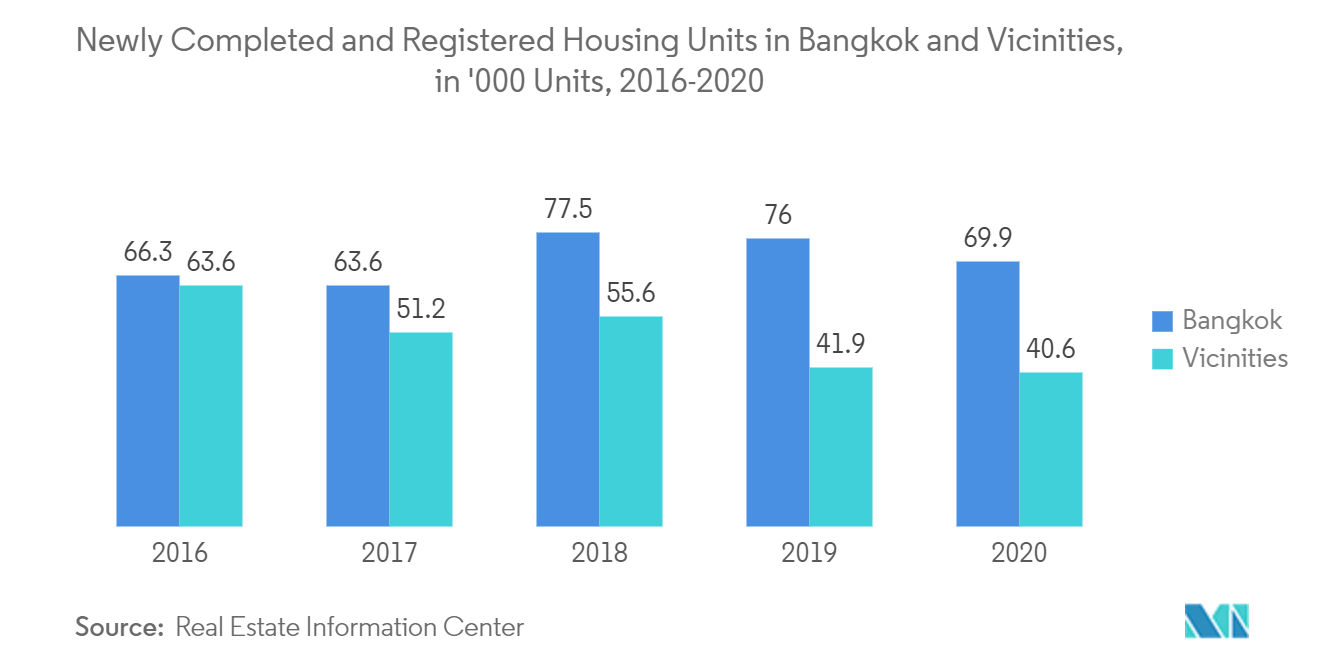

Bangkok et ses environs connaissent une croissance notable malgré le déclin du marché pendant la pandémie de COVID-19.

Cette croissance est soutenue par la plupart des projets dans les banlieues de Bangkok et les environs sont abordables pour la population majoritaire allant de la classe moyenne à la classe supérieure. En outre, la croissance est soutenue par la facilité d'accès aux moyens de transport grâce à l'expansion du système de transport en commun de Bangkok (BRT) et des systèmes de transport en commun rapide (MRT) à Bangkok.

En outre, Bangkok et ses environs connaissent une croissance significative du secteur du logement, soutenue par la croissance de l'économie thaïlandaise, des investissements accrus dans des mégaprojets d'infrastructure, des mesures de relance gouvernementales ciblées sur le secteur immobilier et une forte demande de logements de la part des acheteurs étrangers qui investissent. et travailler en Thaïlande.

De plus, en 2021, Bangkok et ses environs ont enregistré un plus grand nombre de logements enregistrés de 96 630 unités et de nouveaux lancements de plus de 43 000 unités dans le pays. La plupart des volumes de transactions à Bangkok proviennent des copropriétés, suivies des maisons individuelles et des maisons de ville.

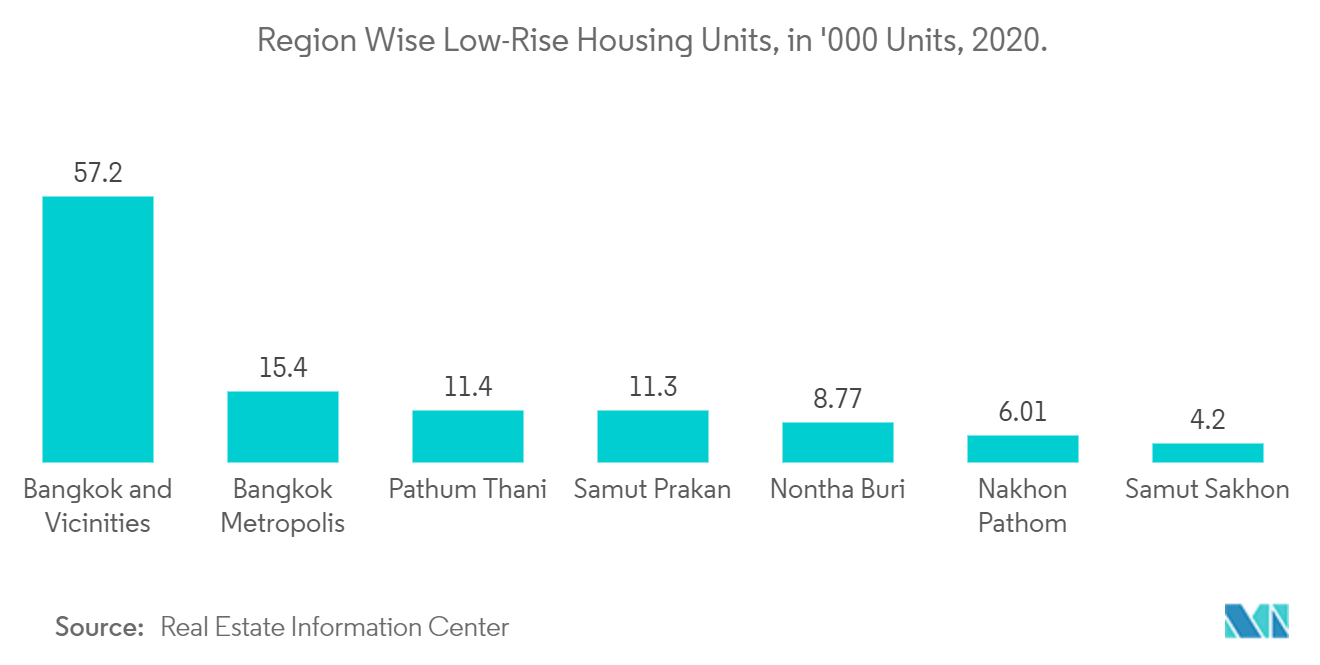

Des logements de faible hauteur témoins d'une croissance lucrative

Les logements de faible hauteur ont connu une croissance robuste dans le pays, soutenue par l'intérêt des promoteurs pour l'évolution des tendances. Cette situation a été déclenchée par la demande croissante de maisons individuelles et de maisons en rangée de la part des utilisateurs finaux. Par ailleurs, le secteur des logements de faible hauteur a résisté en 2020 malgré la pandémie qui a touché le marché résidentiel.

En outre, la demande pour ce secteur est motivée par les perspectives dynamiques des clients, notamment l'emplacement, la taille, la conception et la fonctionnalité des projets dans le pays. De plus, la région sud montre une domination dans les projets de logements de faible hauteur en Thaïlande, qui occupaient une plus grande superficie de construction de 2313867 mètres carrés avec une croissance de 8% en glissement annuel en 2020.

De nombreux promoteurs comme Sansiri, Habitat Group et Supalai abandonnent les copropriétés pour se tourner vers les logements de faible hauteur. Par exemple, Sansiri a lancé 19 projets de logements de faible hauteur en 2021, représentant plus de 21,9 milliards de THB. En outre, Property Perfect PLC lance 15 projets de logements de faible hauteur représentant 26,2 milliards de THB, en se concentrant sur les segments du super luxe, du haut de gamme et du milieu de gamme.

Aperçu du secteur de l'immobilier résidentiel en Thaïlande

Les grands développeurs dominent le marché avec un taux de concentration élevé. Il existe une forte concurrence dans le segment haut de gamme du marché de la copropriété en Thaïlande. Le ralentissement du marché de la copropriété a encouragé les grands promoteurs résidentiels à envisager de diversifier leurs portefeuilles dans d'autres secteurs immobiliers, tels que les bureaux, les hôtels et les appartements avec services. Les principaux acteurs immobiliers sur le marché résidentiel thaïlandais sont Sansiri Public Co. Ltd, Supalai Company Limited, Property Perfect et Pruksa Holding.

Leaders du marché immobilier résidentiel thaïlandais

Sansiri Public Co. Ltd

Property Perfect

Pruksa Holding

Supalai Company Limited

Ananda Development

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché immobilier résidentiel thaïlandais

Novembre 2021:Ananda Development Public Company Limited a conclu un partenariat avec la principale chaîne hôtelière Dusit International en Thaïlande. Cet accord propose des services de gestion immobilière pour le nouveau projet résidentiel de luxe d'Ananda à Bangkok.

Avril 2021 Ananda Development Public Co. Ltd, l'un des principaux promoteurs en Thaïlande, collabore avec Shinyu Real Estate, un service de consultant en copropriété à guichet unique pour les investissements. Ce partenariat a abouti au projet Ashton Asoke, qui propose des condominiums de luxe principalement axés sur les marchés étrangers, conduisant en outre à l'élargissement de la clientèle dans les pays étrangers pour la croissance des ventes.

Janvier 2021 Sansiri PLC a lancé 24 nouveaux projets résidentiels dans le pays, représentant plus de 26 milliards de THB. La société propose de nouveaux projets dans le segment des prix bas pour augmenter la croissance des ventes en ciblant les clients des groupes à revenus moyens et faibles.

Segmentation du secteur de limmobilier résidentiel thaïlandais

Limmobilier résidentiel comprend les logements destinés aux individus, aux familles ou aux groupes de personnes. En outre, le rapport fournit des informations clés sur le marché immobilier résidentiel thaïlandais. Il comprend les développements technologiques, les tendances et les initiatives prises par le gouvernement dans ce secteur. Il se concentre également sur la dynamique du marché, telle que les facteurs qui animent le marché, les contraintes à la croissance du marché et les opportunités à venir. De plus, le paysage concurrentiel du marché immobilier résidentiel thaïlandais est décrit à travers les profils des acteurs clés actifs. Dans le rapport, le marché immobilier résidentiel thaïlandais est segmenté par type de propriété (appartements et copropriétés, maisons foncières et villas) et par villes clés (Bangkok, Chiang Mais, Nontha Buri et Samut Prakan). Le rapport présente la taille du marché et les prévisions du marché immobilier résidentiel thaïlandais en valeur (en milliards USD) pour tous les segments ci-dessus.

| Appartements et copropriétés |

| Maisons Foncières et Villas |

| Bangkok |

| Chiang Maï |

| Nontha Buri |

| Samut Prakan |

| Par type | Appartements et copropriétés |

| Maisons Foncières et Villas | |

| Par villes clés | Bangkok |

| Chiang Maï | |

| Nontha Buri | |

| Samut Prakan |

FAQ sur les études de marché de limmobilier résidentiel en Thaïlande

Quelle est la taille du marché immobilier résidentiel en Thaïlande ?

La taille du marché immobilier résidentiel thaïlandais devrait atteindre 154,51 milliards USD en 2024 et croître à un TCAC de 5,54 % pour atteindre 202,33 milliards USD dici 2029.

Quelle est la taille actuelle du marché immobilier résidentiel en Thaïlande ?

En 2024, la taille du marché immobilier résidentiel thaïlandais devrait atteindre 154,51 milliards USD.

Qui sont les principaux acteurs du marché immobilier résidentiel en Thaïlande ?

Sansiri Public Co. Ltd, Property Perfect, Pruksa Holding, Supalai Company Limited, Ananda Development sont les principales sociétés opérant sur le marché immobilier résidentiel en Thaïlande.

Quelles années couvre ce marché immobilier résidentiel thaïlandais et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché immobilier résidentiel thaïlandais était estimée à 146,40 milliards de dollars. Le rapport couvre la taille historique du marché de limmobilier résidentiel en Thaïlande pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de limmobilier résidentiel en Thaïlande pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie immobilière en Thaïlande

Statistiques sur la part de marché de limmobilier en Thaïlande, la taille et le taux de croissance des revenus en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de limmobilier en Thaïlande comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.