Taille et parts du marché immobilier thaïlandais

Analyse du marché immobilier thaïlandais par Mordor Intelligence

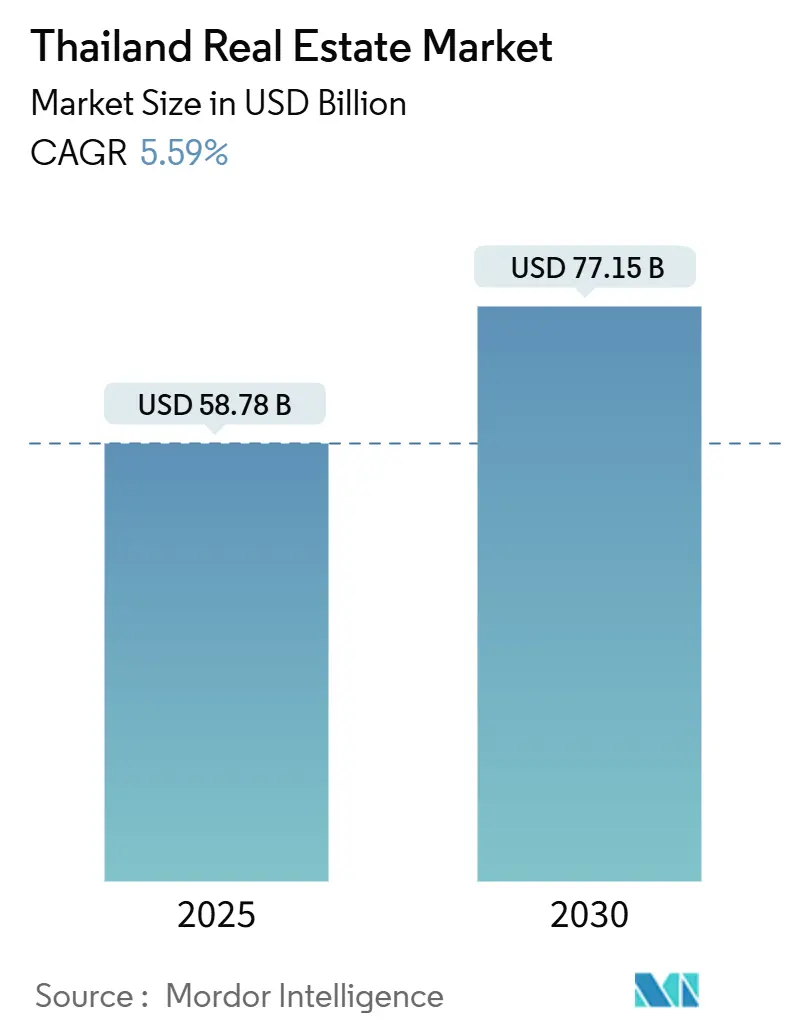

La taille du marché immobilier thaïlandais est estimée à 58,78 milliards USD en 2025, et devrait atteindre 77,15 milliards USD d'ici 2030, à un TCAC de 5,59 % pendant la période de prévision (2025-2030). La reprise soutenue du tourisme, les mesures de relance budgétaire et les dépenses d'infrastructure à une échelle record soutiennent la dynamique à court terme, tandis que le projet de ville intelligente Bangkok 2 et un programme national d'amélioration du rail, des routes et des aéroports devraient stimuler la demande à moyen terme pour les actifs résidentiels, commerciaux et logistiques. Le plan de transport gouvernemental 2025-2026 couvre 287 projets et canalise les dépenses publiques vers les liaisons ferroviaires légères à Phuket et Chiang Mai ainsi que les extensions d'autoroutes autour de la capitale, élargissant le terrain de développement pour les investisseurs privés. L'augmentation de l'investissement direct étranger, particulièrement de Chine et du Moyen-Orient, continue de canaliser les capitaux vers des projets mixtes de premier plan, des centres de données et des portefeuilles d'hôtellerie. Cependant, l'endettement élevé des ménages, des règles hypothécaires plus strictes et une offre excédentaire de condominiums autour de Bangkok demeurent des freins structurels que les promoteurs doivent naviguer à travers des lancements échelonnés et une attention accrue sur les rendements locatifs[1]Personnel de la Banque de Thaïlande, "Rapport de politique monétaire 2024," Banque de Thaïlande, bot.or.th.

Points clés du rapport

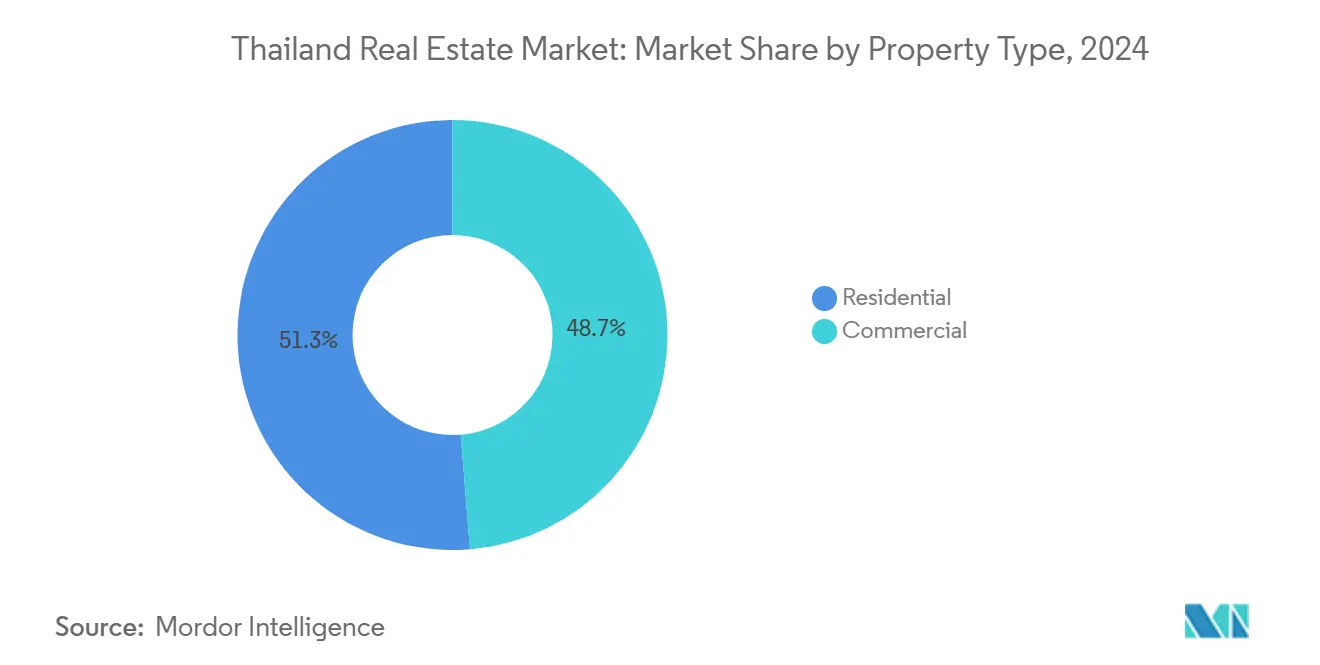

- Par type de propriété, les actifs résidentiels détenaient une part de 51,3 % de la taille du marché immobilier thaïlandais en 2024, tandis que les propriétés commerciales devraient enregistrer le TCAC le plus rapide de 6,11 % jusqu'en 2030.

- Par modèle d'affaires, les transactions de vente dominaient avec 69,9 % des parts du marché immobilier thaïlandais en 2024 ; les opérations de location devraient s'étendre à un TCAC de 6,39 % jusqu'en 2030.

- Par utilisateur final, les ménages individuels représentaient 53,1 % de la valeur du secteur en 2024, tandis que la demande des entreprises et PME devrait augmenter à un TCAC de 6,25 % jusqu'en 2030.

- Par grande ville, Bangkok a capturé 52,3 % des revenus en 2024, mais Phuket est positionnée pour le TCAC le plus rapide de 7,01 % jusqu'en 2030.

Tendances et perspectives du marché immobilier thaïlandais

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Expansion du transport et améliorations infrastructurelles | +1.2% | Bangkok, Corridor économique oriental, villes régionales | Long terme (≥ 4 ans) |

| Demande logistique stimulée par l'e-commerce | +0.9% | CEE, Grand Bangkok, centres provinciaux | Moyen terme (2-4 ans) |

| Incitations gouvernementales et réductions de frais | +0.8% | National, centré sur Bangkok | Court terme (≤ 2 ans) |

| Intérêt croissant des acheteurs étrangers | +0.7% | Bangkok, Phuket, Pattaya, Chiang Mai | Moyen terme (2-4 ans) |

| Grands projets à usage mixte | +0.6% | Bangkok et zones de villégiature clés | Long terme (≥ 4 ans) |

| Approvisionnement premium limité et coûts de construction plus élevés | +0.5% | CBD de Bangkok et zones touristiques de prestige | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

L'expansion du transport et les améliorations infrastructurelles stimulent la demande immobilière urbaine

Les dépenses publiques d'une valeur de 2,68 billions THB (76,6 milliards USD) sur les corridors ferroviaires, les aéroports et les autoroutes remodèlent les ceintures de banlieue et débloquent de nouvelles zones de développement. L'extension de la ligne Orange MRT seule devrait porter l'achalandage à 400 000 trajets par jour d'ici 2030, créant une valorisation foncière le long de son tracé de 35,9 km. Les projets ferroviaires légers provinciaux budgétés à 77 milliards THB (2,2 milliards USD) à Phuket, Chiang Mai, Nakhon Ratchasima et Phitsanulok distribueront davantage la croissance au-delà de la capitale. Le projet phare de ville intelligente Bangkok 2 à Huai Yai-coûtant 1,34 billion THB (38,3 milliards USD)-est conçu pour 350 000 résidents et 200 000 emplois, ancrant une nouvelle demande sur la côte orientale. Les volumes quotidiens sur les routes Bangkok Expressway & Metro dépassent déjà 1,1 million de trajets, soulignant la confiance des investisseurs dans les actifs axés sur le transport[2]Bureau de politique et planification des transports et de la circulation, "Plan de développement de l'infrastructure de transport thaïlandaise 2025-2026," Ministère des Transports, otp.go.th.

Les incitations gouvernementales et les réductions de frais stimulent l'activité du marché immobilier

Les réductions temporaires de frais de transfert, l'assouplissement des règles hypothécaires pour les primo-accédants et les allégements fiscaux ciblés ont relancé les lancements de projets, comme en témoigne un taux de réservation de 80 % au condominium Escent Nakhon Sawan de Central Pattana, dont les prix débutent à 1,95 million THB (55 700 USD). Les nouvelles catégories de visas, incluant un visa Destination Thailand et des séjours touristiques prolongés, étendent le bassin d'acheteurs étrangers. Parallèlement, le cadre de la taxe foncière et immobilière pousse les terrains sous-utilisés vers un développement productif et finance l'infrastructure locale. Ces leviers amortissent collectivement la demande domestique plus faible découlant des niveaux d'endettement des ménages élevés rapportés par la Banque de Thaïlande à 86,9 % du PIB.

L'investissement étranger croissant soutient les segments immobiliers premium

Les stocks d'investissement direct étranger équivalent à environ la moitié du PIB thaïlandais, propulsés par les capitaux chinois et moyen-orientaux ciblant l'hôtellerie et les projets mixtes emblématiques tels que la tour la plus haute du monde proposée à Bangkok. Un processus de transfert de condominium transparent exigeant des reçus de devises étrangères entrantes maintient la confiance internationale. En 2024, Phuket a accueilli plus de 14 millions de visiteurs, générant 200-300 milliards THB (5,7-8,6 milliards USD) de recettes touristiques, ce qui stimule la demande résidentielle haut de gamme et hôtelière.

La croissance de l'e-commerce transforme l'immobilier logistique

Le Corridor économique oriental (CEE) a capturé 60 % des transactions de terrains industriels aménagés au 1S 2024, avec des prix moyennant 6,2 millions THB par rai (177 100 USD). WHA Corporation a rapporté un chiffre d'affaires record de 17,015 milliards THB (486,1 millions USD) soutenu par des baux fonciers dynamiques pour les centres de distribution. La capacité des centres de données est en voie de dépasser 400 MW d'ici 2025 alors que STT GDC Thailand prépare des installations compatibles IA. Les améliorations d'usines dans le nord de la Thaïlande ont réduit les coûts d'inventaire de 55 %, soulignant l'argument de retour sur investissement pour l'entreposage moderne.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande de logement à revenu moyen faible avec endettement élevé | -1.1% | National, banlieue de Bangkok | Moyen terme (2-4 ans) |

| Offre excédentaire de condos urbains | -0.9% | Grand Bangkok | Court terme (≤ 2 ans) |

| Incertitude économique générale et inflation | -0.7% | National | Court terme (≤ 2 ans) |

| Retards de planification et problèmes de zonage | -0.4% | Bangkok et villes secondaires | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

La demande de logement à revenu moyen faible contraint l'expansion du marché

L'endettement élevé des ménages-au-dessus de 86 % du PIB-a amené les banques à resserrer les ratios prêt-valeur (LTV), particulièrement sur les hypothèques de résidence secondaire supérieures à 10 millions THB (286 000 USD). Les promoteurs ont répondu en réduisant les nouveaux lancements de 65 % d'une année sur l'autre en 2024, se concentrant sur les segments à marge plus élevée et des comptes d'unités plus petits. L'investissement privé a glissé de 0,9 % au 1S 2024, le secteur résidentiel subissant le plus gros impact, suscitant des appels pour un assouplissement supplémentaire du LTV et des mesures de soutien au revenu.

L'offre excédentaire de condominiums urbains crée des défis d'absorption

Le Grand Bangkok a terminé 2024 avec environ 235 000 unités de condos invendues-son inventaire le plus élevé depuis 2018-amenant les promoteurs à échelonner les achèvements et offrir des plans de paiement prolongés. Les ventes ont chuté de 37 % à 53 000 unités, et les transferts devraient chuter de 50 % supplémentaires en 2025 en raison de préoccupations de sécurité liées aux séismes. Les analystes prévoient des baisses de profits à deux chiffres pour les constructeurs résidentiels cotés sans un rebond rapide de la demande.

Analyse par segment

Par type de propriété : les actifs commerciaux dépassent bien que le résidentiel reste dominant

Les actifs résidentiels représentaient 51,3 % du marché immobilier thaïlandais en 2024 alors que la migration suburbaine, les incitations pour primo-accédants et l'assouplissement hypothécaire maintenaient la demande de base. Pourtant, le stock commercial se dirige vers le TCAC le plus rapide de 6,11 % jusqu'en 2030, soutenu par la construction de centres de données, les cycles d'amélioration des bureaux Grade-A et une poussée de complexes mixtes axés sur le style de vie. Le redéveloppement de 131,4 millions USD du Central Bangna par Central Pattana souligne l'appétit d'investissement soutenu dans les nœuds commerciaux de Bangkok. Pendant ce temps, l'opérateur de centres de données STT GDC étend sa capacité à plus de 400 MW, un atout pour les niches immobilières à forte densité énergétique qui dépendent de connexions de réseau fiables.

Le pivot structurel vers l'espace commercial s'aligne avec la poussée de la Thaïlande pour devenir un hub régional de chaîne d'approvisionnement. Le pipeline de WHA Corporation s'étend sur 12 parcs industriels domestiques servant des locataires d'e-commerce, véhicules électriques et semi-conducteurs. Dans l'hôtellerie, Asset World Corp a réalisé une croissance de revenus de 24 % d'une année sur l'autre au T2 2024 et a vu les tarifs journaliers moyens atteindre 154 USD, reflétant de solides afflux touristiques. La performance des bureaux diverge : les tours CBD conservent leur occupation, tandis que les actifs secondaires négocient des loyers réduits de 21 USD par mètre carré par mois. Les promoteurs intègrent également des caractéristiques ESG pour défendre les rendements alors que les tarifs des services publics augmentent.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par modèle d'affaires : les locations gagnent en dynamisme alors que les investisseurs recherchent le rendement

Les ventes commandent encore 69,9 % de la valeur des transactions 2024, mais les locations devraient s'étendre à un TCAC de 6,39 % jusqu'en 2030 alors que les investisseurs et sponsors de REIT ciblent des flux de revenus prévisibles. Central Pattana regroupe centres commerciaux, résidences et hôtels en précincts intégrés, capturant les synergies inter-locataires qui stabilisent les flux de trésorerie. Le C.P. Tower Growth Leasehold Property Fund a généré 36,9 millions USD de revenus en 2023, illustrant la viabilité des produits locatifs institutionnalisés.

La pression sur l'abordabilité des acheteurs, couplée aux visas touristiques prolongés et aux régimes LTR, canalise la demande vers la location. Asset World Corp a affiché une location record de 16 000 m² en un seul trimestre, tandis que le carnet de location industrielle de WHA sécurise la visibilité des revenus futurs. Alors que la Banque de Thaïlande maintient les taux directeurs élevés pour maîtriser l'inflation, les fonds mondiaux cherchant du rendement devraient allouer plus de capital aux REIT locaux, soutenant l'avancée du modèle locatif.

Par utilisateur final : la demande des entreprises et PME s'accélère

Les ménages individuels ont contribué 53,1 % de la valeur 2024, mais les occupants entreprises et PME devraient croître le plus rapidement à un TCAC de 6,25 % jusqu'en 2030. Les multinationales favorisent la Thaïlande pour les sièges sociaux régionaux, tirant parti des incitations CEE qui remboursent les droits pour les importations high-tech et offrent des baux fonciers de 50 ans. La ville intelligente Bangkok 2 est planifiée pour héberger des bureaux régionaux en fintech, médecine de précision et aérospatial, signalant un changement vers des locataires intensifs en connaissance.

Les PME reconfigurent les besoins d'espace vers les bureaux flexibles, co-entreposage et dépôts de dernier kilomètre. Central Pattana a répondu en introduisant des zones de co-working multi-locataires dans les grands centres commerciaux, et WHA offre des coques d'usines modulaires évolutives. Les réformes gouvernementales de facturation électronique et le programme de portefeuille numérique poussent également les petites entreprises vers des arrangements de location formels, élargissant l'univers investissable.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

Bangkok a dominé avec une part de 52,3 % en 2024 grâce à une infrastructure inégalée, des bassins de main-d'œuvre profonds et un pipeline constant de projets de bureaux Grade-A et de condos de luxe. Les travaux en cours tels que l'extension de la ligne Orange MRT et la ville intelligente emblématique Bangkok 2 de 38,3 milliards USD renforceront la connectivité de la capitale au CEE. Pourtant, l'offre excédentaire de 235 000 unités et les audits structurels post-séisme ont injecté de la prudence dans les perspectives résidentielles à court terme, amenant de nombreux promoteurs à mettre l'accent sur les tours mixtes plutôt que les condos autonomes.

Phuket est en voie d'un TCAC de 7,01 % jusqu'en 2030, le plus rapide du pays. Les arrivées touristiques ont dépassé 14 millions en 2024 et devraient continuer de grimper alors que l'île pivote vers des segments de visiteurs toute l'année, marketing halal et vols long-courriers directs. Un projet de rail léger de 35 milliards THB (1 milliard USD) reliera l'aéroport, la vieille ville et les plages clés, stimulant des anneaux de nouveaux développements commerciaux et hôteliers[3]Bureau national des statistiques, "Rapport sur les statistiques touristiques 2024," Bureau national des statistiques de Thaïlande, nso.go.th.

Les villes secondaires telles que Pattaya et Chiang Mai bénéficient d'investissements ferroviaires décentralisés d'une valeur de 42 milliards THB (1,2 milliard USD). La proximité de Pattaya au CEE et à la ville intelligente Huai Yai a déclenché une mise en banque foncière précoce, tandis que Chiang Mai poursuit la demande axée sur l'éducation et les nomades numériques, aidée par une ligne de rail léger planifiée de 30 milliards THB (857 millions USD). À travers le "Reste de la Thaïlande", les hubs multimodaux liés à l'agritech, aux énergies renouvelables et au commerce transfrontalier élargissent l'ensemble d'opportunités pour les promoteurs prêts à différencier les produits selon les moteurs de demande locaux plutôt que de répliquer les formats de tours hautes de style Bangkok.

Paysage concurrentiel

Le marché immobilier thaïlandais est modérément concentré. Central Pattana mène les revenus du secteur à travers un portefeuille de 42 centres commerciaux, 17 centres communautaires et tours résidentielles liées ; son modèle intégré a propulsé un bond de 26 % du chiffre d'affaires 2023 à 1,31 milliard USD et soutient un pipeline de rénovations commerciales de 131 millions USD. Le leadership en durabilité-validé par les meilleurs classements dans les indices ESG mondiaux-aide le groupe à facturer des loyers premium et sécuriser des taux de financement vert.

WHA Corporation se spécialise dans les parcs industriels et actifs logistiques sur mesure. Le chiffre d'affaires record 2023 de 486 millions USD provenait des ventes foncières, locations et services publics, tandis qu'une branche adjacente de centres de données positionne l'entreprise pour la demande stimulée par l'IA. À l'étranger, WHA s'étend au Vietnam pour équilibrer l'exposition et capturer la relocalisation de chaîne d'approvisionnement de Chine.

Asset World Corp se concentre sur l'hôtellerie et le commerce de rue. Le bénéfice net T2 2024 a atteint 35,6 millions USD, avec le REVPAR fonctionnant 11 % au-dessus des niveaux 2019 alors que les touristes de luxe sont revenus. De nouveaux concepts tels que le hall alimentaire Phenix et le Pantip Lifestyle Hub illustrent le pivot de la direction vers des formats axés sur l'expérience qui soutiennent des temps de séjour plus longs et un chiffre d'affaires locataire plus élevé. Les barrières à l'entrée restent modérées : les promoteurs étrangers forment des joint-ventures ou des structures REIT pour partager le risque tout en gagnant une expertise locale en zonage.

Leaders de l'industrie immobilière thaïlandaise

-

Central Pattana Plc.

-

SANSIRI PUBLIC CO.,LTD

-

WHA Corporation PCL

-

AP (Thailand) Public Company Limited

-

Supalai

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Le gouvernement approuve un budget de 1,34 billion THB (38,3 milliards USD) pour la ville intelligente Bangkok 2 à Huai Yai, ciblant 350 000 résidents et 200 000 emplois.

- Janvier 2025 : Le Cabinet donne le feu vert à 223 projets de transport pour 2025 d'une valeur de 136,49 milliards THB (3,9 milliards USD) et 64 projets pour 2026 coûtant 116,96 milliards THB (3,3 milliards USD)

- Janvier 2025 : Central Pattana dévoile un programme de 285 millions USD pour améliorer trois centres commerciaux phares de Bangkok.

- Octobre 2024 : Central Pattana remporte 12 prix à la cérémonie Asia Executive Team 2024 d'Institutional Investor.

Portée du rapport sur le marché immobilier thaïlandais

L'immobilier désigne la terre et toute structure permanente, naturelle ou artificielle, ou améliorations liées à la propriété, tel qu'une maison. Une analyse complète du contexte du marché immobilier thaïlandais, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, tendances émergentes dans les segments du marché, dynamiques du marché, tendances géographiques et impact COVID-19, est couverte dans le rapport.

Le marché immobilier thaïlandais est segmenté par type (résidentiel, bureau, commerce, hôtellerie et industriel) et par grandes villes (Bangkok, Phuket, Pattaya, Chiang Mai, Hua Hin et Reste de la Thaïlande). Le rapport offre les tailles et prévisions de marché pour tous les segments ci-dessus en termes de valeur (USD).

| Résidentiel | Appartements et condominiums |

| Villas et maisons individuelles | |

| Commercial | Bureau |

| Commerce | |

| Logistique | |

| Autres (immobilier industriel, immobilier hôtelier, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Bangkok |

| Phuket |

| Pattaya |

| Chiang Mai |

| Reste de la Thaïlande |

| Par type de propriété | Résidentiel | Appartements et condominiums |

| Villas et maisons individuelles | ||

| Commercial | Bureau | |

| Commerce | ||

| Logistique | ||

| Autres (immobilier industriel, immobilier hôtelier, etc.) | ||

| Par modèle d'affaires | Ventes | |

| Location | ||

| Par utilisateur final | Particuliers / Ménages | |

| Entreprises et PME | ||

| Autres | ||

| Par grandes villes | Bangkok | |

| Phuket | ||

| Pattaya | ||

| Chiang Mai | ||

| Reste de la Thaïlande | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché immobilier thaïlandais ?

Le secteur est évalué à 58,78 milliards USD en 2025 et devrait grimper à 77,15 milliards USD d'ici 2030, croissant à un TCAC de 5,59 %.

Quel segment immobilier s'étend le plus rapidement ?

L'immobilier commercial-stimulé par les centres de données, parcs logistiques et complexes mixtes-devrait enregistrer le TCAC le plus élevé de 6,11 % jusqu'en 2030.

Pourquoi Phuket est-il le marché régional à croissance la plus rapide ?

Les chiffres du tourisme ont dépassé 14 millions de visiteurs en 2024, et une ligne ferroviaire légère planifiée d'1 milliard USD améliorera la connectivité, soutenant un TCAC de 7,01 % dans les valeurs immobilières.

Comment les politiques gouvernementales soutiennent-elles la croissance du marché ?

L'État a réduit les frais de transfert de logement, assoupli certaines règles hypothécaires et engagé plus de 80 milliards USD dans l'infrastructure de transport, tout ceci améliore la liquidité et l'accessibilité.

Quels risques pourraient ralentir l'expansion future ?

L'endettement élevé des ménages, un excédent significatif de condos à Bangkok et des retards de planification potentiels posent des risques de baisse pour l'absorption et la croissance des prix.

Les actifs locatifs deviennent-ils plus attractifs pour les investisseurs ?

Oui. Les portefeuilles axés sur la location bénéficient du tourisme stable, des visas prolongés et de l'intérêt institutionnel croissant, c'est pourquoi le modèle locatif devrait croître à un TCAC de 6,39 % jusqu'en 2030.

Dernière mise à jour de la page le: