Taille et part du marché des semi-conducteurs de puissance

Analyse du marché des semi-conducteurs de puissance par Mordor Intelligence

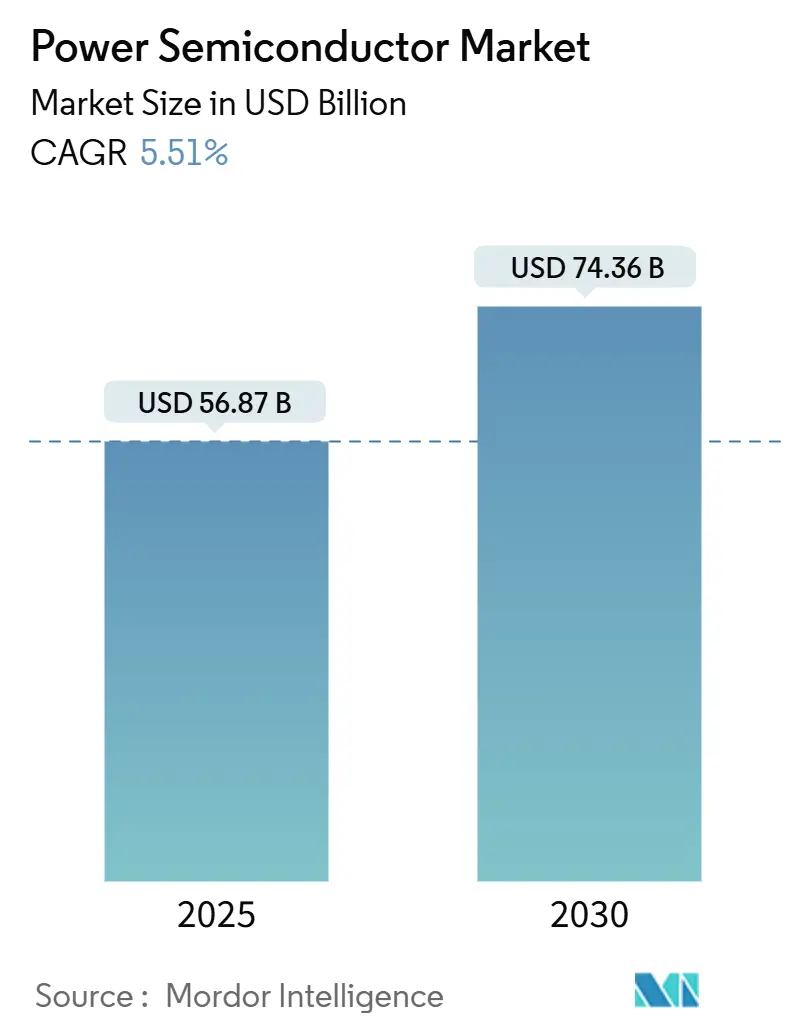

La taille du marché des semi-conducteurs de puissance s'élève à 56,87 milliards USD en 2025 et est en voie d'atteindre 74,36 milliards USD d'ici 2030, progressant à un CAGR de 5,51 % [1]Source : Infineon Technologies AG, "FORVIA HELLA Selects Infineon's New CoolSiC Automotive MOSFET 1200 V," infineon.com . La forte demande pour la conversion d'énergie efficace dans les véhicules électriques, les systèmes d'énergie renouvelable et l'électronique intensive en données maintient le marché des semi-conducteurs de puissance résilient même si des ralentissements cycliques émergent ailleurs. Les matériaux à large bande interdite (WBG) - principalement le carbure de silicium (SiC) et le nitrure de gallium (GaN) - commandent des prix premium car ils surpassent le silicium dans les conditions haute tension et haute fréquence. L'électrification automobile ancre le volume, mais la croissance rapide provient des installations solaires avec stockage, des déploiements d'infrastructure 5G et des mises à niveau d'automatisation d'usine. Les politiques régionales de chaîne d'approvisionnement telles que le CHIPS Act américain et le European Chips Act intensifient les investissements de fabrication domestique, tandis que l'Asie-Pacifique exploite son échelle de fabrication de bout en bout pour maintenir son leadership.

Principales conclusions du rapport

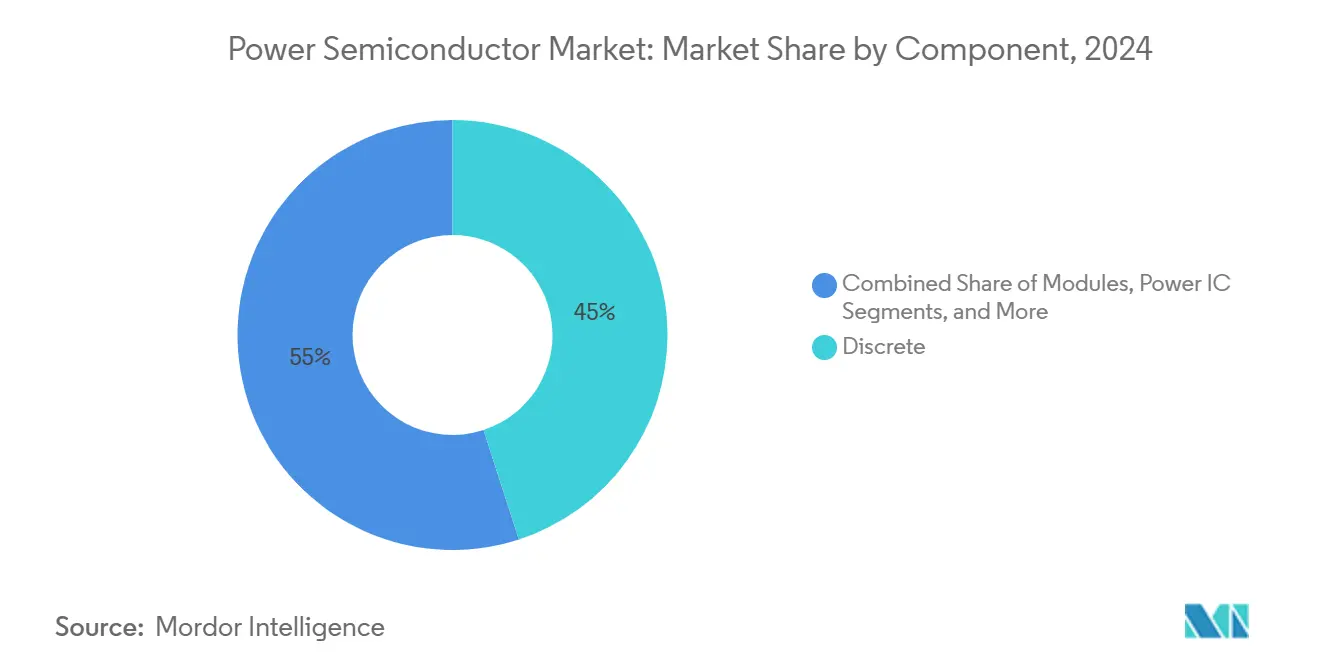

- Par composant, les dispositifs discrets détenaient 45 % de la part de marché des semi-conducteurs de puissance en 2024, tandis que les CI de puissance devraient afficher un CAGR de 6,12 % jusqu'en 2030.

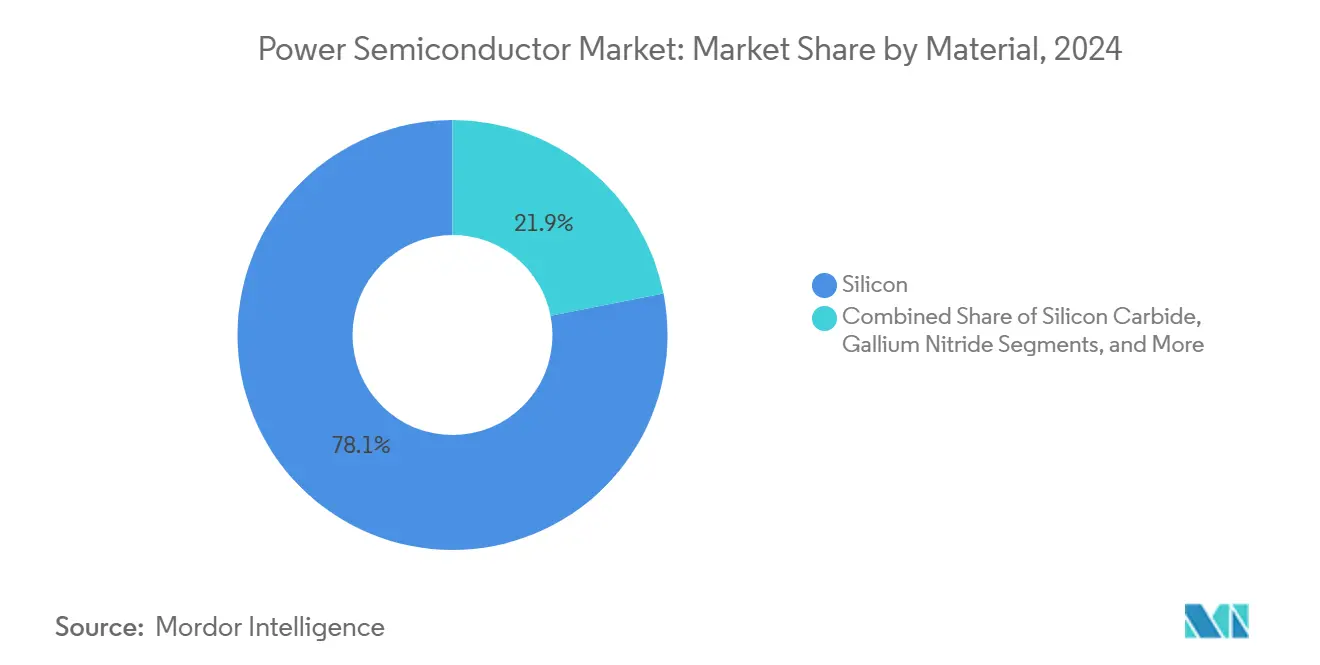

- Par matériau, le silicium commandait 78,1 % de part de la taille du marché des semi-conducteurs de puissance en 2024, tandis que le GaN est projeté pour s'étendre à un CAGR de 9,17 % jusqu'en 2030.

- Par utilisateur final, l'automobile conservait 31,18 % de la part de marché des semi-conducteurs de puissance en 2024, et le segment énergie et alimentation est destiné à enregistrer un CAGR de 7,34 % jusqu'en 2030.

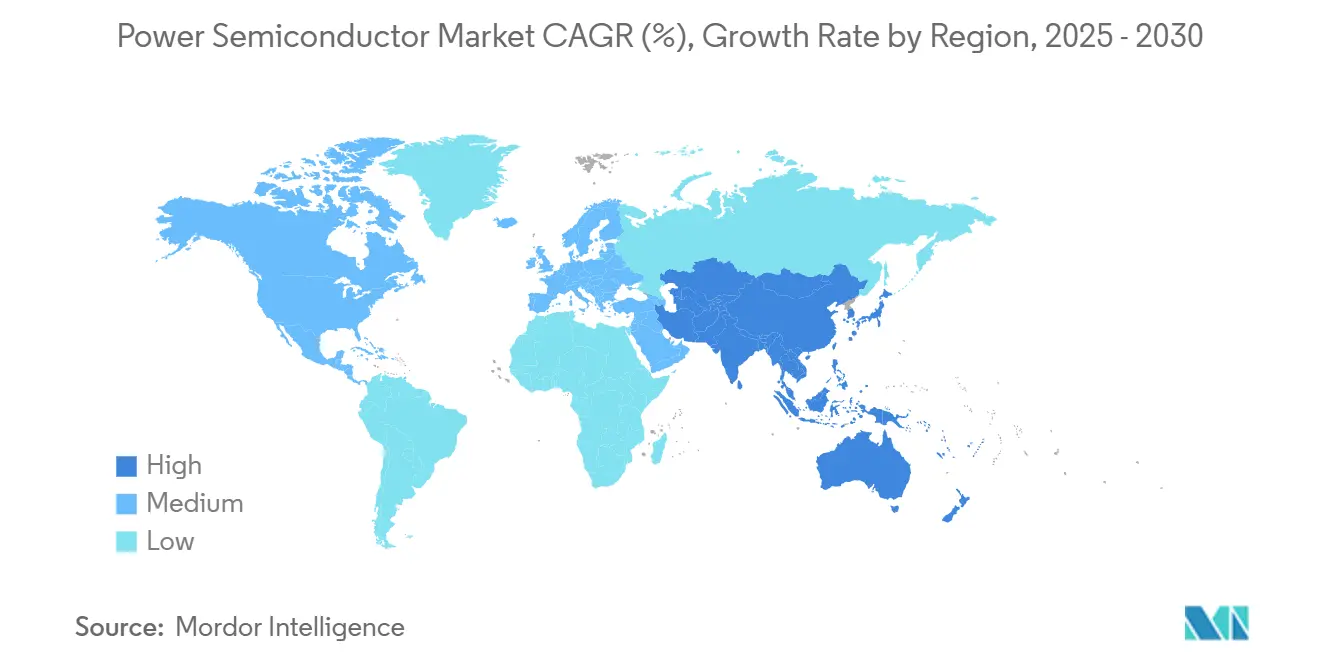

- Par géographie, l'Asie-Pacifique représentait 51,7 % de part de revenus en 2024 et progresse à un CAGR de 6,86 % jusqu'en 2030.

Tendances et perspectives du marché mondial des semi-conducteurs de puissance

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante pour les VE et l'infrastructure de recharge | +1.8% | Mondial, avec l'APAC et l'Europe en tête de l'adoption | Moyen terme (2-4 ans) |

| Prolifération des stations de base 5G | +0.9% | Mondial, avec l'Amérique du Nord et l'APAC marchés principaux | Court terme (≤ 2 ans) |

| Croissance de la conversion d'énergie menée par les renouvelables | +1.2% | Mondial, avec l'Europe et l'Amérique du Nord pilotées par les politiques | Long terme (≥ 4 ans) |

| Automatisation industrielle et mises à niveau d'entraînements moteur | +0.8% | APAC principal, débordement vers l'Amérique du Nord et l'Europe | Moyen terme (2-4 ans) |

| HAPS et chaînes cinématiques d'aéronefs tout électriques | + 0.3% | Pôles aérospatiaux d'Amérique du Nord et d'Europe | Long terme (≥ 4 ans) |

| Architectures VE 2-/3-roues à recharge rapide en Asie | +0.6% | APAC, principalement l'Inde et l'Asie du Sud-Est | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour les VE et l'infrastructure de recharge

Les véhicules électriques s'appuient de plus en plus sur les MOSFET SiC qui augmentent l'efficacité de la chaîne cinématique et raccourcissent les temps de charge [2]Source : Infineon Technologies AG, "Solutions for Photovoltaic Energy Systems," infineon.com. Les constructeurs automobiles passant aux systèmes 800 V spécifient le SiC pour réduire les pertes d'onduleur, comme en témoigne FORVIA HELLA sélectionnant des dispositifs CoolSiC 1 200 V pour les chargeurs embarqués de nouvelle génération. Les pactes d'approvisionnement pluriannuels, tels que l'accord d'onsemi avec Volkswagen, sécurisent les livraisons intégrées verticalement de puce à module, atténuant les risques d'allocation. Les déploiements parallèles de chargeurs rapides DC nécessitent des blocs de puissance de 8 kW à 1 MW, doublant effectivement la demande de SiC du contenu véhicule seul. Les rendements de qualité automobile restent difficiles, donc les IDM ajoutent de la capacité de substrat captive pour stabiliser les courbes de coût et protéger les marges.

Prolifération des stations de base 5G

Les transistors GaN à haute mobilité électronique délivrent un gain et une efficacité plus élevés que le LDMOS aux fréquences sub-6 GHz et mmWave. La densification des petites cellules pousse les expéditions GaN à quadrupler d'ici la fin de la décennie alors que les opérateurs combattent l'escalade des factures d'énergie. NXP couple le Si LDMOS avec des puces GaN dans des modules MIMO massifs multipuces qui intègrent des réseaux d'antennes et simplifient la conception thermique. Les fournisseurs de semi-conducteurs de puissance ajoutent des matériaux de fixation de puces frittés pour faire face aux températures de points chauds au-dessus de 225 °C. L'accent du secteur des télécommunications sur le coût total de possession convertit les gains d'efficacité incrémentaux en opex réduit, cimentant l'adoption du GaN dans les déploiements de phase suivante.

Croissance de la conversion d'énergie menée par les renouvelables

Les projets solaires et éoliens à échelle utilitaire spécifient des dispositifs WBG pour dépasser les seuils d'efficacité d'onduleur de 99 %. La plateforme d'onduleur 2 000 V de SMA Solar intègre les MOSFET SiC 2 kV de ROHM dans les modules Semikron Danfoss pour maximiser le rendement énergétique sous des conditions de charge partielle [3]Source : ROHM Semiconductor, "Semikron Danfss Module with ROHM 2 kV SiC MOSFETs," rohm.com. Le stockage interactif du réseau ajoute des convertisseurs bidirectionnels qui favorisent les topologies SiC haute fréquence pour réduire les magnétiques. Les architectures multiniveaux réduisent les coûts de filtrage et permettent des conceptions de skids compacts pour les modernisations de sites existants. Les décideurs politiques mandatant l'injection harmonique faible fournissent une traction supplémentaire pour les étages de puissance avancés par rapport aux piles IGBT héritées.

Automatisation industrielle et mises à niveau d'entraînements moteur

Les usines intelligentes adoptent des entraînements basés sur SiC qui réduisent les pertes de commutation et diminuent le volume de dissipateur thermique jusqu'à 70 % [4]Source : Microchip Technology, "Silicon Carbide Powers the Next Generation of Industrial Motor Drives," microchip.com . Les fréquences de commutation plus élevées simplifient le filtrage passif et améliorent le facteur de puissance, s'alignant avec les objectifs de certification de durabilité. Les architectures de bus DC centralisées à 1 000 V distribuent l'énergie avec un poids de cuivre plus faible, augmentant l'efficacité énergétique. Bien que les primes initiales des dispositifs persistent, la baisse des coûts des plaquettes de 200 mm réduit l'écart et accélère les périodes de retour sur investissement. Les fabs priorisant l'IA et l'automobile peuvent comprimer les allocations industrielles, donc les OEM diversifient l'approvisionnement par des accords de seconde source qualifiés.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Cycles de resserrement de l'approvisionnement en plaquettes de silicium | -0.7% | Mondial, avec un impact particulier sur l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Coût élevé / complexité de conception des dispositifs WBG | -0.9% | Mondial, avec sensibilité aux coûts dans les marchés émergents | Moyen terme (2-4 ans) |

| Limites thermiques dans les onduleurs VE haute densité | -0.4% | Mondial, concentré dans les applications automobiles | Moyen terme (2-4 ans) |

| Contrôles d'exportation sur les outils d'épitaxie GaN | -0.5% | Chine et pays alliés affectés différemment | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Cycles de resserrement de l'approvisionnement en plaquettes de silicium

La demande totale de plaquettes dépasse maintenant la capacité qualifiée, et la réduction des stocks chez les fournisseurs de mémoire déforme le comportement d'achat à court terme [5]Source : SEMI, "2025 Silicon Wafer Market: At the Threshold Between Cyclical Limits and Structural Change," semi.org. Les frictions géopolitiques gonflent les coûts de construction d'usines, tandis que les limites d'usage d'eau restreignent les sites vierges dans les zones sujettes à la sécheresse. Les entrants chinois poursuivent la concurrence par les prix qui comprime les marges à travers la chaîne. Bien que les réservations d'équipements front-end suggèrent une reprise, la faiblesse des marchés finaux dans les PC et smartphones tempère le redressement de volume, exposant des déséquilibres structurels plutôt que cycliques.

Coût élevé / complexité de conception des dispositifs WBG

Les substrats SiC encourent des densités de défauts plus élevées, augmentant les pertes de tri de puces et les prix des pièces finales. Les dispositifs latéraux GaN nécessitent des pratiques de pilotage de grille et de disposition sur mesure non familières à de nombreux ingénieurs OEM. Les directives de conception pour la fabrication évoluent rapidement, augmentant les frais généraux de validation. Alors que les 200 mm SiC montent en cadence et que l'épitaxie GaN sur silicium mûrit, les courbes de coût se plient vers le bas, mais le choc des prix persiste parmi les segments grand public et de contrôle moteur sensibles aux coûts.

Analyse par segment

Par composant : Avantage d'intégration pour les CI de puissance

Les circuits intégrés de puissance ont contribué significativement à la taille du marché des semi-conducteurs de puissance en 2025 et grimperont à un CAGR de 6,12 % jusqu'en 2030. Les unités de gestion de batterie automobile nécessitent des régulateurs multi-rails et des diagnostics de sécurité fonctionnelle livrés dans une empreinte PMIC compacte. Le TLF35585 OPTIREG d'Infineon conforme à l'ISO 26262 sous-tend les unités de contrôle électronique liées à la sécurité, illustrant la tendance vers la gestion de puissance sur puce unique [6]Source : Infineon Technologies AG, "Infineon Introduces New OPTIREG TLF35585 PMIC," infineon.com . Les dispositifs discrets restent indispensables pour les chemins haute intensité, préservant 45 % de part de revenus ; néanmoins, la part discrète diminue légèrement alors que les concepteurs favorisent les solutions de module ou CI optimisées en coût dans les sous-systèmes contraints en espace.

Les feuilles de route des fournisseurs regroupent les puces GaN ou SiC dans des modules de puissance intelligents qui intègrent pilotage de grille, détection et protection, raccourcissant le time-to-market pour les assemblages d'onduleur et chargeur. La consolidation de modules bénéficie aux clients d'énergie industrielle et résidentielle de volume moyen qui manquent d'expertise interne d'emballage. Inversement, les ODM d'électronique grand public achètent encore des MOSFET discrets pour les conceptions d'adaptateur pour exploiter la flexibilité au niveau carte et les avantages de prix. La coexistence des formats discrets, modules et CI enrichit le marché des semi-conducteurs de puissance, permettant des compromis performance-coût sur mesure.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par matériau : Le GaN monte en échelle tandis que le silicium conserve le volume principal

Le silicium alimentait 78,1 % des revenus en 2024, ancrant la part de marché des semi-conducteurs de puissance malgré les limites physiques. Les avancées continues des MOSFET à superjonction et les réseaux d'approvisionnement matures maintiennent le silicium pertinent pour 650 V et en dessous. Le GaN, bien que plus petit aujourd'hui, enregistre la montée la plus rapide à un CAGR de 9,17 %, gagnant des emplacements dans les chargeurs rapides mobiles, les stations de base 5G et les micro-onduleurs solaires résidentiels. Infineon prévoit une inflexion d'adoption décisive d'ici 2025 alors que les conceptions de référence standardisent le pilotage de grille et l'atténuation EMI.

Le SiC possède les secteurs de traction haute puissance et de réseau, où ses classifications 1 200 V et 1 700 V dépassent la portée économique du GaN. La transition vers les plaquettes SiC de 200 mm comprime le coût par ampère, réduisant l'écart par rapport au silicium à superjonction. La diversification des matériaux réduit le risque d'approvisionnement concentré et débloque l'optionnalité de conception. Sur l'horizon de prévision, les concepteurs assigneront le silicium aux applications de marché de masse pilotées par les coûts, le SiC au transport haute puissance et aux renouvelables, et le GaN aux usages haute fréquence et plus faible puissance, créant un écosystème multi-matériaux équilibré.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : Énergie et alimentation dépassent la croissance automobile

L'automobile capturait 31,18 % des revenus de 2024 grâce aux onduleurs de traction à batterie électrique, chargeurs embarqués et convertisseurs DC-DC. Pourtant, la verticale énergie et alimentation mène l'expansion à un CAGR de 7,34 % jusqu'en 2030 alors que les services publics déploient des onduleurs string et centraux basés sur SiC dépassant 1 500 V. Les déploiements de stockage réseau ajoutent des convertisseurs bidirectionnels multi-mégawatts qui gonflent davantage la demande de dispositifs. L'automatisation industrielle suit de près, exploitant les entraînements SiC pour les lignes de processus haute efficacité et les actionneurs de robots. L'électronique grand public reste le plus grand débouché en nombre d'unités mais fait face à une pression ASP sévère, restreignant la pénétration WBG aux ordinateurs portables phares et adaptateurs premium. La santé, l'aérospatiale et la défense forment des tranches de niche haute fiabilité où les primes de performance compensent les contraintes de volume, préservant les opportunités de marge brute élevée.

Analyse géographique

L'Asie-Pacifique représentait 51,7 % de la part de marché des semi-conducteurs de puissance en 2024 et soutient un CAGR de 6,86 % jusqu'en 2030. La Chine mène les montées en capacité SiC et GaN, aidée par les subventions d'État et les chaînes d'approvisionnement intégrées verticalement. L'Inde accélère un campus OSAT de 7 600 crores INR ciblant 15 millions d'unités par jour, signalant l'intention de rapatrier l'assemblage. Taïwan et la Corée du Sud gardent le leadership dans l'emballage avancé et la mémoire, respectivement, tandis que le Japon fortifie la maîtrise des matériaux en amont.

L'Amérique du Nord bénéficie de 50 milliards USD d'incitations du CHIPS Act qui débloquent les conversions de sites existants et les nouvelles usines par Wolfspeed, Bosch et les entrants étrangers. Les clusters automobile, défense et centre de données concentrent la demande, stimulant les exigences de contenu local. SEMI projette que les dépenses d'équipement d'usine régionales doubleront à 24,7 milliards USD d'ici 2027, soulignant la montée en échelle à long terme [7]Source : SEMI, "300 mm Fab Equipment Spending Forecast," semi.org.

L'Europe exploite son alignement de politique automobile et d'énergie renouvelable pour catalyser l'adoption de SiC et GaN. L'approbation de l'usine de Dresde de 5 milliards EUR par l'Allemagne illustre l'alignement public-privé pour élever l'autosuffisance. La France et l'Italie offrent des packages de subventions supplémentaires pour préserver le savoir-faire de modules et substrats de pointe. Les marchés émergents à travers le Moyen-Orient, l'Afrique et l'Amérique latine restent conscients de la valeur, adoptant les plateformes silicium matures tout en testant graduellement le WBG pour le solaire à échelle utilitaire et l'électrification ferroviaire.

Paysage concurrentiel

La concentration du marché est modérée mais tend vers le haut. Cinq fournisseurs - STMicroelectronics, onsemi, Infineon, Wolfspeed et ROHM - contrôlaient plus de 70 % des revenus de dispositifs SiC en 2024 [8]Source : Evertiq, "Five Companies Control the SiC Power Market," evertiq.com. L'intégration verticale du substrat au module atténue les perturbations d'approvisionnement et produit un effet de levier de coût. Les portefeuilles orientés plateforme remplacent les offres à socket unique, permettant la réutilisation à travers la traction, le solaire et les entraînements industriels et réduisant les dépenses d'ingénierie non récurrentes.

Les dynamiques de course à la capacité dominent la stratégie. Wolfspeed a sécurisé 750 millions USD en subventions CHIPS Act plus du capital privé correspondant pour étendre la capacité SiC 200 mm de Mohawk Valley [9]Source : Wolfspeed, "Wolfspeed Announces $750 M Funding Under U.S. CHIPS Act," wolfspeed.com . onsemi a acquis les actifs SiC JFET de Qorvo et sélectionné la République tchèque pour la production SiC de bout en bout, assurant la résilience d'approvisionnement européenne. Infineon a ouvert une méga-usine SiC 200 mm en Malaisie, alimentée entièrement par l'électricité renouvelable, se positionnant pour le leadership de coût à l'échelle.

Les portefeuilles de brevets et l'accès aux équipements émergent comme des douves concurrentielles au milieu des régimes de contrôle d'exportation resserrés. Les entreprises augmentent les accords de développement conjoint pour sécuriser les feuilles de route d'outils conformes aux réglementations en évolution. Les applications d'espace blanc - telles que les robots humanoïdes nécessitant des entraînements moteur haute précision - attirent les allocations R&D, étendant l'optionnalité de croissance au-delà des marchés principaux.

Leaders de l'industrie des semi-conducteurs de puissance

-

Infineon Technologies AG

-

Texas Instruments Inc.

-

STMicroelectronics NV

-

NXP Semiconductors NV

-

Qorvo Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Infineon et NVIDIA ont convenu de co-développer une architecture de livraison d'énergie à courant continu 800 V pour les centres de données IA, ciblant une puissance de rack au-dessus de 1 MW.

- Mai 2025 : Infineon a dévoilé des dispositifs de superjonction SiC basés sur tranchée avec 40 % de RDS(on)*A plus faible, sécurisant Hyundai comme client principal pour les onduleurs de traction 800 kW.

- Mars 2025 : Mazda et ROHM ont commencé le développement conjoint de dispositifs de puissance GaN visant une sortie commerciale d'ici l'exercice 2027.

- Janvier 2025 : onsemi a complété son acquisition de 115 millions USD de l'activité SiC JFET de Qorvo pour élargir le portefeuille EliteSiC.

- Janvier 2025 : Wolfspeed a annoncé 750 millions USD de financement CHIPS Act plus 750 millions USD d'investisseurs menés par Apollo pour étendre la capacité SiC.

Portée du rapport sur le marché mondial des semi-conducteurs de puissance

Un semi-conducteur de puissance est utilisé comme commutateur ou redresseur en électronique de puissance. Il joue un rôle crucial dans le contrôle et la conversion de la puissance électrique dans les circuits électroniques. Le marché est défini par les revenus générés par les ventes de divers composants de semi-conducteurs de puissance comme les discrets, modules et CI de puissance, utilisant divers matériaux comme le silicium/germanium, le carbure de silicium (SiC) et le nitrure de gallium (GaN). Ils sont employés dans une gamme diverse d'industries d'utilisateurs finaux mondiales comme l'automobile, l'électronique grand public, l'informatique et les télécommunications, militaire et aérospatiale, l'énergie, l'industriel et autres.

Le marché des semi-conducteurs de puissance est segmenté par composant (discret [redresseur, bipolaire, MOSFET, IGBT et autres composants discrets], modules [thyristor, IGBT et MOSFET], CI de puissance [PMIC multicanaux, régulateurs de commutation (AC/DC, DC/DC, isolés et non isolés), régulateurs linéaires, BMIC, autres composants]), matériau (silicium/germanium, carbure de silicium (SiC), nitrure de gallium (GaN)), secteur d'utilisateur final (automobile, électronique grand public, informatique et télécommunications, militaire et aérospatiale, énergie, industriel et autres secteurs d'utilisateurs finaux), et géographie (États-Unis, Europe, Japon, Chine, Corée du Sud, Taïwan, reste du monde). Les tailles de marché et prévisions de valeur (USD) pour tous les segments sont fournies.

| Discret | Redresseur |

| Bipolaire | |

| MOSFET | |

| IGBT | |

| Autres composants discrets (thyristor, HEMT, etc.) | |

| Modules | Module thyristor |

| Module IGBT | |

| Module MOSFET | |

| Module de puissance intelligent (IPM) | |

| CI de puissance | PMIC (multicanaux) |

| Régulateurs de commutation (AC/DC, DC/DC, Iso/Non-iso) | |

| Régulateurs linéaires | |

| CI de gestion de batterie | |

| Autres CI de puissance |

| Silicium |

| Carbure de silicium (SiC) |

| Nitrure de gallium (GaN) |

| Autres |

| Automobile |

| Électronique grand public et électroménager |

| TIC (informatique et télécommunications) |

| Industrie et fabrication |

| Énergie et alimentation (renouvelables, réseau) |

| Aérospatiale et défense |

| Équipements de santé |

| Autres (ferroviaire, maritime) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Israël |

| Arabie saoudite | |

| Émirats arabes unis | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Égypte | |

| Reste de l'Afrique |

| Par composant | Discret | Redresseur |

| Bipolaire | ||

| MOSFET | ||

| IGBT | ||

| Autres composants discrets (thyristor, HEMT, etc.) | ||

| Modules | Module thyristor | |

| Module IGBT | ||

| Module MOSFET | ||

| Module de puissance intelligent (IPM) | ||

| CI de puissance | PMIC (multicanaux) | |

| Régulateurs de commutation (AC/DC, DC/DC, Iso/Non-iso) | ||

| Régulateurs linéaires | ||

| CI de gestion de batterie | ||

| Autres CI de puissance | ||

| Par matériau | Silicium | |

| Carbure de silicium (SiC) | ||

| Nitrure de gallium (GaN) | ||

| Autres | ||

| Par secteur d'utilisation finale | Automobile | |

| Électronique grand public et électroménager | ||

| TIC (informatique et télécommunications) | ||

| Industrie et fabrication | ||

| Énergie et alimentation (renouvelables, réseau) | ||

| Aérospatiale et défense | ||

| Équipements de santé | ||

| Autres (ferroviaire, maritime) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Israël | |

| Arabie saoudite | ||

| Émirats arabes unis | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Égypte | ||

| Reste de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des semi-conducteurs de puissance en 2025 et où se dirige-t-il ?

La taille du marché des semi-conducteurs de puissance est de 56,87 milliards USD en 2025 et est projetée pour atteindre 74,36 milliards USD d'ici 2030, reflétant un CAGR de 5,51 %.

Quel secteur ajoutera le plus de revenus supplémentaires au cours des cinq prochaines années ?

Les applications énergie et alimentation, menées par les déploiements solaire-plus-stockage, devraient enregistrer un CAGR de 7,34 % jusqu'en 2030, dépassant tous les autres segments d'utilisateurs finaux.

Pourquoi le SiC et le GaN gagnent-ils de l'élan par rapport au silicium ?

Le SiC et le GaN commutent plus rapidement, gèrent des tensions plus élevées et dissipent moins de chaleur, permettant des onduleurs plus légers, des chargeurs plus rapides et des équipements de télécommunications haute fréquence.

Quelle région domine la production de semi-conducteurs de puissance aujourd'hui ?

L'Asie-Pacifique détient 51,7 % des revenus de 2024 et maintient la chaîne d'approvisionnement la plus complète du substrat à l'assemblage.

Comment le CHIPS Act influencera-t-il la capacité nord-américaine ?

Les incitations fédérales totalisant plus de 50 milliards USD sous-tendent de nouvelles usines par Wolfspeed, Bosch et autres, avec les dépenses d'équipement régionales prévues pour doubler d'ici 2027.

Dernière mise à jour de la page le: