Taille et part du marché des équipements de fabrication de semiconducteurs

Analyse du marché des équipements de fabrication de semiconducteurs par Mordor Intelligence

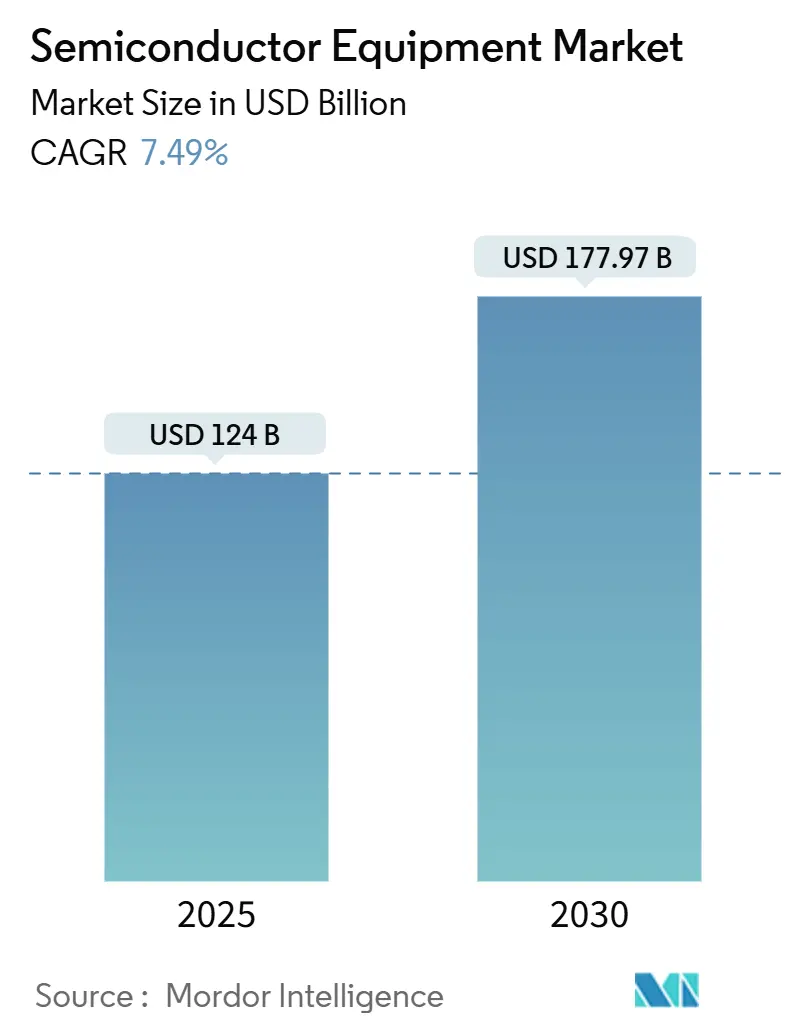

La taille du marché des équipements de fabrication de semiconducteurs était évaluée à 124,00 milliards USD en 2025 et devrait atteindre 177,97 milliards USD d'ici 2030, avec un TCAC de 7,49 %. La construction robuste de fabs, les carnets de commandes d'équipements records et une vague d'incitations gouvernementales soutiennent cette trajectoire. Les fonderies accélèrent la capacité à 2 nm et en dessous, tandis que les acteurs de l'assemblage et test de semiconducteurs externalisés (OSAT) développent les lignes de emballage avancé pour répondre à la demande d'intelligence artificielle (IA). Les efforts géopolitiques pour atteindre la souveraineté technologique façonnent les modèles de dépenses en capital, forçant les fournisseurs d'outils à jongler entre les contrôles d'exportation en Chine et les opportunités alimentées par les subventions en Amérique du Nord, Europe et Moyen-Orient. Les fabricants d'équipements qui regroupent l'étendue des procédés, l'analyse logicielle et la couverture de service sécurisent des engagements d'achat pluriannuels des plus grands investisseurs du secteur.

Points clés du rapport

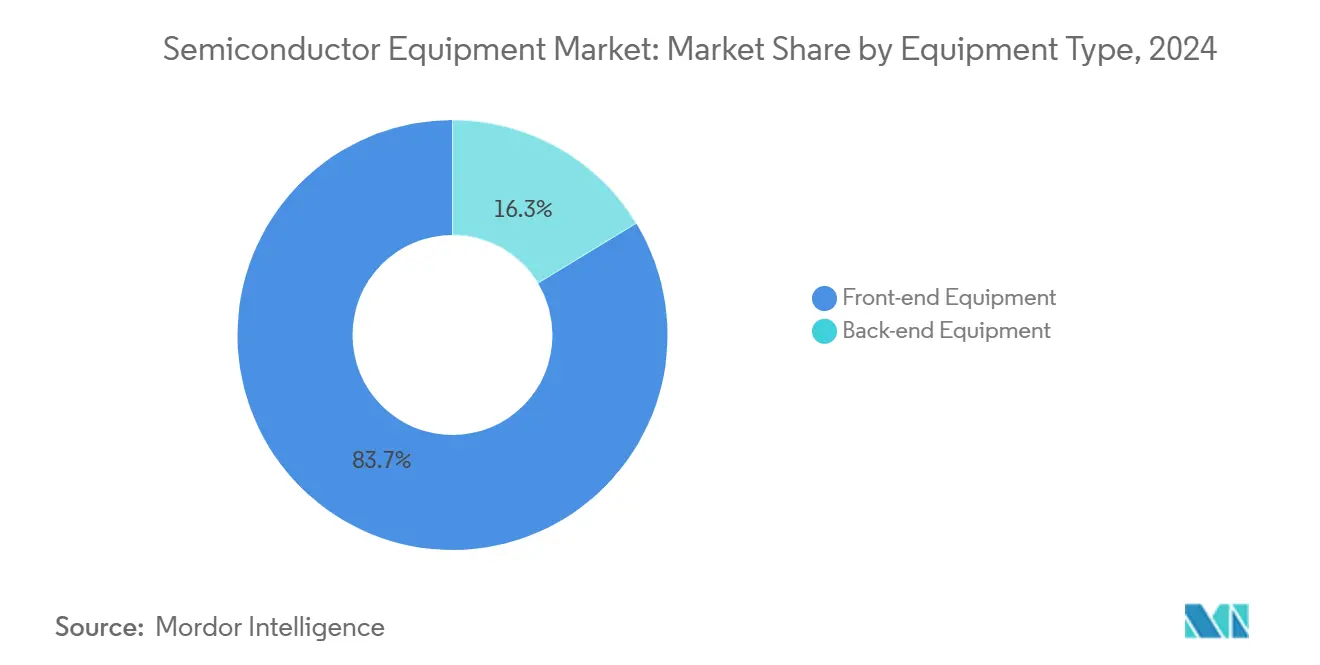

- Par type d'équipement, les outils de traitement de tranches front-end ont commandé 83,7 % de la part du marché des équipements de fabrication de semiconducteurs en 2024 ; les systèmes EUV haute NA sont projetés pour croître à un TCAC de 21,1 % jusqu'en 2030.

- Par participant de la chaîne d'approvisionnement, les fonderies ont mené avec 52,2 % de part de revenus en 2024, tandis que les fournisseurs OSAT progressent à un TCAC de 12,2 % jusqu'en 2030.

- Par taille de tranche, les outils 300 mm ont représenté 62,2 % de la taille du marché des équipements de fabrication de semiconducteurs en 2024 ; les outils de tranches de puissance SiC/GaN ≤150 mm croissent à un TCAC de 11,1 %.

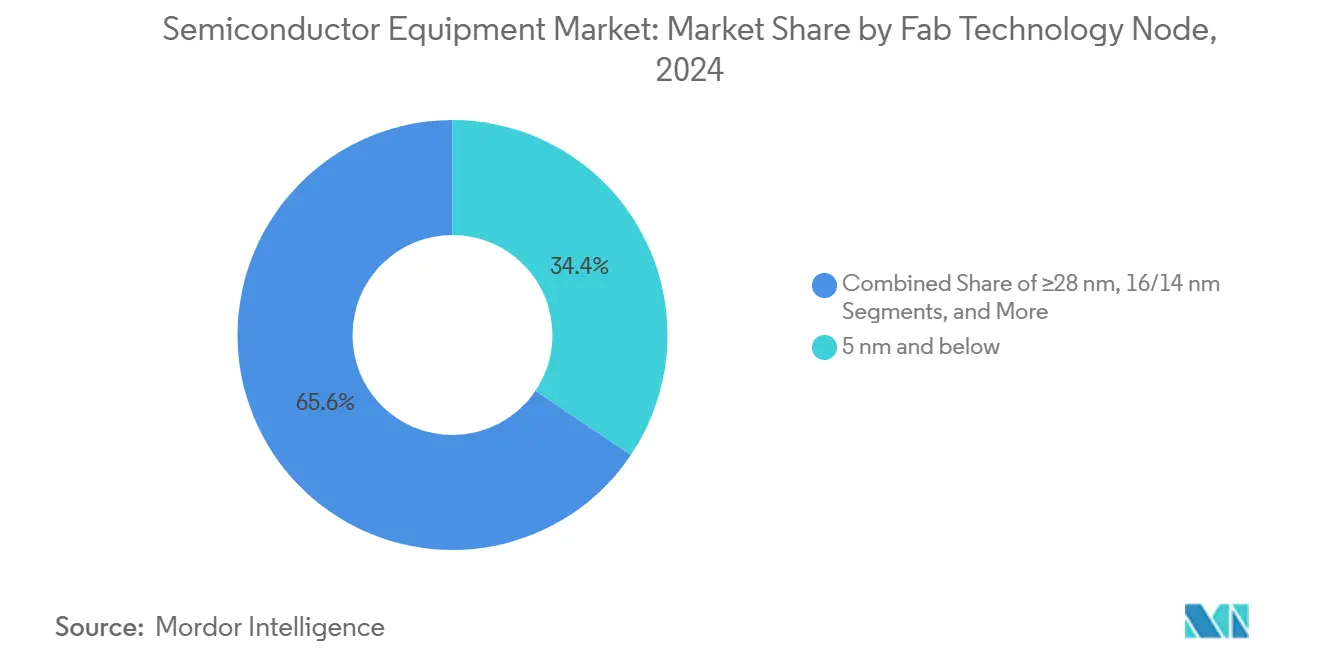

- Par nœud technologique, les procédés 5 nm et en dessous ont détenu 34,4 % de part de la taille du marché des équipements de fabrication de semiconducteurs en 2024, tandis que les outils 2 nm et en dessous présentent des perspectives de TCAC de 21,5 %.

- Par industrie utilisatrice finale, les applications informatiques et centres de données ont capturé 29,9 % de la part du marché des équipements de fabrication de semiconducteurs en 2024 ; l'automobile et la mobilité restent le marché final à croissance la plus rapide avec un TCAC de 13,8 % jusqu'en 2030.

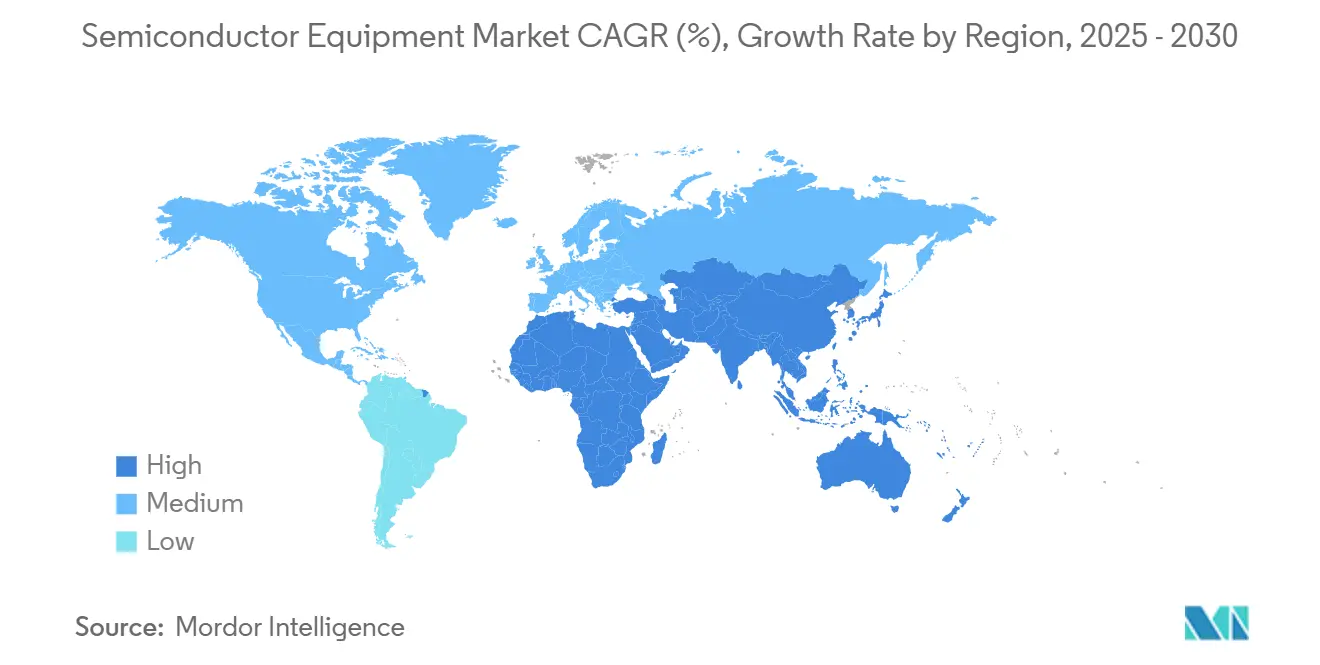

- Par géographie, l'Asie-Pacifique un conservé 72 % de part du marché des équipements de fabrication de semiconducteurs en 2024, tandis que le marché du Moyen-Orient et de l'Afrique s'étend à un TCAC de 9,9 %.

Tendances et perspectives du marché mondial des équipements de fabrication de semiconducteurs

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande croissante pour l'électronique grand public avancée et les smartphones | +1.4% | Mondiale, avec concentration en Asie-Pacifique | Moyen terme (2-4 ans) |

| Investissements rapides dans les nœuds IA, IoT et appareils de périphérie | +1.8% | Amérique du Nord, Asie-Pacifique, Europe | Long terme (≥ 4 ans) |

| Vagues de subventions gouvernementales (puces, EU puces Act, etc.), stimulant les CAPEX d'outils | +1.6% | Amérique du Nord, Europe, Asie-Pacifique | Moyen terme (2-4 ans) |

| Transition vers GAA et EUV haute NA nécessitant de nouveaux ensembles d'outils | +1.2% | Asie-Pacifique, Amérique du Nord | Long terme (≥ 4 ans) |

| Mandats de durabilité stimulant les outils de rénovation de "fab verte" | +0.7% | Europe, Amérique du Nord, Asie-Pacifique | Moyen terme (2-4 ans) |

| Pic de demande de emballage d'intégration hétérogène 3D | +0.5% | Mondiale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour l'électronique grand public avancée et les smartphones

Les smartphones, objets connectés et appareils de réalité mixte continuent d'ajouter du contenu logique, mémoire et analogique qui doit être construit à des nœuds toujours plus petits, poussant les fonderies à accélérer la capacité sur les lignes 28 nm-7 nm.[1]Taiwan Semiconductor Manufacturing Company, "2 nm Technology," tsmc.com Le emballage avancé qui miniaturise les fonctions haute bande passante sans augmenter les budgets de puissance un généré une part importante des revenus du début 2025, déclenchant une vague de mise à niveau dans les équipements de bump, test et lithographie. Les lignes d'intégration hétérogène empilant verticalement les chiplets s'étendent à des taux à deux chiffres, augmentant les expéditions de colleurs basculer-chip et d'outils d'inspection au niveau de la tranche. Les fabricants d'outils offrant des chambres de dépôt modulaires avec commutation rapide de recettes remportent les commandes alors que les cycles de produits grand public se resserrent. Les taux de renouvellement de combinés solides en Inde et Asie du Sud-Est maintiennent les outils de nœuds matures près de la pleine utilisation, prouvant que des facturations résilientes sont réalisables même pendant les lancements d'appareils premium.

Investissements rapides dans les nœuds IA, IoT et appareils de périphérie

Les opérateurs de centres de données recherchent des puces offrant plus de TOPS par watt, stimulant l'approvisionnement en scanners ultraviolets extrêmes (EUV) et modules de dépôt par couche atomique utilisés à 3 nm et en dessous. Les start-ups d'accélérateurs IA aux États-Unis et en Europe signent des accords de réservation de capacité qui lient les achats HBM pluriannuels à l'accès garanti à la lithographie de pointe, transférant le risque de demande des concepteurs de puces aux fabricants d'équipements. Les appareils IA de périphérie pour l'automatisation d'usine et les déploiements de villes intelligentes accélèrent la demande 16 nm-12 nm, stimulant de nouvelles commandes pour des systèmes de gravure 300 mm adaptés à la mémoire non volatile embarquée. Les fournisseurs d'outils déploient des algorithmes de surveillance de procédé IA in situ, raccourcissant les cycles de développement de recettes et améliorant le temps de fonctionnement des chambres. La boucle auto-renforçante entre la croissance de la charge de travail IA et les outils plus intelligents soutient le marché des équipements de fabrication de semiconducteurs bien au-delà de 2030.

Les vagues de subventions gouvernementales stimulent les CAPEX d'outils

Le puces and Science Act américain, le European puces Act et des fonds asiatiques comparables financent au moins 18 inaugurations de fabs en 2025. Les crédits d'impôt réduisent les temps de récupération pour les actifs de lithographie, dépôt chimique en phase vapeur (CVD) et métrologie, incitant les IDM à valider une capacité que la pure économie rendait autrefois marginale. Les fournisseurs d'équipements adaptent les contrats de service et dépôts de pièces de rechange aux exigences de support régional intégrées dans les accords de subvention. Les clauses de sécurité nationale mandatent souvent l'approvisionnement local de sous-systèmes tels que pompes à vide et étages de positionnement, donnant naissance à des micro-chaînes d'approvisionnement près des nouvelles fabs au Texas, en Saxe et à Kumamoto. Les subventions orientent également le développement d'outils vers des empreintes carbone plus faibles, aidant les fournisseurs à sécuriser les listes de préférence d'approvisionnement liées aux benchmarks de réduction des gaz à effet de serre.

La transition vers GAA et EUV haute NA nécessite de nouveaux ensembles d'outils

Les transistors nanosheet gate-all-around (GAA) introduisent des structures de canal verticales qui exigent un contrôle sub-angström dans l'épitaxie, le dépôt d'espaceurs et le nettoyage humide sélectif. La lithographie EUV haute NA réduit les empreintes d'exposition de 70 %, mais nécessite un équipement de manipulation de réticules, contrôle de contamination et traitement de résist nouvellement certifié pour des budgets de superposition plus serrés. Les premières expéditions d'outils vers Albany NanoTech et les lignes pilotes de fonderies de pointe ont déclenché une demande de métrologie de suivi, notamment pour des systèmes de force atomique 3-D et de scattérométrie optique. Les fournisseurs de systèmes de dépôt diélectrique reconçoivent le matériel pour accommoder les contraintes de budget thermique des empilements GAA. L'interaction de matériaux nouveaux et d'optiques d'ouverture numérique extrême établit un cycle de renouvellement d'équipement pluriannuel qui favorise les fournisseurs avec un savoir-faire d'intégration de sous-systèmes approfondi.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| CAPEX extrêmement élevés et cycles de récupération longs | -1.1% | Mondiale | Long terme (≥ 4 ans) |

| Goulots d'étranglement d'approvisionnement en matériaux spécialisés retardant les expéditions d'outils | -0.8% | Mondiale, avec impact aigu en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Restrictions de contrôle d'exportation sur les outils à destination de la Chine | -0.4% | Chine, avec implications pour les chaînes d'approvisionnement mondiales | Moyen terme (2-4 ans) |

| Pénurie aiguë d'ingénieurs de service sur site qualifiés | -0.6% | Mondiale, particulièrement Amérique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

CAPEX extrêmement élevés et cycles de récupération longs

Une seule fab logique avancée coûte désormais bien au-dessus de 20 milliards USD, rendant la base client pour les outils de pointe de plus en plus concentrée. Les périodes d'amortissement longues étendent l'examen d'approvisionnement, obligeant les fabricants d'outils à démontrer l'extensibilité multi-nœuds avant que les bons de commande ne soient libérés. Les fournisseurs répondent avec des plateformes prêtes pour la mise à niveau, des géométries de vide modulaires et des logiciels de contrôle de procédé basés sur abonnement qui étalent le coût sur la durée de vie d'un outil. Certains IDM retardent les expansions de capacité, ce qui reporte les installations et décale la reconnaissance des revenus vers les phases tardives du projet. Néanmoins, le besoin implacable de performance par watt maintient les feuilles de route intactes, limitant la traînée globale sur le marché des équipements de fabrication de semiconducteurs.

Les goulots d'étranglement d'approvisionnement en matériaux spécialisés retardent les expéditions d'outils

Le gallium, germanium et autres composés haute pureté font face à des restrictions d'exportation qui allongent les délais de construction d'outils au-delà de 12 mois. Les pénuries de vannes à vide extrême et mandrins électrostatiques ajoutent de la complexité pour les fournisseurs de plateformes de gravure et dépôt. Certains fournisseurs ont lancé des stratégies de double source, qualifiant des alternatives non chinoises pour les aimants de terres rares utilisés dans les étages de stepper. D'autres construisent des inventaires tampons pour couvrir des fenêtres de production de six mois, immobilisant le fonds de roulement et augmentant les coûts unitaires. Bien que les gouvernements financent de nouvelles usines de traitement de terres rares, l'approvisionnement commercial traînera la demande jusqu'au moins 2027, pesant sur la cadence de livraison à court terme de l'industrie des équipements de fabrication de semiconducteurs.

Analyse de segment

Par type d'équipement : L'EUV haute NA stimule la demande d'outils premium

Les instruments de traitement de tranches front-end ont capturé 83,7 % de la part du marché des équipements de fabrication de semiconducteurs en 2024, soulignant le rôle central de la lithographie, gravure et dépôt dans l'amélioration du rendement. Dans ce segment, les scanners EUV haute NA affichent un TCAC de 21,1 % jusqu'en 2030 car ils sont indispensables pour la formation de motifs logiques 2 nm et structures DRAM 3-D ; les commandes multi-systèmes des fabs de Taïwan et New York totalisent déjà plusieurs milliards USD.[2]Center for Strategic and International Studies, "Albany NanoTech's Potential to Support the National Semiconductor Technology Center," csis.org

La complexité backend alimente des innovations telles que les colleurs thermo-compression avec précision d'alignement sub-2 µm et emballage au niveau de tranche fan-out qui exploite la précision lithographique front-end. Les fournisseurs qui combinent optiques de lithographie, robotique de placement et modules de test haute fréquence en plateformes unifiées capturent une part croissante des budgets de emballage avancé, étendant les investissements de niveau lithographie plus loin dans la chaîne d'approvisionnement.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par participant de la chaîne d'approvisionnement : Les fonderies mènent l'expansion de capacité

Les fonderies ont représenté 52,2 % des revenus du marché des équipements de fabrication de semiconducteurs en 2024 alors que les entreprises de puces fabless concentrent les commandes sur TSMC, Samsung Foundry et GlobalFoundries. Les méga-projets en Arizona, Dresde et Kaohsiung présentent chacun des grappes de scanners EUV, piles de gravure multi-chambres et outils de dépôt par couche atomique configurés pour des échanges rapides de recettes, reflétant le besoin du modèle de fonderie d'héberger des flux de procédé client divers. Les engagements stricts de temps de fonctionnement stimulent des contrats de service groupés qui égalent maintenant 25-30 % de la valeur d'acquisition d'outil, créant des flux de rente pour les fournisseurs d'équipements.

Les maisons OSAT émergent comme la catégorie client à croissance la plus rapide à un TCAC de 12,2 %, propulsée par les architectures de emballage 2.5-D et 3-D requises pour les accélérateurs IA et contrôleurs de domaine automobile. Les nouvelles lignes capex incluent le perçage laser pour vias à travers silicium, colleurs basculer-chip haute densité et systèmes de distribution d'underfill moulé. Les fabricants de dispositifs intégrés (IDM) conservent une part importante mais déclinante alors qu'ils poursuivent des stratégies fab-lite qui externalisent la logique de pointe tout en investissant sélectivement dans les lignes de puissance, analogiques et capteurs.

Par taille de tranche : 300 mm domine tandis que SiC/GaN stimule les commandes d'outils de niche

Le nœud 300 mm un conservé 62,2 % de part du marché des équipements de fabrication de semiconducteurs en 2024, soutenu par des utilisations de fab records et de nouveaux projets greenfield aux États-Unis, Japon et Singapour. SEMI projette que la capacité mondiale 300 mm dépassera 10 millions de démarrages de tranches par mois en 2025, soutenant une demande vive pour des graveurs de production par lots, unités CMP et systèmes de manipulation automatisée de matériaux. Les outils de contrôle de procédé critiques pour le rendement qui surveillent la défectivité sur la surface plus large commandent maintenant une tarification premium.

Les outils de plus petit diamètre connaissent une renaissance alors que les dispositifs de puissance carbure de silicium (SiC) et nitrure de gallium (GaN) évoluent vers une production 150 mm et, dans certaines lignes pilotes sélectionnées, 300 mm. L'équipement SiC/GaN ≤150 mm progresse à un TCAC de 11,1 %, mené par des réacteurs d'épitaxie haute température et systèmes d'implantation ultra-propres. La démonstration par Infineon de tranches GaN 300 mm signale un futur croisement où les fabs de matériaux spécialisés adoptent des plateformes d'automatisation mainstream, ouvrant un nouvel ensemble d'opportunités pour les fournisseurs d'outils accordés aux exigences de procédé à large bande interdite.

Par nœud technologique de fab : 2 nm et en dessous enflamme de nouveaux cycles d'équipement

La logique à 5 nm et en dessous un capturé 34,4 % de part de la taille du marché des équipements de fabrication de semiconducteurs en 2024, et la montée vers 2 nm stimule un TCAC de 21,5 % pour le segment d'outils sub-2 nm. TSMC prévoit de commencer la production en volume 2 nm fin 2025, mélangeant transistors nanosheet avec livraison de puissance arrière pour réduire les pertes de résistance. Le nœud exige EUV quadruple motif, gravure par couche atomique et implantation ionique cryogénique-tous domaines où seulement une poignée de fournisseurs qualifient. Les fonderies couvrent le risque en commandant des générations d'outils chevauchantes, maintenant les lignes 3 nm chaudes pour les produits de volume tout en pilotant 2 nm, élargissant ainsi la dépense adressable totale.

Les nœuds matures tels que 28 nm restent vitaux pour les pilotes d'affichage, microcontrôleurs et CI analogiques, soutenant des réservations stables pour steppers i-line et nettoyages humides. Les feuilles de route de lithographie spécialisée suivent les standards de contrôle qualité automobile, assurant la diversité de demande à travers tout le spectre de nœuds et stabilisant le marché des équipements de fabrication de semiconducteurs contre les ralentissements de nœuds isolés.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par industrie utilisatrice finale : L'IA accélère la croissance du segment informatique

Les clients informatiques et centres de données ont consommé 29,9 % des revenus du marché des équipements de fabrication de semiconducteurs en 2024, reflétant le besoin insatiable d'unités de traitement graphique (GPU) et accélérateurs IA. Les opérateurs hyperscale pré-achètent des créneaux de capacité à 2 nm et négocient l'allocation directe de tranches avec les fonderies, tirant effectivement les expéditions d'équipements vers l'avant. La demande de mémoire haute bande passante force des mises à niveau dans les lignes d'assemblage basculer-chip ball-grid-array et outils d'inspection aux rayons X qui garantissent la fiabilité de l'interposer.

Les applications automobiles et de mobilité mènent la croissance avec un TCAC de 13,8 % jusqu'en 2030 alors que les onduleurs de véhicules électriques, CI de gestion de batterie et systèmes avancés d'assistance au conducteur (ADAS) prolifèrent. Les dispositifs de puissance à large bande interdite s'appuient sur des réacteurs épitaxiaux SiC 150 mm-200 mm, tandis que les modules radar et LiDAR stimulent les commandes d'outils de dépôt et gravure de semiconducteurs composés. L'infrastructure de communications continue d'absorber la capacité de dispositifs RF front-end et onde millimétrique, soutenant la demande de lithographie et métrologie aux nœuds 28 nm-14 nm. L'électronique grand public maintient des expéditions en volume aux nœuds sub-10 nm pour les SoC mobiles phares, tandis que l'IoT industriel stimule la demande incrémentale pour des microcontrôleurs durcis construits sur des plateformes 40 nm.

Analyse géographique

L'Asie-Pacifique un conservé 72,2 % de part du marché des équipements de fabrication de semiconducteurs en 2024, alimentée par des écosystèmes denses à Taïwan, Corée du Sud et Chine continentale ; le cluster de fonderies de Taïwan seul un fonctionné au-dessus de 90 % d'utilisation, soutenant les commandes EUV et de métrologie.[3]Pamir LLC, "Asia is set to power the mondial semiconductor marché," pamirllc.com La Corée du Sud un intensifié les dépenses sur DRAM 1-Bêta et logique gate-all-around, tandis que la poussée de la Chine pour l'autosuffisance un augmenté les installations de graveurs et dépôt domestiques même sous pression de contrôle d'exportation.

La renaissance de l'Amérique du Nord découle des subventions puces Act ; Albany NanoTech un pris livraison du premier outil EUV haute NA au monde, créant une pierre angulaire pour un écosystème de lithographie domestique. Les investissements simultanés de TSMC et Intel en Arizona forment un corridor s'étendant de l'assemblage d'équipements dans l'Oregon à l'approvisionnement de matériaux au Texas, rééquilibrant la demande régionale.

L'Europe un aiguisé son focus sur la technologie spécialisée-dispositifs de puissance automobile, front-ends RF et capteurs avancés-utilisant le European puces Act pour cibler un doublement de la capacité régionale d'ici 2030 ; les lignes duales 300 mm de Saxe combinent déjà le traitement logique, analogique et de puissance.

Le Moyen-Orient et l'Afrique ont enregistré la croissance la plus rapide à un TCAC de 9,9 %, alimentée par le plan de fab de 9 milliards USD de l'Arabie Saoudite et les études de faisabilité des Émirats Arabes Unis, qui nécessitent des contrats de support d'outils clé en main couvrant la formation, la remise à neuf et la logistique. L'Amérique du Sud reste de niche ; le Brésil investit sélectivement dans les puces automobiles et industrielles qui s'appuient sur des outils 200 mm de nœuds matures.

Paysage concurrentiel

Les cinq plus grands fournisseurs d'équipements détiennent une part significative du chiffre d'affaires mondial, une concentration modérée construite sur l'optique lithographique propriétaire, la science du vide et de vastes brevets. L'engagement de Tokyo Electron d'investir 1,5 trillion JPY (10 milliards USD) en R&D sur cinq ans signale une stratégie d'intégration de plateforme qui lie matériel, logiciel et services dans des accords à long terme. ASML préserve un statut de quasi-monopole en EUV mais s'élargit vers l'analyse haute NA et l'atténuation de défauts stochastiques alors que les concurrents chinois ciblent la lithographie de nœuds matures.

Les opportunités d'espace blanc se regroupent autour des matériaux à large bande interdite et du emballage avancé : la percée GaN 300 mm d'Infineon élargit la demande pour réacteurs epi, sources MOCVD et fours de recuit haute température.[4]Infineon Technologies, "Infineon 2025 Predictions - Gallium Nitride (GaN)," infineon.com Les spécialistes backend développent des lignes d'attache de clip cuivre et fours de contrôle de gauchissement optimisés pour les packages chiplet, tandis que les fournisseurs chinois exploitent le soutien politique et une tarification agressive pour gagner des parts domestiques de gravure et nettoyage humide.

L'examen de contrôle d'exportation augmente le risque stratégique ; les législateurs américains ont demandé aux fabricants d'outils de détailler les revenus chinois, incitant les entreprises à créer des lignes de produits à double conformité qui équilibrent l'accès au marché avec les limites réglementaires.

Leaders de l'industrie des équipements de fabrication de semiconducteurs

-

ASML Holding NV

-

Applied Matériaux Inc.

-

Lam Research Corp.

-

Tokyo Electron Ltd.

-

KLA Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : TSMC un confirmé la production en volume de logique 2 nm N2 fin 2025, introduisant des transistors nanosheet avec livraison de puissance arrière.

- Mai 2025 : Qualcomm et HUMAIN ont convenu de construire des centres de données IA et un hub de conception en Arabie Saoudite, créant une demande fraîche d'équipement pour la logique de pointe et le emballage avancé.

- Avril 2025 : SEMI un rapporté une croissance de 2,2 % en glissement annuel des expéditions mondiales de tranches silicium, avec les tranches 300 mm en hausse de 6 % en glissement annuel, soulignant l'utilisation soutenue des équipements.

- Mars 2025 : Albany NanoTech est devenu le premier site du National Semiconductor Technology Center pour la lithographie EUV, soutenu par 825 millions USD de fonds fédéraux et 1 milliard USD de fonds d'État.

Portée du rapport mondial sur le marché des équipements de fabrication de semiconducteurs

Un semiconducteur est un composant essentiel d'équipement électronique, permettant des avancées dans les télécommunications, l'informatique, la biotechnologie, la technologie d'armement, l'aviation, l'énergie renouvelable et diverses autres industries. Les semiconducteurs, également connus sous le nom de circuits intégrés (CI) ou micropuces, sont fabriqués à partir de matériaux purs, tels que le silicium et le germanium, et de matériaux composites, tels que l'arséniure de gallium.

La portée de l'étude pour le marché des équipements de fabrication de semiconducteurs est structurée pour suivre les dépenses sur les types d'équipement, c'est-à-dire les équipements front-end et back-end. Le marché est ensuite segmenté en participants de la chaîne d'approvisionnement, c'est-à-dire IDM, OSAT et fonderie. Le marché est également segmenté par géographie. Toutes les données présentées dans cette étude sont selon les informations récentes. Toutes les projections de marché sont ajustées pour refléter l'impact du COVID-19 sur le marché des équipements de fabrication de semiconducteurs. Les tailles et prévisions de marché sont fournies en termes de valeur (milliards USD) pour tous les segments ci-dessus.

| Équipement front-end | Équipement de lithographie |

| Équipement de gravure | |

| Équipement de dépôt | |

| Équipement de métrologie / inspection | |

| Équipement de nettoyage | |

| Équipement de traitement de photorésist | |

| Autres types front-end | |

| Équipement back-end | Équipement de test |

| Équipement d'assemblage et packaging |

| IDM |

| Fonderie |

| OSAT |

| 300 mm |

| 200 mm |

| ≤150 mm |

| ≥28 nm |

| 16/14 nm |

| 10/7 nm |

| 5 nm et en dessous |

| Informatique et centres de données |

| Communications (5G, RF) |

| Automobile et mobilité |

| Électronique grand public |

| Industriel et autres |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite |

| Émirats Arabes Unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Par type d'équipement | Équipement front-end | Équipement de lithographie | |

| Équipement de gravure | |||

| Équipement de dépôt | |||

| Équipement de métrologie / inspection | |||

| Équipement de nettoyage | |||

| Équipement de traitement de photorésist | |||

| Autres types front-end | |||

| Équipement back-end | Équipement de test | ||

| Équipement d'assemblage et packaging | |||

| Par participant de la chaîne d'approvisionnement | IDM | ||

| Fonderie | |||

| OSAT | |||

| Par taille de tranche | 300 mm | ||

| 200 mm | |||

| ≤150 mm | |||

| Par nœud technologique de fab | ≥28 nm | ||

| 16/14 nm | |||

| 10/7 nm | |||

| 5 nm et en dessous | |||

| Par industrie utilisatrice finale | Informatique et centres de données | ||

| Communications (5G, RF) | |||

| Automobile et mobilité | |||

| Électronique grand public | |||

| Industriel et autres | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie Saoudite | |

| Émirats Arabes Unis | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Qu'est-ce qui stimule la croissance actuelle du marché des équipements de fabrication de semiconducteurs ?

Les charges de travail IA croissantes, les incitations gouvernementales pour les semiconducteurs et les expansions de fonderies à 3 nm et en dessous sont les principaux catalyseurs de croissance, élevant les facturations d'équipements mondiales vers 170 milliards USD d'ici 2030.

Pourquoi les outils EUV haute NA sont-ils considérés critiques pour les puces de prochaine génération ?

Les scanners EUV haute NA permettent la formation de motifs sub-2 nm avec un contrôle de bord de ligne plus serré, les rendant essentiels pour les gains de performance promis par les transistors nanosheet et la livraison de puissance arrière.

Comment les subventions gouvernementales affectent-elles les modèles de dépenses d'outils ?

Des programmes tels que le puces Act et le European puces Act raccourcissent les temps de récupération, accélèrent les calendriers de fab et localisent les chaînes d'approvisionnement, menant à des poussées régionales concentrées dans les commandes d'équipements.

Quel marché final croît le plus rapidement pour les équipements de fabrication de semiconducteurs ?

Le segment automobile et mobilité montre le TCAC le plus élevé à 13,8 % jusqu'en 2030, propulsé par l'électronique de puissance de véhicules électriques et les semiconducteurs d'assistance avancée au conducteur.

Quels défis pourraient amortir la croissance du marché des équipements au cours des cinq prochaines années ?

Les coûts de fab multi-milliards de dollars, les pénuries de matériaux spécialisés et les contrôles d'exportation plus stricts peuvent retarder les installations d'outils et allonger les périodes de ROI, tempérant une demande autrement forte.

Dernière mise à jour de la page le: