Analyse du marché de lautomatisation des pharmacies

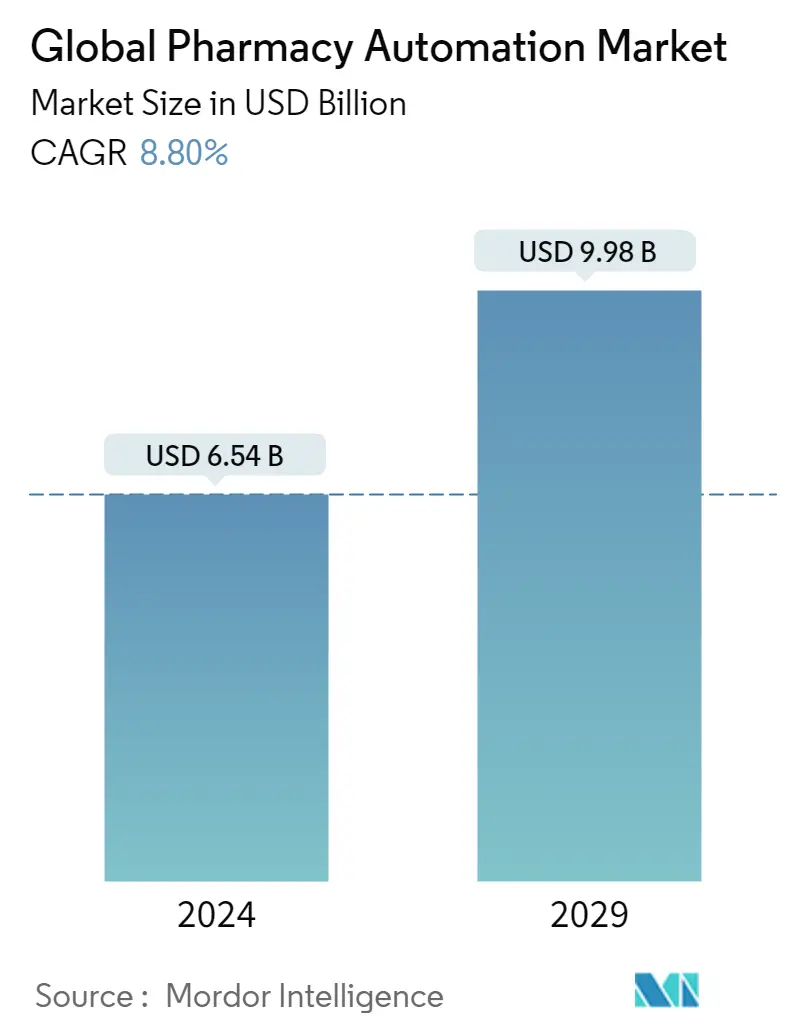

La taille du marché mondial de lautomatisation des pharmacies est estimée à 6,54 milliards USD en 2024 et devrait atteindre 9,98 milliards USD dici 2029, avec une croissance de 8,80 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact sur le marché de lautomatisation des pharmacies. Par exemple, un article publié par la Conférence internationale sur les systèmes et réseaux de communication en janvier 2021 a rapporté que la mise en œuvre de systèmes pharmaceutiques automatisés dans les centres de soins de santé primaires ou les hôpitaux des zones rurales des pays à revenu intermédiaire et faible pendant la pandémie de COVID-19 a aidé les gens. accéder correctement aux établissements de santé de base et avancés, sensibiliser aux diverses maladies, contrôler la propagation des pandémies et réduire considérablement les taux de mortalité. Ainsi, la pandémie de COVID-19 a accru la demande dautomatisation des pharmacies. Le marché devrait connaître une croissance significative au cours de la période de prévision en raison des avantages associés à lautomatisation des pharmacies, tels quun processus électronique de distribution, de tri, demballage et de comptage des médicaments sur ordonnance et une amélioration de lefficacité en minimisant les coûts de main-dœuvre.

Les facteurs à lorigine de la croissance du marché étudié sont la demande croissante de solutions dexécution dordonnances de médicaments spécialisés, le besoin croissant de minimiser les erreurs de médication et la décentralisation des pharmacies. Lincidence des maladies chroniques et potentiellement mortelles ainsi que la distribution croissante de médicaments ont augmenté. Par exemple, un article publié par le British Medical Journal en juin 2021 rapportait quenviron 237 millions derreurs médicamenteuses se produisaient chaque année dans le NHS en Angleterre et que les effets indésirables évitables des médicaments (EI) entraînaient des centaines de décès. Par conséquent, les hôpitaux et les pharmacies adoptent de nouvelles technologies dautomatisation des pharmacies pour réduire les coûts dexploitation tout en améliorant la sécurité des patients.

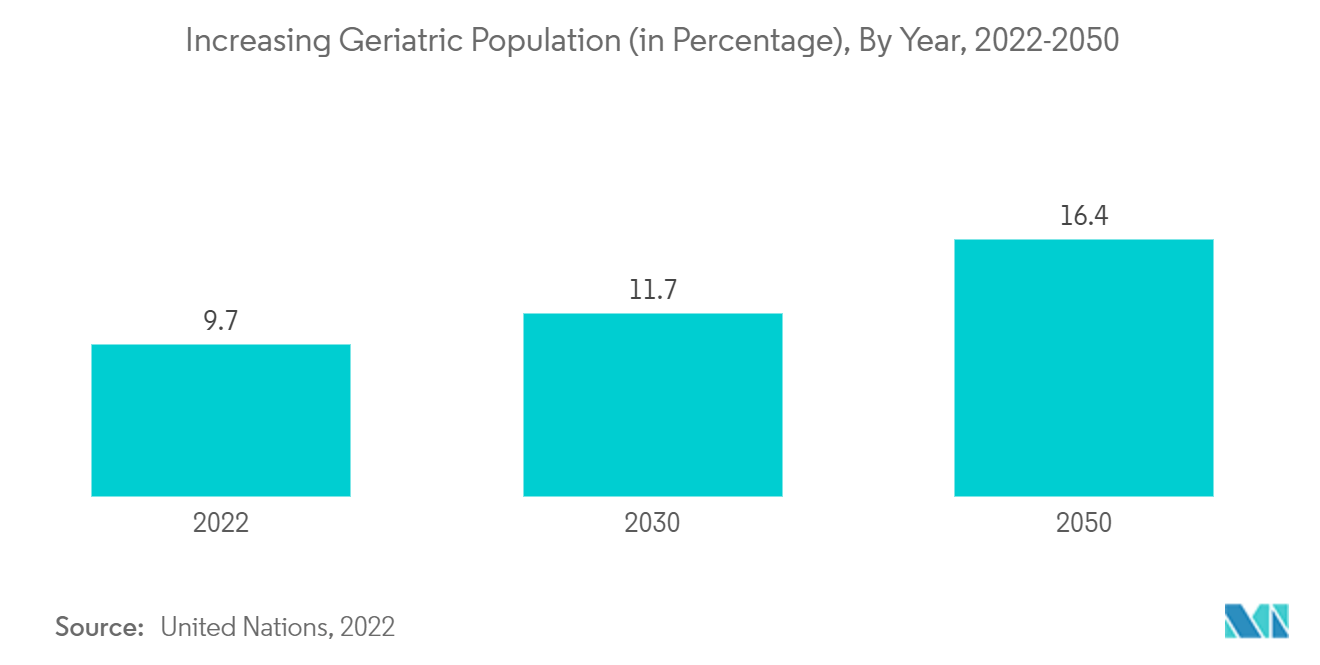

En outre, la population gériatrique croissante au Japon contribue également à la croissance du marché. Par exemple, les statistiques de 2022 publiées par le Fonds des Nations Unies pour la population indiquent qu'au Japon, une grande proportion de la population vivante était âgée de 15 à 6 ans, soit 59 % en 2022. En outre, selon la même source, 29 % de la population était âgée de 65 ans et plus en 2022. Les personnes gériatriques sont plus sujettes au développement de maladies chroniques telles que les maladies cardiovasculaires et les troubles neurologiques, ce qui peut augmenter la demande de traitements thérapeutiques efficaces, ce qui accélère encore le besoin de médicaments et stimule ainsi la nécessité dautomatiser les pharmacies.

En outre, ces systèmes d'automatisation de pharmacie offrent plusieurs avantages aux patients, aux pharmacies et aux membres des équipes de soins critiques. Les systèmes automatisés présentent des avantages considérables en termes de rentabilité et de sécurité, et ils rationalisent les opérations pharmaceutiques en améliorant le flux de données. Toutes ces innovations technologiques ont permis aux pharmacies de rester compétitives dans un secteur en évolution rapide et ont bénéficié aux patients et aux médecins de diverses manières.

De plus, les développements technologiques des principaux acteurs du marché stimulent également la croissance du marché étudié. Par exemple, en septembre 2021, Deenova a annoncé avoir remporté son tout premier contrat en Allemagne et a parallèlement établi ses opérations Deenova sur le marché de la santé le plus important d'Europe. Ce contrat exceptionnel comprend la livraison, l'installation et le service/support complet pour 3 robots d'emballage tout-en-1, 34 robots de distribution de médicaments tout-en-1 et 72 chariots tout-en-1 avec vérification sécurisée au chevet du patient. MarieHospitalal Gelsenkirchen, une société d'exploitation du réseau de services de St. Augustinus Gelsenkirchen GmbH.

Cependant, une légère redondance dans ladoption de lautomatisation dans les pharmacies des régions sous-développées et en développement entravera probablement la croissance du marché au cours de la période de prévision.

Tendances du marché de lautomatisation des pharmacies

Le segment des systèmes automatisés de distribution de médicaments devrait connaître une croissance significative au cours de la période de prévision.

Le segment des systèmes automatisés de distribution de médicaments connaîtra une croissance significative au cours de la période de prévision en raison de la capacité des systèmes à éliminer les erreurs de médicaments, à réduire le temps de procédure et à améliorer les problèmes de sécurité des patients. En outre, ces systèmes suivent les stupéfiants et autres drogues contrôlées, surveillent les habitudes de consommation de drogues et éliminent le décompte manuel des stupéfiants en fin de quart de travail, en particulier dans les unités de soins pour patients hospitalisés. En outre, laugmentation du taux dinfection a stimulé la demande de médicaments pendant la pandémie. Ce nombre croissant d'infections a eu un impact positif sur le besoin de systèmes automatisés de distribution de médicaments afin de réduire le fardeau des pharmaciens, contribuant ainsi à la croissance du segment.

Les systèmes de distribution automatisés équilibrent également la sécurité, la convivialité, la gestion des stocks et le contrôle des médicaments, stimulant ainsi leur demande. De plus, il existe une demande croissante de systèmes automatisés facilitant la gestion des stocks. Par exemple, en mars 2022, Capsa Healthcare a élargi sa suite d'armoires de distribution automatisées NexsysADC. Nexysys peut accueillir n'importe quelle taille de médicaments ou de fournitures contrôlées et de grande valeur dans deux nouvelles tailles de tiroirs de module d'accès contrôlé. De même, en novembre 2021, Swisslog Healthcare et le Centre Hospitalier - Le Mans ont conclu un accord d'innovation pour mettre en synergie leurs expertises dans le domaine de la pharmacie grâce au système automatisé de conditionnement et de distribution TheraPick. Le système d'automatisation de la pharmacie optimise le flux de manipulation des médicaments pour garantir le respect de normes élevées de sécurité des patients.

LAmérique du Nord détient une part de marché importante sur le marché de lautomatisation des pharmacies

Le marché nord-américain de lautomatisation des pharmacies détient une part importante en raison de laugmentation de la prévalence de divers troubles chroniques, du nombre croissant de patients dans la région nord-américaine et des progrès technologiques dus à la présence dacteurs clés du marché.

La prévalence croissante des maladies chroniques au sein de la population mexicaine devrait également stimuler la croissance du marché dans la région. Par exemple, la Fédération internationale du diabète (FID) a publié en décembre 2021 quenviron 14 millions dadultes au Mexique vivaient avec le diabète. De même, la prévalence des maladies cardiovasculaires au sein de la population canadienne devrait contribuer à la croissance du marché étudié. Par exemple, les données de l'Institut canadien d'information sur la santé publiées en juillet 2022 indiquent qu'environ 2,4 millions de Canadiens souffraient d'une maladie cardiaque en 2022. Une telle prévalence des troubles cardiovasculaires chroniques et du diabète dans les pays d'Amérique du Nord augmente la demande d'automatisation des pharmacies et contribue ainsi à la croissance du marché étudié dans la région.

Les acquisitions et les lancements de nouveaux produits propulsent également la croissance du marché dans la région. Par exemple, en août 2021, Innovation Associates, un fournisseur de solutions logicielles de traitement des commandes et d'automatisation des pharmacies, a lancé le robot de nouvelle génération de SmartPod qui offre une échelle innovante dans un environnement de pharmacie de remplissage centralisé. SmartPost est une unité de remplissage automatique révolutionnaire dotée d'une modularité intégrée, permettant aux prestataires pharmaceutiques d'ajuster et de faire évoluer leurs solutions de traitement centralisées pour répondre à la demande.

De même, en décembre 2022, Omnicell, Inc. a finalisé l'acquisition de ReCept Holdings, Inc. L'ajout des services de gestion de pharmacies spécialisées de ReCept pour les systèmes de santé, les groupes de prestataires et les centres de santé fédéraux (FQHC) a élargi le portefeuille de services avancés d'Omnicell pour répondre aux besoins. marché pharmaceutique spécialisé en pleine croissance et complexe.

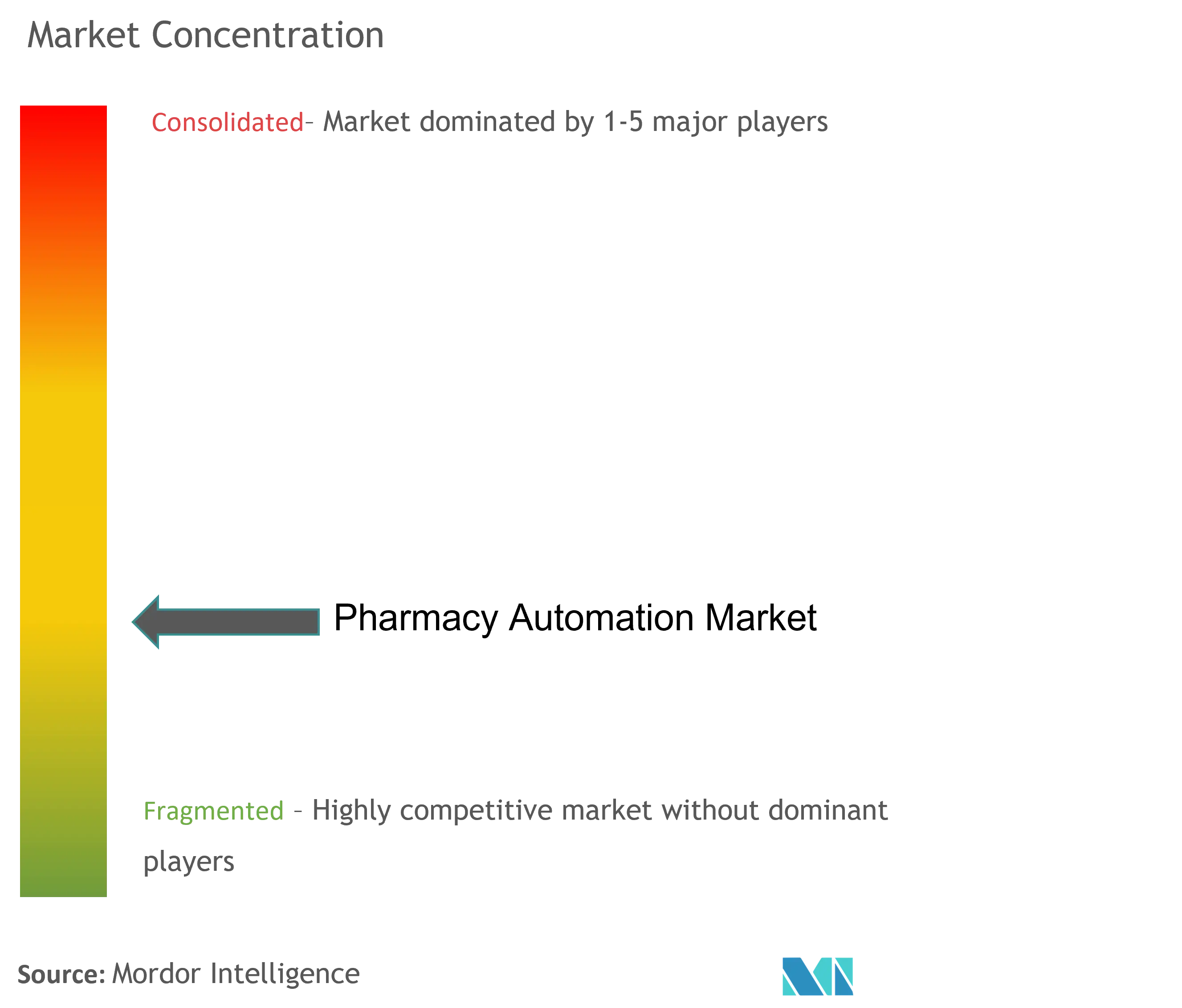

Aperçu du marché de lautomatisation des pharmacies

Le marché de lautomatisation des pharmacies est très fragmenté et compétitif. Certains des principaux acteurs opérant à l'échelle mondiale et régionale sont Arxium Inc., Becton, Dickinson et Company, Capsa Solutions LLC, Cerner Corporation, Omnicell Inc., Parata Systems LLC, Rxsafe LLC, Scriptpro LLC, Yuyama Co. Ltd., McKesson Corporation. , Swisslog Holdings AG, PerceptiMed Inc., Avery Weigh-Tronix et Accu-Chart Plus Healthcare System Inc.

Leaders du marché de lautomatisation des pharmacies

Capsa Healthcare

Omnicell Inc.

Parata Systems LLC

Scriptpro LLC

Arxium Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lautomatisation des pharmacies

- En juin 2022, Becton, Dickinson and Company et Frazier Healthcare Partners ont conclu un accord définitif permettant à BD d'acquérir Parata Systems, un fournisseur innovant de solutions d'automatisation pharmaceutique, pour 1,525 milliard de dollars. Le portefeuille de solutions innovantes d'automatisation des pharmacies de Parata alimente un réseau croissant de pharmacies pour réduire les coûts, améliorer la sécurité des patients et améliorer l'expérience des patients.

- En mai 2022, Deenova a lancé son service innovant d'automatisation de pharmacie à dose unitaire Pay-Per-Dose sur le marché britannique. Cette nouvelle solution Pay-Per-Dose est initialement proposée fin 2022 pour la zone métropolitaine du Grand Londres au NHS et aux hôpitaux privés.

Segmentation de lindustrie de lautomatisation des pharmacies

Conformément à la portée de ce rapport, l'automatisation des pharmacies englobe la distribution, l'emballage, l'étiquetage et d'autres systèmes automatisés centralisés ou décentralisés, qui contribuent à réduire les erreurs de distribution tout en améliorant l'efficacité du flux de travail du personnel infirmier des hôpitaux et des pharmacies.

Le marché de lautomatisation des pharmacies est segmenté par produit (systèmes automatisés de distribution de médicaments, systèmes automatisés demballage et détiquetage, comptoirs de table automatisés, systèmes automatisés de stockage et de récupération et autres produits), utilisateur final (pharmacies hospitalières et pharmacies de détail) et géographie ( Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Systèmes automatisés de distribution de médicaments |

| Systèmes automatisés d'emballage et d'étiquetage |

| Comptoirs de table automatisés |

| Systèmes automatisés de stockage et de récupération |

| Autres produits |

| Pharmacies hospitalières |

| Pharmacies de détail |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit | Systèmes automatisés de distribution de médicaments | |

| Systèmes automatisés d'emballage et d'étiquetage | ||

| Comptoirs de table automatisés | ||

| Systèmes automatisés de stockage et de récupération | ||

| Autres produits | ||

| Par utilisateur final | Pharmacies hospitalières | |

| Pharmacies de détail | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

FAQ sur les études de marché sur lautomatisation des pharmacies

Quelle est la taille du marché mondial de lautomatisation des pharmacies ?

La taille du marché mondial de lautomatisation des pharmacies devrait atteindre 6,54 milliards USD en 2024 et croître à un TCAC de 8,80 % pour atteindre 9,98 milliards USD dici 2029.

Quelle est la taille actuelle du marché mondial de lautomatisation des pharmacies ?

En 2024, la taille du marché mondial de lautomatisation des pharmacies devrait atteindre 6,54 milliards de dollars.

Qui sont les principaux acteurs du marché mondial de lautomatisation des pharmacies ?

Capsa Healthcare, Omnicell Inc., Parata Systems LLC, Scriptpro LLC, Arxium Inc. sont les principales sociétés opérant sur le marché mondial de lautomatisation des pharmacies.

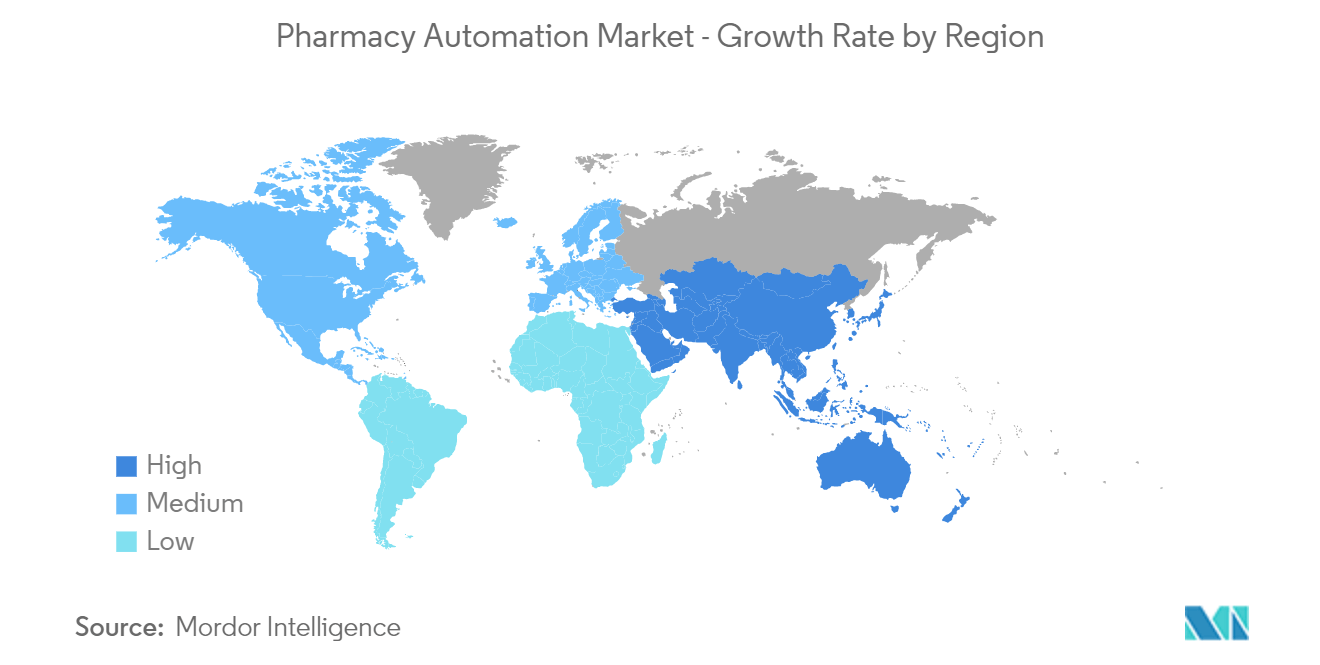

Quelle est la région qui connaît la croissance la plus rapide sur le marché mondial de lautomatisation des pharmacies ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché mondial de lautomatisation des pharmacies ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché mondial de lautomatisation des pharmacies.

Quelles années couvre ce marché mondial de lautomatisation des pharmacies et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché mondial de lautomatisation des pharmacies était estimée à 6,01 milliards de dollars. Le rapport couvre la taille historique du marché mondial de lautomatisation des pharmacies pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché mondial de lautomatisation des pharmacies pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie de lautomatisation des pharmacies

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lautomatisation mondiale des pharmacies 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse mondiale de lautomatisation de la pharmacie comprend des perspectives de prévisions de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.