Taille et part du marché de l'automatisation des pharmacies centralisées

Analyse du marché de l'automatisation des pharmacies centralisées par Mordor Intelligence

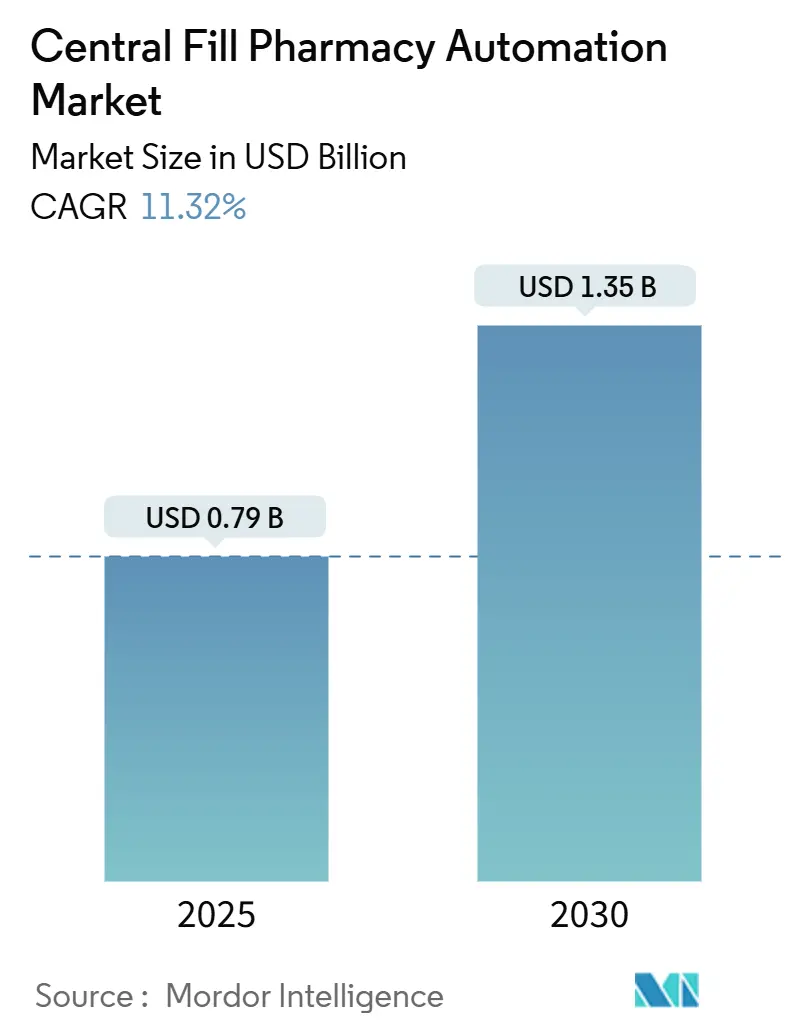

La taille du marché de l'automatisation des pharmacies centralisées est évaluée à 0,79 milliard USD en 2025 et devrait atteindre 1,35 milliard USD en 2030, reflétant un TCAC de 11,32%. Cette trajectoire de croissance reflète la hausse des coûts de main-d'œuvre, l'élargissement des pénuries de pharmaciens, et l'accélération des volumes de vente par correspondance qui dépassent déjà 16 millions d'ordonnances chaque mois. L'élan d'investissement est encore renforcé par des règles de traçabilité plus strictes sous la Loi sur la sécurité de la chaîne d'approvisionnement pharmaceutique, une demande accrue pour la précision médicamenteuse, et les succès d'économies des détaillants tels que les 500 millions USD d'économies annuelles de fulfillment de Walgreens après le déploiement de centres de micro-fulfillment. Les outils d'intelligence artificielle qui détectent les pénuries de médicaments, la robotique connectée IoT qui fonctionne 24h/24 et 7j/7, et les modèles de financement basés sur les services continuent d'élargir la base adressable des opérateurs hospitaliers, de détail et de vente par correspondance. Collectivement, ces forces positionnent le marché de l'automatisation des pharmacies centralisées comme un pilier essentiel dans la modernisation de la chaîne d'approvisionnement pharmaceutique mondiale.

Points clés du rapport

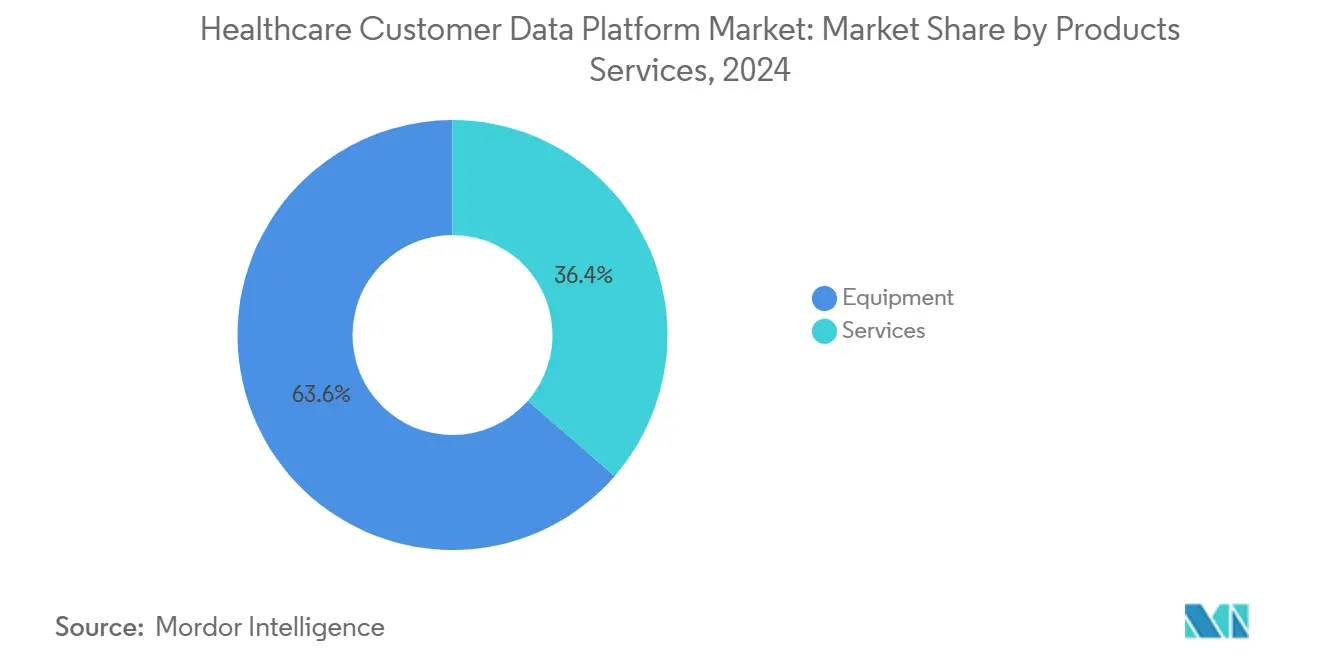

- Par produits et services, les équipements ont capturé 63,67% de la part du marché de l'automatisation des pharmacies centralisées en 2024. Les services devraient s'étendre à un TCAC de 13,56% jusqu'en 2030

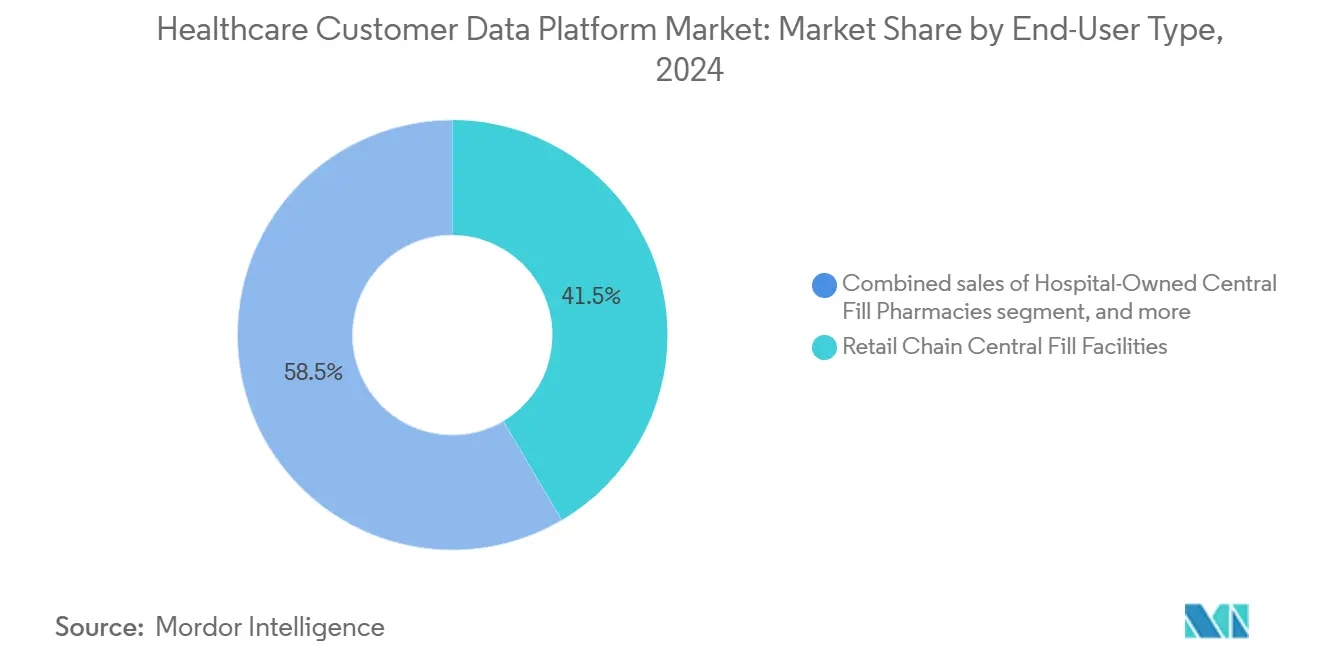

- Par utilisateur final, les chaînes de détail ont mené avec 41,56% de part de revenus en 2024 ; les pharmacies de vente par correspondance et en ligne sont projetées pour avancer à un TCAC de 14,67% jusqu'en 2030

- Par capacité de débit, les sites à volume moyen ont détenu 47,55% de part de la taille du marché de l'automatisation des pharmacies centralisées en 2024, tandis que les installations à haut volume sont positionnées pour un TCAC de 13,65% jusqu'en 2030

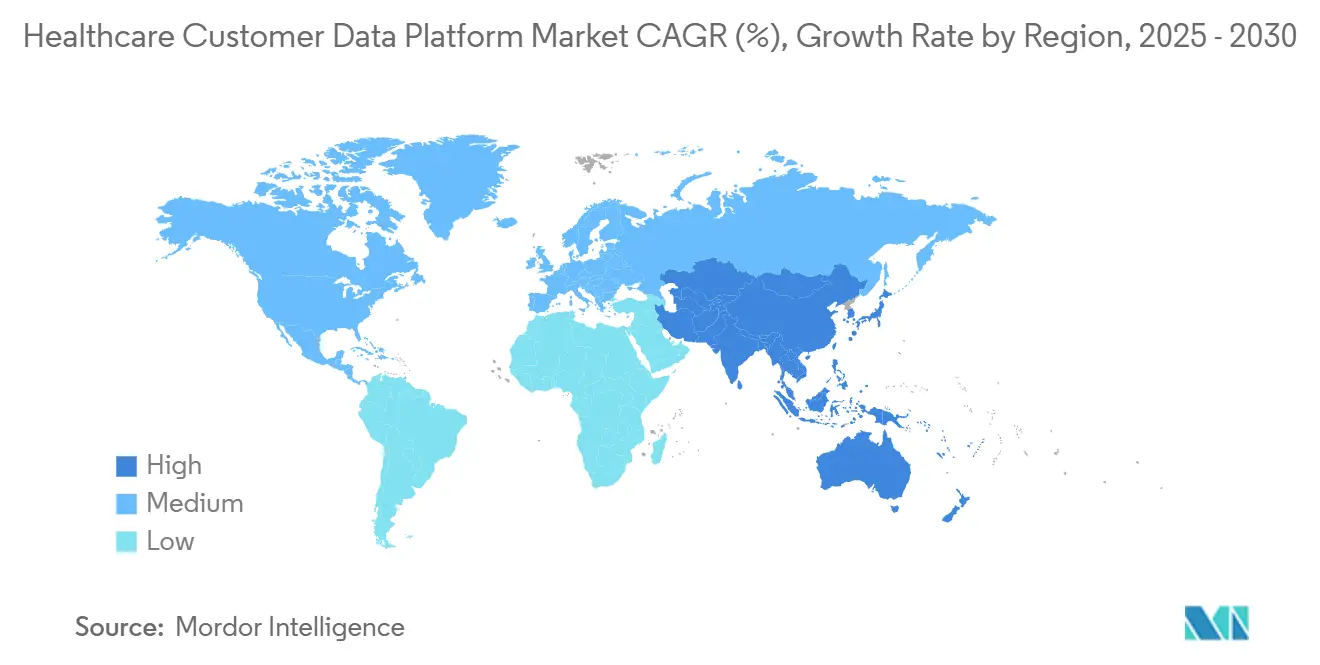

- Par géographie, l'Amérique du Nord a commandé 46,87% de part en 2024, tandis que l'Asie-Pacifique devrait enregistrer un TCAC de 12,56% entre 2025-2030

Tendances et perspectives du marché mondial de l'automatisation des pharmacies centralisées

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante pour le fulfillment d'ordonnances à haut débit | +2.8% | Mondiale, concentrée en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Hausse des coûts de main-d'œuvre et besoin d'efficacité opérationnelle | +2.1% | Mondiale, aiguë en Amérique du Nord et Europe occidentale | Court terme (≤2 ans) |

| Expansion des canaux de pharmacie par correspondance et e-commerce | +1.9% | Mondiale, menée par l'Amérique du Nord, en expansion en APAC | Moyen terme (2-4 ans) |

| Accent sur la sécurité et la précision des médicaments | +1.4% | Mondiale, réglementaire dans les marchés développés | Long terme (≥4 ans) |

| Adoption d'analyses avancées et de robotique | +1.6% | Cœur Amérique du Nord et Europe, APAC émergent | Moyen terme (2-4 ans) |

| Intégration verticale à travers la chaîne d'approvisionnement pharmaceutique | +1.2% | Amérique du Nord et Europe, marchés APAC sélectifs | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour le fulfillment d'ordonnances à haut débit

Les installations traitant plus de 20 000 ordonnances par jour nécessitent maintenant des cellules robotiques avancées qui maintiennent un débit de niveau industriel. Le plus récent centre de micro-fulfillment de Walgreens traite environ 13 millions d'ordonnances annuellement pour environ 200 magasins régionaux, soulignant l'avantage d'échelle maintenant réalisable[1]Walgreens Boots Alliance, "Walgreens Opens Micro Fulfillment Center in Minnesota," walgreensbootsalliance.com. Les emplacements à haut volume affichent un TCAC de 13,65% car ils réduisent les coûts par ordonnance de 13%, améliorent les rotations d'inventaire, et intègrent des points de contrôle de vérification d'image automatisés qui réduisent les erreurs de dispensation. Les volumes de vente par correspondance ont augmenté de 126% depuis 2020, concentrant davantage les ordonnances dans moins mais plus grands centres qui fonctionnent 24h/24 et 7j/7 avec moins de supervision humaine. La tendance redéfinit rapidement le fulfillment d'ordonnances comme un flux de travail de fabrication nécessitant un séquençage de convoyeur, une induction robotique, et une palettisation similaire à la distribution de biens de consommation.

Hausse des coûts de main-d'œuvre et besoin d'efficacité opérationnelle

Le nombre de pharmaciens diplômés a chuté de 10% tandis que les pools de candidats ont diminué de 60% au cours de la dernière décennie, élargissant les pressions salariales que l'automatisation aide à contenir. L'Assembly Bill 1286 de Californie ajoute des ratios de personnel obligatoires, incitant les chaînes à augmenter la capacité sans gonfler la masse salariale. Les cellules automatisées peuvent réduire le temps de préparation des techniciens de 59% et réduire le temps de vérification des pharmaciens de 80%, créant un retour sur investissement rapide dans les marchés urbains à coût élevé. La robotique 24h/24 et 7j/7 élimine également les primes d'heures supplémentaires et atténue les lacunes de planification, permettant aux pharmaciens de se tourner vers des services cliniques tels que les vaccinations, qui ont grimpé de 40% une fois les tâches transférées vers un modèle de centre.

Expansion des canaux de pharmacie par correspondance et e-commerce

La COVID-19 a catalysé un changement permanent vers la dispensation à distance, et la vente par correspondance représente maintenant l'utilisateur final à croissance la plus rapide à 14,67% TCAC. Les opérateurs tels qu'Apotea de Suède ont ajouté une ligne de prélèvement RightHand Robotics qui traite 50 000 commandes supplémentaires quotidiennement. Les règles de télémédecine américaines qui étendent la flexibilité pour la prescription de substances contrôlées débloquent des volumes de vente par correspondance supplémentaires. Les offres de paiement par ordonnance comme Central Fill as a Service de CoverMyMeds réduisent la barrière d'adoption en supprimant les dépenses en capital tout en livrant des fonctions d'étiquetage, de vérification et de traçabilité conformes. L'emballage automatisé en sachets et les modules de chaîne froide garantissent davantage l'intégrité des médicaments pendant la livraison du dernier kilomètre.

Adoption d'analyses avancées et de robotique

Les plateformes prédictives telles que CognitiveRx de Premier détectent les pénuries potentielles de médicaments avec 76% de précision en scannant les modèles d'achat à travers 4 300 hôpitaux. OmniSphere natif cloud d'Omnicell intègre l'analyse d'inventaire, les alertes de maintenance, et l'orchestration robotique dans un tableau de bord unique qui réduit la saisie manuelle de données de 97%. L'IA soutient également la maintenance préventive, réduisant les temps d'arrêt sur les lignes à haut débit à moins de 1%. Bien que les robots de composition stérile restent niche-l'adoption hospitalière a chuté de 4,3% en 2020 à 3,7% en 2023-le mélange continu d'apprentissage automatique et de systèmes de vision devrait rationaliser les tâches complexes dans les thérapies à haute valeur Sterile Compounding Adoption Survey 2023," ashp.org">[2]American Society of Health-System Pharmacists, "USP <797> Sterile Compounding Adoption Survey 2023," ashp.org.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Disponibilité limitée de main-d'œuvre d'automatisation qualifiée | −1.8% | Mondiale, aiguë dans les marchés émergents | Moyen terme (2-4 ans) |

| Exigences de dépenses en capital élevées | −2.3% | Mondiale, particulièrement difficile pour les petits opérateurs | Court terme (≤2 ans) |

| Défis d'intégration des systèmes hérités | −1.5% | Mondiale, plus significative dans les marchés établis avec une infrastructure IT plus ancienne | Court terme (≤2 ans) |

| Contraintes réglementaires sur la dispensation centralisée | −1.2% | Mondiale, avec des règles variables au niveau des états et pays | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Disponibilité limitée de main-d'œuvre d'automatisation qualifiée

Les pharmacies robotisées nécessitent des techniciens versés dans l'interaction entre les réglementations médicamenteuses, l'intégration logicielle, et le dépannage mécanique. Pourtant, le talent technique reste rare, particulièrement dans les marchés émergents où les programmes professionnels accusent du retard. Des cours spécialisés de six à douze mois sont nécessaires, et la diminution des cohortes d'écoles de pharmacie rétrécit davantage l'entonnoir de talents. Les leaders du marché regroupent maintenant la formation sur site et la surveillance à distance pour compenser les lacunes, mais la rareté allonge encore les calendriers de mise en œuvre et augmente les coûts de support. Dans certaines régions, les opérateurs reportent entièrement les mises à niveau jusqu'à ce que les écosystèmes de service mûrissent.

Exigences de dépenses en capital élevées

Un centre entièrement automatisé peut dépasser 1 million USD, et l'inflation récente des composants due aux tarifs a effacé 40 millions USD de l'EBITDA non-GAAP d'Omnicell en 2025. Les indépendants plus petits peinent souvent à obtenir un financement, menant à un paysage à deux niveaux où les chaînes d'entreprise déploient la robotique tandis que les pharmacies locales s'appuient sur des flux de travail manuels. Les solutions telles que le modèle de paiement par ordonnance de CoverMyMeds et les bundles d'abonnement d'Omnicell atténuent les dépenses en capital, mais les projets de rénovation dans les bâtiments existants dépassent encore rapidement les coûts d'équipement en raison des mises à niveau HVAC, électriques et IT. Malgré les fenêtres de retour sur investissement de 2 à 3 ans rapportées par les grandes chaînes, les obstacles en capital restent un frein majeur à la pénétration.

Analyse par segment

Par produits et services : la dominance des équipements stimule les fondations du marché

Les équipements ont détenu 63,67% de part du marché de l'automatisation des pharmacies centralisées en 2024, ancrés par la dispensation robotique haute vitesse, les emballeurs automatisés de sachets, et les lignes de vérification basées sur la vision. Les unités automatisées telles que la série SP de ScriptPro rapportent 99,6% de temps de fonctionnement tout en préparant des milliers d'ordonnances par shift. La taille du marché de l'automatisation des pharmacies centralisées pour les services, cependant, s'étend plus rapidement à un TCAC de 13,56% car les propriétaires recherchent la maintenance prédictive, l'analyse d'optimisation, et le support de conformité. Les programmes liés aux résultats, typifiés par XT Amplify d'Omnicell, intègrent l'analyse comparative clinique avec les mises à niveau d'équipement pour maximiser la réduction d'erreurs et le débit. Les engagements de conseil et de formation de main-d'œuvre croissent parce que les installations ont besoin d'expertise interdisciplinaire pour affiner les chemins de prélèvement robotique, maîtriser les nouveaux mandats de sérialisation, et satisfaire les auditeurs.

L'avantage de part du marché de l'automatisation des pharmacies centralisées pour les équipements reste intact parce que chaque centre greenfield a besoin de convoyeurs, de stockage automatisé, de tunnels d'étiquetage, et de trieurs d'expédition. Même ainsi, l'attrait des revenus récurrents des services pousse les fournisseurs à créer des bundles d'abonnement qui incluent les cycles de renouvellement matériel, le logiciel cloud, et la surveillance à distance 24h/24 et 7j/7. En conséquence, l'industrie de l'automatisation des pharmacies centralisées passe des ventes de capital discrètes vers des partenariats de cycle de vie de solutions qui verrouillent la visibilité des revenus pluriannuels.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'utilisateur final : les chaînes de détail mènent tandis que la vente par correspondance s'accélère

Les chaînes de détail ont contrôlé 41,56% de la part du marché de l'automatisation des pharmacies centralisées en 2024, poussées par des économies d'échelle qui permettent à une seule installation de servir des milliers de magasins. Le réseau de Walgreens traite 13 millions d'ordonnances annuellement à chaque site, libérant les pharmaciens en magasin pour livrer des services de soins. Les systèmes hospitaliers adoptent des centres principalement pour soutenir les thérapies spécialisées et à haut risque, tandis que les pharmacies de soins de longue durée utilisent la robotique pour réduire le temps de récupération de 71% et éliminer 96% des coûts de livraison non programmés, économisant 8 900 USD par installation.

Les opérateurs de vente par correspondance et e-commerce détiennent une base plus petite aujourd'hui mais présentent la montée la plus raide à 14,67% TCAC, propulsés par les ordonnances répétées télémédecine, les plans de médicaments par abonnement, et les plafonds Medicare Part D qui invitent les remplissages multi-mois. Les acteurs de plateforme investissent massivement dans le séquençage automatisé de bacs, les moniteurs de chaîne froide RFID, et les moteurs de routage assistés par IA pour respecter les promesses de livraison 48 heures. Par conséquent, la taille du marché de l'automatisation des pharmacies centralisées liée aux modèles direct-to-consumer est positionnée pour accélérer plus rapidement que toute autre catégorie d'utilisateur final jusqu'en 2030.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par capacité de débit : le volume moyen domine, la haute capacité stimule la croissance

Les centres à débit moyen (5 000-20 000 Rx/jour) ont détenu 47,55% de la taille du marché de l'automatisation des pharmacies centralisées en 2024. Des solutions éprouvées telles que PASS de Parata permettent l'emballage en sachets, le cyclage d'inventaire, et l'audit de codes-barres dans des empreintes d'échelle moyenne qui équilibrent le coût d'automatisation et le volume d'ordonnances. Les paramètres à faible débit (<5 000 Rx/jour) traînent parce que les périodes de retour sur investissement s'étirent, pourtant les robots de table comme Qx-Dextron raccourcissent maintenant le seuil de rentabilité à moins d'un an pour les indépendants plus petits.

Les méga-installations à haut débit (≥20 000 Rx/jour) sont dans une lancée d'expansion avec un TCAC de 13,65%. Le déploiement de Quicktron chez Sinopharm a augmenté la capacité d'entrepôt de 1,5 fois et l'utilisation d'espace de 15% grâce aux navettes automatisées et aux ascenseurs verticaux. Dans ces installations, les stations de prélèvement robotique multi-allées, les erecteurs de caisses automatisés, et les palettiseurs fonctionnent sous un logiciel WES unifié qui maintient la latence des commandes en dessous de 2 heures. Une telle performance cimente le modèle de méga-centre comme la prochaine frontière dans la logistique globale d'ordonnances.

Analyse géographique

L'Amérique du Nord a capturé 46,87% du marché de l'automatisation des pharmacies centralisées en 2024, ancrée par les échéances de sérialisation DSCSA de longue date et la consolidation des chaînes de pharmacie qui favorise les grands centres. Omnicell, BD, et ScriptPro maintiennent des flottes de service étendues et des contrats basés sur les données, permettant des déploiements rapides et l'analyse comparative inter-sites. Les mandats d'état-incluant les lois de prescription électronique dans 35 états et la règle de ratio de personnel de Californie-renforcent davantage le cas pour une automatisation large. La créativité de financement, telle que le modèle basé sur les services de CoverMyMeds, continue d'élargir l'adoption parmi les groupes de taille moyenne.

L'Asie-Pacifique est le territoire à croissance la plus rapide, projeté à 12,56% TCAC. La poussée politique de la Chine pour la numérisation de la fabrication pharmaceutique sous-tend des déploiements à grande échelle tels que l'entrepôt automatisé de Sinopharm, le premier du genre dans le pays. La démographie vieillissante du Japon et les mandats de sécurité des médicaments poussent les hôpitaux à investir dans l'inspection de sachets et la traçabilité. Les subventions gouvernementales pour la technologie de fabrication intelligente en Inde, Corée du Sud, et Singapour élargissent la base installée pour la dispensation robotique, l'analyse d'inventaire, et l'emballage de chaîne froide[3]International Society for Pharmaceutical Engineering, "Pharma 4.0 in Asia Pacific," ispe.org.

L'Europe reste un contributeur de croissance stable, sous-tendue par le Pharmaceutical Inspection Co-operation Scheme et les réformes e-santé spécifiques aux pays. Le centre d'automatisation de 14 000 m² de Dr. Max en Italie livre des ordonnances nationales avec des tours navettes SSI SCHAEFER et des AMR Geekplus, présentant l'orchestration multi-fournisseur à l'échelle. L'amendement de 2024 à la Loi sur les pharmacies du Danemark permet aux pharmacies hospitalières de dispenser directement aux patients externes, élargissant le réseau de centres adressable. Les objectifs de durabilité motivent les opérateurs européens à installer des systèmes de navettes éco-énergétiques et intégrer des flux d'emballage recyclable aux côtés de la dispensation robotique.

Paysage concurrentiel

Le marché de l'automatisation des pharmacies centralisées est modérément fragmenté, avec Omnicell, BD (après son achat de Parata), et ScriptPro sécurisant des positions d'ancrage grâce à l'étendue du matériel, l'analyse cloud, et le support terrain national. Les entrants de niveau moyen incluent iA (majoritairement détenu par Walgreens) et Swisslog Healthcare, chacun tirant parti de partenariats stratégiques pour étendre la profondeur du portefeuille. Les nouveaux venus centrés sur l'IA tels que Plenful ont levé 17 millions USD pour automatiser les flux de travail de réclamations, signalant un intérêt croissant de capital-risque dans les couches d'automatisation adjacentes qui complètent les lignes de dispensation.

Les fusions et acquisitions restent actives. L'acquisition de Parata par BD pour 1,5 milliard USD renforce son empreinte de gestion des médicaments, tandis que la participation majoritaire de 850 millions USD de McKesson dans PRISM Vision approfondit les capacités de fulfillment spécialisé. La différenciation technologique gravite vers l'orchestration native cloud, l'analyse prédictive, et les plans de service basés sur les résultats. Les fournisseurs garantissent de plus en plus les réductions de taux d'erreur et les gains de débit, alignant les structures de frais avec les métriques de performance vérifiées. L'espace blanc persiste dans l'automatisation de composition stérile où l'adoption hospitalière a glissé à 3,7% en 2023, laissant de la place pour des conceptions simplifiées, de système fermé.

Leaders de l'industrie de l'automatisation des pharmacies centralisées

-

McKesson Corporation

-

Parata Systems LLC

-

Omnicell Inc

-

ARxIUM Inc

-

RxSafe LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Walgreens Boots Alliance a ouvert un centre à Brooklyn Park, Minnesota, capable de remplir 13 millions d'ordonnances annuellement pour près de 200 magasins.

- Mai 2025 : Omnicell a rapporté des revenus Q1 2025 de 270 millions USD, en hausse de 24 millions USD d'une année sur l'autre, et a relevé les prévisions annuelles.

- Février 2025 : McKesson a accepté d'acquérir 80% de PRISM Vision Holdings pour environ 850 millions USD, renforçant la portée des pharmacies spécialisées.

- Décembre 2024 : Omnicell a lancé OmniSphere, un moteur de flux de travail natif cloud qui unifie la robotique et les dispositifs intelligents pour la conformité DSCSA.

- Septembre 2024 : BD a complété son rachat de Parata Systems, ajoutant l'automatisation central fill et ambulatoire à son portefeuille de médicaments.

Portée du rapport mondial sur le marché de l'automatisation des pharmacies centralisées

Les systèmes d'automatisation des pharmacies centralisées sont des dispositifs contrôlés par ordinateur pour préparer les ordonnances répétées reçues électroniquement des succursales connectées situées centralement sur un cycle continu pour simplifier les processus de comptage, d'emballage, et de remplissage en grandes quantités. La pharmacie centralisée dispense les médicaments, vérifie, étiquette et emballe les articles de l'ordonnance dans un sac et étiquette le sac avec précision afin qu'ils puissent être facilement triés et transportés vers les succursales respectives.

| Équipements | Systèmes de dispensation automatisée de médicaments |

| Systèmes d'emballage et d'étiquetage automatisés | |

| Systèmes de composition automatisée de médicaments | |

| Autres équipements | |

| Services | Services de mise en œuvre et d'intégration |

| Services de maintenance et de support | |

| Services de conseil et de formation |

| Pharmacies centralisées hospitalières |

| Installations centralisées de chaînes de détail |

| Pharmacies de vente par correspondance et en ligne |

| Pharmacies de soins de longue durée (SLD) |

| Faible (≤5k Rx/jour) |

| Moyen (5k-20k Rx/jour) |

| Élevé (≥20k Rx/jour) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produits et services | Équipements | Systèmes de dispensation automatisée de médicaments |

| Systèmes d'emballage et d'étiquetage automatisés | ||

| Systèmes de composition automatisée de médicaments | ||

| Autres équipements | ||

| Services | Services de mise en œuvre et d'intégration | |

| Services de maintenance et de support | ||

| Services de conseil et de formation | ||

| Par type d'utilisateur final | Pharmacies centralisées hospitalières | |

| Installations centralisées de chaînes de détail | ||

| Pharmacies de vente par correspondance et en ligne | ||

| Pharmacies de soins de longue durée (SLD) | ||

| Par capacité de débit | Faible (≤5k Rx/jour) | |

| Moyen (5k-20k Rx/jour) | ||

| Élevé (≥20k Rx/jour) | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de l'automatisation des pharmacies centralisées ?

Le marché est évalué à 0,79 milliard USD en 2025 et projeté pour atteindre 1,35 milliard USD d'ici 2030.

Quel segment s'étend le plus rapidement dans le marché de l'automatisation des pharmacies centralisées ?

Les pharmacies de vente par correspondance et en ligne sont prévues pour croître à un TCAC de 14,67% jusqu'en 2030, dépassant tous les autres segments d'utilisateur final.

Pourquoi les méga-installations à haut débit gagnent-elles en popularité ?

Les sites traitant au moins 20 000 ordonnances quotidiennement réduisent les coûts par ordonnance de 13% et améliorent l'utilisation d'espace, produisant le ROI le plus élevé parmi les niveaux de capacité.

Comment la hausse des coûts de main-d'œuvre influence-t-elle l'investissement en automatisation ?

L'Asie-Pacifique est estimée croître au TCAC le plus élevé sur la période de prévision (2025-2030).

Quelle région a la plus grande part dans le marché de l'automatisation des pharmacies centralisées ?

Une baisse de 10% des diplômés en pharmacie et les nouvelles lois de ratio de personnel rendent la robotique attrayante, car les centres automatisés réduisent le temps de préparation des techniciens de 59% et le temps de vérification des pharmaciens de 80%.

Quelle région montre le rythme de croissance le plus rapide ?

L'Asie-Pacifique devrait atteindre un TCAC de 12,56% entre 2025 et 2030 en raison des politiques de modernisation manufacturière et des dépenses de santé croissantes.

Quels sont les principaux obstacles à une adoption plus large ?

Les exigences de capital initial élevées et un pool limité de techniciens d'automatisation qualifiés restent les deux plus grandes contraintes sur les nouveaux déploiements.

Dernière mise à jour de la page le: