Analyse du marché des systèmes de déploiement doxygène durgence pour les passagers

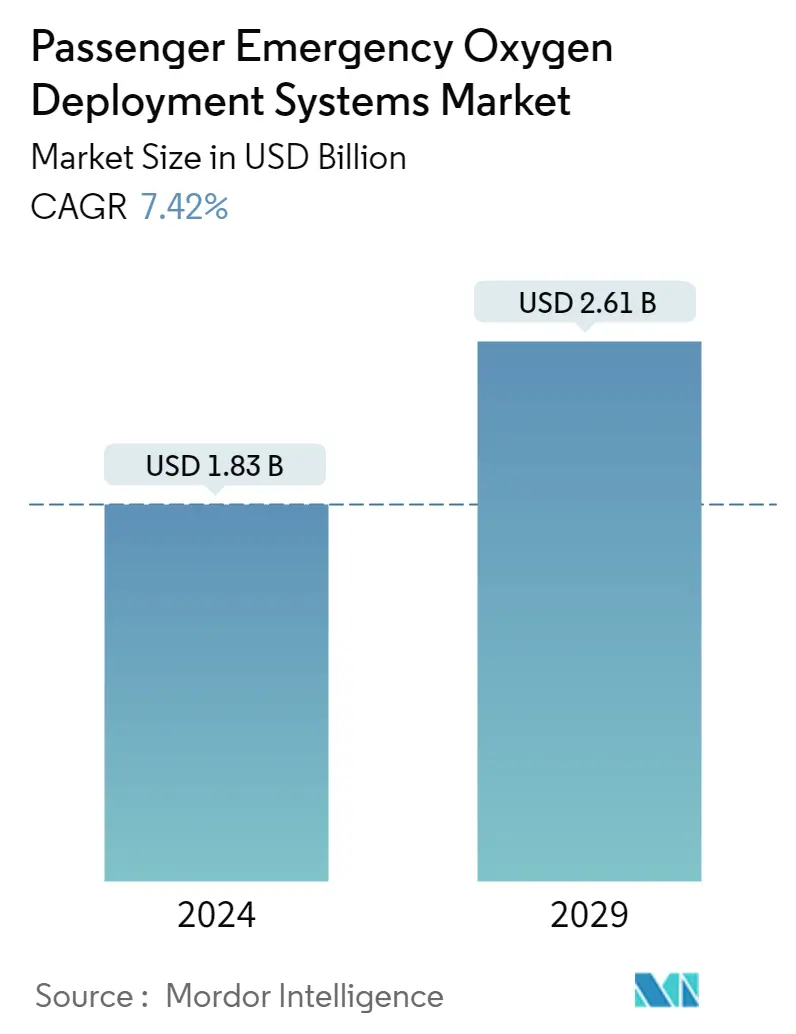

La taille du marché des systèmes de déploiement doxygène durgence pour les passagers est estimée à 1,83 milliard USD en 2024 et devrait atteindre 2,61 milliards USD dici 2029, avec une croissance de 7,42 % au cours de la période de prévision (2024-2029).

Selon les dernières mises à jour de l'IATA, de l'OACI, de l'Airports Council International (ACI), de l'Organisation mondiale du tourisme (OMT), de l'Organisation mondiale du commerce (OMC) et du Fonds monétaire international (FMI), le trafic aérien international de passagers en L'année 2023 s'est améliorée par rapport à celle de 2022. Le trafic aérien international de passagers en juillet 2023 a augmenté de 26,2% par rapport à juillet 2022, et les passagers-kilomètres payants (RPK) au premier semestre 2023 ont atteint 47,2% de celui de 2022.

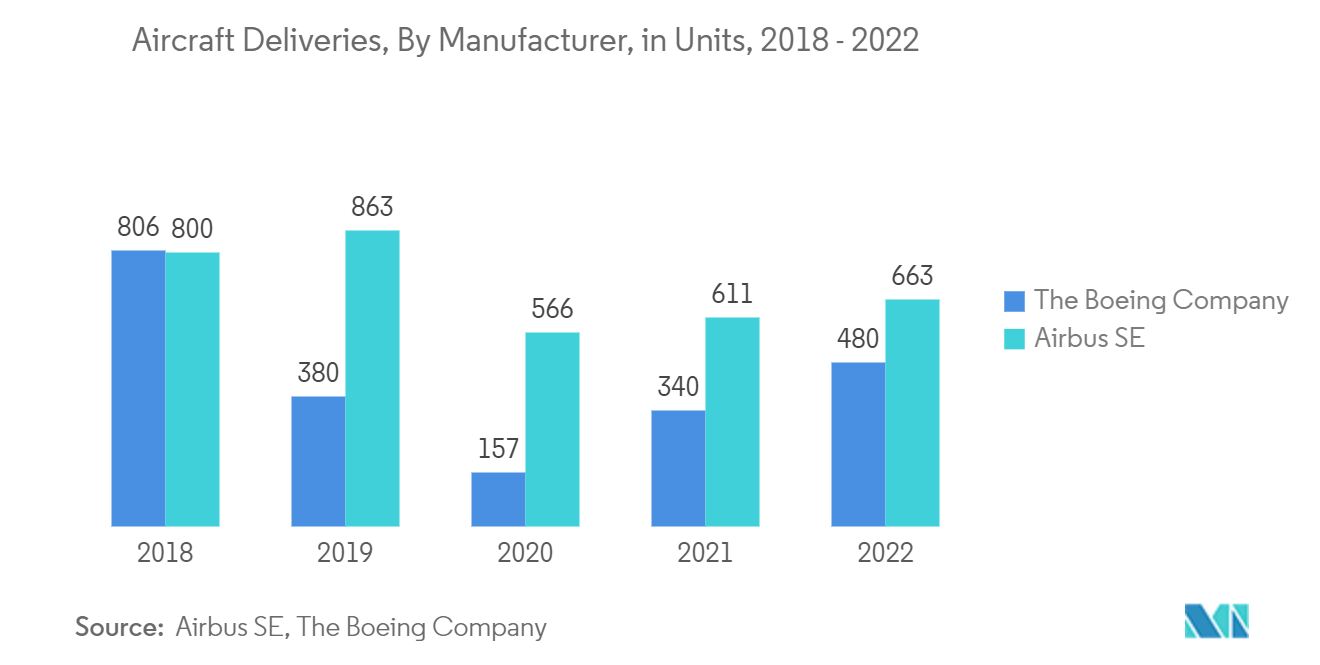

Laugmentation des commandes et des livraisons de nouveaux avions commerciaux en raison de laugmentation du nombre de passagers du trafic aérien devrait augmenter la demande de systèmes doxygène durgence dans les avions au cours de la période de prévision. Le remplacement des avions vieillissants et des réglementations strictes en matière de sécurité sont dautres facteurs qui alimentent la croissance du marché. De plus, les reconfigurations des structures de cabine et linstallation de systèmes offrent des opportunités de marché aux acteurs du MRO.

Les dépenses militaires croissantes des économies émergentes stimulent les investissements dans lachat davions de nouvelle génération pour renforcer leurs capacités aériennes. De plus, les avions de combat doivent effectuer des manœuvres High-G, ce qui oblige le pilote à porter un masque à oxygène pour rester conscient. Ces commandes programmées devraient soutenir la croissance des systèmes à oxygène dans les avions militaires. La nécessité de remplacer régulièrement les systèmes doxygène devrait également stimuler la croissance du marché dans les années à venir.

Tendances du marché des systèmes de déploiement doxygène durgence pour les passagers

Le segment des avions commerciaux dominera le marché au cours de la période prévue

Le segment des avions commerciaux domine actuellement le marché et devrait maintenir sa domination au cours de la période de prévision. Cela s'explique principalement par l'augmentation des achats d'avions plus récents par les compagnies aériennes mondiales afin de remplacer leurs flottes vieillissantes et d'élargir leur offre de services. La demande croissante davions commerciaux résulte de laugmentation du trafic aérien mondial de passagers, qui a poussé les transporteurs à acheter des avions de nouvelle génération pour assurer leur rentabilité. Selon les estimations de lAssociation du transport aérien international (IATA), la demande de transport aérien augmentera de 3,4 % en moyenne par rapport à lannée précédente dici 2040. En 2022, plus de 3,7 milliards de personnes ont voyagé par des compagnies aériennes commerciales dans le monde. L'augmentation du trafic aérien incite les compagnies aériennes à lancer des opérations d'achat et à passer des commandes d'avions de nouvelle génération. Par exemple, en juillet 2022, Alaska Airlines a passé une commande de 52 Boeing B737 MAX dans le but détendre sa flotte. En 2022, Boeing a reçu 561 commandes de B737 MAX et 213 commandes de gros porteurs. Laugmentation de la demande davions commerciaux entraînera également la demande de systèmes de déploiement doxygène durgence, la sécurité étant lune des principales missions de laviation commerciale.

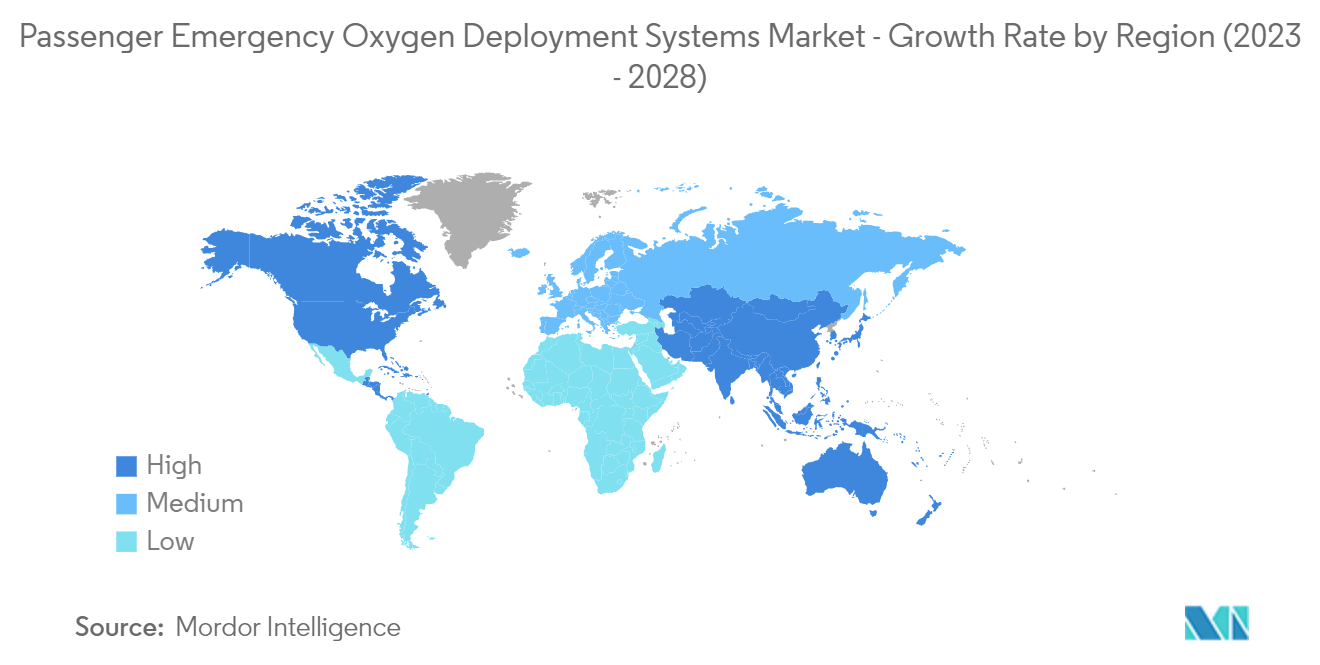

LAsie-Pacifique devrait enregistrer le taux de croissance le plus élevé au cours de la période de prévision

La région Asie-Pacifique du marché devrait enregistrer le TCAC le plus élevé au cours de la période de prévision en raison des achats massifs davions commerciaux auprès des compagnies aériennes en raison de la reprise rapide du trafic de passagers dans la région. Par exemple, au premier semestre 2023, le trafic régional de passagers a augmenté de 125,6 % par rapport à 2022. En outre, la croissance des dépenses militaires des pays de la région en raison des tensions géopolitiques persistantes entre les pays devrait propulser l'investissement des forces armées dans l'acquisition d'avions militaires de nouvelle génération pour renforcer leurs capacités aériennes.

Les compagnies aériennes de Chine, d'Inde, du Japon et de Corée du Sud ont d'énormes carnets de commandes d'avions à fuselage étroit et gros-porteurs auprès des équipementiers d'avions dans le cadre des programmes d'expansion et de modernisation de leur flotte. Par exemple, selon Boeing, la région Asie-Pacifique recevra probablement 8595 livraisons davions au cours de la période 2022-2041. Environ 76 % des avions livrés devraient être des avions monocouloirs, et environ 50 % des avions seront livrés à des compagnies aériennes chinoises. La reprise du trafic passagers intérieur stimulera lachat davions à fuselage étroit dans les années à venir. Par ailleurs, en juin 2023, Indigo (Inde) a commandé 500 avions de la famille Airbus A320neo au Salon du Bourget. De même, Air India (Inde) a signé des contrats d'achat de 250 avions Airbus et de 220 nouveaux avions Boeing, d'une valeur de 70 milliards de dollars. Les commandes d'Air India comprennent 70 gros-porteurs, dont 34 A350-1000 et six A350-900 d'Airbus, 20 B787 Dreamliners et 10 B777X de Boeing. Il comprend également 140 Airbus A320neo, 70 Airbus A321neo et 190 Boeing B737 MAX à fuselage étroit. La compagnie aérienne a également signé des options pour acheter 70 avions supplémentaires à Boeing, dont 50 B737 MAX et 20 B787 Dreamliners.

Aperçu du marché des systèmes de déploiement doxygène durgence pour les passagers

Le marché des systèmes de déploiement d'oxygène d'urgence pour passagers est consolidé avec la présence d'acteurs de premier plan tels que Safran, RTX Corporation, Meggitt (Parker Hannifin Corporation), Diehl Stiftung Co. KG et Worthington Industries, Inc. Ces acteurs soutiennent activement les programmes d'avions commerciaux, tels que les A320, A330, A350 XWB, B737 et B787 Dreamliner. Safran SA fournit également des systèmes à oxygène pour les programmes d'avions de l'aviation générale, comme la série Bombardier Global, Dassault 7X, Embraer Legacy 450/500/650 et Praetor 500/600. En juin 2023, Safran a acquis les activités oxygène et azote aéronautiques d'Air Liquide Advanced Technologies. Cette acquisition complète la gamme de produits Safran On-Board Oxygen Generation Systems (OBOGS).

De même, en septembre 2021, Caeli Nova (Royaume-Uni) a signé un accord de partenariat de co-développement avec Airbus pour le système d'oxygène d'urgence pour passagers Cordillera en tant qu'option d'installation en ligne. La majorité des fournisseurs de systèmes doxygène concluent des contrats à long terme avec les constructeurs davions afin de maintenir des revenus constants. En février 2022, Singapore Airlines (SIA) a passé une commande de sept Airbus A350F, avec une option sur cinq appareils supplémentaires. Les Airbus A350F doivent remplacer les Boeing B747-400F en service.

Leaders du marché des systèmes de déploiement doxygène durgence pour les passagers

Worthington Industries, Inc.

RTX Corporation

Safran

Meggitt PLC

Diehl Stiftung & Co. KG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes de déploiement doxygène durgence pour les passagers

Juillet 2023 Mission Systems a reçu un contrat de 12 millions de dollars pour repenser et mettre à niveau le concentrateur d'oxygène embarqué existant du système d'oxygène GGU-12+ dans les avions de combat multirôles australiens F/A-18F.

Juin 2022 Diehl Aviation (Allemagne) construit son propre générateur d'alimentation d'urgence en oxygène pour les avions de passagers. La société a présenté officiellement son produit à Aircraft Interiors Expo (AIX). Le générateur Diehl Aviation pourrait être installé et modernisé dans toute la famille Airbus A320 et la série Boeing B737.

Segmentation de lindustrie des systèmes de déploiement doxygène durgence pour les passagers

Les systèmes d'oxygène d'urgence sont déployés dans l'avion en cas d'urgence pour aider les passagers et l'équipage. L'étude de marché comprend tous les composants des systèmes à oxygène des avions, tels que les masques à oxygène, les dispositifs de stockage d'oxygène et les systèmes de distribution d'oxygène.

Le marché des systèmes de déploiement doxygène durgence pour les passagers est segmenté par système, type davion et géographie. Le marché des systèmes de déploiement doxygène durgence pour les passagers est segmenté par le système en systèmes doxygène pour léquipage et en systèmes doxygène pour les passagers. Par type davion, le marché est segmenté en avions commerciaux, avions militaires et avions de laviation générale. Par géographie, le marché est segmenté en Amérique du Nord, en Europe, en Asie-Pacifique, en Amérique latine, au Moyen-Orient et en Afrique.

La taille du marché et les prévisions pour tous les segments ont été fournies en valeur (USD).

| Système d'oxygène pour l'équipage |

| Système d'oxygène pour les passagers |

| Avions commerciaux |

| Avions militaires |

| Avions d'aviation générale |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Inde |

| Chine | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | Brésil |

| Mexique | |

| Reste de l'Amérique latine | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Emirats Arabes Unis | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Système | Système d'oxygène pour l'équipage | |

| Système d'oxygène pour les passagers | ||

| Type d'avion | Avions commerciaux | |

| Avions militaires | ||

| Avions d'aviation générale | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Inde | |

| Chine | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | Brésil | |

| Mexique | ||

| Reste de l'Amérique latine | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Emirats Arabes Unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les systèmes de déploiement doxygène durgence pour les passagers

Quelle est la taille du marché des systèmes de déploiement doxygène durgence pour les passagers ?

La taille du marché des systèmes de déploiement doxygène durgence pour les passagers devrait atteindre 1,83 milliard USD en 2024 et croître à un TCAC de 7,42 % pour atteindre 2,61 milliards USD dici 2029.

Quelle est la taille actuelle du marché des systèmes de déploiement doxygène durgence pour les passagers ?

En 2024, la taille du marché des systèmes de déploiement doxygène durgence pour passagers devrait atteindre 1,83 milliard USD.

Qui sont les principaux acteurs du marché des systèmes de déploiement doxygène durgence pour les passagers ?

Worthington Industries, Inc., RTX Corporation, Safran, Meggitt PLC, Diehl Stiftung & Co. KG sont les principales entreprises opérant sur le marché des systèmes de déploiement doxygène durgence pour les passagers.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des systèmes de déploiement doxygène durgence pour les passagers ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des systèmes de déploiement doxygène durgence pour les passagers ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des systèmes de déploiement doxygène durgence pour passagers.

Quelles années couvre ce marché des systèmes de déploiement doxygène durgence pour les passagers et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des systèmes de déploiement doxygène durgence pour les passagers était estimée à 1,7 milliard de dollars. Le rapport couvre la taille historique du marché des systèmes de déploiement doxygène durgence pour les passagers pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des systèmes de déploiement doxygène durgence pour les passagers pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des systèmes de déploiement doxygène durgence pour les passagers

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des systèmes de déploiement doxygène durgence pour passagers 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des systèmes de déploiement doxygène durgence pour les passagers comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.