Taille et part du marché des aliments prêts-à-consommer d'Amérique du Nord

Analyse du marché des aliments prêts-à-consommer d'Amérique du Nord par Mordor Intelligence

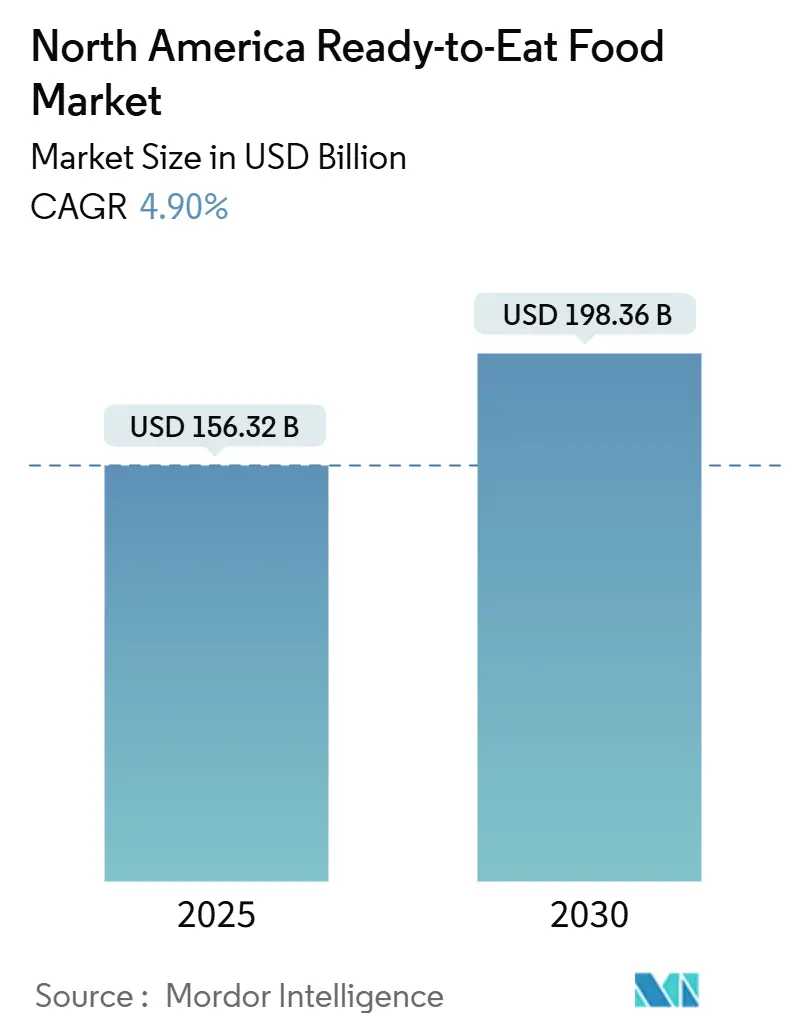

En 2025, le marché nord-américain des aliments prêts-à-consommer était évalué à 156,32 milliards USD, avec des projections estimant qu'il atteindra 198,56 milliards USD d'ici 2030, croissant à un TCAC stable de 4,90 %. Cette croissance est principalement tirée par l'évolution des modes de vie des consommateurs, incluant des horaires plus chargés, une augmentation des ménages d'une seule personne et une participation plus élevée à la population active, ce qui accroît la demande pour des solutions de repas pratiques. Les développements réglementaires ont davantage soutenu cette tendance. En 2025, la FDA américaine a mis en œuvre l'étiquetage nutritionnel sur le devant des emballages et redéfini l'allégation ' sain ', incitant les fabricants à reformuler les produits tout en maintenant le goût et la portabilité pour répondre aux attentes des consommateurs. L'expansion du commerce électronique a également joué un rôle central dans l'amélioration de l'accessibilité du marché. Les partenariats stratégiques dans l'espace numérique ont rationalisé la livraison du dernier kilomètre, rendant les aliments prêts-à-consommer plus accessibles aux consommateurs. De plus, les changements démographiques au Mexique, tels que l'urbanisation et l'évolution des préférences alimentaires, accélèrent l'adoption d'options alimentaires pratiques. Malgré les défis comme la hausse des coûts des intrants, les fabricants atténuent ces pressions par des investissements dans l'automatisation, qui non seulement aident à gérer les marges mais stimulent également l'innovation continue dans les offres de produits. Ces facteurs combinés positionnent le marché nord-américain des aliments prêts-à-consommer pour une croissance soutenue durant la période de prévision.

Points clés du rapport

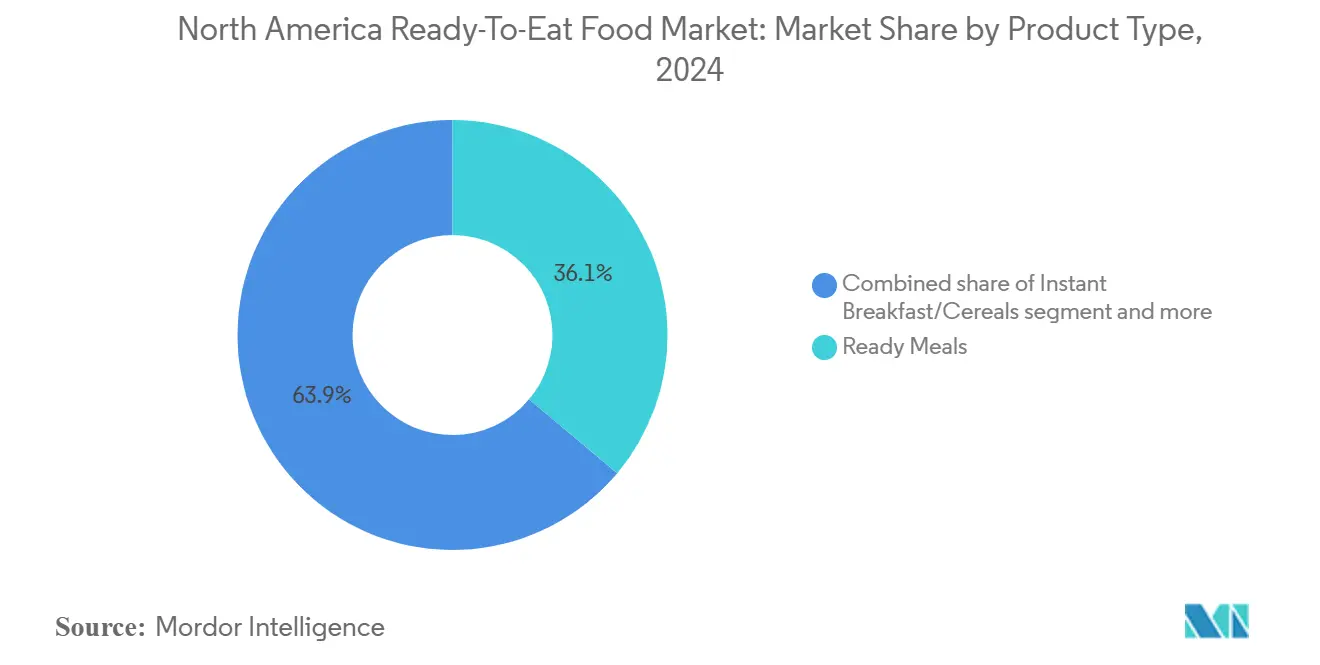

- Par type de produit, les plats cuisinés ont dominé avec 36,11 % de part de revenus en 2024 et devraient afficher un TCAC de 4,75 % jusqu'en 2030.

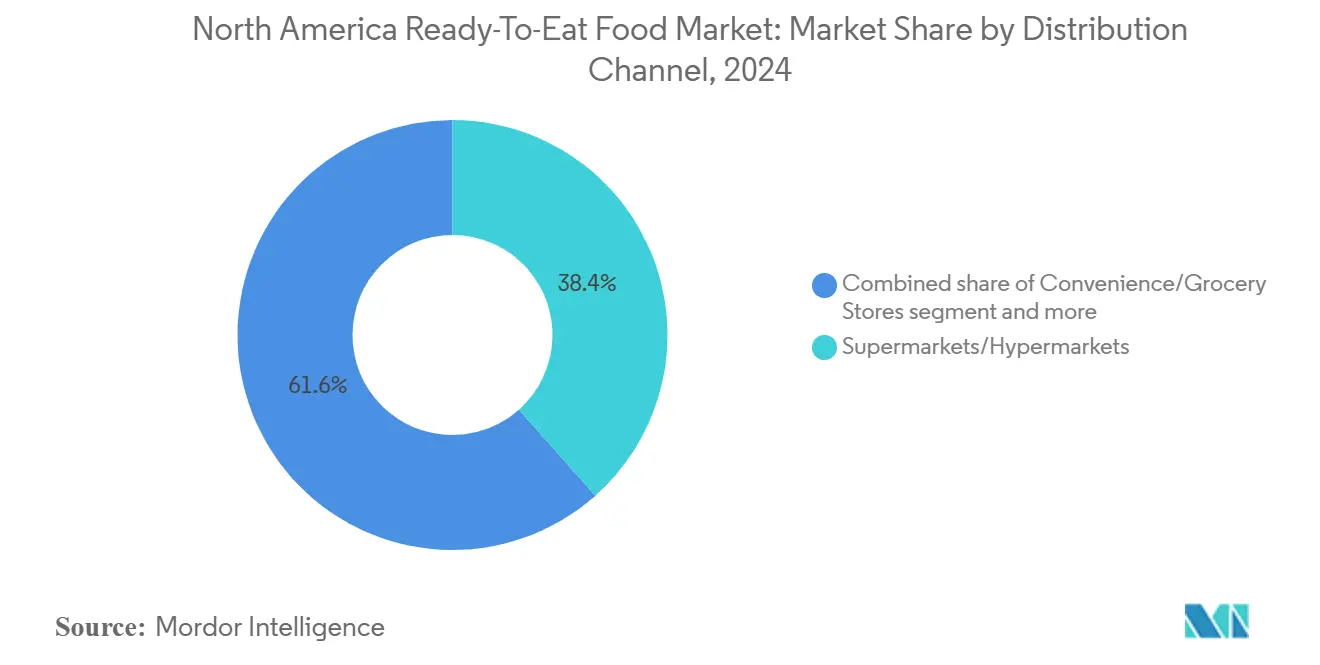

- Par canal de distribution, les supermarchés/hypermarchés ont capturé 38,43 % de la part de marché des aliments prêts-à-consommer en 2024, tandis que les magasins de détail en ligne devraient s'étendre à un TCAC de 6,73 % jusqu'en 2030.

- Par géographie, les États-Unis détenaient 83,45 % de la taille du marché des aliments prêts-à-consommer en 2024 ; le Mexique devrait croître à un TCAC de 7,21 % entre 2025 et 2030.

Tendances et perspectives du marché des aliments prêts-à-consommer d'Amérique du Nord

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Disponibilité d'options de cuisine diversifiées dans les formats prêts-à-consommer | +0.8% | Amérique du Nord, avec l'impact le plus fort dans les centres urbains | Moyen terme (2-4 ans) |

| Nombre croissant de ménages d'une seule personne | +1.2% | États-Unis et Canada, particulièrement les zones métropolitaines | Long terme (≥ 4 ans) |

| Avancées dans l'emballage pour améliorer la durée de conservation et la portabilité | +0.6% | Avec adoption précoce en Amérique du Nord | Court terme (≤ 2 ans) |

| Croissance rapide des plateformes de livraison alimentaire en ligne et d'épicerie électronique | +1.1% | Amérique du Nord, avec le Mexique montrant une adoption accélérée | Moyen terme (2-4 ans) |

| L'augmentation de la participation à la population active stimule la demande pour des solutions alimentaires gain de temps | +0.9% | États-Unis et Canada, marchés urbains et suburbains | Long terme (≥ 4 ans) |

| Volonté croissante des consommateurs de dépenser pour des produits prêts-à-consommer premium | +0.4% | Amérique du Nord, concentrée dans les démographies à revenus plus élevés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Disponibilité d'options de cuisine diversifiées dans les formats prêts-à-consommer

Les fabricants redéfinissent les stratégies de développement de produits pour s'aligner avec le désir croissant des consommateurs d'expériences culinaires diversifiées. Selon le rapport Food Processing Ingredients Annual de l'USDA, la demande pour les aliments prêts-à-consommer au Mexique augmente, particulièrement parmi les jeunes consommateurs [1]Source: United States Department of Agriculture, "Food Processing Ingredients Annual", www.apps.fas.usda.gov. Ce changement est alimenté par une acceptation croissante des saveurs internationales, ce qui stimule la croissance du marché. La tendance a évolué au-delà des aliments ethniques traditionnels pour inclure des concepts de fusion innovants et des spécialités régionales, permettant aux marques de se distinguer dans un marché concurrentiel. En offrant une plus grande variété d'options, les entreprises peuvent commander une tarification premium tout en attirant un spectre démographique plus large. De plus, Développement des exportations Canada identifie les saveurs mondiales, avec un fort accent sur les cuisines asiatiques et indiennes, comme des tendances significatives pour 2025. Cela reflète une préférence croissante des consommateurs pour des expériences internationales authentiques livrées dans des formats pratiques. En adoptant une approche axée sur les données pour l'innovation des saveurs, les marques peuvent lancer stratégiquement des produits ciblés, minimisant le risque d'échec dans les catégories de cuisine émergentes et assurant l'alignement avec les attentes des consommateurs.

Nombre croissant de ménages d'une seule personne

Les marchés urbains subissent un changement significatif dans le secteur des aliments prêts-à-consommer en raison de l'augmentation des ménages d'une seule personne. Ces changements, couplés avec des espaces de vie limités et des modes de vie urbains rapides, stimulent la demande pour des options de repas plus petites et pratiques. Statistique Canada souligne que l'évolution des structures de ménages remodèle les habitudes d'achat alimentaire. Les ménages d'une seule personne, un segment de consommateurs clé, préfèrent les produits premium et sont prêts à payer plus pour des repas de haute qualité et pratiques, rendant la cuisine pour une personne comparable à l'achat d'aliments préparés. Le Bureau du recensement américain a signalé 38,1 millions de ménages d'une seule personne aux États-Unis en 2023, en hausse par rapport à 37,89 millions en 2022, montrant leur influence croissante sur le marché [2]Source: US Census Bureau, "Number of single-person households in the United States from 1960 to 2023", www2.census.gov. Les marques peuvent satisfaire ce segment en offrant des produits avec un emballage refermable, une durée de conservation plus longue et un contrôle des portions. De plus, ces consommateurs utilisent de plus en plus les services d'épicerie en ligne et les plateformes de livraison de repas, stimulant les canaux de vente au détail numériques. Aligner les offres de produits et les stratégies de distribution avec ces tendances permet aux entreprises de capturer la demande et de renforcer leur position sur le marché des aliments prêts-à-consommer.

Avancées dans l'emballage pour améliorer la durée de conservation et la portabilité

L'innovation dans l'emballage, tirée par les avancées en technologies intelligentes et matériaux durables, est devenue un différenciateur concurrentiel clé. Ces innovations remodèlent les attentes des consommateurs tout en répondant aux normes réglementaires évolutives. L'Institut des technologues alimentaires souligne des développements comme les films métallisés qui améliorent la durée de conservation et réduisent l'utilisation de plastique, et les technologies d'impression numérique pour des mises à jour d'étiquettes rentables afin de respecter la conformité [3]Source: The Institute of Food Technologists, "Top 7 Food Packaging Innovations", www.ift.org. Les mandats d'étiquetage nutritionnel sur le devant des emballages de la FDA mettent l'accent sur des conceptions qui intègrent la conformité réglementaire avec l'attrait du produit. Les tests de migration assurent la sécurité alimentaire en atténuant les préoccupations de transfert chimique, favorisant la confiance et permettant l'innovation. L'accent sur la durabilité a accéléré les solutions d'emballage compostables, répondant aux réglementations environnementales et à la demande croissante des consommateurs pour des options respectueuses de l'environnement. Ces avancées créent des opportunités pour un positionnement de produit premium tout en abordant les facteurs réglementaires, environnementaux et axés sur les consommateurs qui influencent les décisions d'achat.

Croissance rapide des plateformes de livraison alimentaire en ligne et d'épicerie électronique

Le commerce numérique transforme les achats des consommateurs et les opérations du marché. Les données gouvernementales soulignent une dépendance croissante aux plateformes technologiques pour la distribution alimentaire, signalant un changement industriel. L'USDA, l'EPA et la FDA investissent dans les écosystèmes numériques pour réduire le gaspillage alimentaire, améliorer la transparence de la chaîne d'approvisionnement et améliorer la gestion des risques. Les partenariats entre les distributeurs alimentaires et les plateformes technologiques permettent aux petites marques de contourner les barrières de vente au détail traditionnelles et d'atteindre directement les consommateurs. L'intégration des prestations SNAP dans le commerce électronique élargit l'accès pour les groupes mal desservis, promouvant l'inclusivité. Les avancées technologiques améliorent la fidélisation client, l'accessibilité et l'expérience d'achat. Les plateformes de commerce électronique fournissent des données précieuses aux fabricants pour affiner les produits et les stratégies marketing, favorisant l'innovation rapide et l'agilité du marché. Les insights des achats en ligne stimulent le développement de produits et optimisent les chaînes d'approvisionnement, assurant que les entreprises restent compétitives dans un marché rapide.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations concernant la valeur nutritionnelle et l'utilisation d'ingrédients artificiels | -0.7% | Amérique du Nord, particulièrement parmi les démographies soucieuses de la santé | Moyen terme (2-4 ans) |

| Préférence croissante pour les alternatives alimentaires fraîches et biologiques | -0.9% | États-Unis et Canada, plus forte dans les marchés urbains | Long terme (≥ 4 ans) |

| Réglementations gouvernementales strictes sur l'étiquetage alimentaire et les additifs | -0.5% | États-Unis et Canada, avec le Mexique suivant des tendances similaires | Court terme (≤ 2 ans) |

| Impact environnemental des déchets d'emballage des produits prêts-à-consommer | -0.3% | Amérique du Nord, avec l'impact le plus fort dans les régions soucieuses de l'environnement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations concernant la valeur nutritionnelle et l'utilisation d'ingrédients artificiels

Alors que les campagnes de sensibilisation à la santé et les changements réglementaires mettent l'accent sur la transparence des ingrédients, le scepticisme des consommateurs envers les aliments ultra-transformés augmente. Le système d'étiquetage nutritionnel sur le devant des emballages de la FDA catégorise les produits comme ' Faible ', ' Moyen ' ou ' Élevé ' en graisses saturées, sodium et sucres ajoutés, rendant les déficiences nutritionnelles plus claires. Cela s'aligne avec une tendance rapportée par le Conseil international d'information alimentaire, où plus de consommateurs scrutent les étiquettes d'ingrédients et de nutrition. La demande pour des produits à étiquette propre et réduits en sucre augmente, reflétant un changement vers des choix plus sains [4]Source: International Food Information Council, "2024 IFIC Food & Health Survey", www.foodinsight.org. Les changements réglementaires poussent les fabricants à reformuler les produits, mais cela augmente souvent les coûts et altère les profils de goût, particulièrement dans les aliments de commodité. Les produits mal notés sous le nouveau système risquent de perdre l'attrait du marché, mettant la pression sur les fabricants d'innover. Les directives de la FDA sur les aliments prêts-à-consommer à faible humidité soulignent un accent sur la sécurité alimentaire, exhortant une assainissement robuste pour prévenir la contamination. Les fabricants investissent dans des formulations à étiquette propre et des ingrédients fonctionnels pour répondre aux demandes réglementaires et des consommateurs, mais équilibrer ces changements avec l'abordabilité et le goût reste un défi pour le marché des aliments transformés.

Préférence croissante pour les alternatives alimentaires fraîches et biologiques

L'Association du commerce biologique (OTA) souligne la croissance rapide du secteur alimentaire biologique comme une menace significative pour les produits prêts-à-consommer traditionnels. Les millennials et la génération Z stimulent ce changement, priorisant les bénéfices pour la santé plutôt que les allégations environnementales lors de l'achat de produits biologiques. Cette préférence défie les fabricants d'aliments prêts-à-consommer, car les jeunes acheteurs valorisent la santé et la durabilité plutôt que la commodité. La tendance ' l'alimentation comme médecine ' met davantage l'accent sur les produits frais et les options minimalement transformées, créant des obstacles supplémentaires pour les catégories prêtes-à-consommer conventionnelles. Le rapport State of the Consumer 2025 de l'Association internationale des produits frais projette une croissance substantielle des dépenses dans le secteur des produits, tirée par la demande pour des produits plus sains et respectueux de l'environnement. La sensibilisation accrue par l'éducation nutritionnelle et les médias sociaux renforce cette préférence pour les alternatives fraîches. Pour rester compétitifs, les fabricants d'aliments prêts-à-consommer doivent innover, équilibrant la commodité avec des attributs soucieux de la santé pour répondre aux besoins de cette base de consommateurs en évolution.

Analyse des segments

Par type de produit : Les plats cuisinés dominent grâce à l'innovation premium

En 2024, les plats cuisinés détiennent une part de marché de 36,11 %, avec un TCAC projeté de 4,75 % jusqu'en 2030. Cette croissance souligne la capacité du segment à s'adapter aux préférences des consommateurs en offrant des aliments pratiques de qualité restaurant. Les fabricants exploitent les tendances culinaires mondiales et les stratégies premium pour maintenir le leadership. L'USDA rapporte une demande croissante pour les plats prêts-à-consommer d'inspiration mondiale, particulièrement parmi les jeunes consommateurs au Mexique, avec des tendances similaires à travers l'Amérique du Nord. La tendance des ' expériences à domicile élevées ' stimule la demande pour des offres surgelées premium avec des saveurs authentiques et des ingrédients supérieurs. Les plats cuisinés répondent également aux changements démographiques, tels que plus de ménages d'une seule personne et des modes de vie plus occupés, en fournissant des solutions pratiques contrôlées en portions qui réduisent le gaspillage alimentaire. Les exigences d'étiquetage nutritionnel de la FDA poussent les fabricants à améliorer les profils nutritionnels tout en conservant le goût et la commodité.

Développement des exportations Canada identifie les solutions de repas innovantes et les saveurs mondiales comme des tendances clés pour 2025. Les fabricants répondent avec des produits présentant des cuisines internationales et des ingrédients à étiquette propre pour répondre aux demandes de transparence et de qualité. Les avancées dans l'emballage, telles que les films métallisés et les technologies intelligentes, prolongent la durée de conservation et maintiennent la qualité alimentaire, permettant une distribution plus large. L'Institut des technologues alimentaires souligne ces innovations comme améliorant la performance et l'attrait des produits. La croissance du segment est davantage soutenue par l'acceptation croissante des aliments surgelés comme alternatives de haute qualité à la cuisine fraîche, particulièrement parmi les jeunes consommateurs qui priorisent la commodité sans compromettre le goût ou la nutrition.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : La vente au détail traditionnelle maintient sa dominance tandis que les canaux numériques accélèrent

En 2024, les supermarchés et hypermarchés dominent le marché d'épicerie nord-américain avec une part de marché de 38,43 %. Leur succès est dû à une infrastructure robuste, des produits diversifiés et leur rôle comme destination principale d'achat alimentaire. Ces détaillants répondent aux besoins des consommateurs en offrant des plats cuisinés et des produits frais, permettant des achats éclairés en une seule visite. Le rapport 2025 U.S. Grocery Shopper Trends du Food Marketing Institute montre que 75 % des acheteurs se sentent en contrôle des dépenses d'épicerie, utilisant des stratégies comme faire des listes et planifier les repas. Les détaillants traditionnels bénéficient des préférences des consommateurs pour l'inspection des produits en personne, la disponibilité instantanée et la commodité de combiner les achats prêts-à-consommer et d'épicerie. Les partenariats stratégiques avec les fabricants alimentaires renforcent davantage leur position sur le marché grâce à des lancements de produits exclusifs et des promotions.

Les magasins de détail en ligne constituent le segment à la croissance la plus rapide du marché d'épicerie, avec un TCAC projeté de 6,73 % jusqu'en 2030. Cette croissance est tirée par les avancées technologiques, l'amélioration des systèmes de livraison et la demande croissante pour la commodité et les achats sans contact. L'intégration des prestations SNAP a élargi l'accès au marché, tandis que les outils alimentés par l'IA améliorent la fidélisation client et la taille des paniers. Le Food Marketing Institute souligne le rôle de la transformation numérique dans le remodelage du commerce de détail d'épicerie, soutenu par les investissements de l'USDA dans la transparence de la chaîne d'approvisionnement. Les plateformes en ligne excellent dans l'offre de produits de niche, d'abonnements et de recommandations personnalisées, que les détaillants traditionnels peinent à égaler. Les jeunes consommateurs, à l'aise avec les plateformes numériques, stimulent cette croissance en priorisant les solutions gain de temps alignées avec leurs modes de vie dynamiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

En 2024, les États-Unis affichent une part de marché dominante de 83,45 %, soulignant leur infrastructure mature, leurs habitudes de consommation établies et leurs vastes réseaux de distribution. Ces réseaux desservent habilement à la fois la vente au détail traditionnelle et le secteur du commerce électronique en expansion rapide, répondant à une démographie diversifiée. Les États-Unis maintiennent leur leadership, soutenus par un cadre réglementaire sophistiqué. Notamment, les mandats stricts de sécurité alimentaire et d'étiquetage de la FDA cultivent des conditions de marché cohérentes. Caractérisé par un pouvoir d'achat élevé des consommateurs et une acceptation généralisée des aliments de commodité, le marché américain bénéficie d'une infrastructure de chaîne d'approvisionnement raffinée. Cette infrastructure garantit une distribution fluide des produits des fabricants directement aux consommateurs. De plus, la maturité du marché est soulignée par une forte fidélité à la marque et une familiarité généralisée des consommateurs avec les catégories de produits prêts-à-consommer à travers ses démographies variées.

Le Mexique connaît une ascension rapide, affichant un TCAC projeté de 7,21 % jusqu'en 2030. Cette croissance est tirée par une urbanisation rapide, un changement démographique jeune et une acceptation croissante des aliments de commodité, le tout soutenu par la hausse des revenus disponibles. Le rapport Food Processing Ingredients Annual de l'USDA souligne l'importance de l'industrie de transformation alimentaire du Mexique, qui représente 4 % du PIB de la nation en 2024. Cette contribution significative renforce la chaîne d'approvisionnement, stimulant la croissance du marché des aliments prêts-à-consommer. La proximité du Mexique avec les fournisseurs américains, combinée aux avantages des accords commerciaux USMCA, facilite l'accès facile aux ingrédients et aux produits finis.

De plus, les leaders de l'industrie comme Grupo Bimbo et Sigma Alimentos jouent un rôle instrumental dans le renforcement de la croissance du marché local et l'amélioration de l'acceptation des consommateurs. Alors que l'urbanisation transforme les modes de vie, les jeunes consommateurs mexicains sont de plus en plus attirés par les saveurs internationales et les produits orientés commodité, s'éloignant de la cuisine domestique traditionnelle en faveur de solutions de repas plus rapides.

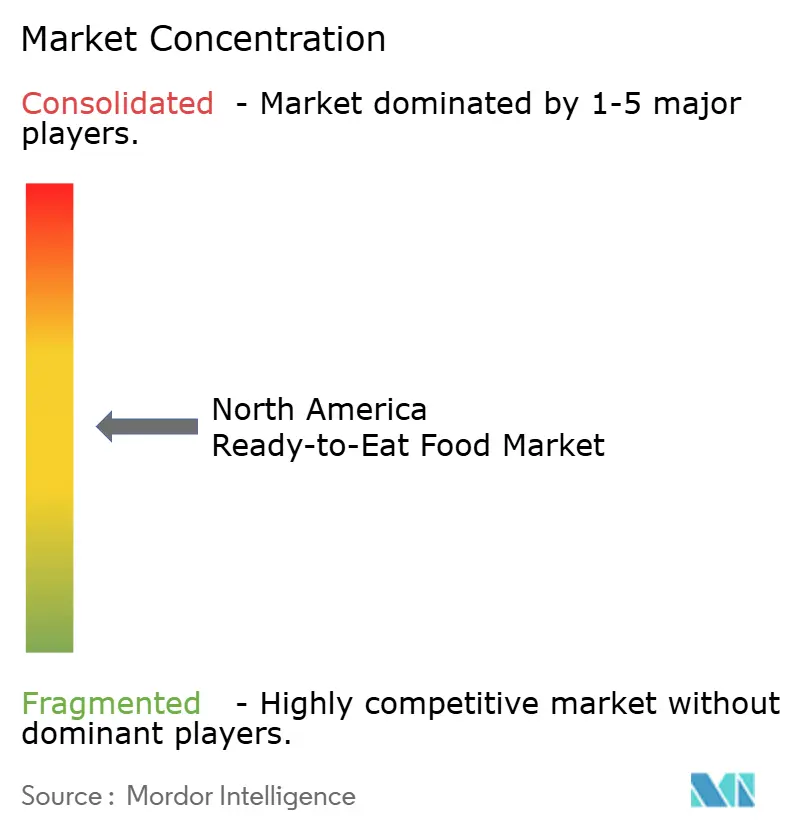

Paysage concurrentiel

En Amérique du Nord, le marché des aliments prêts-à-consommer (RTE) présente un paysage modérément fragmenté, où quelques acteurs dominants sélectionnés commandent une part de marché significative. Ces leaders, soutenus par une fidélité de marque robuste et des réseaux de distribution étendus, exploitent l'innovation et un accent sur la santé pour répondre aux consommateurs urbains pressés par le temps. Bien que des segments comme les marques privées et les RTE premium gagnent en traction, intensifiant la concurrence, ils incitent également les géants traditionnels à élargir leurs portefeuilles. Pourtant, au milieu de cette consolidation, les acteurs régionaux et de niche se taillent leurs niches, exploitant des tendances alimentaires spécifiques et des cuisines ethniques. Cette interaction de dominance et de barrières d'entrée concurrentielles façonne un marché vibrant et riche en opportunités.

Les préférences des consommateurs gravitent de plus en plus vers des ingrédients à étiquette propre, biologiques et fonctionnels, stimulant la croissance du secteur RTE. Les marques héritées reformulent les produits, éliminant les conservateurs artificiels et réduisant le sodium et le sucre. Pendant ce temps, les startups saisissent le moment, promouvant des options à base de plantes, sans gluten et favorables au kéto. Elles exploitent habilement les modèles direct-consommateur et les médias sociaux pour engager les audiences plus jeunes. Alors que la sensibilisation à la santé augmente, la demande pour la transparence et la traçabilité des produits devient primordiale, façonnant la confiance et la fidélité de marque.

Les progrès technologiques dans l'emballage et la logistique de chaîne d'approvisionnement remodèlent l'arène concurrentielle. Des techniques comme l'emballage sous vide, le traitement haute pression (HPP) et les technologies d'étiquettes intelligentes permettent aux fabricants de prolonger la durée de conservation tout en préservant la qualité des produits. Les détaillants aussi élargissent leurs offres RTE, mélangeant les canaux en magasin et en ligne. Cela inclut des kits de repas pratiques et des formats à réchauffer. Collectivement, ces tendances annoncent une concurrence plus agile, centrée sur la santé et numériquement avertie sur le marché RTE d'Amérique du Nord.

Leaders de l'industrie des aliments prêts-à-consommer d'Amérique du Nord

-

Conagra Brands, Inc.

-

Nestle S.A

-

General Mills, Inc

-

The Kraft Heinz Company

-

Tyson Foods, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Dolly Parton a lancé une nouvelle gamme de plats surgelés individuels en collaboration avec Conagra Brands, apportant ses aliments réconfortants signature d'inspiration sudiste - tels que poulet aux boulettes, rôti de bœuf, steak frit à la campagne et crevettes au gruau - dans les épiceries à travers le pays à un prix abordable.

- Mai 2025 : Kencko, connu pour ses smoothies instantanés, s'est étendu dans la catégorie des collations avec le lancement des Fruit Snaps riches en fibres - des bâtonnets de fruits croquants et lyophilisés disponibles en mangue, fraise et framboise, chacun fournissant 2 grammes de fibres alimentaires et aucun sucre ajouté

- Janvier 2025 : Honey Bunches of Oats a introduit une nouvelle saveur de chocolat indulgente, élargissant sa gamme de céréales populaires pour répondre aux fans recherchant une option de petit-déjeuner ou de collation plus sucrée et plus décadente. Selon la marque, ce lancement combine les clusters de granola croquants et les flocons signature de la marque avec du chocolat riche, attirant à la fois les enthousiastes de longue date et les nouveaux consommateurs recherchant de la variété.

- Janvier 2025 : Natural Grocers a lancé six nouvelles soupes biologiques certifiées à base de plantes - courge musquée, tomate crémeuse, choucroute, maïs doux, trois lentilles et chili aux haricots végétalien - emballées dans des sachets respectueux de l'environnement et sans BPA conçus pour la durabilité et la commodité.

Portée du rapport sur le marché des aliments prêts-à-consommer d'Amérique du Nord

Les aliments prêts-à-consommer sont des aliments précuits, prélavés et principalement emballés qui ne nécessitent aucune préparation ou cuisson avant la consommation. Les aliments prêts-à-consommer sont considérés comme l'alternative la plus pratique à la nourriture ordinaire, car ils peuvent être consommés à tout moment (comme pendant le petit-déjeuner, le déjeuner ou le dîner). Le marché est segmenté par type d'emballage (en conserve, surgelé, réfrigéré, autres), type de produit (soupes et nouilles, viande et poisson, à base de céréales, plats cuisinés, autres), canal de distribution et géographie. Ce marché est tiré par la demande croissante d'aliments de commodité qui aide à réduire l'intervalle de préparation des repas de la part des consommateurs occupés qui n'ont pas beaucoup de temps pour cuisiner. Le rapport offre la taille du marché et des prévisions en valeur (millions USD) pour les segments ci-dessus.

| Petits-déjeuners instantanés/Céréales |

| Soupes instantanées et collations |

| Plats cuisinés |

| Produits de boulangerie |

| Produits carnés |

| Autres types de produits |

| Supermarchés/Hypermarchés |

| Magasins de commodité/Épicerie |

| Magasins spécialisés |

| Magasins de détail en ligne |

| Autres canaux de distribution |

| États-Unis |

| Canada |

| Mexique |

| Reste de l'Amérique du Nord |

| Par type de produit | Petits-déjeuners instantanés/Céréales |

| Soupes instantanées et collations | |

| Plats cuisinés | |

| Produits de boulangerie | |

| Produits carnés | |

| Autres types de produits | |

| Par canal de distribution | Supermarchés/Hypermarchés |

| Magasins de commodité/Épicerie | |

| Magasins spécialisés | |

| Magasins de détail en ligne | |

| Autres canaux de distribution | |

| Par géographie | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des aliments prêts-à-consommer d'amérique du nord et à quelle vitesse croît-il ?

Le marché s'élève à 156,32 milliards USD en 2025 et devrait s'étendre à 198,56 milliards USD d'ici 2030, reflétant un TCAC de 4,90 %.

Quel segment de produit détient la plus grande part ?

Les plats cuisinés dominent avec 36,11 % de part de revenus en 2024 et constituent également le segment à la croissance la plus rapide avec un TCAC de 4,75 % jusqu'en 2030.

Quel canal de vente connaît l'expansion la plus rapide ?

Les magasins de détail en ligne sont destinés à croître à un TCAC de 6,73 % jusqu'en 2030 alors que les consommateurs adoptent les plateformes d'épicerie électronique et la livraison le jour même.

Quel pays devrait enregistrer la croissance la plus rapide en Amérique du Nord ?

Le Mexique devrait progresser à un TCAC de 7,21 % jusqu'en 2030 grâce à l'urbanisation rapide, la hausse des revenus disponibles et une plus grande acceptation des aliments de commodité.

Dernière mise à jour de la page le: