Taille et part du marché mondial de la fabrication sous contrat de dispositifs médicaux

Analyse du marché mondial de la fabrication sous contrat de dispositifs médicaux par Mordor Intelligence

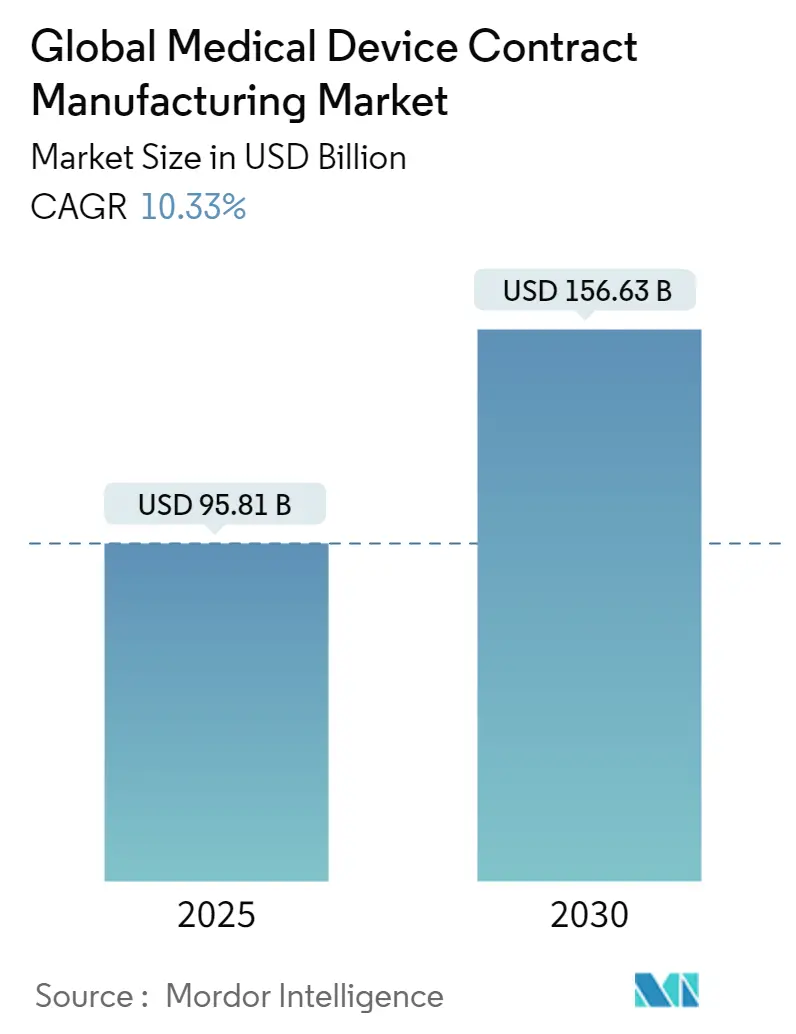

La taille du marché mondial de la fabrication sous contrat de dispositifs médicaux s'élève à 95,81 milliards USD en 2025 et devrait atteindre 156,63 milliards USD d'ici 2030, reflétant un TCAC de 10,33% sur la période. L'expansion rapide est soutenue par les OEM accélérant l'externalisation pour gérer la pression sur les coûts, naviguer dans les réglementations strictes post-COVID et adopter la production numérique avancée. Les thérapies à haute valeur qui intègrent électronique et logiciels, telles que l'administration de médicaments connectés et les dispositifs de support vital de Classe III, continuent de migrer vers des CMO spécialisés. Les investisseurs soutiennent les stratégies d'intégration verticale, en particulier dans l'ingénierie de précision, la stérilisation et l'emballage, pour capturer davantage de la chaîne de valeur. Parallèlement, les stratégies de délocalisation de proximité, l'expansion des investissements dans les usines intelligentes et la demande soutenue d'une population vieillissante créent collectivement des exigences de capacité importantes en Amérique du Nord, en Europe et dans les centres avancés d'Asie-Pacifique.

Points clés du rapport

- Par type de dispositif, les dispositifs de diagnostic in vitro ont dominé avec 28,2% de part de revenus en 2025 ; les dispositifs d'administration de médicaments devraient croître à un TCAC de 12,4% jusqu'en 2030.

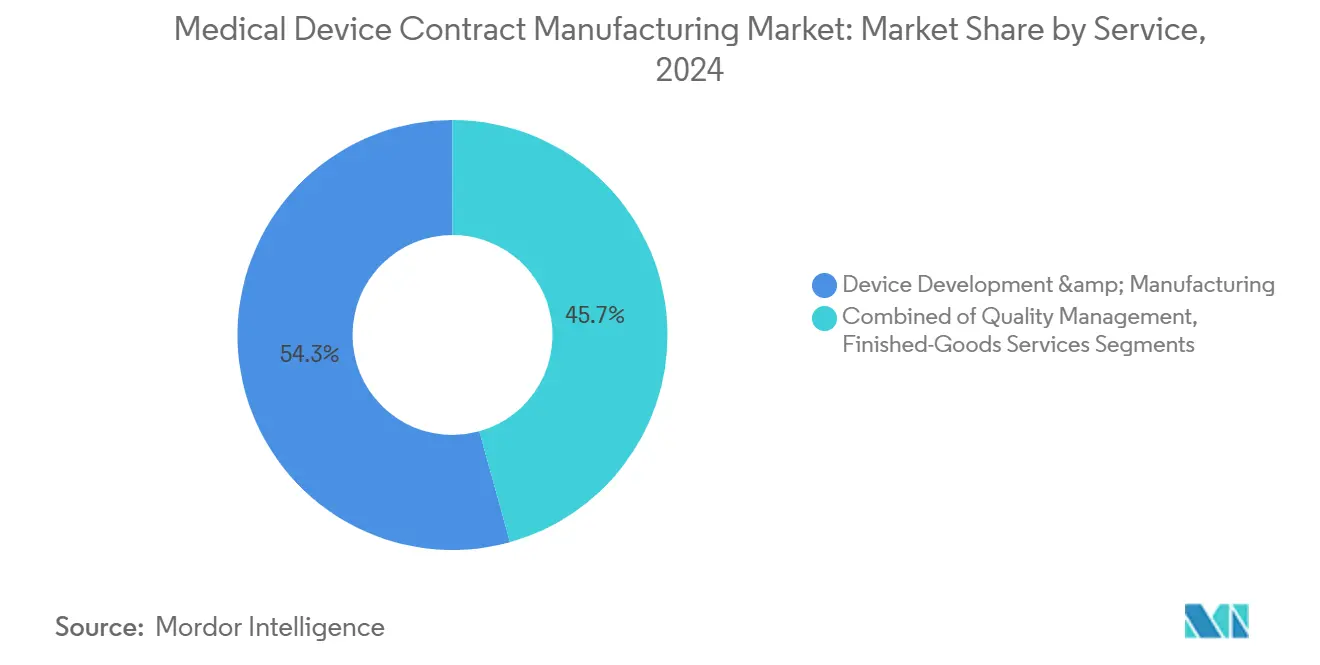

- Par type de service, les services de développement et fabrication de dispositifs détenaient 54,3% de la part du marché de la fabrication sous contrat de dispositifs médicaux en 2025, tandis que les services de gestion de la qualité progressent à un TCAC de 14,4% jusqu'en 2030.

- Par géographie, l'Amérique du Nord commandait 39,1% de part de la taille du marché de la fabrication sous contrat de dispositifs médicaux en 2025, et l'Asie-Pacifique devrait croître à un TCAC de 10,5% jusqu'en 2030.

Tendances et perspectives du marché mondial de la fabrication sous contrat de dispositifs médicaux

Analyse d'impact des facteurs

| Facteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Externalisation OEM motivée par la pression des coûts | +3.20% | Mondial, avec intensité la plus élevée en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Surge post-COVID dans l'IVD et diagnostics PoC | +2.10% | Mondial, avec concentration en Amérique du Nord, Europe et APAC urbain | Court terme (≤ 2 ans) |

| Expansion du pipeline de dispositifs complexes de Classe III | +1.80% | Amérique du Nord, Europe, Japon | Long terme (≥ 4 ans) |

| Population vieillissante amplifiant les volumes de dispositifs | +1.50% | Japon, Europe, Amérique du Nord, Chine | Long terme (≥ 4 ans) |

| Délocalisation de proximité pour compenser les risques tarifaires et géopolitiques | +1.10% | Amérique du Nord (corridor US-Mexique), Europe | Moyen terme (2-4 ans) |

| Adoption Usine intelligente/Industrie 4.0 par les CMO | +0.90% | Amérique du Nord, Europe, économies APAC avancées | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Externalisation OEM motivée par la pression des coûts

Les OEM citent la maîtrise des coûts, la commercialisation plus rapide et l'accès aux compétences spécialisées comme raisons principales d'approfondir l'externalisation stratégique. Quarante-deux pour cent des cadres supérieurs nomment l'optimisation des coûts comme déclencheur principal pour transférer le volume vers les CMO. Les partenariats pluriannuels regroupent de plus en plus la conception, la réglementation et les services post-marché, permettant aux OEM de limiter les dépenses d'investissement tandis que les CMO sécurisent des flux de revenus prévisibles. Les acteurs d'envergure continuent d'investir dans les salles blanches, la fabrication additive et l'automatisation à haut volume pour absorber des programmes plus importants et plus complexes. En conséquence, le marché de la fabrication sous contrat de dispositifs médicaux évolue régulièrement de l'approvisionnement transactionnel vers la gestion intégrée du cycle de vie.

Surge post-COVID dans l'IVD et diagnostics PoC

L'adoption soutenue des tests au point de soins maintient les volumes IVD élevés bien au-delà du pic pandémique. Les développeurs de diagnostics intègrent désormais la connectivité et l'analytique IA qui exigent la miniaturisation électronique et les mises à niveau sécurisées de micrologiciels, poussant les OEM vers des CMO avec de solides compétences en validation électromécanique et logicielle. Le sous-segment d'externalisation des dispositifs de diagnostic connaît une expansion à un TCAC de 9,8%, avec la qualité par conception et le prototypage rapide réduisant les cycles de développement. Les standards de données harmonisés introduits en 2025 compriment davantage les délais de révision, favorisant les fournisseurs qui associent QMS robuste avec une vision réglementaire multi-régionale.[1]What's Trending in Medical Devices and Diagnostics for 2025, Medical Device Innovation Consortium, clinicalleader.com

Expansion du pipeline de dispositifs complexes de Classe III

Les percées en neuromodulation, cœur structural et implants de maintien de la vie ajoutent des exigences complexes autour de la biocompatibilité, sécurité des micrologiciels et assemblages de matériaux mixtes. La voie d'étude de faisabilité précoce de la FDA accélère les cycles banc-au-chevet mais impose une documentation fournisseur stricte pour sécuriser les exemptions d'essais. Les CMO répondent avec des cellules de production Classe III dédiées, usinage laser avancé et inspection assistée par IA, soutenant des marges plus élevées dans ce niveau techniquement exigeant du marché de la fabrication sous contrat de dispositifs médicaux.

Population vieillissante amplifiant les volumes de dispositifs

L'augmentation de l'espérance de vie dans les économies OCDE multiplie la prévalence des maladies chroniques, en particulier les indications cardiovasculaires, orthopédiques et diabétiques. Les volumes élevés de procédures se traduisent par des commandes répétées pour jetables et implantables, stabilisant l'utilisation de capacité de base. Les CMO automatisent les lignes haute variété, faible volume avec des robots collaboratifs et vision machine pour faire face aux pénuries de main-d'œuvre tout en préservant la traçabilité. L'expansion des environnements ambulatoires et de soins à domicile oriente également la conception de dispositifs vers des formats conviviaux qui nécessitent une expertise d'ingénierie interdisciplinaire.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Consolidation OEM comprimant les marges CMO | -0.90% | Mondial, avec impact le plus élevé en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Voies réglementaires mondiales divergentes | -0.70% | Mondial, avec complexité particulière entre US, UE et Chine | Moyen terme (2-4 ans) |

| Pénurie de talents qualifiés en fabrication medtech | -0.60% | Mondial, avec impact aigu en Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Volatilité d'approvisionnement en résines spécialisées et puces | -0.50% | Mondial, avec vulnérabilité la plus élevée dans les chaînes d'approvisionnement APAC | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Consolidation OEM comprimant les marges CMO

Les multinationales de dispositifs importantes, fortifiées par M&un, exercent un plus grand effet de levier d'achat et optimisent régulièrement les listes de fournisseurs. La concentration de volume résultante déclenche des négociations de prix agressives, pressant les CMO de défendre la rentabilité via l'excellence opérationnelle et la différenciation de service. Certains fournisseurs répondent en fusionnant - 84 transactions ont été conclues entre 2014 et mi-2020, créant des entreprises plateforme régionales avec des portefeuilles plus larges qui attirent les acheteurs consolidés. Pourtant, les 10 premiers CMO ne représentent encore que 24,9% du marché de la fabrication sous contrat de dispositifs médicaux, laissant de la place aux spécialistes de niche pour prospérer.

Voies réglementaires mondiales divergentes

Tandis que la demande mondiale augmente, les règles disparates de cybersécurité, UDI et surveillance post-marché aux États-Unis, UE et Chine créent une complexité de conformité coûteuse.[2]Alexander Brown et al., "Investigating State Support for China's Medical Technology Companies," MERICS, merics.orgLes nouveaux mandats FDA exigeant des plans de cybersécurité pour chaque nouveau dispositif expédié après 2025 obligent les CMO à intégrer des tests de pénétration et mécanismes de mise à jour sécurisés dans la production. Les entreprises avec QMS harmonisé et multi-juridictionnel peuvent raccourcir les délais de lancement OEM, mais l'investissement continu en documentation, suivi de nomenclature logicielle et préparation aux audits augmente les frais généraux fixes.

Analyse par segment

Par dispositif : Leadership IVD et dynamique d'administration de médicaments

Les dispositifs IVD génèrent 28,2% des revenus 2025, cimentant leur statut comme la plus grande part du marché de la fabrication sous contrat de dispositifs médicaux. Les fabricants sous contrat soutiennent la demande soutenue pour diagnostics moléculaires, immunodosages et analyseurs portables qui ont migré des laboratoires centralisés vers les environnements de soins au point de service. Les lignes de remplissage de réactifs à haut débit, moulage plastique de précision et assemblage de cartouches opèrent sous des portes de qualité entièrement automatisées pour respecter les objectifs de délai serrés.

Les plateformes d'administration de médicaments, bien que plus petites, affichent l'expansion la plus rapide à 12,4% TCAC jusqu'en 2030. Les pompes corporelles, injecteurs portables et inhalateurs connectés qui incorporent capteurs, modules sans fil et boucles de retour utilisateur nécessitent une intégration multidisciplinaire. Les CMO répondent en construisant des suites stériles de remplissage-finition, revêtement de seringue sans silicone et assemblage électronique évolutif sous standards de qualité médicale. Pour les produits biologiques dépassant 2 mL, les auto-injecteurs à gaz de nouvelle génération ouvrent de nouvelles possibilités modales. Les boîtiers réutilisables et cassettes de médicament modulaires réduisent les déchets, renforçant les mandats de durabilité et soutenant la croissance de volume dans l'industrie de la fabrication sous contrat de dispositifs médicaux.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par service : Domination de fabrication avec surge qualité

Les services de développement et fabrication de dispositifs commandent 54,3% de part en 2025, soulignant le rôle pivot des partenaires de production full-stack. Les CMO investissent dans les jumeaux numériques, analytiques de conception pour assemblage et prototypage hybride pour migrer les concepts vers l'échelle dans des délais compressés. Les équipes d'ingénierie multidisciplinaires co-localisent avec les unités d'affaires réglementaires pour rationaliser l'historique de conception et les dossiers de risque, ancrant le marché de la fabrication sous contrat de dispositifs médicaux autour de la livraison de valeur intégrée.

Les services de gestion de la qualité affichent un TCAC de 14,4% alors que l'examen réglementaire intensifie les exigences de cybersécurité, stérilisation et validation logicielle. Les évaluations d'écarts, feuilles de route de remédiation et audits de qualification des fournisseurs sont devenus des flux de revenus à part entière. Les CMO exploitent les plateformes eQMS basées cloud avec analyse de documents alimentée par IA pour maintenir la préparation aux audits. Les services d'assemblage et produits finis complètent les offres, où l'intégration clé en main réduit les transferts OEM ; la sérialisation intégrée et l'emballage avancé protègent l'intégrité des produits dans les chaînes du froid mondiales, renforçant davantage la taille du marché de la fabrication sous contrat de dispositifs médicaux pour les fournisseurs de service complet.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord conserve le leadership avec une part de 39,1% en 2025, soutenue par un financement R&D robuste, des réseaux cliniques profonds et l'adoption précoce de chirurgie numérique et thérapeutiques connectés. Les CMO aux États-Unis mettent à l'échelle les pilotes Industrie 4.0 en usines entièrement en réseau, déployant maintenance prédictive IA et dossiers de lots sans papier pour atténuer un écart de main-d'œuvre projeté de 3,8 millions de personnes d'ici 2033. Le Mexique renforce la chaîne d'approvisionnement régionale comme base de délocalisation de proximité, exploitant la clarté tarifaire USMCA et le camionnage le jour même vers les centres de distribution majeurs.[3]mondial Supply Chain Report-Medical Device, HKUST Li & Fung Supply Chain Institute, ustlfsci.hkust.edu.hk

L'Asie-Pacifique enregistre la trajectoire la plus rapide, augmentant à un TCAC de 10,5% alors que les gouvernements chinois et indien courtisent la fabrication high-tech. Les entreprises MedTech chinoises bénéficient d'un soutien étatique valant jusqu'à 3,8 milliards EUR (4,3 milliards USD), permettant aux CMO locaux de rivaliser sur les assemblages sophistiqués de cathéters, endoscopes et implants. Les fournisseurs japonais conservent des niches spécialisées dans l'optique d'imagerie et moteurs miniaturisés, tandis que les acteurs sud-coréens se concentrent sur les capteurs MEMS et gestion de batterie pour thérapeutiques portables. Un vivier de talents en pleine croissance et un avantage de coût incitent les OEM occidentaux à co-localiser des centres d'innovation, élargissant le marché de la fabrication sous contrat de dispositifs médicaux dans la région.

L'Europe continue d'ancrer l'ingénierie de précision, avec l'Allemagne, la Suisse et l'Irlande excellant dans l'usinage micro, stérilisation de produits combinés et moulage de polymères de haute qualité. Les règles MDR strictes allongent les délais de certification, incitant de nombreuses startups américaines à lancer initialement aux États-Unis avant de retransférer vers les usines européennes une fois la conception figée. Les économies d'Europe de l'Est gagnent en traction pour les jetables de volume moyen, offrant une main-d'œuvre compétitive mais une qualité alignée UE. Le Moyen-Orient et l'Afrique mettent progressivement à l'échelle la production de dispositifs à usage unique pour servir la demande de soins de santé locale en expansion, tandis que le Brésil et le Costa Rica stimulent la croissance latino-américaine. La diversification multi-régionale demeure une stratégie de résilience centrale après que les chocs d'approvisionnement de l'ère pandémique ont mis en évidence les vulnérabilités de site unique.

Paysage concurrentiel

Les dix premiers CMO capturent collectivement une part de marché significative dans le marché de la fabrication sous contrat de dispositifs médicaux, soulignant une fragmentation modérée équilibrée par des vagues de consolidation croissantes. Les sponsors de capital-investissement canalisent du capital frais vers des acquisitions de complément ciblant les ateliers d'usinage, stérilisation et emballage avancé. Ces regroupements créent des entreprises plateforme capables de couvrir conception conceptuelle, prototypage rapide, soumissions réglementaires et production de volume dans un seul accord commercial.

Le leadership technologique est maintenant le différenciateur principal. L'investissement stratégique de 126 millions USD de Jabil dans Bright Machines apporte des micro-usines modulaires et inspection qualité par vision informatique sur le sol d'usine, accélérant les initiatives zéro défaut. Integer Holdings un quant à elle affiché un chiffre d'affaires Q1 2025 de 437,4 millions USD, en hausse de 7,3% en glissement annuel, stimulé par les projets de cathéters cardiovasculaires et packs de batteries pour implants de neuromodulation. D'autres mouvements notables incluent Flex adaptant les centres de fabrication additive pour implants orthopédiques et Celestica élargissant les centres de conception axés sur l'instrumentation ophtalmique.

Les opportunités d'espace blanc tournent autour des thérapeutiques numériques, matériaux bio-résorbables et diagnostics augmentés par IA. Les CMO affûtant l'analytique de données, cybersécurité et services d'intégration cloud deviennent des co-développeurs stratégiques plutôt que des fournisseurs de commodité, renforçant l'adhésion client et les coûts de changement élevés. Parallèlement, les engagements ESG poussent des chimies plus vertes, salles blanches éco-énergétiques et exigences d'emballage d'économie circulaire qui favorisent les fournisseurs assez agiles pour repenser les processus sans perturber les lignes validées. La dynamique concurrentielle résultante assure un investissement en capital continu et transfert de connaissances, propulsant la maturation à long terme de l'industrie de la fabrication sous contrat de dispositifs médicaux.

Leaders de l'industrie mondiale de la fabrication sous contrat de dispositifs médicaux

-

Jabil Inc.

-

Gerresheimer AG

-

Flex Ltd.

-

Integer Holdings Corp.

-

TE Connectivity Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Le centre de fabrication de San Jose d'ADLINK Technology un obtenu l'enregistrement FDA, permettant une production accélérée de dispositifs réglementés

- Février 2025 : Jabil un acquis Pharmaceutics International Inc., élargissant ses capacités de soins de santé intégrés.

- Janvier 2025 : NovaLink un mis en évidence l'expansion des programmes de délocalisation de proximité mexicains motivés par les économies logistiques et la conformité USMCA.

- Janvier 2024 : Integer Holdings un acheté Pulse Technologies pour 140 millions USD, renforçant les offres d'usinage de précision et revêtement.

Portée du rapport sur le marché mondial de la fabrication sous contrat de dispositifs médicaux

Selon la portée du rapport, la fabrication sous contrat de dispositifs médicaux est un modèle d'externalisation où une entreprise se spécialise dans la production de dispositifs médicaux ou composants au nom d'une autre organisation, assurant la conformité aux normes et réglementations de l'industrie. Cet arrangement permet aux clients de se concentrer sur les compétences principales tout en exploitant l'expertise et ressources des fabricants sous contrat pour amener des produits de haute qualité sur le marché efficacement.

Le marché est segmenté par dispositifs, services et géographie. Par dispositifs, le marché est segmenté comme suit : dispositifs IVD, dispositifs d'imagerie diagnostique, dispositifs cardiovasculaires, dispositifs d'administration de médicaments, dispositifs d'endoscopie, dispositifs d'ophtalmologie, dispositifs orthopédiques, dispositifs dentaires, et autres dispositifs. Par dispositifs d'administration de médicaments, le marché est sous-segmenté comme seringues, stylos injecteurs, et autres. Par services, le marché est segmenté comme services de développement et fabrication de dispositifs, services de gestion de la qualité, et services d'assemblage. Le segment services de développement et fabrication de dispositifs est davantage sous-segmenté comme service d'ingénierie de dispositifs, service de développement de processus, et service de fabrication de dispositifs. De plus, le service de gestion de la qualité est davantage sous-segmenté comme service d'inspection et test et service d'emballage et validation. Par géographie, le marché est segmenté comme Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Le rapport couvre également les tailles de marché et prévisions pour le marché de la fabrication sous contrat de dispositifs médicaux dans les pays majeurs à travers différentes régions. Pour chaque segment, la taille de marché est fournie en termes de valeur (USD).

| Dispositifs de diagnostic in vitro (IVD) | |

| Dispositifs d'imagerie diagnostique | |

| Dispositifs cardiovasculaires | |

| Dispositifs d'administration de médicaments | Seringues |

| Stylos injecteurs | |

| Autres | |

| Dispositifs d'endoscopie | |

| Dispositifs d'ophtalmologie | |

| Dispositifs orthopédiques | |

| Dispositifs dentaires | |

| Autres dispositifs |

| Services de développement et fabrication de dispositifs | Ingénierie de dispositifs |

| Développement de processus | |

| Fabrication de dispositifs | |

| Services de gestion de la qualité | Inspection et test |

| Validation d'emballage | |

| Services d'assemblage et produits finis |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par dispositif | Dispositifs de diagnostic in vitro (IVD) | |

| Dispositifs d'imagerie diagnostique | ||

| Dispositifs cardiovasculaires | ||

| Dispositifs d'administration de médicaments | Seringues | |

| Stylos injecteurs | ||

| Autres | ||

| Dispositifs d'endoscopie | ||

| Dispositifs d'ophtalmologie | ||

| Dispositifs orthopédiques | ||

| Dispositifs dentaires | ||

| Autres dispositifs | ||

| Par service | Services de développement et fabrication de dispositifs | Ingénierie de dispositifs |

| Développement de processus | ||

| Fabrication de dispositifs | ||

| Services de gestion de la qualité | Inspection et test | |

| Validation d'emballage | ||

| Services d'assemblage et produits finis | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la fabrication sous contrat de dispositifs médicaux ?

La taille du marché de la fabrication sous contrat de dispositifs médicaux est de 95,81 milliards USD en 2025.

À quelle vitesse le marché devrait-il croître ?

Les revenus de l'industrie devraient augmenter à un TCAC de 10,33%, atteignant 156,63 milliards USD d'ici 2030.

Quelle catégorie de dispositifs domine la demande d'externalisation ?

Les dispositifs de diagnostic in vitro dominent avec 28,2% de part de marché en raison de la demande soutenue pour plateformes de test rapide.

Où la croissance régionale la plus rapide est-elle anticipée ?

L'Asie-Pacifique devrait croître à un TCAC de 10,5% alors que les OEM mondiaux exploitent les avantages de coût et talent.

Pourquoi les services de gestion de la qualité croissent-ils si rapidement ?

L'examen réglementaire intensifié, en particulier les nouvelles règles de cybersécurité effectives en 2025, pousse les OEM à compter sur les CMO avec expertise QMS avancée.

Comment la consolidation affecte-t-elle la dynamique concurrentielle ?

Les fusions OEM compriment les listes de fournisseurs, incitant les CMO à fusionner pour l'échelle et à s'étendre verticalement, tandis que les capacités technologiques telles que l'automatisation et l'IA servent de différenciateurs clés.

Dernière mise à jour de la page le: