Taille et part du marché du matcha

Analyse du marché du matcha par Mordor Intelligence

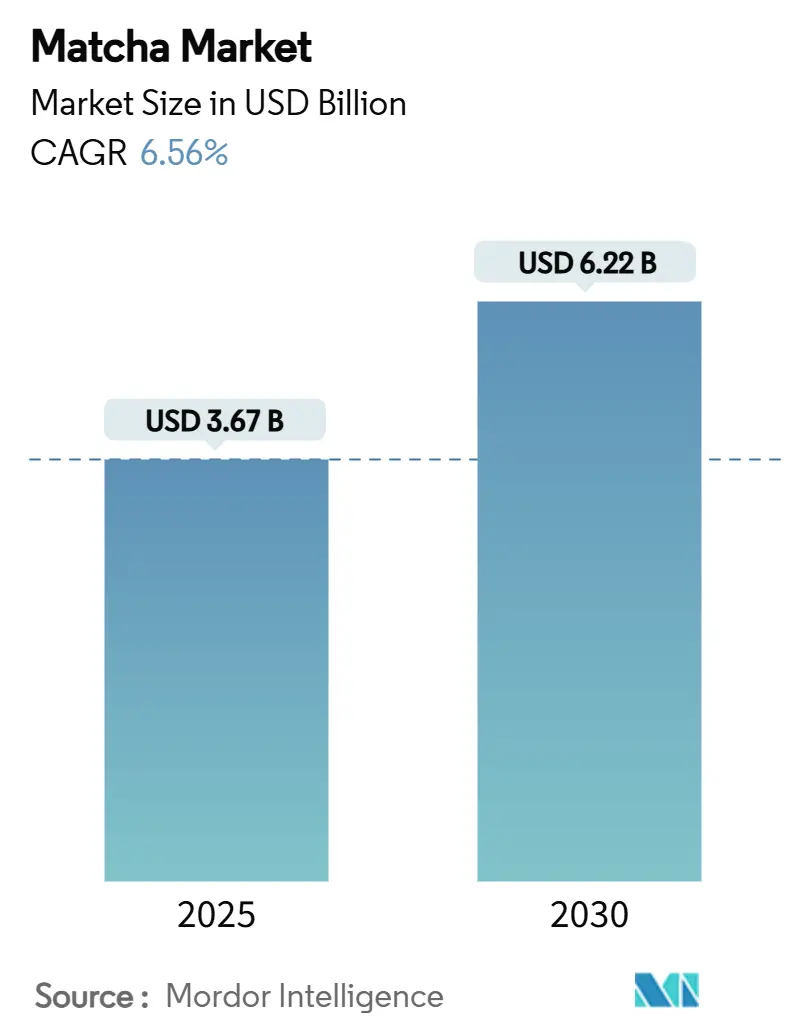

La taille du marché du matcha devrait atteindre 3,67 milliards USD d'ici 2025 et croître jusqu'à 6,22 milliards USD d'ici 2030, progressant à un CAGR de 6,56 %. Cette expansion reflète une consommation soutenue axée sur la santé, une visibilité sur les réseaux sociaux qui normalise les traditions cérémonielles du thé, et une tarification premium rendue possible par des approvisionnements restreints en matières premières. La demande robuste converge avec les tendances des aliments fonctionnels, les marques mettant en avant une teneur élevée en L-théanine et en antioxydants pour se différencier des boissons caféinées conventionnelles. L'adoption croissante de régimes à base de plantes en Amérique du Nord et en Europe donne au matcha un avantage concurrentiel en tant qu'alternative énergétique sans produits laitiers, tandis que la pénétration rapide du commerce électronique renforce les modèles directs au consommateur qui garantissent l'authenticité d'origine et renforcent le positionnement premium. Les initiatives de diversification des approvisionnements en Chine et les subventions pour les producteurs de tencha japonais visent à atténuer les pénuries, mais les contraintes climatiques et de main-d'œuvre continuent de maintenir des stocks serrés, soutenant des réalisations de prix plus élevées.

Points clés du rapport

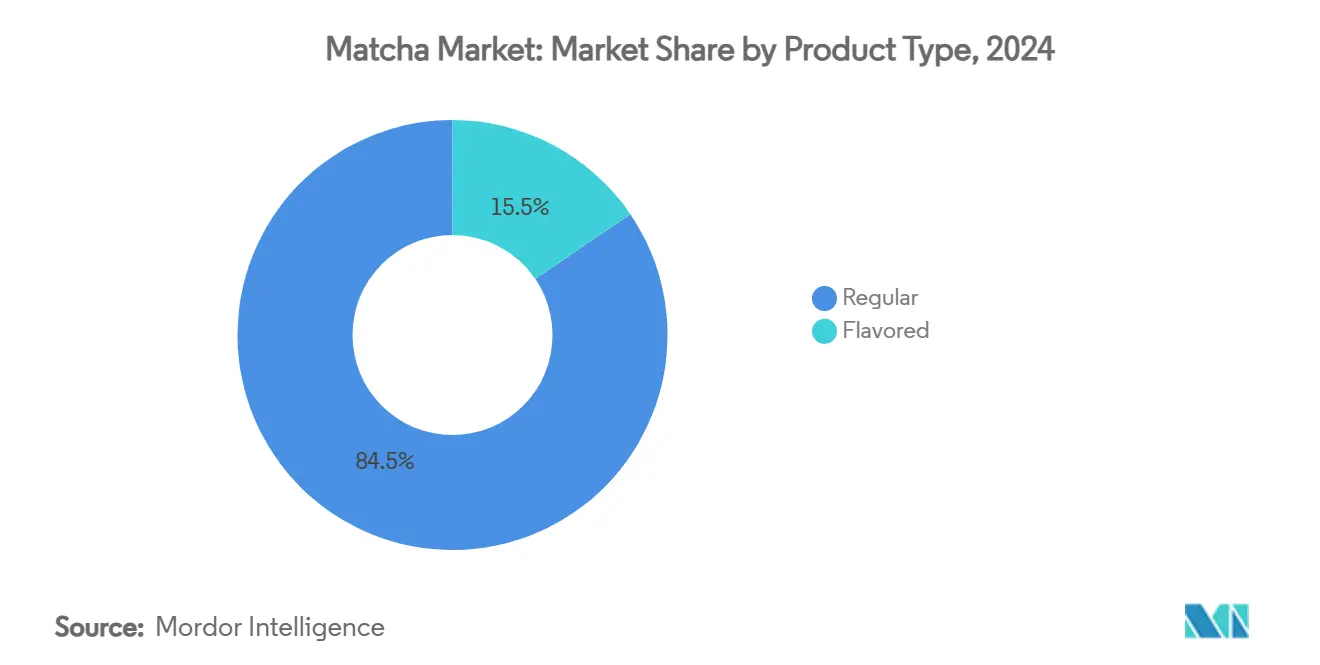

- Par type de produit, la poudre régulière un commandé 85,34 % de la part du marché du matcha en 2024, tandis que les variantes aromatisées devraient croître à un CAGR de 7,40 % de 2025 à 2030.

- Par grade, le classique menait avec 54,23 % de part de marché en 2024 ; le grade cérémoniel devrait s'étendre à un CAGR de 8,12 % jusqu'en 2030.

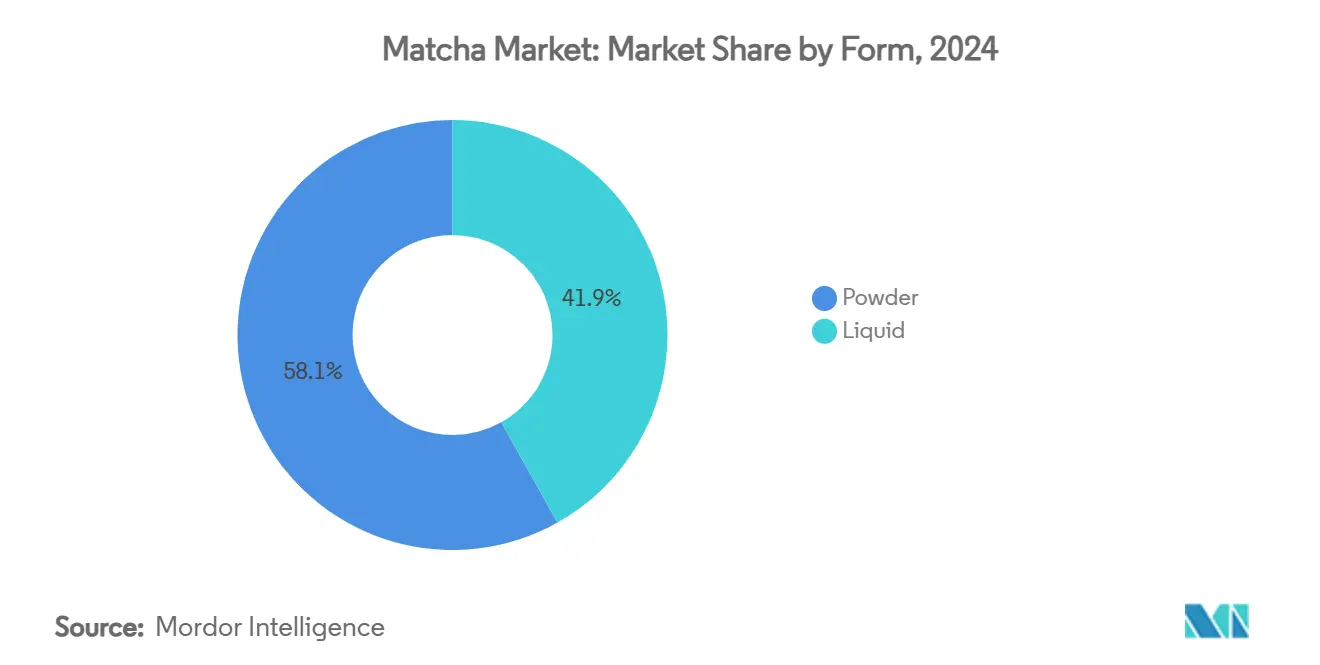

- Par forme, le segment poudre menait avec 58,12 % de la part de marché, tandis que le liquide devrait croître à un CAGR de 8,55 %

- Par canal de distribution, la vente au détail en ligne un capturé 41,67 % de part de la taille du marché du matcha en 2024, tandis que la restauration progresse à un CAGR de 7,56 % jusqu'en 2030.

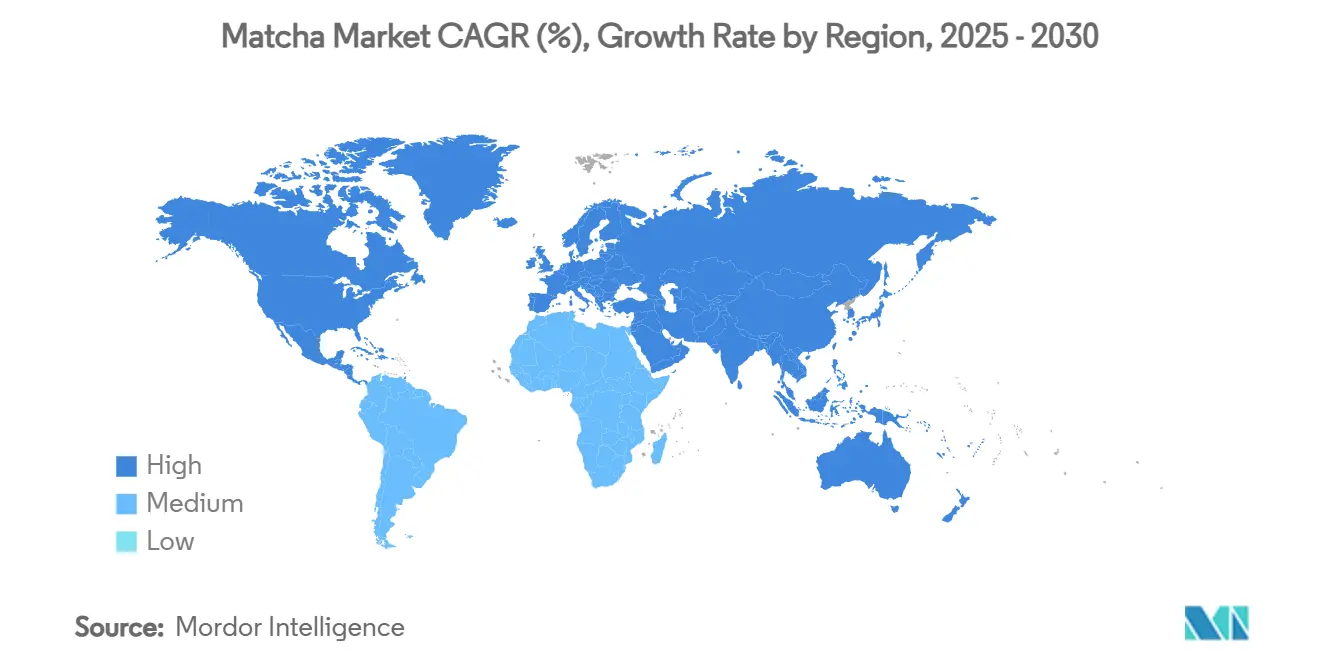

- Par géographie, l'Asie-Pacifique détenait 45,05 % de la valeur 2024, tandis que l'Amérique du Nord enregistre le CAGR régional le plus élevé à 7,74 % pour 2025-2030.

Tendances et perspectives du marché mondial du matcha

Analyse de l'impact des moteurs

| Moteurs | (~)% Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Popularité des aliments et boissons fonctionnels | +1.8% | Mondial, avec adoption la plus forte en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Expansion des régimes à base de plantes et végétaliens | +1.2% | Noyau Amérique du Nord et UE, débordement vers centres urbains APAC | Long terme (≥ 4 ans) |

| Croissance du commerce électronique et de la vente au détail en ligne | +1.0% | Mondial, particulièrement fort dans les marchés émergents | Court terme (≤ 2 ans) |

| Innovation produit croissante | +0.9% | Amérique du Nord et APAC, avec adoption sélective UE | Moyen terme (2-4 ans) |

| Demande croissante pour les boissons premium | +0.7% | Centres urbains mondiaux, concentrés dans démographies à revenus élevés | Long terme (≥ 4 ans) |

| Expansion géographique au-delà de l'Asie | +0.6% | Amérique du Nord, Europe, Moyen-Orient et marchés émergents | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Popularité des aliments et boissons fonctionnels

Le matcha, acteur clé de la révolution des aliments fonctionnels, offre aux marques une chance de se démarquer en étayant leurs allégations de bienfaits pour la santé avec la science. Chaque portion de matcha contient 2 213 µg/g de caféine et 20 mg de L-théanine, assurant un boost d'énergie stable sans la chute post-café. Ce mélange d'acides aminés distinct permet aux marques de séduire les consommateurs urbains, en particulier ceux stressés et cherchant des boosts cognitifs, dans un marché où le bien-être mental est hautement valorisé. En Arabie Saoudite, la recherche met en évidence une forte croyance dans les bienfaits du matcha pour la santé cardiaque et la gestion du diabète. Pourtant, la consommation sporadique suggère un besoin d'éducation plutôt qu'un manque d'intérêt. Avec les organismes de réglementation, comme la FDA, soutenant les allégations d'aliments fonctionnels, les marques ont une opportunité en or de se tailler une niche en mettant l'accent sur des bienfaits pour la santé scientifiquement validés plutôt que sur des allégations génériques de bien-être.

Expansion des régimes à base de plantes et végétaliens

Alors que les consommateurs se tournent de plus en plus vers des régimes à base de plantes, la demande de matcha augmente, surtout car il offre une alternative riche en protéines aux boissons traditionnelles à base de lait. Avec 17,3 g de protéines pour 100 g de portion, le matcha se distingue comme une source complète de protéines végétales. Selon The Good Food Institute, les ventes en dollars de protéines à base de plantes dans les canaux de restauration américains ont augmenté de 8 %, largement tirées par les jeunes consommateurs qui s'alignent étroitement avec la démographie principale du matcha. Selon les données du Département de l'Agriculture des États-Unis[1],United States Department of Agriculture, " Plant-Based Consumption in Germany", www.fas.usda.gov de 2023, 1,58 million de personnes d'Allemagne ont un régime à base de plantes. L'introduction récente par Oatside d'un latte matcha avoine, se vantant de 3 750 mg de matcha authentique dans chaque 250 ml, souligne la tendance. Cette innovation met non seulement en évidence les avantages fonctionnels du matcha mais navigue aussi les obstacles d'adaptation gustative prévalents dans les marchés asiatiques. De tels développements présentent aux marques de matcha une opportunité en or : revendiquer une place dans le marché végétal en plein essor et fixer des prix premium, tout en mettant l'accent sur les bienfaits pour la santé. Cette tendance est particulièrement avantageuse pour les produits de matcha en poudre, qui se mélangent facilement dans les recettes à base de plantes, maintenant à la fois saveur et intégrité nutritionnelle.

Croissance du commerce électronique et de la vente au détail en ligne

Alors que le commerce électronique s'étend, il permet aux modèles directs au consommateur de contourner les majorations traditionnelles de la vente au détail. Cette transition est cruciale pour les marques de matcha premium, surtout face aux préoccupations croissantes de qualité concernant les alternatives moins chères. En 2024, les canaux de vente au détail en ligne commandent une part de marché de 41,67 %, soulignant la demande des consommateurs pour des détails de produits approfondis, la vérification d'origine et les modèles d'abonnement qui garantissent la cohérence d'approvisionnement pendant les pénuries. Ce canal s'avère particulièrement avantageux dans les marchés émergents, où l'accès traditionnel limité à la vente au détail du matcha japonais premium permet aux marques d'engager des consommateurs sensibles aux prix par des importations directes. De plus, les plateformes numériques jouent un rôle crucial dans l'éducation des consommateurs sur les méthodes de préparation du matcha et les distinctions de grade, démantélant efficacement les barrières d'adoption dans les régions moins familières avec la culture.

Innovation produit croissante

L'expansion du marché est alimentée par l'innovation produit, qui adapte les goûts pour maintenir les bienfaits fonctionnels du matcha. Cette approche navigue non seulement les obstacles d'acceptation culturelle dans les marchés non-asiatiques mais fortifie aussi les marques pionnières avec des avantages concurrentiels durables. Le lancement par ITO EN du Matcha Banana Latte et Matcha Cacao Latte en formats prêts-à-boire souligne une innovation gustative réussie. Ces offres répondent aux consommateurs axés sur la commodité, tout en maintenant des références d'approvisionnement japonaises authentiques. Le lancement par Aiya d'un matcha édulcoré sans sucre, visant le marché des boissons sans sucre de 65,31 milliards USD d'ici 2029, montre comment l'innovation peut simultanément capturer des parts de marché à travers diverses démographies soucieuses de la santé. Les produits sous forme liquide, en particulier les variantes prêtes-à-boire, connaissent une montée en raison de leur capacité à simplifier les complexités de préparation. Ces formats commandent non seulement des marges plus élevées que leurs homologues en poudre mais élargissent aussi la portée du marché. Cette tendance favorise principalement les acteurs établis avec des capacités R&D robustes, posant des défis d'entrée significatifs pour les petits producteurs qui manquent d'expertise en formulation.

Analyse de l'impact des contraintes

| Contraintes | (~)% Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Concurrence des super-aliments alternatifs | -0.8% | Mondial, particulièrement Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Sensibilité aux prix dans les marchés émergents | -0.6% | Marchés émergents APAC, Amérique latine, MEA | Court terme (≤ 2 ans) |

| Barrières gustatives et d'acceptation culturelle | -0.5% | Marchés non-asiatiques, particulièrement démographies rurales | Long terme (≥ 4 ans) |

| Adultération et incohérence qualité | -0.4% | Mondial, avec impact le plus élevé dans segments sensibles aux prix | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Concurrence des super-aliments alternatifs

Alors que les lattes de curcuma, les smoothies à la spiruline et les boissons à base de moringa rivalisent pour l'attention des consommateurs soucieux de leur santé, la concurrence parmi les super-aliments alternatifs s'intensifie. Ces concurrents partagent non seulement un attrait fonctionnel similaire mais viennent souvent à des prix plus accessibles et se vantent d'une résonance culturelle plus profonde. Prenez l'arène des lattes de super-aliments : le matcha se trouve dans une lutte avec le lait doré et autres produits de base du bien-être. Ces rivaux vantent des bienfaits antioxydants similaires mais évitent le besoin pour les consommateurs de saisir les nuances comme les méthodes de préparation ou les grades de qualité. Cette rivalité frappe le plus durement dans le segment du matcha aromatisé, où les ajustements de goût brouillent le profil distinct du matcha, l'alignant plus étroitement avec d'autres ingrédients fonctionnels. Les enjeux montent dans les marchés émergents, où les favoris locaux comme le curcuma, avec ses bienfaits similaires pour la santé, attirent les consommateurs sensibles aux prix en raison de ses coûts d'importation significativement plus bas. Pour se tailler une niche, les marques doivent mettre en avant les traits bioactifs uniques du matcha, en particulier sa teneur en L-théanine, et éduquer les consommateurs sur ses avantages cognitifs distincts.

Sensibilité aux prix dans les marchés émergents

Dans les marchés émergents, la sensibilité aux prix pose des défis d'adoption. Le matcha japonais premium, tarifé 3-5 fois plus cher que les alternatives de thé local, peine à pénétrer le marché, même si les consommateurs urbains deviennent plus soucieux de leur santé. En Inde, alors que les cafés matcha s'étendent et l'acceptation culturelle augmente, les prix plus élevés limitent l'accessibilité aux démographies aisées. Ce défi est exacerbé par les pénuries d'approvisionnement, poussant les prix encore plus haut. Les grands producteurs, comme ITO EN, ont mis en œuvre des hausses de prix de 100 %, frappant le plus durement dans les marchés sensibles aux prix où le pouvoir d'achat est limité. Dans la province de Guizhou, la production de matcha en Chine est prête à s'étendre à une capacité de 5 000 tonnes d'ici 2025. Cette démarche vise à répondre à la sensibilité aux prix en introduisant des alternatives moins coûteuses, pourtant les préoccupations concernant la qualité entravent l'entrée dans le marché premium. Pour naviguer ces défis, les marques devraient considérer des stratégies de tarification échelonnées et forger des partenariats d'approvisionnement locaux, s'assurant qu'elles maintiennent des normes de qualité qui valident leur positionnement premium dans des marchés plus développés.

Analyse de segment

Par type de produit : Le régulier domine malgré l'innovation aromatisée

En 2024, le matcha régulier domine le marché avec une part de 85,34 %, soulignant la préférence des consommateurs pour son goût authentique et sa polyvalence dans les applications culinaires et de boissons. Pendant ce temps, les variantes de matcha aromatisées sont sur la voie de croître à un CAGR de 7,40 % de 2025 à 2030, grâce à des stratégies d'adaptation gustative adroites visant les marchés moins familiers avec le matcha. La domination du matcha régulier sur le marché suggère que, même avec les innovations en cours, les consommateurs principaux restent fermes dans leur appréciation de l'authenticité et des méthodes de préparation traditionnelles qui mettent en avant la saveur umami unique du matcha. La montée du matcha aromatisé est principalement vue en Amérique du Nord et en Europe, régions où le matcha traditionnel fait face à des défis d'adoption gustative. Les produits comme matcha vanille et matcha chocolat ont navigué avec succès ces obstacles de palatabilité, offrant des saveurs familières tout en conservant les bienfaits fonctionnels du matcha.

Les innovations de matcha aromatisé penchent vers un positionnement premium, évitant une simple poursuite de volume. Les marques telles qu'Aiya déploient des variantes sans sucre, répondant aux consommateurs soucieux de leur santé qui priorisent la commodité sans mettre de côté leurs besoins diététiques. L'attrait de ce segment s'étend à plusieurs catégories, permettant aux marques de matcha de siphonner des parts de marché des domaines du café et thé aromatisés. Cet attrait trans-catégoriel familiarise non seulement les consommateurs avec le matcha mais prépare aussi le terrain pour une adoption future potentielle du matcha régulier. Cependant, les produits aromatisés font face à un examen accru en termes de conformité réglementaire. Les mandats stricts d'étiquetage de la FDA pour les ingrédients ajoutés et les divulgations d'allergènes introduisent des complexités absentes dans l'étiquetage simple du matcha régulier à ingrédient unique.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par grade : Le classique mène tandis que le cérémoniel commande le premium

En 2024, le matcha de grade classique commande une part dominante de 54,23 % du marché, alimentant principalement les applications culinaires et les préparations commerciales de boissons. Pendant ce temps, le matcha de grade cérémoniel, malgré son empreinte plus petite, est sur une trajectoire impressionnante, se vantant d'un CAGR de 8,12 % de 2025 à 2030. Cette croissance est largement attribuée aux contraintes d'approvisionnement, permettant des stratégies de positionnement premium qui résonnent avec le désir des consommateurs d'authenticité. La segmentation par grade souligne leurs applications uniques : le grade classique répond à la restauration et à la vente au détail, priorisant l'efficacité des coûts, tandis que l'ascension du grade cérémoniel est renforcée par l'appréciation culturelle et les réseaux sociaux, transformant la consommation de matcha en un voyage expérientiel plutôt qu'en un simple fonctionnel.

Tandis que le matcha de grade culinaire occupe le segment de valeur, se retrouvant principalement dans la fabrication alimentaire et les boissons économiques, les chiffres de part de marché spécifiques restent des secrets étroitement gardés parmi les producteurs principaux. Les complexités de la chaîne d'approvisionnement jouent un rôle pivot dans la disponibilité du grade cérémoniel. Les producteurs japonais traditionnels, valorisant leur clientèle cérémonielle de longue date, évitent souvent l'expansion commerciale. Cette focalisation sélective cultive une prime de rareté, renforçant les marges bénéficiaires. À travers tous les grades, assurer l'authentification de qualité est primordial. Les techniques comme la spectroscopie de fluorescence et l'identification d'origine basée sur CNN ont atteint une précision notable de 92,83 % pour différencier le matcha japonais authentique de ses homologues.

Par forme : La poudre maintient l'avantage de polyvalence

En 2024, la poudre de matcha commande une part dominante de 58,12 % du marché. Pendant ce temps, le matcha liquide, malgré son empreinte plus petite, devrait atteindre un CAGR de 8,55 % de 2025 à 2030. La poudre de matcha, avec sa polyvalence, domine le marché, transitant sans effort des cérémonies traditionnelles aux applications diverses dans la fabrication d'aliments et boissons. Pendant ce temps, les formats liquides prêts-à-boire répondent aux consommateurs urbains, stimulant la croissance par un focus sur la commodité et la consommation en déplacement. Le leadership du marché de la poudre est renforcé par sa durée de vie plus longue, ses coûts de transport réduits, et sa capacité à servir à la fois des objectifs cérémoniels et culinaires sans être confinée à un format spécifique. Le commerce électronique un encore amplifié l'avantage de la poudre, permettant un transport efficace et le maintien de la qualité, contrairement à son homologue liquide, qui demande une gestion méticuleuse de la chaîne du froid.

Les produits de matcha liquide répondent aux consommateurs axés sur la commodité, adressant des scénarios où la complexité de préparation de la poudre traditionnelle pose des défis. Les innovations d'ITO EN dans l'emballage portable de matcha prêt-à-boire mettent en avant la prouesse du format liquide, tirant avec succès des parts de marché du café et des boissons énergétiques, tout en maintenant un approvisionnement japonais authentique. Les innovations de format liquide mettent l'accent sur les améliorations fonctionnelles, exemplifiées par le latte matcha avoine d'Oatside se vantant de 3 750 mg de vrai matcha par 250 ml, un saut significatif par rapport aux offres standards du marché. Ce segment jouit d'une tarification premium, car les produits liquides commandent non seulement des prix plus élevés par portion mais simplifient aussi le processus de préparation, surmontant les barrières qui entravent souvent l'adoption de la poudre.

Par canaux de distribution : La vente au détail en ligne mène la transformation numérique

La vente au détail en ligne atteint 41,67 % de part de marché en 2024, reflétant les préférences des consommateurs pour la vérification d'authenticité, les informations de produit détaillées et les relations directes au consommateur qui contournent les majorations traditionnelles de la vente au détail, tandis que les canaux de restauration atteignent 7,56 % de CAGR (2025-2030) par l'intégration de menus dans les cafés et restaurants ciblant la consommation axée sur l'expérience. La dominance en ligne permet aux marques de contrôler les narratifs de qualité et d'éduquer les consommateurs sur les différences de grade, les méthodes de préparation et l'authentification d'origine que les environnements traditionnels de vente au détail ne peuvent communiquer efficacement. Les canaux numériques bénéficient particulièrement aux stratégies de positionnement premium, car les descriptions détaillées de produits et les avis clients soutiennent des prix plus élevés comparés à la concurrence de vente au détail basée sur les étagères.

La croissance de la restauration reflète la transition du matcha d'ingrédient spécialisé à option de menu mainstream, avec des chaînes majeures comme Starbucks intégrant des boissons matcha qui introduisent de nouveaux consommateurs à la catégorie tout en construisant la familiarité pour les futurs achats au détail. En raison de l'expansion croissante des canaux de restauration comme les cafés, restaurants et autres, la demande pour les produits matcha croît aussi. Selon les données de Starbucks[2]Starbucks, "Number of Starbucks stores in the United States" www.starbucks.com de 2024, l'entreprise un 10 158 magasins aux États-Unis. Les magasins spécialisés maintiennent leur pertinence par une sélection curée et des conseils d'experts, particulièrement pour les produits de grade cérémoniel nécessitant des connaissances de préparation que les canaux en ligne ne peuvent entièrement répliquer. Les canaux de supermarché et hypermarché font face à des défis des contraintes d'approvisionnement et des préoccupations de qualité, car les pressions de prix de la vente au détail de masse entrent en conflit avec les exigences de positionnement premium nécessaires pour le matcha japonais authentique BlueCart. Le paysage de distribution favorise de plus en plus les canaux qui peuvent soutenir la tarification premium et l'authentification de qualité, créant des avantages structurels pour les modèles directs au consommateur et de vente au détail spécialisée par rapport aux approches traditionnelles du marché de masse.

Analyse géographique

En 2024, la région Asie-Pacifique commande une part de marché de 45,05 %, soutenue par la consommation traditionnelle du Japon et une montée d'adoption en Chine, Inde et Asie du Sud-Est. Cependant, le Japon se débat avec des contraintes d'approvisionnement, sa production domestique peinant à satisfaire à la fois la demande régionale et les besoins d'exportation. La dominance du marché de la région est enracinée dans la familiarité culturelle et les chaînes d'approvisionnement bien établies. Pourtant, les taux de croissance traînent derrière ceux des marchés émergents, un reflet de la maturité du marché dans les zones clés de consommation. Le Japon, en tant que producteur primaire, jouit de certains avantages, mais fait aussi face à des vulnérabilités. Selon le Ministère de l'Agriculture du Japon[3]Japan Ministry of Agriculture, Forestry, and Fisheries, "export of green tea and Matcha", www.maff.go.jp, les expéditions de matcha et autres thés verts du pays ont augmenté de 4 % d'année en année à 7,47 millions USD en janvier-mai 2023. Pendant ce temps, dans une tentative de contrecarrer les pénuries d'approvisionnement, la province de Guizhou en Chine intensifie la production de matcha, visant un objectif de 5 000 tonnes de capacité d'ici 2025. Cependant, positionner cette production en termes de qualité reste un obstacle quand juxtaposée avec les sources traditionnelles japonaises, comme noté par Our China Story. En Inde, la culture naissante des cafés matcha signale le potentiel de croissance régionale, pourtant la sensibilité aux prix réduit la pénétration étendue du marché, la confinant largement aux démographies urbaines aisées.

L'Amérique du Nord est prête à témoigner de la croissance régionale la plus rapide, se vantant d'un CAGR de 7,74 % de 2025 à 2030. Cette montée est alimentée par une conscience de santé croissante, l'influence omniprésente des réseaux sociaux, et des stratégies adroites qui ont navigué avec succès l'inaccessibilité culturelle. Les innovations en matcha aromatisé et prêt-à-boire ont joué un rôle pivot dans cette adaptation. L'infrastructure robuste de commerce électronique de la région renforce les modèles directs au consommateur. Cette dynamique permet aux producteurs japonais premium non seulement de maintenir le contrôle de qualité et d'affirmer le pouvoir de tarification mais aussi d'éduquer les consommateurs sur l'authenticité et les méthodes de préparation. Tandis que le Canada et le Mexique émergent comme des marchés prometteurs, le développement est principalement centré dans les centres urbains majeurs, où les consommateurs soucieux de leur santé résonnent avec l'attrait premium du matcha. De plus, la croissance de la région est renforcée par des cadres réglementaires endossant les allégations d'aliments fonctionnels. Ce soutien permet aux marques de se distinguer par des bienfaits pour la santé scientifiquement validés, dépassant les narratifs génériques de bien-être.

L'Europe, l'Amérique du Sud, et le Moyen-Orient et Afrique présentent des perspectives de croissance naissantes, chacune avec des traits régionaux uniques. Ces nuances nécessitent des stratégies d'entrée sur le marché sur mesure qui répondent aux inclinations gustatives locales, sensibilités aux prix, et obstacles d'acceptation culturelle. L'Amérique du Sud, encore dans sa petite enfance concernant la consommation de matcha, offre une toile pour les marques. En forgeant des partenariats locaux pour adresser les préoccupations de prix tout en maintenant la qualité, les marques peuvent se tailler une niche dans ce marché sous-développé. Cependant, entrer dans ces régions émergentes n'est pas sans défis. Les marques doivent investir massivement dans l'éducation des consommateurs et l'adaptation culturelle. Pourtant, les récompenses sont significatives : les avantages de premier arrivant attendent ceux qui naviguent adroitement les barrières d'entrée et établissent un positionnement authentique avant que le marché n'atteigne la saturation.

Paysage concurrentiel

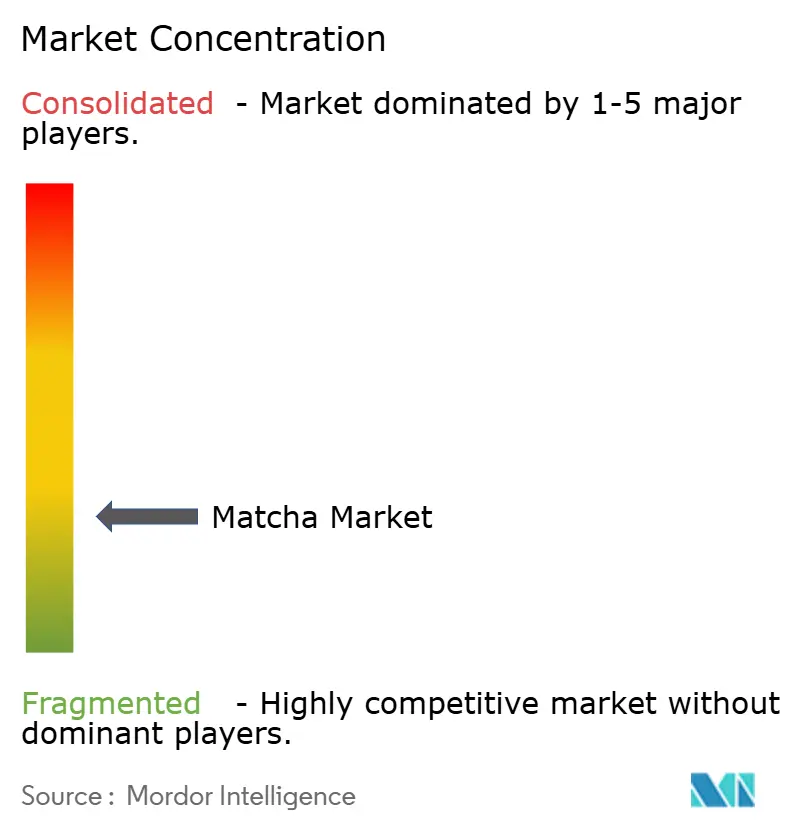

Le marché du matcha, noté à un niveau de concentration modéré de 6 sur 10, présente une double opportunité : les acteurs établis peuvent fortifier leurs positions, tandis que les marques émergentes peuvent se tailler leur niche. Ces nouveaux venus tirent parti de stratégies différenciées qui priorisent la qualité, l'authenticité et l'adaptation culturelle. Les producteurs japonais traditionnels, incluant ITO EN, Marukyu Koyamaen, et Aiya, se vantent d'avantages concurrentiels enracinés dans les origines authentiques et les relations d'approvisionnement de longue date. Cependant, ces avantages viennent avec une mise en garde : des contraintes de capacité qui entravent l'expansion. Cette limitation ouvre la voie à des stratégies d'approvisionnement alternatives. Une tendance notable est la poussée vers l'intégration verticale.

Les acteurs principaux forgent des liens agricoles directs et améliorent les capacités de traitement. Cela assure non seulement un contrôle de qualité strict mais atténue aussi les risques de chaîne d'approvisionnement, qui ont été exacerbés par les défis climatiques et les montées de demande tirées par le tourisme. Les marchés émergents présentent un défi unique : l'inaccessibilité culturelle. Cela crée des obstacles pour les acteurs traditionnels, mais ouvre aussi des portes aux marques innovantes. En adaptant les goûts, offrant des formats pratiques, et employant un marketing éducatif, ces marques construisent avec succès la sensibilisation à la catégorie et capturent des parts de marché. Dans ce paysage, l'adoption de technologie se distingue comme un différentiateur pivot. Les outils comme la spectroscopie de fluorescence et les évaluations de qualité pilotées par IA ne sont pas juste des nouveautés technologiques ; ils sont essentiels pour vérifier l'authenticité. Ceci est particulièrement crucial compte tenu des préoccupations croissantes des consommateurs concernant l'adultération et la fraude d'origine.

Les disrupteurs tels qu'Isshiki Matcha font des vagues en exploitant les stratégies numériques et l'engagement communautaire, établissant la reconnaissance de marque sans le besoin d'investissements traditionnels de vente au détail. En contraste, les géants de l'industrie comme Starbucks et PepsiCo manient des avantages d'échelle de distribution, les positionnant pour une expansion rapide du marché une fois qu'ils atteignent l'acceptation des consommateurs. Naviguer les dynamiques concurrentielles complique encore le paysage, surtout avec la conformité FDA. Les mandats réglementaires sur la sécurité d'importation et la précision d'étiquetage tendent à favoriser les acteurs établis, qui ont souvent des systèmes robustes de gestion de qualité, par rapport aux petits producteurs qui peuvent manquer d'une telle infrastructure de conformité.

Leaders de l'industrie du matcha

-

AOI Tea

-

AIYA America Inc

-

Pique

-

ITO EN Ltd.

-

Midori Spring

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : L'actrice Sanya Malhotra un lancé une nouvelle marque de matcha, Bree Matcha en partenariat avec Essanza Nutrition. La marque offre du matcha cérémoniel, du matcha régulier, et un kit matcha.

- Juin 2025 : Miko un lancé une gamme de poudre de matcha premium. Le vrai thé vert japonais Matcha de Miko, se vantant d'une saveur terreuse et amère-douce, est rempli d'antioxydants et nutriments, en faisant un choix polyvalent pour les boissons chaudes et froides.

- Juin 2025 : Starbucks Japan un lancé une nouvelle boisson matcha en édition limitée dans des magasins sélectionnés. Les produits incluent le thé vert matcha, le latte mousse pistache matcha, et bien d'autres. Les boissons ont une texture lisse et un goût unique.

- Février 2024 : Aiya Matcha un acquis une participation majoritaire dans OMGTea pour apporter le matcha aux masses. Cette collaboration visait à étendre et construire une présence plus extensive au Royaume-Uni.

Portée du rapport du marché mondial du matcha

Le matcha est une forme unique et puissante de thé vert cultivé à l'ombre pendant trois à quatre semaines avant la récolte. Le marché mondial du matcha est segmenté par produit, forme, canal de distribution et géographie. Par produit, le marché est segmenté en thé régulier et thé aromatisé. Par état, le marché est segmenté en formes poudre et liquide. Par canal de distribution, le marché est segmenté en hypermarchés/supermarchés, magasins spécialisés, magasins de vente au détail en ligne, et autres. Par géographie, ce rapport inclut une analyse de régions comme l'Amérique du Nord, l'Europe, l'Asie-Pacifique, l'Amérique du Sud, et le Moyen-Orient et l'Afrique). Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits basés sur la valeur (en USD).

| Régulier |

| Aromatisé |

| Cérémoniel |

| Classique |

| Culinaire |

| Poudre |

| Liquide |

| Restauration | |

| Vente au détail | Supermarché/Hypermarchés |

| Magasins spécialisés | |

| Magasins en ligne | |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Royaume-Uni |

| Allemagne | |

| Espagne | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Régulier | |

| Aromatisé | ||

| Par grade | Cérémoniel | |

| Classique | ||

| Culinaire | ||

| Par forme | Poudre | |

| Liquide | ||

| Par canaux de distribution | Restauration | |

| Vente au détail | Supermarché/Hypermarchés | |

| Magasins spécialisés | ||

| Magasins en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| Espagne | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle sera la taille de la demande mondiale de matcha en 2030 ?

Les prévisions indiquent que le marché du matcha atteindra 6,22 milliards USD d'ici 2030, contre 3,67 milliards USD en 2025.

Quelle région se développe le plus rapidement pour les produits matcha ?

L'Amérique du Nord affiche la croissance la plus rapide avec un CAGR de 7,74 % entre 2025 et 2030, soutenue par les tendances de régimes à base de plantes et une forte culture de café.

Quel canal de vente domine la distribution du matcha ?

La vente au détail en ligne commande 41,67 % des revenus 2024, reflétant la confiance des consommateurs dans les assurances d'authenticité directes au consommateur.

Quels sont les principaux défis pour les nouveaux entrants matcha ?

Les barrières clés incluent les coûts élevés de matières premières, les exigences d'authentification pour combattre l'adultération, et l'éducation des consommateurs sur les techniques de préparation.

Dernière mise à jour de la page le: