Taille et part du marché des étiquettes sans liner

Analyse du marché des étiquettes sans liner par Mordor Intelligence

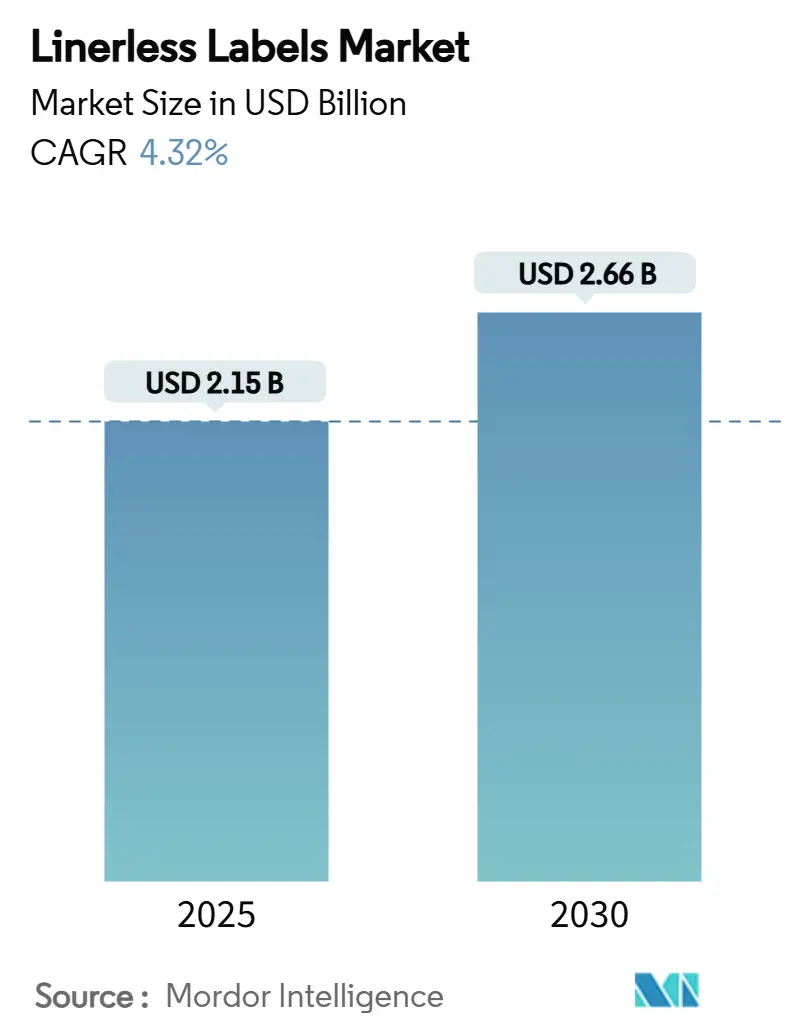

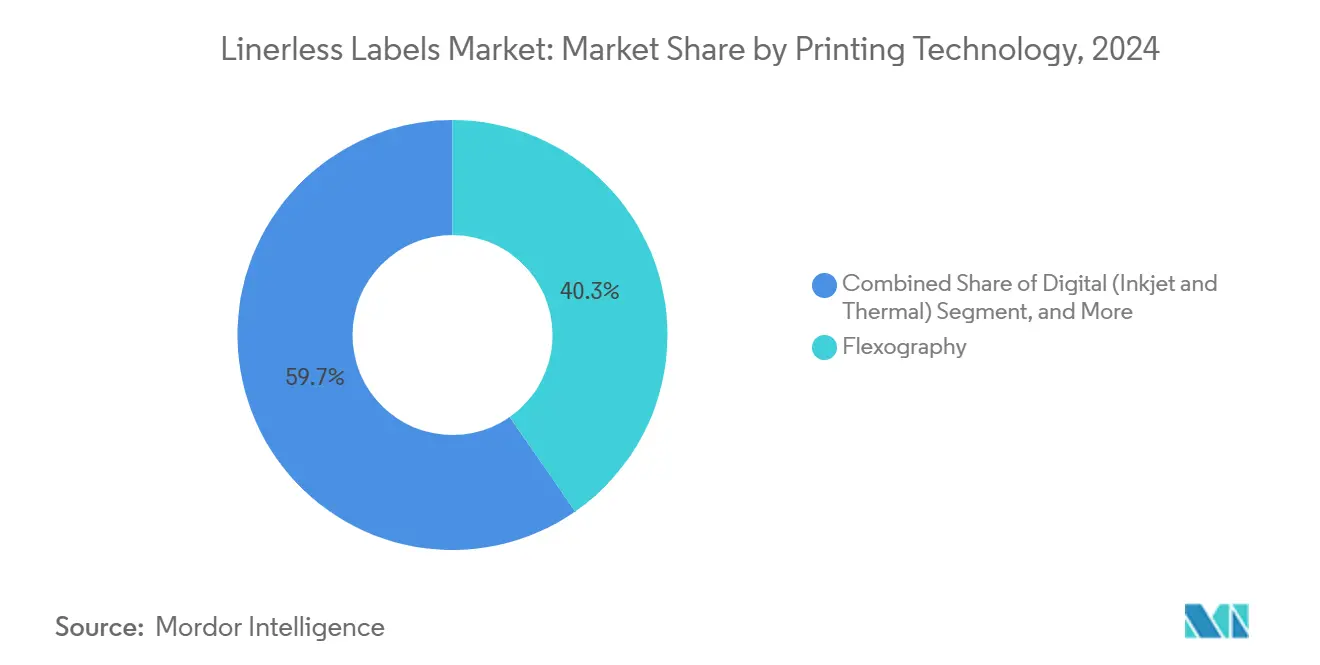

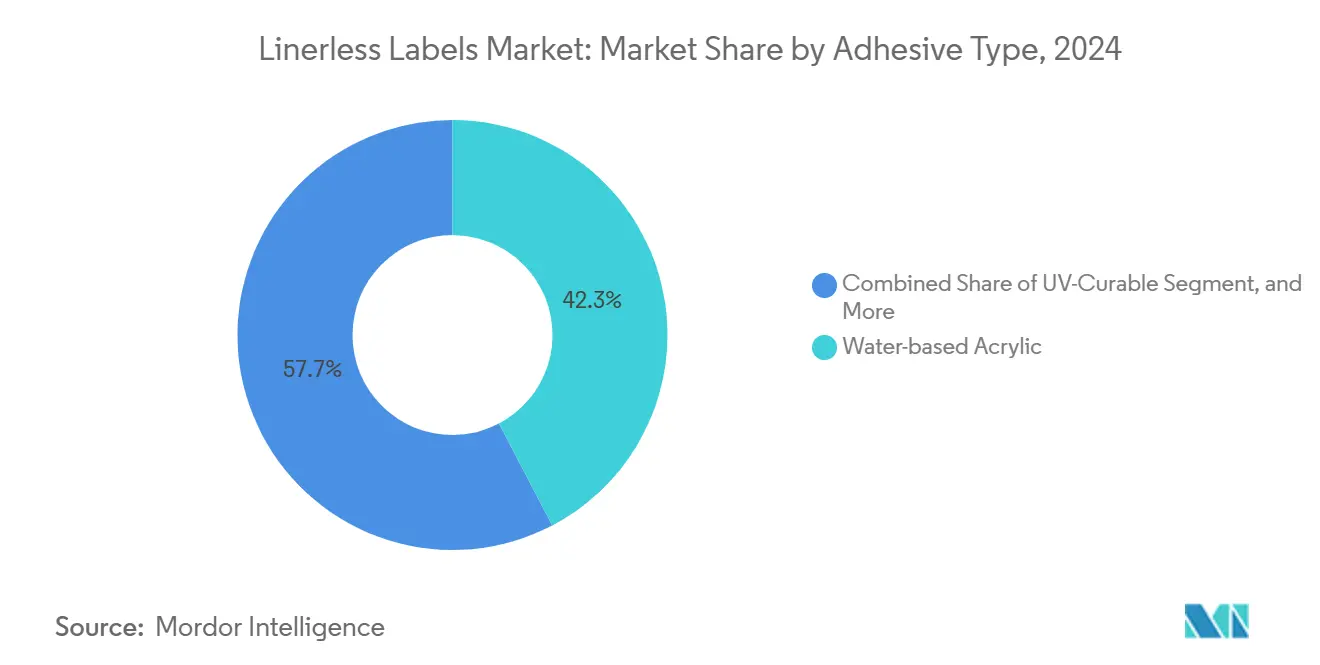

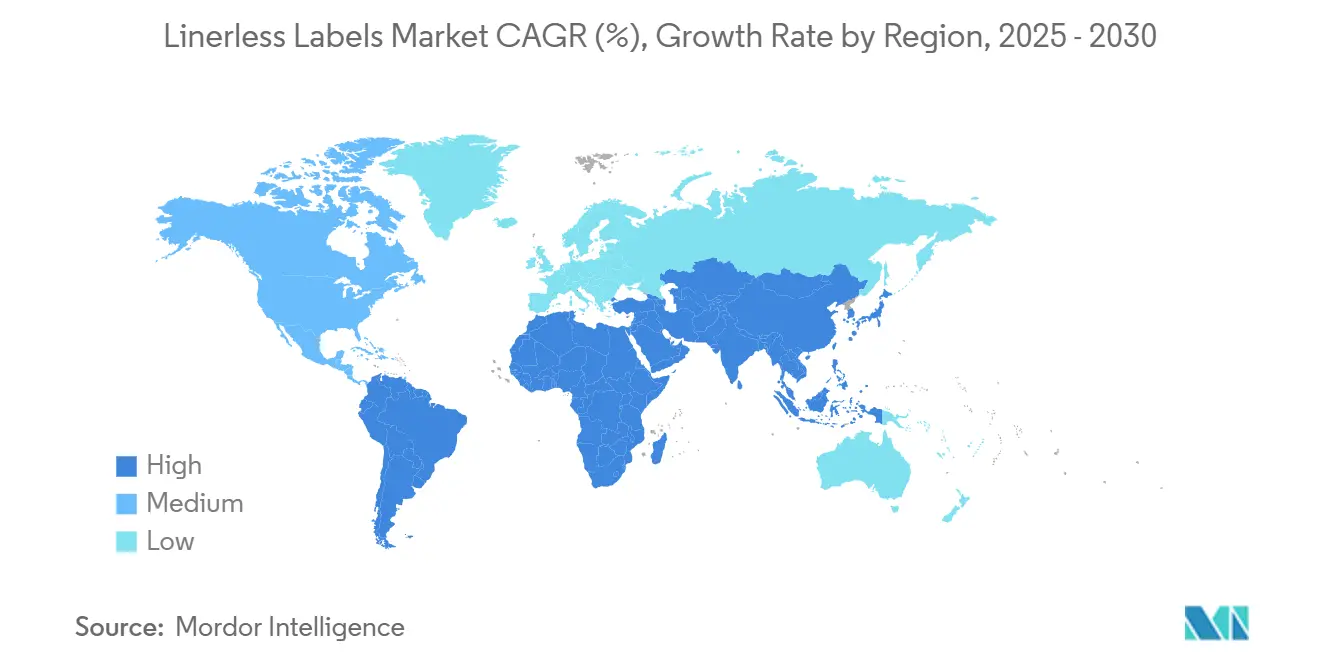

La taille du marché des étiquettes sans liner est évaluée à 2,15 milliards USD en 2025 et devrait atteindre 2,66 milliards USD d'ici 2030, progressant à un TCAC de 4,32 %. La croissance repose sur des réglementations d'emballage mondiales plus strictes, notamment le règlement de l'Union européenne sur les emballages et déchets d'emballages, qui exige que tous les emballages soient recyclables d'ici 2030 et vise une réduction de 15 % des déchets d'emballage par habitant d'ici 2040.[1]Commission européenne, ' Nouvelle réglementation de l'UE pour promouvoir l'approvisionnement d'emballages durables ', green-forum.ec.europa.eu La flexographie continue de détenir une part de 40,32 %, mais les systèmes numériques menés par les technologies à jet d'encre et thermiques se développent à un TCAC de 7,43 % alors que le commerce électronique stimule la demande d'impression à la demande de longueur variable. Les supports film représentent 48,23 % de part, tandis que les substrats spécialisés et recyclés affichent le TCAC le plus fort de 8,11 % dans un contexte d'objectifs d'économie circulaire des entreprises. Les adhésifs acryliques à base d'eau restent dominants avec 42,32 % de part ; les chimies durcissables aux UV croissent le plus rapidement à 7,84 % de TCAC, résolvant les lacunes de performance de la chaîne du froid. L'Europe mène avec 34,62 % de part ; cependant, l'Asie-Pacifique progresse à un TCAC de 8,53 % grâce à la montée en puissance manufacturière et l'expansion du commerce électronique.

Principales conclusions du rapport

- Par technologie d'impression, la flexographie menait avec 40,32 % de part de revenus en 2024, tandis que l'impression numérique devrait croître à un TCAC de 7,43 % jusqu'en 2030.

- Par matériau de support, les substrats film représentaient 48,23 % de la part du marché des étiquettes sans liner en 2024 ; les substrats spécialisés et recyclés devraient progresser à un TCAC de 8,11 % jusqu'en 2030.

- Par type d'adhésif, les systèmes acryliques à base d'eau détenaient 42,32 % de la taille du marché des étiquettes sans liner en 2024, tandis que les formulations durcissables aux UV devraient s'étendre à un TCAC de 7,84 %.

- Par secteur d'utilisation finale, les applications alimentaires commandaient 28,42 % de part en 2024, et les étiquettes logistiques et de commerce électronique devraient enregistrer un TCAC de 9,21 % jusqu'en 2030.

- Par géographie, l'Europe a capturé 34,62 % de part de marché en 2024, tandis que l'Asie-Pacifique devrait croître à un TCAC de 8,53 % jusqu'en 2030.

Tendances et perspectives du marché mondial des étiquettes sans liner

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Poussée de la demande d'emballages alimentaires et de boissons durables | +1.2% | Mondiale, avec concentration en Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Boom logistique du commerce électronique nécessitant des étiquettes d'expédition de longueur variable | +0.9% | Mondiale, menée par l'Asie-Pacifique et l'Amérique du Nord | Court terme (≤ 2 ans) |

| Mandats réglementaires de réduction des déchets en Europe et Amérique du Nord | +0.8% | Europe et Amérique du Nord, s'étendant à l'APAC | Long terme (≥ 4 ans) |

| Adoption de l'automatisation des cuisines QSR pour l'impression sans liner à la demande | +0.6% | Amérique du Nord et Europe, émergent en APAC | Moyen terme (2-4 ans) |

| Adoption de l'emballage connecté RFID et de la micro-exécution | +0.4% | Mondiale, concentrée sur les marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée de la demande d'emballages alimentaires et de boissons durables

Les marques alimentaires intègrent les étiquettes sans liner pour répondre à la fois à la conformité réglementaire et aux attentes des consommateurs pour un emballage à moindre impact. Avery Dennison a rapporté une croissance organique des ventes de 15 % dans sa division Intelligent Labels en 2024, attribuant une grande partie de l'augmentation aux applications alimentaires qui réduisent l'utilisation de matériaux de 30 % et l'empreinte carbone de 49 % par rapport aux produits avec liner. Les fournisseurs de produits frais spécifient de plus en plus des solutions sans liner pour réduire drastiquement les déchets en décharge et améliorer la traçabilité, tandis que les lignes d'emballage automatisées tirent parti du dimensionnement dynamique des étiquettes pour réduire l'utilisation de matériaux jusqu'à 40 %. Combinés, ces facteurs accélèrent l'adoption du marché dans les catégories de produits réfrigérés, congelés et ambiants. L'effet se compose alors que les grands transformateurs établissent des mandats de fournisseurs qui se répercutent dans les chaînes de valeur régionales. Les investissements dans les supports recyclables et les adhésifs durcissables aux UV de qualité alimentaire propulsent davantage l'adoption dans les secteurs de plats préparés.

Boom logistique du commerce électronique nécessitant des étiquettes d'expédition de longueur variable

La montée en flèche des volumes de colis force les centres d'exécution à optimiser l'inventaire d'étiquettes et les déchets. L'imprimante industrielle DL1024 de Toshiba fusionne les étiquettes d'expédition et les bordereaux d'emballage en un format de longueur variable, réduisant les coûts d'impression de 40 % et éliminant les déchets de liner.[2]Toshiba Business, ' Imprimante d'étiquettes sans liner industrielle DL1024 ', business.toshiba.com Le guide d'étiquetage de colis révisé du Service postal des États-Unis met l'accent sur des conceptions rationalisées qui accélèrent le balayage automatisé, soutenant indirectement la migration sans liner. Les installations à haut volume rapportent 50 % d'étiquettes en plus par rouleau, se traduisant par moins de changements de rouleaux et un débit plus rapide. Dans les centres de micro-exécution, les économies d'espace provenant de l'élimination des liners libèrent une capacité de prélèvement supplémentaire. Les tableaux de bord de durabilité plus stricts des détaillants poussent les fournisseurs vers des systèmes sans liner pour éviter les pénalités liées aux emballages excessifs.

Mandats réglementaires de réduction des déchets en Europe et Amérique du Nord

Le PPWR de l'UE établit une exigence de recyclabilité contraignante d'ici 2030, positionnant la technologie sans liner comme l'une des rares voies facilement déployables vers des réductions immédiates de déchets. L'étiquette sans liner OptiCut WashOff d'UPM Raflatac, lancée en 2024, répond directement en soutenant la réutilisation des contenants PET tout en supprimant les déchets de liner. Les initiatives parallèles au niveau des États aux États-Unis rédigent des schémas de responsabilité élargie des producteurs qui transfèrent les coûts d'élimination aux fournisseurs d'emballages. La convergence des calendriers réglementaires avec les engagements nets zéro des entreprises intensifie la demande d'options sans liner immédiatement évolutives. Les règles harmonisées de l'UE réduisent également la complexité pour les multinationales qui déploient maintenant une spécification d'étiquette à travers la région. Les entreprises nord-américaines de biens de consommation intègrent de plus en plus les mandats sans liner dans les appels d'offres fournisseurs pour sécuriser la conformité future.

Adoption de l'automatisation des cuisines QSR pour l'impression sans liner à la demande

Les restaurants à service rapide cherchant un retournement de commandes plus rapide intègrent des imprimantes sans liner dans les systèmes d'affichage de cuisine. Supprimer les liners élimine les étapes d'élimination dans les sites à haut volume qui peuvent générer des milliers d'étiquettes de commandes quotidiennement. Les études de cas montrent des systèmes automatisés d'emballage en coin étiquetant 20 cartons par minute tout en conservant des certifications de sécurité alimentaire strictes. Les longueurs d'étiquettes dynamiques soutiennent la personnalisation des menus sans stocker de multiples SKU. Les métriques de réduction des déchets aident les grandes chaînes à atteindre les objectifs ESG d'entreprise et à améliorer les scores de durabilité au niveau des magasins. L'adoption s'accélère alors que les programmes pilotes confirment les économies de main-d'œuvre et moins de bourrages d'imprimante par rapport aux formats traditionnels.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts de rénovation pour les lignes d'étiquetage héritées | -0.7% | Mondiale, particulièrement dans les régions manufacturières établies | Court terme (≤ 2 ans) |

| Volatilité des prix des matières premières (adhésifs et revêtement de libération) | -0.5% | Mondiale, avec impact plus élevé sur les marchés sensibles aux coûts | Moyen terme (2-4 ans) |

| Problèmes d'accumulation d'adhésif dans les environnements de chaîne du froid | -0.3% | Mondiale, concentrée dans les secteurs alimentaire et pharmaceutique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coûts de rénovation pour les lignes d'étiquetage héritées

Passer au sans liner exige souvent des améliorations de capital de 50 000 à 200 000 USD par ligne, un obstacle pour les plus petits convertisseurs qui prolonge les périodes de retour sur investissement à environ deux ans. Les étiqueteuses tout électriques de FoxJet offrent maintenant des kits de rénovation modulaires qui suppriment les exigences d'air comprimé, réduisant les coûts opérationnels et facilitant l'installation. Pourtant, la formation du personnel et les routines de maintenance révisées ajoutent des dépenses indirectes. De nombreux producteurs adoptent des flux de travail hybrides : sans liner sur les nouveaux SKU tandis que l'équipement hérité gère les produits à long terme. Les fournisseurs d'équipement qui regroupent des packages de financement ou des modèles d'abonnement peuvent accélérer la conversion en allégeant la pression de trésorerie initiale.

Volatilité des prix des matières premières affectant les adhésifs et revêtements de libération

Les coûts d'intrants pour les produits chimiques et la pâte ont bondi jusqu'à 30 % en 2024, augmentant les prix des étiquettes finies et érodant les marges pour les convertisseurs verrouillés dans des contrats fixes. Les fournisseurs d'adhésifs répondent avec des formules de prix dynamiques indexées sur les indices de matières premières. La nature spécialisée des adhésifs sans liner-équilibrant l'adhérence, la libération propre et l'anti-blocage-limite les options de substitution. Les acteurs plus importants atténuent les oscillations grâce à des accords d'approvisionnement pluriannuels, mais les plus petites boutiques font face à des cycles d'approvisionnement volatils. La R&D en science des matériaux pivot maintenant vers des résines bio-basées et des revêtements sans silicone qui promettent à la fois la stabilité des coûts et des empreintes carbone plus faibles.

Analyse par segment

Par technologie d'impression : L'innovation numérique stimule la transformation

La flexographie a maintenu une tranche de 40,32 % du marché des étiquettes sans liner en 2024, mais le segment numérique se développe à un TCAC de 7,43 %. La taille du marché des étiquettes sans liner pour les presses numériques servant les tirages courts et moyens est prête à s'élargir rapidement alors que les marques de commerce électronique exigent des données variables et une personnalisation en temps réel. Les presses hybrides qui fusionnent l'amorçage flexo avec la finition à jet d'encre réduisent les déchets et accélèrent les changements, un avantage pour les convertisseurs chassant les travaux de petits lots. Les systèmes thermiques directs prospèrent en logistique parce que les étiquettes doivent survivre à l'abrasion de manutention des matériaux tout en restant rentables. Les flux de travail numériques réduisent également l'utilisation d'eau et de solvants, s'alignant avec les tableaux de bord de durabilité.[3]Konica Minolta, ' L'impression d'étiquettes améliore le message de la marque ', konicaminolta.eu Les investissements dans la finition en ligne et la gestion des couleurs connectée au cloud élèvent la cohérence de sortie, aidant les formats numériques à concurrencer directement avec la flexo conventionnelle pour les tirages moyens.

La compatibilité avec l'insertion d'incrustations RFID élève davantage le rôle du numérique, permettant la production en une seule passe d'étiquettes intelligentes. Les convertisseurs exploitant les portails web-vers-étiquette capturent de nouveaux revenus des petits vendeurs nécessitant des conceptions personnalisées sans obstacles de commande minimale. Alors que les fabricants de substrats libèrent des films sans apprêt, l'adhérence de l'encre s'améliore et réduit les coûts consommables. En résumé, le mélange de technologies d'impression évolue rapidement, avec la flexo restant pertinente pour les SKU commoditisés tandis que le numérique devient la valeur par défaut pour les applications riches en données et en mouvement rapide à travers le marché des étiquettes sans liner.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par matériau de support : Les substrats spécialisés mènent l'innovation

Les supports à base de film-largement PP et PET-conservent une emprise de 48,23 % sur la part du marché des étiquettes sans liner grâce à la résistance à l'humidité et l'attrait en rayon. Pourtant les alternatives spécialisées et recyclées surpassent à un TCAC de 8,11 %, propulsées par les engagements d'économie circulaire des acheteurs et les quotas réglementaires de contenu recyclé. La taille du marché des étiquettes sans liner pour les films à contenu recyclé couvrant les emballages alimentaires et de soins personnels devrait grimper régulièrement jusqu'en 2030. Le portefeuille Carbon Action d'UPM Raflatac utilise des matières premières certifiées ISCC pour réduire les émissions du berceau au portail et séduire les marques chassant les réductions de Scope-3.

Les supports papier défendent les niches où la compostabilité ou l'image de marque tactile l'emporte sur la durabilité. Les structures hybrides associant un mince sur-cellule PP avec des bases kraft recyclées optimisent la résistance tout en réduisant le contenu plastique vierge. Les films lavables qui se délimitent dans les bains alcalins permettent le recyclage PET en boucle fermée, crucial pour les fournisseurs de boissons cherchant des systèmes bouteille-vers-bouteille. Les fournisseurs élargissent les gammes de couleurs et de finitions pour rivaliser avec les étiquettes laminées conventionnelles, supprimant une barrière de plus à l'adoption spécialisée. L'investissement continu dans les lignes d'étirement biax et les usines de recyclage par dépolymérisation indique que la disponibilité des matières premières évoluera pour répondre à la demande croissante.

Par type d'adhésif : Les solutions durcissables aux UV comblent les lacunes de performance

Les acryliques à base d'eau détiennent 42,32 % du marché des étiquettes sans liner grâce aux faibles COV et à une large conformité de contact alimentaire. Cependant, les formules durcissables aux UV se développent à 7,84 % de TCAC en résolvant les problèmes de résidus de chaîne du froid et de durcissement à haute vitesse. Un convertisseur leader estime que les lignes UV réduisent les arrêts de ligne de 25 % grâce à des couteaux et rouleaux plus propres. L'industrie des étiquettes sans liner pilote de plus en plus des systèmes hybrides thermofusible/UV où l'adhérence initiale est fournie par thermofusible et la liaison finale scellée via flash UV, éliminant les dépendances temps-température. Les polymères activés par la chaleur répondant à la stérilisation à vapeur haute pression dans les emballages de plats préparés sont en essais bêta.

Les monomères adhésifs bio-basés dérivés de la chimie du pin atteignent l'échelle commerciale, offrant des économies de gaz à effet de serre sans compromettre l'efficacité du poids de revêtement. Les fournisseurs intègrent des modificateurs de rhéologie avancés pour maintenir les propriétés de pose à plat pendant le rebobinage haute vitesse à 300 m/min. Dans les utilisations finales réglementées, les analyses de migration détaillées aident les spécificateurs à équilibrer performance avec conformité, renforçant l'opinion que la science adhésive reste le différenciateur critique dans le marché des étiquettes sans liner.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : La transformation logistique stimule la croissance

Les applications alimentaires ont généré 28,42 % de revenus en 2024, soutenues par la traçabilité stricte au niveau des lots et les efforts pour réduire les déchets d'emballage. Pourtant la logistique et le commerce électronique mènent la croissance avec un TCAC de 9,21 % alors que les détaillants omnicanaux montent en puissance l'exécution automatisée. La taille du marché des étiquettes sans liner liée aux opérations de colis devrait se développer considérablement alors que les centres d'exécution rapportent 50 % d'étiquettes en plus par rouleau et 35 % moins de temps d'arrêt par rapport au stock avec liner. Les restaurants à service rapide (QSR) déploient des imprimantes de cuisine sans liner pour améliorer la précision des commandes, s'articulant avec la robotique d'arrière-cuisine.

La demande pharmaceutique augmente alors que les étiquettes sans liner intègrent des coupes anti-effraction et des codes 2D sérialisés sans ajouter l'élimination de liner aux flux de déchets de salle blanche. Les marques cosmétiques valorisent la surface visuelle ininterrompue que les emballages sans liner livrent autour des bouteilles courbes tout en atteignant les objectifs d'éco-conception. Les secteurs automobile et industriel voient l'efficacité d'utiliser un rouleau pour plusieurs tailles de pièces, réduisant les comptes SKU. Collectivement, la diversification des utilisations finales réduit le risque de concentration et soutient la résilience à moyen terme à travers le marché des étiquettes sans liner.

Analyse géographique

L'Europe a commandé 34,62 % des revenus 2024 sur la force de l'adoption réglementaire précoce, des réseaux de détail denses et des bases de convertisseurs établies. Les majors régionaux tels qu'UPM Raflatac et HERMA pionnent les formats lavables et à contenu recyclé, créant une demande de débordement parmi les marques de marque privée. Les critères d'approvisionnement gouvernementaux spécifiant l'emballage recyclable cimentent davantage l'avance de l'Europe. L'Amérique du Nord suit, soutenue par l'accélération du commerce électronique et les factures de responsabilité élargie des producteurs à l'échelle des États qui internalisent les coûts d'élimination pour les fournisseurs d'emballages. Les convertisseurs ici investissent dans des lignes UV haute vitesse pour servir les centres alimentaires réfrigérés et de colis, tandis que CCL Industries étend la capacité via des acquisitions stratégiques.

L'Asie-Pacifique enregistre le TCAC le plus rapide de 8,53 %, stimulé par l'échelle manufacturière de la Chine et la pénétration rapide du commerce électronique de l'Inde. La part du marché des étiquettes sans liner dans la région est prête à grimper alors que les convertisseurs locaux ajoutent des presses numériques et les marques d'outre-mer exigent un emballage durable harmonisé. La Lintec Corporation du Japon investit dans des améliorations de capacité et R&D pour les adhésifs résistants au froid, renforçant le leadership technologique régional. Les marchés émergents tels que le Vietnam et l'Indonésie adoptent le sans liner pour répondre aux standards de certification d'exportation fixés par les détaillants occidentaux. L'Amérique du Sud voit une croissance sélective alors que les géants brésiliens des boissons testent des films lavables dans les projets de recyclage de bouteilles PET. Au Moyen-Orient et en Afrique, l'adoption se centre sur les Émirats arabes unis et l'Afrique du Sud où les usines FMCG multinationales déploient des spécifications mondiales.

Collectivement, l'harmonisation réglementaire, le commerce électronique transfrontalier et les investissements de capacité suggèrent une rotation soutenue de la demande régionale. Alors que les capitaux affluent vers la capacité Asie-Pacifique, les chaînes d'approvisionnement en matières premières s'adaptent, réduisant davantage les coûts unitaires et accélérant la substitution loin du stock avec liner. L'Europe reste le baromètre réglementaire ; ses innovations politiques sont de plus en plus reflétées dans le monde entier, intégrant la capacité sans liner comme une exigence de base pour les fabricants orientés exportation.

Paysage concurrentiel

Principales entreprises du marché des étiquettes sans liner

Le marché des étiquettes sans liner présente une fragmentation modérée, avec une poignée d'acteurs intégrés contrôlant la propriété intellectuelle critique et le savoir-faire adhésif. Avery Dennison a élargi son fossé en acquérant la technologie de distribution de Catchpoint, permettant des applicateurs sans liner propriétaires qui réduisent les déchets de 49 % et l'utilisation d'eau de 34 %. UPM Raflatac se différencie par la transparence de l'empreinte carbone, donnant aux acheteurs des données d'impact du berceau au portail dans les devis-un avantage alors que les audits ESG s'intensifient. CCL Industries a rapporté 7,245 milliards USD de ventes en 2024, traduisant l'échelle en levier de matières premières et continuité de service multi-régionale.

Les challengers de niveau intermédiaire se concentrent sur des segments de niche tels que la sérialisation pharmaceutique ou l'étiquetage électronique haute température, s'associant souvent avec les fabricants d'applicateurs OEM. Les spécialistes d'équipement offrent des kits de rénovation qui intègrent l'inspection par vision et l'insertion RFID, brouillant les lignes entre les fournisseurs de matériaux et de machines. L'activité de brevets autour des chimies de durcissement UV et des revêtements anti-blocage indique une course aux armements pour surmonter les points de blocage de la chaîne du froid. Les entrants du marché font face à des courbes d'apprentissage abruptes en équilibrant la science adhésive avec la mécanique de distribution, ce qui, combiné aux besoins de capex considérables, maintient l'avance des acteurs existants. Cependant, les collaborations-telles que les fournisseurs d'adhésifs co-développant des formulations avec les OEM de presse-raccourcissent le délai de mise sur le marché pour les solutions innovantes.

La consolidation reste probable alors que les fonds de capital-investissement acquièrent de plus petits convertisseurs pour les intégrer dans des plateformes régionales offrant des portefeuilles avec et sans liner. Les alliances stratégiques avec les fabricants de puces RFID et les startups de substrats durables ajoutent fonctionnalité et crédibilité écologique. L'intensité concurrentielle dépend donc du contrôle de la propriété intellectuelle, des modèles de service intégrés et de la capacité à fournir des données environnementales validées aux côtés des garanties de performance. Globalement, le marché récompense l'échelle, l'investissement en R&D et l'innovation centrée client.

Leaders de l'industrie des étiquettes sans liner

R.R. Donnelley & Sons Company

Hub Labels

Reflex Labels Ltd.

Skanem AS

NAStar, Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Avery Dennison a lancé la première étiquette RFID reconnue pour le recyclage PET par l'Association of Plastic Recyclers.

- Mai 2025 : Toshiba Business a dévoilé l'imprimante d'étiquettes sans liner industrielle DL1024 qui fusionne les étiquettes d'expédition et bordereaux d'emballage.

- Avril 2025 : UPM Raflatac a commencé à inclure les données d'empreinte produit dans les devis clients pour rationaliser les rapports ESG.

- Mars 2025 : Avery Dennison a reçu le prix MHI Best New Innovation in Sustainability pour sa solution logistique sans liner.

Portée du rapport mondial du marché des étiquettes sans liner

Les étiquettes sans liner sont un type d'étiquettes sensibles à la pression qui n'ont pas de liner. Elles sont fabriquées avec un revêtement de libération spécial appliqué sur la face de l'étiquette, qui permet aux étiquettes d'être enroulées sur un rouleau sans que l'adhésif colle à l'étiquette en dessous. Ce revêtement de libération non seulement les empêche de coller ensemble mais crée également une barrière résistante aux UV, chimique et à l'humidité.

- Le marché des étiquettes sans liner est segmenté par technologie d'impression (flexographique, héliogravure et numérique), secteur d'utilisation finale (alimentaire, boissons, santé, cosmétiques, ménager, industriel et logistique), et géographie.

| Numérique (jet d'encre et thermique) |

| Flexographie |

| Héliogravure |

| Offset et typographie |

| Papier |

| Film (PP, PET, PE) |

| Substrats spécialisés et recyclés |

| Acrylique à base d'eau |

| Thermofusible |

| Durcissable aux UV |

| À base de solvant |

| Alimentaire |

| Boissons |

| Santé et produits pharmaceutiques |

| Cosmétiques et soins personnels |

| Produits chimiques ménagers |

| Logistique et commerce électronique |

| Autre secteur d'utilisation finale |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Égypte | ||

| Reste de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Par technologie d'impression | Numérique (jet d'encre et thermique) | ||

| Flexographie | |||

| Héliogravure | |||

| Offset et typographie | |||

| Par matériau de support | Papier | ||

| Film (PP, PET, PE) | |||

| Substrats spécialisés et recyclés | |||

| Par type d'adhésif | Acrylique à base d'eau | ||

| Thermofusible | |||

| Durcissable aux UV | |||

| À base de solvant | |||

| Par secteur d'utilisation finale | Alimentaire | ||

| Boissons | |||

| Santé et produits pharmaceutiques | |||

| Cosmétiques et soins personnels | |||

| Produits chimiques ménagers | |||

| Logistique et commerce électronique | |||

| Autre secteur d'utilisation finale | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Égypte | |||

| Reste de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des étiquettes sans liner ?

Le marché des étiquettes sans liner est évalué à 2,15 milliards USD en 2025 et devrait atteindre 2,66 milliards USD d'ici 2030.

Quelle technologie d'impression croît le plus rapidement ?

L'impression numérique, couvrant les méthodes à jet d'encre et thermiques, se développe à un TCAC de 7,43 % en raison des exigences du commerce électronique pour les étiquettes à données variables.

Pourquoi les adhésifs durcissables aux UV gagnent-ils en popularité ?

Les systèmes durcissables aux UV durcissent instantanément, résistent aux résidus de chaîne du froid et supportent les lignes d'application haute vitesse, menant à un TCAC de 7,84 % dans ce segment.

Quelle région offre le plus fort potentiel de croissance ?

En 2025, l'Asie-Pacifique représente la plus grande part de marché du marché des étiquettes sans liner.

Quelles années ce marché des étiquettes sans liner couvre-t-il, et quelle était la taille du marché en 2024 ?

L'Asie-Pacifique enregistre le TCAC régional le plus élevé à 8,53 %, alimenté par l'expansion manufacturière et l'adoption croissante du commerce électronique.

Comment les étiquettes sans liner soutiennent-elles les objectifs de durabilité ?

Elles éliminent les déchets de liner, réduisent l'utilisation de matériaux jusqu'à 30 % et peuvent réduire les empreintes carbone de près de la moitié par rapport aux produits traditionnels avec liner.

Quel est le principal défi pour les convertisseurs passant à la technologie sans liner ?

Les coûts élevés de rénovation pour les lignes d'étiquetage héritées-estimés entre 50 000 et 200 000 USD par ligne-posent la principale barrière d'adoption.

Dernière mise à jour de la page le: