Taille et parts du marché des injections pour douleurs articulaires

Analyse du marché des injections pour douleurs articulaires par Mordor Intelligence

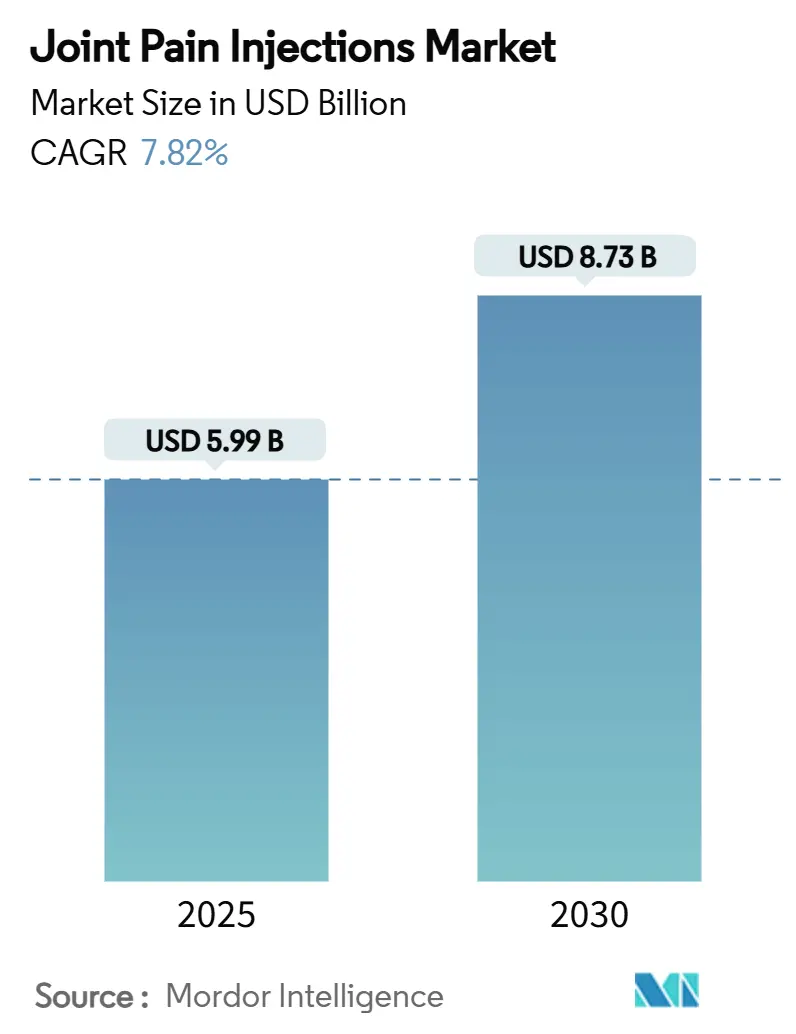

La taille du marché des injections pour douleurs articulaires est estimée à 5,99 milliards USD en 2025, et devrait atteindre 8,73 milliards USD d'ici 2030, à un TCAC de 7,82 % pendant la période de prévision (2025-2030).

Cette croissance s'aligne sur une forte augmentation de la prévalence de l'arthrose, un élargissement du remboursement pour la médecine régénérative, et des améliorations constantes de l'administration guidée par imagerie qui réduisent les taux de complications. L'acide hyaluronique (AH) demeure la thérapie d'ancrage, mais le plasma riche en plaquettes (PRP) et autres biologiques autologues passent du statut expérimental aux soins courants alors que les payeurs formalisent la couverture. Dans les établissements de soins, les centres de chirurgie ambulatoire (CSA) captent le volume de procédures des hôpitaux grâce à des coûts d'épisode inférieurs de 40 à 60 %, tandis que l'échographie assistée par IA pousse la précision d'injection au premier passage au-dessus de 90 %. Collectivement, ces forces poussent les médecins vers des régimes à dose unique ou à trois cycles qui optimisent le temps de consultation et retardent la chirurgie de remplacement articulaire, améliorant à la fois la satisfaction des patients et les marges du système de santé.

Points clés du rapport

- Par type d'injection, l'AH à injection unique un capturé 58,63 % des parts du marché des injections pour douleurs articulaires par cycle d'injection en 2024 ; les régimes à trois cycles sont positionnés pour un TCAC de 12,39 % jusqu'en 2030.

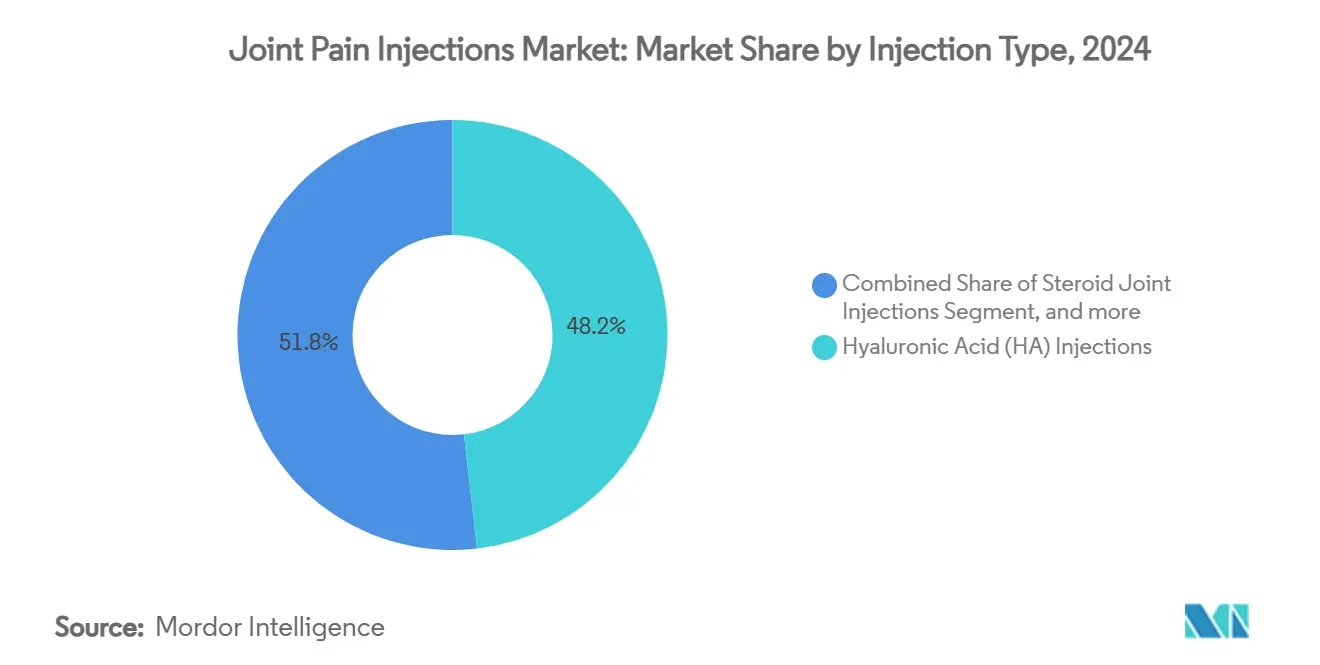

- Par cycle d'injection, l'acide hyaluronique un dominé la hiérarchie des types d'injection avec 48,18 % de parts de revenus en 2024, tandis que le PRP est en voie d'atteindre le TCAC le plus rapide de 9,01 % jusqu'en 2030.

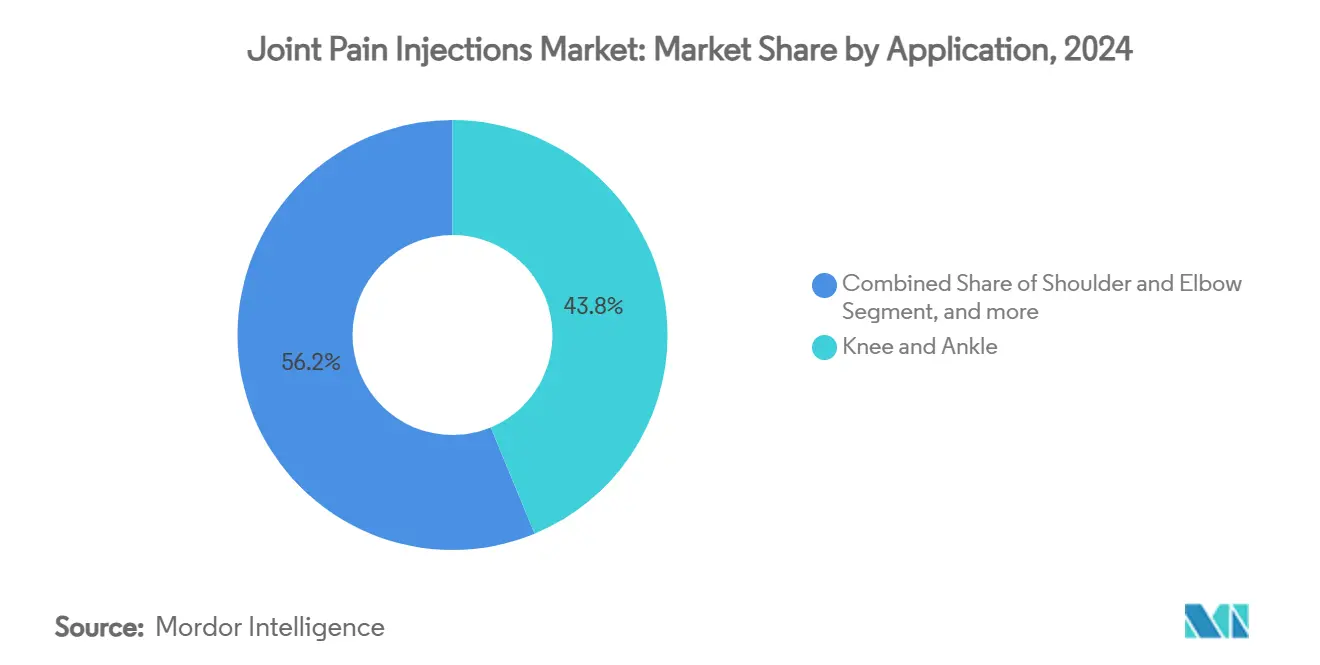

- Par application, les applications genou et cheville représentaient 43,76 % de la taille du marché des injections pour douleurs articulaires en 2024 ; les injections de hanche sont projetées pour croître à un TCAC de 11,75 % sur l'horizon de prévision.

- Par utilisateur final, les hôpitaux ont conservé 40,37 % des parts d'utilisateurs finaux en 2024, mais les CSA progressent à un TCAC de 13,45 % jusqu'en 2030 sur la force de l'acceptation des paiements groupés.

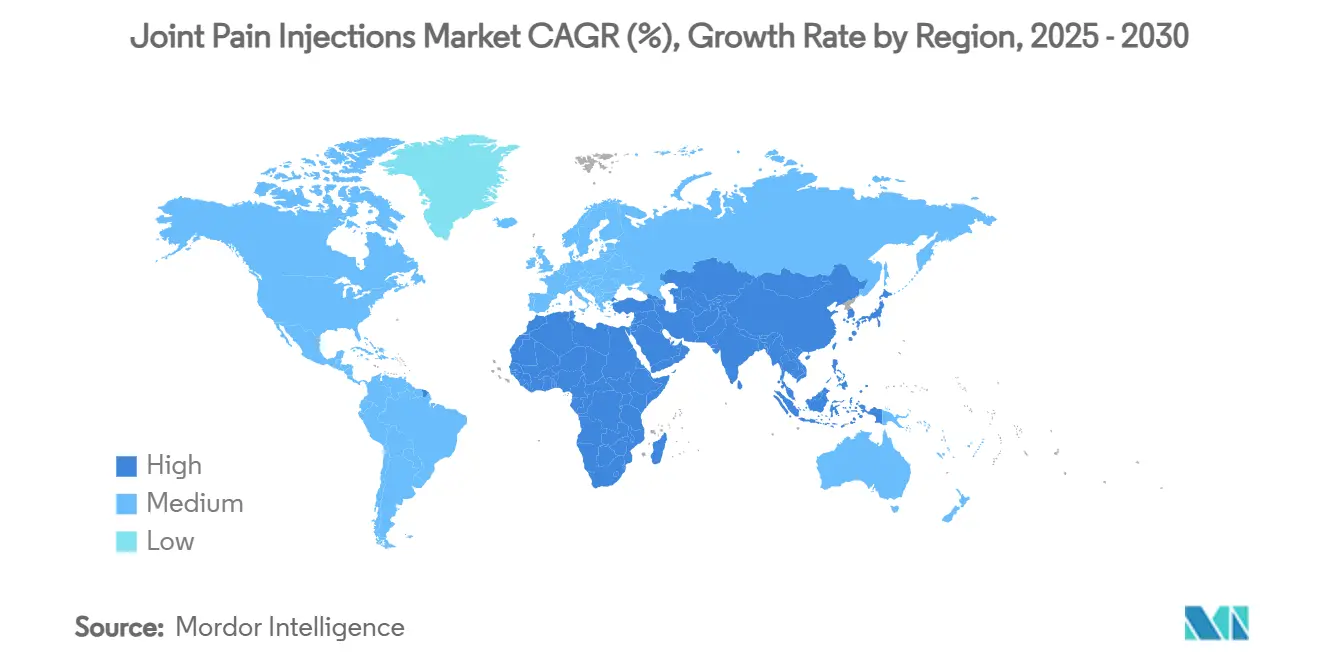

- Par géographie, l'Amérique du Nord détenait la plus grande part régionale du marché des injections pour douleurs articulaires à 36,74 % en 2024 ; l'Asie-Pacifique se développe le plus rapidement à un TCAC de 11,13 % sur la dynamique démographique et les approbations accélérées.

Tendances et perspectives du marché mondial des injections pour douleurs articulaires

Analyse de l'impact des facteurs

| Facteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation du fardeau de l'arthrose | +2.1% | Asie-Pacifique, Amérique du Nord | Long terme (≥ 4 ans) |

| Adoption de l'AH à dose unique | +1.8% | Amérique du Nord, UE, Asie-Pacifique | Moyen terme (2-4 ans) |

| Élargissement du remboursement PRP | +1.4% | Amérique du Nord, UE | Moyen terme (2-4 ans) |

| Migration des procédures vers les CSA | +1.2% | Amérique du Nord, principales métropoles asiatiques | Court terme (≤ 2 ans) |

| Échographie guidée par IA | +0.8% | Amérique du Nord, UE | Moyen terme (2-4 ans) |

| Programmes MSK financés par l'employeur | +0.5% | Amérique du Nord, autres marchés développés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Incidence croissante de l'arthrose et vieillissement de la population

Les cas d'arthrose mondiaux chez les personnes âgées de 15 à 64 ans exercent une pression directe sur les payeurs pour financer des interventions minimalement invasives qui maintiennent les adultes actifs productifs. Le Japon se situe dans la fourchette haute de prévalence avec 12 610,12 cas pour 100 000, un indicateur de la demande de traitement à travers l'Asie industrialisée. Les femmes post-ménopausées stimulent le volume supplémentaire : près de la moitié devrait développer l'arthrose d'ici 2045.[1]Mi-Jin Lee et al., ' Clinical outcomes of single versus multiple HA injections, ' BMC Musculoskeletal Disorders, biomedcentral.com Ces dynamiques créent une piste de longue durée pour les thérapies par injection qui reportent ou évitent le remplacement articulaire et maintiennent la participation au travail.

Adoption accélérée de la viscosupplémentation à dose unique (AH)

Les protocoles d'AH à injection unique réduisent les visites de suivi tout en égalant l'efficacité des régimes à injections multiples, réduisant l'utilisation du système et les coûts de déplacement des patients. L'analyse de 150 000 bénéficiaires coréens un montré un risque d'arthroplastie totale du genou inférieur de 44 % après des doses uniques par rapport aux cohortes non traitées, renforçant la confiance des payeurs. La réponse industrielle est robuste ; BD un augmenté la production de seringues pré-remplies de sept fois pour satisfaire la demande anticipée. Le gain opérationnel pour les prestataires - moins de rendez-vous - un accéléré le placement formulaire aux États-Unis, en Allemagne et au Japon, établissant un arc positif à moyen terme pour le marché des injections pour douleurs articulaires.

Soutien élargi des payeurs pour le PRP et les thérapies régénératives

UnitedHealthcare un formalisé le codage CPT pour le PRP pauvre en leucocytes, signalant la maturité de la politique de remboursement.[2]UnitedHealthcare, ' 2025 Medicare Advantage Medical Policy Updates, ' uhcprovider.com Les méta-analyses confirment que le PRP surpasse l'AH sur la réduction de la douleur aux points de contrôle de 6 et 12 mois, donnant aux actuaires des arguments d'économies défendables à long terme. Les employeurs dépensent maintenant en moyenne 52 USD par membre par mois pour des programmes musculo-squelettiques qui incluent la couverture PRP lorsque les gains de productivité dépassent les primes. Alors que les preuves se consolident, les volumes de PRP devraient se développer rapidement, renforçant le rôle de la médecine régénérative dans le marché des injections pour douleurs articulaires.

Prolifération des centres de chirurgie ambulatoire (CSA) axés sur la douleur

Les procédures orthopédiques ambulatoires devraient croître de 13 % cette décennie, et les CSA ont des profils de coûts inférieurs de 40 à 60 % par rapport aux services ambulatoires hospitaliers.[3]Vizient Inc., ' Orthopedic Outpatient Procedures Outlook, ' vizientinc.com CMS rembourse maintenant les remplacements d'épaule dans les environnements CSA, augmentant indirectement les volumes d'injection car la gestion de la douleur pré et post-chirurgicale reste dans le même établissement. Les frais généraux plus bas permettent aux CSA de tarifer les injections de manière compétitive, incitant les plans parrainés par l'employeur à diriger les patients vers ces sites. Le soutien TCAC à court terme est donc fort en Amérique du Nord et se répand dans les clusters urbains asiatiques à revenu élevé.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Exposition élevée des patients aux frais directs | -1.3% | États-Unis, économies émergentes | Moyen terme (2-4 ans) |

| Variabilité du codage de remboursement | -0.9% | Amérique du Nord, UE, Asie-Pacifique | Court terme (≤ 2 ans) |

| Préoccupations de sécurité des stéroïdes hors AMM | -0.7% | Mondial | Long terme (≥ 4 ans) |

| Audits réglementaires des cliniques à volume élevé | -0.6% | Amérique du Nord, UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés à la charge des patients dans les segments non assurés

Les refus de couverture pour la viscosupplémentation basés sur la valeur clinique contestée ont forcé certains patients américains à absorber la totalité de l'épisode d'injection de 1 100 à 1 800 USD. Cigna classe toujours les thérapies orthopédiques par cellules souches comme ' non médicalement nécessaires ', créant des structures de prestations inégales qui suppriment l'adoption. Au niveau international, de nombreux payeurs des marchés émergents remboursent la chirurgie mais pas les injections biologiques, limitant l'accès malgré le besoin clinique. Jusqu'à ce que des données définitives de rapport coût-efficacité influencent l'élaboration des règles d'assurance publique, l'exposition aux frais directs continuera de freiner l'adoption.

Variabilité dans le remboursement et le codage procédural

Le barème des honoraires médicaux Medicare 2025 un modifié les unités de valeur relatives pour les injections de grandes articulations, forçant les prestataires à remodeler la rentabilité. Les déterminations de couverture locale ont interdit les produits dérivés amniotiques, freinant la croissance dans un segment potentiellement à marge élevée. En dehors des États-Unis, les définitions disparates dispositif-versus-médicament créent une ambiguïté de codage qui peut retarder le paiement jusqu'à 180 jours, mettant la pression sur la trésorerie des petites pratiques. À moins que les systèmes de codage mondiaux ne convergent, l'adoption des injections sera inégale entre les frontières.

Analyse des segments

Par type d'injection : l'AH domine, le PRP accélère

La taille du marché des injections pour douleurs articulaires pour l'acide hyaluronique était égale à 48,18 % du chiffre d'affaires total en 2024. La sécurité à long terme, l'acceptation large des payeurs et l'utilisation croissante à dose unique maintiennent l'AH ancré dans les indications genou et cheville. Les revenus PRP sont prévus pour un TCAC de 9,01 %, gagnant de la traction alors que les études randomisées corroborent des scores WOMAC et VAS supérieurs à 12 mois.

Les produits combinés qui fusionnent l'AH avec des tripeptides de collagène ou des liants attirent les patients atteints d'arthrose sévère et pourraient élargir le choix. Cependant, la détermination de non-couverture 2024 des Centers for Medicare & Medicaid Services pour les biologiques placentaires rétrécit les voies d'expansion à court terme. Sur la fenêtre de prévision, les critères d'efficacité prouvés et l'alignement des payeurs suggèrent que le PRP grignotera la domination de l'AH sans la déloger entièrement du statut de première ligne dans le marché des injections pour douleurs articulaires.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par cycle d'injection : les protocoles à trois cycles gagnent de l'élan

Les régimes à cycle unique représentaient 58,63 % de la valeur du marché en 2024 alors que les médecins adoptaient la commodité du dosage ' une fois et c'est fait '. Les preuves montrent maintenant que trois injections PRP délivrent un soulagement de la douleur statistiquement supérieur à une dose unique, formant la justification d'un TCAC de 12,39 % jusqu'en 2030 pour ce segment.

Les programmes à cinq cycles restent confinés aux cas sévères car le bénéfice supplémentaire plafonne après la troisième dose ; par conséquent, la volonté des payeurs de rembourser au-delà de trois sessions diminue. Les fabricants redessinent donc l'emballage - kits multi-chambres pour trois cycles - pour éliminer les erreurs de composition et raccourcir le temps de préparation, un mouvement qui renforce la croissance des fréquences de dosage de gamme moyenne dans le marché des injections pour douleurs articulaires.

Par application : la hanche et les petites articulations s'élèvent

Le cluster genou et cheville représentait 43,76 % des revenus 2024, soutenu par une prévalence élevée et des directives cliniques matures. Les injections de hanche grimpent à un TCAC de 11,75 % alors que l'échographie guidée par IA améliore l'accès à une articulation profonde précédemment servie principalement par la chirurgie.

Les volumes épaule et coude bénéficient des athlètes prolongeant leurs carrières de jeu jusqu'à l'âge moyen, incitant les centres spécialisés à adopter des combinaisons PRP plus AH. Pendant ce temps, les injections liées à la colonne vertébrale font face à un examen d'utilisation plus strict après que les audits ont découvert une double facturation et des lacunes de documentation, menant à une croissance plus lente. Dans l'ensemble, l'expansion de modalité dans les anatomies de hanche et de petites articulations diversifiera les flux de revenus à travers le marché des injections pour douleurs articulaires.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les CSA dépassent les hôpitaux

Les hôpitaux ont préservé une part de 40,37 % en 2024 grâce aux ressources d'imagerie et d'anesthésie intégrées. Pourtant, les CSA sont en voie d'atteindre un TCAC de 13,45 %, propulsés par l'acceptation des paiements groupés et la préférence des patients pour des copaiements plus bas. Les cliniques orthopédiques continuent de servir comme centres de référence, mais la surveillance réglementaire des centres de douleur à volume élevé se resserre et peut redistribuer le volume vers des établissements accrédités avec un rapport de données robuste.

Les centres de médecine sportive captent la demande élective parmi les seniors actifs qui valorisent la récupération rapide, tandis que les programmes pilotes initiaux à domicile utilisant l'échographie portable restent expérimentaux. Le changement mondial vers le paiement basé sur la valeur s'aligne avec les forces des CSA, signalant des gains de parts continus aux dépens des hôpitaux dans le marché des injections pour douleurs articulaires.

Analyse géographique

L'Amérique du Nord un livré 36,74 % des ventes 2024, ancrée par les États-Unis où Medicare Advantage rembourse maintenant le PRP sous des codes CPT spécifiés et les programmes MSK d'employeur font en moyenne 52 USD par membre par mois. Le modèle payeur unique du Canada un commencé à financer l'AH dans les stades plus précoces de la maladie, stimulant une croissance procédurale de 8 %. Le Mexique montre une demande latente mais contend toujours avec des délais d'enregistrement de dispositif inégaux et des barrières de frais directs, limitant l'adoption à court terme.

L'Europe bénéficie du règlement sur les dispositifs médicaux synchronisé qui clarifie les références de sécurité pour les seringues d'AH. L'Allemagne et la France stimulent le volume procédural régional à travers des réseaux ambulatoires robustes, tandis que le service national de santé du Royaume-Uni pilote des contrats de partage des risques liant le remboursement aux seuils de résultats fonctionnels. Les pays de l'Europe du Sud tels que l'Espagne et l'Italie mettent à l'échelle l'échographie guidée par IA vers les cliniques rurales, stimulant l'accessibilité.

L'Asie-Pacifique est le territoire à croissance la plus rapide à 11,13 % TCAC, propulsé par le fardeau exceptionnel d'arthrose du Japon et l'infrastructure d'imagerie bien établie. L'Administration nationale des produits médicaux de la Chine un réduit les délais d'approbation des dispositifs à 150 jours, accélérant l'entrée sur le marché pour les marques d'AH à dose unique. L'Australie, l'Inde et la Corée du Sud investissent massivement dans la construction de CSA, reflétant les modèles de pratique américains et débloquant la capacité procédurale. Les marchés du reste de l'Asie exhibent un comportement d'adoption précoce avec des programmes gouvernementaux de télé-échographie qui peuvent comprimer la courbe de diffusion pour les nouvelles modalités d'injection.

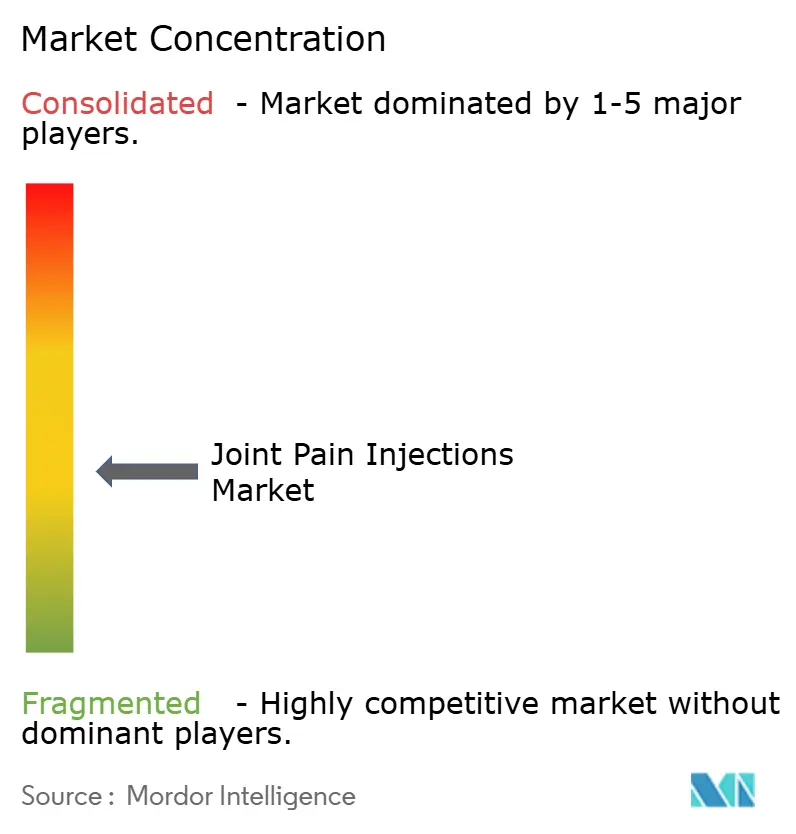

Paysage concurrentiel

Le marché est modérément fragmenté. Les cinq plus grands fabricants contrôlent une part de marché significative du chiffre d'affaires mondial, indiquant une concentration partielle mais un ample espace pour les innovateurs de niche. Anika Therapeutics un recentré son portefeuille sur l'AH après avoir cédé le matériel de médecine sportive, permettant une R&D plus approfondie dans les gels de haut poids moléculaire. Bioventus un acquis l'Agili-C de CartiHeal pour 315 millions USD, intégrant un implant cartilagineux qui complète sa ligne d'AH et différencie la marque via le potentiel de thérapie combinée.

Les acteurs des dispositifs sont également actifs. BD un étendu la production de seringues pré-remplies de sept fois, poussant les coûts unitaires vers le bas et assurant la résilience d'approvisionnement pendant les pics de demande saisonnière. Les spécialistes de l'échographie IA tels qu'Exact Imaging entrent dans des partenariats de co-marketing avec les fabricants biologiques pour intégrer le logiciel d'imagerie directement dans les kits d'injection, un mouvement qui pourrait augmenter les coûts de changement pour les cliniciens. Le succès concurrentiel dépend de plus en plus de la génération de preuves : les entreprises qui lient les produits aux données de registre de haute qualité et publient les résultats du monde réel sont favorisées sur les formulaires des payeurs, renforçant un cercle vertueux de capture de volume et de marge dans le marché des injections pour douleurs articulaires.

Leaders de l'industrie des injections pour douleurs articulaires

Zimmer Biomet

Anika Therapeutics

Bioventus

Ferring Pharmaceuticals

Sanofi

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Johnson & Johnson MedTech un conclu un accord de co-promotion stratégique avec Pacira BioSciences, Inc., élargissant son portefeuille d'intervention précoce avec ZILRETTA, une thérapie injectable à libération prolongée non opioïde pour la douleur d'arthrose du genou. Ce partenariat inclut également des initiatives d'éducation professionnelle conjointes visant à sensibiliser aux options de traitement non chirurgical tôt dans le parcours de soins.

- Avril 2025 : Ono Pharmaceutical un conclu un accord de base avec Seikagaku pour une collaboration de co-développement et marketing sur le traitement d'arthrose à injection unique Gel-One au Japon, ciblant les études cliniques de Phase III pour les applications genou et hanche.

- Mars 2025 : Anika Therapeutics un complété la cession de l'activité Parcus Medical à Medacta Group SA, permettant un focus stratégique sur la technologie de l'acide hyaluronique et l'expansion du portefeuille de solutions régénératives.

- Juin 2024 : Sun Pharma, en collaboration avec Moebius Medical, un annoncé des données d'essai clinique positives pour MM-II, une injection intra-articulaire unique qui un démontré un soulagement de la douleur supérieur versus placebo pendant jusqu'à 26 semaines chez les patients atteints d'arthrose, renforçant son potentiel comme thérapie de longue durée, minimalement invasif.

Portée du rapport mondial sur le marché des injections pour douleurs articulaires

Selon la portée du rapport, les injections pour douleurs articulaires sont des produits qui peuvent être injectés directement dans l'articulation du genou ou toute articulation du corps pour soulager rapidement la douleur et l'inflammation. Pour les patients qui ont des réponses inadéquates ou des contre-indications aux médicaments anti-inflammatoires ou analgésiques systémiques, les injections pour douleurs articulaires sont préférées. Le marché des injections pour douleurs articulaires est segmenté par type d'injection (injections articulaires stéroïdiennes, injections d'acide hyaluronique, injections de plasma riche en plaquettes (PRP), injections de matrice tissulaire placentaire (MTP), et autres), application (épaule et coude, genou et cheville, articulations spinales, articulation de la hanche, et autres), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions, globalement. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Injections articulaires stéroïdiennes |

| Injections d'acide hyaluronique (AH) |

| Injections de plasma riche en plaquettes (PRP) |

| Injections de matrice tissulaire placentaire (MTP) et CSM |

| Autres injections biologiques / combinées |

| Cycle unique |

| Trois cycles |

| Cinq cycles |

| Genou et cheville |

| Épaule et coude |

| Articulation de la hanche |

| Facettes spinales et articulations SI |

| Autres petites articulations |

| Hôpitaux |

| Centres de chirurgie ambulatoire (CSA) |

| Cliniques orthopédiques / de douleur |

| Centres de médecine sportive |

| Environnements de soins à domicile |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type d'injection | Injections articulaires stéroïdiennes | |

| Injections d'acide hyaluronique (AH) | ||

| Injections de plasma riche en plaquettes (PRP) | ||

| Injections de matrice tissulaire placentaire (MTP) et CSM | ||

| Autres injections biologiques / combinées | ||

| Par cycle d'injection | Cycle unique | |

| Trois cycles | ||

| Cinq cycles | ||

| Par application | Genou et cheville | |

| Épaule et coude | ||

| Articulation de la hanche | ||

| Facettes spinales et articulations SI | ||

| Autres petites articulations | ||

| Par utilisateur final | Hôpitaux | |

| Centres de chirurgie ambulatoire (CSA) | ||

| Cliniques orthopédiques / de douleur | ||

| Centres de médecine sportive | ||

| Environnements de soins à domicile | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché mondial des injections pour douleurs articulaires ?

La taille du marché des injections pour douleurs articulaires est de 5,99 milliards USD en 2025.

À quelle vitesse le marché devrait-il croître jusqu'en 2030 ?

Le marché devrait se développer à un TCAC de 7,82 %, atteignant 8,73 milliards USD d'ici 2030.

Quel type d'injection croît le plus rapidement ?

Le plasma riche en plaquettes devrait enregistrer le TCAC le plus élevé de 9,01 % jusqu'en 2030.

Pourquoi les centres de chirurgie ambulatoire gagnent-ils des parts ?

Les CSA offrent des coûts d'épisode inférieurs de 40 à 60 % et bénéficient de l'expansion de la couverture de paiement groupé, stimulant un TCAC de 13,45 % dans le volume de procédures.

Quelle région se développe le plus rapidement ?

L'Asie-Pacifique mène avec un TCAC de 11,13 % grâce à la prévalence élevée d'arthrose et aux approbations de dispositifs accélérées.

Comment l'AH à dose unique influence-t-elle l'économie du traitement ?

Les protocoles à injection unique réduisent les visites de suivi, diminuent les coûts totaux, et ont montré une réduction de 44 % du risque de remplacement du genou dans les grandes études de système de santé.

Dernière mise à jour de la page le: