Analyse du marché des moteurs industriels

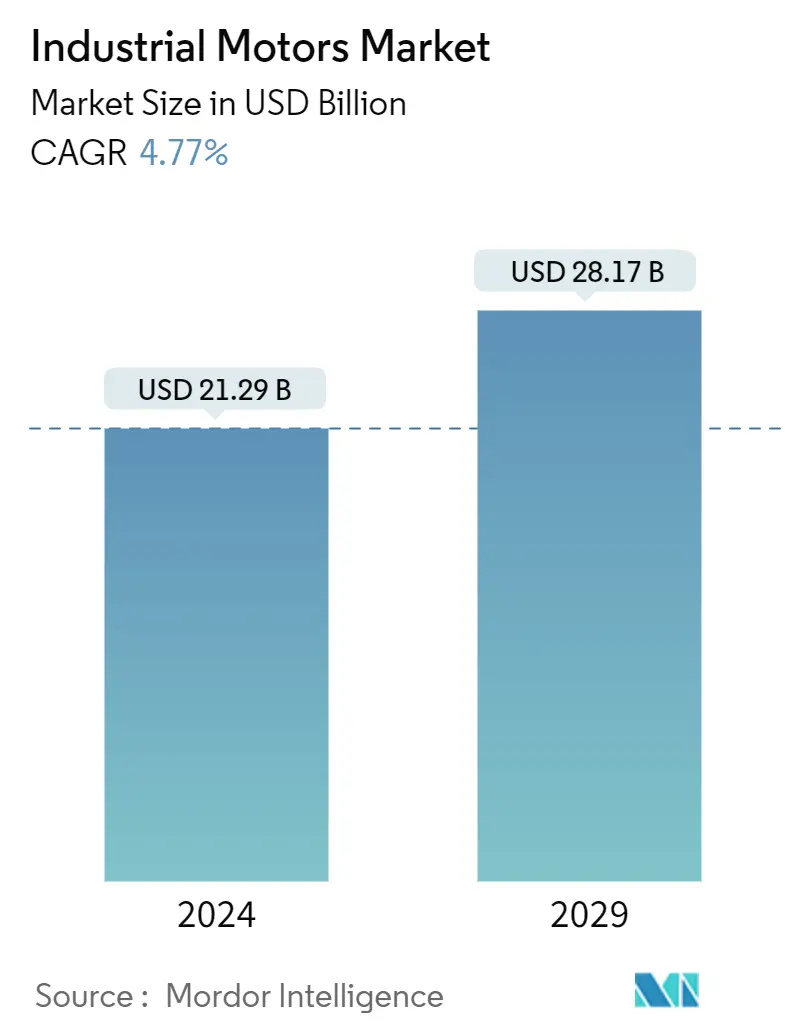

La taille du marché des moteurs industriels est estimée à 21,29 milliards USD en 2024 et devrait atteindre 28,17 milliards USD dici 2029, avec une croissance de 4,77 % au cours de la période de prévision (2024-2029).

L'empreinte croissante du secteur industriel dans les régions en développement, ainsi que la pénétration croissante des machines et de l'automatisation avancées, soutiennent la croissance du marché étudié.

- Les moteurs constituent le principal moteur de la production industrielle. Les approches nouvelles et avancées pour la conception et le développement de moteurs industriels incluent des facteurs tels que l'alignement, la surveillance du moteur, les connexions, les tests et les économies de temps et d'argent tout en améliorant la sûreté et la sécurité. Les moteurs économes en énergie et les entraînements intelligents améliorent également l'efficacité et les performances tout en facilitant le dépannage.

- Lattention croissante portée à lIndustrie 4.0 stimule principalement le marché des moteurs industriels. L'automatisation industrielle pousse le secteur manufacturier vers plus de productivité dans plusieurs régions, qui s'attend à une forte demande. Selon Industrial Energy Accelerator, près de 70 % de toute lénergie électrique consommée par plusieurs industries est utilisée par les millions de moteurs électriques installés dans le monde. De telles tendances stimulent la demande dinnovations dans la technologie des moteurs industriels pour les rendre économes en énergie.

- Les acteurs de lindustrie se concentrent également sur lexpansion de leurs opérations de fabrication, soutenant ainsi davantage la croissance du marché. Par exemple, en juillet 2022, Mitsubishi Electric Corporation a révélé qu'elle financerait la construction d'une nouvelle usine en Inde en investissant environ 3,1 milliards JPY (20753139 USD), soit 21,8 millions d'euros (23078570 USD), dans sa filiale Mitsubishi Electric India Pvt.. La nouvelle usine, dont les activités devraient démarrer en décembre 2023, produira probablement des onduleurs et d'autres systèmes de contrôle d'automatisation d'usine (FA), renforçant ainsi la capacité de l'entreprise à satisfaire la demande en plein essor de l'Inde. Un tel cas créera des perspectives favorables pour la croissance du marché étudié dans la région.

- Dans les applications industrielles, les moteurs à courant alternatif sont généralement plus fiables et nécessitent peu de maintenance, et la durée de vie des roulements limite souvent la durée de vie des moteurs à courant alternatif. Étant donné que les moteurs n'ont pas besoin de collecteurs, de balais ou de bagues collectrices, ils ne comportent pas de pièces qui s'usent régulièrement. Ce facteur rend les moteurs idéaux pour les applications qui ne sont pas facilement accessibles, disponibles en permanence pour fonctionner ou qui fonctionneront sans surveillance pendant de longues périodes. En outre, une tendance critique du marché est le développement de moteurs industriels à rapport puissance/poids élevé. Plusieurs fabricants développent des moteurs électriques avec un rapport puissance/poids élevé, car les gros moteurs électriques présentent des problèmes de portabilité et de consommation d'énergie élevée.

- Cependant, des facteurs tels que les coûts dinstallation et de maintenance plus élevés des moteurs industriels remettent en question la croissance du marché étudié, en particulier dans les marchés en développement, où la sensibilité aux prix est plus élevée.

- L'impact des facteurs macroéconomiques est également plus élevé sur le marché étudié, car les investissements dans le secteur industriel sont largement influencés par des facteurs tels que la demande du marché pour les produits manufacturés, la situation économique générale de la région et la situation géopolitique. Par conséquent, au cours de la période de prévision, ces facteurs devraient continuer à jouer un rôle central dans la détermination de la trajectoire de croissance du marché étudié.

Tendances du marché des moteurs industriels

La basse tension pour détenir une part de marché importante

- Les normes industrielles relatives aux moteurs basse tension varient considérablement. Plusieurs fabricants proposent différentes classifications de moteurs considérés comme des moteurs basse tension. Selon la norme CEI 600038 (Commission Electrotechnique Internationale), tout moteur jusqu'à 1 000 volts est considéré comme une basse tension (BT).

- Comparés aux autres moteurs du marché, les moteurs basse tension ont un large éventail d'applications dans plusieurs secteurs. Certaines des principales applications des moteurs basse tension se situent dans les secteurs du pétrole et du gaz, de l'eau, des eaux usées, de l'alimentation et des boissons, etc.

- Les moteurs basse tension polyvalents offrent une installation simple et un démarrage rapide et ont une conception standardisée et abordable avec une productivité élevée, une fiabilité élevée, une sécurité accrue et une utilisation très efficace de l'électricité. Les moteurs basse tension peuvent également être conçus pour des applications sans moteur spécialement développé. Le règlement d'écoconception de la Commission européenne a récemment résolu ce problème pour les moteurs basse tension en appliquant et en établissant des classes d'efficacité internationales (IE) définies par la CEI (Commission électrotechnique internationale). Il a fixé IE3 comme norme minimale et IE5 comme norme ultra-premium unique, incluant les moteurs à entraînement à vitesse variable.

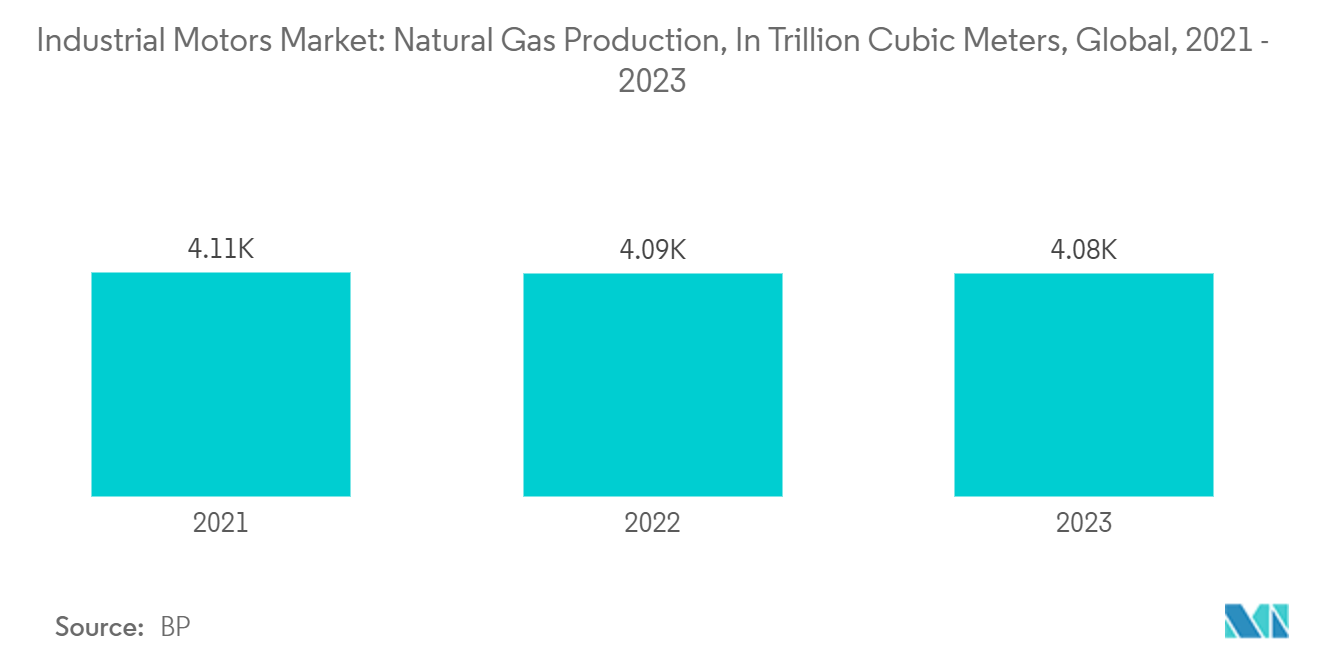

- De plus, au cours de la période de prévision, la hausse des prix du pétrole devrait créer un fort rebond de la demande de moteurs BT de la part de lindustrie pétrolière et gazière. Par exemple, selon l'OPEP, la demande de pétrole brut dans les pays membres de l'OPEP devrait passer de 8,1 millions de barils par jour à 12 millions de barils par jour d'ici 2045. Compte tenu de ces tendances, les entreprises se concentrent désormais sur le développement de solutions de moteurs basse tension pour le secteur pétrolier et gazier pour saisir les opportunités émergentes, créant ainsi des perspectives favorables pour la croissance du marché étudié.

LAsie-Pacifique connaîtra une croissance significative

- Lindustrie manufacturière est lun des piliers de plusieurs pays de la région Asie-Pacifique, en particulier de léconomie chinoise, et connaît une transformation rapide. Cette transformation à grande échelle a placé le pays dans une position de leader sur le marché. Au cours des deux dernières décennies, les fabricants chinois ont fait évoluer leurs capacités, passant de la production de biens à faible coût à la création de produits plus avancés, dans lesquels des machines et des moteurs industriels compétents restent essentiels.

- Ladoption de moteurs industriels dans le pays devrait également être stimulée par des initiatives de fabrication intelligente. Selon le ministère de l'Industrie et des Technologies de l'information, le gouvernement chinois a lancé plusieurs projets pilotes de fabrication intelligente. Conformément au 13e plan quinquennal, le pays vise à établir son système de fabrication intelligent et à achever la transformation cruciale de son secteur d'ici 2025. Grâce à de telles initiatives, les constructeurs automobiles ont étendu leurs installations de fabrication en Chine, créant ainsi des perspectives favorables pour le marché. demande de moteurs industriels au cours de la période de prévision.

- Une tendance similaire a été observée dans dautres pays. Par exemple, le gouvernement indien a annoncé en octobre 2022 quil avait mis en place 42 blocs pétroliers et gaziers pour lexploration et le développement dans le cadre dun appel doffres international. L'Inde fera plus que doubler la superficie étudiée et la production de pétrole et de gaz, pour atteindre 0,5 million de kilomètres carrés d'ici 2025 et 1 million de kilomètres carrés. d'ici 2030, avec l'intention d'augmenter la production nationale et de réduire la dépendance aux carburants importés, créant ainsi des perspectives favorables pour la demande de moteurs industriels dans l'industrie pétrolière et gazière, car les moteurs industriels jouent un rôle vital en amont de l'industrie pétrolière et gazière et sont largement utilisé pour entraîner des équipements tels que des systèmes de pompes et de compresseurs.

- En outre, ces dernières années, le secteur industriel en Asie du Sud-Est a également connu un essor considérable, stimulé par les investissements croissants des multinationales explorant des destinations en dehors de la Chine. Des pays tels que la Thaïlande, la Malaisie et l'Indonésie émergent rapidement parmi les principales économies industrialisées de la région, ce qui devrait favoriser la croissance du marché étudié en Asie du Sud-Est au cours de la période de prévision.

Aperçu du marché des moteurs industriels

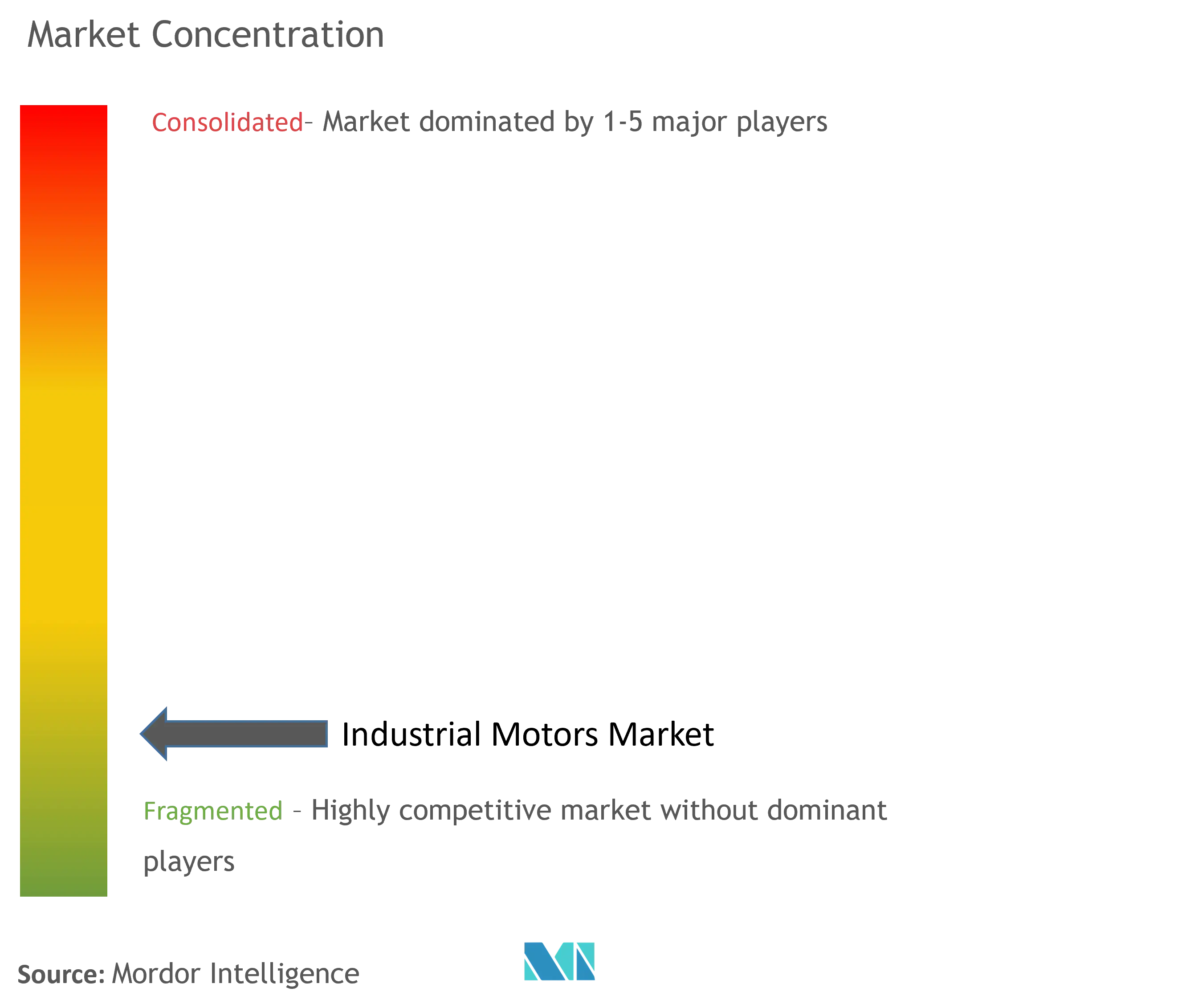

Le marché des moteurs industriels évolue vers une phase de fragmentation, en raison de la présence d'un grand nombre d'entreprises, telles que le groupe ABB, Siemens AG, Emerson Electric Co. Inc. et Johnson Electric. Grâce à linnovation, il est possible dobtenir un avantage concurrentiel durable, mais il est devenu de plus en plus difficile pour les entreprises de se différencier de la concurrence du marché. La concentration de fournisseurs étant élevée, les acheteurs peuvent choisir parmi différents fournisseurs. Bien que le marché comprenne différents acteurs, une poignée dentre eux se distinguent encore par leurs normes élevées, leur excellente qualité et leur portée mondiale.

En juillet 2023, Electrified Automation a lancé une nouvelle gamme de moteurs électriques. La nouvelle architecture moteur est conçue pour maximiser le potentiel de lautomatisation et de la production en grand volume pour les équipementiers à la recherche dune chaîne dapprovisionnement fiable et réactive. De plus, les nouveaux moteurs électriques à aimants permanents de la série EA 193 prendront en charge une gamme d'applications allant de l'industrie jusqu'aux deux-roues routières.

En juin 2023, ABB a développé la nouvelle génération de moteur à induction modulaire AMI 5800 NEMA. Conçu pour offrir fiabilité et efficacité énergétique dans les applications exigeantes telles que les pompes, les ventilateurs, les compresseurs, les extrudeuses, les convoyeurs et les concasseurs, la puissance de sortie du moteur AMI 5800 allant jusqu'à 1 750 HP offre la capacité d'un haut degré de personnalisation et de modularité pour s'adapter aux applications. dans un large éventail d'industries, notamment l'exploitation minière, la chimie, le pétrole et le gaz, la production d'électricité conventionnelle, ainsi que le ciment et les métaux.

Leaders du marché des moteurs industriels

ABB Ltd.

Emerson Electric Co.

Nidec Industrial Solutions

Johnson Electric Holdings Limited

Siemens AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des moteurs industriels

- Mai 2023:ABB a annoncé la finalisation de l'acquisition de l'activité moteurs basse tension NEMA de Siemens. Selon l'entreprise, l'acquisition s'inscrit dans la stratégie de croissance du secteur d'activité Motion d'ABB et renforce la position d'ABB parmi les principaux fabricants de moteurs industriels NEMA.

- Mars 2023 Siemens regroupe ses activités dans les domaines des moteurs basse et haute tension, des convertisseurs moyenne tension, des moto-réducteurs et des broches motorisées sous une nouvelle société appelée Innomotics. La société a annoncé qu'Innomotics commencerait à fonctionner en tant que société juridiquement distincte en Allemagne d'ici juillet 2023.

- Septembre 2022 Mitsubishi Electric a collaboré avec TMEIC pour développer un système d'aide à la conception de moteurs électriques. Il intègre la technologie Maisart AI de Mitsubishi Electric pour réduire le temps nécessaire à la production de conceptions de moteurs électriques uniques qui atteignent les mêmes performances que les méthodes de conception conventionnelles déployées manuellement par des ingénieurs qualifiés et hautement expérimentés. TMEIC (Toshiba Mitsubishi-Electric Industrial Systems Corporation) prévoit d'adopter le système pour les opérations internes d'ici 2024. Le système nouvellement développé peut concevoir des moteurs électriques pour les pompes, compresseurs et ventilateurs industriels.

Segmentation de lindustrie des moteurs industriels

Un moteur industriel est un moteur électrique qui convertit l'électricité en énergie mécanique. Ces moteurs produisent des forces rotatives ou linéaires et sont généralement alimentés par des ressources en courant alternatif (AC) telles que des réseaux électriques ou des générateurs. Cependant, certains peuvent être alimentés par des ressources en courant continu (CC), comme des batteries.

Le marché des moteurs industriels est segmenté par type de moteur (moteurs à courant alternatif (AC), moteurs à courant continu (DC)), tension (haute tension, moyenne tension, basse tension), utilisateur final (pétrole et gaz, production d'électricité, exploitation minière). , et métaux, gestion de l'eau et des eaux usées, produits chimiques et pétrochimiques, fabrication discrète) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Moteurs à courant alternatif (AC) |

| Moteur à courant continu (CC) |

| Autres types de moteurs (servomoteurs et moteurs à commutation électronique (EC)) |

| Haute tension |

| Moyenne tension |

| Basse tension |

| Pétrole et Gaz |

| La production d'énergie |

| Mines et métaux |

| Gestion de l'eau et des eaux usées |

| Chimie et Pétrochimie |

| Fabrication discrète |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | Brésil |

| Argentine | |

| Reste de l'Amérique latine | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de moteur | Moteurs à courant alternatif (AC) | |

| Moteur à courant continu (CC) | ||

| Autres types de moteurs (servomoteurs et moteurs à commutation électronique (EC)) | ||

| Par tension | Haute tension | |

| Moyenne tension | ||

| Basse tension | ||

| Par utilisateur final | Pétrole et Gaz | |

| La production d'énergie | ||

| Mines et métaux | ||

| Gestion de l'eau et des eaux usées | ||

| Chimie et Pétrochimie | ||

| Fabrication discrète | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | Brésil | |

| Argentine | ||

| Reste de l'Amérique latine | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur les moteurs industriels

Quelle est la taille du marché des moteurs industriels ?

La taille du marché des moteurs industriels devrait atteindre 21,29 milliards USD en 2024 et croître à un TCAC de 4,77 % pour atteindre 28,17 milliards USD dici 2029.

Quelle est la taille actuelle du marché des moteurs industriels ?

En 2024, la taille du marché des moteurs industriels devrait atteindre 21,29 milliards USD.

Qui sont les principaux acteurs du marché des moteurs industriels ?

ABB Ltd., Emerson Electric Co., Nidec Industrial Solutions, Johnson Electric Holdings Limited, Siemens AG sont les principales sociétés opérant sur le marché des moteurs industriels.

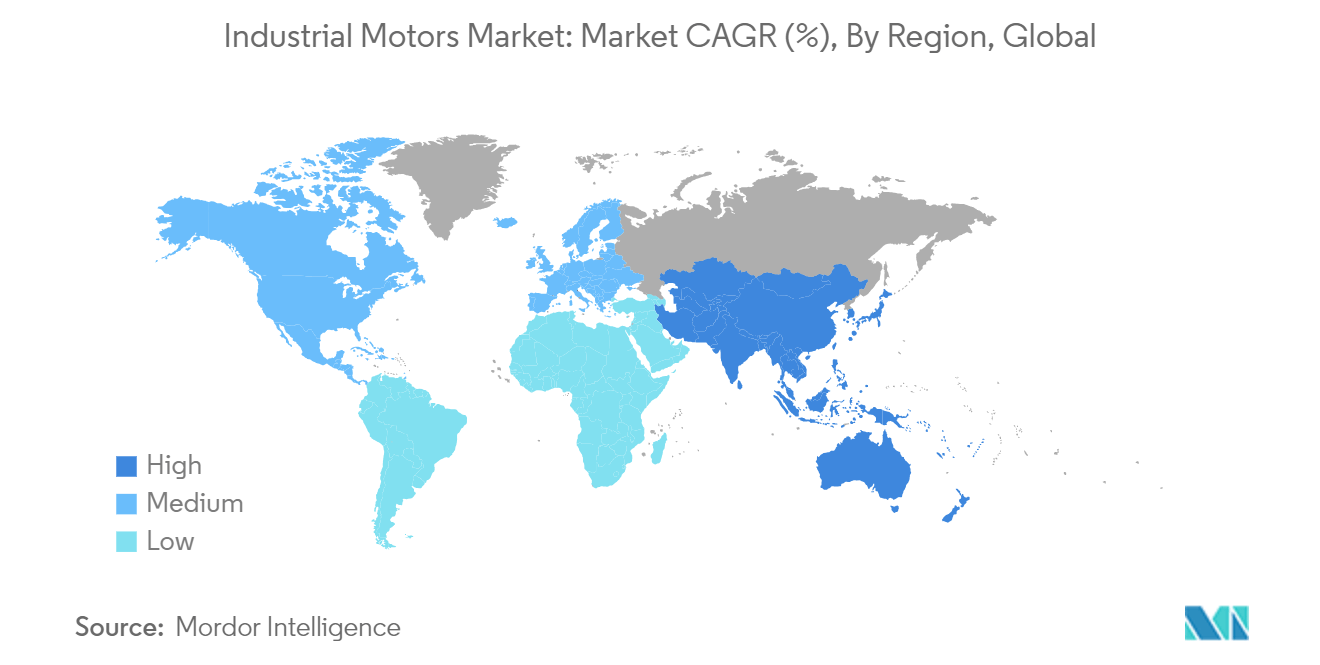

Quelle est la région qui connaît la croissance la plus rapide sur le marché des moteurs industriels ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des moteurs industriels ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des moteurs industriels.

Quelles années couvre ce marché des moteurs industriels et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des moteurs industriels était estimée à 20,27 milliards de dollars. Le rapport couvre la taille historique du marché des moteurs industriels pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des moteurs industriels pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des moteurs industriels

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des moteurs industriels 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des moteurs industriels comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.