Taille et part du marché des capteurs industriels

Analyse du marché des capteurs industriels par Mordor Intelligence

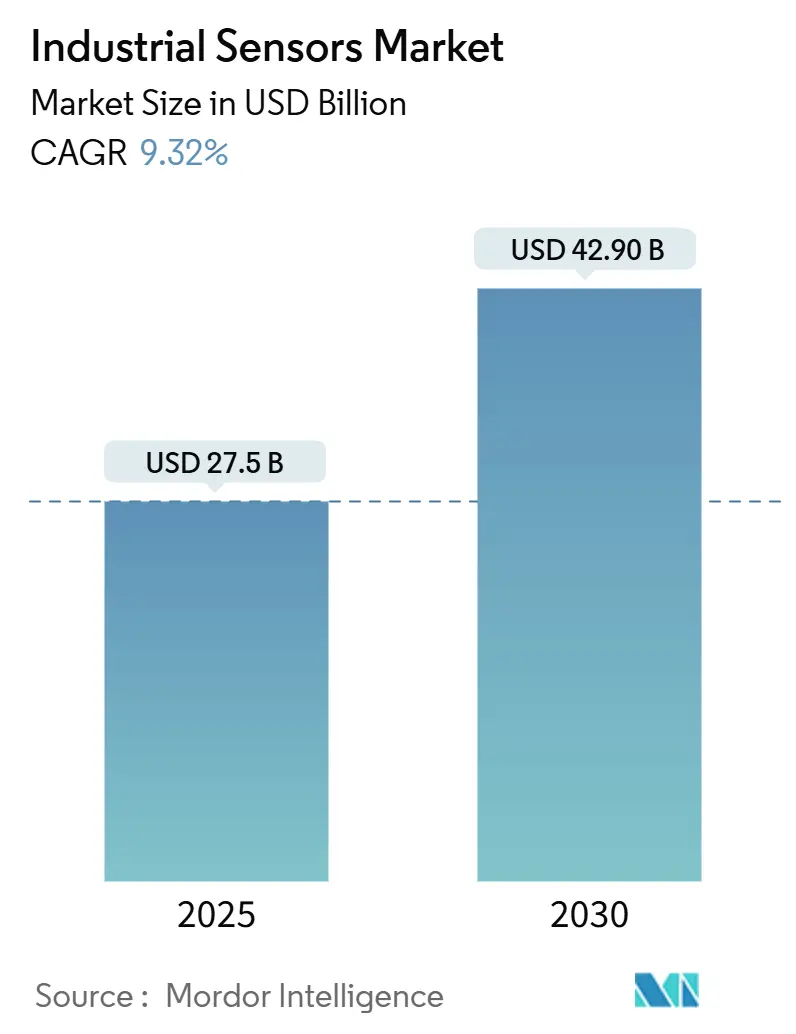

Le marché des capteurs industriels a atteint 27,5 milliards USD en 2025 et devrait progresser à 42,9 milliards USD d'ici 2030, délivrant un TCAC de 9,3 %. La forte demande provient de la numérisation croissante des usines, de la pénétration plus profonde des dispositifs prêts pour la périphérie et de la disponibilité élargie de protocoles de communication ouverts qui simplifient l'intégration système. Les fabricants considèrent les réseaux de capteurs denses comme les ' yeux et oreilles ' des opérations automatisées, permettant des décisions plus rapides sur l'atelier sans router toutes les données vers le cloud. Les secteurs énergivores déploient désormais une détection granulaire pour se conformer aux mandats de décarbonation qui se resserrent, tandis que les installations brownfield accélèrent les mises à niveau IO-Link pour débloquer les données de santé des actifs. Sur le front technologique, l'IA intégrée aux capteurs et la connectivité multi-protocoles redéfinissent le marché des capteurs industriels, améliorant la réactivité et la résilience dans les environnements critiques. [1]Siemens AG, "Earnings Release and Financial Results Q2 FY 2025," Siemens, siemens.com

Points clés du rapport

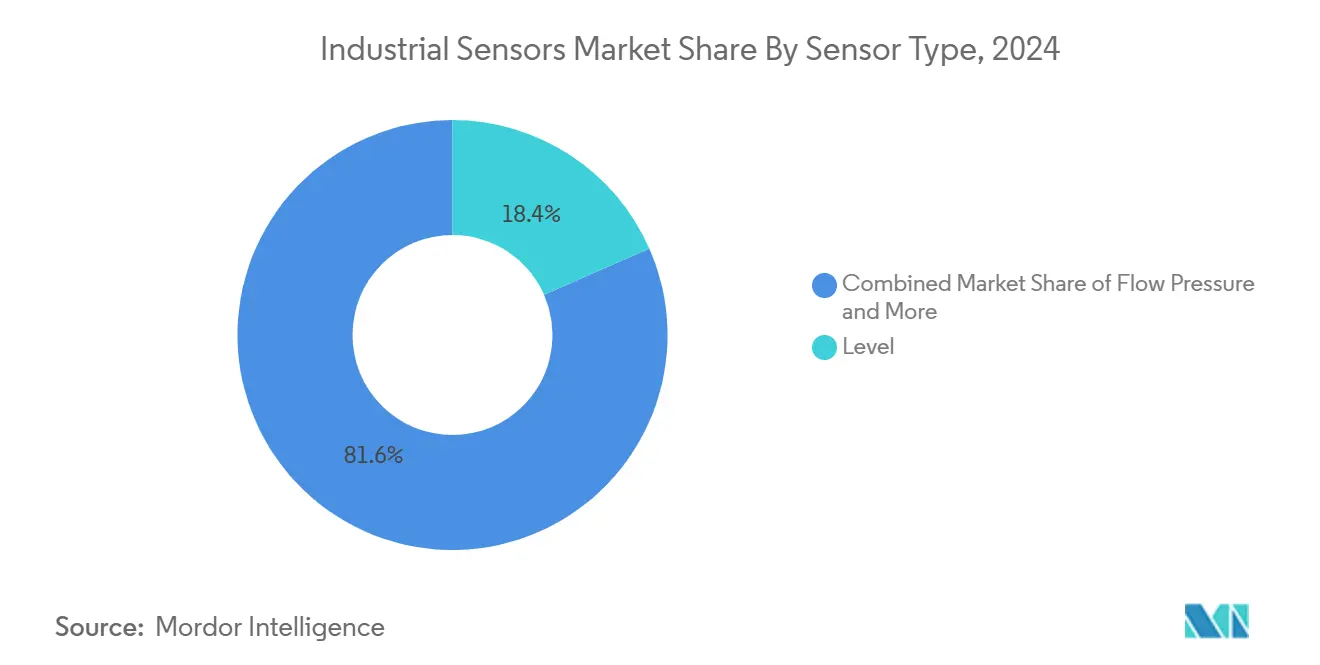

- Par type de capteur, les capteurs de niveau ont dominé avec 18,4 % de part de revenus en 2024, tandis que les capteurs d'image/vision devraient afficher le TCAC le plus rapide de 11,2 % jusqu'en 2030.

- Par industrie utilisatrice finale, la fabrication discrète a détenu 31 % de la part du marché des capteurs industriels en 2024 ; les sciences de la vie et pharmaceutiques devraient croître à un TCAC de 9,8 % jusqu'en 2030.

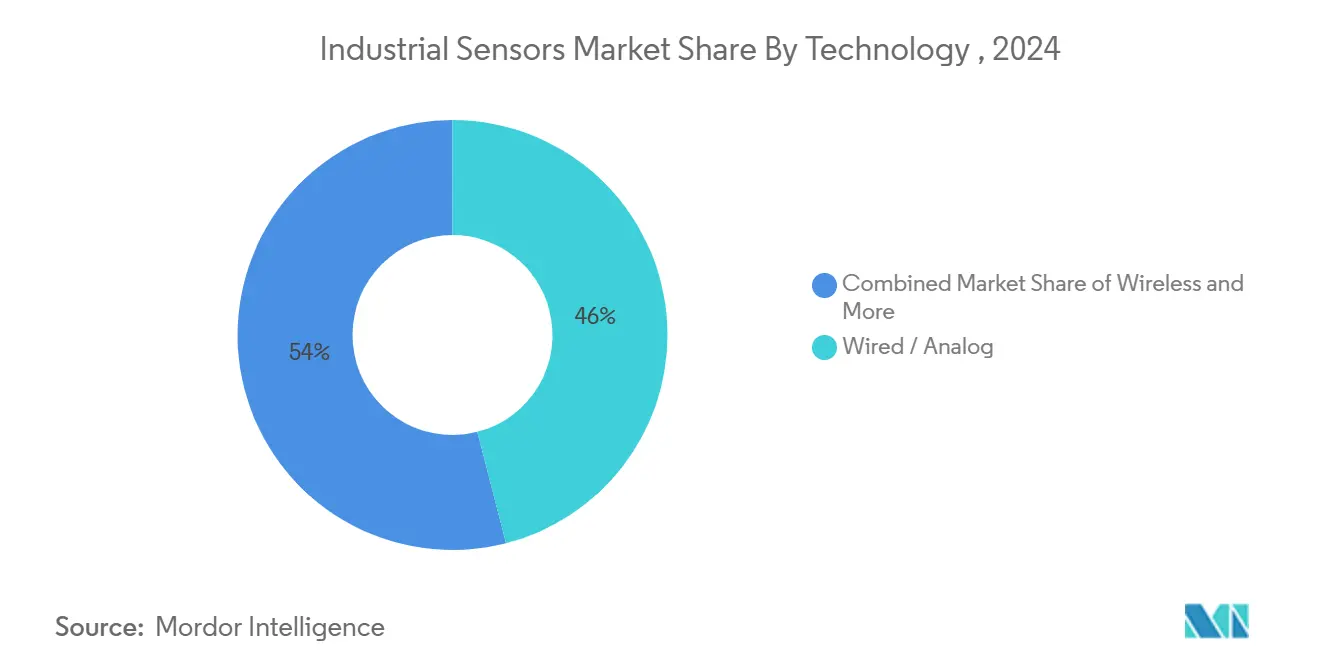

- Par technologie, les dispositifs filaires/analogiques ont conservé 46 % de part de la taille du marché des capteurs industriels en 2024, tandis que les capteurs IA de périphérie/virtuels devraient grimper à un TCAC de 12,8 %.

- Par protocole de communication, le bus de terrain est resté dominant à 42 % en 2024 et IO-Link progresse à un TCAC de 12 %, le plus rapide parmi les nouvelles installations.

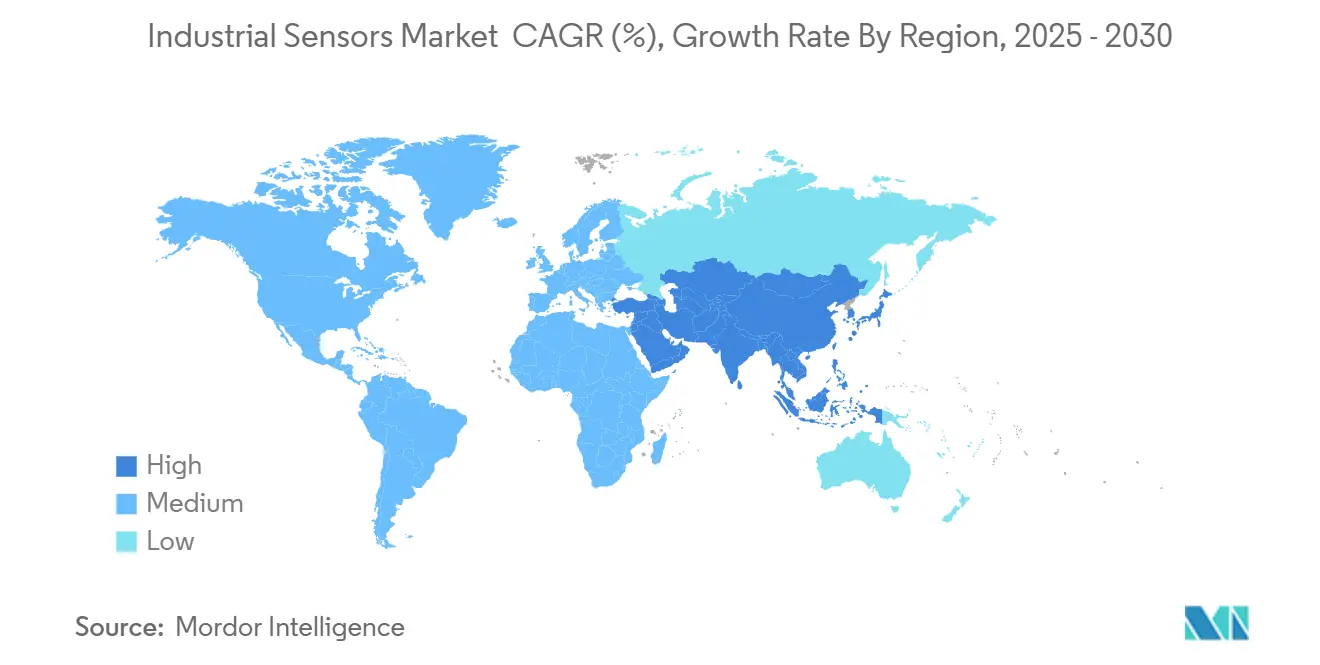

- Par géographie, l'Asie-Pacifique a représenté 44 % des revenus 2024 et devrait enregistrer un TCAC de 9,3 %, le plus élevé parmi les régions.

Tendances et perspectives du marché mondial des capteurs industriels

Analyse d'impact des moteurs

| Moteur | (≈) % Impact sur les prévisions TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Poussée d'adoption Industrie 4.0 / IIoT | 2.80% | Mondiale, APAC en tête | Moyen terme (2-4 ans) |

| Demande de maintenance prédictive et surveillance à distance | 2.10% | Amérique du Nord et UE s'étendant à l'APAC | Court terme (≤ 2 ans) |

| Expansion d'usines intelligentes centrées sur les robots | 1.90% | Noyau APAC, débordement vers MEA | Moyen terme (2-4 ans) |

| Les nœuds de capteurs IA de périphérie réduisent la latence cloud | 1.70% | Mondiale, pôles de fabrication avancée | Long terme (≥ 4 ans) |

| Vague de rénovation IO-Link dans les installations brownfield | 1.20% | Europe et Amérique du Nord installations héritées | Court terme (≤ 2 ans) |

| Les mandats net zéro stimulent la détection énergétique granulaire | 1.50% | UE en tête, expansion mondiale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée d'adoption Industrie 4.0 / IIoT

Les fabricants sous pression concurrentielle pour numériser les opérations continuent d'alimenter une recrudescence du marché des capteurs industriels. Les grilles de capteurs denses sous-tendent les architectures IIoT qui collectent des données en temps réel sur la température, la pression et le débit, transformant les machines précédemment déconnectées en actifs intelligents. Les dépenses d'edge computing devraient augmenter fortement alors que les usines déplacent l'analytique plus près du processus, réduisant la latence et allégeant les demandes de bande passante cloud. La tendance est prononcée en Asie-Pacifique où les mandats d'usines intelligentes de la Chine et le leadership d'automatisation du Japon accélèrent l'adoption de capteurs.[2]U.S. Chamber of Commerce, "Was Made in China 2025 Successful?," uschamber.com

Demande de maintenance prédictive et surveillance à distance

Les stratégies de maintenance axées sur les données gagnent du terrain car la détection précoce des défauts freine les temps d'arrêt coûteux. Les installations déployant des capteurs de vibration, thermiques et acoustiques couplés à des modèles d'IA de périphérie atteignent des précisions de prédiction supérieures à 90 % tout en réduisant le trafic réseau. Les industries de processus valorisent ces capacités en raison d'exigences de sécurité strictes, mais les calculs de ROI doivent tenir compte du travail d'intégration et du changement organisationnel.

Expansion d'usines intelligentes centrées sur les robots

Les installations de robots industriels concentrées en Asie de l'Est stimulent de nouvelles commandes pour capteurs de proximité, de vision et de force. Les robots collaboratifs introduisent de nouveaux besoins de conscience environnementale en temps réel et de fonctions de sécurité homme-machine. Le programme d'usines intelligentes de 1,9 milliard USD de la Corée du Sud illustre une montée en puissance soutenue par les politiques de systèmes riches en capteurs. [3]International Trade Administration, "South Korea - Manufacturing Technology - Smart Factory," U.S. Department of Commerce, trade.govLes robots mobiles autonomes dans les entrepôts élargissent encore la demande pour capteurs de navigation et de détection d'obstacles.

Analyse d'impact des contraintes

| Contrainte | (≈) % Impact sur les prévisions TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Complexité d'investissement et d'intégration élevée | -1.80% | Mondiale, PME les plus touchées | Court terme (≤ 2 ans) |

| Vulnérabilités de cybersécurité des capteurs en réseau | -1.40% | Régulateurs Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Complexité d'investissement et d'intégration élevée

Les petites et moyennes entreprises font souvent face à des coûts de projet totaux trois à quatre fois supérieurs à la nomenclature une fois les mises à niveau réseau, middleware et services d'intégration inclus. La modernisation des plateformes MES et ERP héritées pour accommoder les sorties de capteurs hétérogènes prolonge l'implémentation et exige des talents spécialisés.

Vulnérabilités de cybersécurité des capteurs en réseau

La connectivité élargie agrandit la surface d'attaque industrielle. L'examen réglementaire tel que les règles américaines récentes sur les flux de données sensibles intensifie le fardeau de conformité. Les usines doivent déployer chiffrement, segmentation et gestion continue des correctifs au niveau des capteurs, étirant les budgets et les compétences.

Analyse des segments

Par type de capteur : les capteurs de niveau dominent malgré la croissance de la vision

Les capteurs de niveau ont représenté 18,4 % des revenus 2024, ancrant le marché des capteurs industriels avec une fonctionnalité de contrôle d'inventaire indispensable dans les opérations chimiques, pétrolières et de traitement des eaux. Les dispositifs d'image/vision, pendant ce temps, sont prévus pour un TCAC de 11,2 % alors que les systèmes de vision machine en ligne prolifèrent pour la détection automatisée de défauts. Les versions analogiques filaires restent répandues car les usines valorisent la fiabilité éprouvée, mais les variantes numériques avec auto-diagnostics progressent rapidement. Les fournisseurs miniaturisent les capteurs MEMS de pression et de débit pour les tâches de surveillance énergétique alignées avec les mandats ESG.

Les tendances de second ordre pointent vers des plateformes de détection hybrides qui combinent techniques optiques et ultrasoniques pour augmenter la précision pour les mesures difficiles de matériaux solides. L'IA de périphérie incorporée dans des caméras compactes permet désormais la détection d'anomalies sur l'appareil sans tension de bande passante. Ces dynamiques positionnent la taille du marché des capteurs industriels pour la mesure de niveau pour conserver une part dominante même alors que les technologies d'imagerie émergentes capturent des dépenses supplémentaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par industrie utilisatrice finale : dominance manufacturière au milieu de l'accélération pharma

La fabrication discrète a détenu 31 % de la part du marché des capteurs industriels en 2024 en raison d'investissements persistants dans les lignes automobiles et électroniques. La demande robuste pour surveillance continue d'équipement maintient les usines en mise à niveau vers des capteurs multifonctionnels qui capturent vibration, température et données positionnelles simultanément. Les sciences de la vie et pharmaceutiques sont projetées pour atteindre un TCAC de 9,8 % jusqu'en 2030, bénéficiant de protocoles de validation plus stricts pour environnements de production stérile et adoption plus large de lignes de fabrication continue.

Les fabricants en chimie et pétrochimie déploient des solutions robustes pour surveillance d'émissions dans des cadres de jumeaux numériques visant à optimiser le rendement. Les opérateurs miniers expérimentent avec des systèmes de robotique en essaim qui s'appuient sur détection environnementale dense pour naviguer dans des zones dangereuses. Les services publics modernisant les réseaux intègrent des capteurs fibre optique et piézoélectriques pour améliorer la prévision de génération renouvelable et la gestion d'actifs d'équipement, étendant l'industrie des capteurs industriels vers de nouveaux verticaux énergétiques.

Par technologie : la persistance analogique défie la transition numérique

Les dispositifs analogiques filaires ont maintenu 46 % de part de revenus en 2024, soulignant un focus conservateur sur l'intégrité du signal pour les boucles critiques. Les capteurs numériques intelligents qui intègrent des diagnostics gagnent du terrain, particulièrement dans la production à mix élevé où la configuration à distance réduit les temps de changement. Les capteurs IA de périphérie ou virtuels devraient enregistrer le TCAC le plus rapide de 12,8 % alors que les modèles logiciels infèrent des paramètres difficiles à mesurer tels que l'usure d'outils, élargissant le marché adressable des capteurs industriels.

Les architectures hybrides combinant fiabilité analogique avec analytique numérique aident les sites brownfield à éviter les coûts de remplacement complet. L'adoption sans fil reste de niche, limitée par la durée de vie des batteries et les défis d'interférence électromagnétique, mais les avancées en récupération d'énergie et piles radio adaptatives améliorent graduellement le ROI.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par protocole de communication : résilience bus de terrain au milieu de la croissance Ethernet

Les réseaux bus de terrain hérités représentent encore 42 % des nœuds installés, aidés par des décennies de performance déterministe dans des environnements difficiles. Pourtant les nouveaux achats penchent vers les protocoles basés Ethernet, avec PROFINET capturant 23 %, EtherNet/IP 21 % et EtherCAT 16 % des expéditions 2024. Le TCAC de 12 % d'IO-Link dérive des caractéristiques de rénovation faciles qui raccourcissent les échéanciers de projet et exposent de riches métadonnées de capteurs. Les maîtres multi-protocoles supportent désormais l'opération simultanée bus de terrain et Ethernet, permettant la modernisation progressive de l'infrastructure du marché des capteurs industriels.

Analyse géographique

L'Asie-Pacifique a capturé 44 % des dépenses 2024, reflétant des incitations politiques continues et un écosystème robotique fort. La Chine domine les installations, propulsée par le programme Made in China 2025 et une part de 52 % des expéditions mondiales de robots industriels, se traduisant par de vigoureuses commandes de capteurs à travers les pôles automobiles et d'électronique grand public. Le Japon contribue des technologies d'automatisation de pointe, tandis que le co-investissement gouvernemental de la Corée du Sud accélère la pénétration d'usines intelligentes.

L'Amérique du Nord reste pivot pour la production à mix élevé, faible volume et le renouvellement d'infrastructure énergétique. Les usines intègrent des capteurs IA de périphérie pour avancer la maintenance prédictive et améliorer la sécurité des travailleurs. La croissance du marché européen s'align avec les règles de décarbonation qui exigent surveillance continue d'émissions, stimulant la demande pour capteurs de débit et d'analyse de gaz haute précision. Les économies émergentes au Moyen-Orient, Afrique et Amérique du Sud augmentent l'adoption pour projets miniers, métaux et génération d'énergie alors que les constructions d'infrastructure prennent de l'élan.

Paysage concurrentiel

Le marché des capteurs industriels est modérément fragmenté. Les majors de l'automatisation tels que Siemens, Honeywell et Texas Instruments exploitent l'échelle et les portefeuilles intégrés verticalement. Les spécialistes de taille moyenne comme SICK et Keyence creusent des niches dans les domaines optiques et de sécurité, tandis que les nouveaux venus IA de périphérie s'attaquent aux cas d'usage sensibles à la latence. Les alliances stratégiques illustrent une stratégie de convergence : SICK et Endress+Hauser ont mis en commun des actifs d'analytique de processus pour livrer des solutions net zéro, renforçant la profondeur de service à travers le cycle de vie de l'usine.

Les acteurs établis poursuivent une croissance menée par acquisitions pour élargir l'étendue produit. Le mouvement de TE Connectivity dans les composants de réseau énergétique ajoute un flux de revenus riche en capteurs. L'achat par onsemi d'une firme d'imagerie SWIR la positionne pour la vision 3D dans des environnements industriels difficiles. L'avantage concurrentiel est progressivement lié au logiciel intégré et à l'interopérabilité d'écosystème plutôt qu'aux spécifications matérielles discrètes.

Les fournisseurs se différencient par la fiabilité, le durcissement cybersécurité et les modèles de résultats lourds en services. Les clients cherchent de plus en plus des offres clés en main qui groupent matériel, connectivité, analytique et support, ouvrant des portes pour des modèles d'affaires centrés sur les plateformes.

Leaders de l'industrie des capteurs industriels

-

Siemens AG

-

Honeywell International Inc.

-

Rockwell Automation Inc.

-

Texas Instruments Inc.

-

Bosch Sensortec GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Siemens AG a projeté une croissance des revenus Digital Industries de 6 %-9 % pour l'exercice 2025, soulignant une intégration robuste des capteurs industriels dans les projets d'automatisation

- Février 2025 : TE Connectivity a accepté d'acquérir Richards Manufacturing, élargissant son emprise de détection dans la modernisation des réseaux énergétiques

- Février 2025 : Honeywell a dévoilé un plan de restructuration pour former trois entreprises indépendantes centrées sur l'automatisation et l'aérospatiale, affinant sa stratégie de capteurs industriels

- Janvier 2025 : Curtiss-Wright a complété l'achat de 200 millions USD d'Ultra Nuclear Limited, ajoutant des capteurs de pression et température haute fiabilité de qualité nucléaire

Portée du rapport sur le marché mondial des capteurs industriels

Le marché des capteurs industriels est segmenté par type de capteur (débit, pression, proximité (zone, mesure de niveau, température, image, photoélectrique, autre type de détection), par vertical utilisateur final (chimie et pharmaceutique, mines et métal, énergie, agroalimentaire, sciences de la vie, aérospatiale et militaire, et eau et eaux usées), et par géographie (Amérique du Nord [États-Unis, Canada], Europe [Allemagne, Royaume-Uni, France, Reste de l'Europe], Asie Pacifique [Chine, Japon, Corée du Sud, Reste de l'Asie Pacifique], Amérique latine, Moyen-Orient et Afrique). Le rapport offre des prévisions et tailles de marché en valeur (USD) pour tous les segments ci-dessus.

| Débit |

| Pression |

| Proximité / Zone |

| Niveau |

| Température |

| Image / Vision |

| Photoélectrique |

| Autres types |

| Chimie et pétrochimie |

| Mines et métaux |

| Énergie et électricité |

| Agroalimentaire |

| Sciences de la vie et pharmaceutiques |

| Aérospatiale et défense |

| Eau et eaux usées |

| Autres industries |

| Filaire / Analogique |

| Filaire / Numérique (intelligent) |

| Sans fil |

| IA de périphérie / Capteurs virtuels |

| Bus de terrain (ex., PROFIBUS, Modbus) |

| Ethernet industriel (PROFINET, EtherNet/IP, EtherCAT) |

| IO-Link |

| ICP sans fil (Wi-Sun, 6LoWPAN, BLE-Mesh) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Reste de l'Europe | |

| APAC | Chine |

| Japon | |

| Corée du Sud | |

| Vietnam | |

| Reste d'APAC | |

| Moyen-Orient et Afrique |

| Par type de capteur | Débit | |

| Pression | ||

| Proximité / Zone | ||

| Niveau | ||

| Température | ||

| Image / Vision | ||

| Photoélectrique | ||

| Autres types | ||

| Par industrie utilisatrice finale | Chimie et pétrochimie | |

| Mines et métaux | ||

| Énergie et électricité | ||

| Agroalimentaire | ||

| Sciences de la vie et pharmaceutiques | ||

| Aérospatiale et défense | ||

| Eau et eaux usées | ||

| Autres industries | ||

| Par technologie | Filaire / Analogique | |

| Filaire / Numérique (intelligent) | ||

| Sans fil | ||

| IA de périphérie / Capteurs virtuels | ||

| Par protocole de communication | Bus de terrain (ex., PROFIBUS, Modbus) | |

| Ethernet industriel (PROFINET, EtherNet/IP, EtherCAT) | ||

| IO-Link | ||

| ICP sans fil (Wi-Sun, 6LoWPAN, BLE-Mesh) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Reste de l'Europe | ||

| APAC | Chine | |

| Japon | ||

| Corée du Sud | ||

| Vietnam | ||

| Reste d'APAC | ||

| Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des capteurs industriels ?

Le marché se situe à 27,5 milliards USD en 2025 et est projeté pour atteindre 42,9 milliards USD d'ici 2030.

Quelle région mène la demande pour les capteurs industriels ?

L'Asie-Pacifique détient 44 % des revenus mondiaux, bénéficiant des programmes d'automatisation à grande échelle en Chine, Japon et Corée du Sud.

Quelle catégorie de capteurs croît le plus rapidement ?

Les capteurs d'image/vision sont prévus pour s'étendre à un TCAC de 11,2 % jusqu'en 2030 alors que la vision machine se répand à travers les tâches d'inspection qualité.

À quelle vitesse les capteurs IA de périphérie s'étendent-ils ?

Les capteurs IA de périphérie/virtuels représentent la classe technologique à croissance la plus rapide avec un TCAC de 12,8 %, stimulée par l'analytique temps réel au niveau de l'appareil.

Quel protocole de communication gagne du terrain pour les rénovations ?

IO-Link progresse à un TCAC de 12 % car il simplifie le câblage et débloque des diagnostics riches pour l'équipement brownfield.

Pourquoi la cybersécurité est-elle une contrainte dans l'adoption de capteurs ?

Les capteurs en réseau agrandissent les surfaces d'attaque, et les nouvelles réglementations mandatent des mesures complètes de chiffrement, segmentation et gestion de vulnérabilités.

Dernière mise à jour de la page le: