Taille et part du marché de l'assurance santé et médicale en Indonésie

Analyse du marché de l'assurance santé et médicale en Indonésie par Mordor Intelligence

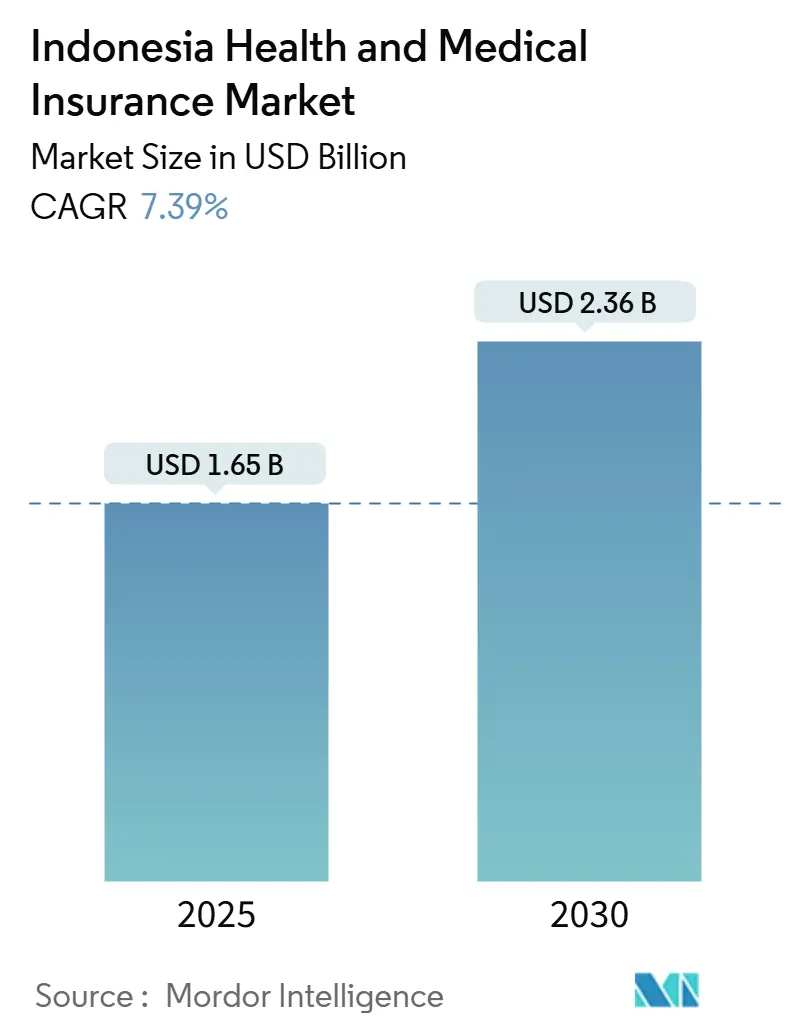

La taille du marché de l'assurance santé et médicale en Indonésie est évaluée à 1,65 milliard USD en 2025 et devrait atteindre 2,36 milliards USD d'ici 2030, s'étendant à un TCAC de 7,39% sur 2025-2030. La trajectoire de croissance est propulsée par une couverture publique quasi-universelle, une inflation persistante des coûts médicaux à deux chiffres, une volonté croissante de la classe moyenne de payer pour des soins premium, et une digitalisation rapide de la distribution. Les régimes de sécurité sociale/publics continuent de dominer les volumes de primes, pourtant les contrats de groupe privés avec les employeurs et les micro-polices vendues via les portefeuilles électroniques captent la demande incrémentale. Des réglementations plus strictes de l'Otoritas Jasa Keuangan (OJK) renforcent la confiance des consommateurs, tandis que les alliances de bancassurance et les plateformes insurtech élargissent la portée géographique malgré les contraintes logistiques archipelagiques de l'Indonésie.[1]Otoritas Jasa Keuangan, "POJK 22/2024 Laporan Berkala," ojk.go.id. L'intensité concurrentielle s'intensifie alors que les principaux acteurs établis digitalisent la souscription et les sinistres, et que les start-ups bien financées développent des polices à faible ticket qui complètent les avantages du Jaminan Kesehatan Nasional (JKN).

Points clés du rapport

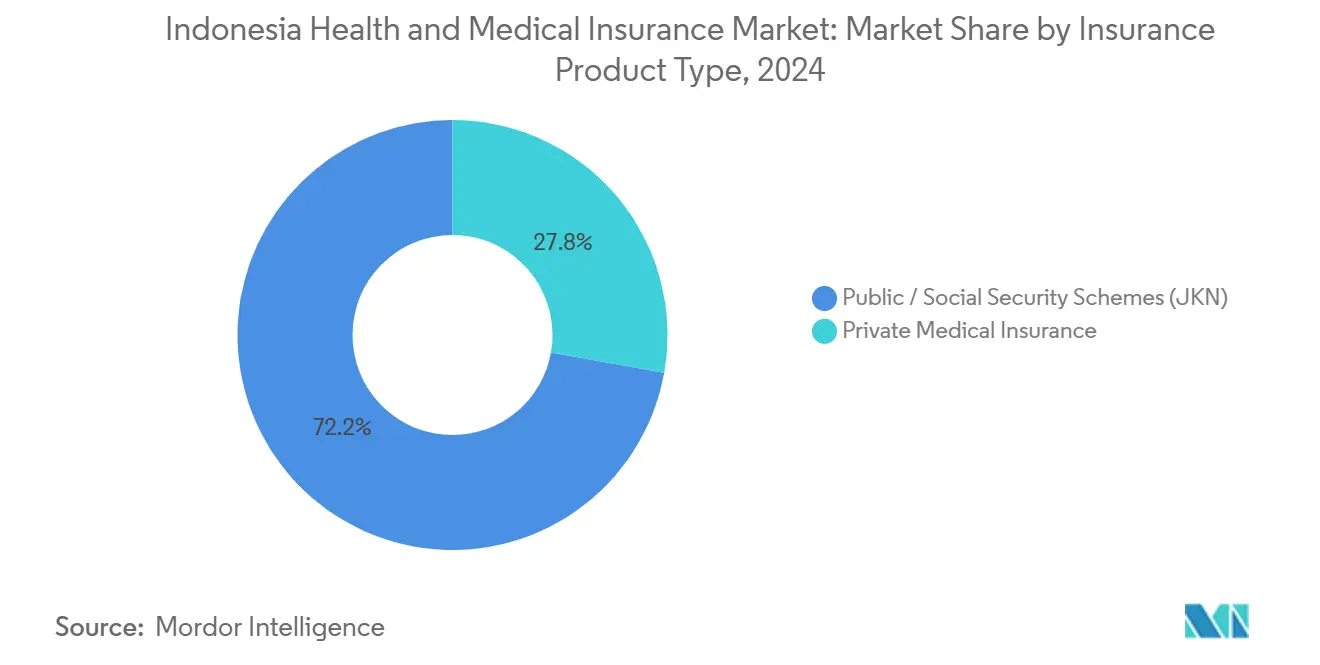

- Par type de produit d'assurance, les régimes de sécurité sociale/publics ont dominé avec 72,19% de la part du marché de l'assurance santé et médicale en Indonésie en 2024, tandis que la couverture de police de groupe d'assurance médicale privée progresse à un TCAC de 8,92% jusqu'en 2030.

- Par durée de couverture, les polices à court terme ont représenté 76,81% de la taille du marché de l'assurance santé et médicale en Indonésie en 2024, et les polices à long terme devraient s'étendre à un TCAC de 7,53% jusqu'en 2030.

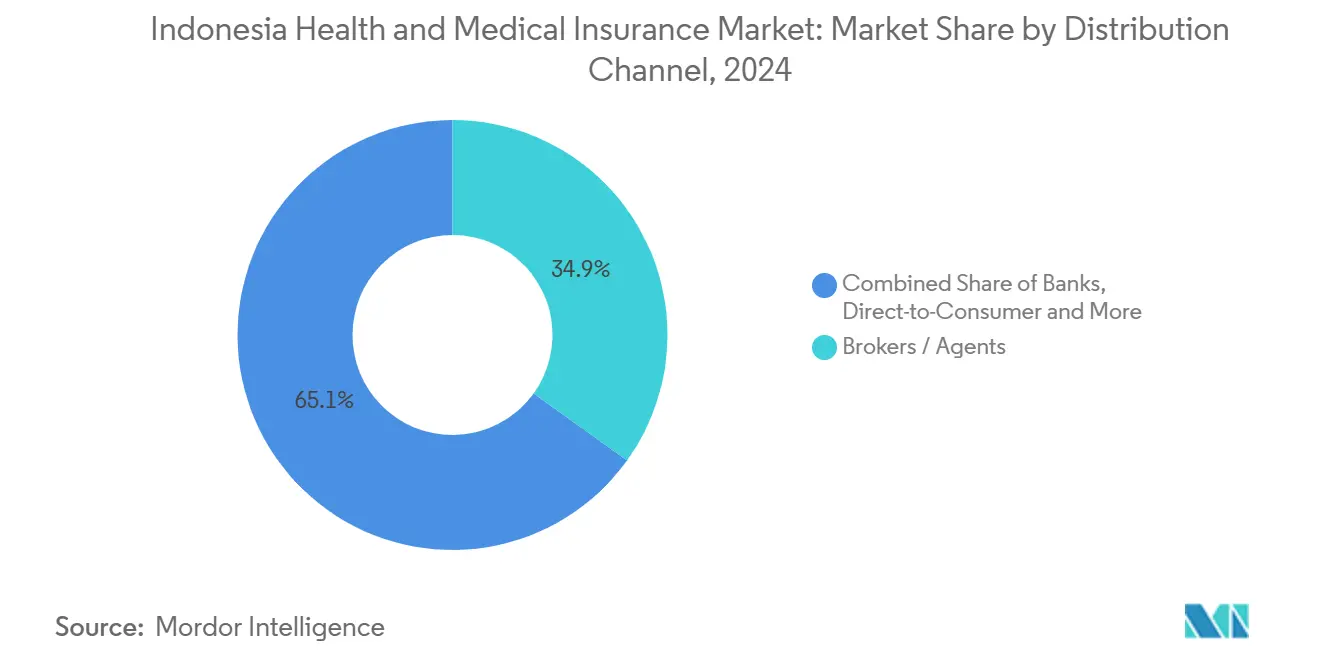

- Par canal de distribution, les courtiers et agents détenaient 34,93% de la part de revenus en 2024, tandis que les ventes directes au consommateur croissent le plus rapidement à un TCAC de 8,12% jusqu'en 2030.

- Par utilisateur final, la couverture individuelle représentait 52,82% des primes en 2024 ; les PME sont le segment d'utilisateur final à croissance la plus rapide avec un TCAC de 9,12% jusqu'en 2030.

Tendances et perspectives du marché de l'assurance santé et médicale en Indonésie

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Extension de la couverture JKN quasi-universelle | +1.0% | National, plus forte dans les provinces rurales | Moyen terme (2-4 ans) |

| Demande croissante de la classe moyenne pour les plans privés | +1.2% | Centres urbains (Jakarta, Surabaya, Bandung) | Court terme (≤ 2 ans) |

| Inflation des coûts médicaux à deux chiffres | +1.5% | National, concentrée dans les zones industrielles | Court terme (≤ 2 ans) |

| Règles de conduite OJK plus strictes | +0.8% | National, plus forte dans les marchés urbains | Moyen terme (2-4 ans) |

| Distribution par banque numérique et portefeuille électronique | +0.9% | National, gains précoces à Java, Sumatra et Kalimantan | Moyen terme (2-4 ans) |

| Bilans de santé annuels financés par le gouvernement 2025 | +0.6% | National, priorisant les provinces mal desservies | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Extension de la couverture JKN quasi-universelle

Le régime public a atteint 95,75% de couverture de la population fin 2023, créant une familiarité avec les concepts d'assurance parmi les utilisateurs novices et augmentant l'utilisation des services de santé formels. La transition vers le cadre Kontribusi dan Rujukan Iuran Sehat (KRIS) basé sur le revenu programmée pour le 30 juin 2025 remplace l'ancien système à trois niveaux, potentiellement augmentant les contributions pour les revenus plus élevés et intensifiant l'intérêt pour les plans privés supplémentaires. Les dépistages de santé annuels financés par BPJS à partir de 2025 devraient découvrir des maladies chroniques auparavant non diagnostiquées, élargissant les pools de risques pour les couvertures privées spécialisées. La règle de rapport périodique de l'OJK (POJK 22/2024) resserre simultanément la surveillance de solvabilité, élevant la confiance dans les assureurs privés.[2]Otoritas Jasa Keuangan, "Peraturan OJK 12/2024 tentang Strategi Anti-Fraud," ojk.go.id.Collectivement, ces mesures convertissent la portée du secteur public en opportunité du secteur privé.

Demande croissante de la classe moyenne pour les plans d'appoint privés

Les ménages urbains à revenus moyens considèrent de plus en plus les soins premium comme une nécessité plutôt qu'un luxe car ils veulent des temps d'attente plus courts et l'accès aux réseaux d'hôpitaux privés. Les contributions JKN basées sur le revenu sous KRIS renforcent la proposition de valeur des produits d'appoint qui plafonnent les dépenses personnelles tout en offrant des services de type conciergerie. Les assureurs répondent avec des couvertures modulaires telles que les plans de liquidités hospitalières remboursables tarifés près de 100 000 IDR par mois, ciblant les familles gagnant plus de 8 millions IDR mensuellement. Les partenaires de bancassurance exploitent les données clients granulaires pour pré-approuver les candidats, augmentant les taux de conversion et diminuant les coûts d'acquisition. La tendance est amplifiée par les données de tourisme médical sortant qui révèlent les lacunes dans les soins tertiaires locaux, incitant les Indonésiens aisés à sécuriser une protection domestique complète.

Inflation des coûts médicaux à deux chiffres stimulant la couverture de groupe employeur

L'inflation médicale 2025 de l'Indonésie fonctionnant au-dessus de 19% met les budgets salariaux sous pression et force les entreprises à améliorer les avantages d'assurance pour rester compétitives dans les secteurs à pénurie de talents tels que la manufacture et la technologie. Les ratios de pertes de sinistres dépassant 105% début 2024 ont déclenché une révision des primes, pourtant les employeurs ont largement absorbé les hausses de coûts pour préserver la portée de couverture. Les produits de groupe, par conséquent, capturent les gains de part les plus rapides, spécialement parmi les PME qui historiquement n'offraient aucun avantage mais font maintenant face à des défis de rétention. Les transporteurs leaders ont introduit des programmes de bien-être groupés et des services de triage numérique pour aplanir les tendances de sinistres et justifier des primes plus élevées. Une sophistication actuarielle plus grande, incluant la détection de fraude basée sur l'IA, soutient la rentabilité de souscription de groupe malgré les vents contraires inflationnistes.

Distribution par banque numérique et portefeuille électronique débloquant la micro-assurance

La pénétration des smartphones dépasse 89%, et l'omniprésence des portefeuilles électroniques accélère l'émission de polices directement au consommateur.[3]Source: Bank Indonesia, "Survei Konsumen 2024," bi.go.id. Les micro-primes aussi basses que 3 000 IDR par semaine, payées via des déductions en un clic, résonnent avec les travailleurs de l'économie de petits boulots et les petits propriétaires ruraux auparavant inatteignables par les agents. Les approbations de bac à sable réglementaire permettent des moteurs de tarification en temps réel qui ingèrent les dossiers de consultation de télémédecine, permettant des règlements de micro-sinistres instantanés. De telles expériences sans friction construisent la confiance parmi les acheteurs novices et s'étendent nationalement alors que les banques numériques vendent croisé la protection aux clients à forte transaction. L'élan de croissance est le plus fort à Java, mais l'adoption précoce dans les îles secondaires signale un potentiel national.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Déficits de financement JKN | -1.0% | National, aigu dans les îles extérieures | Court terme (≤ 2 ans) |

| Inflation médicale accélérante | -0.8% | National, concentrée dans les grandes villes | Court terme (≤ 2 ans) |

| Coûts de conformité à la localisation des données et à la loi PDP | -0.5% | National, impact plus élevé sur les assureurs numériques | Moyen terme (2-4 ans) |

| Faible littératie d'assurance dans les provinces rurales | -0.4% | Provinces rurales, Indonésie orientale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Déficits de financement JKN pressant les remboursements de prestataires

BPJS Kesehatan a enregistré un déficit de 20 trillions IDR en 2024, et les projections actuarielles pointent vers un défaut potentiel si les écarts structurels persistent jusqu'en 2026. Les hôpitaux faisant face à des remboursements retardés priorisent de plus en plus les patients assurés privés, rétrécissant la capacité pour les bénéficiaires JKN. Cette situation force les ménages à revenus plus faibles à voyager plus loin ou endurer des files d'attente plus longues pour les soins, sapant les objectifs de couverture universelle. La révision KRIS vise à colmater l'écart via des contributions basées sur le revenu, pourtant la sensibilité politique autour des hausses de primes peut retarder la récupération complète des coûts. Les prestataires, pendant ce temps, se tournent vers les assureurs privés pour stabiliser le flux de trésorerie, élargissant effectivement le fossé qualité des soins public-privé. Au fil du temps, les déficits persistants pourraient déclencher un rationnement des avantages ou des co-paiements plus élevés, réduisant la valeur perçue du JKN.

Inflation médicale accélérante pressant les marges des assureurs

L'inflation médicale dépasse largement l'inflation des consommateurs globale, érodant les marges de profit intégrées dans les contrats pluriannuels. Des courbes de coûts plus accentuées qu'attendu contraignent les assureurs à revoir les prix plus fréquemment, mais les règles de protection des consommateurs de l'OJK (POJK 12/2024) plafonnent les sauts de primes abrupts, créant des décalages temporels entre l'augmentation des sinistres et la reconnaissance des revenus. Certains transporteurs répondent en rétrécissant les tables d'avantages, introduisant des co-paiements plus élevés, et restreignant les réseaux de prestataires pour contrôler les coûts. Ces mesures peuvent réduire l'attractivité des polices pour les acheteurs à revenus moyens habitués à l'accès sans numéraire dans les hôpitaux de pointe. L'inflation persistante complique aussi la précision des réserves, augmentant les exigences de capital de solvabilité et immobilisant la liquidité qui pourrait autrement financer la croissance. Si non maîtrisée, la compression des marges peut dissuader de nouveaux entrants, ralentissant l'innovation compétitive.

Analyse par segment

Par type de produit d'assurance : La domination publique stimule l'innovation privée

Les régimes de sécurité sociale/publics ont commandé 72,19% de la part du marché de l'assurance santé et médicale en Indonésie en 2024, soulignant l'ampleur du mandat universel du JKN. La couverture de police de groupe d'assurance médicale privée devrait s'étendre à un TCAC de 8,92%, positionnant le segment comme le principal moteur de croissance pour la taille du marché de l'assurance santé et médicale en Indonésie sur 2025-2030. L'intensification de la concurrence employeur pour la main-d'œuvre qualifiée et le besoin de se couvrir contre une inflation médicale élevée encouragent les entreprises à financer des couvertures privées complètes qui contournent les contraintes de capacité du secteur public. Les transporteurs privés se différencient par l'accès aux spécialistes, les réseaux sans numéraire, et les options conformes à la Charia qui s'alignent avec le profil démographique de l'Indonésie.

La maturation du marché est aussi visible dans la couverture de police individuelle, où les professionnels urbains passent des plans de liquidités hospitalières de base aux produits d'indemnité premium offrant la facturation directe dans les établissements de premier niveau. Le changement KRIS qui élimine les chambres basées sur les classes pousse davantage les ménages à revenus élevés vers les suites privées et la couverture de référence internationale. Les alliances bancassurance stratégiques telles que Prudential-Bank Syariah Indonesia étendent les variantes Charia à plus de 20 millions de clients bancaires islamiques, élargissant la portée des assureurs privés au-delà des canaux d'agence traditionnels.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par durée de couverture : La flexibilité à court terme rencontre la sécurité à long terme

Les contrats à court terme ont constitué 76,81% des primes 2024, reflétant la préférence des consommateurs pour des plans à faible engagement et renouvelables qui accompagnent les avantages à vie du JKN. Néanmoins, les polices à long terme devraient livrer une expansion plus rapide à un TCAC de 7,53%, soutenue par une littératie financière croissante, des avantages de groupe déductibles fiscalement, et le regroupement de cavaliers santé avec l'assurance vie. Les employeurs embrassent des couvertures de durée plus longue pour verrouiller les divulgations de santé actuelles et sécuriser des trajectoires de primes prévisibles, tandis que la règle anti-fraude de l'OJK (POJK 12/2024) élève la confiance dans la sainteté contractuelle.

Les jeunes familles pèsent de plus en plus la protection future contre les risques de maladie chronique, incitant l'adoption de plans renouvelables garantis qui figent les termes de souscription. Pendant ce temps, les segments expatriés et à forte valeur nette favorisent les polices d'évacuation médicale internationale pluriannuelles pour adresser la fragilité géographique à travers les 17 000 îles de l'Indonésie. Ensemble, ces tendances inclinent lentement le mix de portefeuille vers des contrats à plus long terme même si les polices à court terme conservent la dominance de volume.

Par canal de distribution : La disruption numérique défie les réseaux traditionnels

Les courtiers et agents ont conservé une part dominante de 34,93% en 2024 due à la confiance personnelle profondément enracinée et à la complexité de la personnalisation de police de groupe. Pourtant, les voies directes au consommateur en ligne croissent à un TCAC de 8,12%, en partie parce que les millennials centrés sur smartphones contournent les intermédiaires et valorisent l'émission de police instantanée. La taille du marché de l'assurance santé et médicale en Indonésie attribuée à la bancassurance augmente aussi alors que les banques exploitent les données de transaction pour pré-qualifier les prospects, poussant les taux de conversion de vente croisée au-dessus de 15%.

Les plateformes insurtech s'associent avec les portefeuilles électroniques pour offrir des couvertures de petite taille intégrées au checkout, réduisant le coût de distribution à de simples roupies par police. Les canaux parrainés par l'employeur maintiennent l'échelle via des accords maîtres qui rationalisent l'administration de renouvellement. Les arrangements d'affinité de niche avec les associations professionnelles et les flottes de covoiturage complètent le mix de canaux, démontrant comment la conception de produit est de plus en plus adaptée au contexte de distribution.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par segment d'utilisateur final : La domination individuelle cède la place à la croissance d'entreprise

Les particuliers représentaient 52,82% des primes souscrites 2024, reflétant la vaste population en âge de travailler de l'Indonésie acclimatée à l'assurance via le JKN. Néanmoins, les PME représentent l'élan de croissance le plus élevé à un TCAC de 9,12%, propulsé par des marchés du travail tendus et le désir d'égaler les références d'avantages multinationales. La taille du marché de l'assurance santé et médicale en Indonésie réservée par les PME est destinée à s'étendre, particulièrement dans les corridors manufacturiers à travers Java et Sumatra, où le roulement des travailleurs porte des coûts de requalification élevés.

Les grandes entreprises maintiennent une croissance de primes stable via des améliorations d'avantages périodiques et des ajouts de bien-être. Les micro-entrepreneurs et les travailleurs de l'économie de petits boulots forment la prochaine frontière, accédés via des micro-polices moyennant 20 000 IDR mensuellement. La poussée de l'OJK pour des formulations de police simplifiées et des processus KYC numériques réduit la friction d'intégration, soutenant l'expansion dans les segments de travail informels actuellement en dehors des régimes employeur.

Analyse géographique

Java a dominé les volumes de primes privées 2024, captivant environ 60% du marché de l'assurance santé et médicale en Indonésie malgré l'hébergement de 56% de la population. La densité de primes est la plus élevée dans la grande zone métropolitaine de Jakarta, où le revenu disponible des ménages fonctionne plus du double de la moyenne nationale et les sièges sociaux d'entreprise se regroupent autour d'hôpitaux intégrés et de cliniques spécialisées. Les villes secondaires telles que Surabaya et Bandung dépassent aussi la croissance nationale alors que l'affluence croissante alimente la demande pour des couvertures d'appoint privées qui garantissent des chambres à occupation unique et des références spécialisées rapides.

Sumatra se classe deuxième en contribution de primes, soutenue par les employeurs pétroliers, gaziers et agro-industriels qui financent des couvertures de groupe pour des effectifs sur site étendus. Les centres miniers de Kalimantan ajoutent des poches de demande d'entreprise à haute valeur, nécessitant souvent des cavaliers d'évacuation médicale parce que les soins tertiaires sont concentrés à Java. Ces nuances géographiques renforcent le besoin pour les transporteurs de calibrer la conception de réseau et la tarification aux structures de coûts de prestataires locaux, spécialement où la pénurie de spécialistes gonfle les tarifs.

Les provinces orientales, Papua, Maluku, et Nusa Tenggara, restent sous-pénétrées alors que les écarts d'infrastructure de santé confinent les résidents au JKN et aux cliniques de sensibilisation gouvernementale. L'initiative de dépistage préventif nationale 2025 cherche à révéler les conditions chroniques latentes, créant l'optionalité pour les assureurs de concevoir des cavaliers de maladie chronique à faible ticket. Le déploiement de télémédecine numérique atténue la fragmentation géographique ; les plateformes liées à plus de 20 000 professionnels médicaux couvrent maintenant plus de 140 villes, permettant des consultations à distance qui alimentent directement les modules de sinistres de micro-assurance.

Paysage concurrentiel

L'administration du JKN par BPJS Kesehatan assure la domination du secteur public, pourtant l'arène privée montre une concentration modérée. Les multinationales majeures, incluant Prudential Indonesia, Allianz Life Indonesia, et AIA Financial Indonesia, utilisent des armées d'agences dépassant 300 000 agents licenciés collectivement et détiennent de fortes franchises de bancassurance avec les prêteurs top-10. Le réseau d'agence de Prudential seul a réservé 277 millions USD en équivalent prime annuel en 2023, capturant près de 29% des ventes d'agence de nouvelle activité.

Les alliances stratégiques façonnent les trajectoires compétitives. L'accord Prudential-Bank Syariah Indonesia de septembre 2024 accorde à Prudential l'accès à 20 millions de clients de finance islamique à travers 1 000 succursales, complétant son canal direct. Similairement, d'autres acteurs établis négocient des pactes de distribution exclusive avec les banques d'État pour préserver la position de marché alors que les insurgés numériques abaissent les coûts d'acquisition. Les transporteurs investissent aussi dans des laboratoires de souscription basés sur l'IA pour accélérer l'émission de polices et réduire les fuites de sinistres, mis en évidence par le lancement du laboratoire IA de Prudential en août 2024.

Les acteurs natifs numériques tels que Qoala, Lifepal, et DANA Insurance construisent l'échelle via des modèles à faible contact traitant plus de 115 000 sinistres annuels et croissant les primes brutes souscrites 2,5× depuis 2022. Leur succès hâte les collaborations assureur-fintech alors que les transporteurs traditionnels cherchent l'intégration API pour le placement de micro-produits à l'intérieur des super-apps e-commerce et de covoiturage. Les réglementations anti-fraude et de transparence de l'OJK harmonisent les protections consommateur à travers les acteurs établis et les start-ups, préservant un terrain de jeu égal tout en endorsant l'innovation technologique.

Leaders de l'industrie de l'assurance santé et médicale en Indonésie

-

Allianz Life Indonesia

-

Prudential Indonesia

-

AIA Financial Indonesia

-

AXA Mandiri Financial Services

-

Sequis Life

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Le gouvernement indonésien a émis le règlement présidentiel 161/2024 pour restructurer le ministère de la Santé, rationalisant la surveillance JKN et mandatant une coordination public-privé plus étroite.

- Septembre 2024 : Prudential Indonesia et Bank Syariah Indonesia ont conclu un partenariat de bancassurance pour commercialiser des couvertures conformes à la Charia à 20 millions de clients à travers plus de 1 000 succursales, avec un déploiement prévu pour début 2025.

- Septembre 2024 : L'OJK a révoqué le permis d'Allianz Life Indonesia d'opérer une unité charia, dirigeant le transfert d'actifs islamiques vers la nouvellement formée PT Asuransi Allianz Life Syariah Indonesia sous des règles de gouvernance plus strictes.

- Août 2024 : Prudential a lancé un laboratoire IA à Singapour avec Google Cloud pour améliorer la précision de souscription et le traitement des sinistres à travers 24 marchés, incluant l'Indonésie.

Portée du rapport sur le marché de l'assurance santé et médicale en Indonésie

L'assurance santé et médicale fournit une couverture pour les frais médicaux, chirurgicaux, de médicaments sur ordonnance, et autres frais médicaux encourus par l'assuré. L'assurance peut rembourser l'assuré pour les frais encourus de maladie ou blessure ou payer le prestataire de soins directement. Une analyse complète du contexte du marché d'assurance santé indonésien, qui inclut une évaluation des tendances de marché émergentes par segments, des changements significatifs dans la dynamique de marché, des perspectives de marché, et une vue d'ensemble du marché est couverte dans le rapport. Le marché d'assurance santé et médicale de l'Indonésie a été segmenté par type de produit (produits d'assurance santé individuels/simples, produits d'assurance santé de groupe), par prestataire (assurance santé publique/sociale, assurance santé privée), et par canal de distribution (agents, courtiers, banques, ventes en ligne, autres canaux de distribution). Le rapport offre la taille de marché et les prévisions pour l'assurance santé et médicale de l'Indonésie en valeur (milliards USD) pour tous les segments ci-dessus.

| Assurance médicale privée (AMP) | Couverture de police individuelle |

| Couverture de police de groupe | |

| Régimes de sécurité sociale / publics |

| Court terme (< 12 mois) |

| Long terme (≥ 12 mois) |

| Courtiers / Agents |

| Banques (Bancassurance) |

| Direct au consommateur (en ligne / téléphone) |

| Parrainé par l'employeur (entreprises) |

| Autres canaux (affinité, associations) |

| Particuliers |

| PME |

| Grandes entreprises |

| Par type de produit d'assurance | Assurance médicale privée (AMP) | Couverture de police individuelle |

| Couverture de police de groupe | ||

| Régimes de sécurité sociale / publics | ||

| Par durée de couverture | Court terme (< 12 mois) | |

| Long terme (≥ 12 mois) | ||

| Par canal de distribution | Courtiers / Agents | |

| Banques (Bancassurance) | ||

| Direct au consommateur (en ligne / téléphone) | ||

| Parrainé par l'employeur (entreprises) | ||

| Autres canaux (affinité, associations) | ||

| Par segment d'utilisateur final | Particuliers | |

| PME | ||

| Grandes entreprises |

Questions clés répondues dans le rapport

Quelle est la taille du marché de l'assurance santé et médicale en Indonésie en 2025 ?

La taille du marché de l'assurance santé et médicale en Indonésie s'élève à 1,65 milliard USD en 2025 et devrait croître à un TCAC de 7,39% jusqu'en 2030.

Qu'est-ce qui stimule la croissance la plus forte dans les segments d'assurance médicale privée de l'Indonésie ?

Les couvertures de groupe financées par l'employeur s'étendent le plus rapidement, soutenues par 19% d'inflation médicale et des marchés de talents compétitifs qui poussent les PME et grandes entreprises à améliorer les avantages.

Comment la distribution numérique change-t-elle l'accès à l'assurance à travers l'Indonésie ?

Les ventes directes au consommateur en ligne croissent à un TCAC de 8,12% alors que les portefeuilles électroniques, les banques numériques, et les API insurtech permettent l'émission instantanée de micro-polices nationalement.

Quels changements réglementaires sont les plus significatifs pour les assureurs en 2025 ?

Le passage du JKN basé sur les classes au KRIS basé sur le revenu d'ici le 30 juin 2025 et les nouvelles règles de conduite OJK (POJK 12/2024 et POJK 22/2024) resserrent les exigences de solvabilité, de rapport, et anti-fraude.

Quelles régions en dehors de Java montrent une demande croissante pour l'assurance privée ?

Sumatra et Kalimantan affichent des gains notables dus aux employeurs du secteur des ressources, tandis que les programmes de soins préventifs devraient stimuler la demande future dans les provinces orientales.

Quelles sont les perspectives concurrentielles pour les insurtechs en Indonésie ?

Les insurtechs bien financées traitant plus de 115 000 sinistres annuels se développent rapidement, contraignant les assureurs traditionnels à former des partenariats ou lancer des unités numériques internes pour conserver la part.

Dernière mise à jour de la page le: