Taille du marché de la restauration en Inde

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 93.97 Milliards de dollars | |

| Taille du Marché (2029) | 153.37 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service complet | |

| CAGR (2024 - 2029) | 10.03 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Inde

La taille du marché indien des services alimentaires est estimée à 77,54 milliards USD en 2024 et devrait atteindre 125,06 milliards USD dici 2029, avec un TCAC de 10,03 % au cours de la période de prévision (2024-2029).

Volonté accrue des gens dexpérimenter de nouvelles cuisines et expériences culinaires, ce qui propulse les ventes du marché

- LInde est un pays diversifié doté dun riche patrimoine culinaire et les gens sont de plus en plus disposés à expérimenter de nouvelles cuisines et expériences culinaires. Cela a conduit à la croissance de restaurants spécialisés proposant des expériences culinaires uniques et innovantes. Outre la cuisine indienne, d'autres cuisines, telles que la cuisine libanaise, chinoise et japonaise, sont populaires en Inde. Le nombre de commandes de sushis a augmenté de 50 % entre 2019 et 2021. La popularité croissante des restaurants, lévolution des modes de vie et lurbanisation accrue stimulent la croissance du marché de la restauration en Inde. Plus de 45 millions dIndiens préféraient manger au restaurant en 2021.

- En 2022, environ 24 % de la population indienne était végétarienne et environ 9 % était végétalienne. Ainsi, les acteurs de la restauration proposent des menus végétaliens pour répondre aux besoins des populations végétariennes et végétaliennes en Inde. De nombreux restaurants à service rapide sadaptent à cette tendance et proposent des menus végétaliens. Par exemple, Burger King, Pizza Hut, Taco Bell et KFC proposent des plats végétaliens.

- La croissance des cuisines cloud en Inde est principalement due à la demande croissante de services de livraison de nourriture, tirée par des facteurs tels que les modes de vie chargés, la commodité et la pandémie de COVID-19. Un autre facteur à lorigine de la croissance des cuisines cloud en Inde est la montée en puissance des plateformes numériques de commande et de livraison de nourriture, telles que Swiggy et Zomato. Ces plates-formes offrent aux clients un moyen pratique de découvrir et de commander parmi une large gamme d'options de cuisines cloud et aux cuisines cloud d'atteindre une large clientèle sans marketing ni publicité poussés. Par conséquent, les cuisines cloud devraient enregistrer la croissance la plus rapide au cours de la période de prévision, avec un TCAC de 16,67% en valeur.

Habitudes croissantes des consommateurs en matière de restauration à lextérieur

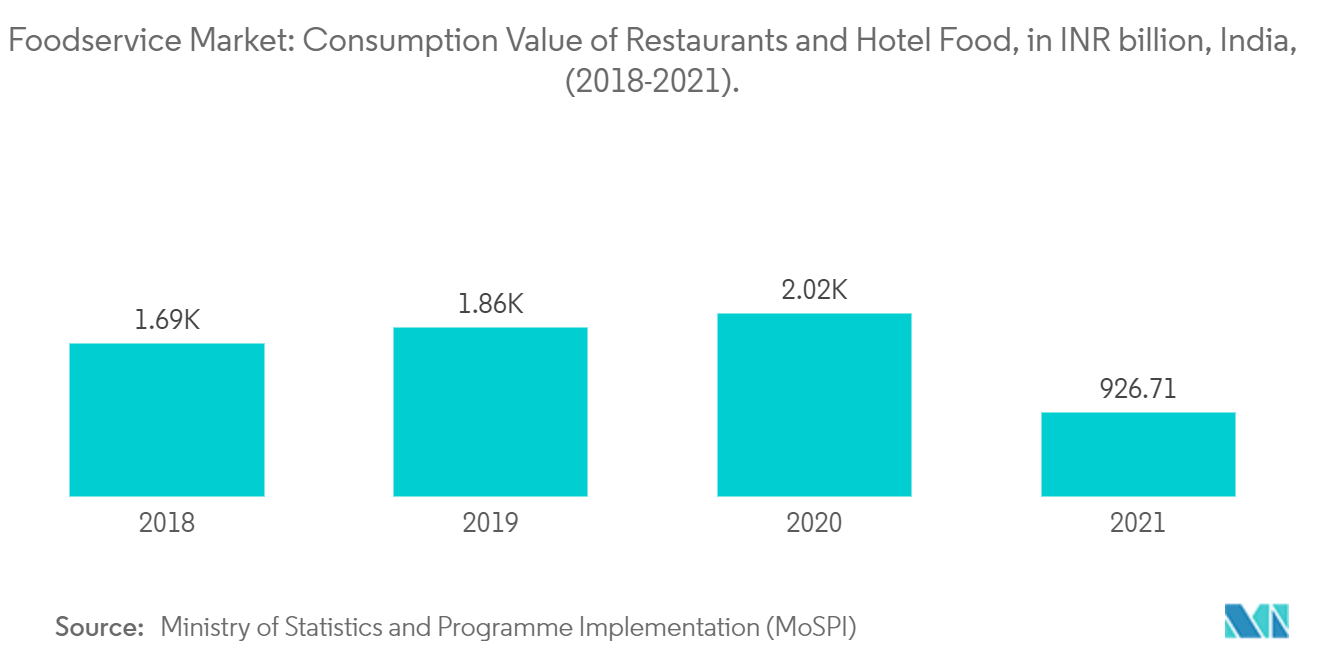

Lindustrie alimentaire indienne devrait connaître une croissance significative au cours de la période de prévision tout en augmentant sa contribution au commerce alimentaire mondial chaque année. Au cours des dernières années, lInde a connu une prolifération de restaurants gastronomiques, de cafés, de pubs, de bars, de clubs, de salons et de fast-foods internationaux, qui répondent aux habitudes alimentaires changeantes de la population millénaire. Les milléniaux ou la génération Y (personnes âgées de 18 à 35 ans) représentent environ 65% de la population indienne. Ils sont férus de technologie, constamment exposés aux tendances et aux modes de vie mondiaux, bien informés, voyagent beaucoup et ont un pouvoir dachat élevé. En outre, ils stimulent lindice de croissance des restaurants et du marché des services alimentaires. En outre, un pourcentage élevé de la population indienne est en mouvement, migrant vers différentes villes pour y travailler. Ces tendances contribuent également à la croissance du marché indien des services alimentaires.

En outre, lurbanisation se produit à un rythme rapide en Inde, avec une moyenne de 35,39% de la population indienne vivant dans les villes urbaines, selon la collecte de données sur les indicateurs de développement de la Banque mondiale, 2021, de sorte que lurbanisation croissante stimule la culture de la restauration au restaurant dans le pays en raison de laugmentation du revenu disponible et des modes de vie trépidants dans les zones urbaines. En outre, avec une proportion croissante de la population féminine active, la tendance pour les repas cuisinés à la maison a diminué, ce qui a entraîné une forte demande de consommation daliments hors domicile.

Croissance des services de livraison de repas en ligne

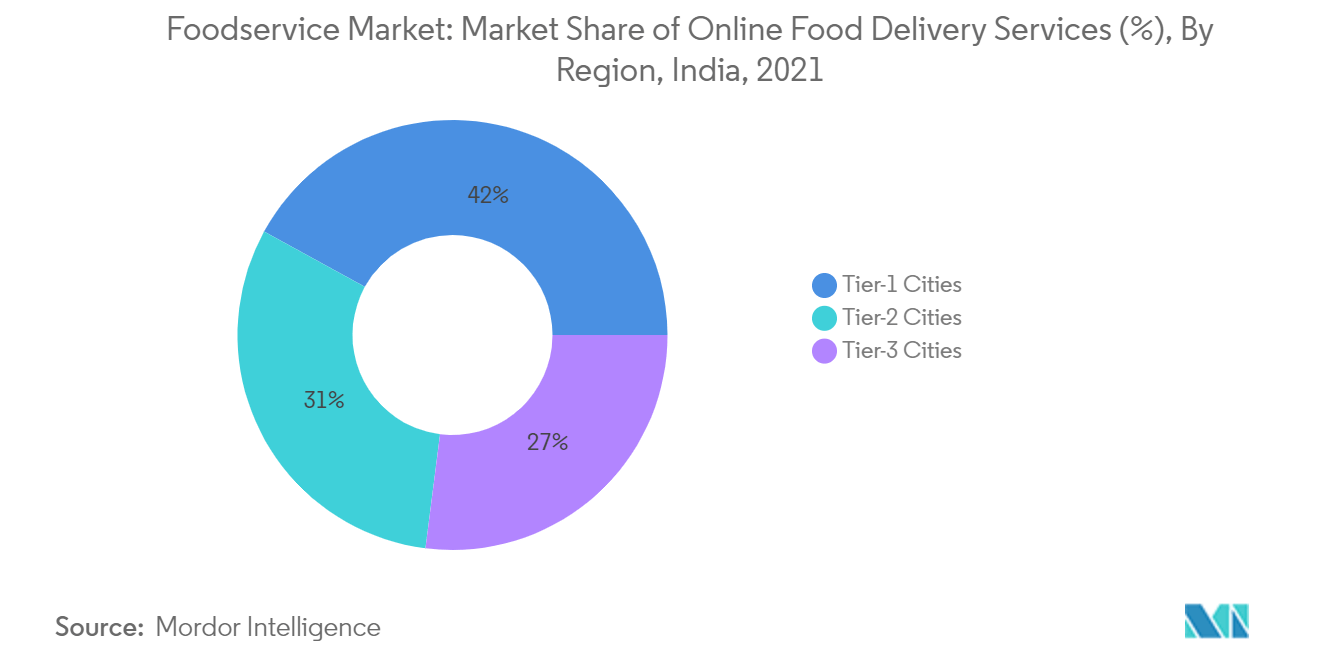

Le marché indien de la livraison de nourriture connaît une croissance importante en raison de laccès accru à Internet haut débit et aux ventes de smartphones. Ceci, ajouté à la population active croissante de lInde et à laugmentation des niveaux de revenus, alimente lessor du secteur de la livraison de repas en ligne. Bien que la plupart des acteurs se concentrent sur les zones urbaines du pays, Bangalore, Delhi et Mumbai constituant les trois plus grands marchés, les fournisseurs se concentrent désormais sur des sites plus petits à fort potentiel de croissance. Avec le récent investissement de 1,25 milliard de dollars de SoftBank dans Swiggy, lacquisition par Zomato de lactivité indienne dUber Eats pour 206 millions de dollars en mars 2020, lentrée dAmazon dans le secteur de la livraison de nourriture et la récente introduction en bourse de Zomato, le marché indien de la livraison de nourriture en ligne se réchauffe sans aucun doute et attire beaucoup dattention et dinvestissements mondiaux.

Le segment indien de la livraison de nourriture est dominé par Swiggy et Zomato, avec des restaurants autonomes dominant le marché. Tous les petits et grands restaurants sassocient à ces applications de livraison de nourriture, ce qui les a aidés à atteindre un plus large éventail de clients et a augmenté leurs commandes.

Aperçu du secteur de la restauration en Inde

Le marché indien de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,83 %. Les principaux acteurs de ce marché sont Doctor's Associate, Inc., Gujarat Cooperative Milk Marketing Federation, Jubilant FoodWorks Limited, McDonald's Corporation et Yum! Brands, Inc. (triés par ordre alphabétique).

Leaders du marché indien de la restauration

Doctor's Associate, Inc.

Gujarat Cooperative Milk Marketing Federation

Jubilant FoodWorks Limited

McDonald's Corporation

Yum! Brands, Inc.

Other important companies include Barbeque Nation Hospitality Ltd, Barista Coffee Company Limited, Coffee Day Enterprises Limited, Graviss Foods Private Limited, Haldiram Food Private Limited, Hotel Saravana Bhavan, Impresario Entertainment and Hospitality Pvt. Ltd., Mountain Trail Foods Private Limited, Rebel Foods, Restaurant Brands Asia Limited, Tata Starbucks Private Limited, Wow! Momo Foods Private Limited.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Inde

- Avril 2023 Barista Coffee ouvre son 350ème magasin à Udaipur et prévoit d'atteindre le nombre de 500 dans deux ans.

- Mars 2023 MMG Group, qui possède et exploite des restaurants McDonald's dans le nord et l'est de l'Inde, a annoncé un investissement de 47,8 à 73,1 millions de dollars au cours des trois prochaines années pour réimaginer les points de vente et en ouvrir de nouveaux.

- Février 2023:Rebel Foods a acquis l'accord de franchise pour Wendy's de la Sierra Nevada afin d'exploiter ses magasins à travers l'Inde. Rebel Foods vise à ouvrir 150 nouveaux restaurants Wendy's hors ligne au cours de la prochaine décennie.

Rapport sur le marché de la restauration en Inde – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Inde

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Barbeque Nation Hospitality Ltd

- 6.4.2 Barista Coffee Company Limited

- 6.4.3 Coffee Day Enterprises Limited

- 6.4.4 Doctor's Associate, Inc.

- 6.4.5 Graviss Foods Private Limited

- 6.4.6 Gujarat Cooperative Milk Marketing Federation

- 6.4.7 Haldiram Food Private Limited

- 6.4.8 Hotel Saravana Bhavan

- 6.4.9 Impresario Entertainment and Hospitality Pvt. Ltd.

- 6.4.10 Jubilant FoodWorks Limited

- 6.4.11 McDonald's Corporation

- 6.4.12 Mountain Trail Foods Private Limited

- 6.4.13 Rebel Foods

- 6.4.14 Restaurant Brands Asia Limited

- 6.4.15 Tata Starbucks Private Limited

- 6.4.16 Wow! Momo Foods Private Limited

- 6.4.17 Yum! Brands, Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration en Inde

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- LInde est un pays diversifié doté dun riche patrimoine culinaire et les gens sont de plus en plus disposés à expérimenter de nouvelles cuisines et expériences culinaires. Cela a conduit à la croissance de restaurants spécialisés proposant des expériences culinaires uniques et innovantes. Outre la cuisine indienne, d'autres cuisines, telles que la cuisine libanaise, chinoise et japonaise, sont populaires en Inde. Le nombre de commandes de sushis a augmenté de 50 % entre 2019 et 2021. La popularité croissante des restaurants, lévolution des modes de vie et lurbanisation accrue stimulent la croissance du marché de la restauration en Inde. Plus de 45 millions dIndiens préféraient manger au restaurant en 2021.

- En 2022, environ 24 % de la population indienne était végétarienne et environ 9 % était végétalienne. Ainsi, les acteurs de la restauration proposent des menus végétaliens pour répondre aux besoins des populations végétariennes et végétaliennes en Inde. De nombreux restaurants à service rapide sadaptent à cette tendance et proposent des menus végétaliens. Par exemple, Burger King, Pizza Hut, Taco Bell et KFC proposent des plats végétaliens.

- La croissance des cuisines cloud en Inde est principalement due à la demande croissante de services de livraison de nourriture, tirée par des facteurs tels que les modes de vie chargés, la commodité et la pandémie de COVID-19. Un autre facteur à lorigine de la croissance des cuisines cloud en Inde est la montée en puissance des plateformes numériques de commande et de livraison de nourriture, telles que Swiggy et Zomato. Ces plates-formes offrent aux clients un moyen pratique de découvrir et de commander parmi une large gamme d'options de cuisines cloud et aux cuisines cloud d'atteindre une large clientèle sans marketing ni publicité poussés. Par conséquent, les cuisines cloud devraient enregistrer la croissance la plus rapide au cours de la période de prévision, avec un TCAC de 16,67% en valeur.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement