Taille et part du marché des dispositifs esthétiques en Inde

Analyse du marché des dispositifs esthétiques en Inde par Mordor Intelligence

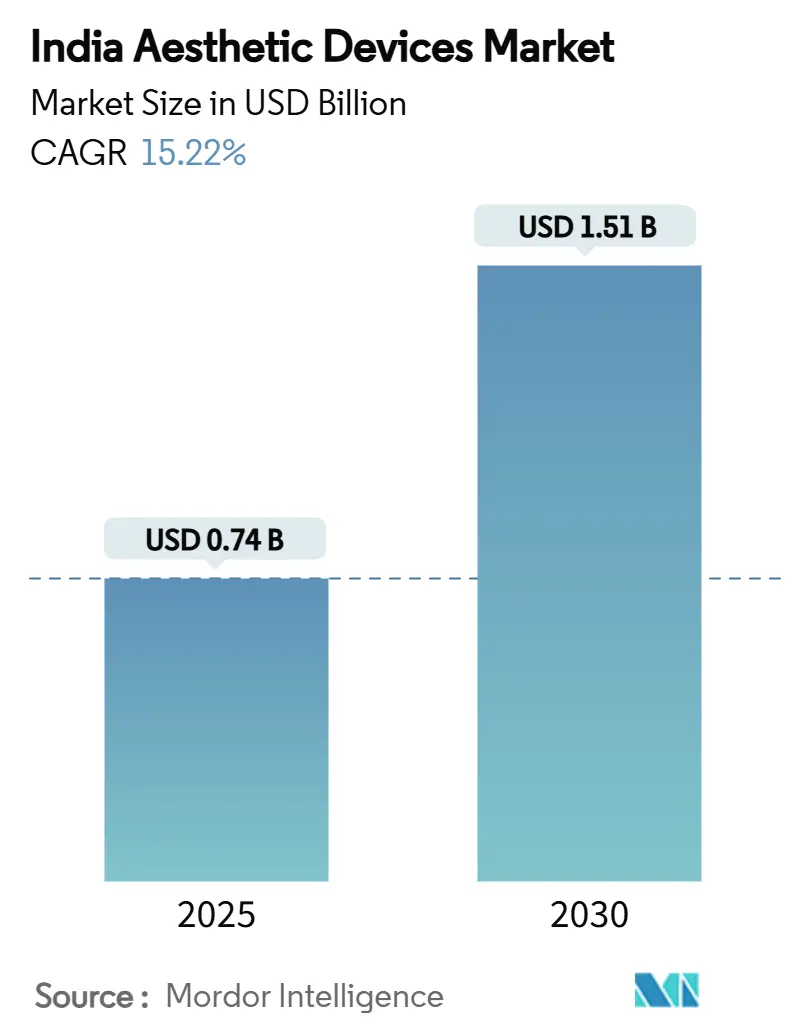

La taille du marché des dispositifs esthétiques en Inde est estimée à 0,74 milliard USD en 2025, et devrait atteindre 1,51 milliard USD d'ici 2030, à un CAGR de 15,22 % durant la période de prévision (2025-2030).

Une forte demande découle de la hausse des revenus disponibles, des flux de tourisme médical et des incitations politiques qui réduisent la dépendance aux importations et stimulent la production locale. Les systèmes basés sur l'énergie dominent les salles d'intervention, les cliniques adoptent l'IA pour la planification des traitements, et les subventions gouvernementales à la production attirent de nouveaux capitaux dans les pôles manufacturiers. Les consommateurs métropolitains stimulent l'adoption précoce, mais les villes de niveau 2 montrent maintenant une adoption rapide à mesure que la sensibilisation grandit et que les options de financement s'améliorent. Les fabricants de dispositifs voient des opportunités dans les plateformes personnalisables qui regroupent plusieurs modalités, tandis que les prestataires tirent parti des réseaux sociaux pour normaliser les soins esthétiques chez les hommes et les femmes. Les partenariats entre les OEM mondiaux et les fabricants indiens sous contrat raccourcissent les chaînes d'approvisionnement, renforçant un passage des modèles de distribution dépendants des importations vers des modèles de production domestique mixte.

Principaux points clés du rapport

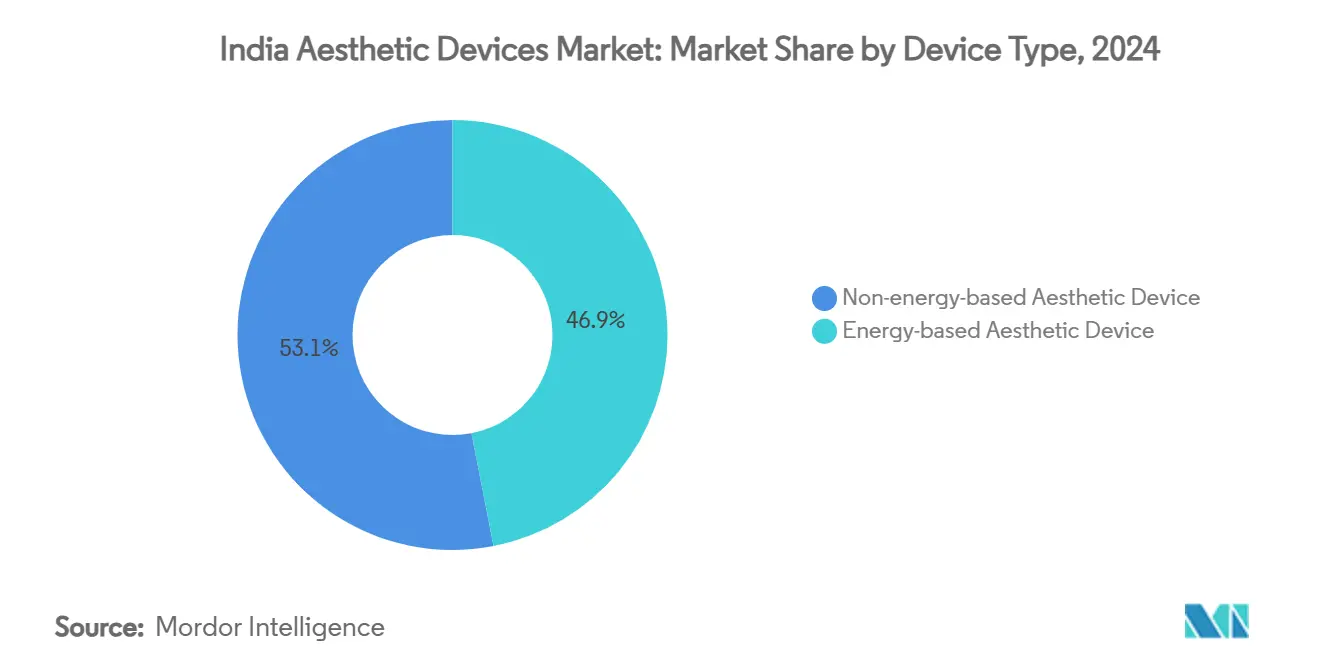

- Par type de dispositif, les systèmes basés sur l'énergie ont capturé 46,94 % de la part de marché des dispositifs esthétiques en Inde en 2024 ; les plateformes basées sur la radiofréquence sont projetées pour enregistrer un CAGR de 18,41 % jusqu'en 2030.

- Par application, le resurfaçage et le raffermissement cutané ont représenté 26,86 % de la taille du marché des dispositifs esthétiques en Inde en 2024 tandis que les traitements d'épilation sont prévus pour s'étendre à un CAGR de 16,82 % sur 2025-2030.

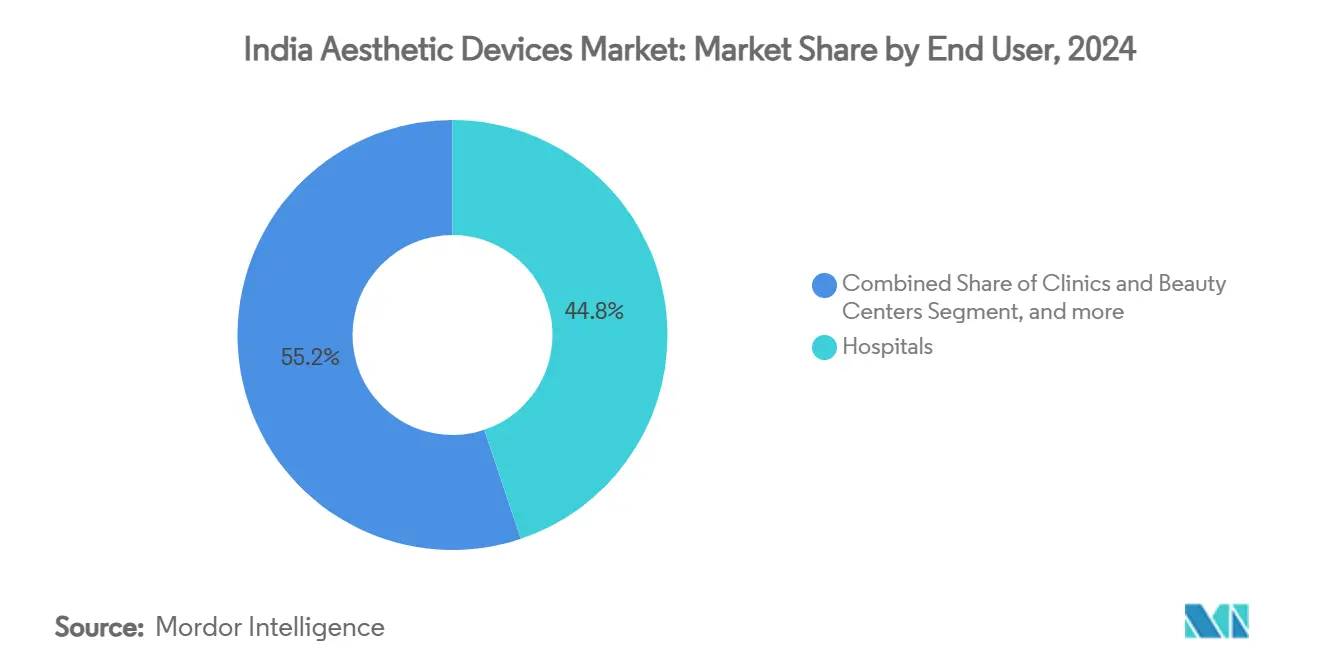

- Par utilisateur final, les hôpitaux détenaient 44,84 % de la part de revenus du marché des dispositifs esthétiques en Inde en 2024, tandis que les cliniques et centres de beauté sont prêts à afficher un CAGR de 19,73 % jusqu'en 2030.

Tendances et insights du marché des dispositifs esthétiques en Inde

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Sensibilisation croissante concernant les procédures esthétiques | +2.8% | Métropoles et grandes villes de niveau 2 | Moyen terme (2-4 ans) |

| Hausse du revenu disponible et tourisme médical | +3.2% | Centres urbains ; corridors touristiques | Long terme (≥ 4 ans) |

| Avancées technologiques rapides | +2.1% | Villes de niveau 1 s'étendant au niveau 2 | Court terme (≤ 2 ans) |

| Population vieillissante et focus sur l'anti-âge | +1.9% | National, pondéré urbain | Long terme (≥ 4 ans) |

| Système PLI gouvernemental stimulant la fabrication domestique | +2.4% | Clusters Gujarat, Tamil Nadu | Moyen terme (2-4 ans) |

| Protocoles de traitement personnalisés pilotés par l'IA | +1.8% | Grandes métropoles, cliniques premium | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Sensibilisation croissante concernant les procédures esthétiques

Les consommateurs urbains considèrent l'amélioration cosmétique comme un bien-être routinier plutôt que de la vanité, un changement de perception amplifié par les endorsements de célébrités et les narratifs des réseaux sociaux. L'Inde se classe maintenant deuxième en volume de rhinoplastie et troisième en nombre de liposuccions dans le monde, donnant aux cliniques une expérience de cas plus approfondie qui nourrit une acceptation plus large. La demande masculine croît pour la correction de la gynécomastie et la restauration capillaire, élargissant le mélange de genre autrefois biaisé vers la clientèle féminine. Les nombres de consultations surgissent dans les villes de niveau 2 mais les lacunes d'infrastructure limitent encore le débit procédural en dehors des métropoles. Les instituts de formation répondent en organisant des programmes intensifs courts, qui à leur tour ensemencent de nouvelles cliniques dans des clusters urbains plus petits.[1] ILAMED Faculty, "Geographic Distribution of Aesthetic Training," ilamed.org

Hausse du revenu disponible et tourisme médical

Le pouvoir d'achat domestique augmente également, avec le segment beauté de luxe signalant la disposition à payer pour des procédures non remboursées. Les packages compétitifs fixent le prix des traitements esthétiques 60-80 % en dessous des références occidentales, un écart assez large pour compenser les coûts de voyage pour les clients étrangers. La Région de la Capitale Nationale a traité 1 851 patients étrangers de transplantation d'organes en 2023, soulignant la compétence clinique perçue de l'Inde. Ce profil de demande domestique-internationale dual encourage les prestataires à investir dans des plateformes multimodales avancées qui élargissent les offres de menu.

Avancées technologiques rapides

Les applications de diagnostic basées sur l'IA de marques telles que Kaya analysent des selfies haute résolution pour adapter les protocoles aux phénotypes de peau indiens, augmentant les taux de conversion de première visite et la satisfaction des procédures. Les systèmes de radiofréquence intègrent maintenant une surveillance d'impédance qui ajuste la largeur d'impulsion en temps réel, freinant la surchauffe épidermique durant le resurfaçage fractionnel.[2]Modern Aesthetics Editorial, "EXION Platform Launch," modernaesthetics.com Les dispositifs combinés comme EMSCULPT NEO fusionnent la RF avec des champs électromagnétiques haute intensité pour réduire le volume adipeux tout en stimulant l'hypertrophie myofibrillaire en une seule session de 30 minutes. L'adoption par l'ophtalmologie du LASIK amélioré par l'IA de 10 secondes signale une diffusion inter-spécialités des contrôles algorithmiques qui stimulent le débit et la sécurité. Les fournisseurs de technologie couplent les tableaux de bord cloud avec les applications mobiles côté patient, donnant aux cliniques des boucles de données qui aident à affiner les paramètres d'énergie et commercialiser les résultats dans des infographies conviviales pour les consommateurs.

Système PLI gouvernemental stimulant la fabrication domestique

Le plan d'incitation liée à la production alloue 3 420 crore INR (390 millions USD) pour les dispositifs médicaux, accordant 5 % d'incitations sur le chiffre d'affaires aux entreprises qui augmentent la production locale. Vingt-six projets approuvés couvrent maintenant 138 dispositifs, réduisant la dépendance aux importations autrefois estimée près de 80 %.[3]Press Information Bureau, "PLI Scheme for Medical Devices," pib.gov.in Les parcs verts en Himachal Pradesh, Tamil Nadu, Madhya Pradesh et Uttar Pradesh intègrent les fournisseurs de composants avec les unités de stérilisation et d'emballage, compressant les délais tout en respectant les normes de traçabilité CDSCO. Le Système National de Guichet Unique lancé en 2024, réduit les autorisations multi-agences de neuf mois à 45 jours, abaissant les barrières d'entrée pour les start-ups indiennes. Avec l'équipement capital maintenant sourcé localement, les cliniques dans les villes de niveau 2 négocient des prix d'approvisionnement 10-15 % plus bas, ce qui améliore les périodes de retour sur investissement et étend la base de prestataires.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des procédures et dispositifs esthétiques | -2.1% | National, plus marqué en niveau 2/3 | Long terme (≥ 4 ans) |

| Stigmate social et préoccupations éthiques | -1.4% | Zones rurales et conservatrices | Moyen terme (2-4 ans) |

| Ambiguïté réglementaire sous les classifications CDSCO | -1.6% | Importateurs et OEM | Court terme (≤ 2 ans) |

| Pénurie de praticiens formés au-delà des villes de niveau 1 | -1.8% | Clusters niveau 2/3 | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des procédures et dispositifs esthétiques

Les systèmes basés sur l'énergie tarifés entre 15-50 lakh INR (17,1 à 57 milliers USD) défient les petites cliniques qui servent les bassins de clientèle des villes émergentes, limitant la pénétration des dispositifs en dehors des métropoles. L'assurance paie rarement pour les indications cosmétiques, forçant les modèles d'auto-paiement qui sollicitent les budgets des revenus moyens. Les droits d'importation gonflent les coûts débarqués, bien que les premières sorties PLI commencent à combler l'écart de prix sur certaines pièces à main RF sélectionnées. Les unités portables aident certains praticiens à entrer sur le marché, mais les puissances nominales et cycles de service de tels dispositifs les limitent souvent aux services d'entrée de gamme. Les schémas de financement regroupés par les OEM soulagent les fardeaux initiaux mais étendent les horizons de rentabilité si les volumes de patients plafonnent dans les géographies naissantes.

Pénurie de praticiens formés au-delà des villes de niveau 1

Les cours esthétiques accrédités restent concentrés à Delhi, Mumbai et Bengaluru, créant des inadéquations régionales offre-demande pour les injecteurs qualifiés et opérateurs de dispositifs énergétiques. Les unités gouvernementales uniques de chirurgie plastique servent parfois des États entiers, produisant des listes d'attente qui détournent les patients vers des centres non licenciés. Les diplômes de fellowship sont à la traîne des besoins de population, avec seulement 300-400 nouveaux spécialistes certifiés annuellement à travers toutes les modalités. Les normes d'accréditation par État diffèrent sur qui peut opérer des lasers de Classe C, confondant les investisseurs évaluant les chemins d'expansion de clinique. Le télé-mentorat et les laboratoires de simulateurs basés sur la VR émergent mais n'ont pas encore évolué de manière significative au-delà des institutions premières.

Analyse des segments

Par type de dispositif : La dominance basée sur l'énergie stimule l'innovation

L'équipement basé sur l'énergie a généré 46,94 % de la taille du marché des dispositifs esthétiques en Inde en 2024 et restera en tête alors que les systèmes de radiofréquence affichent un CAGR de 18,41 % jusqu'en 2030. Les plateformes laser ancrent encore les menus d'épilation et la correction de pigment haute fluence, tandis que les systèmes ultrasons gagnent en attrait pour la perturbation de graisse non chirurgicale dans les traitements de section médiane. Les consoles multi-modales qui marient la RF avec la lumière pulsée ou HIFEM attirent les cliniques cherchant une unité principale pour plusieurs indications, réduisant les empreintes immobilières à l'intérieur des salles de procédure compactes.

Les fabricants indiens co-conçoivent maintenant des pièces à main dimensionnées pour l'ergonomie locale, substituant l'optique importée avec des faisceaux de fibres sourcés domestiquement pour atteindre des coûts BOM 30-40 % plus bas. Les tableaux de bord IA visualisent les courbes d'impédance et les données de température cutanée, guidant les opérateurs pour micro-ajuster les temps de séjour pour les types de peau Fitzpatrick IV-V communs à travers l'Inde. Les revenus de pointe jetable créent des flux de rente pour les OEM, tandis que les alertes de maintenance prédictive réduisent les temps d'arrêt non programmés, stimulant les garanties contractuelles de temps de fonctionnement de dispositif au-dessus de 96 % pour les prestataires premium. Les cliniques commercialisent les sessions de resurfaçage fractionnel zéro temps d'arrêt encadrées autour des saisons de festival quand les volumes de patients montent en flèche.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Les procédures cutanées mènent l'évolution du marché

Le resurfaçage et raffermissement cutané ont commandé 26,86 % de la part de marché des dispositifs esthétiques de l'Inde en 2024, grâce à la préférence culturelle pour la peau ferme et de ton uniforme plutôt que la chirurgie de lifting invasive. Les services d'épilation sont en cours pour un CAGR de 16,82 % jusqu'en 2030, stimulés par les gains de débit laser diode et l'acceptation croissante du toilettage masculin dans les lieux de travail d'entreprise.

Les régimes de combinaison mélangeant le microneedling avec le plasma riche en plaquettes ont surpassé les sessions à modalité unique dans les cliniques métropolitaines, renforçant le passage aux protocoles holistiques qui traitent simultanément la texture et le relâchement. Les dispositifs comme Venus Bliss MAX apparient la lipolyse diode avec le raffermissement RF, permettant aux cliniciens d'adresser les poches de graisse et le relâchement cutané en une séance, une proposition de valeur résonnant avec les professionnels pauvres en temps. Les prestataires utilisent la cartographie faciale IA pour simuler les résultats attendus, augmentant les taux de conversion et justifiant la tarification de package premium. L'adoption dans les populations masculines stimule le marketing qui met au premier plan les looks naturels plutôt que les altérations dramatiques, mêlant les normes sociétales avec l'esthétique aspirationnelle.

Par utilisateur final : Les cliniques accélèrent la transformation du marché

Les hôpitaux ont représenté 44,84 % de la taille du marché des dispositifs esthétiques en Inde en 2024, bénéficiant d'USI intégrées et d'équipes d'anesthésie qui rassurent les patients à haut risque. Pourtant les cliniques spécialisées sont prêtes à enregistrer un CAGR de 19,73 % jusqu'en 2030, autonomisées par des structures de coûts allégées et le marketing digital qui cible les bassins hyper-locaux.

Les réseaux de cliniques évoluent via les formats de franchise, standardisant les SOP et les listes de dispositifs pour sécuriser les remises de volume avec les OEM sourcant maintenant des pièces en Inde sous le parapluie PLI. Les dispositifs de soins à domicile piggyback sur la pénétration e-commerce, vendant directement aux consommateurs les masques d'acné basés LED et rouleaux microcourant cherchant à prolonger les résultats en clinique. Les hôpitaux pivotent en ouvrant des ailes med-spa marquées qui utilisent leur équité de marque accrédité pour recapturer les sorties vers les cliniques autonomes. Les télé-consultations intégrées dans les applications prestataires maximisent la bande passante médecin, permettant une présence multi-villes sans expansion immobilière proportionnelle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Inde du Nord reste le principal générateur de revenus, menée par Delhi-NCR où les patients internationaux combinent les relookings esthétiques avec des transplantations complexes, renforçant le mélange de procédures haute valeur de la région. Le visa à l'arrivée et les vols directs depuis l'Asie de l'Ouest stimulent les taux d'occupation dans les hôpitaux privés, assurant une utilisation soutenue des dispositifs qui encourage l'adoption précoce des plateformes combo.

L'Inde de l'Ouest, ancrée par Mumbai et Gujarat, attire les professionnels de l'industrie du film et entrepreneurs industriels dont les dépenses discrétionnaires accélèrent les acquisitions de dispositifs premium parmi les chaînes de dermatologie. Les prestataires ici pilotent des campagnes marketing menées par les influenceurs qui showcasent les visualisations de résultats assistées par IA, augmentant les attentes consommateurs et poussant les cliniques à upgrader les consoles tous les trois à quatre ans.

L'Inde du Sud émerge comme le bellwether technologique ; les cliniques Bengaluru intègrent l'analytique cloud avec la sculpture corporelle HIFEM, tandis que les parcs manufacturiers de Chennai fournissent des électrodes RF calibrées sous le schéma PLI. Les corridors est et central traînent mais gagnent en élan alors que les gouvernements d'État subventionnent la terre industrielle pour les fabricants med-tech, attirant les fournisseurs auxiliaires qui alimentent les chaînes d'assemblage de dispositifs esthétiques. Les clusters Nord-Est comme Guwahati voient les cliniques first-mover attirer des clients transfrontaliers du Bhoutan et Bangladesh, mais la rareté des praticiens et les obstacles logistiques tempèrent la croissance de base installée à court terme.

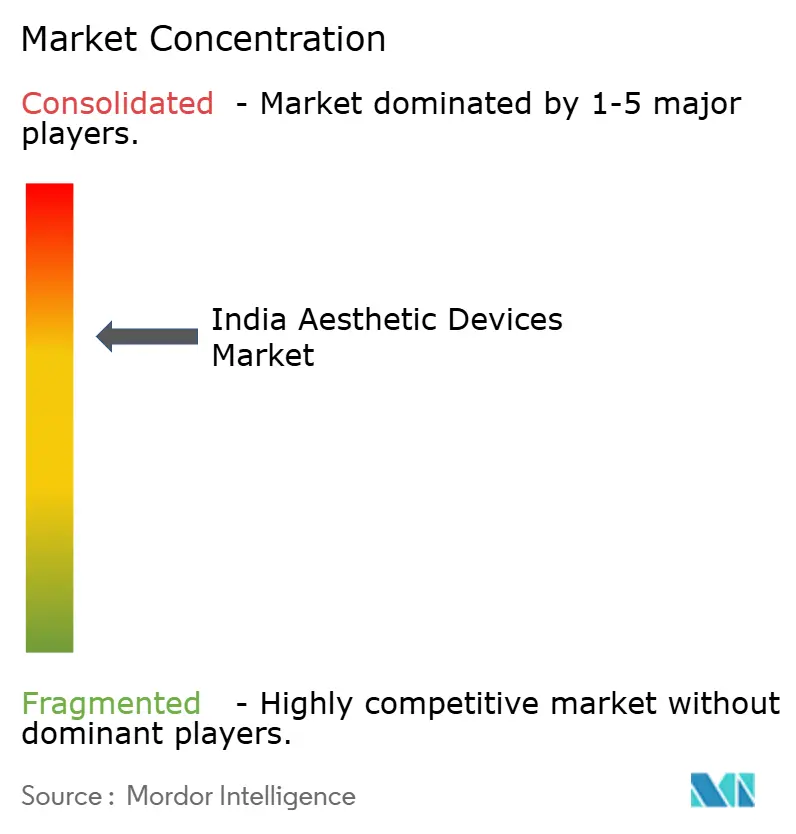

Paysage concurrentiel

Le marché indien des dispositifs esthétiques médicaux est assez consolidé, avec la présence de plusieurs acteurs mondiaux aux identités de marque établies. Les majors internationales telles qu'Allergan Aesthetics, Galderma et Cutera approfondissent les empreintes indiennes à travers des pactes de fabrication sous contrat qui satisfont les seuils de valeur locale PLI tout en préservant les systèmes qualité mondiaux. Les entreprises domestiques répondent avec des consoles RF et IPL optimisées en coût, tirant parti de la familiarité réglementaire pour accélérer les autorisations CDSCO et raccourcir le temps de mise sur le marché.

La compétition mid-tier reste fragmentée ; plus de 200 distributeurs vendent des pièces à main importées, mais seulement quelques-uns possèdent des réseaux de service technique matching les standards OEM, poussant les cliniques vers les marques qui regroupent les garanties de temps de fonctionnement et la formation d'opérateur. Les plateformes de combinaison agissent comme un niveleur compétitif : l'EXION de BTL expédie avec trois modalités interchangeables, permettant aux cliniques d'offrir des packages multi-indications sans acheter d'unités séparées, une proposition qui manœuvre les vendeurs à fonction unique.

Les start-ups centrées IA sculptent des niches avec des moteurs de diagnostic hébergés cloud et des portails d'engagement patient, s'associant occasionnellement avec les incumbents hardware pour regrouper les licences software avec les ventes console. Les chaînes établies investissent dans la télé-dermatologie, maintenance à distance, et automatisation de flux de travail pour élever la productivité chair-temps au-dessus de 85 %, cherchant à amortir le capex rapidement dans un marché sensible au prix mais riche en volume.

Leaders de l'industrie des dispositifs esthétiques en Inde

-

Alma Lasers

-

Allergan Aesthetics

-

Cutera Inc.

-

Lumenis Ltd.

-

Bausch Health

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Galderma a lancé le complexe cutané réparateur ALASTIN avec la technologie TriHex de nouvelle génération, initialement disponible aux États-Unis avec une expansion internationale prévue incluant l'Inde, incorporant l'Octapeptide-45 et le Magnolol pour une production accrue de collagène et d'élastine.

- Octobre 2024 : Skinnovation a lancé deux dispositifs médicaux avancés, la technologie Meta Cell (MCT) et MIRApeel, à Mumbai, Inde. Ces dispositifs adressent les préoccupations communes telles que l'affaissement cutané, les ridules, les cicatrices d'acné et l'amélioration de texture. MIRApeel, un dispositif medi-facial, offre des traitements personnalisables pour la pigmentation, les cicatrices d'acné et l'amélioration de texture. De telles avancées augmentent l'efficacité et l'attrait des thérapies esthétiques, stimulant ainsi le potentiel de croissance du marché.

- Juin 2024 : Kosmoderma Skin, Hair & Body Clinic a ouvert une nouvelle succursale à Mumbai, Inde, introduisant des équipements avancés tels que Soprano Titanium, Morpheus 8 & Forma, et HydraFacial. Ces développements élèvent le standard des traitements esthétiques en Inde, attirant une base de consommateurs plus large et stimulant la demande pour des dispositifs innovants. La disponibilité croissante de services premium devrait renforcer les perspectives de croissance du marché.

- Février 2024 : Dynotech Instruments Pvt. Ltd. a introduit Zimmer Aesthetics aux dermatologues indiens. Zimmer Aesthetics, une division de Zimmer MedizinSysteme GmbH, se spécialise dans l'esthétique, la beauté, le remodelage corporel et les dispositifs dermatologiques. L'introduction de technologies avancées, telles que la tête de coupe laser fibre et le laser femtoseconde haute puissance, améliore les capacités des pratiques dermatologiques en Inde. Ces développements devraient stimuler l'adoption de dispositifs esthétiques, étendant davantage le marché.

Portée du rapport sur le marché des dispositifs esthétiques en Inde

La portée du marché indien des dispositifs esthétiques médicaux inclut tous types de dispositifs médicaux utilisés pour diverses procédures cosmétiques. Ces procédures incluent l'épilation, l'anti-âge, les implants esthétiques, et le raffermissement cutané, entre autres, qui sont utilisés pour l'embellissement, l'altération et l'amélioration du corps. Le marché indien des dispositifs esthétiques médicaux est segmenté par type de dispositif (dispositif esthétique basé sur l'énergie (dispositif esthétique basé laser, dispositif esthétique basé radiofréquence (RF), dispositif esthétique basé lumière, dispositif esthétique ultrason), dispositif esthétique non basé sur l'énergie (toxine botulique, charges dermiques et fils esthétiques, microdermabrasion, implants, autres dispositifs esthétiques)), application (resurfaçage et raffermissement cutané, remodelage corporel et réduction de cellulite, épilation, procédures esthétiques faciales, augmentation mammaire, autres applications) et utilisateur final (hôpitaux, cliniques et centres de beauté, paramètres domicile). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositif esthétique basé sur l'énergie | Dispositif esthétique basé laser |

| Dispositif esthétique basé radiofréquence | |

| Dispositif esthétique basé lumière | |

| Dispositif esthétique ultrason | |

| Autres dispositifs esthétiques basés sur l'énergie | |

| Dispositif esthétique non basé sur l'énergie | Toxine botulique |

| Charges dermiques et fils | |

| Microdermabrasion | |

| Implants | |

| Autres dispositifs esthétiques non basés sur l'énergie |

| Resurfaçage et raffermissement cutané |

| Remodelage corporel et réduction de cellulite |

| Procédures esthétiques faciales |

| Épilation |

| Augmentation mammaire |

| Autres applications |

| Hôpitaux |

| Cliniques et centres de beauté |

| Paramètres de soins à domicile |

| Inde du Nord |

| Inde de l'Ouest |

| Inde du Sud |

| Inde de l'Est |

| Inde centrale |

| Inde du Nord-Est |

| Par type de dispositif | Dispositif esthétique basé sur l'énergie | Dispositif esthétique basé laser |

| Dispositif esthétique basé radiofréquence | ||

| Dispositif esthétique basé lumière | ||

| Dispositif esthétique ultrason | ||

| Autres dispositifs esthétiques basés sur l'énergie | ||

| Dispositif esthétique non basé sur l'énergie | Toxine botulique | |

| Charges dermiques et fils | ||

| Microdermabrasion | ||

| Implants | ||

| Autres dispositifs esthétiques non basés sur l'énergie | ||

| Par application | Resurfaçage et raffermissement cutané | |

| Remodelage corporel et réduction de cellulite | ||

| Procédures esthétiques faciales | ||

| Épilation | ||

| Augmentation mammaire | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques et centres de beauté | ||

| Paramètres de soins à domicile | ||

| Par région | Inde du Nord | |

| Inde de l'Ouest | ||

| Inde du Sud | ||

| Inde de l'Est | ||

| Inde centrale | ||

| Inde du Nord-Est | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché des dispositifs esthétiques en Inde en 2025 ?

Le secteur est évalué à 0,74 milliard USD en 2025 et devrait dépasser 1,5 milliard USD d'ici 2030.

Quel segment de dispositif mène les ventes ?

Les systèmes basés sur l'énergie représentent 46,94 % des revenus en 2024, menés par les consoles radiofréquence croissant à un CAGR de 18,41 % jusqu'en 2030.

Qu'est-ce qui stimule la demande au-delà des métropoles ?

La sensibilisation croissante, l'amélioration du financement et les prix de dispositifs plus bas sous le schéma PLI catalysent l'adoption à travers les villes de niveau 2.

Qui sont les acteurs internationaux clés opérant en Inde ?

Les fournisseurs mondiaux tels qu'Allergan Aesthetics, Galderma, Cutera et BTL travaillent avec des partenaires locaux pour respecter les normes CDSCO et les objectifs d'ajout de valeur PLI.

Comment le tourisme médical impacte-t-il l'adoption de dispositifs ?

Les patients étrangers cherchant des traitements cosmétiques rentables stimulent l'utilisation de dispositifs haut de gamme, en particulier dans les pôles Delhi-NCR et Mumbai.

Qu'est-ce qui freine une croissance plus rapide ?

Les coûts d'équipement initiaux élevés et les pénuries de praticiens formés dans les petites villes tempèrent la pénétration, malgré une forte demande latente.

Dernière mise à jour de la page le: