Taille et part du marché des trains hybrides

Analyse du marché des trains hybrides par Mordor Intelligence

Le marché des trains hybrides est valorisé à 24,80 milliards USD en 2025 et devrait atteindre 34,60 milliards USD d'ici 2030, avec une expansion à un TCAC de 6,90 %. Cette croissance reflète une convergence de réglementations d'émissions plus strictes, de financements publics rapides pour les corridors ferroviaires à faible carbone, et de coûts de batteries en baisse qui, ensemble, améliorent le coût total de possession pour les opérateurs passant des flottes diesel. L'Europe mène l'adoption grâce à des mandats de décarbonisation agressifs et une infrastructure hydrogène favorable, tandis que l'Asie-Pacifique est la région à la croissance la plus rapide alors que les gouvernements couplent les nouvelles constructions ferroviaires avec les objectifs d'énergie propre de l'ère. Les services passagers dictent actuellement la demande, mais les opérateurs de fret commencent à moderniser les grandes flottes diesel, signalant un pivot plus large du marché.

Points clés du rapport

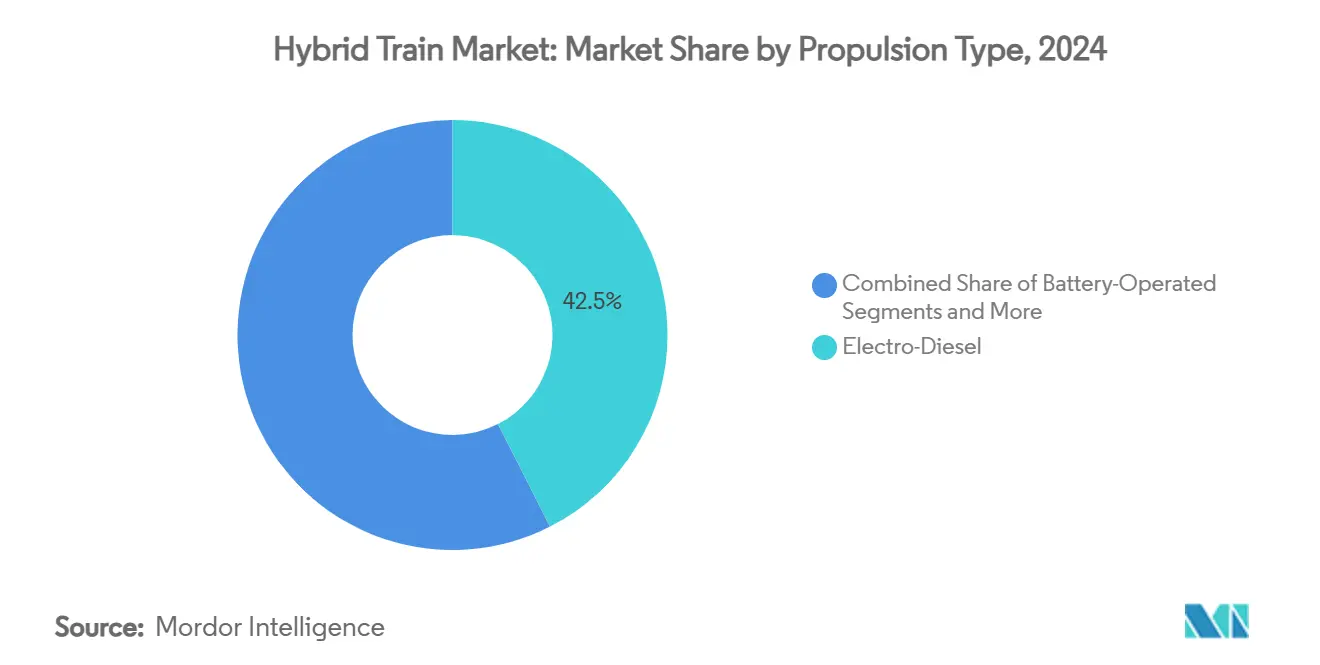

- Par type de propulsion, les systèmes électro-diesel détenaient 42,50 % de la part du marché des trains hybrides en 2024, tandis que l'énergie hydrogène devrait afficher un TCAC de 18,60 % jusqu'en 2030.

- Par vitesse de fonctionnement, le segment 100-200 km/h a capturé 54,12 % de la taille du marché des trains hybrides en 2024 ; les trains dépassant 200 km/h devraient s'étendre à un TCAC de 13,50 % jusqu'en 2030.

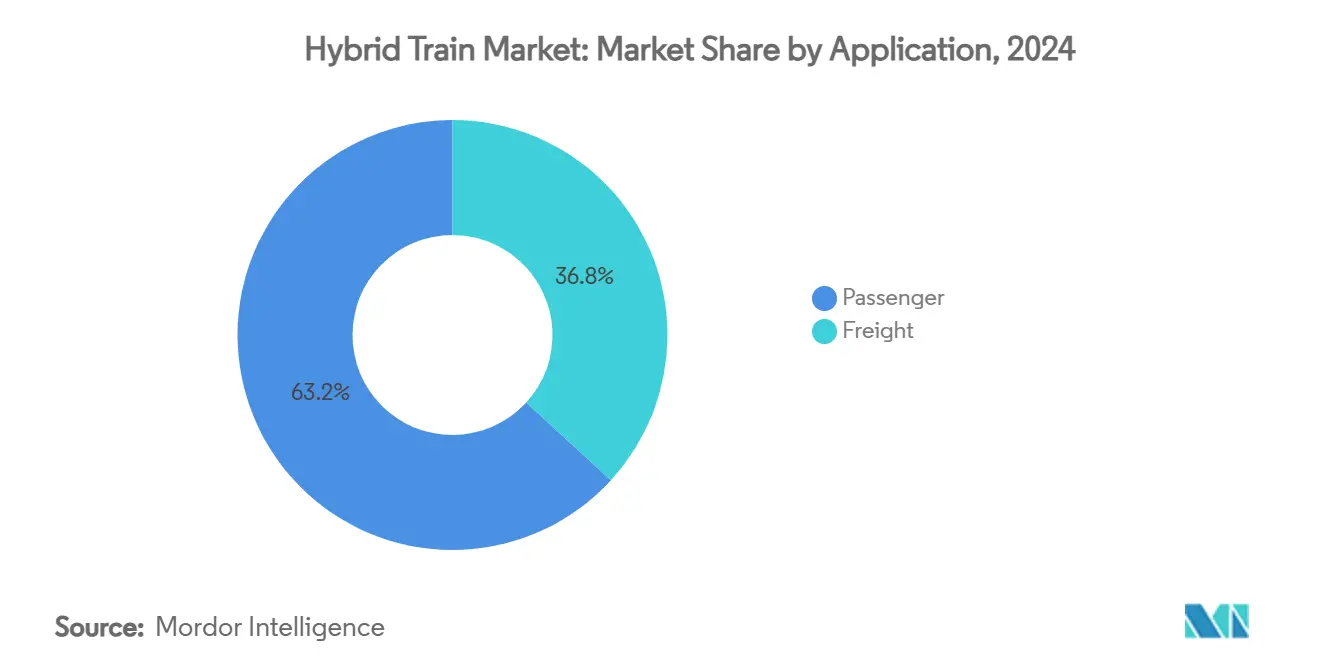

- Par application, les services passagers représentaient 63,15 % de la taille du marché des trains hybrides en 2024, tandis que le fret est le segment à la croissance la plus rapide avec un TCAC de 10,81 %.

- Par chimie des batteries, la technologie lithium-ion commandait 68,20 % de la part du marché des trains hybrides en 2024 ; le sodium-ion et autres alternatives progressent à un TCAC de 12,41 %.

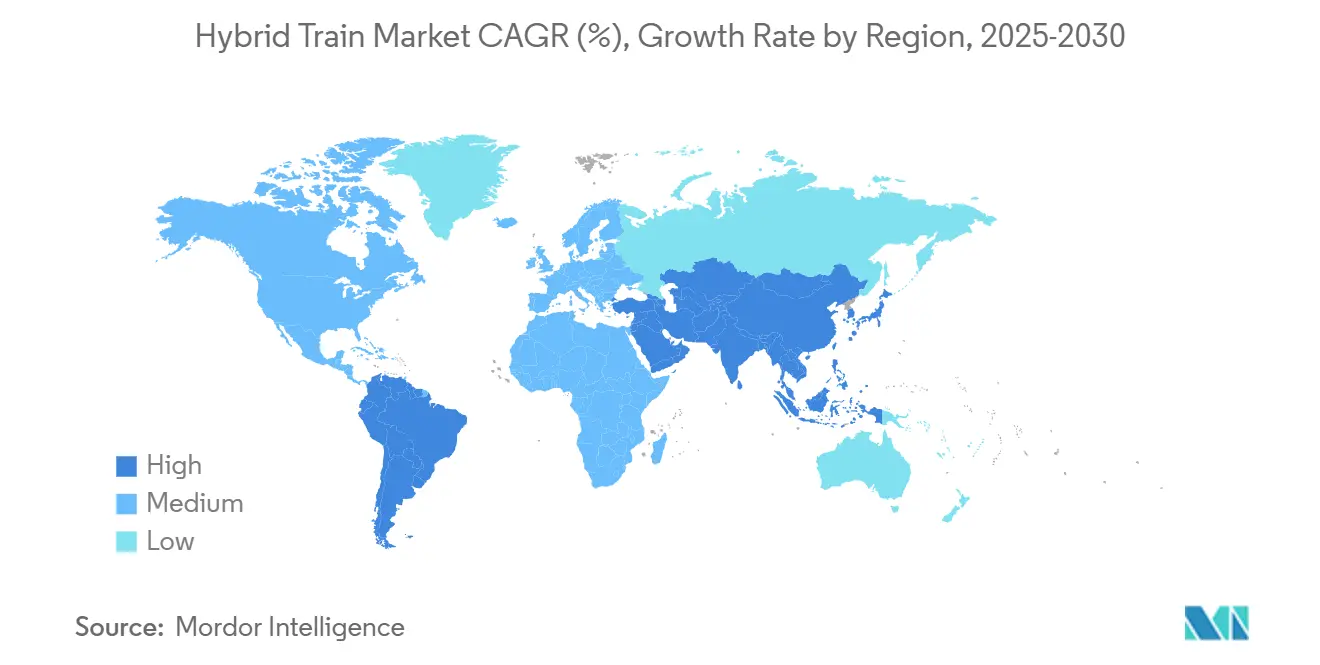

- Par géographie, l'Europe menait avec 39,45 % de part de revenus en 2024, tandis que l'Asie-Pacifique devrait croître à un TCAC de 11,50 % jusqu'en 2030.

Tendances et insights du marché mondial des trains hybrides

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Durcissement des réglementations d'émissions | +1.8% | UE, Californie, retombées mondiales | Court terme (≤ 2 ans) |

| Financement public pour les corridors à faible carbone | +1.5% | Amérique du Nord et UE, expansion vers l'APAC | Moyen terme (2-4 ans) |

| Baisse des coûts des batteries lithium-ion | +1.2% | Mondial, fabrication centrée en APAC | Moyen terme (2-4 ans) |

| Programmes de modernisation diesel-hybride | +0.9% | Réseaux de fret Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Expansion du ravitaillement hydrogène sur les lignes de fret | +0.8% | Noyau UE, expansion vers l'Amérique du Nord | Long terme (≥ 4 ans) |

| Réduction du TCO par la gestion énergétique pilotée par IA | +0.6% | Mondial, mené par les marchés technologiquement avancés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Durcissement des réglementations mondiales d'émissions pour le transport ferroviaire

Les régulateurs intègrent désormais des dates limites strictes pour les opérations diesel, accélérant les cycles d'approvisionnement hybride. La réglementation californienne sur les locomotives en service oblige le passage aux machines de manœuvre à émission zéro d'ici 2030, catalysant la demande immédiate de technologies de transition [1]"Impact de la réglementation californienne sur les locomotives en service," Association des chemins de fer américains, aar.org. L'objectif de l'Union européenne de réduire de 90 % les émissions du transport d'ici 2050 positionne les hybrides comme pivots pour les lignes attendant les investissements caténaires. Les plafonds de bruit dans les zones urbaines denses renforcent l'attrait des modes d'arrivée et de départ à batterie uniquement. Alors que les pénalités de conformité augmentent, les opérateurs trouvent que le coût total de possession hybride surpasse le diesel rénové même sans tarification carbone.

Financement public rapide pour les corridors ferroviaires à faible carbone

Les programmes de relance nationaux réduisent l'écart de coût entre les groupes motopropulseurs hybrides et traditionnels. La loi américaine sur l'investissement dans les infrastructures et l'emploi affecte 66 milliards USD à la modernisation ferroviaire, avec l'éligibilité hybride intégrée dans les subventions de l'Administration fédérale des chemins de fer. Le partenariat européen pour l'hydrogène propre a investi 14 millions EUR dans la démonstration bi-mode FCH2RAIL, fusionnant l'alimentation aérienne et les piles à combustible hydrogène. Le financement s'étend au-delà du matériel roulant aux nœuds de recharge et de ravitaillement H₂, réduisant les risques des routes pionnières. Les agences multilatérales projettent plus de 2 billions USD en capex transport annuel jusqu'en 2030, et les acteurs du marché des trains hybrides sont positionnés pour capturer une part importante des modernisations sur les corridors non électrifiés.

Baisse des coûts des batteries lithium-ion et gains de densité énergétique

Les prix moyens des packs ont chuté brutalement en 2024, franchissant le seuil de 140 USD par kWh et rehaussant la compétitivité hybride [2]"Perspectives mondiales des VE 2024," Agence internationale de l'énergie, iea.org. La batterie super hybride Freevoy de CATL se charge à 4C et offre des autonomies supérieures à 400 km, étendant les fenêtres d'opération à émission zéro. Les gains de densité énergétique produisent jusqu'à 20 % de réduction diesel sur les routes mixtes, documentés par les essais SNCF en France. Les prototypes sodium-ion atteignent la maturité commerciale, se couvrant contre la volatilité des prix du lithium et les contraintes géopolitiques. Des options chimiques plus larges encouragent les opérateurs à faire correspondre le type de batterie avec les cycles de service, tempérant le risque de valeur résiduelle.

Programmes de modernisation diesel-hybride pour les flottes existantes

La modernisation encourage l'adoption sans nécessiter des radiations complètes de flotte. La collaboration d'Union Pacific avec ZTR teste des unités hybrides-batteries sur le fret lourd, confirmant 15 % d'économies de carburant. Les kits de traction modulaires d'ABB fournissent trois modes de conduite, ajoutant une capacité dernier kilomètre à émission zéro pour les lignes de banlieue. Les études académiques démontrent 25 % de réductions de CO₂ et 40 % d'économies de cycle de vie sur 15 ans pour les modernisations comparées aux reconstructions diesel. Les données collectées des pilotes informent les spécifications futures de nouvelles constructions, réduisant les courbes d'apprentissage technologique.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût capital élevé vs rénovation diesel | -1.4% | Mondial, aigu dans les marchés émergents | Court terme (≤ 2 ans) |

| Infrastructure de recharge et hydrogène clairsemée | -1.1% | Amérique du Nord, APAC, et marchés émergents | Moyen terme (2-4 ans) |

| Corridors à électrification rapide cannibalisant les hybrides | -0.8% | Corridors centraux UE, expansion vers APAC | Moyen terme (2-4 ans) |

| Goulots d'étranglement de la chaîne d'approvisionnement des batteries ferroviaires | -0.6% | Mondial, avec risques de concentration en APAC | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coût capital élevé vs rénovation diesel

Même avec la baisse des prix des batteries, une nouvelle locomotive hybride peut coûter 50-70 % de plus qu'une reconstruction diesel. Le carburant hydrogène reste une dépense d'exploitation importante, dépassant la parité de coût diesel sur les chaînes d'approvisionnement actuelles. Les chemins de fer plus petits gérant les moteurs Tier 0 manquent de capacité bilancielle, ralentissant l'adoption. Les sociétés de crédit-bail exigent des valorisations claires du marché secondaire avant de souscrire des actifs hybrides, prolongeant les cycles de négociation. Les conceptions modulaires et les incitations publiques croissantes comblent progressivement l'écart.

Infrastructure de recharge / hydrogène clairsemée en dehors de l'Europe

L'Europe exploite plus de 500 usines d'hydrogène, mais les nœuds de ravitaillement mondiaux de qualité ferroviaire se comptent encore en centaines. La Californie seule prévoit un besoin de plus d'un million de chargeurs d'ici 2030, soulignant le défi d'échelle de l'infrastructure. Les corridors de fret qui traversent plusieurs États font face à des risques de perturbation de service sans centres fiables. Les opérateurs de réseau répondent en spécifiant un stockage embarqué plus important et en co-localisant les stations de ravitaillement avec les dépôts intermodaux, mais les progrès restent inégaux.

Analyse des segments

Par type de propulsion : la domination électro-diesel fait face au défi hydrogène

En 2024, les configurations électro-diesel ont capturé 42,50 % de la part du marché des trains hybrides, bénéficiant d'une fiabilité éprouvée sur les routes mixtes électrifiées. Les opérateurs favorisent leur compatibilité directe, qui évite les changements de locomotive et minimise le temps d'arrêt. L'hydrogène donne le rythme pour la croissance, grimpant à 18,60 % TCAC jusqu'en 2030 alors que les réseaux de ravitaillement s'étendent au-delà de l'Allemagne. Les ensembles à batterie uniquement sculptent les navettes et les tâches de lignes secondaires, tandis que les modèles à gaz s'attardent où les pipelines de gaz naturel sont proches des dépôts ferroviaires. Le Mireo Plus B de Siemens, déployé dans le Bade-Wurtemberg, réduit 1,8 million de litres de diesel par an, montrant les économies de milieu de gamme [3]"Entrée en service Mireo Plus B," Siemens Mobility, press.siemens.com. La taille du marché des trains hybrides pour l'électro-diesel reste stable pendant la prévision, mais la trajectoire de coût de l'hydrogène suggère un dépassement éventuel dans les corridors à fort usage.

La demande du marché des trains hybrides à travers les types de propulsion dépend de la vitesse des constructions d'infrastructure et de la clarté politique. Des projets tels que le consortium FCH2RAIL valident les architectures de piles à combustible bi-mode selon les normes européennes. Les fabricants intègrent des algorithmes IA qui commutent dynamiquement les sources d'énergie, extrayant des gains d'efficacité supplémentaires. L'interopérabilité résultante réduit le risque d'actifs échoués, encourageant les acheteurs prudents à transitionner.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par vitesse de fonctionnement : leadership de milieu de gamme avec accélération haute vitesse

Les trains opérant entre 100-200 km/h ont généré 54,12 % de la taille du marché des trains hybrides en 2024, reflétant l'adéquation du segment avec les horaires passagers régionaux et les avantages du freinage régénératif. La croissance du segment continue alors que les réseaux suburbains optent pour la roue libre à batterie dans les centres-villes sensibles aux émissions. Les hybrides haute vitesse dépassant 200 km/h s'étendent à 13,50 % TCAC, soutenus par les améliorations de voies et la poussée pour l'entrée à émission zéro dans les cœurs de ville. Hitachi et JR East testent conjointement des rames hydrogène conçues pour des segments de sprint de 300 km/h, ciblant le service commercial en 2027.

Les planificateurs de flotte soupèsent les compromis entre la masse des batteries et les courbes d'accélération. La gestion énergétique définie par logiciel compense certaines pénalités de poids, égalisant les temps de trajet à travers les classes de vitesse. Alors que les densités de composants augmentent, le marché des trains hybrides pourrait voir un écart de performance se rétrécir, permettant aux opérateurs de fléchir une flotte à travers des cycles de service plus larges.

Par application : l'accent passagers se déplace vers l'opportunité fret

Les services passagers détenaient 63,15 % de la taille du marché des trains hybrides en 2024, propulsés par les subventions publiques liées aux métriques de qualité de l'air urbain. Les horaires prévisibles s'accordent bien avec les fenêtres de charge, et les modes d'arrivée à batterie uniquement réduisent le bruit en gare. Le fret montre un élan plus fort, sprintant à 10,81 % TCAC sur la promesse de factures de carburant plus basses et la conformité avec les règles EPA à venir. Le pilote de locomotive hybride en cours de Canadian National souligne la curiosité du secteur.

L'adoption du fret commercial dépend de l'optimisation de l'effort de traction et de l'alignement des arrêts de ravitaillement avec les modèles logistiques hub-and-spoke. Les transporteurs de Classe I longue distance testent les hybrides à autonomie étendue, tandis que les opérateurs de ligne courte peuvent favoriser les modernisations modulaires qui allègent la charge capitale. Le marché des trains hybrides répond en offrant des packs énergétiques configurables adaptés aux profils de tonnage et de pente.

Par chimie des batteries : le leadership lithium-ion rencontre le défi alternatif

Le lithium-ion a maintenu 68,20 % de part du marché des trains hybrides en 2024 grâce à une échelle de fabrication profonde, mais la concentration de la chaîne d'approvisionnement déclenche des mouvements de diversification. Les volumes sodium-ion s'échelonnent à 12,41 % TCAC alors que les mineurs se dé-risquent du lithium, et les opérateurs ferroviaires apprécient la résistance aux emballements thermiques. La recherche par Fraunhofer suggère que les cellules sodium peuvent satisfaire les cycles de service ferroviaire avec 15 % de coût inférieur par kilowatt-heure fraunhofer. Le plomb-acide persiste pour les charges hôtelières, tandis que le nickel-cadmium supporte les lignes de fret à température extrême dans les ceintures minières.

Le choix de chimie corrèle avec la longueur de route et la fréquence de charge. Les hybrides sur les services de banlieue prisent les packs lithium à charge rapide ; le fret longue distance peut accepter des batteries sodium plus lourdes pour débloquer les avantages de coût. Un futur à chimie mixte est plausible alors que les OEM conçovent des baies de batteries universelles, permettant aux opérateurs d'échanger les chimies selon l'évolution des signaux de prix.

Analyse géographique

L'Europe représentait 39,45 % du marché des trains hybrides en 2024, ancrée par l'objectif de réduction de 90 % des émissions de transport du Green Deal de l'UE et les corridors hydrogène bien financés tels que les déploiements Coradia iLint d'Allemagne. Le programme TER hybride de la SNCF française réduit la consommation d'énergie de 20 %, montrant les gains opérationnels sur les routes existantes. Malgré le leadership, les lignes périphériques manquent encore de nœuds de charge, poussant les décideurs à regrouper les subventions d'infrastructure avec les commandes de matériel roulant. La part du marché des trains hybrides en Europe reste soutenue par des chaînes d'approvisionnement matures et une acceptation publique élevée.

L'Asie-Pacifique est la région à croissance la plus rapide avec 11,50 % TCAC jusqu'en 2030, tirée par les expansions de capacité ferroviaire de la Chine et de l'Inde et l'examen public croissant des émissions diesel. La Banque asiatique de développement prévoit 78 000 km de nouveau rail conventionnel d'ici 2030, un champ important pour l'insertion hybride. Le Japon pionnier des unités multiples hydrogène, et l'Australie envisage des hybrides dopés au solaire pour les lignes de transport de minerai lourd. Les gouvernements de la région couplent souvent l'électrification avec l'approvisionnement hybride pour les branches secondaires, permettant des déboursés capitaux échelonnés.

L'Amérique du Nord représente une opportunité importante alors que les opérateurs de fret naviguent la réglementation EPA et les mandats étatiques. La loi de 66 milliards USD sur l'investissement dans les infrastructures et l'emploi réserve des fonds pour les démonstrateurs hybrides, et la commande de 3,4 milliards USD d'Amtrak pour 73 rames hybrides-batteries Venture souligne l'élan du secteur passager. Union Pacific et BNSF testent les modernisations, ciblant des économies de carburant mesurables avant les déploiements à l'échelle de la flotte. Les stations hydrogène clairsemées en dehors de la Californie restreignent l'adoption longue distance, mais les hybrides à dominante batterie comblent l'écart.

Paysage concurrentiel

L'intensité concurrentielle est modérée, avec les fabricants traditionnels exploitant les portefeuilles hybrides pour différencier les offres et protéger les bases installées. Alstom a réservé 10,9 milliards EUR de commandes durant le H1 2024/25, mettant en lumière les plateformes Régiolis et Coradia qui promettent 20 % de réductions énergétiques. Siemens Mobility a sécurisé un contrat Amtrak de 3,4 milliards USD, indiquant un avantage d'échelle dans le segment hybride-batterie. Hitachi a décroché un contrat de 300 millions EUR pour 45 unités tri-mode avec Arriva, prouvant la compétitivité sur le marché britannique de modernisation.

Les alliances inter-industrielles accélérent l'innovation. Le consortium FCH2RAIL unit Toyota, CAF et le Centre aérospatial allemand pour commercialiser les packs énergétiques aériens-plus-hydrogène. L'entrée de CRRC en Europe via les commandes hybrides Deutsche Bahn signale une pression de prix basée en Asie. Les perturbateurs de niche tels qu'OptiFuel Systems poussent les hybrides RNG-électriques, diversifiant le mélange technologique.

Les facteurs de succès s'étendent désormais au-delà du matériel. Les OEM intègrent des modules de répartition pilotés par IA, la maintenance prédictive, et l'intégration du marché énergétique pour offrir des contrats de service groupés. Après que la Commission européenne ait bloqué la fusion Siemens-Alstom en 2019, les niveaux de concentration du marché encouragent les appels d'offres multi-fournisseurs, soutenant la pression de prix à la baisse sans freiner la R&D.

Leaders de l'industrie des trains hybrides

-

Alstom SA

-

Siemens Mobility GmbH

-

Hitachi Rail

-

CRRC Corporation Ltd

-

Stadler Rail AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Hitachi a sécurisé un contrat de 300 millions £ (350 millions €) pour fournir 45 trains hybrides-batterie tri-mode au groupe Arriva, augmentant la capacité de 20 % et réduisant les émissions de 30 %.

- Avril 2025 : Stadler a sécurisé des commandes de trains hybrides pour le sud de la France, renforçant les programmes régionaux de décarbonisation.

- Janvier 2025 : Canadian National Railway a initié un pilote de locomotive hybride pour évaluer les gains d'efficacité énergétique dans le service fret.

- Avril 2024 : Siemens Mobility a lancé les premiers trains passagers hybrides-batterie d'Allemagne, Mireo Plus B, économisant 1,8 million de litres de diesel par an.

Portée du rapport mondial sur le marché des trains hybrides

Le marché des trains hybrides est segmenté par propulsion (à batterie, électro-diesel, alimenté à l'hydrogène, et autres types de propulsion (alimenté au solaire, alimenté au gaz, etc.)), application (passagers et fret), et géographie (Amérique du Nord, Europe, Asie-Pacifique, et reste du monde).

| À batterie |

| Électro-diesel |

| Alimenté à l'hydrogène |

| Alimenté au solaire |

| Alimenté au gaz |

| Moins de 100 km/h |

| 100 - 200 km/h |

| Plus de 200 km/h |

| Passagers |

| Fret |

| Lithium-ion |

| Plomb-acide |

| Nickel-cadmium |

| Sodium-ion et autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Égypte |

| Arabie saoudite | |

| Turquie | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de propulsion | À batterie | |

| Électro-diesel | ||

| Alimenté à l'hydrogène | ||

| Alimenté au solaire | ||

| Alimenté au gaz | ||

| Par vitesse de fonctionnement | Moins de 100 km/h | |

| 100 - 200 km/h | ||

| Plus de 200 km/h | ||

| Par application | Passagers | |

| Fret | ||

| Par chimie des batteries | Lithium-ion | |

| Plomb-acide | ||

| Nickel-cadmium | ||

| Sodium-ion et autres | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Égypte | |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des trains hybrides ?

Le marché des trains hybrides est valorisé à 24,80 milliards USD en 2025 et devrait atteindre 34,60 milliards USD d'ici 2030.

Quelle région mène l'adoption des trains hybrides ?

L'Europe commande 39,45 % des revenus en 2024 en raison de politiques d'émissions strictes et d'une infrastructure hydrogène robuste.

Quelle technologie de propulsion croît le plus rapidement ?

Les hybrides alimentés à l'hydrogène affichent le TCAC le plus élevé à 18,60 % jusqu'en 2030 alors que les corridors de ravitaillement s'étendent.

Quels sont les principaux obstacles au déploiement plus large des trains hybrides ?

Le capital initial élevé par rapport à la rénovation diesel et l'infrastructure de recharge ou hydrogène limitée en dehors de l'Europe restent les plus grandes contraintes.

Dernière mise à jour de la page le: