Taille et part du marché des hovercrafts

Analyse du marché des hovercrafts par Mordor Intelligence

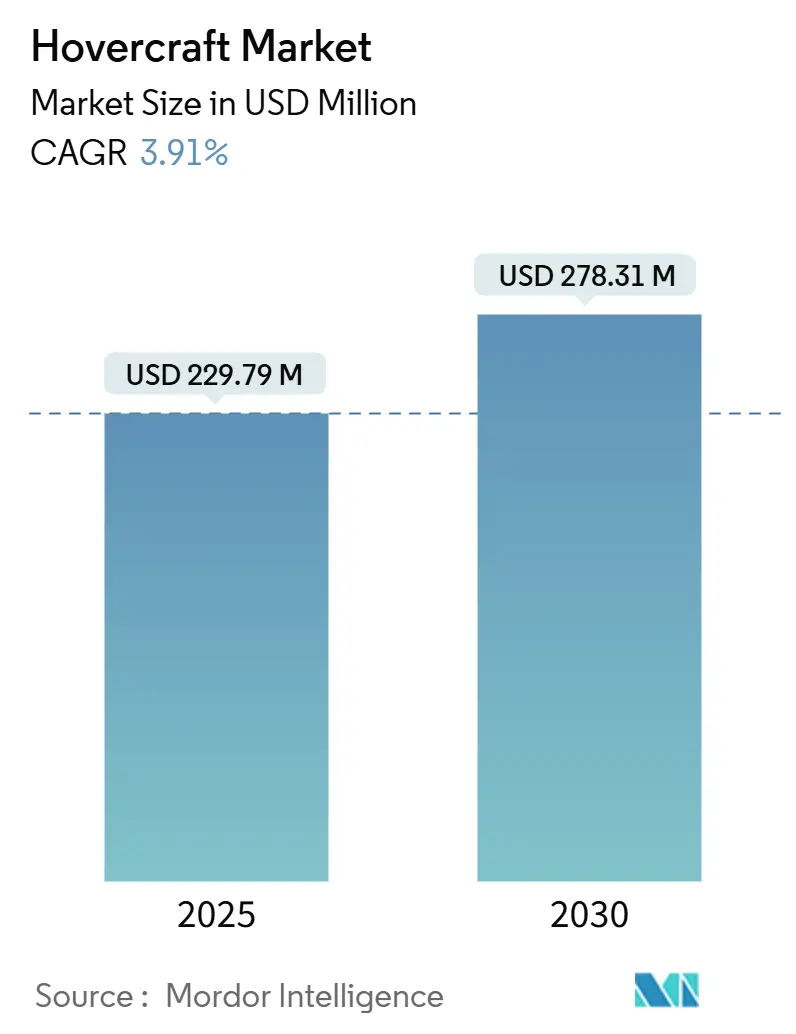

La taille du marché des hovercrafts s'élevait à 229,79 millions USD en 2025 et devrait progresser à 278,31 millions USD d'ici 2030, enregistrant un TCAC de 3,91 %. La demande évolue des flottes principalement militaires vers des utilisations commerciales, car les inondations côtières, l'expansion énergétique offshore et la planification de réponse aux catastrophes font des véhicules à coussin d'air partie intégrante des infrastructures de transport critiques. Les programmes de remplacement des flottes militaires contribuent aux dépenses de base stables, tandis que les réglementations environnementales et les limites de bruit accélèrent l'investissement dans la propulsion électrique et hybride. Les fabricants qui peuvent certifier des appareils à faible bruit et prouver la flexibilité multi-missions capturent de nouveaux contrats, surtout là où le transport terrestre n'est pas fiable ou les conditions d'état de la mer sont difficiles. Les partenariats entre les fournisseurs de technologie et les opérateurs énergétiques élargissent également la base de clientèle, soutenant une croissance soutenue sur le marché des hovercrafts.

Points clés du rapport

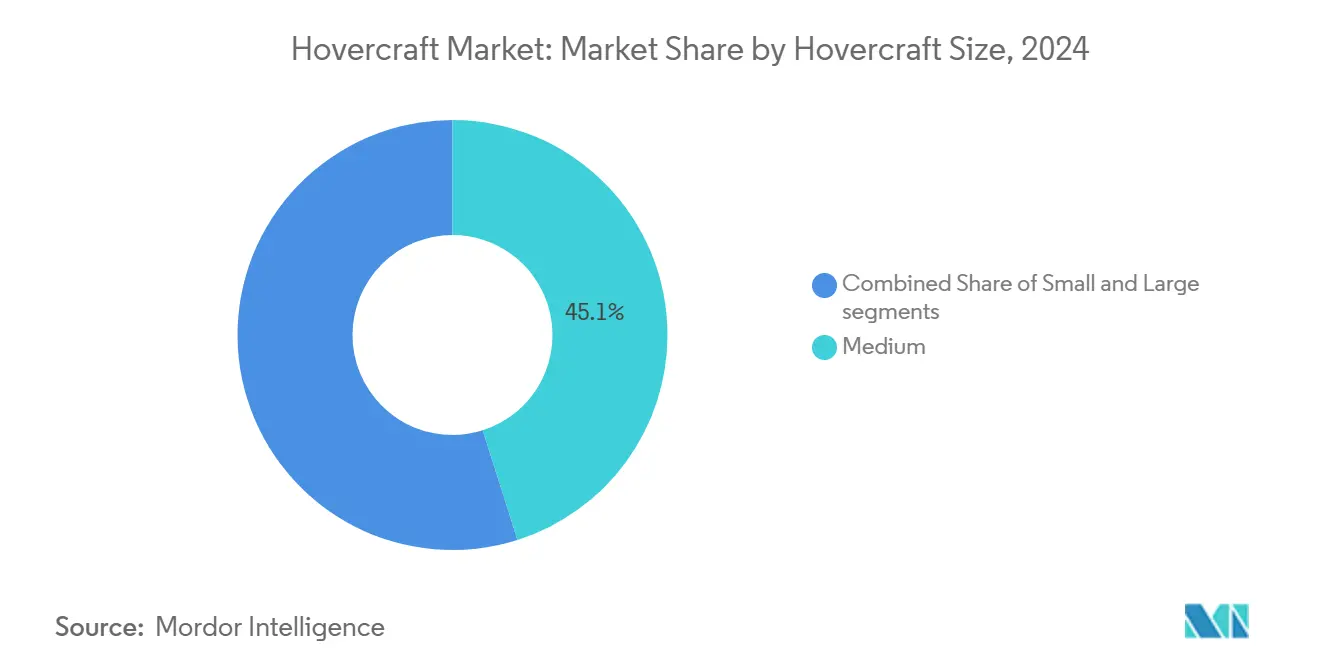

- Par taille d'appareil, les hovercrafts moyens ont représenté 45,11 % de la taille du marché en 2024 ; les petits appareils progressent à un TCAC de 4,82 % sur la période de prévision.

- Par application, la défense et la sécurité ont représenté 35,45 % de la part du marché des hovercrafts en 2024, tandis que le support énergétique offshore devrait croître à un TCAC de 5,12 % jusqu'en 2030.

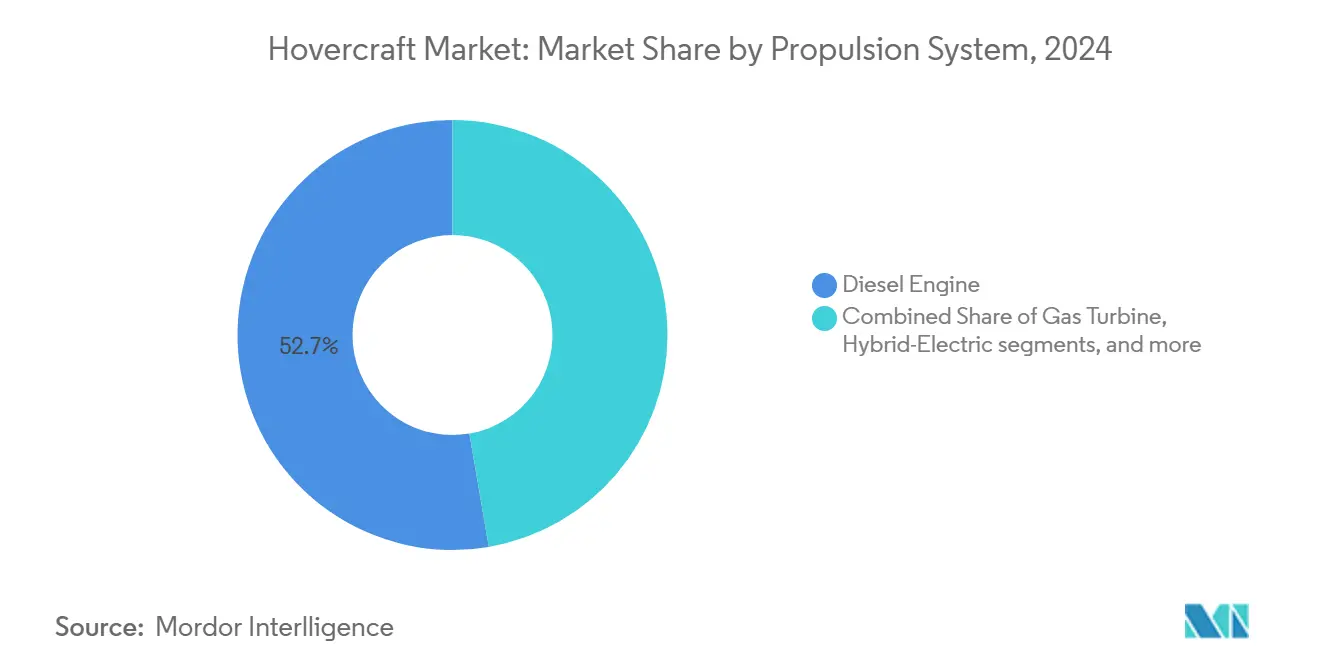

- Par type de propulsion, les moteurs diesel ont détenu 52,70 % de part de la taille du marché des hovercrafts en 2024 ; les systèmes entièrement électriques augmentent à un TCAC de 8,90 % durant 2025-2030.

- Par utilisateur final, le segment militaire menait avec 60,21 % de part de revenus en 2024 ; le segment commercial devrait s'étendre à un TCAC de 4,75 % jusqu'en 2030.

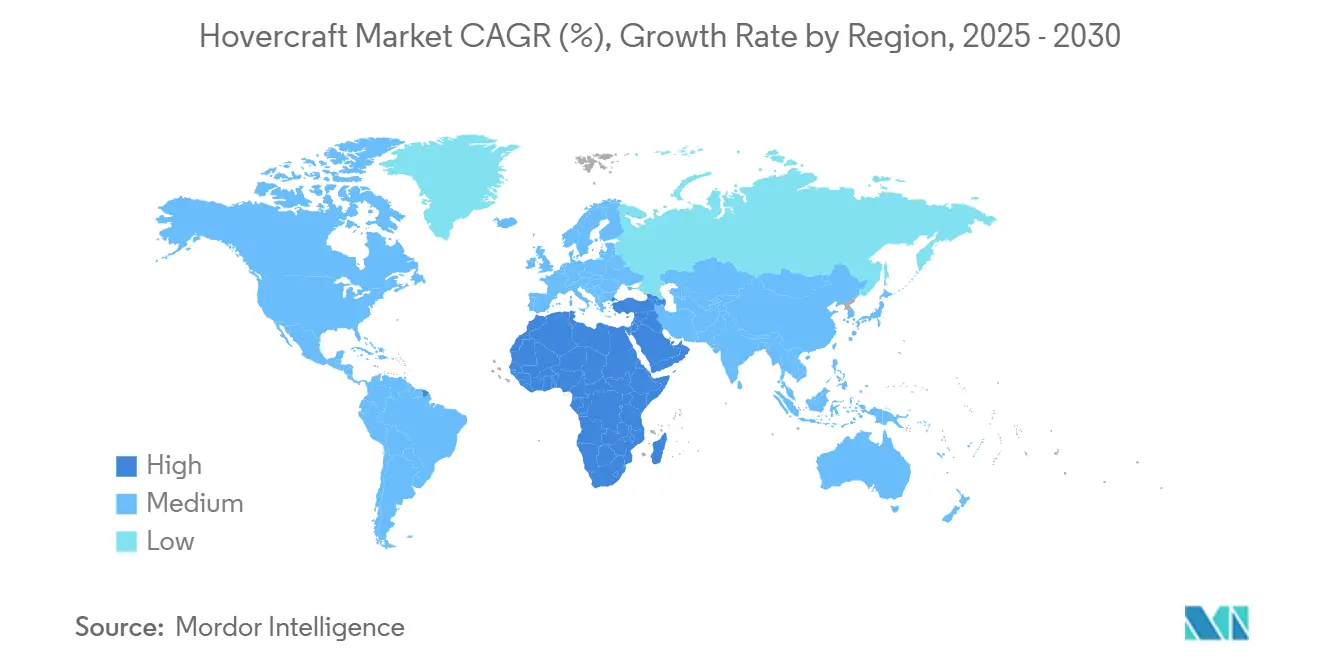

- Par géographie, l'Asie-Pacifique a capturé 32,40 % des revenus en 2024, tandis que le marché du Moyen-Orient et de l'Afrique devrait enregistrer le TCAC le plus rapide de 5,75 % jusqu'en 2030.

Tendances et perspectives du marché mondial des hovercrafts

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de transport amphibie face aux inondations dues au changement climatique | +0.8% | Régions côtières sujettes aux inondations dans le monde entier | Moyen terme (2-4 ans) |

| Cycles de remplacement des flottes militaires pour les appareils d'assaut modernes | +1.2% | Amérique du Nord, Europe, Asie-Pacifique | Long terme (≥ 4 ans) |

| Progrès dans la propulsion électrique et hydrogène à faible bruit | +0.6% | Europe, Amérique du Nord, marchés APAC sélectionnés | Moyen terme (2-4 ans) |

| Réglementations assouplies soutenant les services commerciaux de passagers | +0.4% | Europe, Amérique du Nord | Court terme (≤ 2 ans) |

| Exigences énergétiques offshore et de logistique polaire | +0.7% | Zones arctiques et corridors énergétiques offshore mondiaux | Long terme (≥ 4 ans) |

| Investissement accru dans la réponse d'urgence orientée inondations | +0.5% | Régions vulnérables au climat dans le monde entier | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de transport amphibie face aux inondations dues au changement climatique

Les inondations côtières perturbent les routes, chemins de fer et pistes d'atterrissage, incitant les agences à se procurer des véhicules pouvant glisser sur l'eau, la boue et les débris. La commande de 5 millions USD de la Garde côtière canadienne pour des appareils à coussin d'air de nouvelle génération illustre comment les gouvernements traitent maintenant les hovercrafts comme des actifs de résilience essentiels plutôt que comme des outils de niche.[1]Garde côtière canadienne, ' Le gouvernement du Canada attribue un contrat de conception pour de nouveaux véhicules à coussin d'air ', ccg-gcc.gc.ca Les autorités municipales en Asie du Sud-Est et sur la côte du Golfe des États-Unis mènent des programmes pilotes qui mesurent les gains de temps de réponse pendant les tempêtes. Les compagnies d'assurance reconnaissent de plus en plus la valeur de la capacité d'évacuation rapide, qui raccourcit les règlements de sinistres et réduit les pertes d'interruption d'activité. Ces facteurs renforcent collectivement les fondements à long terme du marché des hovercrafts.

Cycles de remplacement des flottes militaires pour les appareils d'assaut modernes

Les chalands de débarquement hérités construits dans les années 1980 approchent de la fin de leur vie de service, et les ministères de la défense financent des successeurs avec des charges utiles plus élevées, des signatures plus faibles et des options autonomes. Le programme Ship-to-Shore Connector de l'US Navy illustre cette poussée avec des contrats pluriannuels dépassant 600 millions USD fin 2024. Des lignes de procurement similaires existent au Japon, au Royaume-Uni et en Chine, mettant l'accent sur des modules de coque communs pouvant accepter de futures mises à niveau de capteurs ou d'armes. Les horizons d'acquisition longs se traduisent par des flux de revenus prévisibles pour les fabricants établis, renforçant le rôle central des budgets militaires dans le marché des hovercrafts.

Progrès dans la propulsion électrique et hydrogène à faible bruit

L'entraînement électrique élimine le gémissement de la boîte de vitesses et réduit le bruit des extrémités d'hélice, ouvrant des routes près des rivages résidentiels où les appareils diesel font face à des couvre-feux. Le projet TECO 2030 de la Norvège vise un démonstrateur zéro émission de 35 nœuds, 160 milles nautiques qui combine des coques à effet de surface avec des piles à combustible. Les fournisseurs de niveau 1 offrent maintenant des plateaux de batteries modulaires pouvant équiper rétroactivement des coques plus anciennes, accélérant l'adoption dans les flottes d'enquête et de tourisme. La diffusion technologique est en outre aidée par des subventions qui compensent les coûts de batterie et les autorités portuaires accordant des frais de poste préférentiels aux navires à faibles émissions.

Exigences énergétiques offshore et de logistique polaire

Les projets éoliens, gaziers et minéraux dans des eaux peu profondes ou sujettes aux glaces exigent un transport indépendant de l'infrastructure portuaire. Griffon Hoverwork et Crowley ont démontré des courses d'approvisionnement toute l'année en Alaska, confirmant des temps d'arrêt liés aux conditions météorologiques plus faibles que les chalands de débarquement conventionnels. Les majors pétrolières incluent maintenant des corridors de hovercrafts dans les scénarios de développement de champs, soutenus par des coûts de cycle de vie plus faibles que les brise-glaces saisonniers.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Bruit de fonctionnement élevé et restrictions environnementales côtières | -0.9% | Marchés développés avec des réglementations côtières strictes | Court terme (≤ 2 ans) |

| Pénurie de pilotes certifiés et techniciens de maintenance | -0.6% | Mondial, surtout dans les flottes commerciales émergentes | Moyen terme (2-4 ans) |

| Concurrence des navires à effet de sol et hydroptères | -0.4% | Corridors de transport de passagers | Moyen terme (2-4 ans) |

| Volatilité des coûts de carburant affectant les cycles de procurement militaires | -0.3% | Procurement de défense mondial | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Bruit de fonctionnement élevé et limites environnementales

Les vortex d'extrémité d'hélice génèrent des pics tonaux se propageant sur les surfaces d'eau plates, dépassant souvent 90 dB à 200 m. Les statuts britanniques, datant du Hovercraft Act de 1968, influencent encore les conditions de licence, exigeant des opérateurs qu'ils réduisent les horaires pendant les heures du soir. Les communautés côtières en France et en Californie ont bloqué des routes proposées jusqu'à ce que la modélisation acoustique prouve la conformité. Les fabricants investissent maintenant dans des ventilateurs à pas variable et des prises d'air carénées, mais les compromis d'ingénierie demeurent entre le bruit, la poussée et la portée.

Pénurie de pilotes certifiés et de techniciens

Les équipages de hovercrafts doivent maîtriser le contrôle de portance aérodynamique et les règlements de collision marine, un ensemble de compétences doubles que peu d'académies maritimes enseignent. La plupart des centres de formation sont rattachés aux bases militaires, limitant l'admission civile. Les 39,3 millions USD séparés de l'US Navy pour des simulateurs de mouvement complet soulignent combien il est coûteux d'étendre l'infrastructure de formation. Jusqu'à ce que plus de programmes civils obtiennent l'accréditation, la pénurie d'équipage freinera l'expansion des flottes, particulièrement parmi les petits opérateurs privés.

Analyse des segments

Par taille de hovercraft : la dominance des appareils moyens fait face à la croissance du segment petit

Les appareils moyens entre 20 m et 30 m de longueur ont représenté 45,11 % des revenus de 2024, largement parce que leurs charges utiles de 30 à 70 t satisfont la gamme la plus large de missions, du transport de troupes au service d'ambulance. Cependant, les petits appareils de moins de 12 m de longueur montrent le TCAC le plus vif de 4,82 % car les unités de patrouille côtière et les agences scientifiques privilégient l'agilité sur la capacité. Les exigences d'équipage plus faibles et les licences simplifiées dans de nombreuses juridictions soutiennent également la taille du marché des hovercrafts pour les plateformes petites.

Les fabricants promeuvent des ponts modulaires qui acceptent le sonar d'enquête, les pulvérisateurs agricoles ou les brancards, adaptant une coque à de multiples niches. Cette tendance de personnalisation et la diffusion de paquets d'autonomie qui compensent la disponibilité limitée d'équipage sous-tendent une croissance de commandes soutenue à deux chiffres pour le segment des petits appareils.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : la sécurité défense mène tandis que l'énergie offshore accélère

Les missions de défense et sécurité ont mené les revenus de 2024 avec une part de 35,45 %, couvrant l'assaut amphibie, la protection portuaire et les contre-mesures de mines. Les gouvernements valorisent l'accès rapide aux plages et la capacité de rouler sur les obstacles anti-débarquement. À l'inverse, le support énergétique offshore, bien que plus petit, croît à un TCAC de 5,12 % qui dépasse tous les autres cas d'usage. Le transfert d'équipage de parcs éoliens, le ravitaillement arctique et la maintenance de pipelines surpassent les voyages de passagers dans l'élan d'investissement.

Les hovercrafts peuvent accoster directement sur des chaussées rocheuses et la glace flottante, réduisant les temps de transit comparés aux barges exigeant des tirants d'eau plus profonds. Les opérateurs énergétiques embrassent cette flexibilité car elle baisse les jours d'arrêt liés aux conditions météorologiques et améliore la sécurité. Collectivement, ces dynamiques diversifient les flux de revenus et amortissent le marché contre les cycles de budget de défense.

Par système de propulsion : la révolution électrique perturbe la dominance diesel

Les moteurs diesel ont détenu 52,70 % de part de revenus en 2024, soulignant les préférences enracinées pour les ratios puissance-poids élevés. Néanmoins, le TCAC de 8,90 % pour les systèmes électriques et hybrides signale une transition rapide. Les opérateurs de tourisme, d'enquête et de transport de navetteurs implémentent des packs de batteries pour satisfaire les ordonnances de bruit de rivage et les objectifs de gaz à effet de serre. Par conséquent, la part du marché des hovercrafts pour la puissance diesel devrait s'éroder régulièrement alors que les démonstrateurs à pile à combustible valident des routes plus longues.

Les architectures hybrides ajoutent des alternateurs-démarreurs aux moteurs conventionnels, offrant des manœuvres portuaires silencieuses et un freinage régénératif lors de la décélération. De tels chemins incrémentaux permettent aux gestionnaires de flottes de réduire les émissions sans sacrifier l'endurance, accélérant le changement de propulsion à travers les projets de nouvelle construction et de rétrofit.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : la dominance militaire fait face à la perturbation commerciale

La taille du marché des hovercrafts pour les clients militaires était la plus grande en 2024, avec les forces armées représentant 60,21 % des revenus mondiaux. Cette part reflète les programmes de procurement en cours tels que le Ship-to-Shore Connector américain, le remplacement prospectif de LCAC du Japon, et la série Type 726 de la Chine. Les acheteurs militaires exigent des charges utiles au-dessus de 60 tonnes, des suites d'autodéfense avancées, et la compatibilité avec les navires amphibies, entraînant des prix de vente moyens plus élevés. Les opérateurs commerciaux exhibent le TCAC plus rapide de 4,75 % jusqu'en 2030 alors que les lignes de ferry, compagnies d'enquête et agences de réponse d'urgence évaluent des conceptions de capacité plus faible mais hautement polyvalentes.

L'adoption commerciale bénéficie du ruissellement des formes de coques militaires éprouvées, ce qui baisse le risque de développement et simplifie la certification des sociétés de classification. Les modèles de location émergent pour répartir les coûts de capital, élargissant encore l'accès. En conséquence, le marché des hovercrafts se rééquilibre graduellement, avec des volumes militaires attendus pour rester stables tandis que les flottes civiles élargissent le nombre total de clients.

Analyse géographique

L'Asie-Pacifique a conservé 32,40 % des revenus mondiaux en 2024. Les chantiers navals chinois étendent la production indigène d'appareils d'assaut Type 716 et Type 726 pour renforcer la logistique de chaîne d'îles, tandis que le Japon investit dans des unités passagers 12000TD qui connecteront les communautés éloignées à Honshu.[2]Griffon Hoverwork, ' Contrat de hovercraft 12000TD sécurisé pour le Japon ', griffonhoverwork.com La Corée du Sud explore des pilotes hover-ambulance pour les vasières, et la Force nationale de réponse aux catastrophes de l'Inde étudie des appareils de déploiement rapide pour les régions de delta. Ces programmes assurent collectivement une demande stable pour les plateformes de haute capacité.

La région du Moyen-Orient et de l'Afrique, représentant une base plus petite, devrait croître à un TCAC de 5,75 % jusqu'en 2030. Le pacte d'Abu Dhabi avec Regent Craft pour construire des sea-gliders électriques 12 places illustre comment les fonds d'investissement tirent parti des réglementations permissives pour bondir dans le transport à faibles émissions.[3]Regent Craft, ' Abu Dhabi SDF pour fabriquer le Viceroy Seaglider ', regentcraft.com L'Arabie saoudite surveille la ligne pilote pour des liens touristiques potentiels en mer Rouge, tandis que le Nigeria évalue les patrouilles hover-pipeline dans le delta du Niger. Les priorités de résilience climatique et le capital ample positionnent la région pour une expansion démesurée.

L'Amérique du Nord et l'Europe maintiennent des marchés matures mais résilients ancrés dans les contrats de défense et les routes passagers patrimoniales. Les États-Unis continuent le procurement LCAC pluriannuel, et le Canada alloue un budget pour des appareils de sauvetage arctiques qui opèrent sur des banquises. Hovertravel célèbre six décennies de service trans-Solent en Europe, mais les expansions de routes font face à des plafonds de décibels stricts et des évaluations d'impact environnemental. La Scandinavie, cependant, voit une niche pour les appareils à hydrogène sur les lignes de navetteurs de fjord, reflétant des objectifs d'émissions progressifs. L'Amérique du Sud reste naissante en raison de contraintes budgétaires, mais les ONG environnementales en Amazonie explorent les hovercrafts pour les patrouilles anti-braconnage où les réseaux routiers sont clairsemés.

Paysage concurrentiel

Le marché des hovercrafts est modérément consolidé. Cinq fournisseurs établis-Textron Systems, Griffon Hoverwork, Neoteric, U-Motor, et Christy-représentent environ 65 % des revenus, principalement à travers des contrats militaires et gouvernementaux exclusifs. Leur avantage provient de géométries de jupes propriétaires, d'outillage composite interne, et de dossiers de certification qui raccourcissent les cycles d'approbation clients. Les nouveaux venus affrontent des barrières de capital élevées mais trouvent des ouvertures dans les appareils électriques sub-10 m, où les coûts d'outillage sont plus bas et les chemins réglementaires moins onéreux.

L'activité stratégique se centre sur les conceptions à double usage. La famille TSUNAMI de Textron s'appuie sur un logiciel de commande autonome prouvé dans les véhicules de surface sans pilote et le remballe pour les rôles d'enquête et de patrouille, élargissant l'ensemble de clients adressables. Griffon intègre des chaînes de traction électriques à batterie co-développées avec des spécialistes de piles à combustible maritimes pour satisfaire les règles portuaires européennes, positionnant ses offres en avance sur les courbes de bruit et d'émissions. Les partenariats entre constructeurs de coques et intégrateurs de capteurs deviennent plus communs alors que les utilisateurs finaux exigent une capacité clé en main de renseignement, surveillance et reconnaissance.

La différenciation concurrentielle pivote de plus en plus sur les services après-vente tels que la formation d'équipage basée sur simulateur, l'analytique de maintenance prédictive, et la logistique de pièces de rechange rapide. Les contractants disposés à garantir les ratios de disponibilité gagnent la faveur des compagnies énergétiques qui ne peuvent tolérer les temps d'arrêt. À l'inverse, les acheteurs militaires privilégient encore la robustesse et les réseaux de soutien mondiaux, où les titulaires maintiennent des avantages clairs. Néanmoins, la montée de la propulsion électrique et de l'autonomie égalise le terrain de jeu, permettant aux nouveaux venus agiles d'introduire des concepts disruptifs sans hériter de décennies de conceptions héritées centrées sur le diesel.

Leaders de l'industrie des hovercrafts

Textron Systems Corporation (Textron Inc.)

Neoteric Hovercraft Inc.

The British Hovercraft Company Ltd.

Griffon Hoverwork Ltd.

Airlift Hovercraft Pty Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : L'US Navy a reçu son 13e Ship to Shore Connector, LCAC 112, de Textron Systems Corporation (Textron Inc.), après des essais d'acceptation réussis. Cette unité du programme SSC remplace les LCAC existants tout en intégrant des matériaux modernes, la propulsion, et les systèmes embarqués.

- Août 2023 : L'US Navy a attribué à Textron Systems Corporation (Textron Inc.) un contrat de 394,2 millions USD pour construire neuf navires LCAC 100, suite aux commandes précédentes de 2023 et 2024. L'achèvement de la construction est prévu pour septembre 2030.

Portée du rapport sur le marché mondial des hovercrafts

Un hovercraft, également connu sous le nom de véhicule à coussin d'air, est une machine à effet de sol en raison de son principe de fonctionnement, qui implique d'atteindre une proportion significative de son support via un coussin d'air haute pression scellé entre la base de la machine et le sol. Il nécessite un approvisionnement en air continu pour maintenir une pression adéquate et faciliter le mouvement fluide du véhicule sur terre et mer.

Le marché des hovercrafts est segmenté par utilisateur final et géographie. Par utilisateur final, le marché est segmenté en militaire et commercial. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique. De plus, le rapport offre la taille du marché et les prévisions pour les principaux pays à travers les marchés régionaux. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base de la valeur (USD).

| Petit |

| Moyen |

| Grand |

| Défense et sécurité |

| Services de ferry passagers |

| Support énergétique offshore |

| Recherche et sauvetage |

| Arpentage et cartographie |

| Gestion agricole et environnementale |

| Moteur diesel |

| Turbine à gaz |

| Hybride-électrique |

| Entièrement électrique |

| Pile à combustible hydrogène |

| Militaire |

| Commercial |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| France | ||

| Allemagne | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| EAU | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par taille de hovercraft | Petit | ||

| Moyen | |||

| Grand | |||

| Par application | Défense et sécurité | ||

| Services de ferry passagers | |||

| Support énergétique offshore | |||

| Recherche et sauvetage | |||

| Arpentage et cartographie | |||

| Gestion agricole et environnementale | |||

| Par système de propulsion | Moteur diesel | ||

| Turbine à gaz | |||

| Hybride-électrique | |||

| Entièrement électrique | |||

| Pile à combustible hydrogène | |||

| Par utilisateur final | Militaire | ||

| Commercial | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Royaume-Uni | ||

| France | |||

| Allemagne | |||

| Italie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| EAU | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des hovercrafts ?

Le marché des hovercrafts était évalué à 229,79 millions USD en 2025 et devrait atteindre 278,31 millions USD d'ici 2030.

Quel segment d'utilisateur final domine la demande de hovercrafts ?

Les clients militaires détenaient 60,21 % de part en 2024, bien que les opérateurs commerciaux se développent plus rapidement à un TCAC de 4,75 % jusqu'en 2030.

À quelle vitesse les systèmes de hovercrafts électriques croissent-ils ?

Les systèmes de propulsion entièrement électriques et hybrides progressent à un TCAC de 8,90 %, le taux le plus élevé parmi toutes les catégories de puissance.

Quelle région devrait croître le plus rapidement ?

Le marché des hovercrafts du Moyen-Orient et de l'Afrique devrait afficher un TCAC de 5,75 % entre 2025 et 2030, stimulé par les projets de sea-gliders électriques et l'investissement en infrastructure.

Pourquoi les hovercrafts sont-ils attractifs pour les entreprises énergétiques offshore ?

Ils peuvent opérer toute l'année dans des eaux peu profondes ou affectées par la glace, réduisant les temps d'arrêt météorologiques et permettant un accès direct aux plages ou plateformes sans quais.

Quelles sont les principales barrières à une adoption plus large des hovercrafts ?

Les réglementations de contrôle du bruit, la capacité limitée de formation des pilotes, et la concurrence des navires à effet de sol ou hydroptères contraignent actuellement l'expansion rapide, surtout dans les corridors côtiers densément peuplés.

Dernière mise à jour de la page le: