Taille du marché des protéines animales

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 10.32 Milliards de dollars | |

| Taille du Marché (2029) | 13.46 Milliards de dollars | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 4.93 % | |

| Plus grande part par région | Asie-Pacifique | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines animales

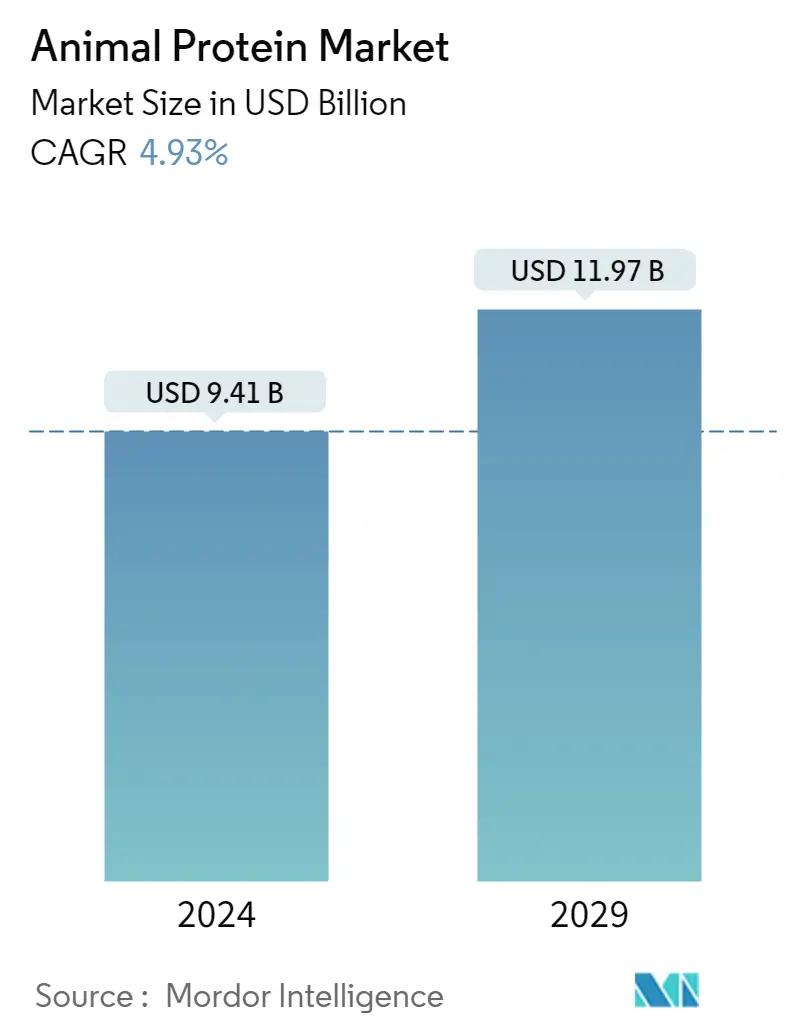

La taille du marché des protéines animales est estimée à 9,41 milliards USD en 2024 et devrait atteindre 11,97 milliards USD dici 2029, avec une croissance de 4,93 % au cours de la période de prévision (2024-2029).

Les produits alimentaires et de beauté clean label représentent en grande partie la croissance segmentaire du marché

- Lalimentation et les boissons sont devenues le plus grand segment dutilisateur final de protéines animales, bénéficiant principalement de la demande croissante de produits alimentaires haut de gamme et de qualité supérieure. Les allégations telles que biologique, durable et nourri à l'herbe gagnent en popularité auprès des consommateurs, ce qui incite les fabricants à proposer des offres adaptées. En réponse, des fabricants tels qu'Arla, Milk Specialties Global et Kruger ont été vus étendre leur production de protéines animales clean label applicable au segment des aliments et des boissons. Le segment devrait également enregistrer un TCAC significatif de 4,29 %, en valeur, au cours de la période de prévision.

- Les suppléments constituent le deuxième segment en importance, suivis par les aliments pour animaux, les soins personnels et les cosmétiques. Parmi les suppléments, le sous-segment de la nutrition sportive domine le marché en raison de l'augmentation des activités de remise en forme et du choix des consommateurs de suppléments pour faciliter leurs programmes d'entraînement. En 2022, la nutrition sportive détenait 74,6 % des protéines animales consommées par le secteur des compléments alimentaires.

- En termes de croissance, les soins personnels et les cosmétiques ont dépassé les autres segments, enregistrant un TCAC en volume prévu de 6,64 % au cours de la période de prévision. L'intérêt croissant pour les produits de soins personnels enrichis en protéines stimule la croissance de ce segment. Par exemple, 95 % des femmes américaines recherchent des ingrédients spécifiques dans leurs produits de soins de la peau, ce qui laisse un immense potentiel de croissance segmentaire avec un intérêt croissant pour les produits enrichis en kératine.

- Lacceptation et le besoin croissants daliments protéinés à léchelle mondiale sont lun des principaux facteurs qui animent le marché. En 2021, environ 75 % des consommateurs mondiaux ont payé un prix plus élevé pour des aliments et des boissons enrichis en protéines. La même année, plus de la moitié des consommateurs mondiaux ont payé une prime de 10 %, et 15 % supplémentaires ont payé une prime de 25 %.

Les régions Asie-Pacifique et Amérique du Nord stimulent la demande avec un nombre croissant d'amateurs de fitness sur le marché

- LAsie-Pacifique détenait la plus grande part de marché en 2022, menée par la Chine, qui représentait un volume de marché de 33,8 %. La demande est motivée par laugmentation des utilisateurs ayant un mode de vie actif et leur demande de régimes riches en protéines. Les aliments et les boissons sont devenus le segment le plus important du marché en termes d'applications et ont évolué principalement comme la forme de consommation de protéines animales la plus acceptée par les consommateurs de la région. En Chine notamment, en 2021, environ 80 à 85 % des amateurs de fitness ont choisi des aliments riches en protéines, notamment des poudres et des shakes protéinés, comme source majeure d'énergie et pour renforcer leurs muscles. En outre, en plus doccuper la plus grande part, avec un TCAC de 5,13 %, la région devrait dépasser le taux de croissance mondial au cours de la période de prévision.

- L'Amérique du Nord suit de près, grâce à l'intégration élevée de protéines de lactosérum dans les catégories de protéines en poudre et de barres de collation. En 2022, les protéines de lactosérum représentaient environ 47 % de la demande globale en protéines animales dans la région. Les consommateurs de la région sont de plus en plus soucieux dune alimentation saine et préfèrent désormais un régime à base de protéines de lactosérum. De plus, la teneur moyenne en protéines de la protéine de lactosérum est 40 % plus élevée que celle d'autres types de protéines animales, telles que les protéines du lait, ce qui stimule ses applications dans divers segments d'utilisateurs finaux, tels que le segment de la nutrition sportive, dans la région.

- Cependant, le Moyen-Orient est la région qui connaît la croissance la plus rapide et devrait enregistrer un TCAC de 5,84% en valeur au cours de la période de prévision. La préférence croissante pour les secteurs des aliments fonctionnels et de la boulangerie a fait grimper la demande d'ingrédients laitiers dans des pays comme les Émirats arabes unis et l'Arabie saoudite. En outre, la forte demande est renforcée par la RD continue sur le marché des Émirats arabes unis, alimentée par les entreprises locales et étrangères.

Tendances du marché mondial des protéines animales

- La région Asie-Pacifique détenait une part de marché importante

- La forte emprise du secteur de la vente au détail soutient la croissance du marché

- Les tendances saines dans les boissons ont un impact sur la croissance du marché

- Préférence croissante pour des options de petit-déjeuner pratiques

- L'augmentation de la demande de paquets en portion individuelle pourrait augmenter la production

- Augmentation de la consommation domestique et de la demande de produits de confiserie sains

- Lalternative laitière connaîtra une croissance significative

- Préoccupations nutritionnelles croissantes pour les populations vieillissantes

- Les alternatives aux protéines de viande révolutionnent le segment de la viande

- Les plats cuisinés et surgelés connaissent une forte hausse des ventes

- Préférence pour les collations saines pour soutenir la croissance du marché

- Sensibilisation croissante à la santé et demande croissante de la part des millennials

- Demande croissante daliments composés

- Les ingrédients naturels stimulent fortement les ventes segmentaires

Aperçu du marché des protéines animales

Le marché des protéines animales est fragmenté, les cinq plus grandes entreprises en occupant 30,92 %. Les principaux acteurs de ce marché sont Arla Foods AmbA, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Glanbia PLC et Royal FrieslandCampina NV (triés par ordre alphabétique).

Leaders du marché des protéines animales

Arla Foods AmbA

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Glanbia PLC

Royal FrieslandCampina NV

Other important companies include Agrial Enterprise, GELITA AG, Groupe LACTALIS, Hilmar Cheese Company Inc., Jellice Pioneer Private Limited, Kerry Group PLC, Nitta Gelatin Inc., Savencia Fromage & Dairy.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines animales

- Août 2022 Optimum Nutrition annonce le lancement de son nouveau Gold Standard Protein Shake. Le RTD est disponible en saveurs chocolat et vanille et est formulé avec 24 grammes de protéines par portion.

- Juin 2022 Fonterra JV a conclu une coentreprise avec la Tillamook Country Creamery Association (TCCA) et une ferme de canyons de trois milles aux États-Unis pour lancer Pro-Optima TM, un concentré de protéines de lactosérum fonctionnel de qualité A (fWPC).

- Janvier 2022 Kerry, la plus grande entreprise de goût et de nutrition, a officiellement inauguré une nouvelle installation ultramoderne de 21 500 pieds carrés sur son site de Djeddah en Arabie Saoudite. L'entreprise a investi plus de 80 millions d'euros dans la région et cette nouvelle installation est l'une des plus modernes et efficaces. Elle produit des ingrédients alimentaires savoureux, nutritifs et durables, qui seront distribués dans tout le Moyen-Orient.

Rapport sur le marché des protéines animales – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Animal

- 3.3 Tendances de production

- 3.3.1 Animal

- 3.4 Cadre réglementaire

- 3.4.1 Australie

- 3.4.2 Brésil et Argentine

- 3.4.3 Canada

- 3.4.4 Chine

- 3.4.5 France

- 3.4.6 Allemagne

- 3.4.7 Inde

- 3.4.8 Italie

- 3.4.9 Japon

- 3.4.10 Afrique du Sud

- 3.4.11 Émirats arabes unis et Arabie Saoudite

- 3.4.12 Royaume-Uni

- 3.4.13 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Type de protéine

- 4.1.1 Caséine et caséinates

- 4.1.2 Collagène

- 4.1.3 Protéine d'oeuf

- 4.1.4 Gélatine

- 4.1.5 Protéine d'insecte

- 4.1.6 Protéine de lait

- 4.1.7 Protéine de lactosérum

- 4.1.8 Autres protéines animales

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Confiserie

- 4.2.2.1.6 Produits laitiers et substituts laitiers

- 4.2.2.1.7 Produits Alimentaires PAM/RTC

- 4.2.2.1.8 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

- 4.3 Région

- 4.3.1 Afrique

- 4.3.1.1 Par type de protéine

- 4.3.1.2 Par utilisateur final

- 4.3.1.3 Par pays

- 4.3.1.3.1 Nigeria

- 4.3.1.3.2 Afrique du Sud

- 4.3.1.3.3 Reste de l'Afrique

- 4.3.2 Asie-Pacifique

- 4.3.2.1 Par type de protéine

- 4.3.2.2 Par utilisateur final

- 4.3.2.3 Par pays

- 4.3.2.3.1 Australie

- 4.3.2.3.2 Chine

- 4.3.2.3.3 Inde

- 4.3.2.3.4 Indonésie

- 4.3.2.3.5 Japon

- 4.3.2.3.6 Malaisie

- 4.3.2.3.7 Nouvelle-Zélande

- 4.3.2.3.8 Corée du Sud

- 4.3.2.3.9 Thaïlande

- 4.3.2.3.10 Viêt Nam

- 4.3.2.3.11 Reste de l'Asie-Pacifique

- 4.3.3 L'Europe

- 4.3.3.1 Par type de protéine

- 4.3.3.2 Par utilisateur final

- 4.3.3.3 Par pays

- 4.3.3.3.1 Belgique

- 4.3.3.3.2 France

- 4.3.3.3.3 Allemagne

- 4.3.3.3.4 Italie

- 4.3.3.3.5 Pays-Bas

- 4.3.3.3.6 Russie

- 4.3.3.3.7 Espagne

- 4.3.3.3.8 Turquie

- 4.3.3.3.9 Royaume-Uni

- 4.3.3.3.10 Le reste de l'Europe

- 4.3.4 Moyen-Orient

- 4.3.4.1 Par type de protéine

- 4.3.4.2 Par utilisateur final

- 4.3.4.3 Par pays

- 4.3.4.3.1 L'Iran

- 4.3.4.3.2 Arabie Saoudite

- 4.3.4.3.3 Emirats Arabes Unis

- 4.3.4.3.4 Reste du Moyen-Orient

- 4.3.5 Amérique du Nord

- 4.3.5.1 Par type de protéine

- 4.3.5.2 Par utilisateur final

- 4.3.5.3 Par pays

- 4.3.5.3.1 Canada

- 4.3.5.3.2 Mexique

- 4.3.5.3.3 États-Unis

- 4.3.5.3.4 Reste de l'Amérique du Nord

- 4.3.6 Amérique du Sud

- 4.3.6.1 Par type de protéine

- 4.3.6.2 Par utilisateur final

- 4.3.6.3 Par pays

- 4.3.6.3.1 Argentine

- 4.3.6.3.2 Brésil

- 4.3.6.3.3 Reste de l'Amérique du Sud

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 Agrial Enterprise

- 5.4.2 Arla Foods AmbA

- 5.4.3 Darling Ingredients Inc.

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 GELITA AG

- 5.4.6 Glanbia PLC

- 5.4.7 Groupe LACTALIS

- 5.4.8 Hilmar Cheese Company Inc.

- 5.4.9 Jellice Pioneer Private Limited

- 5.4.10 Kerry Group PLC

- 5.4.11 Nitta Gelatin Inc.

- 5.4.12 Royal FrieslandCampina NV

- 5.4.13 Savencia Fromage & Dairy

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines animales

La caséine et les caséinates, le collagène, les protéines d'œuf, la gélatine, les protéines d'insectes, les protéines de lait et les protéines de lactosérum sont couverts en segments par type de protéine. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final. L'Afrique, l'Asie-Pacifique, l'Europe, le Moyen-Orient, l'Amérique du Nord et l'Amérique du Sud sont couverts en segments par région.

- Lalimentation et les boissons sont devenues le plus grand segment dutilisateur final de protéines animales, bénéficiant principalement de la demande croissante de produits alimentaires haut de gamme et de qualité supérieure. Les allégations telles que biologique, durable et nourri à l'herbe gagnent en popularité auprès des consommateurs, ce qui incite les fabricants à proposer des offres adaptées. En réponse, des fabricants tels qu'Arla, Milk Specialties Global et Kruger ont été vus étendre leur production de protéines animales clean label applicable au segment des aliments et des boissons. Le segment devrait également enregistrer un TCAC significatif de 4,29 %, en valeur, au cours de la période de prévision.

- Les suppléments constituent le deuxième segment en importance, suivis par les aliments pour animaux, les soins personnels et les cosmétiques. Parmi les suppléments, le sous-segment de la nutrition sportive domine le marché en raison de l'augmentation des activités de remise en forme et du choix des consommateurs de suppléments pour faciliter leurs programmes d'entraînement. En 2022, la nutrition sportive détenait 74,6 % des protéines animales consommées par le secteur des compléments alimentaires.

- En termes de croissance, les soins personnels et les cosmétiques ont dépassé les autres segments, enregistrant un TCAC en volume prévu de 6,64 % au cours de la période de prévision. L'intérêt croissant pour les produits de soins personnels enrichis en protéines stimule la croissance de ce segment. Par exemple, 95 % des femmes américaines recherchent des ingrédients spécifiques dans leurs produits de soins de la peau, ce qui laisse un immense potentiel de croissance segmentaire avec un intérêt croissant pour les produits enrichis en kératine.

- Lacceptation et le besoin croissants daliments protéinés à léchelle mondiale sont lun des principaux facteurs qui animent le marché. En 2021, environ 75 % des consommateurs mondiaux ont payé un prix plus élevé pour des aliments et des boissons enrichis en protéines. La même année, plus de la moitié des consommateurs mondiaux ont payé une prime de 10 %, et 15 % supplémentaires ont payé une prime de 25 %.

| Caséine et caséinates |

| Collagène |

| Protéine d'oeuf |

| Gélatine |

| Protéine d'insecte |

| Protéine de lait |

| Protéine de lactosérum |

| Autres protéines animales |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Afrique | Par type de protéine | |

| Par utilisateur final | ||

| Par pays | Nigeria | |

| Afrique du Sud | ||

| Reste de l'Afrique | ||

| Asie-Pacifique | Par type de protéine | |

| Par utilisateur final | ||

| Australie | ||

| Chine | ||

| Inde | ||

| Indonésie | ||

| Japon | ||

| Malaisie | ||

| Nouvelle-Zélande | ||

| Corée du Sud | ||

| Thaïlande | ||

| Viêt Nam | ||

| Reste de l'Asie-Pacifique | ||

| L'Europe | Par type de protéine | |

| Par utilisateur final | ||

| Belgique | ||

| France | ||

| Allemagne | ||

| Italie | ||

| Pays-Bas | ||

| Russie | ||

| Espagne | ||

| Turquie | ||

| Royaume-Uni | ||

| Le reste de l'Europe | ||

| Moyen-Orient | Par type de protéine | |

| Par utilisateur final | ||

| L'Iran | ||

| Arabie Saoudite | ||

| Emirats Arabes Unis | ||

| Reste du Moyen-Orient | ||

| Amérique du Nord | Par type de protéine | |

| Par utilisateur final | ||

| Canada | ||

| Mexique | ||

| États-Unis | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Par type de protéine | |

| Par utilisateur final | ||

| Argentine | ||

| Brésil | ||

| Reste de l'Amérique du Sud | ||

| Type de protéine | Caséine et caséinates | ||

| Collagène | |||

| Protéine d'oeuf | |||

| Gélatine | |||

| Protéine d'insecte | |||

| Protéine de lait | |||

| Protéine de lactosérum | |||

| Autres protéines animales | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits laitiers et substituts laitiers | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

| Région | Afrique | Par type de protéine | |

| Par utilisateur final | |||

| Par pays | Nigeria | ||

| Afrique du Sud | |||

| Reste de l'Afrique | |||

| Asie-Pacifique | Par type de protéine | ||

| Par utilisateur final | |||

| Australie | |||

| Chine | |||

| Inde | |||

| Indonésie | |||

| Japon | |||

| Malaisie | |||

| Nouvelle-Zélande | |||

| Corée du Sud | |||

| Thaïlande | |||

| Viêt Nam | |||

| Reste de l'Asie-Pacifique | |||

| L'Europe | Par type de protéine | ||

| Par utilisateur final | |||

| Belgique | |||

| France | |||

| Allemagne | |||

| Italie | |||

| Pays-Bas | |||

| Russie | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

| Moyen-Orient | Par type de protéine | ||

| Par utilisateur final | |||

| L'Iran | |||

| Arabie Saoudite | |||

| Emirats Arabes Unis | |||

| Reste du Moyen-Orient | |||

| Amérique du Nord | Par type de protéine | ||

| Par utilisateur final | |||

| Canada | |||

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

| Amérique du Sud | Par type de protéine | ||

| Par utilisateur final | |||

| Argentine | |||

| Brésil | |||

| Reste de l'Amérique du Sud | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.