Taille du marché des protéines de lait aux États-Unis

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 3.21 Milliards de dollars | |

| Taille du Marché (2029) | 4.36 Milliards de dollars | |

| Plus grande part par utilisateur final | Suppléments | |

| CAGR (2024 - 2029) | 4.86 % | |

| Croissance la plus rapide par utilisateur final | Suppléments | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines de lait aux États-Unis

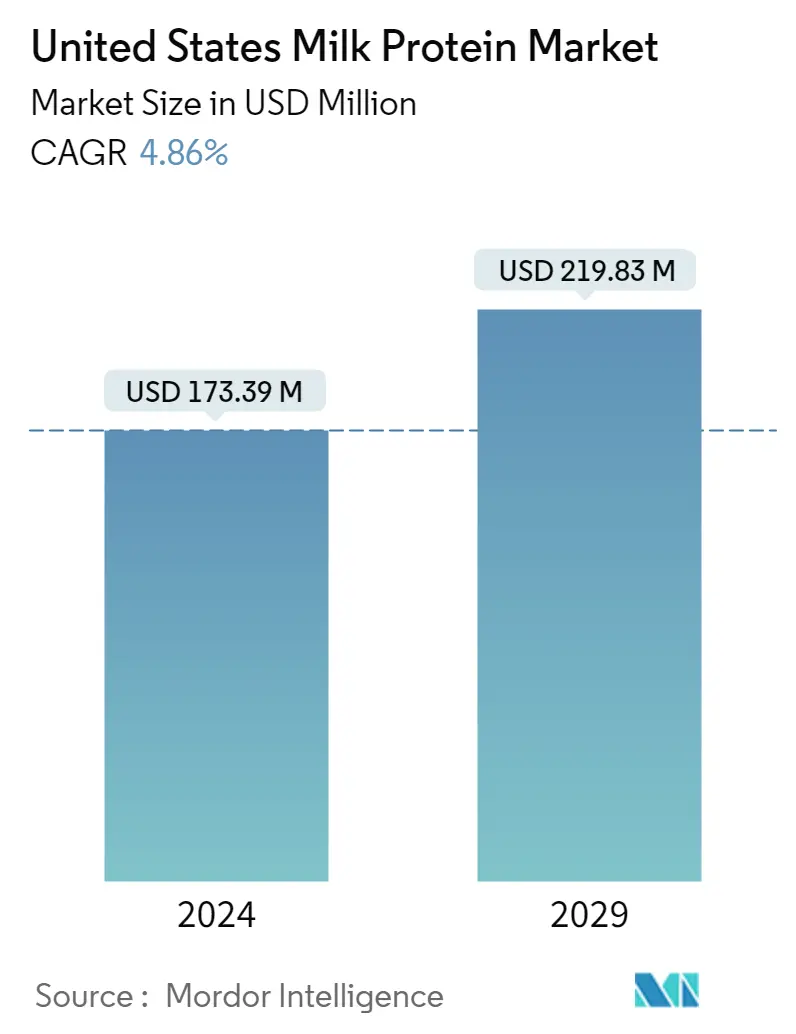

La taille du marché des protéines de lait aux États-Unis est estimée à 173,39 millions de dollars en 2024 et devrait atteindre 219,83 millions de dollars dici 2029, avec une croissance de 4,86 % au cours de la période de prévision (2024-2029).

Le segment des suppléments détient une part importante auprès des consommateurs croissants soucieux de leur condition physique et de leur santé à travers le pays.

- Par utilisateur final, le segment des suppléments a considérablement augmenté au cours de la période détude, principalement grâce au sous-segment de la nutrition sportive/de performance, qui devrait enregistrer un TCAC de 3,91 %, en valeur, au cours de la période de prévision. Ces biens réglementés ont récemment gagné en popularité, même si le secteur continue dévoluer. Plus de 75 % des Américains prennent des compléments alimentaires chaque année. 79 % des femmes adultes et 74 % des hommes adultes déclarent consommer au moins une forme de supplément dans leur alimentation. Les ventes de suppléments devraient augmenter en volumes avec lexpansion de lindustrie du fitness dans le pays, ainsi que la promotion de produits alimentaires sains et naturels.

- Les suppléments de nutrition sportive ont contribué à hauteur de 28% au volume global de consommation de suppléments dans le pays. La demande croissante du sous-segment de la nutrition sportive/de performance a contribué à une innovation considérable dans le secteur. Des fabricants, comme FrieslandCampina Ingredients et AMCO Proteins, introduisent des protéines de lait, comme MPI 90 et MPC 85, ciblant les domaines de la performance et de la nutrition active aux États-Unis.

- Dans le segment FB, l'application de protéines de lait dans les snacks a dominé le marché en 2022. L'utilisation de protéines de lait dans les snacks a augmenté de près de 1 % en 2022 par rapport à l'année précédente. Lessor du snacking sain a essentiellement contribué à lexpansion des protéines laitières sur le marché du snacking. Cette augmentation peut principalement être attribuée au nombre croissant de nouveaux produits destinés aux enfants de moins de 12 ans. Les collations au fromage sont populaires aux États-Unis, la plupart d'entre elles utilisant des protéines de lait pour améliorer leur valeur nutritionnelle et leur goût. Certains produits de collation visent également à accroître la consommation chez les jeunes enfants.

Tendances du marché des protéines de lait aux États-Unis

- Les aliments pour bébés connaîtront une croissance constante après la pandémie

- La croissance du secteur de la boulangerie est tirée par de grands acteurs commerciaux

- Linnovation est la clé du maintien dun taux de croissance stable

- Tendances demballage durables et innovantes pour influencer le marché des céréales pour petit-déjeuner

- Les préférences des consommateurs se tournent vers les condiments et les sauces de qualité supérieure, au détriment des soupes emballées

- Des acteurs clés doivent se concentrer sur la fortification et l'enrichissement nutritionnel

- Les alternatives laitières connaîtront un taux de croissance significatif

- Mettre l'accent sur la sensibilisation et l'innovation ; moteur de la croissance du marché de la nutrition des personnes âgées

- De grandes opportunités pour les produits alternatifs à la viande

- Le commerce électronique deviendra lun des canaux les plus privilégiés

- Les principaux acteurs se concentrent davantage sur les ingrédients sains après le COVID-19

- Laugmentation des exportations américaines daliments pour animaux et des prix des aliments pour animaux devrait avoir un impact sur la production

- Lindustrie cosmétique américaine va sappuyer sur la synergie de linnovation et de linfluence des médias sociaux

- La croissance de la consommation de protéines animales crée des opportunités pour les acteurs clés du secteur des ingrédients

Aperçu du marché des protéines de lait aux États-Unis

Le marché américain des protéines de lait est modérément consolidé, les cinq principales entreprises occupant 62,73 %. Les principaux acteurs de ce marché sont Arla Foods amba, Fonterra Co-operative Group Limited, FrieslandCampina Ingredients, Glanbia PLC et Kerry Group PLC (triés par ordre alphabétique).

Leaders du marché des protéines de lait aux États-Unis

Arla Foods amba

Fonterra Co-operative Group Limited

FrieslandCampina Ingredients

Glanbia PLC

Kerry Group PLC

Other important companies include AMCO Proteins, Dairy Farmers of America, Hoogwegt Group, Milk Specialties Global.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines de lait aux États-Unis

- Janvier 2022 Hoogwegt conclut un partenariat stratégique à long terme avec Royal A-ware pour vendre des laits en poudre et des crèmes produits par Royal A-ware. Cette collaboration renforce les activités principales des entreprises.

- Août 2021 Arla Foods AmbA lance un isolat de caséine micellaire appelé MicelPure™ Milk Protein, disponible en versions standard et biologique. Le produit contient 87% de protéines natives.

- Août 2021 Milk Specialties Global a acquis l'usine Kay's Processing de 96000 pieds carrés dans le Minnesota, ainsi que la marque de collations riches en protéines et sans gluten Kay's Naturals. Il s'agit de la 11ème usine de l'entreprise qui a été rebaptisée Milk Specialties Global Clara City Facility.

Rapport sur le marché des protéines de lait aux États-Unis – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Animal

- 3.3 Tendances de production

- 3.3.1 Animal

- 3.4 Cadre réglementaire

- 3.4.1 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Formulaire

- 4.1.1 Concentrés

- 4.1.2 Hydrolysé

- 4.1.3 Isole

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Produits laitiers et substituts laitiers

- 4.2.2.1.6 Produits Alimentaires PAM/RTC

- 4.2.2.1.7 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 AMCO Proteins

- 5.4.2 Arla Foods amba

- 5.4.3 Dairy Farmers of America

- 5.4.4 Fonterra Co-operative Group Limited

- 5.4.5 FrieslandCampina Ingredients

- 5.4.6 Glanbia PLC

- 5.4.7 Hoogwegt Group

- 5.4.8 Kerry Group PLC

- 5.4.9 Milk Specialties Global

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines laitières aux États-Unis

Les concentrés, hydrolysés et isolats sont couverts sous forme de segments par formulaire. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final.

- Par utilisateur final, le segment des suppléments a considérablement augmenté au cours de la période détude, principalement grâce au sous-segment de la nutrition sportive/de performance, qui devrait enregistrer un TCAC de 3,91 %, en valeur, au cours de la période de prévision. Ces biens réglementés ont récemment gagné en popularité, même si le secteur continue dévoluer. Plus de 75 % des Américains prennent des compléments alimentaires chaque année. 79 % des femmes adultes et 74 % des hommes adultes déclarent consommer au moins une forme de supplément dans leur alimentation. Les ventes de suppléments devraient augmenter en volumes avec lexpansion de lindustrie du fitness dans le pays, ainsi que la promotion de produits alimentaires sains et naturels.

- Les suppléments de nutrition sportive ont contribué à hauteur de 28% au volume global de consommation de suppléments dans le pays. La demande croissante du sous-segment de la nutrition sportive/de performance a contribué à une innovation considérable dans le secteur. Des fabricants, comme FrieslandCampina Ingredients et AMCO Proteins, introduisent des protéines de lait, comme MPI 90 et MPC 85, ciblant les domaines de la performance et de la nutrition active aux États-Unis.

- Dans le segment FB, l'application de protéines de lait dans les snacks a dominé le marché en 2022. L'utilisation de protéines de lait dans les snacks a augmenté de près de 1 % en 2022 par rapport à l'année précédente. Lessor du snacking sain a essentiellement contribué à lexpansion des protéines laitières sur le marché du snacking. Cette augmentation peut principalement être attribuée au nombre croissant de nouveaux produits destinés aux enfants de moins de 12 ans. Les collations au fromage sont populaires aux États-Unis, la plupart d'entre elles utilisant des protéines de lait pour améliorer leur valeur nutritionnelle et leur goût. Certains produits de collation visent également à accroître la consommation chez les jeunes enfants.

| Concentrés |

| Hydrolysé |

| Isole |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Produits laitiers et substituts laitiers | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Formulaire | Concentrés | ||

| Hydrolysé | |||

| Isole | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Produits laitiers et substituts laitiers | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.