Taille du marché des alternatives laitières en Europe

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 12.52 Milliards de dollars | |

| Taille du Marché (2029) | 24.81 Milliards de dollars | |

| Plus grande part par canal de distribution | Hors commerce | |

| CAGR (2024 - 2029) | 14.80 % | |

| Plus grande part par pays | Allemagne | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des alternatives laitières en Europe

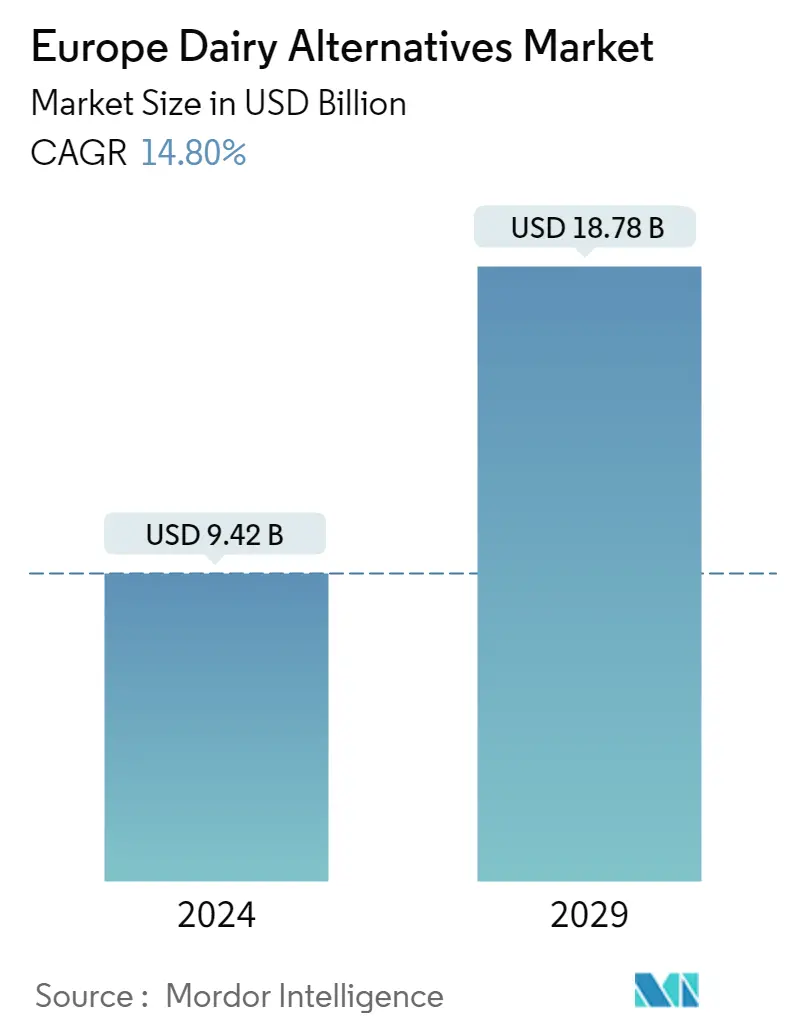

La taille du marché européen des alternatives laitières est estimée à 9,42 milliards de dollars en 2024 et devrait atteindre 18,78 milliards de dollars dici 2029, avec une croissance de 14,80 % au cours de la période de prévision (2024-2029).

L'essor de la vente au détail de produits alimentaires modernes, notamment les hypermarchés et les magasins en ligne, alimente les ventes via les canaux hors commerce.

- Les hypermarchés et les supermarchés génèrent principalement la part de marché élevée des circuits de vente hors commerce. Les supermarchés/hypermarchés ont toujours conservé une forte avance dans les ventes dalternatives laitières sur le marché étudié. Le facteur de proximité de ces canaux, en particulier dans les grandes villes développées, leur confère l'avantage supplémentaire d'influencer la décision d'achat du consommateur parmi une grande variété de produits disponibles sur le marché. Les supermarchés et hypermarchés représentaient 61,38 %, en valeur, des ventes de produits laitiers alternatifs via les canaux hors commerce en 2022.

- Le canal de distribution en ligne devrait connaître la croissance la plus rapide, car les consommateurs modernes préfèrent faire leurs courses en ligne en raison de leur mode de vie chargé. Environ 68 % des particuliers dans l'Union européenne ont commandé ou acheté des biens ou des services sur Internet pour un usage privé en 2022, contre 54 % en 2017. Les Pays-Bas, la France, le Royaume-Uni, l'Allemagne et l'Italie sont les pays à forte pénétration. des internautes. On estime que les ventes en ligne dalternatives laitières enregistreront un TCAC de 25,80 % au cours de la période de prévision.

- Par type de produit, le lait végétal est la catégorie la plus vendue sur les canaux de vente au détail en ligne. Les principaux supermarchés allemands proposant du lait de coco sont Müller et Alnatura. Le lait de coco de la marque Koro est disponible dans 122 magasins Müller situés en Allemagne.

- Les ventes dans le commerce sont principalement tirées par le nombre croissant de restaurants et de cafés spécialisés dans les menus végétaliens dans des pays clés tels que le Royaume-Uni, l'Allemagne et l'Italie. Au Royaume-Uni, la valeur des ventes sur le marché des alternatives laitières devrait enregistrer un TCAC de 22,62 % au cours de la période de prévision pour atteindre une valeur marchande de 142,40 millions de dollars d'ici 2029.

Le nombre croissant de consommateurs intolérants au lactose en Europe alimente le marché des produits laitiers alternatifs

- Le marché européen des alternatives laitières a observé une croissance de 17,25 % en 2022 par rapport à 2021. Cette croissance a été attribuée au volume croissant de populations intolérantes au lactose dans la région. En 2022, 5 % de la population totale était intolérante au lactose. Au Royaume-Uni, l'intolérance au lactose est plus fréquente chez les personnes d'origine asiatique ou afro-antillaise. L'intolérance au lactose peut se développer à tout âge. Dans de nombreux cas, les symptômes apparaissent dabord chez les personnes âgées de 20 à 40 ans, bien que les bébés et les jeunes enfants puissent également être touchés.

- Pour atténuer les effets de lintolérance au lactose, ces consommateurs consomment principalement du lait davoine en remplacement du lait animal. Les consommateurs confrontés au risque dobésité préfèrent les boissons faibles en gras. Les produits à base de lait animal contiennent plus de matières grasses que les produits végétaux. Une tasse de lait de cajou non sucré contient 25 calories, moins de 1 gramme de protéines et 2 grammes de matières grasses, tandis que le lait animal (lait de chèvre) contient 10 grammes de matières grasses. En conséquence, la demande de produits sans produits laitiers augmente dans la région européenne. Par conséquent, on estime que le marché connaîtra une croissance de 58,64 % dici 2025 par rapport à 2022.

- Dans le segment hors commerce, les magasins de proximité détiennent la deuxième plus grande part de 71,35 % de l'espace de vente au détail du pays. Ces magasins proposent du lait de cajou à des prix variés (bas, moyens et élevés). Le prix de vente moyen du lait de cajou au Royaume-Uni est de 20,5 USD. Certains dépanneurs célèbres à travers le pays sont 7-Eleven, Marks Spencer, Little Waitrose, The Co-op et Sainsbury's. Pour attirer l'attention des consommateurs sur le segment du lait de chanvre, ces détaillants proposent du lait de chanvre à des prix variés (bas, moyen et élevé). Cet aspect favorise également le pouvoir dachat des consommateurs.

Tendances du marché des alternatives laitières en Europe

- La commercialisation accrue de matières premières, comme le soja, par lintermédiaire de divers organismes gouvernementaux a un impact considérable sur la production dalternatives laitières en Europe.

Aperçu du marché des alternatives laitières en Europe

Le marché européen des produits laitiers alternatifs est fragmenté, les cinq principales entreprises occupant 33,40 %. Les principaux acteurs de ce marché sont Danone SA, Ecotone, Oatly Group AB, The Hain Celestial Group Inc. et Upfield Holdings BV (triés par ordre alphabétique).

Leaders du marché européen des alternatives laitières

Danone SA

Ecotone

Oatly Group AB

The Hain Celestial Group Inc.

Upfield Holdings BV

Other important companies include Blue Diamond Growers, Califia Farms LLC, First Grade International Limited, Granarolo SpA, Unilever PLC.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen des alternatives laitières

- Novembre 2022 Oatly Group AB annonce le lancement d'une nouvelle gamme de yaourts à base d'avoine. La nouvelle gamme se décline en quatre saveurs fraise, myrtille, nature et à la grecque.

- Septembre 2022 la chaîne de café suédoise Espresso House, qui exploite 35 magasins en Allemagne, a étendu son partenariat existant avec Oatly pour proposer Oatly Barista Edition dans ses cafés des pays nordiques et d'Allemagne.

- Août 2022 Califia Farms élargit son portefeuille en lançant un produit sans produits laitiers, Pumpkin Spice Oat Barista.

Rapport sur le marché européen des alternatives laitières – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Consommation par habitant

- 4.2 Production de matières premières/produits de base

- 4.2.1 Alternative laitière - Production de matières premières

- 4.3 Cadre réglementaire

- 4.3.1 France

- 4.3.2 Allemagne

- 4.3.3 Italie

- 4.3.4 Royaume-Uni

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Catégorie

- 5.1.1 Beurre non laitier

- 5.1.2 Fromage sans produits laitiers

- 5.1.3 Crème glacée sans produits laitiers

- 5.1.4 Lait végétal

- 5.1.4.1 Par type de produit

- 5.1.4.1.1 Lait d'amande

- 5.1.4.1.2 Lait de cajou

- 5.1.4.1.3 Lait de coco

- 5.1.4.1.4 Lait De Noisette

- 5.1.4.1.5 Lait de chanvre

- 5.1.4.1.6 Lait d'avoine

- 5.1.4.1.7 je suis du lait

- 5.1.5 Yaourt sans produits laitiers

- 5.2 Canal de distribution

- 5.2.1 Hors commerce

- 5.2.1.1 Dépanneurs

- 5.2.1.2 Vente au détail en ligne

- 5.2.1.3 Détaillants spécialisés

- 5.2.1.4 Supermarchés et hypermarchés

- 5.2.1.5 Autres (Clubs-entrepôts, stations-service, etc.)

- 5.2.2 Sur le commerce

- 5.3 Pays

- 5.3.1 Belgique

- 5.3.2 France

- 5.3.3 Allemagne

- 5.3.4 Italie

- 5.3.5 Pays-Bas

- 5.3.6 Russie

- 5.3.7 Espagne

- 5.3.8 Turquie

- 5.3.9 Royaume-Uni

- 5.3.10 Le reste de l'Europe

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Califia Farms LLC

- 6.4.3 Danone SA

- 6.4.4 Ecotone

- 6.4.5 First Grade International Limited

- 6.4.6 Granarolo SpA

- 6.4.7 Oatly Group AB

- 6.4.8 The Hain Celestial Group Inc.

- 6.4.9 Unilever PLC

- 6.4.10 Upfield Holdings BV

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE LAITERIE ET DE LAITERIE ALTERNATIVE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des alternatives laitières en Europe

Le beurre sans produits laitiers, le fromage sans produits laitiers, la crème glacée sans produits laitiers, le lait sans produits laitiers et le yogourt sans produits laitiers sont couverts en tant que segments par catégorie. Off-Trade et On-Trade sont couverts en tant que segments par canal de distribution. La Belgique, la France, l'Allemagne, l'Italie, les Pays-Bas, la Russie, l'Espagne, la Turquie et le Royaume-Uni sont couverts en tant que segments par pays.

- Les hypermarchés et les supermarchés génèrent principalement la part de marché élevée des circuits de vente hors commerce. Les supermarchés/hypermarchés ont toujours conservé une forte avance dans les ventes dalternatives laitières sur le marché étudié. Le facteur de proximité de ces canaux, en particulier dans les grandes villes développées, leur confère l'avantage supplémentaire d'influencer la décision d'achat du consommateur parmi une grande variété de produits disponibles sur le marché. Les supermarchés et hypermarchés représentaient 61,38 %, en valeur, des ventes de produits laitiers alternatifs via les canaux hors commerce en 2022.

- Le canal de distribution en ligne devrait connaître la croissance la plus rapide, car les consommateurs modernes préfèrent faire leurs courses en ligne en raison de leur mode de vie chargé. Environ 68 % des particuliers dans l'Union européenne ont commandé ou acheté des biens ou des services sur Internet pour un usage privé en 2022, contre 54 % en 2017. Les Pays-Bas, la France, le Royaume-Uni, l'Allemagne et l'Italie sont les pays à forte pénétration. des internautes. On estime que les ventes en ligne dalternatives laitières enregistreront un TCAC de 25,80 % au cours de la période de prévision.

- Par type de produit, le lait végétal est la catégorie la plus vendue sur les canaux de vente au détail en ligne. Les principaux supermarchés allemands proposant du lait de coco sont Müller et Alnatura. Le lait de coco de la marque Koro est disponible dans 122 magasins Müller situés en Allemagne.

- Les ventes dans le commerce sont principalement tirées par le nombre croissant de restaurants et de cafés spécialisés dans les menus végétaliens dans des pays clés tels que le Royaume-Uni, l'Allemagne et l'Italie. Au Royaume-Uni, la valeur des ventes sur le marché des alternatives laitières devrait enregistrer un TCAC de 22,62 % au cours de la période de prévision pour atteindre une valeur marchande de 142,40 millions de dollars d'ici 2029.

| Beurre non laitier | ||

| Fromage sans produits laitiers | ||

| Crème glacée sans produits laitiers | ||

| Lait végétal | Par type de produit | Lait d'amande |

| Lait de cajou | ||

| Lait de coco | ||

| Lait De Noisette | ||

| Lait de chanvre | ||

| Lait d'avoine | ||

| je suis du lait | ||

| Yaourt sans produits laitiers | ||

| Hors commerce | Dépanneurs |

| Vente au détail en ligne | |

| Détaillants spécialisés | |

| Supermarchés et hypermarchés | |

| Autres (Clubs-entrepôts, stations-service, etc.) | |

| Sur le commerce |

| Belgique |

| France |

| Allemagne |

| Italie |

| Pays-Bas |

| Russie |

| Espagne |

| Turquie |

| Royaume-Uni |

| Le reste de l'Europe |

| Catégorie | Beurre non laitier | ||

| Fromage sans produits laitiers | |||

| Crème glacée sans produits laitiers | |||

| Lait végétal | Par type de produit | Lait d'amande | |

| Lait de cajou | |||

| Lait de coco | |||

| Lait De Noisette | |||

| Lait de chanvre | |||

| Lait d'avoine | |||

| je suis du lait | |||

| Yaourt sans produits laitiers | |||

| Canal de distribution | Hors commerce | Dépanneurs | |

| Vente au détail en ligne | |||

| Détaillants spécialisés | |||

| Supermarchés et hypermarchés | |||

| Autres (Clubs-entrepôts, stations-service, etc.) | |||

| Sur le commerce | |||

| Pays | Belgique | ||

| France | |||

| Allemagne | |||

| Italie | |||

| Pays-Bas | |||

| Russie | |||

| Espagne | |||

| Turquie | |||

| Royaume-Uni | |||

| Le reste de l'Europe | |||

Définition du marché

- Alternatives laitières - Les alternatives laitières sont des aliments fabriqués à partir de lait/d'huiles à base de plantes au lieu de leurs produits d'origine animale habituels, tels que le fromage, le beurre, le lait, la crème glacée, le yaourt, etc. Les alternatives au lait à base de plantes ou non laitières sont en croissance rapide. segment dans la nouvelle catégorie de développement de produits alimentaires des boissons fonctionnelles et spécialisées à travers le monde.

- Beurre non laitier - Le beurre non laitier est une alternative au beurre végétalien fabriqué à partir dun mélange dhuiles végétales. Avec laugmentation des régimes alternatifs comme le végétarisme, le véganisme et lintolérance au gluten, le beurre végétal est un substitut sain et non laitier au beurre normal.

- Crème glacée sans produits laitiers - Les glaces à base de plantes sont une catégorie en pleine croissance. La crème glacée sans produits laitiers est un type de dessert préparé sans aucun ingrédient dorigine animale. Ceci est généralement considéré comme un substitut à la crème glacée ordinaire pour ceux qui ne peuvent pas ou ne mangent pas de produits d'origine animale ou dérivée d'animaux, notamment les œufs, le lait, la crème ou le miel.

- Lait végétal - Les laits végétaux sont des substituts du lait fabriqués à partir de fruits à coque (par exemple, noisettes, graines de chanvre), de graines (par exemple, sésame, noix, noix de coco, noix de cajou, amandes, riz, avoine, etc.) ou de légumineuses (par exemple, soja). Les laits à base de plantes comme le lait de soja et le lait d'amande sont populaires en Asie de l'Est et au Moyen-Orient depuis des siècles.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables requises pour les prévisions de marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon différents niveaux et fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement