Taille et parts de marché de la gestion d'infrastructure de centres de données (DCIM)

Analyse du marché de la gestion d'infrastructure de centres de données (DCIM) par Mordor Intelligence

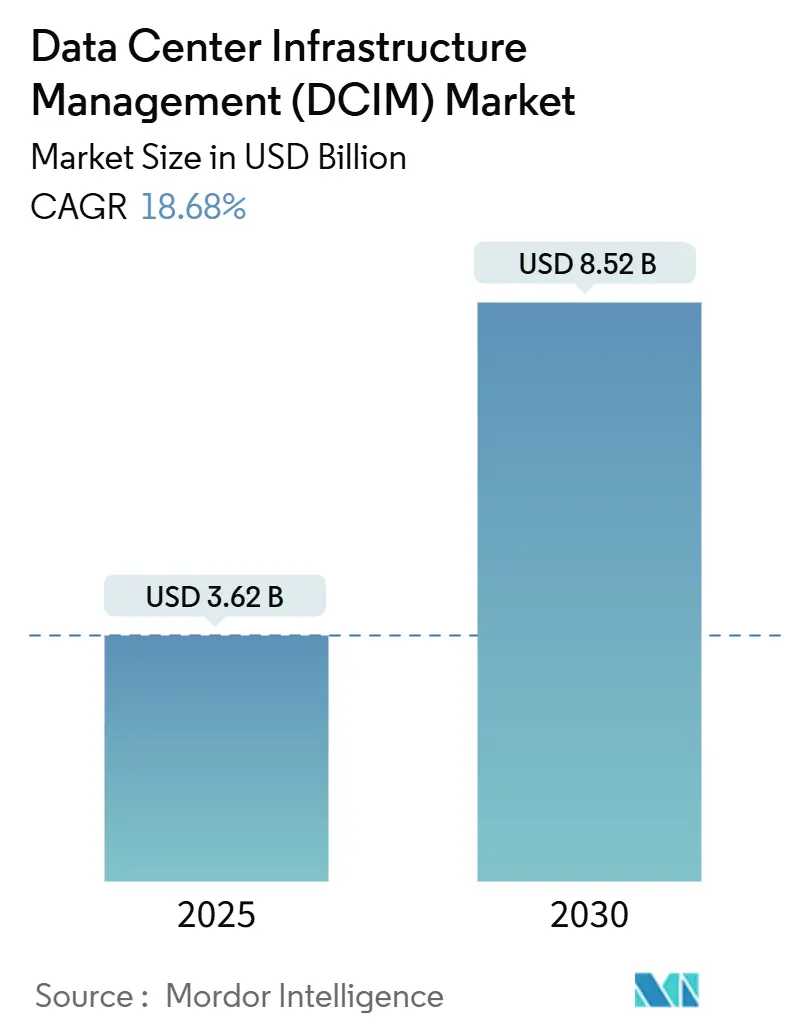

Le marché de la gestion d'infrastructure de centres de données est évalué à 3,62 milliards USD en 2025 et devrait atteindre 8,52 milliards USD d'ici 2030, avec une expansion à un TCAC de 18,68 %. La croissance est propulsée par les charges thermiques pilotées par l'IA, les règles obligatoires de divulgation de l'utilisation énergétique dans l'Union européenne, et une vague mondiale de projets hyperscale qui dépassent désormais 500 MW par campus. Les fournisseurs intègrent de plus en plus l'analytique prédictive pour répondre aux exigences de télémétrie des cyber-assurances et pour convertir la conformité réglementaire en économies d'énergie mesurables. Les services liés aux opérations DCIM gérées s'accélèrent le plus rapidement car les opérateurs de centres de données font face à des pénuries persistantes d'ingénieurs d'installations. L'activité concurrentielle se concentre sur des portefeuilles intégrés matériel-logiciel qui optimisent le refroidissement, l'alimentation et l'utilisation des actifs au niveau des baies. Les investisseurs lient les coûts de financement aux métriques ESG vérifiables, transformant l'efficacité vérifiée par DCIM en différenciateur pour les nouvelles constructions et les rénovations.

Points clés du rapport

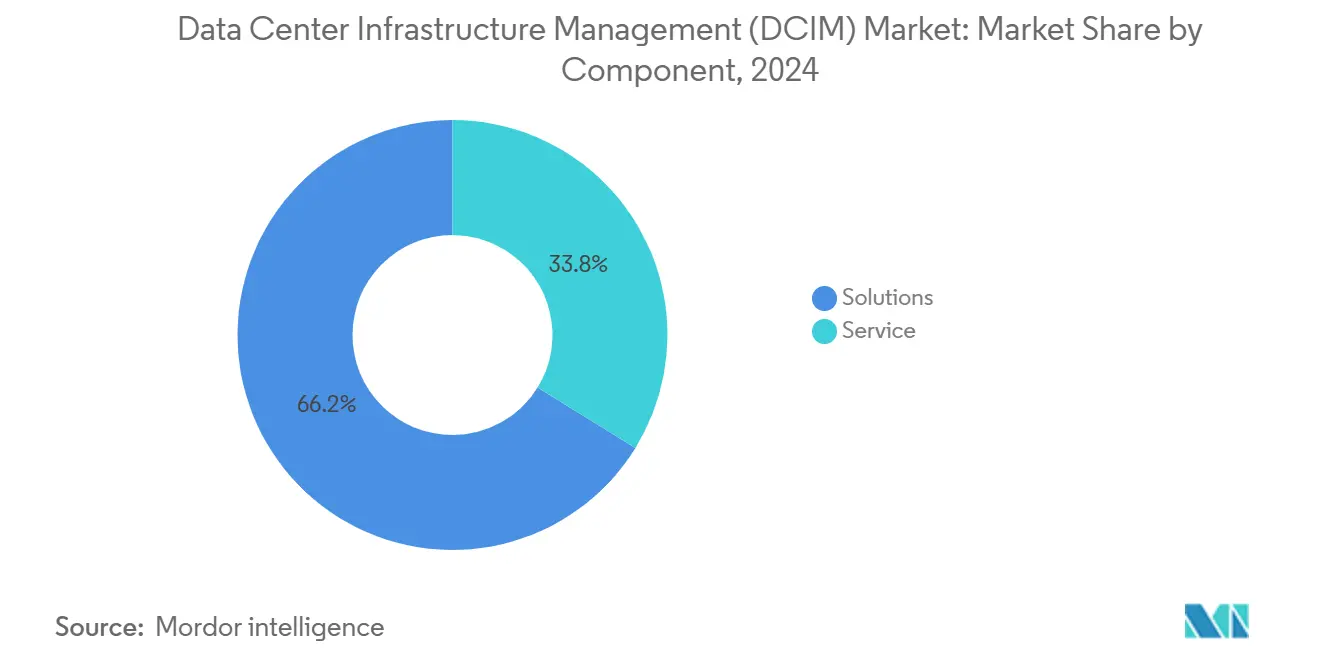

- Par composant, les solutions ont dominé avec 66,2 % de part de marché de la gestion d'infrastructure de centres de données en 2024, tandis que les services devraient croître à un TCAC de 23,34 % jusqu'en 2030.

- Par taille de centre de données, les installations massives ont détenu 35,4 % de part de revenus en 2024 ; les méga-installations devraient s'étendre à un TCAC de 21,96 % jusqu'en 2030.

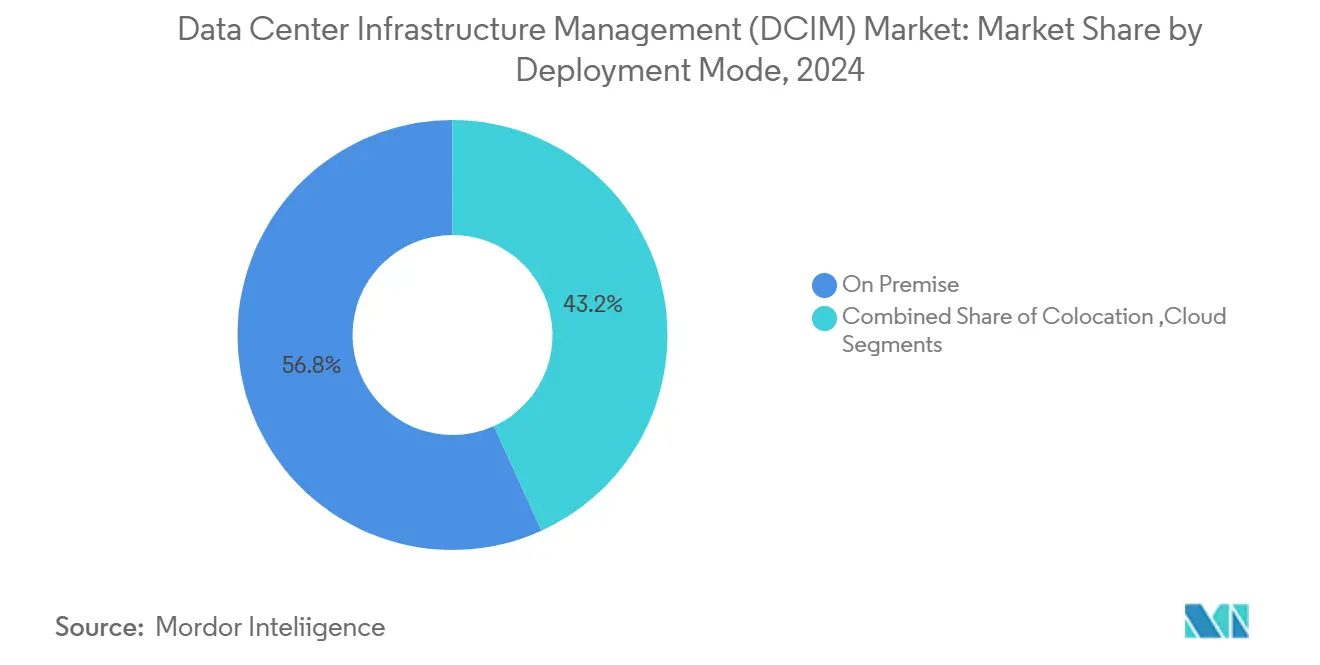

- Par mode de déploiement, sur site a conservé 56,8 % de part de la taille du marché de la gestion d'infrastructure de centres de données en 2024 ; le cloud/DCIM-en-tant-que-service est positionné pour un TCAC de 24,12 % entre 2025-2030.

- Par secteur d'utilisation finale, l'informatique et télécoms ont commandé 31,6 % des revenus de 2024, tandis que le gouvernement et défense devrait croître à un TCAC de 27,27 % jusqu'en 2030.

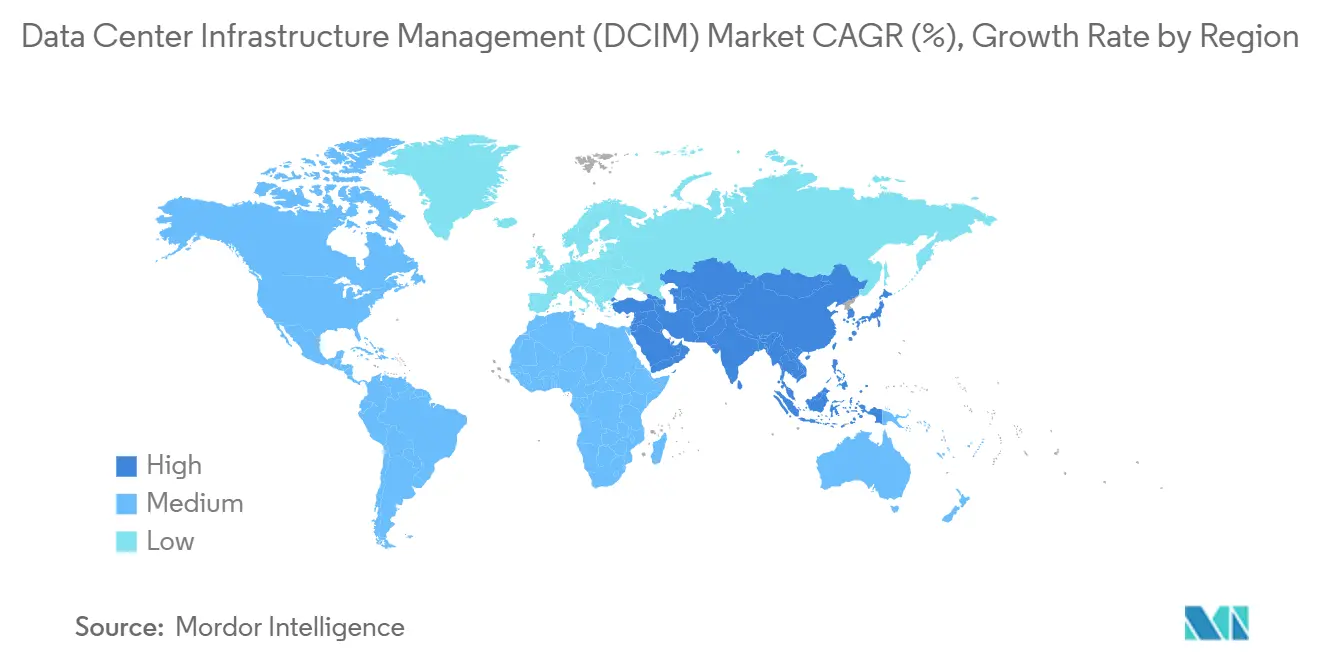

- Par géographie, l'Amérique du Nord a contribué 42,4 % des revenus en 2024 ; l'Asie-Pacifique devrait afficher un TCAC de 35,23 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la gestion d'infrastructure de centres de données (DCIM)

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Poursuite du net-zéro et divulgation énergétique obligatoire | +3.2% | Mondial, mené par l'UE | Moyen terme (2-4 ans) |

| Développements hyperscale supérieurs à 500 MW | +4.1% | Amérique du Nord et APAC ; débordement vers EMEA | Court terme (≤2 ans) |

| Expansion des centres de données edge et micro | +2.8% | Zones urbaines et industrielles mondiales | Moyen terme (2-4 ans) |

| Charges thermiques IA/ML nécessitant CFD en temps réel | +5.3% | Amérique du Nord et Chine ; marchés matures ensuite | Court terme (≤2 ans) |

| Mandats de télémétrie de cyber-assurance | +1.9% | Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Financement lié ESG associé aux métriques DCIM | +2.4% | Centres d'investisseurs institutionnels dans les marchés développés | Long terme (≥4 ans) |

| Source: Mordor Intelligence | |||

Poursuite accélérée du net-zéro et divulgation obligatoire de l'utilisation énergétique

La directive européenne sur l'efficacité énergétique exige que tous les centres de données de plus de 500 kW divulguent l'efficacité de l'utilisation de l'énergie, l'efficacité de l'utilisation du carbone et l'efficacité de l'utilisation de l'eau d'ici septembre 2024, repositionnant le DCIM d'un logiciel d'optimisation optionnel vers une infrastructure de conformité obligatoire.[1]Commission européenne, ' Articles de la directive sur l'efficacité énergétique pour les centres de données ', ec.europa.eu Les opérateurs qui ont déployé le DCIM en temps réel rapportent 18 % d'économies d'énergie grâce aux prévisions de capacité dynamique, démontrant des retours tangibles sur les dépenses réglementaires. Les multinationales standardisent maintenant des piles DCIM identiques dans chaque installation pour rationaliser les rapports de durabilité et éviter les audits spécifiques aux régions. La demande se propage au-delà de l'Europe car les investisseurs exigent des divulgations ESG harmonisées. La directive couvre également les centres consommant près de 3 % de l'électricité de l'UE, de sorte que les gains d'efficacité supplémentaires se traduisent par un allègement du réseau à l'échelle régionale.

Développements hyperscale dépassant les clusters de 500 MW

Les investissements à l'échelle de campus tels que le projet de 10 milliards USD de Compass Datacenters dans le Mississippi nécessitent des plateformes DCIM qui coordonnent des milliers de baies à travers des modules de puissance et de refroidissement modulaires.[2]Compass Datacenters, ' Annonce du campus Mississippi ', compassdatacenters.com Les systèmes de gestion de bâtiment traditionnels ne peuvent pas fournir de télémétrie au niveau des baies ou d'alertes prédictives de défaillance à l'échelle gigawatt. L'intégration avec des modules de puissance préfabriqués, illustrée par l'accord d'approvisionnement pluriannuel de Siemens, resserre le lien entre le logiciel DCIM et l'infrastructure électrique.[3]Siemens AG, ' Accord de modules modulaires Compass Datacenters ', siemens.com Les opérateurs priorisent la visualisation en temps réel du flux d'air et de la capacité pour réduire les dépenses d'exploitation à mesure que l'intensité capitalistique augmente. Le passage à des empreintes de 500 MW et plus ancre ainsi le DCIM au cœur des études de faisabilité de projet.

Prolifération des centres de données edge et micro pour 5G/IoT

Les déploiements edge fonctionnant à un TCAC de 37,9 % utilisent des boîtiers compacts consommant 2-10 kW dans les points de vente, usines et bases de tours cellulaires. Les tableaux de bord DCIM centralisés donnent aux opérateurs une visibilité sur des centaines de sites non supervisés, réduisant les déplacements de camions et améliorant la réponse aux incidents. Les fournisseurs de refroidissement liquide expédient maintenant des modules plug-and-play avec des connexions DCIM intégrées pour assurer un fonctionnement sûr dans des environnements non contrôlés. Les entreprises de commerce de détail, logistique et industrielles considèrent le DCIM basé sur le cloud comme critique pour maintenir les actifs distribués en ligne car le talent d'ingénierie sur site est rare. Par conséquent, les feuilles de route des fournisseurs incluent de plus en plus des agents légers qui étendent l'analytique DCIM de base au réseau edge.

Charges thermiques pilotées par IA/ML exigeant un DCIM couplé CFD en temps réel

Les baies équipées de plateaux GPU atteignent 50 kW, bien au-dessus des seuils pour la planification conventionnelle du flux d'air. Les opérateurs adoptent le refroidissement liquide associé au DCIM qui surveille le débit, la température du liquide de refroidissement et les différentiels de pression. Les jumeaux numériques en temps réel permettent aux charges de travail de se déplacer avant que les points chauds ne se matérialisent, réduisant les coûts de refroidissement de 25-40 % et prolongeant la durée de vie des composants. Les fournisseurs intègrent l'orchestration d'apprentissage automatique pour que les points de consigne s'auto-ajustent en quelques secondes lors des pics de charge de travail. Les usines d'IA conçues par les fournisseurs de GPU spécifient maintenant le DCIM dans le cadre de l'architecture de référence pour s'assurer que la densité de calcul ne dépasse pas la capacité thermique.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Complexité persistante d'intégration OT-IT et chevauchement BMS hérité | -2.1% | Mondial, avec un impact plus élevé dans les marchés matures avec infrastructure héritée | Moyen terme (2-4 ans) |

| Inquiétudes de souveraineté des données concernant les plateformes DCIM hébergées dans le cloud | -1.8% | APAC et industries réglementées mondialement, avec des exigences nationales variables | Long terme (≥ 4 ans) |

| Pénurie d'ingénieurs d'installations maîtrisant le DCIM | -2.7% | Mondial, avec un impact aigu en Amérique du Nord et en Europe | Court terme (≤ 2 ans) |

| Densités de baies IA croissantes dépassant les rénovations de réseaux de capteurs | -1.6% | Amérique du Nord et Chine, s'étendant aux marchés hyperscale mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Complexité persistante d'intégration OT-IT et chevauchement BMS hérité

Les systèmes de gestion de bâtiment hérités s'appuient souvent sur des protocoles propriétaires qui n'interopèrent pas avec les API DCIM modernes. Les opérateurs dupliquent alors capteurs et tableaux de bord, gonflant à la fois capex et opex tout en manquant encore d'un inventaire d'actifs unifié. Les projets de middleware personnalisés ajoutent des mois aux calendriers de déploiement et augmentent les coûts de cycle de vie car les mises à niveau doivent être recodées. Dans les domaines multi-fournisseurs, chaque entrepreneur mécanique peut verrouiller la fonctionnalité dans des chaînes d'outils fermées, entravant l'optimisation énergétique holistique.

Inquiétudes de souveraineté des données concernant les plateformes DCIM hébergées dans le cloud

Les réglementations dans des marchés tels que l'Inde, l'Indonésie et la Corée du Sud insistent pour que les données opérationnelles restent sur le sol local. Les opérateurs de services financiers et de défense hésitent donc à adopter le DCIM SaaS même lorsque l'analytique est supérieure. Les fournisseurs répondent avec des architectures hybrides qui gardent la télémétrie brute sur site mais poussent les métadonnées anonymisées vers le cloud pour la modélisation avancée. Néanmoins, les mandats de souveraineté compliquent les projets de standardisation mondiale et prolongent les cycles d'évaluation.

Analyse des segments

Par composant : poussée des services en raison de la pénurie de compétences

Les revenus des services devraient grimper à un TCAC de 23,34 % car 58 % des opérateurs rapportent des difficultés à embaucher des ingénieurs d'installations qualifiés. Les déploiements de gestion d'actifs passent maintenant des implémentations basées sur des projets aux cadres d'abonnement qui regroupent l'optimisation continue. Les services gérés absorbent également la complexité du réglage des boucles de refroidissement liquide qui accompagnent les clusters d'IA. Bien que les solutions aient détenu 66,2 % de part de marché de la gestion d'infrastructure de centres de données en 2024, l'essor des contrats basés sur les résultats pointe vers un avenir centré sur les services. Les entreprises préfèrent plafonner les frais généraux de main-d'œuvre en externalisant l'étalonnage des capteurs, la gestion des micrologiciels et les rapports de conformité.

La demande pour les fonctions de gestion de réseau et de connectivité augmente également à mesure que les nœuds edge s'étendent, tandis que la gestion de l'alimentation et du refroidissement reste critique pour les sites hyperscale. Les fournisseurs conditionnent des accélérateurs d'intégration qui font le pont avec le BMS hérité pour que les clients voient un seul panneau de verre. L'évolution souligne un pivot stratégique des licences logicielles ponctuelles vers des revenus récurrents soutenus par un support expert.

Par taille de centre de données : les méga-installations stimulent la croissance

Les méga-installations, définies comme des campus de plus de 150 MW, devraient afficher un TCAC de 21,96 %, déplaçant les installations massives qui dominaient les vagues cloud antérieures. Les opérateurs centralisent les clusters d'entraînement IA car les avantages d'interconnexion GPU l'emportent sur les pénalités de latence. Les méga-campus débloquent des économies d'échelle, permettant aux boucles de refroidissement liquide d'être partagées à travers plusieurs halls et poussant l'efficacité de l'installation de refroidissement en dessous de 1,1 PUE. La taille du marché de la gestion d'infrastructure de centres de données pour ce segment s'étendra rapidement à mesure que la complexité d'orchestration se multiplie avec des comptages de capteurs se chiffrant en millions.

La migration vers les campus méga-échelle fait également germer l'innovation dans les modules de puissance modulaires et les segments de halls préfabriqués qui arrivent avec des intégrations DCIM testées en usine. Les installations d'entreprise plus petites conservent un rôle pour les charges de travail sensibles à la latence, mais les contraintes budgétaires limitent l'adoption de modules de jumeaux numériques avancés.

Par mode de déploiement : l'adoption du cloud s'accélère malgré les préoccupations de souveraineté

Les installations sur site ont conservé 56,8 % de part des revenus 2024, pourtant les modèles hébergés dans le cloud devraient croître à un TCAC de 24,12 %. Les opérateurs valorisent les plateformes SaaS pour leur déploiement de fonctionnalités continues et leur charge de maintenance réduite. Les cadres hybrides mélangent collecteurs locaux et analytique cloud, permettant la conformité avec les règles de résidence tout en donnant accès à l'optimisation pilotée par l'IA. La taille du marché de la gestion d'infrastructure de centres de données allouée aux abonnements cloud augmente donc le plus rapidement là où les règles de souveraineté permettent l'export de télémétrie chiffrée.

Les fournisseurs de colocation de gros s'appuient sur le DCIM natif cloud pour offrir aux locataires des tableaux de bord granulaires qui valident les accords de niveau de service. Les clients de colocation de détail restent meanwhile prudents car ils ne peuvent pas dicter le placement des capteurs dans l'espace blanc partagé. Cette diversité force les fournisseurs à architecturer des modèles de déploiement flexibles qui s'étendent sur les empreintes d'appliance, VM et SaaS multi-locataires.

Par secteur d'utilisation finale : le gouvernement mène la croissance en raison des impératifs de sécurité

Les organisations gouvernementales et de défense devraient enregistrer un TCAC de 27,27 %. Les directives de sécurité nationale classent de plus en plus les centres de données comme infrastructure critique qui doit répondre à des métriques strictes de temps de fonctionnement et de résilience énergétique. Les clauses obligatoires de cyber-assurance pressent également les agences d'instrumenter les installations avec télémétrie de risque en temps réel. L'industrie de la gestion d'infrastructure de centres de données gagne donc une pertinence stratégique dans la planification technologique du secteur public.

L'informatique et télécoms ont conservé 31,6 % de part de revenus en 2024. Les opérateurs intègrent le DCIM avec les piles OSS/BSS pour aligner la planification de capacité avec les prévisions de trafic réseau. Les verticales BFSI, santé et fabrication suivent de près, poussées par les audits réglementaires et les nœuds edge Industrie 4.0. L'adoption intersectorielle souligne que le DCIM a évolué d'un outil de back-office vers une priorité de niveau conseil d'administration.

Analyse géographique

L'Amérique du Nord a représenté 42,4 % des revenus 2024 grâce aux constructions hyperscale et à l'adoption précoce des centres d'entraînement IA. Les opérateurs là-bas déploient refroidissement liquide et jumeaux numériques pour pousser les densités de baies au-delà de 50 kW, amplifiant les dépenses DCIM. Les incitations d'efficacité énergétique fédérales et étatiques renforcent davantage l'argumentaire commercial pour la surveillance en temps réel.

L'Asie-Pacifique devrait croître à un TCAC de 35,23 % jusqu'en 2030 alors que la Chine vise une économie de centres de données de 125 milliards USD d'ici 2027 et que l'Inde accélère sous l'initiative Digital India. Le Japon fait face aux coûts de construction les plus élevés au monde, stimulant l'intérêt pour le DCIM automatisé pour extraire la capacité maximale de chaque mètre carré. Singapour et l'Australie agissent comme hubs régionaux, fournissant des services cloud transfrontaliers qui doivent répondre à des mandats de conformité divers.

L'Europe maintient une expansion stable sur le dos de la directive d'efficacité énergétique. Les opérateurs s'empressent de répondre aux échéances de rapport de septembre 2024, intégrant le DCIM dans les rénovations brownfield et les nouvelles constructions. Les marchés moyen-orientaux et sud-américains montrent une demande croissante alors que les fournisseurs cloud régionaux localisent l'infrastructure pour réduire la latence. L'Afrique reste naissante mais devrait adopter le DCIM léger à mesure que l'utilisation internet mobile augmente.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Paysage concurrentiel

Le marché reste modérément fragmenté. Schneider Electric a affiché une croissance organique de 19 % dans sa division systèmes au T3 2024 en vendant de manière croisée le logiciel EcoStruxure IT aux côtés d'équipements de distribution électrique. Vertiv a enregistré des ventes nettes de 2,346 milliards USD au T4 2024, en hausse de 26 %, stimulées par les systèmes de gestion thermique intégrés avec l'analytique DCIM. Siemens a élargi son portefeuille de centres de données durables via l'acquisition Danfoss Fire Safety, intégrant les contrôles environnementaux dans sa pile DCIM.

Les start-ups comme AdeptDC appliquent l'apprentissage automatique au refroidissement prédictif et défient les acteurs établis sur les économies de dépenses d'exploitation. L'espace blanc existe dans le DCIM axé edge où les fournisseurs conventionnels priorisent les clients hyperscale. L'avantage concurrentiel dépend maintenant de la conception native cloud, des API ouvertes et des bundles matériel-logiciel intégrés qui garantissent la responsabilité fournisseur unique. À mesure que les charges de travail IA augmentent, les clients favorisent les fournisseurs qui peuvent co-optimiser puissance, refroidissement et charge IT dans des fenêtres sub-secondes.

Leaders de l'industrie de la gestion d'infrastructure de centres de données (DCIM)

Vertiv Group Corp.

Schneider Electric SE

Johnson Controls International PLC

Eaton Corporation PLC

ABB Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Amazon a annoncé un investissement de 20 milliards USD dans deux complexes de centres de données en Pennsylvanie, dont un co-localisé avec la centrale nucléaire Susquehanna.

- Avril 2025 : Vertiv a rapporté des ventes nettes T1 2025 de 2,036 milliards USD, en hausse de 24 % en glissement annuel.

- Mai 2025 : Cerebras Systems a détaillé les plans pour six nouveaux centres de données pour étendre son cloud d'inférence IA de vingt fois d'ici fin 2025.

- Février 2025 : Cerebras Systems a détaillé les plans pour six nouveaux centres de données pour étendre son cloud d'inférence IA de vingt fois d'ici fin 2025.

- Janvier 2025 : Compass Datacenters a confirmé une construction de 10 milliards USD dans le comté de Lauderdale, Mississippi.

- Décembre 2024 : Siemens et Compass Datacenters ont convenu de livraisons pluriannuelles de modules de puissance moyenne tension modulaires.

Portée du rapport sur le marché mondial de la gestion d'infrastructure de centres de données (DCIM)

La gestion d'infrastructure de centres de données (DCIM) est un ensemble d'outils et de processus utilisés pour gérer les composants d'infrastructure d'un environnement de centre de données. Elle permet aux équipes informatiques de surveiller tous les composants, leurs configurations, interdépendances et performances optimales. Ceci devrait garantir que les opérations de centres de données sont efficaces et rentables

Le marché de la gestion d'infrastructure de centres de données est segmenté par type de centre de données (centres de données petits et moyens, grands centres de données et centres de données d'entreprise), type de déploiement (sur site et colocation), utilisateur final (informatique, BFSI, santé, fabrication et autres utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde).

Les tailles et prévisions de marché sont fournies en USD pour tous les segments ci-dessus.

| Solutions | Gestion des actifs et de la capacité |

| Gestion de l'alimentation et du refroidissement | |

| Gestion du réseau et de la connectivité | |

| Services | Conseil et intégration |

| Services gérés et de support |

| Petit |

| Moyen |

| Grand |

| Massif |

| Méga |

| Sur site | |

| Colocation | Colo de détail |

| Colo de gros / hyperscale | |

| Cloud / DCIM-en-tant-que-service |

| Informatique et télécoms |

| BFSI |

| Santé et sciences de la vie |

| Gouvernement et défense |

| Fabrication et industriel |

| Commerce de détail et e-commerce |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Singapour | |

| Australie | |

| Malaisie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Chili | |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par composant | Solutions | Gestion des actifs et de la capacité |

| Gestion de l'alimentation et du refroidissement | ||

| Gestion du réseau et de la connectivité | ||

| Services | Conseil et intégration | |

| Services gérés et de support | ||

| Par taille de centre de données | Petit | |

| Moyen | ||

| Grand | ||

| Massif | ||

| Méga | ||

| Par mode de déploiement | Sur site | |

| Colocation | Colo de détail | |

| Colo de gros / hyperscale | ||

| Cloud / DCIM-en-tant-que-service | ||

| Par secteur d'utilisation finale | Informatique et télécoms | |

| BFSI | ||

| Santé et sciences de la vie | ||

| Gouvernement et défense | ||

| Fabrication et industriel | ||

| Commerce de détail et e-commerce | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Singapour | ||

| Australie | ||

| Malaisie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Chili | ||

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés auxquelles répond le rapport

Siemens et Compass Datacenters ont convenu de livraisons pluriannuelles de modules de puissance moyenne tension modulaires.

De fortes densités de baies liées à l'IA, des rapports d'utilisation énergétique obligatoires dans l'UE et des projets hyperscale à grande échelle soutiennent le TCAC de 18,68 % attendu jusqu'en 2030.

Quel modèle de déploiement se développe le plus rapidement ?

Le cloud/DCIM-en-tant-que-service devrait croître à un TCAC de 24,12 % alors que les opérateurs recherchent une analytique avancée tout en équilibrant les règles de souveraineté des données.

Pourquoi les services deviennent-ils plus importants que les licences logicielles ?

Une pénurie mondiale d'ingénieurs d'installations pousse les opérateurs à externaliser la configuration, la maintenance et les rapports réglementaires sous contrats de services gérés.

Quelle région géographique ajoutera le plus de nouveaux revenus DCIM d'ici 2030 ?

L'Asie-Pacifique, avec un TCAC projeté de 35,23 %, contribuera la plus grande part supplémentaire grâce aux investissements massifs en Chine, Inde, Japon et Asie du Sud-Est.

Comment le DCIM supporte-t-il la conformité avec les mandats de durabilité ?

Les plateformes fournissent des métriques en temps réel telles que PUE et CUE, permettant aux opérateurs de répondre aux règles de divulgation et d'accéder au financement lié ESG qui récompense l'efficacité vérifiée.

Quels défis ralentissent l'adoption DCIM dans les centres de données hérités ?

L'intégration avec les systèmes propriétaires de gestion de bâtiment crée des silos techniques et augmente les coûts de projet, réduisant le ROI jusqu'à ce que les interfaces standard deviennent communes.

Dernière mise à jour de la page le: