Taille et part du marché de la construction de centres de données

Analyse du marché de la construction de centres de données par Mordor Intelligence

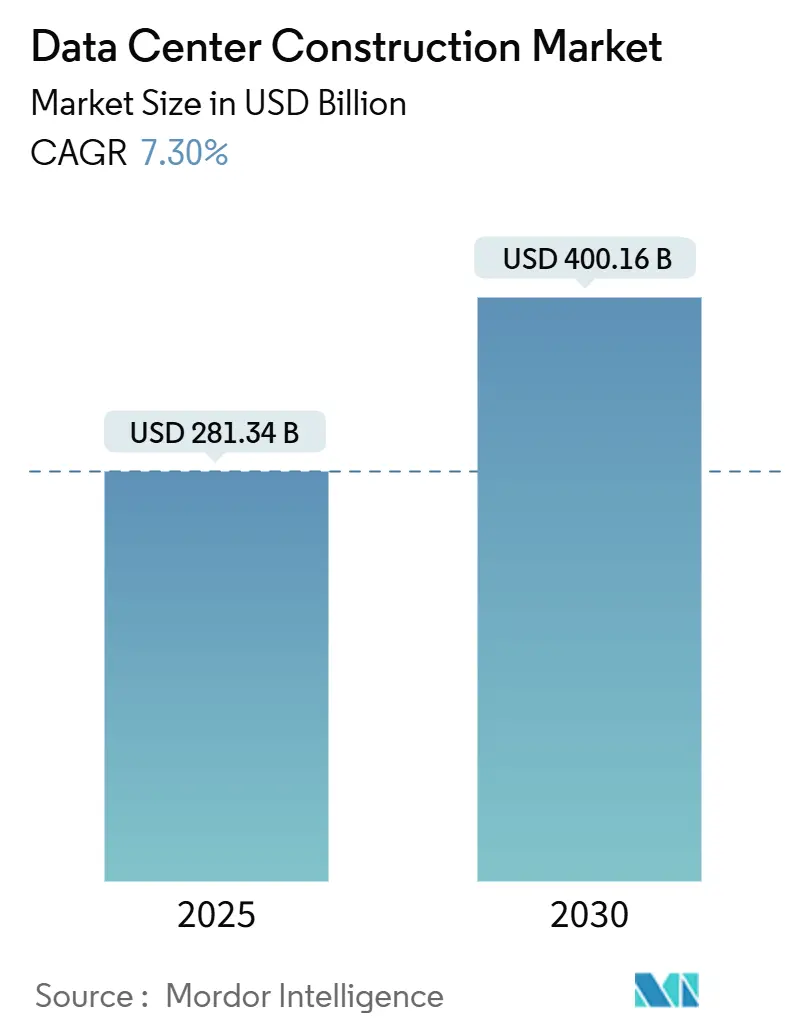

La taille du marché de la construction de centres de données devrait être évaluée à 281,34 milliards USD en 2025 et devrait atteindre 400,16 milliards USD d'ici 2030, progressant à un TCAC de 7,30 % durant 2025-2030. Cette expansion reflète la demande croissante de capacités prêtes pour l'IA, la migration généralisée vers le cloud et les déploiements edge qui rapprochent l'infrastructure numérique des utilisateurs. Les dépenses d'investissement des opérateurs hyperscale ont considérablement augmenté, se traduisant par un pipeline de construction mondial robuste qui favorise les modèles de construction standardisés et reproductibles. Cependant, les perturbations de la chaîne d'approvisionnement en transformateurs et appareillage de commutation allongent les délais de livraison à plus de 120 semaines, menaçant la certitude des calendriers et élevant les risques de projet. La pression réglementaire parallèle sur l'efficacité énergétique pousse les propriétaires à intégrer les énergies renouvelables sur site et les systèmes de récupération de chaleur dès la conception du projet, ajoutant de la complexité au design mais débloquant également l'accès aux pools de financement d'obligations vertes en croissance rapide.

Points clés du rapport

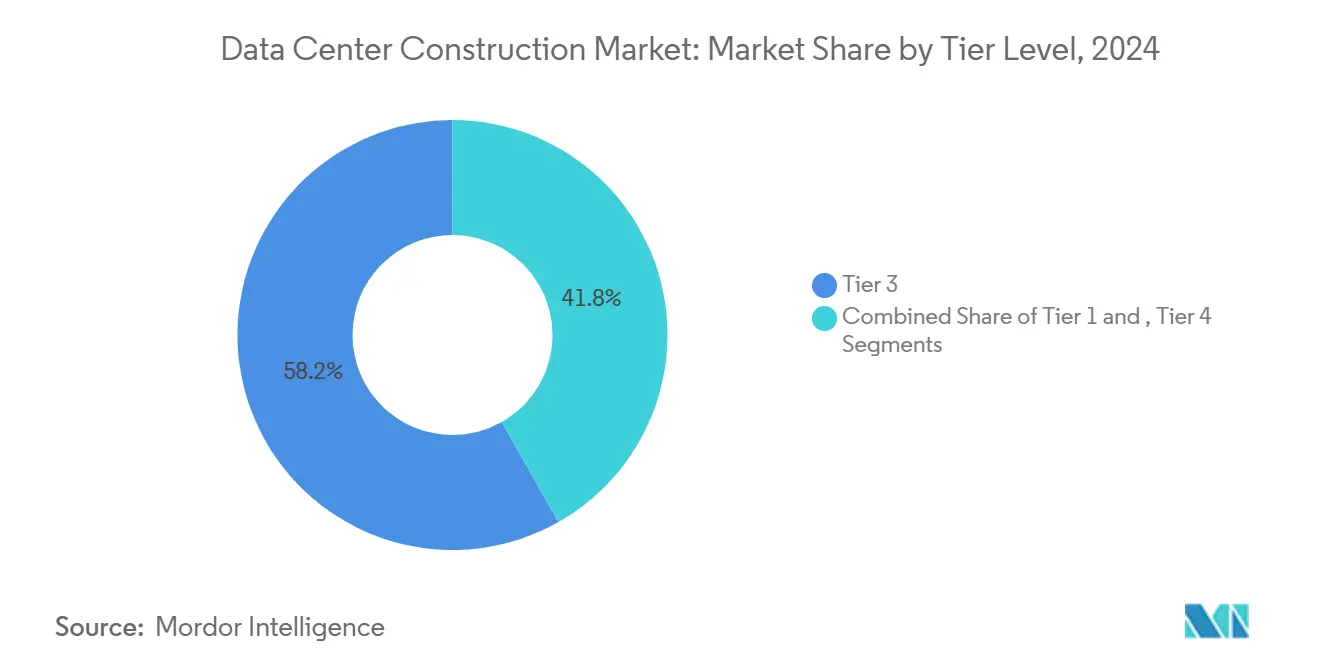

- Par classification de niveau, les installations Niveau 3 ont capturé 58,2 % de la part du marché de la construction de centres de données en 2024, tandis que le Niveau 4 devrait croître à un TCAC de 7,8 % jusqu'en 2030.

- Par type de centre de données, la colocation détenait 54,3 % de part de revenus en 2024 ; les hyperscalers auto-construits devraient s'étendre à un TCAC de 8,5 % jusqu'en 2030.

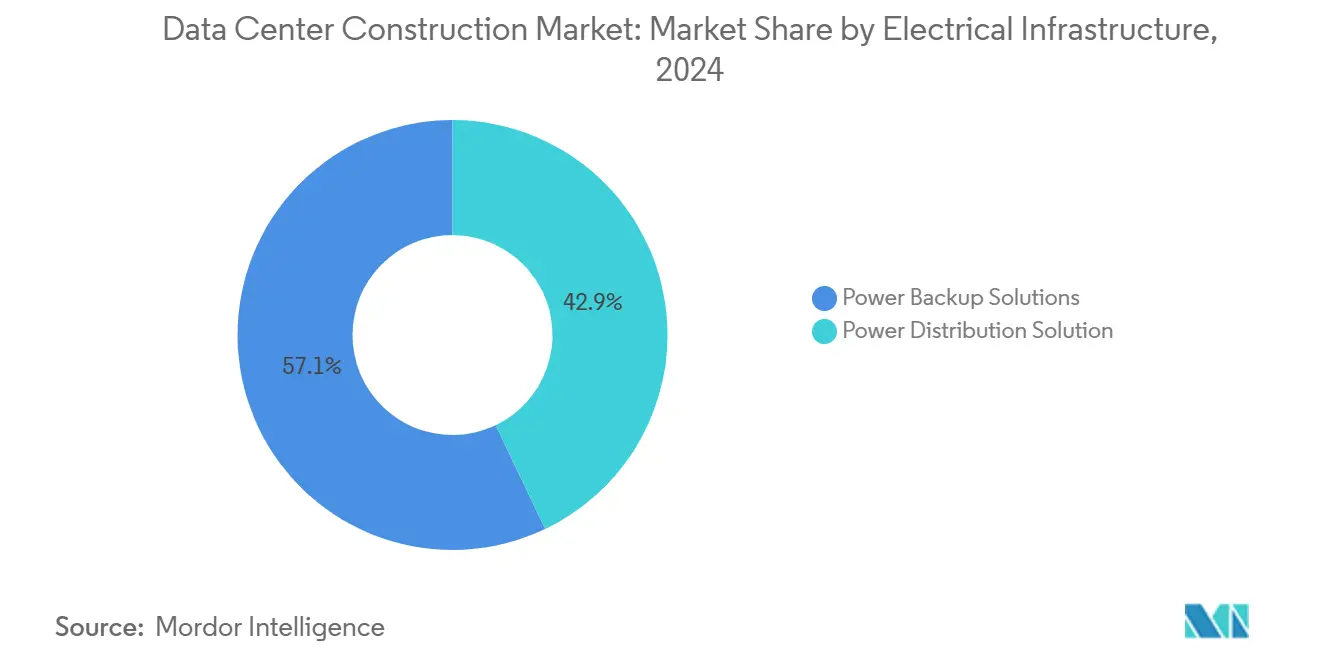

- Par infrastructure électrique, les systèmes d'alimentation de secours ont commandé une part de 57,1 % de la taille du marché de la construction de centres de données en 2024, tandis que les solutions de distribution électrique augmenteront à un TCAC de 9,3 % entre 2025-2030.

- Par infrastructure mécanique, les systèmes de refroidissement représentaient 42,7 % de la taille du marché de la construction de centres de données en 2024 ; les sous-sections serveurs et stockage progresseront à un TCAC de 8,3 % jusqu'en 2030.

- Par géographie, l'Amérique du Nord détenait 24,5 % de part en 2024 ; l'Asie-Pacifique devrait afficher le TCAC le plus rapide de 9,7 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la construction de centres de données

Analyse d'impact des moteurs

| Moteur | (~)% Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Applications cloud croissantes, IA et charges de travail de big Données | +2.1% | Mondiale, avec concentration en Amérique du Nord et Asie-Pacifique | Long terme (≥ 4 ans) |

| Adoption accélérée d'installations hyperscale | +1.8% | Amérique du Nord et UE primaires, Asie-Pacifique émergente | Moyen terme (2-4 ans) |

| Déploiements edge-informatique croissants près des centres de population | +1.2% | Centres urbains mondiaux, gains précoces dans les métropoles APAC | Moyen terme (2-4 ans) |

| Mandats d'énergies renouvelables façonnant la conception d'installations | +0.9% | Leadership réglementaire UE, Amérique du Nord suivant | Long terme (≥ 4 ans) |

| Constructions préfabriquées / modulaires réduisant le délai de mise sur le marché | +0.7% | Adoption mondiale, déploiement avancé en Amérique du Nord | Court terme (≤ 2 ans) |

| Financement d'obligations vertes lié à l'ESG débloquant les capex | +0.6% | Marchés primaires Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Applications cloud croissantes, IA et charges de travail de big data

Les racks IA haute densité exigent maintenant 50-100 kW par rack, changeant fondamentalement les briefs de conception et favorisant le refroidissement liquide par rapport aux systèmes à air traditionnels.[1]Microsoft Corporation, "AI Infrastructure Investment Update 2025," microsoft.com Microsoft seul un réservé 80 milliards USD en CAPEX 2025 pour l'infrastructure IA, poussant les constructeurs à concevoir des campus à l'échelle du gigawatt avec des alimentations redondantes 400 kV et des sous-stations sur site. La demande en cuivre pour ces constructions est déjà six fois le niveau des installations cloud conventionnelles, ce qui soutient un segment commercial spécialisé croissant pour l'installation avancée de gestion thermique. Des projets comme le campus 1,2 GW de Crusoe au Texas illustrent comment le marché de la construction de centres de données étend les pratiques de construction traditionnelles, nécessitant des blocs modulaires, des réservoirs d'immersion de classe mégawatt et des stratégies de permis rapides qui suivent le rythme des feuilles de route de calcul IA.

Adoption accélérée d'installations hyperscale

La capacité hyperscale devrait tripler d'ici 2030, représentant la plupart des surfaces supplémentaires ajoutées dans le monde. L'installation Vantage de Turner Construction de 2 milliards USD dans l'Ohio, avec 192 MW de puissance IT, illustre l'approche standardisée de construction répétée qui réduit les coûts unitaires via l'approvisionnement en vrac et les Palettes préfabriqués. Bien que le modèle assure des économies d'échelle, il concentre l'activité dans les marchés riches en énergie, resserrant la disponibilité de main-d'œuvre et poussant les primes salariales au-dessus de 20 % dans des régions comme la Virginie du Nord et Dublin. Les structures financières dépendent d'accords d'achat d'énergie de plusieurs milliards de dollars, ce qui signifie que les files d'attente d'interconnexion des services publics et les objectifs d'énergie propre dictent souvent le phasage de construction.[2]Siemens AG, "Compass Datacenters Framework Agreement," siemens.com

Déploiements edge-computing croissants près des centres de population

Les services critiques en latence nécessitent des micro-installations de 1-10 MW situées dans un rayon de 50 km des zones urbaines denses, poussant les contractants à convertir des entrepôts, structures de stationnement et coques de vente au détail en nœuds IT renforcés. Le site de 32 MW de Kevlinx à Bruxelles atteint une latence sub-5 ms vers Paris, Francfort et Amsterdam, un résultat qui privilégie les dispositions de racks verticaux, le blindage acoustique et les façades respectueuses de la communauté. Le zonage urbain ajoute des couches de complexité, avec 53 municipalités américaines adoptant des ordonnances de bruit ou d'apparence qui influencent la sélection d'équipements et les matériaux de façade. Les programmes de construction s'appuient donc sur des kits modulaires pré-approuvés pour les codes sismiques et incendie pour réduire les fenêtres de mise en service à moins de 30 semaines, un avantage de plus en plus prisé par les opérateurs télécom cherchant une capacité edge 5G rapide.

Mandats d'énergies renouvelables façonnant la conception d'installations

La Directive sur l'efficacité énergétique de l'UE oblige les centres de données au-dessus de 100 kW à divulguer les métriques énergétiques annuelles, poussant les propriétaires à intégrer le solaire sur site, le stockage par batterie et la réutilisation de chaleur résiduelle dans les premières étapes de conception.[3]European Commission, " EU Energy Policy," energy.ec.europa.euLa Loi californienne sur la responsabilité des données d'entreprise climatiques étend une transparence similaire aux opérateurs américains à partir de 2026. Le campus alimenté par géothermie de Meta au Nouveau-Mexique démontre la convergence des disciplines de construction et d'infrastructure renouvelable, combinant 2,5 MWh de stockage lithium-ion avec 50 MW de dissipateurs thermiques de capture d'air direct pour compenser la consommation du réseau. Les projets qui atteignent un PUE en dessous de 1,15 obtiennent des taux de financement préférentiels sur les obligations vertes, ajoutant une incitation du marché des capitaux à la conception efficace.

Analyse d'impact des contraintes

| Contrainte | (~)% Impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Escalade des coûts immobiliers, d'installation et de maintenance | -1.4% | Mondiale, aiguë en Amérique du Nord et centres urbains UE | Court terme (≤ 2 ans) |

| Limites plus strictes de consommation d'énergie et de conformité carbone | -0.8% | Leadership réglementaire UE, expansion mondiale | Moyen terme (2-4 ans) |

| Pénurie de main-d'œuvre qualifiée pour le refroidissement liquide avancé | -0.9% | Mondiale, particulièrement aiguë en Amérique du Nord | Court terme (≤ 2 ans) |

| Volatilité de la chaîne d'approvisionnement en équipements électriques haute capacité | -1.1% | Chaînes d'approvisionnement mondiales, variations régionales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Escalade des coûts immobiliers, d'installation et de maintenance

Les pénuries de main-d'œuvre superposées à une prime salariale de 20 % pour les électriciens et monteurs de tuyauterie à travers le cluster de 3,5 GW de Virginie du Nord, contraignent la disponibilité des contractants et étendent les calendriers de projet. Les développeurs explorent de plus en plus les métropoles secondaires comme Phoenix et Madrid, où le terrain et l'énergie restent comparativement peu chers. Les accords d'achat en gros pour les solives en acier et l'appareillage de commutation plus les couvertures à long terme sur le cuivre sous-tendent maintenant les stratégies de contrôle des coûts chez des entreprises comme DPR Construction, qui un achevé un campus de 100 MW au Texas sur une base de prix fixe malgré des intrants de matières premières volatiles. L'encadrement en acier reste avantageux en coût, avec des débours de cycle de vie de 20 ans de 350 000 USD comparés à 670 000-1,1 million USD pour les coques en béton traditionnelles.

Volatilité de la chaîne d'approvisionnement en équipements électriques haute capacité

Les délais pour les transformateurs 230-kV ont gonflé à 115-130 semaines après 2020, alors que les projets d'électrification ont tendu la capacité de fabrication et les prix de l'acier à grains orientés ont plus que doublé. Quatre-vingt-dix pour cent des services publics américains appartenant à des investisseurs signalent un risque de pénurie de transformateurs moyen à élevé, incitant aux clauses d'approvisionnement anticipé et aux conceptions alternatives qui divisent les grandes unités en modules parallèles de 60 MVA, plus faciles à sourcer. L'expansion de capacité de 250 millions USD de Hitachi Energy vise à soulager l'arriéré d'ici 2027, mais les contraintes provisoires obligent les constructeurs à émettre des bons de commande au stade de conception schématique, verrouillant des créneaux rares des mois avant le démarrage. Une volatilité similaire affecte les collecteurs de refroidissement liquide et les moteurs de ventilateurs CRAH, stimulant les salles d'alimentation modulaires et les nomenclatures à double source comme tactiques standard d'atténuation des risques.

Analyse par segment

Par type de niveau : Le Niveau 4 mission-critique stimule la croissance premium

Les actifs Niveau 3 ont conservé 58,2 % de la part du marché de la construction de centres de données en 2024, renforçant leur rôle comme standard d'entreprise de facto grâce aux profils de redondance et capex équilibrés. Pendant ce temps, la demande Niveau 4 devrait croître à 7,8 % TCAC jusqu'en 2030 alors que les banques, bourses et mandats cloud du secteur public paient des primes pour 99,995 % de disponibilité. Les projets Niveau 4 doublent souvent la complexité de construction : doubles alimentations de services publics, trains d'alimentation 2N et zones de feu compartimentées gonflent les budgets jusqu'à 70 % par rapport aux plans Niveau 2. La construction modulaire Niveau 4 de Turner Construction en Caroline du Nord un réduit le temps de mise en service de 15 % en utilisant des modules d'alimentation testés en usine, illustrant comment l'innovation tempère l'escalade des coûts.

Les développeurs pèsent également l'économie du cycle de vie. Le marché de la construction de centres de données voit donc des consortiums de conception-construction en hausse qui intègrent mécanique, électrique et contrôles pour certifier Niveau 4 à la première mise sous tension. Les refroidisseurs préfabriqués et segments UPS conteneurisés permettent l'échelle sans sacrifier la conformité Niveau 4, soutenant les déploiements multi-phases qui alignent les dépenses avec la croissance de la demande.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de centre de données : Les hyperscalers défient la dominance de la colocation

La colocation un conservé 54,3 % des revenus 2024, soulignant sa proposition de valeur de flexibilité multi-locataire et de rapidité de mise sur le marché. Cependant, les hyperscalers auto-construits s'élargiront à 8,5 % TCAC jusqu'en 2030, reflétant les mouvements stratégiques des géants du cloud pour posséder l'infrastructure centrale. Le campus Meta Louisiane de 10 milliards USD utilise une disposition de 4 millions de pieds carrés dédiée aux clusters d'entraînement IA et soutenue par un PPA solaire de 600 MW, soulignant comment les économies d'échelle penchent vers les modèles propriétaire-opérateur. Les opérateurs de colocation répondent en offrant des halls construits sur mesure et des étages prêts pour le refroidissement liquide, préservant la pertinence au milieu de l'expansion hyperscale.

Les modalités de construction divergent. Les halls de colocation nécessitent des dispositions de cages flexibles, confinement d'allée chaude et salles de rencontre partagées qui accommodent diverses densités de locataires. Les hyperscalers préfèrent plutôt des blocs de 12 MW répliqués de manière cookie-cutter pour réduire le capex par MW de 20 %. Les cadres structurels en acier assemblés en usine arrivent sur site pré-soudés, réduisant les temps d'érection à trois semaines pour un bâtiment de 30 MW. En conséquence, le marché de la construction de centres de données segmente de plus en plus les fournisseurs EPC en accords-cadres globaux de plusieurs milliards de dollars pour les hyperscalers et accords-cadres régionaux pour la demande edge et d'entreprise.

Par infrastructure électrique : L'innovation de distribution électrique s'accélère

Les systèmes d'alimentation de secours ont capturé 57,1 % de part de la taille du marché de la construction de centres de données en 2024, reflétant les dépenses indispensables UPS et génératrices diesel. Les conceptions prospectives mettent l'accent sur les topologies UPS moyenne tension appariées avec des batteries lithium-ion qui réduisent l'empreinte de 50 % et étendent l'autonomie à 5 minutes pour les accélérateurs IA. Les solutions de distribution électrique devraient dépasser les dépenses globales avec 9,3 % TCAC, stimulées par les barres omnibus 48 VDC, étagères d'alimentation arrière et comptage intelligent de circuits de dérivation.

L'installation IA Crusoe Energy intègre des alimentateurs 26 kV directement sur les réservoirs d'immersion hébergeant 100 000 GPU, illustrant comment le calcul haute densité remodèle les dispositions électriques. Les contractants pré-assemblent maintenant les tableaux de distribution dans des conteneurs ISO équipés de contrôles PXIe redondants, les expédiant pour des interconnexions plug-and-play sur site. Cette tendance augmente la demande d'électriciens qualifiés en coordination d'arc-flash moyenne tension et comptage CT fibre optique, aiguisant la pression de pénurie de main-d'œuvre déjà visible en 2025.

Par infrastructure mécanique : Les systèmes de refroidissement mènent la révolution thermique

Les systèmes de refroidissement comprenaient 42,7 % des allocations mécaniques en 2024 alors que la densité de chaleur des serveurs un grimpé. Les accélérateurs IA produisent des points chauds concentrés dépassant 1 000 W par puce, incitant l'adoption de boucles liquides direct-to-chip et réservoirs d'immersion. Les dépenses mécaniques serveurs et stockage devraient augmenter à 8,3 % TCAC, reflétant les reconceptions de châssis optimisées pour les collecteurs de plaques froides qui réduisent la puissance de pompage de 25 %.

Les unités de distribution de liquide de refroidissement de LiquidStack atteignent des niveaux PUE près de 1,02, validant l'argument commercial malgré un coût initial plus élevé. Les constructeurs doivent donc accommoder les en-têtes en acier inoxydable, tapis de détection de fuite en fibre et refroidisseurs secs redondants. Les modules de refroidissement préfabriqués raccourcissent les délais de soudage sur le terrain et standardisent la qualité, atténuant l'une des plus grandes sources de retards de mise en service. En Chine, le projet de 232 modules préfabriqués de Huawei un réduit les déchets sur site de 80 % et un été achevé en six mois, démontrant comment les systèmes mécaniques modulaires s'adaptent à travers les géographies.

Analyse géographique

L'Allemagne se dresse comme la pierre angulaire du marché européen de la construction de centres de données, commandant approximativement 6 % de la taille mondiale du marché de la construction de centres de données en 2024. L'infrastructure numérique robuste du pays, particulièrement concentrée dans les centres majeurs comme Francfort, Berlin et Hambourg, continue d'attirer des investissements significatifs des géants technologiques mondiaux. L'engagement de la nation au développement durable des centres de données est évident à travers des réglementations strictes d'efficacité énergétique et l'adoption croissante de sources d'énergie renouvelable. Francfort, en particulier, un émergé comme un centre numérique critique, bénéficiant de sa localisation européenne centrale et de sa connectivité fibre étendue. Le paysage des centres de données du pays est encore renforcé par son écosystème technologique avancé, sa main-d'œuvre qualifiée et son environnement politique stable. Les centres de données allemands se concentrent de plus en plus sur les technologies de refroidissement innovantes et les pratiques de construction durables, établissant de nouveaux standards pour la responsabilité environnementale dans l'industrie.

Paysage concurrentiel

Le marché de la construction de centres de données demeure modérément fragmenté. Turner Construction, DPR Construction et AECOM ancrent le niveau supérieur avec de profondes références hyperscale et des modèles de livraison conception-construction, sécurisant des contrats-cadres multi-années. L'appétit M&un s'est intensifié en 2024 alors que les acteurs stratégiques chassaient l'intégration verticale : l'achat de 1,4 milliard USD de Fibrebond par Eaton un apporté la fabrication modulaire d'acier en interne, tandis que Siemens s'est associé avec Compass Datacenters pour des salles électriques personnalisées qui réduisent les cycles de construction à neuf mois.

Les spécialistes régionaux comme Skanska et Samsung C&T défendent leur part à travers l'expertise réglementaire locale et les réseaux de main-d'œuvre. Ces entreprises s'associent de plus en plus avec des EPC globaux sur des coentreprises pour des mégaprojets comme le campus IA suédois de 10 milliards USD de Brookfield, équilibrant l'échelle d'approvisionnement mondial avec la compétence d'exécution locale. Pendant ce temps, les perturbateurs incluant Clayco Compute et Cupix exploitent les jumeaux numériques et la technologie de capture de réalité pour améliorer la productivité sur le terrain, remportant des portions de portées edge et de rénovation précédemment dominées par les incumbents.

Leaders de l'industrie de la construction de centres de données

-

AECOM

-

Turner Construction Co.

-

DPR Construction

-

Jacobs Solutions Inc.

-

Skanska AB

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Amazon un confirmé un investissement de 20 milliards USD pour des campus en Pennsylvanie près de centrales nucléaires, créant 1 250 emplois.

- Juin 2025 : Vantage Données Centers un clôturé un financement de titrisation adossé à des actifs de 720 millions EUR (821 millions USD) pour quatre sites allemands évalués à 1 milliard USD.

- Juin 2025 : Brookfield un dévoilé un plan de centres de données IA de 10 milliards USD en Suède, visant 600 MW de capacité alimentée par des renouvelables.

- Mai 2025 : BSO un lancé DataOne, un campus français de 15 MW évolutif à 400 MW d'ici 2028 sur 100 % renouvelables avec 1,06-1,15 PUE.

Portée du rapport mondial du marché de la construction de centres de données

La construction de centres de données combine les processus physiques utilisés pour construire une installation de centre de données. Elle enchaîne les standards de construction avec les exigences d'environnement opérationnel du centre de données.

Le marché mondial de la construction de centres de données est segmenté par infrastructure (infrastructure électrique (solution de distribution électrique (PDU, commutateurs de transfert, appareillage de commutation, panneaux électriques et composants, autres)), solution d'alimentation de secours (ups, générateurs), service - conception et conseil, intégration, support et maintenance)), (infrastructure mécanique (systèmes de refroidissement (refroidissement par immersion, refroidissement direct-to-chip, échangeur de chaleur porte arrière, refroidissement en rangée et en rack)), racks, autre infrastructure mécanique)), construction générale)), par type de niveau (Niveau 1 et 2, Niveau 3, et Niveau 4), par utilisateur final (banque, services financiers et assurance, informatique et télécommunications, gouvernement et défense, soins de santé, et autre utilisateur final), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, et Moyen-Orient et Afrique). Les tailles de marché et prévisions sont fournies en valeurs USD pour tous les segments ci-dessus.

| Niveau 1 et 2 | Niveau 3 | ||

| Niveau 4 | |||

| Par type de centre de données | Colocation | ||

| Hyperscalers auto-construits (CSP) | |||

| Entreprise et Edge | |||

| Par infrastructure | Par infrastructure électrique | Solution de distribution électrique | |

| Solutions d'alimentation de secours | |||

| Par infrastructure mécanique | Systèmes de refroidissement | ||

| Racks et armoires | |||

| Serveurs et stockage | |||

| Autre infrastructure mécanique | |||

| Construction générale | |||

| Service - Conception et conseil, intégration, support et maintenance | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | Moyen-Orient | Pays du Conseil de coopération du Golfe | |

| Turquie | |||

| Israël | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Égypte | |||

| Nigeria | |||

| Reste de l'Afrique | |||

| Par type de niveau | Niveau 1 et 2 | Niveau 3 | ||

| Niveau 4 | ||||

| Par type de centre de données | Colocation | |||

| Hyperscalers auto-construits (CSP) | ||||

| Entreprise et Edge | ||||

| Par infrastructure | Par infrastructure électrique | Solution de distribution électrique | ||

| Solutions d'alimentation de secours | ||||

| Par infrastructure mécanique | Systèmes de refroidissement | |||

| Racks et armoires | ||||

| Serveurs et stockage | ||||

| Autre infrastructure mécanique | ||||

| Construction générale | ||||

| Service - Conception et conseil, intégration, support et maintenance | ||||

| Par géographie | Amérique du Nord | États-Unis | ||

| Canada | ||||

| Mexique | ||||

| Amérique du Sud | Brésil | |||

| Argentine | ||||

| Reste de l'Amérique du Sud | ||||

| Europe | Allemagne | |||

| Royaume-Uni | ||||

| France | ||||

| Italie | ||||

| Espagne | ||||

| Russie | ||||

| Reste de l'Europe | ||||

| Asie-Pacifique | Chine | |||

| Japon | ||||

| Inde | ||||

| Corée du Sud | ||||

| Australie et Nouvelle-Zélande | ||||

| Reste de l'Asie-Pacifique | ||||

| Moyen-Orient et Afrique | Moyen-Orient | Pays du Conseil de coopération du Golfe | ||

| Turquie | ||||

| Israël | ||||

| Reste du Moyen-Orient | ||||

| Afrique | Afrique du Sud | |||

| Égypte | ||||

| Nigeria | ||||

| Reste de l'Afrique | ||||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché de la construction de centres de données ?

Le marché se situe à 281,34 milliards USD en 2025 et devrait croître à 400,16 milliards USD d'ici 2030.

Quelle région s'étend le plus rapidement dans la construction de centres de données ?

L'Asie-Pacifique mène la croissance avec un TCAC projeté de 9,7 % jusqu'en 2030, alimenté par de gros investissements en Chine, Inde et Asie du Sud-Est.

Pourquoi les centres de données Niveau 4 gagnent-ils du terrain ?

Les sites Niveau 4 offrent 99,995 % de disponibilité, attirant des secteurs comme le trading financier qui font face à des coûts d'arrêt au-dessus de 100 000 USD par heure.

Comment les contraintes de chaîne d'approvisionnement affectent-elles les projets ?

Les délais de transformateurs se sont étendus au-delà de 120 semaines, forçant les propriétaires à passer commande aux premières étapes de conception et explorer des solutions électriques modulaires.

Quelle approche de construction réduit le plus efficacement les délais de projet ?

Les constructions préfabriquées et modulaires réduisent la main-d'œuvre de terrain d'environ 30 % et ont permis à certains projets hyperscale d'atteindre des calendriers de livraison de neuf mois.

Dernière mise à jour de la page le: