Taille et part de marché de la surveillance cloud

Analyse du marché de la surveillance cloud par Mordor Intelligence

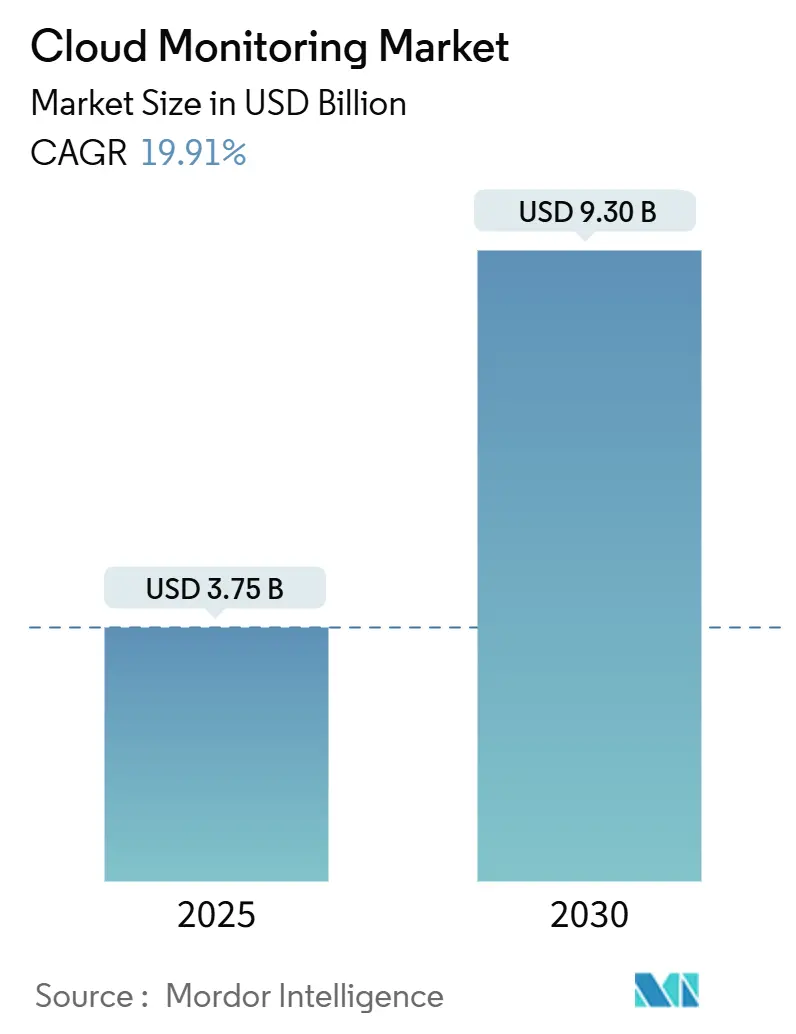

La taille du marché de la surveillance cloud est estimée à 3,75 milliards USD en 2025, et devrait atteindre 9,30 milliards USD d'ici 2030, avec un TCAC de 19,91 % pendant la période de prévision (2025-2030).

L'adoption accélérée du multi-cloud, la visibilité des charges de travail IA, la responsabilité FinOps et les mandats de souveraineté des données redéfinissent les feuilles de route des fournisseurs. Les entreprises remplacent les outils de surveillance ponctuels par des plateformes unifiées qui ingèrent les journaux, métriques, traces, expérience utilisateur et signaux de coût en temps réel. La standardisation rapide d'OpenTelemetry réduit les frictions d'intégration, tandis que la détection d'anomalies pilotée par l'IA raccourcit le temps moyen de résolution. Les dépenses se déplacent des métriques d'infrastructure pure vers une intelligence full-stack qui lie la santé technique à l'impact sur les revenus. L'intensité concurrentielle reste modérée car les clouds hyperscale intègrent des outils natifs, tout en continuant à s'associer avec des fournisseurs indépendants pour adresser les environnements hybrides.

Points clés du rapport

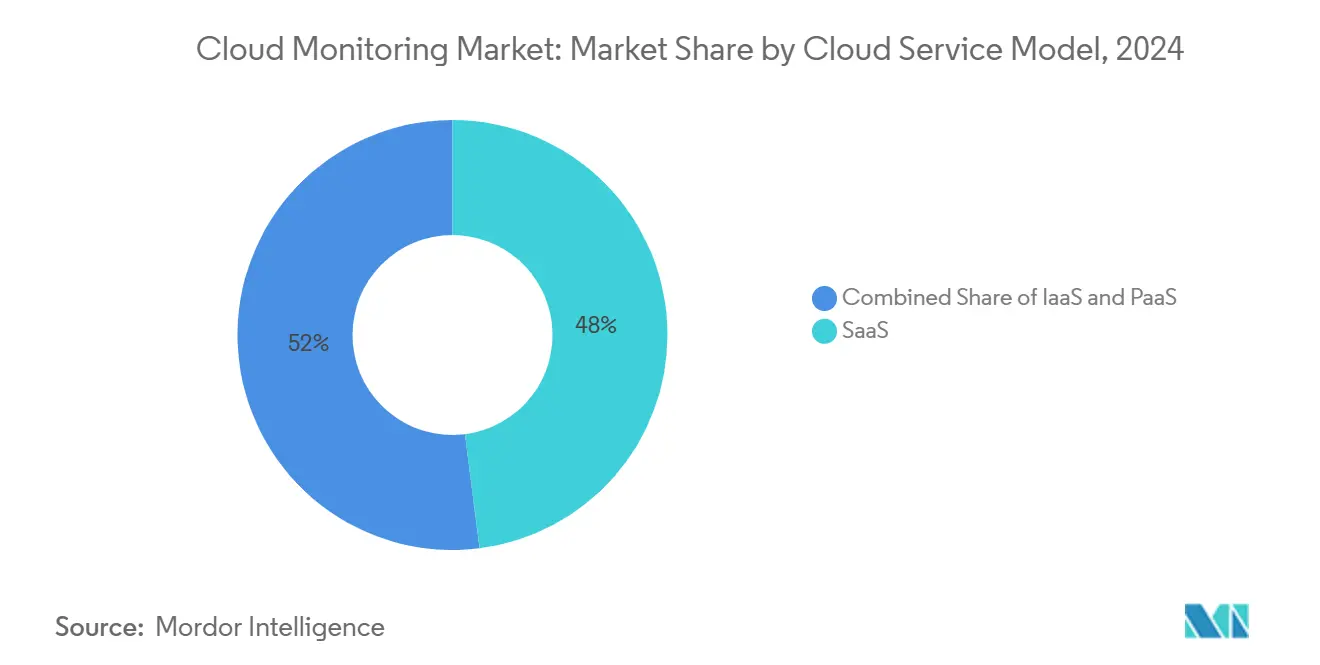

- Par modèle de service cloud, les offres SaaS ont détenu 48 % de la part de marché de l'observabilité cloud en 2024 ; les solutions PaaS sont prévues de croître à un TCAC de 29,90 % jusqu'en 2030.

- Par composant, les solutions ont représenté 62 % de la taille du marché de l'observabilité cloud en 2024, tandis que les services s'étendent à un TCAC de 19,30 % jusqu'en 2030.

- Par mode de déploiement, le cloud public un conservé 57 % de part de revenus en 2024 ; les options hybrides et multi-cloud sont prêtes à afficher un TCAC de 24,80 % jusqu'en 2030.

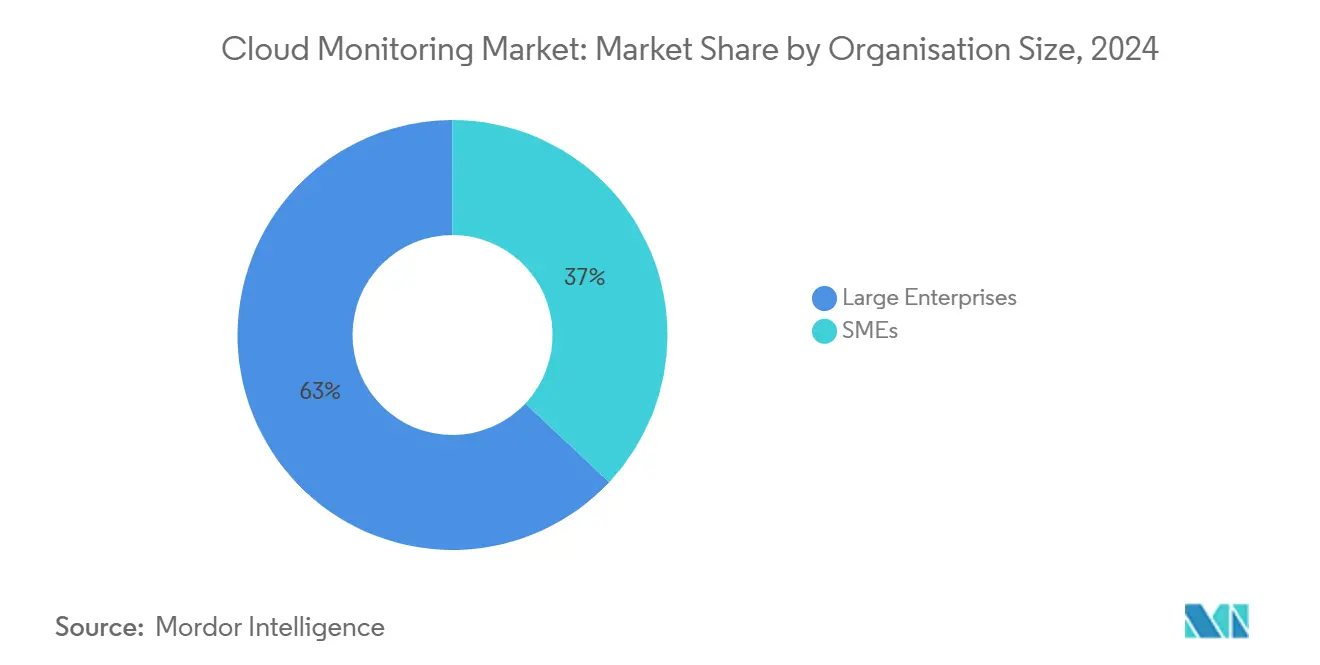

- Par taille d'organisation, les grandes entreprises ont contribué à 63 % des revenus de 2024, tandis que les PME constituent le segment à croissance la plus rapide avec un TCAC de 18,60 %.

- Par secteur d'activité, l'informatique et les télécommunications ont mené avec 29 % de part en 2024 ; le commerce de détail et l'e-commerce est projeté de grimper à un TCAC de 17,70 % jusqu'en 2030.

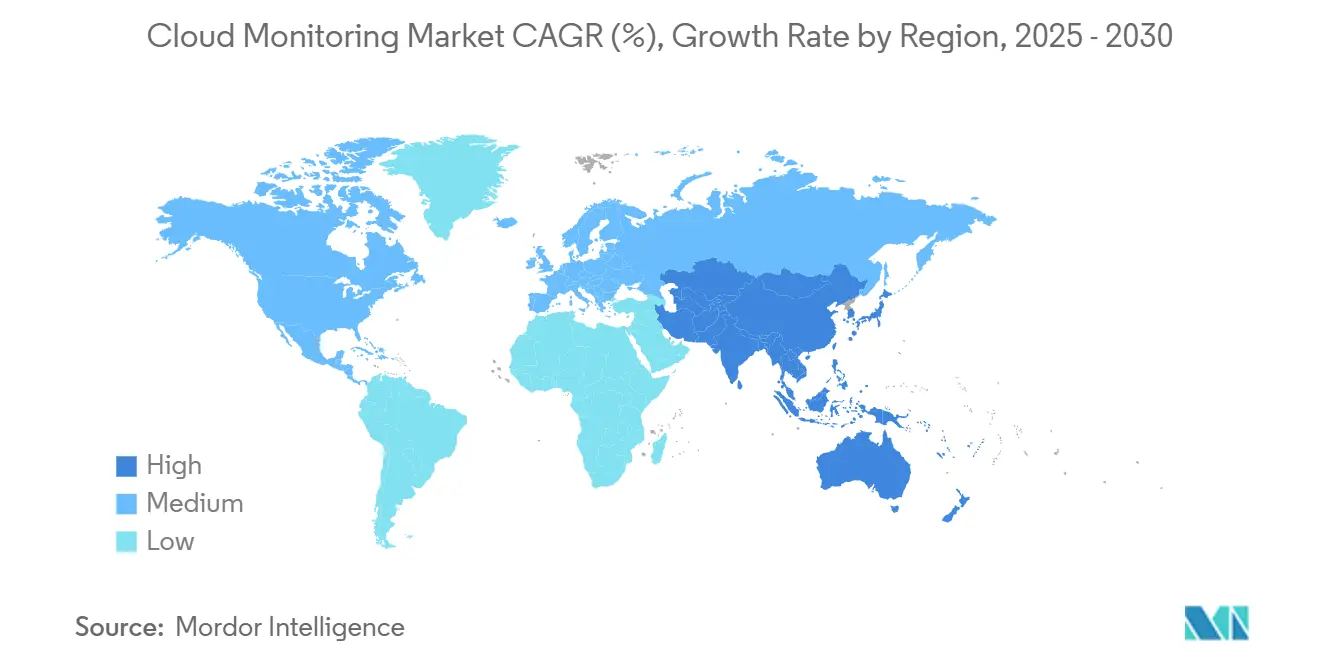

- Par région, l'Amérique du Nord un commandé 41 % des revenus en 2024 ; l'Asie-Pacifique est la géographie à expansion la plus rapide avec un TCAC de 21,30 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la surveillance cloud

Analyse d'impact des moteurs

| Moteur | % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Adoption accélérée du multi-cloud et du cloud hybride | +4.20% | Mondiale, avec une concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Culture DevOps/SRE et besoin d'observabilité en temps réel | +3.80% | Mondiale, menée par l'Amérique du Nord, s'étendant en APAC | Court terme (≤ 2 ans) |

| Explosion des charges de travail IA/ML nécessitant une surveillance au niveau GPU | +3.50% | Amérique du Nord et APAC principalement, extension vers l'Europe | Moyen terme (2-4 ans) |

| Responsabilité FinOps et pression d'optimisation coût-valeur | +2.90% | Mondiale, avec adoption précoce en Amérique du Nord | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Adoption accélérée du multi-cloud et du cloud hybride

L'utilisation multi-cloud un franchi un point de bascule, avec 43 % des entreprises de services financiers distribuant déjà leurs charges de travail sur deux hyperscalers ou plus en 2024. Chaque fournisseur exporte des métriques uniques, donc les équipes opérationnelles font face à une prolifération de télémétrie et à des angles morts. Les plateformes unifiées qui normalisent les données à travers AWS, Azure et Google Cloud remplacent donc les moniteurs mono-cloud. L'adoption d'agents OpenTelemetry un fortement augmenté car l'instrumentation neutre au fournisseur facilite la couverture à l'échelle du parc. Les organisations ont aussi besoin de vues corrélées des coûts, performances et conformité quand la même transaction s'étend sur des nœuds sur site et cloud. Ces pressions élèvent l'observabilité du cloud hybride d'une capacité optionnelle à indispensable, poussant le marché de l'observabilité cloud vers un contexte de bout en bout plus profond.

Culture DevOps/SRE et observabilité en temps réel

L'ingénierie de fiabilité des sites est généralisée dans les grandes entreprises, réduisant les coûts de panne moyens qui dépassent 1 million USD par heure[1]Buddy Brewer, "The Economics of Observability," New Relic, newrelic.com. Les équipes intègrent maintenant les signaux dorés et les objectifs de niveau de service dans les pipelines CI/CD pour que les défauts émergent avant les déploiements en production. L'insight full-stack réduit les temps d'arrêt de 79 % par rapport aux chaînes d'outils cloisonnées. La détection d'anomalies pilotée par l'IA augmente les humains en faisant surface aux précurseurs d'incidents à travers les journaux et traces. Des boucles de rétroaction plus rapides stimulent aussi la productivité des développeurs, transformant l'observabilité en facilitateur commercial direct. Le marché de l'observabilité cloud bénéficie donc de budgets qui se déplacent vers la gauche vers les équipes d'ingénierie plutôt que les opérations IT traditionnelles.

Explosion des charges de travail IA/ML nécessitant une surveillance au niveau GPU

L'entraînement de modèles de langage et l'inférence en temps réel poussent les clusters GPU à coûter des centaines de dollars par heure, exigeant des métriques d'utilisation granulaires. Les fournisseurs exposent maintenant la chaleur des cœurs tenseur, la bande passante mémoire et la consommation énergétique dans les mêmes tableaux de bord qui suivent la latence. L'acquisition de Metaplane par Datadog un étendu la couverture à la qualité des pipelines de données, prouvant que la précision des modèles et la santé de l'infrastructure doivent être observées ensemble. Les cas limites, comme les agents IA agissant de manière autonome, nécessitent des vérifications continues de conformité aux politiques. Ces exigences spécialisées élargissent la base adressable pour le marché de l'observabilité cloud bien au-delà de la surveillance classique des performances applicatives.

Responsabilité FinOps et pression d'optimisation coût-valeur

L'ingestion d'observabilité peut consommer 15-25 % des dépenses cloud, donc les dirigeants financiers exigent une preuve de ROI. Les nouvelles plateformes appliquent un échantillonnage intelligent et un réglage de rétention pour réduire le stockage sans perdre le contexte critique. Les tableaux de bord FinOps attribuent maintenant les dépenses au niveau fonctionnalité ou client, permettant des décisions de refacturation et d'optimisation. Les modèles de licence basés sur la consommation remplacent la tarification basée sur l'hôte qui pénalisait la densité Kubernetes. Cette discipline fiscale aligne le succès du fournisseur avec les économies client, renforçant l'adhésion à travers tous les niveaux du marché de l'observabilité cloud.

Analyse d'impact des contraintes

| Contrainte | % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Visibilité limitée dans les piles conteneurisées et sans serveur | -2.80% | Mondiale, affectant particulièrement les organisations cloud-natives | Court terme (≤ 2 ans) |

| TCO croissant des plateformes d'observabilité full-stack | -3.20% | Mondiale, avec impact plus élevé dans les régions sensibles aux coûts | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Visibilité limitée dans les piles conteneurisées et sans serveur

Les conteneurs peuvent vivre pendant des secondes, tandis que les fonctions sans serveur démarrent sans agents, laissant des lacunes que les moniteurs hérités ne peuvent pas combler. Kubernetes ajoute des métadonnées au niveau torrent, donc la collecte par force brute gonfle les factures de stockage. Le traçage distribué qui assemble les chemins de requête à travers les microservices, combiné à l'instrumentation eBPF à faible surcharge, émerge comme le remède. OpenTelemetry est pivot mais encore complexe à déployer, expliquant une adoption plus lente parmi les PME contraintes en ressources. Jusqu'à ce que l'instrumentation clé en main mature, les lacunes d'observabilité dans les environnements éphémères freineront le TCAC du marché de l'observabilité cloud.

TCO croissant des plateformes d'observabilité full-stack

Les entreprises stockent maintenant des pétaoctets de télémétrie pour les audits de conformité, escaladant les frais de stockage et de sortie qui peuvent dépasser les coûts de licence[2]Martin Mao, "Taming Telemetry Volume at Scale," Chronosphere, chronosphere.io . La tarification propriétaire, mêlant souvent comptage d'hôtes et volume de données, frustre les prévisions budgétaires. En réponse, les clients adoptent des back-ends open-source comme ClickHouse ou Loki tout en conservant les couches UI fournisseur ou négocient une hiérarchisation des données qui garde les journaux froids dans des magasins d'objets moins chers. Les fournisseurs courent pour livrer des pipelines d'auto-réglage qui suppriment le bruit de faible valeur avant qu'il n'atteigne jamais le disque. Les innovations de contrôle des coûts doivent suivre le rythme, ou certains acheteurs retarderont les déploiements, plafonnant le potentiel de revenus dans le pire cas pour le marché de l'observabilité cloud.

Analyse des segments

Par modèle de service cloud : Domination SaaS rencontre innovation PaaS

Les plateformes SaaS ont ancré 48 % des revenus 2024, soulignant la demande pour des déploiements clé en main qui suppriment la surcharge d'infrastructure. Les solutions PaaS façonnent la voie la plus rapide, croissant à 29,90 % TCAC car les utilisateurs désirent un insight plus profond au niveau code sans gérer les collecteurs. Les outils IaaS conservent leur pertinence pour les environnements hybrides qui ont besoin de collecteurs sur site proches des données réglementées. La taille du marché de l'observabilité cloud pour SaaS est prévue de s'élargir de 2,7 milliards USD entre 2025 et 2030 car les industries en retard migrent vers les services gérés.

L'élan PaaS reflète les équipes d'ingénierie de plateforme intégrant l'observabilité dans les portails développeur internes. Les fournisseurs big-tech intègrent le traçage, les tests de chaos et les tableaux de bord KPI directement dans les pipelines de build, réduisant la charge Cognitif. Combiné à l'auto-instrumentation OpenTelemetry, cette synergie accélère le temps de mise en valeur. Par conséquent, le marché de l'observabilité cloud enregistre presque un tiers des nouvelles réservations nettes de deals PaaS ciblant l'observabilité des modèles IA et l'analytique des coûts.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par composant : Les solutions mènent tandis que les services accélèrent

Les suites de solutions ont capturé 62 % des revenus en 2024, couvrant les lacs de données, moteurs de corrélation et analytiques UX. Les services de conseil, d'embarquement et d'observabilité gérée croissent à 19,30 % TCAC car les entreprises peinent à embaucher des ingénieurs observabilité. La demande d'intégrateur est la plus élevée dans les secteurs réglementés où l'instrumentation doit se mapper aux cadres de contrôle.

Les feuilles de route fournisseur regroupent maintenant les heures de conseil, formation certifiée et packs de démarrage rapide qui raccourcissent les cycles de preuve de valeur. Le financement de 800 millions USD de LogicMonitor réservé à l'expansion des services signale comment l'expertise professionnelle devient un fossé clé. Alors que les cadres évoluent, les contrats de service récurrents comprendront une part plus large des revenus globaux du marché de l'observabilité cloud, approfondissant les écosystèmes partenaires.

Par mode de déploiement : Leadership cloud public avec poussée hybride

Les déploiements cloud public ont représenté 57 % des revenus en 2024, grâce au flux de données sans latence dans des VPC uniques. Les options hybrides et multi-cloud enregistrent cependant 24,80 % TCAC car les organisations se couvrent contre le verrouillage et poursuivent la portabilité des charges de travail. La part de marché de l'observabilité cloud pour les piles multi-cloud dépassera 30 % d'ici 2030 si la vélocité actuelle des deals se maintient.

Les règles de souveraineté des données en Europe et Asie forcent certaines charges de travail sur site ou dans des régions souveraines, augmentant le besoin de visibilité agnostique à la topologie. L'acquisition de Splunk par Cisco souligne la demande pour des plateformes couvrant centres de données, edge et clouds. La portabilité transparente des licences et les tableaux de bord fédérés apparaissent maintenant sur chaque RFP d'entreprise, ancrant l'attrait hybride.

Par taille d'organisation : Stabilité entreprise versus dynamisme PME

Les entreprises ont fourni 63 % des facturations 2024, poussées par un vaste volume de télémétrie et des analytiques sur mesure. Les PME, autonomisées par la tarification basée sur l'usage, livrent 18,60 % TCAC car elles intègrent l'observabilité dès le jour un des builds produit. La taille du marché de l'observabilité cloud pour les PME est projetée d'atteindre 1,9 milliard USD d'ici 2030.

Les développeurs de startup choisissent des niveaux SaaS qui s'auto-dimensionnent, déplaçant le budget des effectifs vers l'outillage géré. Alors que les PME mûrissent, elles gardent souvent le même fournisseur, élevant la valeur vie client. Les fournisseurs répondent avec des SKU à niveaux et des éditions communautaires qui convertissent les utilisateurs freemium à faible coût d'acquisition, soutenant l'élan du segment.

Par secteur d'activité : Leadership IT avec accélération retail

L'IT et télécom ont conservé une part de 29 % due aux environnements micro-services complexes et SLA stricts. Le détail et e-commerce affiche 17,70 % TCAC car les délais d'une seconde de page érodent les revenus panier. La taille du marché de l'observabilité cloud pour le détail pourrait dépasser 1,15 milliard USD d'ici 2030 si la croissance actuelle du commerce Numérique se maintient.

En BFSI, l'analytique de fraude temps réel et les pistes d'audit réglementaire poussent l'adoption du traçage profond. La santé poursuit des tableaux de bord alignés HIPAA qui chiffrent la télémétrie au repos. La fabrication lie les capteurs d'atelier aux diagnostics cloud pour la maintenance prédictive. L'expansion inter-industrielle souligne l'étendue du marché de l'observabilité cloud, avec des modules verticaux personnalisant la terminologie et les widgets de conformité.

Analyse géographique

L'Amérique du Nord un commandé 41 % des revenus 2024, reflétant des décennies de maturité DevOps et d'investissement IA lourd. Les institutions financières citent des pertes de panne médianes de 10,44 millions USD par an, justifiant l'outillage premium. Le discours cloud souverain est modéré, pourtant les lois sur la vie privée poussent encore les fonctionnalités de résidence des données. La croissance modère aux adolescents après 2027 car les cycles de remplacement saturent, mais les mises à niveau d'observabilité IA soutiennent l'expansion des licences.

L'Asie-Pacifique est le moteur le plus rapide à 21,30 % TCAC, propulsé par les start-ups cloud-first et les initiatives numériques gouvernementales. La mise de fonds cloud public de l'Inde pourrait atteindre 25,5 milliards USD d'ici 2028. Le ROI d'observabilité dépasse 114 % à Singapour et en Indonésie, montrant un retour élevé pour la réduction des temps d'arrêt. Le secteur cloud de 6,192 billions de yuans de la Chine, mené par la prise de 43 % d'Alibaba Cloud, alimente les tableaux de bord en langue locale et les lacs de données dans le pays.

L'Europe enregistre un TCAC mi-adolescent car le GDPR et l'AI Act à venir cimentent les demandes de protection des données. Accenture note 37 % d'entreprises investissant dans le cloud souverain, avec 44 % prévoyant plus dans deux ans[3]Accenture Research, "The Sovereign Cloud Imperative," Accenture, accenture.com. Les fournisseurs s'associent avec des hôtes régionaux pour assurer des pipelines de journalisation localisés UE. Les tableaux de bord énergie gagnent en traction car les rapports climat fusionnent avec les métriques de performance. Ces nuances régionales propulsent collectivement le marché de l'observabilité cloud vers des déploiements conscients de conformité diversifiés.

Paysage concurrentiel

Le marché reste modérément fragmenté. Datadog un affiché 762 millions USD de ventes Q1 2025, en hausse de 25 % YoY, tandis que Dynatrace un atteint 1,647 milliard USD ARR, en hausse de 16 %. Le rachat de Splunk à 28 milliards USD par Cisco signale une convergence entre sécurité et observabilité, élevant les barrières à l'entrée. Pendant ce temps, le challenger Chronosphere vante l'ingestion de séries temporelles coût-efficace construite sur M3 open-source.

La différenciation stratégique se concentre sur les sondes de charge de travail IA, métriques FinOps et contrôles de données prêts pour les politiques. Le rachat de Metaplane par Datadog étend les vues de lignage de données critiques pour la gouvernance des modèles. Le deal HyperDX de ClickHouse insère un stockage colonnaire haute vitesse sous une UI native OpenTelemetry. Les hyperscalers regroupent la surveillance native mais certifient encore des partenaires tiers pour la portée hybride, protégeant les fournisseurs indépendants.

Les brevets autour de l'échantillonnage distribué et la télémétrie GPU approfondissent les fossés protecteurs. Les fournisseurs déposent pour des moteurs d'explication d'anomalie automatisés qui résument les récits de cause racine. Les partenariats écosystème avec la planification des ressources d'entreprise, la réponse aux incidents chatops et les systèmes de ticketing renforcent l'adhésion. L'échiquier concurrentiel penchera probablement vers les suites de plateforme qui intègrent signaux de sécurité, coût et durabilité sans forcer la sortie de données, renforçant le verrouillage client, tout en réduisant le labeur d'intégration.

Leaders du secteur de la surveillance cloud

-

AWS

-

Broadcom Inc. (CA Technologies)

-

IDERA Inc.

-

LogicMonitor Inc.

-

Oracle Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents du secteur

- Avril 2025 : Datadog un acquis Metaplane pour ajouter des fonctionnalités d'observabilité des données alimentées par l'IA.

- Avril 2025 : Cisco un clôturé son achat de 28 milliards USD de Splunk, formant une puissance sécurité-observabilité.

- Mars 2025 : ClickHouse un acheté HyperDX pour mélanger analytique haute vitesse avec télémétrie de bout en bout.

- Février 2025 : BMC Software un annoncé l'acquisition de Netreo, ajoutant l'observabilité full-stack à BMC Helix.

Portée du rapport mondial sur le marché de la surveillance cloud

La surveillance cloud est le processus de surveillance, révision et gestion des processus opérationnels et flux de travail dans une infrastructure IT basée cloud. La surveillance IT assure qu'une infrastructure ou plateforme cloud performe efficacement. En plus de la surveillance cloud et de fournir infrastructure/solution/service cloud, les données de surveillance cloud aident aussi à évaluer la performance de toute l'infrastructure à un niveau optimal. Des propriétés comme les rapports de taux de réponse et temps d'activité serveur peuvent aider à évaluer l'expérience client/utilisateur.

Le marché de la surveillance cloud est segmenté par modèle (IaaS, SaaS et PaaS), par secteur d'activité (BFSI, détail, IT et télécommunications, santé, gouvernement, fabrication et autres secteurs d'activité), par géographie (Amérique du Nord (États-Unis et Canada), Europe (Royaume-Uni, Allemagne, France, Espagne et reste de l'Europe), Asie-Pacifique (Chine, Japon, Singapour, Australie et reste de l'Asie-Pacifique), Amérique latine (Mexique, Brésil et reste de l'Amérique latine), et Moyen-Orient et Afrique (Émirats arabes unis, Arabie saoudite et reste du Moyen-Orient et Afrique)).

Les tailles et prévisions de marché sont fournies en termes de valeur en USD pour tous les segments ci-dessus.

| IaaS |

| PaaS |

| SaaS |

| Solution |

| Services |

| Cloud public |

| Cloud privé |

| Hybride/Multi-cloud |

| PME |

| Grandes entreprises |

| BFSI |

| Commerce de détail et e-commerce |

| IT et télécommunications |

| Santé et sciences de la vie |

| Gouvernement et secteur public |

| Fabrication |

| Autres (médias, énergie, éducation) |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par modèle de service cloud | IaaS | |

| PaaS | ||

| SaaS | ||

| Par composant | Solution | |

| Services | ||

| Par mode de déploiement | Cloud public | |

| Cloud privé | ||

| Hybride/Multi-cloud | ||

| Par taille d'organisation | PME | |

| Grandes entreprises | ||

| Par secteur d'activité | BFSI | |

| Commerce de détail et e-commerce | ||

| IT et télécommunications | ||

| Santé et sciences de la vie | ||

| Gouvernement et secteur public | ||

| Fabrication | ||

| Autres (médias, énergie, éducation) | ||

| Par région | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur projetée du marché de l'observabilité cloud d'ici 2030 ?

Il est prévu d'atteindre 9,30 milliards USD d'ici 2030 basé sur un TCAC de 19,91 %.

Quelle région croît le plus rapidement dans l'adoption de l'observabilité cloud ?

L'Asie-Pacifique mène avec un TCAC de 21,30 %, stimulé par des programmes de transformation numérique rapides et des start-ups cloud-first.

Pourquoi les outils d'observabilité PaaS gagnent-ils en traction ?

Ils offrent un insight plus profond au niveau code et une intégration rapide avec les flux de travail d'ingénierie de plateforme, s'étendant à 29,90 % TCAC jusqu'en 2030.

Comment FinOps influence-t-elle les dépenses d'observabilité ?

Les pratiques FinOps exigent une attribution granulaire des coûts, poussant les fournisseurs à ajouter une tarification basée sur l'usage et des tableaux de bord d'optimisation qui alignent les dépenses de surveillance avec la valeur commerciale.

Qu'est-ce qui pousse la consolidation des fournisseurs dans ce marché ?

Le besoin d'unifier sécurité, surveillance des charges de travail IA et fonctionnalités de conformité pousse les fournisseurs plus importants à acquérir des spécialistes de niche, exemplifié par les deals Splunk de Cisco et Metaplane de Datadog.

Quels défis limitent l'observabilité dans les environnements sans serveur ?

Les runtimes éphémères et l'exécution sans agent créent des angles morts de données, nécessitant traçage distribué et instrumentation eBPF pour maintenir la visibilité de bout en bout.

Dernière mise à jour de la page le: