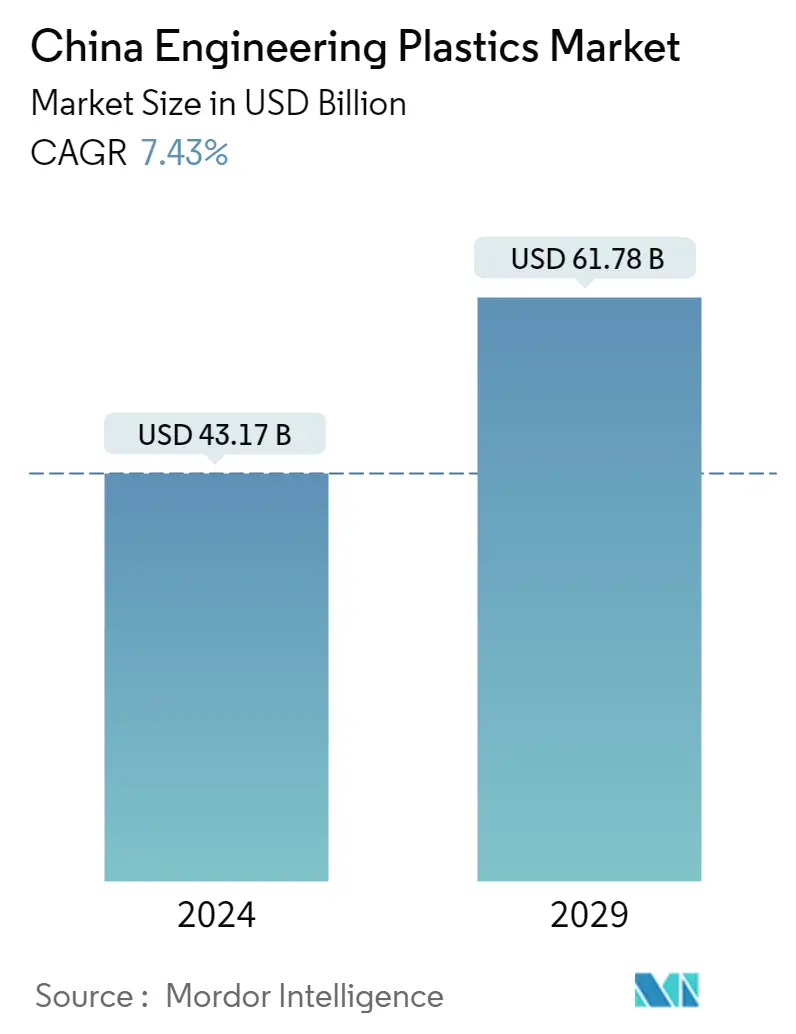

Taille du marché chinois des plastiques techniques

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 43.17 milliards de dollars | |

| Taille du Marché (2029) | 61.78 milliards de dollars | |

| Plus grande part par industrie de l'utilisateur final | Électrique et électronique | |

| CAGR (2024 - 2029) | 7.43 % | |

| La croissance la plus rapide par industrie des utilisateurs finaux | Automobile | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des plastiques techniques en Chine

La taille du marché chinois des plastiques techniques est estimée à 43,17 milliards USD en 2024 et devrait atteindre 61,78 milliards USD dici 2029, avec une croissance de 7,43 % au cours de la période de prévision (2024-2029).

L'emballage va perdre sa part de marché en volume au profit de l'industrie électrique et électronique

- Les plastiques techniques ont des applications allant des panneaux muraux intérieurs et des portes dans l'industrie aérospatiale aux emballages rigides et flexibles. Le marché des plastiques techniques de la région Asie-Pacifique est dominé par les secteurs de lemballage, de lélectricité et de lélectronique, ainsi que de lautomobile. Les industries de lemballage électrique et électronique représentaient respectivement environ 39,65 % et 35,86 % du marché des plastiques techniques en volume en 2022.

- En 2020, la consommation chinoise de plastiques techniques a chuté de 2,88 % en volume par rapport à l'année précédente en raison de perturbations dans la chaîne d'approvisionnement mondiale. Toutefois, la consommation sest redressée en 2021 et a continué de croître régulièrement, augmentant de 2,35% en volume en 2022.

- L'industrie de l'emballage consomme la plus grande quantité de plastiques techniques du pays en raison de la production à grande échelle de bouteilles en plastique utilisées, entre autres, dans l'emballage de boissons, d'eau potable, de produits de soins personnels et d'entretien ménager. La Chine est le plus grand marché de commerce électronique au monde, avec une part de près de 50 %. Le marché du commerce électronique du pays devrait atteindre un chiffre d'affaires d'environ 2 300 milliards de dollars en 2027, contre 1 400 milliards de dollars en 2023. En 2022, l'industrie a consommé 7,09 millions de tonnes de résine, et devrait atteindre 9,6 millions de tonnes d'ici 2029. ces facteurs stimulent la consommation de l'industrie, qui devrait enregistrer un TCAC de 6,47 %, en valeur, au cours de la période de prévision.

- L'automobile est l'industrie d'utilisateur final qui connaît la croissance la plus rapide sur le marché chinois des plastiques techniques, et devrait enregistrer un TCAC de 9,40 % en termes de chiffre d'affaires au cours de la période de prévision. Ceci est conforme à la demande croissante de l'industrie pour des composites plastiques techniques légers, tels que le polycarbonate, le polyamide et le fluoropolymère, destinés à être utilisés dans les composants des véhicules en raison de leurs avantages tels que l'utilisation à haute température, l'inertie chimique, la résistance à l'abrasion et la non-utilisation. capacités de lixiviation qui garantissent des performances constantes.

Tendances du marché chinois des plastiques techniques

- Augmentation des dépenses de défense pour stimuler la demande de composants d'avions militaires

- Des politiques gouvernementales favorables aux véhicules électriques pour propulser la production automobile

- Hausse des revenus disponibles et urbanisation croissante pour stimuler le secteur de la construction

- Lévolution des tendances de consommation associée à la croissance du commerce électronique pour favoriser la croissance

- Abondance de matières premières et industrie manufacturière bien établie pour soutenir le commerce

- Les prix de la résine continueront dêtre influencés par les prix internationaux du pétrole brut

- Le gouvernement chinois impose de nouvelles réglementations pour augmenter le taux de recyclage du pays

- La résine polycarbonate devrait atteindre 3,0 millions de tonnes d'ici 2029, produisant davantage de polycarbonate recyclé dans les années à venir.

- Le recyclage mécanique représente près de 85 à 90 % du rPET produit dans le pays

- Les déchets d'équipements électriques et électroniques (DEEE) en Chine ont atteint environ 10 millions de tonnes, ce qui devrait stimuler le recyclage de l'ABS.

Aperçu du marché chinois des plastiques techniques

Le marché chinois des plastiques techniques est fragmenté, les cinq plus grandes entreprises occupant 31,57 %. Les principaux acteurs de ce marché sont CHIMEI, China Resources (Holdings) Co., Ltd., Far Eastern New Century Corporation, Formosa Plastics Group et Sanfame Group (triés par ordre alphabétique).

Leaders du marché chinois des plastiques techniques

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

Formosa Plastics Group

Sanfame Group

Other important companies include Chang Chun Group, China Petroleum & Chemical Corporation, Covestro AG, Dongyue Group, Henan Energy Group Co., Ltd., Highsun Holding Group, Jilin Joinature Polymer Co., Ltd., PetroChina Company Limited, Shenzhen Wote Advanced Materials Co.,Ltd., Zhejiang Hengyi Group Co., Ltd..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché chinois des plastiques techniques

- Février 2023 Covestro AG a introduit le polycarbonate Makrolon 3638 pour les applications de soins de santé et des sciences de la vie telles que les dispositifs d'administration de médicaments, les appareils de bien-être et portables, ainsi que les conteneurs à usage unique pour la fabrication biopharmaceutique.

- Octobre 2022 Dongyue Group a achevé la construction de son projet PVDF d'une capacité d'environ 10 000 tonnes par an en Chine. À l'issue de ce projet, la capacité totale de production de PVDF de l'entreprise a atteint 25 000 tonnes/an.

- Août 2022 Covestro AG a annoncé son intention de construire sa première ligne dédiée au recyclage mécanique (MCR) des polycarbonates à Shanghai, en Chine, afin de créer des solutions plus durables, principalement pour les applications électriques et électroniques, automobiles et de biens de consommation.

Rapport sur le marché chinois des plastiques techniques – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Tendances des utilisateurs finaux

- 4.1.1 Aérospatial

- 4.1.2 Automobile

- 4.1.3 Bâtiment et construction

- 4.1.4 Électrique et électronique

- 4.1.5 Emballage

- 4.2 Tendances d’importation et d’exportation

- 4.3 Tendances des prix

- 4.4 Aperçu du recyclage

- 4.4.1 Tendances en matière de recyclage du polyamide (PA)

- 4.4.2 Tendances en matière de recyclage du polycarbonate (PC)

- 4.4.3 Tendances en matière de recyclage du polyéthylène téréphtalate (PET)

- 4.4.4 Tendances en matière de recyclage des copolymères de styrène (ABS et SAN)

- 4.5 Cadre réglementaire

- 4.5.1 Chine

- 4.6 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Industrie des utilisateurs finaux

- 5.1.1 Aérospatial

- 5.1.2 Automobile

- 5.1.3 Bâtiment et construction

- 5.1.4 Électrique et électronique

- 5.1.5 Industriel et machines

- 5.1.6 Emballage

- 5.1.7 Autres industries d'utilisateurs finaux

- 5.2 Type de résine

- 5.2.1 Fluoropolymère

- 5.2.1.1 Par type de sous-résine

- 5.2.1.1.1 Éthylènetétrafluoroéthylène (ETFE)

- 5.2.1.1.2 Éthylène-propylène fluoré (FEP)

- 5.2.1.1.3 Polytétrafluoroéthylène (PTFE)

- 5.2.1.1.4 Fluorure de polyvinyle (PVF)

- 5.2.1.1.5 Fluorure de polyvinylidène (PVDF)

- 5.2.1.1.6 Autres types de sous-résine

- 5.2.2 Polymère à cristaux liquides (LCP)

- 5.2.3 Polyamide (PA)

- 5.2.3.1 Par type de sous-résine

- 5.2.3.1.1 Performance

- 5.2.3.1.2 Polyamide (PA) 6

- 5.2.3.1.3 Polyamide (PA) 66

- 5.2.3.1.4 Polyphtalamide

- 5.2.4 Polybutylène téréphtalate (PBT)

- 5.2.5 Polycarbonate (PC)

- 5.2.6 Polyéther éther cétone (PEEK)

- 5.2.7 Polyéthylène téréphtalate (PET)

- 5.2.8 Polyimide (PI)

- 5.2.9 Polyméthacrylate de méthyle (PMMA)

- 5.2.10 Polyoxyméthylène (POM)

- 5.2.11 Copolymères de styrène (ABS et SAN)

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Chang Chun Group

- 6.4.2 CHIMEI

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 China Resources (Holdings) Co.,Ltd.

- 6.4.5 Covestro AG

- 6.4.6 Dongyue Group

- 6.4.7 Far Eastern New Century Corporation

- 6.4.8 Formosa Plastics Group

- 6.4.9 Henan Energy Group Co., Ltd.

- 6.4.10 Highsun Holding Group

- 6.4.11 Jilin Joinature Polymer Co., Ltd.

- 6.4.12 PetroChina Company Limited

- 6.4.13 Sanfame Group

- 6.4.14 Shenzhen Wote Advanced Materials Co.,Ltd.

- 6.4.15 Zhejiang Hengyi Group Co., Ltd.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ENGINEERING PLASTICS

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Cadre des cinq forces de Porter (analyse de l'attractivité de l'industrie)

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des plastiques techniques en Chine

L'aérospatiale, l'automobile, le bâtiment et la construction, l'électricité et l'électronique, l'industrie et les machines, l'emballage sont couverts en tant que segments par l'industrie des utilisateurs finaux. Fluoropolymère, polymère à cristaux liquides (LCP), polyamide (PA), polybutylène téréphtalate (PBT), polycarbonate (PC), polyéther éther cétone (PEEK), polyéthylène téréphtalate (PET), polyimide (PI), polyméthacrylate de méthyle (PMMA), polyoxyméthylène. (POM), les copolymères de styrène (ABS et SAN) sont couverts en tant que segments par type de résine.

- Les plastiques techniques ont des applications allant des panneaux muraux intérieurs et des portes dans l'industrie aérospatiale aux emballages rigides et flexibles. Le marché des plastiques techniques de la région Asie-Pacifique est dominé par les secteurs de lemballage, de lélectricité et de lélectronique, ainsi que de lautomobile. Les industries de lemballage électrique et électronique représentaient respectivement environ 39,65 % et 35,86 % du marché des plastiques techniques en volume en 2022.

- En 2020, la consommation chinoise de plastiques techniques a chuté de 2,88 % en volume par rapport à l'année précédente en raison de perturbations dans la chaîne d'approvisionnement mondiale. Toutefois, la consommation sest redressée en 2021 et a continué de croître régulièrement, augmentant de 2,35% en volume en 2022.

- L'industrie de l'emballage consomme la plus grande quantité de plastiques techniques du pays en raison de la production à grande échelle de bouteilles en plastique utilisées, entre autres, dans l'emballage de boissons, d'eau potable, de produits de soins personnels et d'entretien ménager. La Chine est le plus grand marché de commerce électronique au monde, avec une part de près de 50 %. Le marché du commerce électronique du pays devrait atteindre un chiffre d'affaires d'environ 2 300 milliards de dollars en 2027, contre 1 400 milliards de dollars en 2023. En 2022, l'industrie a consommé 7,09 millions de tonnes de résine, et devrait atteindre 9,6 millions de tonnes d'ici 2029. ces facteurs stimulent la consommation de l'industrie, qui devrait enregistrer un TCAC de 6,47 %, en valeur, au cours de la période de prévision.

- L'automobile est l'industrie d'utilisateur final qui connaît la croissance la plus rapide sur le marché chinois des plastiques techniques, et devrait enregistrer un TCAC de 9,40 % en termes de chiffre d'affaires au cours de la période de prévision. Ceci est conforme à la demande croissante de l'industrie pour des composites plastiques techniques légers, tels que le polycarbonate, le polyamide et le fluoropolymère, destinés à être utilisés dans les composants des véhicules en raison de leurs avantages tels que l'utilisation à haute température, l'inertie chimique, la résistance à l'abrasion et la non-utilisation. capacités de lixiviation qui garantissent des performances constantes.

| Aérospatial |

| Automobile |

| Bâtiment et construction |

| Électrique et électronique |

| Industriel et machines |

| Emballage |

| Autres industries d'utilisateurs finaux |

| Fluoropolymère | Par type de sous-résine | Éthylènetétrafluoroéthylène (ETFE) |

| Éthylène-propylène fluoré (FEP) | ||

| Polytétrafluoroéthylène (PTFE) | ||

| Fluorure de polyvinyle (PVF) | ||

| Fluorure de polyvinylidène (PVDF) | ||

| Autres types de sous-résine | ||

| Polymère à cristaux liquides (LCP) | ||

| Polyamide (PA) | Par type de sous-résine | Performance |

| Polyamide (PA) 6 | ||

| Polyamide (PA) 66 | ||

| Polyphtalamide | ||

| Polybutylène téréphtalate (PBT) | ||

| Polycarbonate (PC) | ||

| Polyéther éther cétone (PEEK) | ||

| Polyéthylène téréphtalate (PET) | ||

| Polyimide (PI) | ||

| Polyméthacrylate de méthyle (PMMA) | ||

| Polyoxyméthylène (POM) | ||

| Copolymères de styrène (ABS et SAN) |

| Industrie des utilisateurs finaux | Aérospatial | ||

| Automobile | |||

| Bâtiment et construction | |||

| Électrique et électronique | |||

| Industriel et machines | |||

| Emballage | |||

| Autres industries d'utilisateurs finaux | |||

| Type de résine | Fluoropolymère | Par type de sous-résine | Éthylènetétrafluoroéthylène (ETFE) |

| Éthylène-propylène fluoré (FEP) | |||

| Polytétrafluoroéthylène (PTFE) | |||

| Fluorure de polyvinyle (PVF) | |||

| Fluorure de polyvinylidène (PVDF) | |||

| Autres types de sous-résine | |||

| Polymère à cristaux liquides (LCP) | |||

| Polyamide (PA) | Par type de sous-résine | Performance | |

| Polyamide (PA) 6 | |||

| Polyamide (PA) 66 | |||

| Polyphtalamide | |||

| Polybutylène téréphtalate (PBT) | |||

| Polycarbonate (PC) | |||

| Polyéther éther cétone (PEEK) | |||

| Polyéthylène téréphtalate (PET) | |||

| Polyimide (PI) | |||

| Polyméthacrylate de méthyle (PMMA) | |||

| Polyoxyméthylène (POM) | |||

| Copolymères de styrène (ABS et SAN) | |||

Définition du marché

- Industrie des utilisateurs finaux - Lemballage, lélectricité et lélectronique, lautomobile, le bâtiment et la construction et autres sont les industries dutilisateurs finaux prises en compte dans le cadre du marché des plastiques techniques.

- Résine - Dans le cadre de l'étude, la consommation de résines vierges comme le fluoropolymère, le polycarbonate, le polyéthylène téréphtalate, le polybutylène téréphtalate, le polyoxyméthylène, le polyméthacrylate de méthyle, les copolymères de styrène, le polymère à cristaux liquides, le polyéther éther cétone, le polyimide et le polyamide sous les formes primaires sont prises en compte. Le recyclage a été fourni séparément dans son chapitre individuel.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Les variables clés quantifiables (industrielles et étrangères) relatives au segment de produit et au pays spécifiques sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base d'une recherche documentaire et d'une revue de la littérature ; ainsi que les principales contributions dexperts. Ces variables sont en outre confirmées par une modélisation de régression (si nécessaire).

- Étape 2 : Créer un modèle de marché : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement