Taille et part du marché des dispositifs chirurgicaux généraux du Brésil

Analyse du marché des dispositifs chirurgicaux généraux du Brésil par Mordor Intelligence

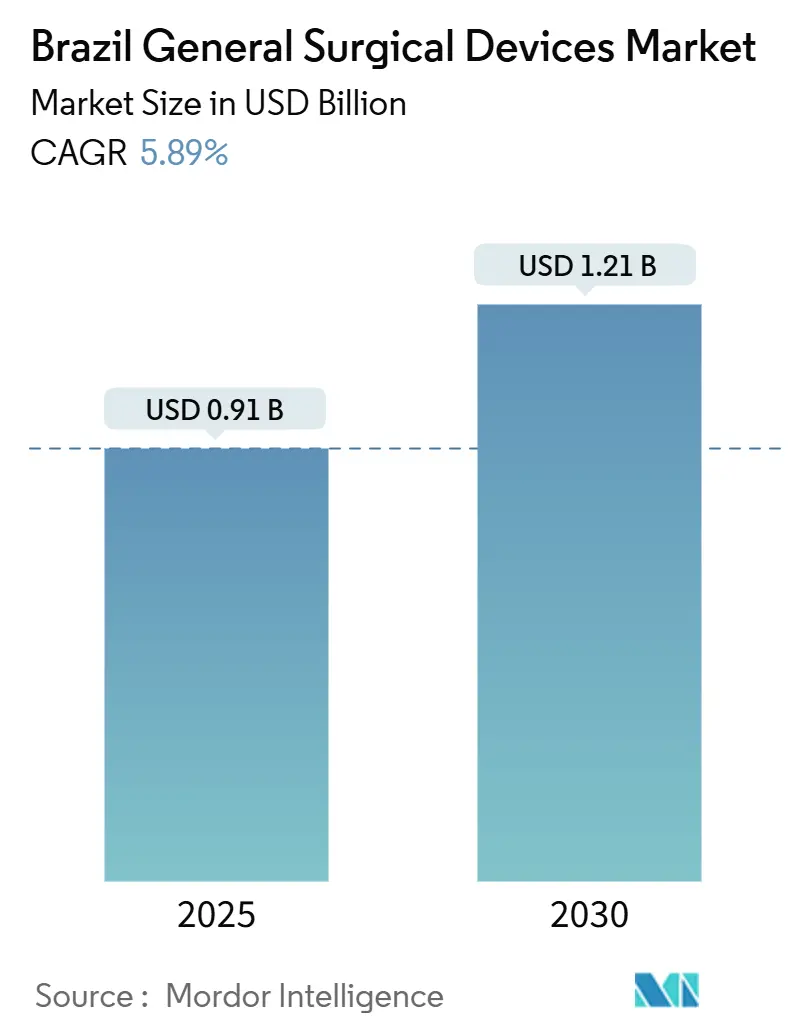

La taille du marché des dispositifs chirurgicaux généraux du Brésil est estimée à 0,91 milliard USD en 2025, et devrait atteindre 1,21 milliard USD d'ici 2030, à un TCAC de 5,89 % pendant la période de prévision (2025-2030). Des volumes de procédures solides, des approbations d'appareils rapides et une importante base d'assurance privée cimentent la position du Brésil en tant que hub chirurgical de l'Amérique latine. La transition des plateformes conventionnelles vers les plateformes mini-invasives et robotiques remodèle les priorités d'approvisionnement, tandis que les incitations industrielles soutiennent la production locale qui réduit la dépendance aux importations. Les projets régionaux de télésanté, notamment UBS+Digital, raccourcissent les courbes d'apprentissage et élargissent la portée des spécialistes, créant une demande pour des instruments intelligents et connectés. La volatilité monétaire augmente encore les coûts d'importation, mais les crédits d'impôt pour les semi-conducteurs et la robotique sous Nova Indústria Brasil amortissent le risque de chaîne d'approvisionnement. Les assureurs privés couvrant 52,2 millions de vies en 2025 accélèrent l'adoption de technologies chirurgicales premium et de centres ambulatoires.

Points clés du rapport

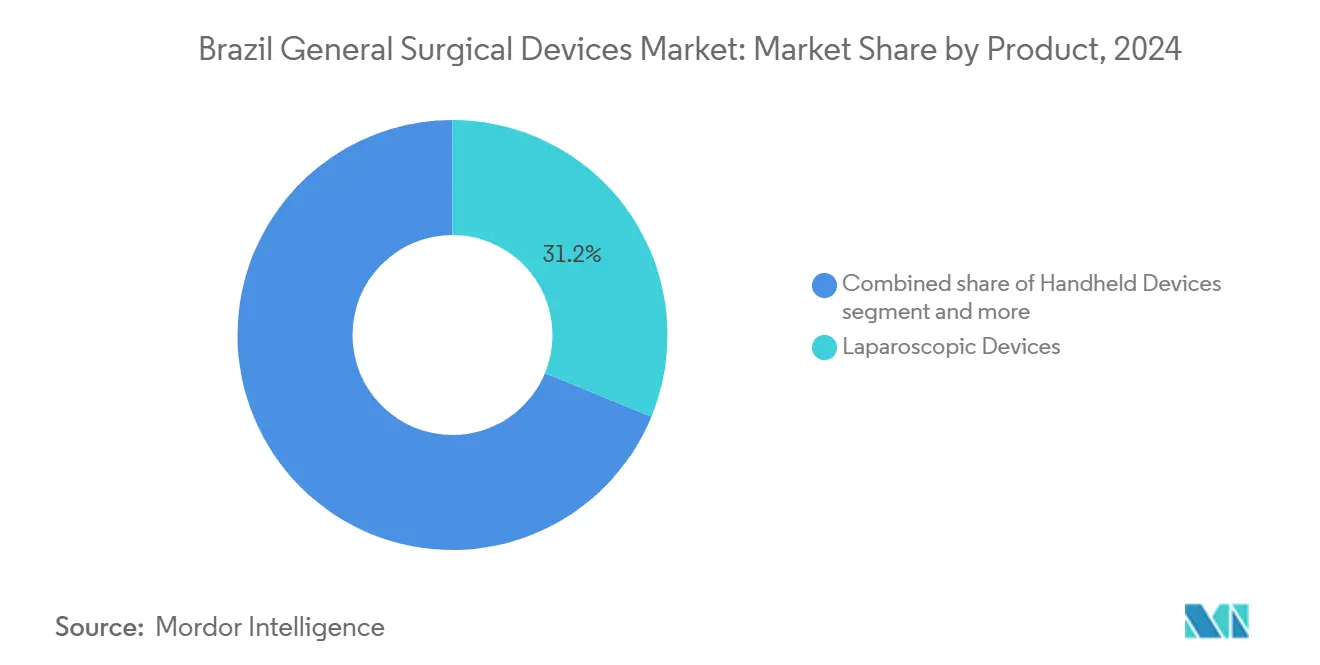

- Par produit, les dispositifs laparoscopiques détenaient 31,17 % de la part du marché des dispositifs chirurgicaux généraux du Brésil en 2024 ; les systèmes robotiques et assistés par ordinateur devraient croître à un TCAC de 6,81 % jusqu'en 2030.

- Par approche procédurale, la chirurgie mini-invasive représentait 68,14 % de la taille du marché des dispositifs chirurgicaux généraux du Brésil en 2024 et devrait progresser à un TCAC de 7,15 % jusqu'en 2030.

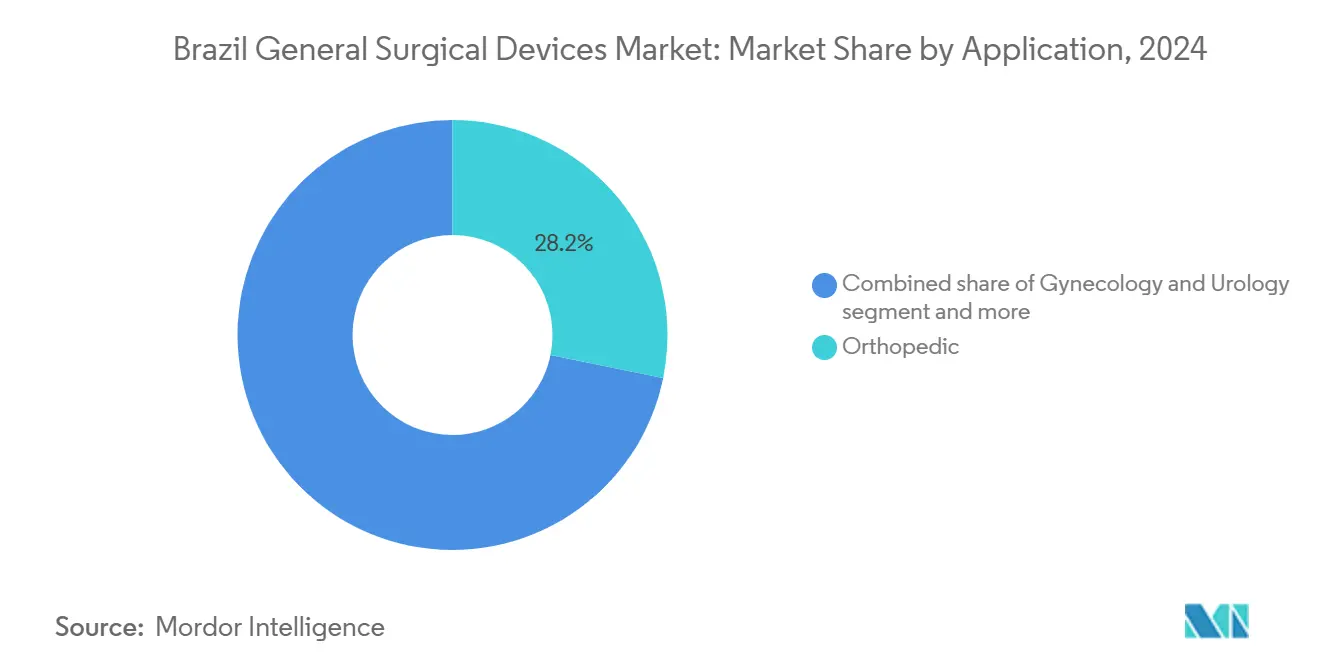

- Par application, les procédures orthopédiques menaient avec 28,22 % de part de revenus en 2024, tandis que la gynécologie et l'urologie devraient s'étendre à un TCAC de 7,02 %.

- Par utilisateur final, les hôpitaux dominaient avec 73,16 % de part en 2024 ; les centres chirurgicaux ambulatoires enregistrent le TCAC projeté le plus élevé à 6,93 % jusqu'en 2030.

Tendances et insights du marché des dispositifs chirurgicaux généraux du Brésil

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante de procédures chirurgicales due aux maladies chroniques | +1.2% | National, concentré dans les régions Sud-Est et Sud | Moyen terme (2-4 ans) |

| Popularité croissante de la chirurgie mini-invasive et progrès technologiques | +0.8% | National, avec adoption précoce dans les villes de niveau 1 | Court terme (≤ 2 ans) |

| Expansion de la couverture d'assurance santé privée | +0.6% | National, plus fort à São Paulo, Minas Gerais, Rio de Janeiro | Moyen terme (2-4 ans) |

| Incitations gouvernementales pour la fabrication locale de dispositifs médicaux | +0.5% | National, axé sur les hubs industriels du Sud-Est | Long terme (≥ 4 ans) |

| Formation chirurgicale à distance et télé-mentorat numériquement activés | +0.4% | National, priorisant les régions Nord et Nord-Est | Moyen terme (2-4 ans) |

| Approbations accélérées fast-track ANVISA pour dispositifs innovants | +0.3% | Impact réglementaire national | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande croissante de procédures chirurgicales due aux maladies chroniques

Les maladies cardiovasculaires restent le principal facteur de mortalité au Brésil, avec des dépenses publiques de 1 milliard BRL (200 millions USD) sur les procédures cardiaques en 2023.[1]Source: Estatística Cardiovascular - Brasil 2023, "Arq. Bras. Cardiol.," scielo.br Le volume chirurgical national a atteint 4 433 interventions pour 100 000 habitants, et le vieillissement démographique assure une croissance continue des opérations orthopédiques, oncologiques et vasculaires complexes. Les fabricants de dispositifs gagnent alors que les hôpitaux tertiaires remplacent les instruments anciens par des systèmes avancés d'agrafage, d'énergie et d'imagerie qui raccourcissent les temps opératoires. Les disparités procédurales régionales ouvrent un espace pour les outils orientés valeur dans les États mal desservis. Alors que la prévalence des maladies chroniques augmente, le marché des dispositifs chirurgicaux généraux du Brésil obtient une base de demande prévisible qui ancre la visibilité des revenus sur cinq ans.

Popularité croissante de la chirurgie mini-invasive et progrès technologiques

Les chirurgiens favorisent de plus en plus la laparoscopie et la robotique grâce à des séjours plus courts et moins de complications, alimentant l'utilisation de consommables et les achats de capital. Le premier cas sud-américain du bras robotique SkyWalker à l'Hôpital Vera Cruz montre l'appétit institutionnel pour les plateformes de nouvelle génération. L'expérience européenne précoce avec les systèmes Hugo indique des temps de console inférieurs à 40 minutes et zéro événement intra-opératoire, renforçant les narratifs de bénéfice clinique. L'imagerie améliorée, telle que l'OCT intégrée au microscope, améliore la précision en chirurgie vitréo-rétinienne. L'apprentissage rapide via le télé-mentorat et le contrôle de latence piloté par IA abaisse les barrières géographiques, étendant l'adoption aux hôpitaux de niveau intermédiaire. Collectivement, le progrès technologique intensifie les cycles de renouvellement au sein du marché des dispositifs chirurgicaux généraux du Brésil.

Expansion de la couverture d'assurance santé privée

Les registres de bénéficiaires ont augmenté à 52,2 millions en 2025, soit 1,2 million de plus qu'en 2023, créant une cohorte payante pour les implants premium et systèmes de navigation. Les règles réglementaires promulguées en 2024 imposent la continuité dans les réseaux hospitaliers, encourageant les opérateurs à investir dans les salles robotiques pour rester accrédités. L'augmentation des volumes de procédures électives élève la demande d'instruments et stimule les centres ambulatoires, un segment nécessitant des plateformes d'énergie portables et des tours compactes. Les fabricants de dispositifs obtiennent des pipelines de paiement cash prévisibles qui protègent contre les approvisionnements publics plus lents, élevant la croissance globale du marché des dispositifs chirurgicaux généraux du Brésil.

Incitations gouvernementales pour la fabrication locale de dispositifs médicaux

La ligne de crédit Nova Indústria Brasil de 300 milliards BRL cible une augmentation de la production de dispositifs domestiques de 42 % à 70 % d'ici 2033,[2]Source: Government of Brazil, "Brazil launches new industrial policy with development goals and measures up to 2033," gov.br accordant des allègements fiscaux et des scores d'appel d'offres préférentiels aux entreprises locales. Les subventions aux semi-conducteurs de 7 milliards BRL annuellement assurent la disponibilité des capteurs pour les bras robotiques et les endoscopes haute définition, tandis que 186,6 milliards BRL alloués à la numérisation industrielle étend la robotique de salle blanche. Les fabricants tels que Lifemed et BMR Medical augmentent leurs lignes certifiées ISO qui raccourcissent les délais et contournent les fluctuations monétaires. La localisation renforce la résilience d'approvisionnement et positionne le marché des dispositifs chirurgicaux généraux du Brésil comme une base d'exportation régionale.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des dispositifs avancés | -0.7% | National, plus prononcé dans le secteur de santé publique | Moyen terme (2-4 ans) |

| Dépréciation monétaire augmentant les coûts d'importation | -0.5% | National, affectant les dispositifs dépendants d'importation | Court terme (≤ 2 ans) |

| Formation chirurgien limitée hors villes niveau 1 | -0.4% | Régional, concentré dans le Nord et Nord-Est | Long terme (≥ 4 ans) |

| Obstacles de remboursement pour procédures innovantes | -0.3% | National, affectant principalement les procédures SUS | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût élevé des dispositifs avancés

Les salles robotiques exigent des investissements en capital de 0,5 à 2,5 millions USD plus des contrats de service annuels supérieurs à 200 000 USD, contraignant les budgets SUS et ralentissant la diffusion vers les hôpitaux secondaires.[3]Source: International Journal of Abdominal Wall and Hernia Surgery, "Do the costs of robotic surgery present an insurmountable obstacle?," journals.lww.com Les petites installations priorisent les ensembles laparoscopiques essentiels plutôt que les instruments d'articulation premium, rétrécissant les opportunités de fournisseurs. L'accès à deux niveaux persiste alors que les assureurs privés remboursent la robotique tandis que les tarifs publics traînent derrière les calendriers de dépréciation des dispositifs. Par conséquent, la sensibilité aux prix freine l'élan par ailleurs robuste du marché des dispositifs chirurgicaux généraux du Brésil.

Dépréciation monétaire augmentant les coûts d'importation

La faiblesse du réal augmente les prix débarqués pour les endoscopes et agrafeuses importés, avec des taux SELIC près de 14,75 % maintenant un environnement de dollar fort. La dépendance aux importations reste une portion importante pour les dispositifs médicaux, exposant les hôpitaux aux réajustements de prix trimestriels et aux retards d'approvisionnement. La couverture ajoute des couches de coûts, réduisant les marges opérationnelles et amortissant la croissance à court terme du marché des dispositifs chirurgicaux généraux du Brésil.

Analyse des segments

Par produit - Leadership laparoscopique stable avec gains robotiques vifs

Les dispositifs laparoscopiques ont généré 31,17 % de la part du marché des dispositifs chirurgicaux généraux du Brésil en 2024, soutenus par les procédures de cholécystectomie et bariatriques à grand volume. Les cycles de remplacement robustes pour les tours, endoscopes et trocarts maintiennent les revenus cohérents. En contraste, les systèmes robotiques et assistés par ordinateur montrent le TCAC le plus rapide de 6,81 %. Les adopteurs précoces citent des scores de satisfaction patient de 95 % en arthroplastie du genou, soutenant un investissement hospitalier plus large. Les générateurs électrochirurgicaux et instruments bipolaires avancés gagnent en traction alors que les chirurgiens recherchent des modalités préservant le sang. Les dispositifs de fermeture de plaies et d'accès enregistrent une demande parallèle, reflétant la croissance du mix procédural. L'approvisionnement localisé sous Nova Indústria Brasil devrait raccourcir les délais pour les consommables, encourageant les hôpitaux à standardiser sur les portefeuilles mono-fournisseur et stabiliser les volumes de marché.

Dans les instruments portatifs, les forceps et rétracteurs restent indispensables pour les opérations ouvertes et mini-invasives, assurant des revenus de base même lorsque les segments high-tech augmentent. Les fabricants rafraîchissent les portefeuilles avec des reconceptions ergonomiques et marquage intelligent pour le suivi des actifs. D'autres dispositifs, tels que les plateformes de visualisation 3D, progressent du pilote au déploiement multi-sites, offrant des opportunités de vente incrémentale supplémentaires. La diversification des produits équipe les fournisseurs pour capturer les appels d'offres publics contraints par le budget tout en répondant aux besoins premium dans les institutions privées, renforçant leur emprise au sein du marché des dispositifs chirurgicaux généraux du Brésil.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par approche procédurale - Les techniques mini-invasives dominent les trajectoires

La chirurgie mini-invasive contrôlait 68,14 % de la taille du marché des dispositifs chirurgicaux généraux du Brésil en 2024, et devrait croître à un TCAC de 7,15 % de 2025 à 2030. Les chirurgiens exploitent des séjours plus courts pour libérer des lits d'hôpital face aux pressions de capacité, validant les dépenses en capital sur les tours et instruments articulés. Les programmes de formation à distance accélèrent la diffusion vers les villes secondaires, tirant la demande de trocarts et dispositifs d'énergie. Les systèmes robotiques étendent le spectre des cas mini-invasifs de l'urologie au colorectal, empilant une croissance supplémentaire sur une large base.

La chirurgie ouverte reste vitale pour les résections traumatiques et oncologiques complexes mais voit les réservations migrer vers la laparoscopie lorsque cela est faisable. Le volume consommable se stabilise dans les applications thoracotomie et vasculaires mais tend vers le bas dans le travail abdominal de routine. Les techniques émergentes à incision unique et NOTES laissent présager des changements futurs, mais l'adoption incrémentale assure que les plateformes ouvertes continuent à contribuer des revenus significatifs, maintenant la diversité dans le marché des dispositifs chirurgicaux généraux du Brésil.

Par application - L'échelle orthopédique rencontre l'élan gynéco-urologique

Les procédures orthopédiques ont sécurisé 28,22 % des revenus de 2024, ancrées par le vieillissement démographique et l'adoption plus élevée d'arthroplastie. Le guidage robotique améliore la précision d'alignement, augmentant la longévité d'implant et les résultats patients. Le large mix de cas du segment soutient la consommation d'instruments stable, amortissant les fluctuations cycliques ailleurs dans le marché des dispositifs chirurgicaux généraux du Brésil. La chirurgie cardio-thoracique, alimentée par 1 milliard BRL de dépenses publiques sur les soins cardiovasculaires, génère une demande stable pour les instruments de sternotomie et valve cardiaque.

La gynécologie et l'urologie, cependant, dépassent à un TCAC de 7,02 % sur l'augmentation des interventions d'endométriose, prostate et cancer rénal. Les plateformes robotiques permettent la prostatectomie et myomectomie préservant les nerfs avec perte de sang minimale, encourageant les hôpitaux privés à commercialiser des packages 'sans cicatrices'. Les dispositifs de neurochirurgie et colonne vertébrale croissent modérément, aidés par l'expansion des centres à haute complexité dans les régions mal desservies. Ce mélange d'applications diversifie les flux de revenus des fournisseurs et soutient l'expansion du marché des dispositifs chirurgicaux généraux du Brésil.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final - Les hôpitaux règnent encore tandis que les centres ambulatoires surgissent

Les hôpitaux ont conservé une part de 73,16 % en 2024, reflétant la concentration des suites d'imagerie avancées, lits de soins intensifs, et équipes multidisciplinaires. Les centres d'enseignement pionniers dans l'adoption d'OCT intégrée au microscope et robotique à double console, créent des sites de référence qui stimulent l'adoption provinciale. Pourtant, les centres chirurgicaux ambulatoires croîtront de 6,93 % TCAC jusqu'en 2030 alors que les payeurs poussent les parcours de cas journalier.

Les fournisseurs concevant des générateurs compacts et tours mobiles capturent cette opportunité à mouvement rapide, augmentant la pénétration du marché des dispositifs chirurgicaux généraux du Brésil. Les cliniques spécialisées, bien que plus petites en volume, influencent les préférences de techniques et servent de rampes de lancement pour les dispositifs de niche tels que les endoscopes à usage unique.

Analyse géographique

Les contrastes économiques régionaux façonnent l'adoption de dispositifs. Le Sud-Est et le Sud capturent la majeure partie des dépenses en raison de revenus plus élevés et de réseaux hospitaliers denses. São Paulo ancre les sièges sociaux et héberge le plus grand cluster de suites robotiques privées, tandis que Minas Gerais et Rio de Janeiro enregistrent des populations assurées croissantes qui soutiennent les volumes de procédures premium. Paradoxalement, le Sud-Est montre le plus faible nombre de procédures pour 100 000 citoyens, impliquant une capacité sous-utilisée que les fournisseurs peuvent convertir avec formation et optimisation de flux de travail.

Le Nord et le Nord-Est traînent en densité d'équipement mais attirent l'attention politique. Les histoires de succès de télé-soins intensifs renforcent la confiance dans les soins technologiquement activés, pavant l'entrée pour les tours laparoscopiques portables et ventilateurs de soins intensifs modulaires. Les subventions d'infrastructure sous Nova Indústria Brasil incluent des vacances fiscales pour les usines dans la Zone de libre-échange de Manaus, réduisant potentiellement les coûts débarqués dans les États éloignés et élargissant l'empreinte du marché des dispositifs chirurgicaux généraux du Brésil.

Le Centre-Ouest, propulsé par la richesse de l'agro-business et les contrats fédéraux de Brasília, observe des expansions hospitalières qui incorporent des conceptions de blocs opératoires intelligents. Les variations dans l'accès à la chirurgie cardiovasculaire soulignent la demande latente pour l'instrumentation de base et les dispositifs jetables de perfusion. Des normes réglementaires cohérentes à travers le Brésil simplifient le déploiement de produits à l'échelle nationale, mais la planification logistique doit tenir compte des distances continentales et des lacunes d'infrastructure.

Paysage concurrentiel

Les majors internationaux Johnson & Johnson, Medtronic, et Stryker dominent les segments premium par la distribution multicanal et les subventions de formation de chirurgiens. Pourtant les politiques fast-track ANVISA abaissent les barrières d'entrée, permettant à MicroPort, Olympus, et Purple Surgical de lancer de nouvelles plateformes dans les mois suivant l'autorisation mondiale. Les entreprises locales Lifemed, BMR Medical, et Locamed exploitent les subventions Nova Indústria Brasil pour augmenter la production de trocarts, agrafeuses, et stylos d'énergie, remportant les appels d'offres SUS sensibles au prix. Les coentreprises stratégiques associent la propriété intellectuelle étrangère à l'assemblage domestique, qualifiant les produits pour les exemptions tarifaires et quotas publics, redirigeant ainsi la part au sein du marché des dispositifs chirurgicaux généraux du Brésil.

L'élan de fusions-acquisitions augmente alors que les acteurs mondiaux cherchent la fabrication dans le pays pour sécurer la préférence d'appel d'offres. Pendant ce temps, les startups financées par le pool BNDES-Butantan-Finep de 200 millions BRL ciblent les systèmes endoscopiques guidés par IA et poignets robotiques à usage unique.

L'intensité concurrentielle est encore amplifiée par les modèles de service regroupant jetables, analytiques et garanties de disponibilité dans des contrats d'abonnement qui déplacent les capex vers les opex. Ce mélange évolutif soutient la vitesse d'innovation et la concurrence sur les prix à travers le marché des dispositifs chirurgicaux généraux du Brésil.

Leaders de l'industrie des dispositifs chirurgicaux généraux du Brésil

-

B. Braun SE

-

Boston Scientific Corporation

-

Johnson & Johnson (Ethicon, DePuy Synthes)

-

Medtronic plc

-

Stryker Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Septembre 2024 : Olympus Amérique latine a dévoilé la plateforme d'endoscopie EVIS X1 lors de tournées régionales à Rio de Janeiro, Curitiba et Brasília.

- Septembre 2024 : Purple Surgical a lancé ses opérations brésiliennes pendant le 72e Congrès de coloproctologie à Goiás, introduisant les gammes d'agrafage et trocarts.

- Juillet 2024 : Mindray a fait don d'une suite de bloc opératoire complète à l'Hôpital de base Dr. Ary Pinheiro à Rondônia, inaugurée en partenariat avec Operation Smile.

Portée du rapport du marché des dispositifs chirurgicaux généraux du Brésil

Selon la portée du rapport, un instrument chirurgical est un outil ou dispositif pour effectuer des actions spécifiques ou produire des effets désirés pendant une chirurgie ou opération.

Le marché des dispositifs chirurgicaux généraux du Brésil est segmenté par produit (dispositifs portatifs, dispositifs laparoscopiques, dispositifs électrochirurgicaux, dispositifs de fermeture de plaies, trocarts et dispositifs d'accès, et autres produits) et application (gynécologie et urologie, cardiologie, orthopédie, neurologie, et autres applications).

Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs portatifs |

| Dispositifs laparoscopiques |

| Dispositifs électrochirurgicaux |

| Dispositifs de fermeture de plaies |

| Systèmes de trocarts et d'accès |

| Systèmes robotiques et assistés par ordinateur |

| Autres dispositifs |

| Chirurgie ouverte |

| Chirurgie mini-invasive |

| Gynécologie et urologie |

| Cardiologie et cardio-thoracique |

| Orthopédique |

| Neurologie et colonne vertébrale |

| Autres applications |

| Hôpitaux |

| Centres chirurgicaux ambulatoires |

| Cliniques spécialisées |

| Par produit | Dispositifs portatifs |

| Dispositifs laparoscopiques | |

| Dispositifs électrochirurgicaux | |

| Dispositifs de fermeture de plaies | |

| Systèmes de trocarts et d'accès | |

| Systèmes robotiques et assistés par ordinateur | |

| Autres dispositifs | |

| Par approche procédurale | Chirurgie ouverte |

| Chirurgie mini-invasive | |

| Par application | Gynécologie et urologie |

| Cardiologie et cardio-thoracique | |

| Orthopédique | |

| Neurologie et colonne vertébrale | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres chirurgicaux ambulatoires | |

| Cliniques spécialisées |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des dispositifs chirurgicaux généraux du Brésil ?

Le marché s'établit à 0,91 milliard USD en 2025 et devrait croître à 1,21 milliard USD d'ici 2030 à un TCAC de 5,89 %.

Quel segment de produit croît le plus rapidement dans le marché des dispositifs chirurgicaux généraux du Brésil ?

Les systèmes robotiques et assistés par ordinateur mènent avec un TCAC de 6,81 % jusqu'en 2030.

Quelle est l'importance de la chirurgie mini-invasive au Brésil ?

Les procédures mini-invasives représentent 68,14 % de la taille du marché des dispositifs chirurgicaux généraux du Brésil en 2024, progressant à un TCAC de 7,15 %.

Quels marchés régionaux offrent le plus grand potentiel de hausse ?

Les régions Nord et Nord-Est présentent un potentiel inexploité alors que la télésanté et les incitations à la fabrication améliorent la capacité chirurgicale.

Comment les politiques gouvernementales influencent-elles l'approvisionnement en dispositifs ?

Nova Indústria Brasil offre 300 milliards BRL de crédit et préférence d'appel d'offres pour les dispositifs fabriqués localement, encourageant les hôpitaux à s'approvisionner en produits domestiques.

Pourquoi les centres chirurgicaux ambulatoires sont-ils importants pour la croissance future ?

Ils affichent le TCAC le plus élevé de 6,93 % alors que les payeurs et patients favorisent les procédures ambulatoires rentables, stimulant la demande pour des ensembles de dispositifs portables et mini-invasifs.

Dernière mise à jour de la page le: