Analyse du marché européen des emballages de boissons alcoolisées

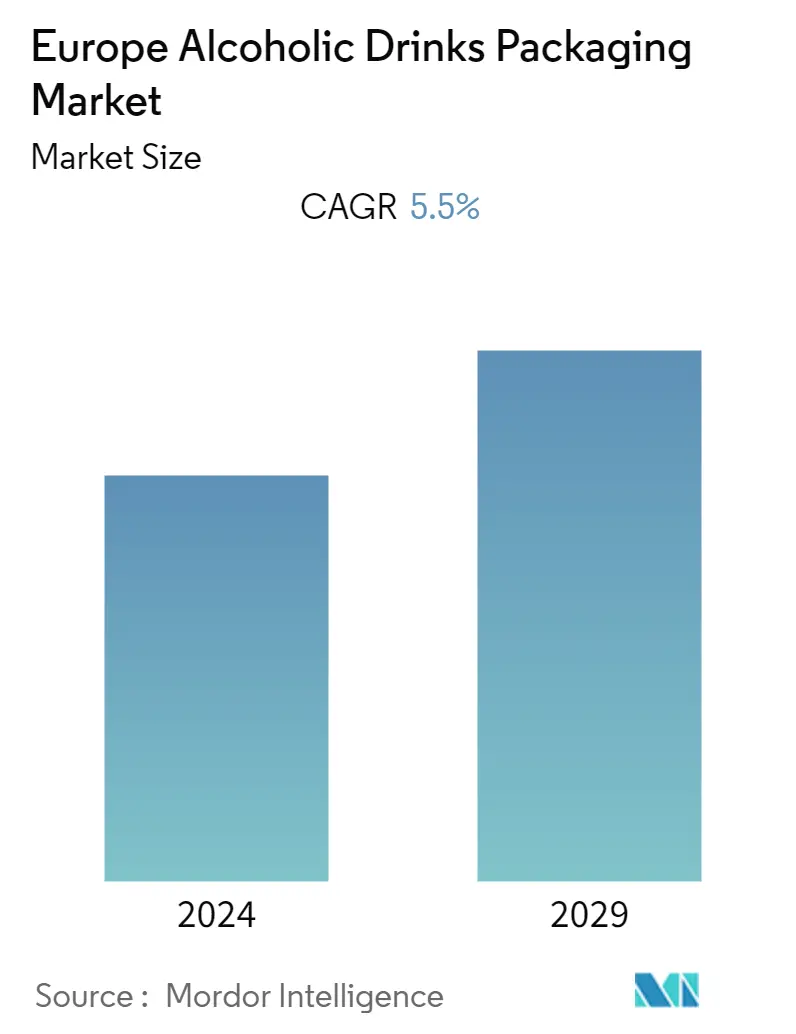

Le marché européen des emballages de boissons alcoolisées devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision. L'emballage des boissons alcoolisées joue un rôle important dans la promotion de la marque des boissons alcoolisées. Cela aide les marques à communiquer avec leurs consommateurs car ils peuvent toucher et sentir le produit à travers l'emballage. Les innovations récentes telles que le verre léger et le recyclage efficace stimulent le marché.

- La demande de boissons alcoolisées devrait augmenter au Royaume-Uni, en Italie, en Allemagne et en Finlande, ce qui contribuera au développement de l'industrie de l'emballage en Europe. Les fabricants d'emballages de boissons alcoolisées en Europe profitent de la tendance croissante à la consommation d'alcool lors des réunions sociales car elle ouvre de nouvelles perspectives commerciales. En Europe, les jeunes consommateurs sont de plus en plus habitués à boire de la bière et du vin.

- Le verre est un choix populaire pour l'emballage car il ne réagit pas avec les produits chimiques contenus dans les boissons et, par conséquent, protège le parfum, la force et la saveur de ces boissons. Les matériaux demballage comme le verre devraient être très demandés. En conséquence, les bouteilles en verre sont utilisées pour emballer la majorité des ventes de bière. Cette tendance devrait persister tout au long de la période de prévision. Les emballages en verre étant entièrement recyclables, ils constituent un choix demballage souhaitable pour la durabilité.

- L'acceptation croissante des canettes par les jeunes clients a entraîné une demande importante d'emballages de canettes en aluminium de la part des producteurs de vin et de bière en conserve. Cette tendance a été progressivement favorisée par un changement culturel important puisque les millennials sont des consommateurs enthousiastes de diverses formes de vins plus pratiques.

- Le positionnement artisanal devient de plus en plus important pour les boissons alcoolisées, car les clients choisissent de boire moins mais mieux, ce qui pousse les entreprises à utiliser l'emballage pour communiquer leur message. Cela se voit dans laugmentation du nombre demballages de boissons, tels que les canettes métalliques pour la bière et les bouteilles en verre avec bouchons en liège pour lalcool.

- Lépidémie de COVID-19 na pas affecté la consommation totale dalcool ; les ventes de bière et de vin ont augmenté tandis que celles d'alcool fort ont diminué. La demande pour les spiritueux économiques et milieu de gamme a augmenté, tandis que celle pour les spiritueux haut de gamme super-premium et ultra-premium a connu une baisse. La demande de vin et de bière en gros a considérablement augmenté, les gens réduisant leurs activités sociales et passant plus de temps à la maison. Les consommateurs paient plus pour chaque bouteille quavant lépidémie.

Tendances du marché européen de lemballage des boissons alcoolisées

Les emballages en verre devraient détenir une part importante du marché

- La demande dalternatives réutilisables et respectueuses de lenvironnement aux emballages en plastique, tels que les emballages en verre, stimule la croissance du secteur des emballages en verre. On prévoit que lévolution des habitudes de consommation et laugmentation des revenus disponibles propulseront lexpansion de lindustrie. La consommation dalcool dans les économies émergentes est en hausse, ce qui profite au secteur. Les marchés occidentaux devraient se développer en raison de la premiumisation croissante des boissons alcoolisées et de la demande croissante des consommateurs pour des boissons alcoolisées créatives comme la bière artisanale.

- Le verre est entièrement recyclé sans sacrifier sa résistance ou sa qualité. La plupart des bouteilles en verre recyclées sont utilisées dans la fabrication de nouvelles bouteilles en verre. En raison de son importance croissante dans le conditionnement du vin et de la forte demande du marché, le besoin en récipients en verre devrait augmenter.

- Une plus grande proportion de verre recyclé est utilisée dans les bouteilles des fabricants d'alcool, à mesure qu'ils prennent conscience de l'utilisation de ressources recyclées dans leurs emballages. Absolut, une marque de vodka haut de gamme suédoise, s'est engagée à réduire les déchets d'emballage en introduisant une édition limitée composée à 41 % de verre recyclé.

- Le Bag-in-Box (BIB) est devenu une tendance populaire dans l'industrie du vin en raison de l'évolution des comportements d'achat, des modes de vie, de la démographie et des occasions de boire. De nombreux consommateurs actuels de vin en bouteille sont passés à la catégorie BIB, et de nouveaux clients ont été attirés par la qualité, la praticité et le prix abordable du vin en boîte ainsi que par la fraîcheur continue du vin après ouverture. De plus, le vin en boîte offre des avantages en matière de durabilité et denvironnement, qui sont essentiels pour que le marché et les consommateurs prennent des décisions plus respectueuses de lenvironnement. Étant donné que les emballages en verre détiennent depuis toujours une part de marché disproportionnée dans la catégorie du vin, cette tendance pourrait éventuellement entraîner une perte considérable de parts de marché pour les emballages en verre.

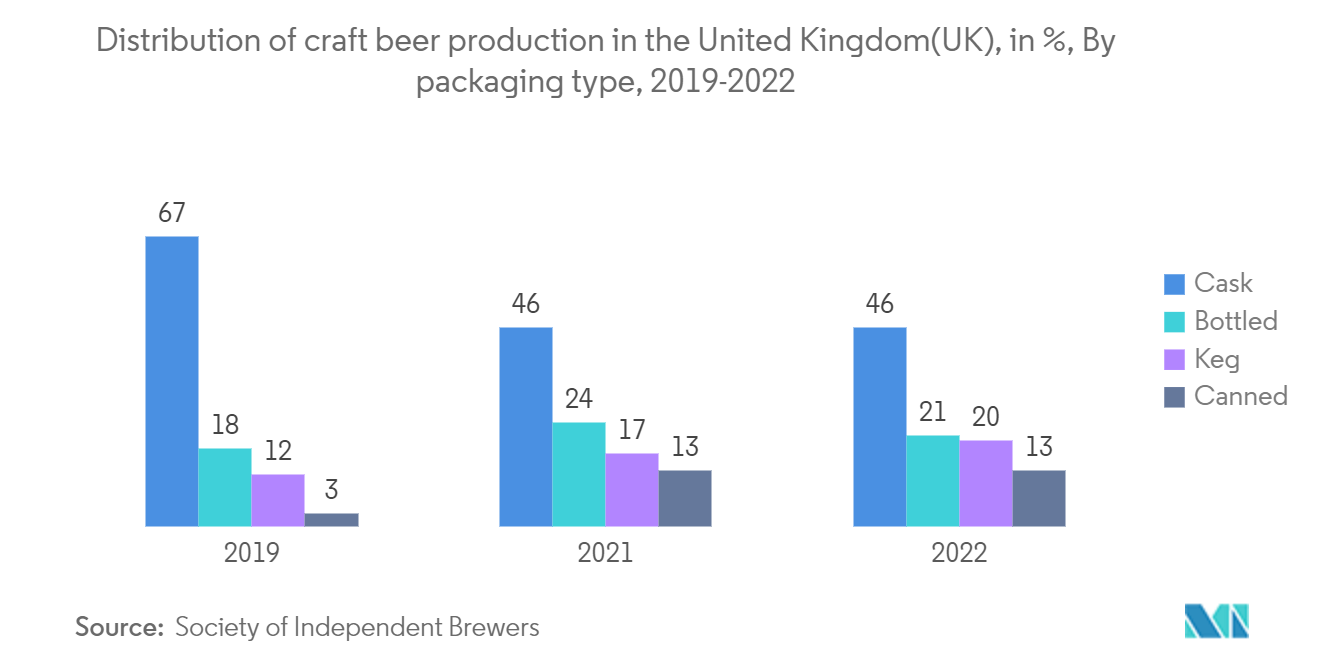

- Selon la SIBA - Society of Independent Brewers, Royaume-Uni, la production de bière en fûts a diminué de 31 % en 2021, tandis que la bière en conserve, en bouteille et en fût a augmenté. Il sagit probablement dune réponse à la fermeture des pubs au Royaume-Uni en raison de la pandémie de COVID-19. Cependant, en 2022, le type demballage pour le verre a également diminué de 3 %.

Le Royaume-Uni devrait détenir une part de marché importante

- Le marché de l'emballage est globalement en expansion en raison de la tendance croissante à adopter des emballages respectueux de l'environnement, tels que le rPET, les emballages à base de papier, etc. Les fabricants de boissons sont impatients de donner l'impression de contribuer à la sensibilisation du public aux plastiques à usage unique, et leurs limpact environnemental augmente. Les fabricants de boissons devraient avoir intérêt à avoir une longueur d'avance en matière de réduction de l'impact environnemental de leurs emballages, car la réglementation sur les plastiques à usage unique a déjà été votée et sera mise en œuvre au Royaume-Uni en 2023.

- Les entreprises innovantes restent à laffût des opportunités dutiliser des formats flexibles pour défier les industries établies à mesure que le marché de lemballage flexible se développe. L'alcool est l'une des entreprises les plus récentes à remarquer cette tendance, avec des sachets à bec verseur ajoutant une touche de fraîcheur qui attire déjà la génération Y.

- Les préférences des Millennials deviennent de plus en plus importantes et constituent l'un des groupes d'achats de consommateurs les plus puissants. Il a été démontré que la génération Y préfère les emballages flexibles en raison de leur portabilité améliorée et de leur poids plus léger. Les pochettes d'alcool ont une structure beaucoup plus flexible que les bouteilles en verre en raison de leur poids plus léger et de leur portabilité.

- Les cadeaux d'alcool sont une tendance croissante au Royaume-Uni, des emballages innovants et attrayants ajoutent à l'expérience globale, et les entreprises recherchent donc de nouveaux designs et emballages à des fins de cadeaux qui peuvent également attirer les clients en ligne.

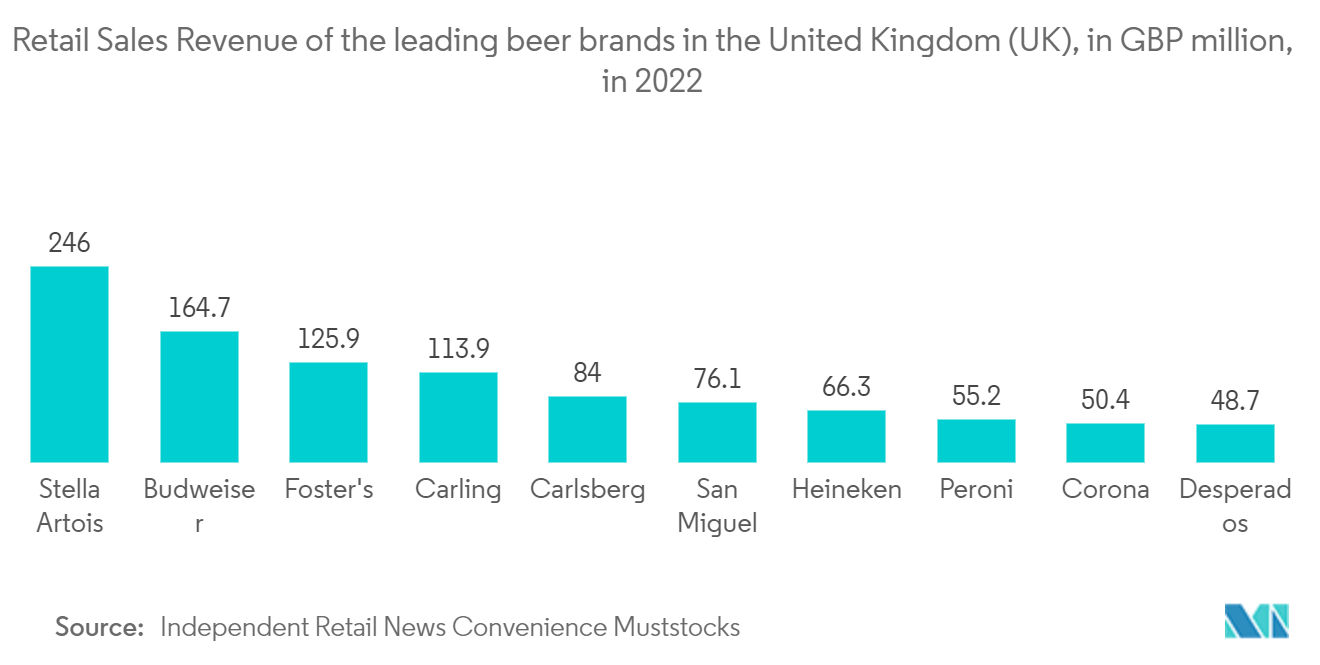

- Selon Independent Retail News, Stella Artois était la marque de bière la plus vendue au Royaume-Uni en 2022. En vendant de la bière, Stella Artois a gagné plus de 246 millions de livres sterling au cours des 12 mois se terminant en avril 2022. Budweiser a vendu 164,7 millions de livres sterling de bière en 2022, se classant au deuxième rang en termes de revenus de vente au détail.

Aperçu du marché européen du conditionnement des boissons alcoolisées

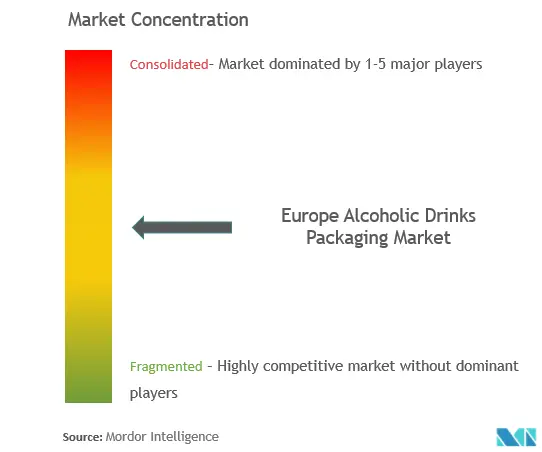

La présence de plusieurs acteurs proposant des solutions demballage pour les boissons alcoolisées a intensifié la concurrence sur le marché. Le marché pourrait donc être plus cohérent, de nombreuses entreprises développant des stratégies dexpansion.

- Janvier 2023 - Les consommateurs italiens auront accès à des informations numériques sur l'emballage et le recyclage des produits grâce à un partenariat entre U-Label, la plateforme européenne d'étiquetage électronique des vins et spiritueux, et la société italienne Giunko. Les vins et spiritueux vendus en Italie à partir du 1er janvier 2023 doivent divulguer aux consommateurs l'identification et la catégorisation de l'emballage du produit ou le type de matériaux d'emballage utilisés et la manière dont ils doivent être éliminés. Les régulateurs italiens autorisent les fabricants à fournir ces informations sous forme numérique via une étiquette électronique accessible en scannant un code QR avec un smartphone sur la bouteille.

Leaders du marché européen de lemballage des boissons alcoolisées

Amcor plc

Owens-Illinois Inc.

United Bottles & Packaging

Crown Holdings Inc.

Ball Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché européen de lemballage des boissons alcoolisées

- Août 2022 - Amcor, pionnier du développement et de la production de solutions d'emballage responsables, a annoncé avoir acquis une usine d'emballage flexible de premier plan en République tchèque. L'emplacement avantageux du site améliore instantanément la capacité d'Amcor à répondre à la demande croissante des clients à travers son réseau d'emballages flexibles en Europe. Avec cette acquisition, la société investit dans l'accélération de la croissance organique de son activité flexible dans les catégories lucratives d'Europe.

- Avril 2022 - Le plus grand fournisseur d'emballages hybrides au monde, Berlin Packaging, a annoncé l'achat de Panvetri, un fournisseur familial d'emballages en verre et en métal pour les secteurs du vin et de l'huile d'olive. Panvetri fournit des services à plusieurs domaines viticoles, caves coopératives, moulins à huile et producteurs de produits alimentaires, principalement dans les Pouilles et en Basilique. En plus des bouteilles de bière, de spiritueux et de vin mousseux, ainsi que des canettes d'huile d'olive, des pots alimentaires et des fermetures, la gamme Panvetri comprend également des bouteilles de vin et d'huile d'olive. Berlin Packaging peut aider Panvetri à diversifier sa gamme de produits.

Segmentation de lindustrie européenne de lemballage des boissons alcoolisées

Les emballages de boissons alcoolisées jouent un rôle de premier plan dans la promotion de la marque, augmentant ainsi sa visibilité. À lheure actuelle, les fabricants de boissons alcoolisées sefforcent de fournir les meilleures normes demballage pour leurs produits afin dinciter les consommateurs à acheter leur marque. Le rapport offre une brève compréhension des produits d'emballage utilisés pour le conditionnement des boissons alcoolisées aux États-Unis. Les différents produits d'emballage pris en compte pour l'étude sont les bouteilles, les canettes métalliques, les cartons et les sachets. Ces produits utilisent divers matériaux d'emballage, tels que le plastique, le papier, le métal et le verre.

Le marché européen de lemballage des boissons alcoolisées est segmenté par matériau (plastique, papier, métal, verre), produits alcoolisés (bière, spiritueux, vin, prêts à boire), type de produit (bouteilles en plastique, bouteilles en verre, canettes métalliques, cartons, Pochettes) et Pays.

Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Plastique |

| Papier |

| Métal |

| Verre |

| Vin |

| Esprits |

| Bière |

| Prêt à boire (PRD) |

| Autres types de boissons alcoolisées |

| Bouteilles en plastique |

| Bouteilles en verre |

| Boîtes métalliques |

| Cartons |

| Pochettes |

| Autres types de produits |

| Royaume-Uni |

| France |

| Italie |

| Allemagne |

| Le reste de l'Europe |

| Par matière première | Plastique |

| Papier | |

| Métal | |

| Verre | |

| Par produits alcoolisés | Vin |

| Esprits | |

| Bière | |

| Prêt à boire (PRD) | |

| Autres types de boissons alcoolisées | |

| Par type de produit | Bouteilles en plastique |

| Bouteilles en verre | |

| Boîtes métalliques | |

| Cartons | |

| Pochettes | |

| Autres types de produits | |

| Par pays | Royaume-Uni |

| France | |

| Italie | |

| Allemagne | |

| Le reste de l'Europe |

FAQ sur les études de marché sur les emballages de boissons alcoolisées en Europe

Quelle est la taille actuelle du marché européen de lemballage des boissons alcoolisées ?

Le marché européen des emballages de boissons alcoolisées devrait enregistrer un TCAC de 5,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché européen de lemballage des boissons alcoolisées ?

Amcor plc, Owens-Illinois Inc., United Bottles & Packaging, Crown Holdings Inc., Ball Corporation sont les principales sociétés opérant sur le marché européen de lemballage des boissons alcoolisées.

Quelles années couvre ce marché européen de lemballage des boissons alcoolisées ?

Le rapport couvre la taille historique du marché européen des emballages de boissons alcoolisées pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché européen des emballages de boissons alcoolisées pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie européenne de l'emballage des boissons alcoolisées

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage des boissons alcoolisées en Europe 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des emballages de boissons alcoolisées en Europe comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.