Taille et part du marché de la direction automobile

Analyse du marché de la direction automobile par Mordor Intelligence

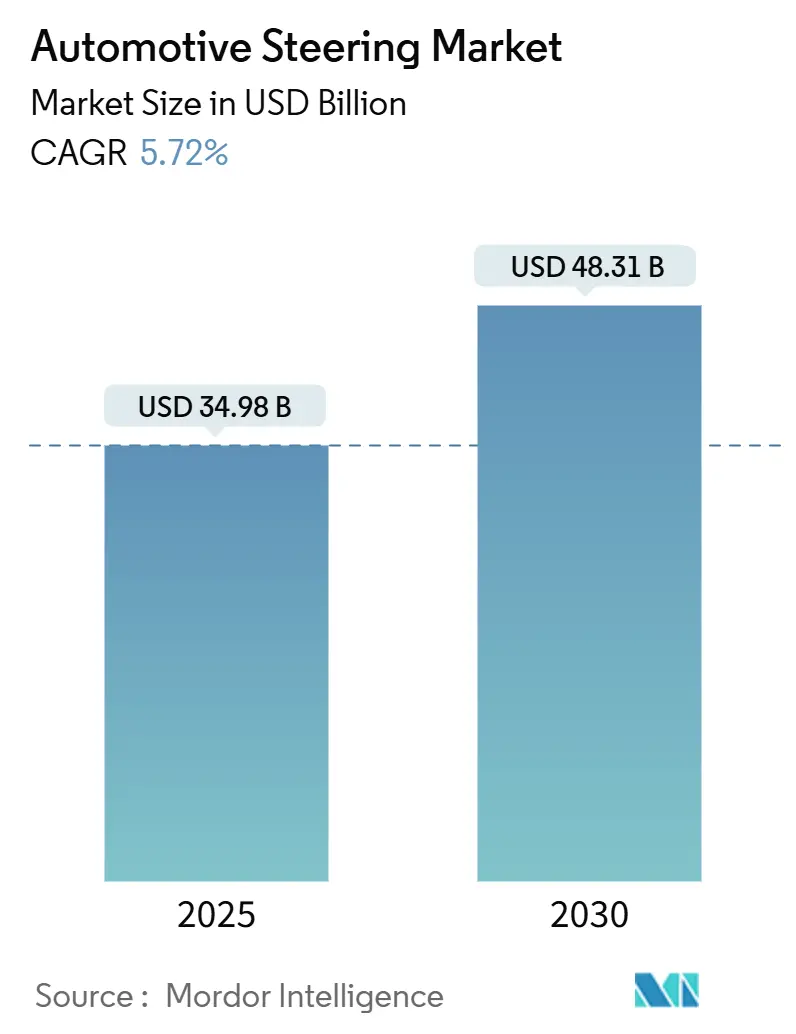

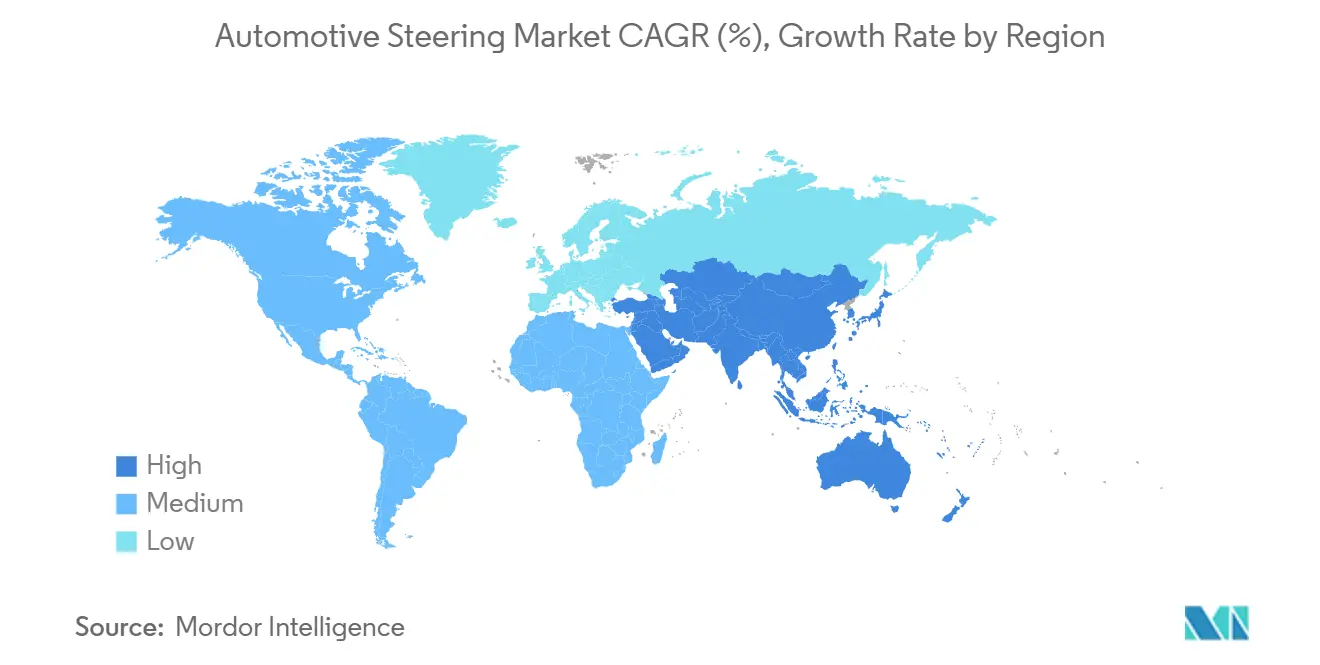

Le marché des systèmes de direction automobile est évalué à 34,98 milliards USD en 2025 et devrait atteindre 48,31 milliards USD d'ici 2030, reflétant un TCAC de 5,72 %. La croissance est ancrée dans la migration rapide de l'assistance hydraulique vers la direction assistée électronique et les premiers déploiements commerciaux du steer-by-wire. Le durcissement des limites mondiales d'émissions et la part croissante des véhicules électriques à batterie renforcent l'argumentaire commercial pour les technologies de direction économes en énergie, tandis que les règles de cybersécurité sous UNECE R155 accélèrent la demande pour les unités de contrôle électronique définies par logiciel[1]"Regulation No. 155 Cyber Security and Cyber Security Gestion Systems,", United Nations Economic Commission for Europe, unece.org. L'Asie-Pacifique conserve une part de revenus de 48,67 %, aidée par les avantages d'échelle de la Chine et la spécialisation du Japon dans les composants de haute précision. Les fournisseurs Tier-1 consolident les technologies de base pour sécuriser la propriété intellectuelle et pour financer l'investissement initial élevé nécessaire pour les architectures redondantes ' fail-operational '. Les opportunités émergent pour les spécialistes de moteurs et capteurs qui peuvent supprimer le contenu en terres rares, réduire le poids, et améliorer la sécurité fonctionnelle sans gonfler la nomenclature.

Points clés du rapport

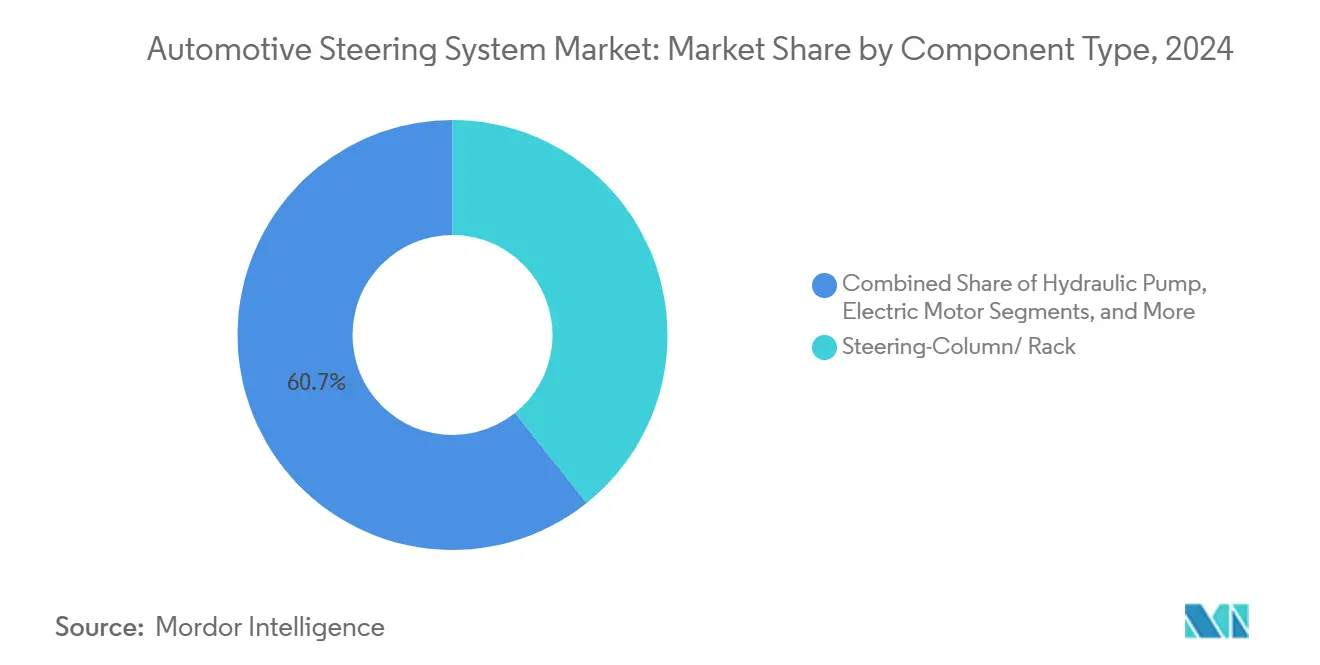

- Par composant, les colonnes/crémaillères de direction ont dominé avec 39,26 % de la part du marché des systèmes de direction automobile en 2024 ; les moteurs électriques sont projetés pour s'étendre à un TCAC de 8,91 % jusqu'en 2030.

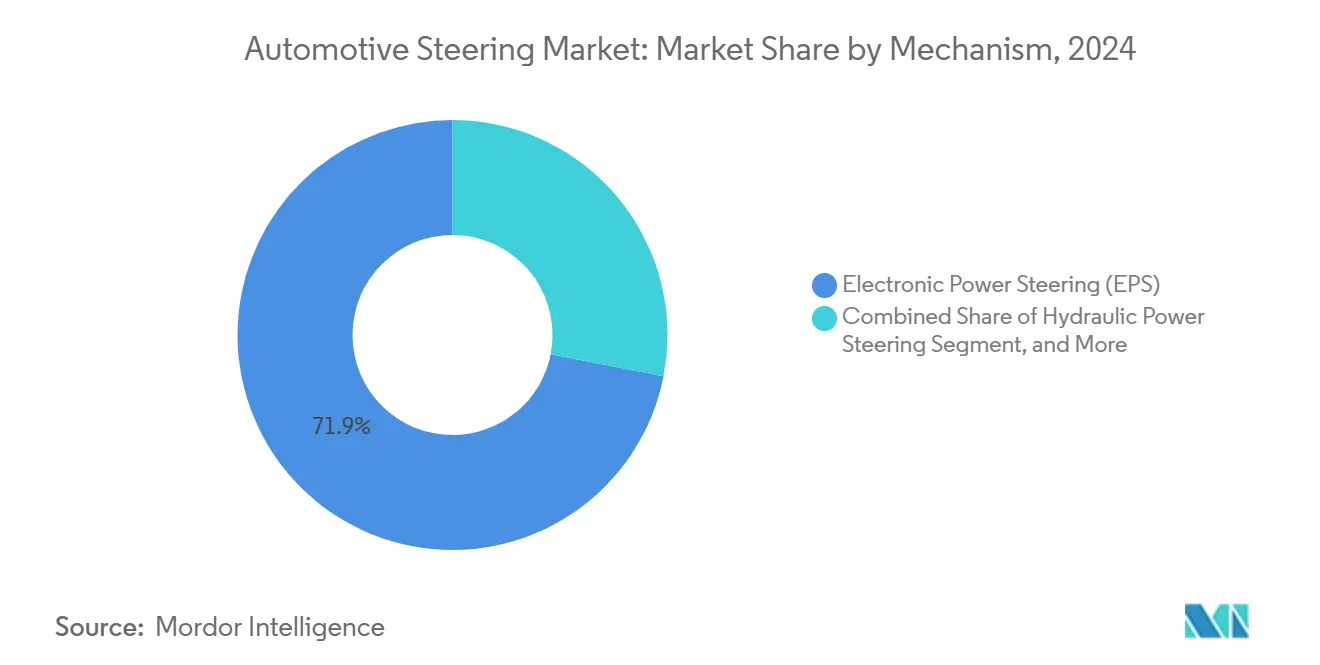

- Par mécanisme, la direction assistée électronique un commandé 71,95 % de part de la taille du marché des systèmes de direction automobile en 2024, tandis que le steer-by-wire progresse à un TCAC de 8,28 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières détenaient 63,28 % de la taille du marché des systèmes de direction automobile en 2024 ; les véhicules commerciaux légers sont prévus d'afficher un TCAC de 7,56 % jusqu'en 2030.

- Par canal de vente, les équipementiers ont dominé 87,23 % de la taille du marché des systèmes de direction automobile en 2024 ; le marché secondaire est prévu de croître à un TCAC de 7,26 % entre 2025 et 2030.

- Par géographie, l'Asie-Pacifique un capturé 48,67 % de la taille du marché des systèmes de direction automobile en 2024 et est projetée de s'étendre à un TCAC de 6,81 % jusqu'en 2030.

Tendances et aperçus du marché mondial de la direction automobile

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénétration rapide de l'EPS dans les plateformes ICE & xEV | +1.8% | Mondial, mené par l'Asie-Pacifique | Moyen terme (2-4 ans) |

| Déploiement du steer-by-wire dans les VE premium | +0.9% | Amérique du Nord et Europe, s'étendant à la Chine | Long terme (≥ 4 ans) |

| Colonnes de direction légères | +1.2% | Europe et Amérique du Nord | Court terme (≤ 2 ans) |

| Architectures ' fail-operational ' prêtes pour l'ADAS | +1.4% | Mondial, segments premium en premier | Moyen terme (2-4 ans) |

| ECU cybersécurisées sous UNECE R155 | +0.7% | Europe, déploiement mondial | Court terme (≤ 2 ans) |

| Logiciel de superposition de couple mis à jour OTA | +0.5% | Mondial, véhicules premium en premier | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Pénétration rapide de l'EPS dans les plateformes ICE & xEV

La direction assistée électronique est très répandue dans l'industrie automobile chinoise et approche l'ubiquité en Europe et au Japon. Les équipementiers obtiennent des avantages d'économie de carburant tout en débloquant la compatibilité de freinage régénératif pour les groupes motopropulseurs électriques. La technologie s'étend maintenant des voitures compactes aux camions Classe 8, car l'EPS pour véhicules commerciaux de ZF délivre jusqu'à 8 000 Nm sans fluide hydraulique. Les unités d'assistance de colonne dominent le segment B de valeur, tandis que les conceptions d'assistance de crémaillère gagnent une part dans les voitures premium qui nécessitent une précision plus élevée et une sensation de route. Le changement accéléré maintient le marché des systèmes de direction automobile en croissance régulière.

Déploiement du steer-by-wire dans les VE premium à partir de 2025

Mercedes-Benz introduira le premier système européen de production steer-by-wire en 2026, suivant le lancement 2025 de ZF sur l'ET9 de NIO. La suppression de l'arbre mécanique permet des rapports de direction variables qui facilitent le stationnement et améliorent la stabilité autoroutière. Le volant ' One Motion Grip ' de Toyota montre comment des courses d'entrée de 200 degrés peuvent remplacer le tour traditionnel de 540 degrés, améliorant l'ergonomie et l'aménagement de l'habitacle[2]"One Motion Grip Steering System Details,", Toyota Motor Corporation, mondial.toyota. Les moteurs redondants, les alimentations électriques et le retour haptique maintiennent la confiance du conducteur, bien que les études d'acceptation des consommateurs indiquent une courbe d'apprentissage qui peut étendre les calendriers de déploiement au-delà des marques de luxe.

Colonnes de direction légères pour répondre aux normes Euro 7/CAFÉ

Les fournisseurs passent de l'acier à l'aluminium ou au magnésium et exploitent les conceptions d'arbres creux. L'unité intégrée engrenage-roulement JIGB® de JTEKT fusionne deux fonctions, réduisant l'espace et coupant les pertes de couple, tout en maintenant les performances de crash[3]"J-EPICS® Steer-by-Wire Platform Overview,", JTEKT Corporation, jtekt.com. Chaque réduction de poids de 10 % se traduit par un gain d'efficacité énergétique de 0,3 %, un résultat accueilli par les marques électriques désireuses d'étendre l'autonomie de conduite. L'avantage concurrentiel réside maintenant dans la combinaison de métaux légers avec des processus de jointure haute résistance qui protègent les voies d'absorption d'énergie.

Demande OEM pour des architectures ' fail-operational ' prêtes pour l'ADAS

Les réglementations de conduite autonome de niveau 3 exigent une intervention de direction dans les 200 millisecondes si le mode automatisé se désengage. Les configurations EPS à double moteur avec des voies d'alimentation et de communication isolées répondent à ce besoin. Le Quiet Wheel™ de Nexteer élimine la rotation du volant pendant le fonctionnement autonome, tout en rendant un contrôle fluide au conducteur lorsque demandé[4]"Quiet Wheel™ Technology Briefing,", Nexteer Automotive, nexteer.com. Une telle redondance augmente les prix unitaires de 40-60 %, pourtant les exigences de conformité rendent l'investissement inévitable pour les équipementiers premium, verrouillant la croissance du contenu à long terme pour les fournisseurs.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité des prix des aimants de terres rares | -1.1% | Mondial ; plus aigu en Europe et Amérique du Nord | Court terme (≤ 2 ans) |

| Pénurie de MCU automobiles jusqu'en 2026 | -0.8% | Mondial ; sévère en Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Préoccupations de sensation de direction dans le steer-by-wire | -0.4% | Segments premium mondiaux | Long terme (≥ 4 ans) |

| La consolidation Tier-1 réduit le pouvoir de négociation des équipementiers | -0.3% | Marchés développés | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

La volatilité des prix des aimants de terres rares gonfle la nomenclature EPS

La Chine contrôle environ 70 % du traitement mondial des terres rares et un limité les exportations de néodyme. Les coûts d'aimants représentent déjà jusqu'à 25 % d'une nomenclature de moteur EPS. L'arrêt temporaire de la production Explorer de Ford un exposé le risque pour les calendriers des équipementiers. Les fournisseurs répondent en avançant les innovations sans terres rares telles que le moteur I2SM de ZF et l'investissement de Magna dans les aimants propre Earth Magnets fer-azote de Niron Magnetics.

Pénurie de MCU automobiles jusqu'en 2026

Les contrôleurs EPS critiques de sécurité nécessitent des microcontrôleurs haute fiabilité que peu de fonderies peuvent fournir. Les délais restent dans la plage de 26-52 semaines. Certains fournisseurs redessinent maintenant les cartes autour des puces disponibles, une stratégie qui augmente le coût de qualification et ralentit le déploiement de nouvelles fonctionnalités. Les marques capables de sécuriser des contrats de plaquettes à long terme gagnent un avantage concurrentiel immédiat sur le marché des systèmes de direction automobile.

Analyse des segments

Par composant : les moteurs électriques pilotent le changement d'électrification

En 2024, les colonnes et crémaillères de direction dominent le marché des systèmes de direction automobile, commandant une part de revenus de 39,26 %. Les mécanismes d'effondrement intégrés, les commutateurs multifonctions et les modules d'airbag conducteur maintiennent le sous-segment essentiel sur toutes les plateformes. En parallèle, les moteurs électriques délivrent l'expansion la plus rapide à un TCAC de 8,91 % jusqu'en 2030 alors que les conceptions brushless DC remplacent les pompes hydrauliques et les unités entraînées par courroie. Les unités de contrôle électronique cybersécurisées forment le troisième plus grand panier, leur contenu par véhicule grimpant avec chaque nouvelle fonctionnalité en direct que l'UNECE R155 oblige les fabricants à sécuriser.

Les capteurs de couple, d'angle et de position avancent en cadence avec les fonctionnalités steer-by-wire et ADAS qui dépendent du retour précis à la milliseconde. La puce HAL 39xy à quatre modes de TDK illustre comment les solutions à package unique coupent le poids du câblage tout en résistant au bruit magnétique des groupes motopropulseurs haute tension. Les fournisseurs capables de fusionner les fonctions moteur, capteur et ECU à l'intérieur de boîtiers compacts et blindés améliorent la fiabilité du système et réduisent l'exposition à la garantie, renforçant leur position sur le marché des systèmes de direction automobile.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par type de véhicule : les véhicules commerciaux accélèrent l'adoption EPS

En 2024, les voitures particulières ont dominé le marché mondial des systèmes de direction automobile, capturant 63,28 % des revenus. Pendant ce temps, les véhicules commerciaux légers ont émergé comme le segment à croissance la plus rapide, affichant un TCAC robuste de 7,56 %. Les flottes e-commerce valorisent les manœuvres précises à basse vitesse et la maintenance réduite que l'EPS fournit, tandis que les concepts de livraison autonome s'appuient sur la direction contrôlée par logiciel pour la précision en bordure de trottoir. Les véhicules commerciaux lourds s'éloignent de l'hydraulique alors que les dernières unités EPS d'entraînement de crémaillère atteignent les sorties de couple industriel. À travers les classes, le marché des systèmes de direction automobile bénéficie de l'attention des propriétaires de flottes sur les économies de carburant.

Dans l'arène des voitures particulières, les modèles électriques à batterie suppriment la source de vide moteur utilisée par l'hydraulique traditionnelle, rendant l'EPS obligatoire. Les véhicules utilitaires sport sécurisent une part croissante alors que les acheteurs favorisent les positions de conduite plus élevées, et leur empreinte plus large se traduit en contenu de système de direction plus élevé. Les véhicules polyvalents et minivans tirent parti des gains d'aménagement EPS pour offrir des cabines à plancher plat. Ces changements combinés maintiennent l'industrie des systèmes de direction automobile sur un chemin stable de croissance d'unité et de valeur.

Par mécanisme : le steer-by-wire perturbe l'architecture traditionnelle

En 2024, la direction assistée électronique domine le marché des systèmes de direction automobile, détenant une part de 71,95 %. Pourtant, le leader émergent pour la croissance future est le steer-by-wire, projeté de croître à un TCAC de 8,28 % jusqu'en 2030. Les premiers projets de série par ZF pour NIO et Mercedes-Benz aiguisent l'intérêt parmi les équipementiers premium, particulièrement parce que la logique de rapport variable peut améliorer l'agilité sans compromettre la stabilité autoroutière. L'élimination de l'arbre de direction ouvre une nouvelle latitude de conception pour les volants rétractables et les zones d'affichage plus grandes.

La direction hydraulique persiste dans les rôles de niche à haute charge mais rétrécit annuellement alors que la parité des coûts s'améliore pour les grandes unités d'entraînement électrique. Les hybrides électro-hydrauliques servent de technologie de transition, offrant une commande électronique avec le matériel hydraulique existant. Sur la fenêtre de prévision, l'élan réglementaire derrière la redondance de conduite automatisée accélère le pivot vers des configurations purement par fil, approfondissant le bassin adressable pour les fournisseurs actifs sur le marché des systèmes de direction automobile.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de vente : le marché secondaire gagne de la complexité du système

En 2024, les installations équipementiers ont commandé une part significative de 87,23 % du marché des systèmes de direction automobile, soulignant l'importance de l'étalonnage et de la validation ISO 26262 sur la ligne d'assemblage. Pendant ce temps, le segment du marché secondaire connaît une croissance robuste, s'étendant à un TCAC de 7,26 %, porté par le vieillissement des véhicules et le besoin de diagnostics spécialisés sur les unités EPS complexes. Les initiatives de droit à la réparation en Europe et dans certains États américains élargissent l'accès aux données de service, encourageant les ateliers indépendants à investir dans les outils de programmation.

La taille du marché des systèmes de direction automobile pour le marché secondaire est prête à s'étendre davantage alors que les véhicules électriques atteignent la phase de deuxième propriétaire, étant donné que les mises à jour logicielles, la recalibration des capteurs et la maintenance de la boucle de refroidissement sont requises tout au long du cycle de vie. Les fournisseurs qui offrent la formation, les diagnostics basés sur le cloud et les assemblages remanufacturés se positionnent pour capturer ce bassin de profit émergent.

Analyse géographique

En 2024, l'Asie-Pacifique commande une part de 48,67 % du marché des systèmes de direction automobile et est prête à atteindre un TCAC robuste de 6,81 % jusqu'en 2030. La base de production extensive de véhicules électriques de la Chine pilote l'installation EPS quasi-universelle, tandis que les challengers locaux comme HIVE Steering sous-cotent les importations incumbantes en groupant l'approvisionnement domestique en silicium et aimants. Le Japon contribue un savoir-faire spécialisé, incluant les tests steer-by-wire de JTEKT et les routes de roulement à faible friction de NSK, même si NSK considère céder sa branche direction. Les gouvernements régionaux offrent des feuilles de route claires pour la certification de conduite autonome, renforçant davantage la demande pour les systèmes par fil sur le marché des systèmes de direction automobile.

L'Europe suit avec une valeur élevée par véhicule alors qu'Euro 7 et les cyber-règles UNECE récompensent les ECU avancées, les colonnes légères et l'actionnement redondant. ZF et Bosch utilisent les centres techniques locaux pour ajuster la sensation de direction pour les marques premium et expédient déjà les volumes pilotes par fil. Les équipementiers, cependant, confrontent les risques de matières premières, qui sont soulignés quand les pénuries de néodyme forcent des pauses de production. Cette vulnérabilité accélère la recherche dans la technologie de moteur sans terres rares, permettant aux fournisseurs d'augmenter le contenu par véhicule sans attendre de nouveaux cycles de modèles.

L'Amérique du Nord voit une adoption stable de l'EPS dans les pick-ups et utilitaires sport, les plus grands segments de la région par volume. Les opérateurs de flotte surveillent étroitement le coût total de possession, et l'avantage d'économie de carburant de 3-5 % de l'EPS aide à soutenir l'adoption. Les États-Unis sont aussi un hub de développement pour l'installation sans alignement et le logiciel sécurisé en direct pour mettre à jour la logique de direction pendant la possession. Pendant ce temps, l'Amérique du Sud, le Moyen-Orient et l'Afrique adoptent la direction électronifiée alors que les usines mettent à niveau les plateformes. Ces marchés sautent souvent directement à l'EPS sur les nouveaux modèles, créant un avantage supplémentaire pour le marché des systèmes de direction automobile sur le long terme.

Paysage concurrentiel

Les principaux fournisseurs consolident leurs ressources sur le marché des systèmes de direction automobile pour prioriser les développements électroniques et logiciels essentiels pour la conduite automatisée. JTEKT, Bosch, ZF et Nexteer dominent le paysage mondial. Pendant ce temps, Schaeffler un complété une fusion avec Vitesco, projette un EBIT annuel de 600 millions d'euros, et réalise pleinement son potentiel d'ici 2029.

La différenciation technologique repose maintenant sur la préparation par fil, la PI de moteur sans terres rares et les piles de sécurité intégrées. Le steer-by-wire de ZF un gagné l'autorisation réglementaire sur l'ET9 de NIO début 2025, donnant au fournisseur un point de référence de premier arrivé. Bosch s'appuie sur sa compétence brake-by-wire pour offrir des plateformes ECU partagées qui réduisent la complexité d'intégration pour les équipementiers. Nexteer pousse Quiet Wheel™ pour aligner les transitions de remise avec les directives de niveau 3. Les plus petits entrants chinois tirent parti de la capacité de puce domestique pour servir les marques locales mais font face aux barrières de brevets dans les régions matures.

Les investissements stratégiques s'étendent dans la science des matériaux. La participation de Magna dans Niron Magnetics cherche à atténuer la dépendance aux terres rares, tandis que le programme I2SM de ZF cible 50 % d'émissions de carbone plus faibles dans la production de moteurs. La monétisation logicielle est un thème montant : les fournisseurs vendent les fonctions de superposition de couple et les packages de maintien de voie comme des mises à jour en direct, ouvrant des flux de revenus récurrents sur la vie d'un véhicule. Le bassin de profit changeant maintient l'intensité concurrentielle élevée, pourtant récompense ceux avec l'intégration de bout en bout et les empreintes de production globales sur le marché des systèmes de direction automobile.

Leaders de l'industrie de la direction automobile

-

JTEKT Corporation

-

Robert Bosch GmbH

-

ZF Friedrichshafen AG

-

Nexteer Automotive Corporation

-

NSK Ltd

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Volvo Trucks un dévoilé une version améliorée de son système Volvo Dynamic Steering, équipé d'une fonctionnalité qui détecte les éclatements de pneus et manœuvre rapidement le camion pour maintenir un positionnement routier sûr.

- Février 2025 : Le fabricant chinois NIO un choisi ZF pour équiper son flagship électrique, l'ET9, avec le dernier système steer-by-wire de ZF. Le groupe technologique ZF fournit l'actuateur de volant de direction, qui améliore à la fois le contrôle et la sensation de direction, et un actuateur de mécanisme de direction redondant, complet avec le logiciel nécessaire.

Portée du rapport sur le marché mondial de la direction automobile

Un volant de direction est principalement responsable du contrôle de la direction d'un véhicule. Il traduit les commandes rotationnelles du conducteur en mouvements pivotants des roues avant. Les joints et lignes hydrauliques du système de direction permettent au mouvement du conducteur d'atteindre finalement les pneus alors qu'ils font contact avec la route.

Le marché de la direction automobile est segmenté par type de véhicule (voitures particulières et véhicules commerciaux), mécanisme (direction assistée électronique (EPS), direction assistée hydraulique (HPS), et direction assistée hydraulique à assistance électrique), composant (pompe hydraulique, direction/ colonne/ crémaillère, capteurs, moteur électrique, et autres composants), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Moyen-Orient et Afrique). Le rapport offre la taille du marché en valeur (milliards USD) et des prévisions pour tous les segments ci-dessus.

| Pompe hydraulique |

| Moteur électrique |

| Colonne de direction / Crémaillère |

| Capteurs (couple, angle, position) |

| Unité de contrôle électronique (ECU) |

| Autres composants |

| Voitures particulières | Berline compacte |

| Berline | |

| Véhicule utilitaire sport | |

| Véhicule polyvalent | |

| Véhicules commerciaux | Véhicules commerciaux légers |

| Véhicule commercial moyen et lourd |

| Direction assistée électronique (EPS) |

| Direction assistée hydraulique (HPS) |

| Direction assistée électro-hydraulique (EHPS) |

| Steer-by-wire |

| Équipementier |

| Marché secondaire |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Turquie |

| Arabie Saoudite | |

| Émirats arabes unis | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par composant | Pompe hydraulique | |

| Moteur électrique | ||

| Colonne de direction / Crémaillère | ||

| Capteurs (couple, angle, position) | ||

| Unité de contrôle électronique (ECU) | ||

| Autres composants | ||

| Par type de véhicule | Voitures particulières | Berline compacte |

| Berline | ||

| Véhicule utilitaire sport | ||

| Véhicule polyvalent | ||

| Véhicules commerciaux | Véhicules commerciaux légers | |

| Véhicule commercial moyen et lourd | ||

| Par mécanisme | Direction assistée électronique (EPS) | |

| Direction assistée hydraulique (HPS) | ||

| Direction assistée électro-hydraulique (EHPS) | ||

| Steer-by-wire | ||

| Par canal de vente | Équipementier | |

| Marché secondaire | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Turquie | |

| Arabie Saoudite | ||

| Émirats arabes unis | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des systèmes de direction automobile ?

Le marché est évalué à 34,98 milliards USD en 2025 et devrait monter à 48,31 milliards USD d'ici 2030.

Quel mécanisme détient la plus grande part dans le marché des systèmes de direction automobile ?

La direction assistée électronique représente 71,95 % des revenus 2024, en faisant le mécanisme dominant.

Pourquoi le steer-by-wire est-il considéré comme une technologie disruptive ?

Il supprime les liaisons mécaniques, permet des rapports de direction variables et supporte les re-designs d'habitacle, et il est projeté de croître à un TCAC de 8,28 % jusqu'en 2030.

Comment les contraintes de matières premières affectent-elles les fournisseurs ?

La volatilité des aimants de terres rares augmente les coûts et expose les calendriers de production, incitant l'investissement dans les alternatives de moteurs fer-azote ou à induction.

Qu'est-ce qui pilote la croissance dans le segment du marché secondaire ?

La complexité croissante des véhicules et les réglementations de droit à la réparation stimulent la demande pour des services de diagnostic et d'étalonnage spécialisés, soutenant un TCAC de 7,26 % jusqu'en 2030.

Dernière mise à jour de la page le: