Taille et part du marché de la direction assistée électrique

Analyse du marché de la direction assistée électrique par Mordor Intelligence

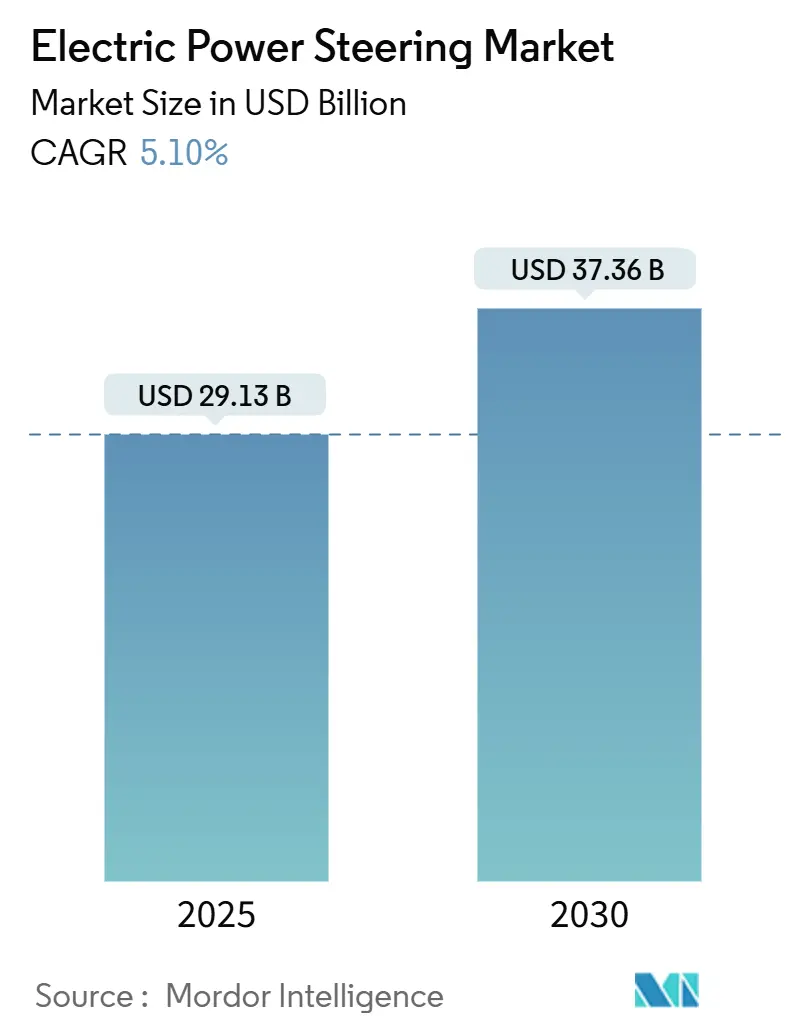

Le marché de la direction assistée électrique un généré 29,13 milliards USD en 2025 et atteindra 37,36 milliards USD d'ici 2030, représentant un TCAC de 5,10 %. La pénétration croissante du steer-by-wire, les réglementations plus strictes sur l'efficacité énergétique et l'évolution vers les véhicules définis par logiciel soutiennent cette trajectoire stable. Les constructeurs automobiles mettent désormais l'accent sur le calibrage logiciel intelligent livré via des mises à jour Au-dessus-the-air, utilisant le système de direction comme passerelle pour la personnalisation de masse. Les fournisseurs pivotent d'une expertise purement mécanique vers des architectures électroniques intégrées conformes aux règles de cybersécurité ISO/SAE 21434 et UN R155. Dans le même temps, la part dominante de l'Asie-Pacifique repose sur l'échelle des VE de la Chine et l'héritage des composants de précision du Japon. L'adoption accélérée des VE en Amérique du Sud signale la prochaine vague de demande sur les marchés sensibles aux coûts. Les équipementiers Tier-1 établis défendent leur position en regroupant les unités de contrôle électronique, les capteurs et les conceptions de moteurs dans des modules clés en main qui peuvent être validés contre les mandats ADAS en évolution.

Points clés du rapport

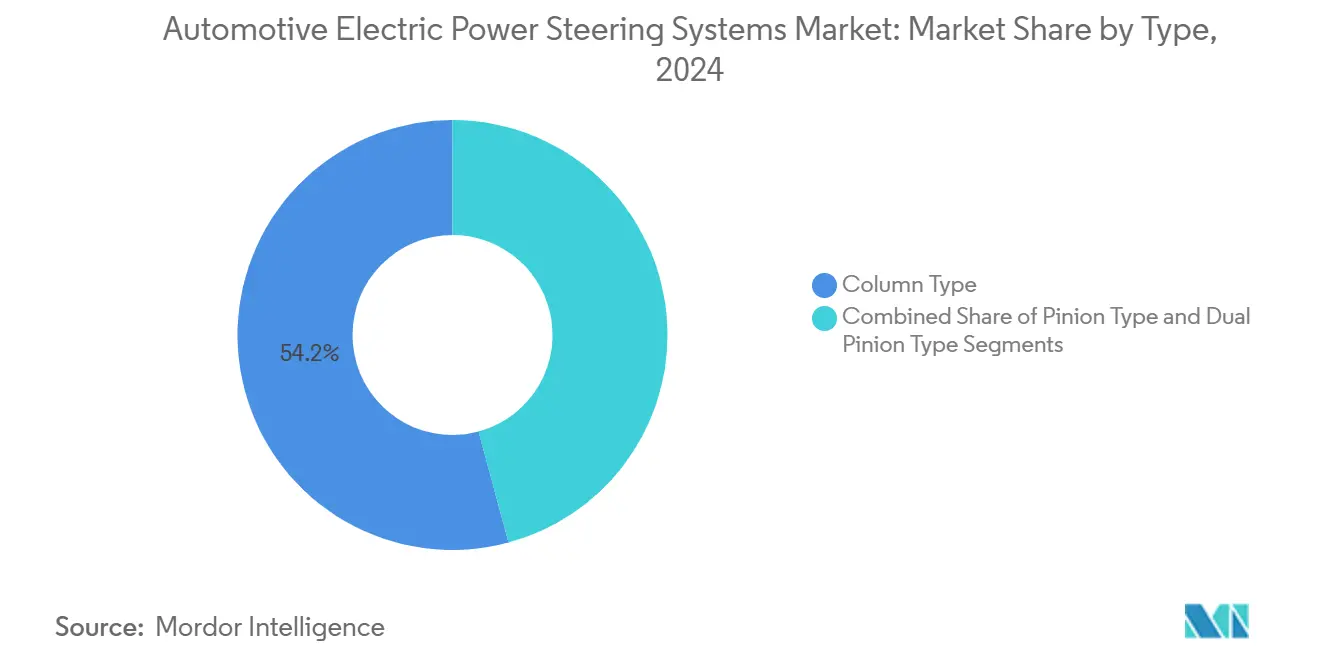

- Par type, les systèmes de type colonne ont mené avec 54,23 % de part de marché de la direction assistée électrique en 2024 ; le type double pignon devrait se développer avec un TCAC de 11,50 % jusqu'en 2030.

- Par propulsion, les véhicules à moteur à combustion interne détenaient 61,50 % du marché de la direction assistée électrique en 2024, tandis que les véhicules électriques à batterie afficheront le TCAC le plus rapide de 16,50 %.

- Par composant, la crémaillère/colonne de direction représentait 42,61 % de la taille du marché de la direction assistée électrique en 2024 ; les composants capteurs enregistrent le TCAC le plus élevé de 10,20 % jusqu'en 2030.

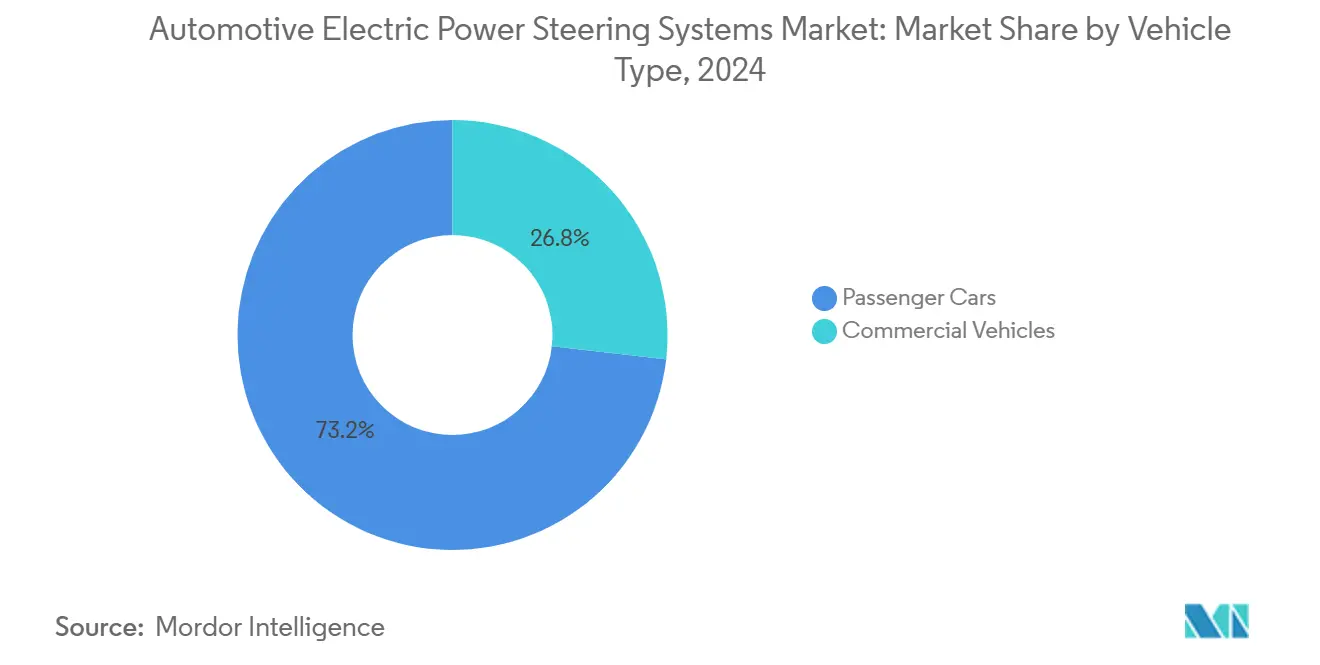

- Par catégorie de véhicule, les voitures particulières dominaient avec 73,20 % de part en 2024, tandis que les véhicules commerciaux sont destinés à un TCAC de 9,70 %.

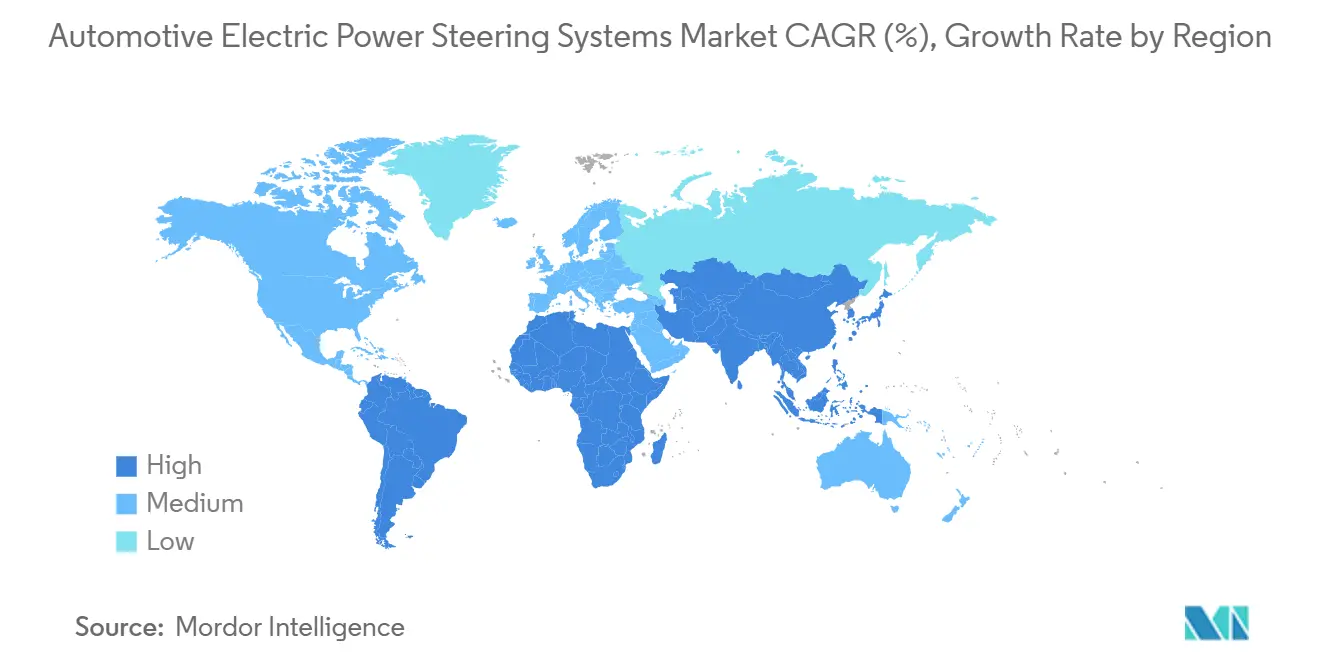

- Par région, l'Asie-Pacifique un capturé 46,80 % des revenus en 2024 ; l'Amérique du Sud devrait progresser avec un TCAC de 9,28 % jusqu'en 2030.

Tendances et insights du marché mondial de la direction assistée électrique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Électrification rapide des plateformes véhiculaires | +1.8% | Mondial, avec l'Asie-Pacifique et l'Europe menant l'adoption | Moyen terme (2-4 ans) |

| Demande croissante d'efficacité énergétique et de réduction des émissions | +1.2% | Mondial, porté par les réglementations NHTSA CAFE et UE | Long terme (≥ 4 ans) |

| Mandats réglementaires pour l'intégration ADAS | +0.9% | Amérique du Nord et UE primaire, s'étendant vers l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Percées R&D du steer-by-wire | +0.7% | Segments premium mondialement, adoption précoce en Chine | Long terme (≥ 4 ans) |

| Collaboration Tier-1/2 sur les modules e-Powertrain 48-V | +0.4% | Focus Europe et Amérique du Nord | Moyen terme (2-4 ans) |

| Calibrage logiciel de direction OTA pour la personnalisation de masse | +0.3% | Marchés de véhicules définis par logiciel mondialement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Électrification rapide des plateformes véhiculaires

L'électrification des véhicules remodèle fondamentalement les modèles d'adoption EPS en éliminant les pertes parasites inhérentes aux systèmes hydrauliques qui drainent la puissance du moteur ICE. Les véhicules électriques exigent des solutions de direction économes en énergie, avec des systèmes EPS hybrides démontrant plus de 50 % de réduction de consommation d'énergie par rapport à la direction assistée hydraulique conventionnelle dans les applications de véhicules commerciaux. La transition s'accélère alors que les constructeurs automobiles reconnaissent l'EPS comme une infrastructure essentielle pour l'intégration du freinage régénératif et l'optimisation de l'autonomie de la batterie. Les normes Corporate Average Fuel Economy de la NHTSA pour les années modèles 2027-2031 imposent des améliorations d'efficacité énergétique annuelles de 2 %, rendant l'adoption EPS économiquement inévitable pour les véhicules ICE tout en fournissant des avantages concurrentiels pour les VE[1]"Corporate Average Fuel Economy Standards for Passenger Cars and Light Trucks for Model Years 2027 and Beyond and Fuel Efficiency Standards for Heavy-Devoir Pickup Trucks and Vans for Model Years 2030 and Beyond", NHTSA, nhtsa.gov. . Cette pression réglementaire crée une dynamique de marché dual où l'EPS devient conforme à la réglementation pour les véhicules traditionnels et améliore les performances pour les plateformes électriques.

Demande croissante d'efficacité énergétique et de réduction des émissions

Les mandats d'efficacité énergétique favorisent l'adoption EPS grâce à des avantages de consommation mesurables, avec des études du National Research Council indiquant 1,3 % de réduction de carburant pour les voitures de taille moyenne et 1,1 % pour les grandes voitures lors du remplacement des systèmes hydrauliques. Les gains d'efficacité se composent à travers les opérations de flotte, rendant l'EPS économiquement attrayant pour les opérateurs de véhicules commerciaux faisant face à la hausse des coûts de carburant et aux mécanismes de tarification carbone. Le Règlement général de sécurité II de l'Union européenne, effectif en juillet 2024, impose des technologies de sécurité avancées qui s'intègrent parfaitement avec les systèmes EPS, créant des synergies réglementaires qui accélèrent l'adoption. La convergence des exigences d'efficacité et des mandats de sécurité fait de l'EPS une technologie fondamentale plutôt qu'un équipement optionnel. Les opérateurs de flotte reconnaissent de plus en plus l'EPS comme un investissement d'infrastructure qui offre des réductions immédiates des coûts opérationnels tout en permettant les capacités autonomes futures.

Mandats réglementaires pour l'intégration ADAS

Les exigences d'intégration des systèmes d'aide à la conduite créent des dépendances techniques qui favorisent l'EPS par rapport aux alternatives hydrauliques en raison de la précision de contrôle électronique et des capacités de vitesse de réponse. La Commission économique des Nations Unies pour l'Europe un adopté des dispositions pour les systèmes de direction par fil et mis à jour les Règlements ONU nos 79 et 171, établissant des cadres internationaux qui normalisent les protocoles d'intégration EPS-ADAS. Les mises à jour du New Car Assessment Program de la NHTSA pour l'année modèle 2026 imposent des évaluations de l'avertissement d'angle mort, de l'assistance au maintien de voie et du freinage automatique d'urgence piéton, toutes nécessitant une précision de niveau EPS pour un fonctionnement efficace[2]"New Car Assessment Program Final Decision Notice-Advanced Driver Assistance Systems and Roadmap", Federal Register, federalregister.gov.. Le calendrier réglementaire crée une urgence de marché car les fabricants doivent intégrer ces systèmes selon des échéances spécifiques, éliminant les stratégies d'adoption graduelle. Les réglementations européennes mettent particulièrement l'accent sur la protection des usagers de la route vulnérables, nécessitant des systèmes de direction capables de manœuvres d'intervention d'urgence qui dépassent les capacités de réponse des systèmes hydrauliques.

Percées R&D du steer-by-wire

La technologie steer-by-wire élimine les liaisons mécaniques entre le volant et les roues directrices, permettant des rapports de direction variables et une sécurité renforcée grâce à des architectures électroniques redondantes. Le calendrier de lancement 2026 de Mercedes-Benz pour le steer-by-wire dans l'EQS mis à jour représente le premier déploiement de fabricant allemand, présentant un retour de direction personnalisable et une maniabilité de stationnement améliorée. Les contrats de production en volume de ZF et l'intégration NIO ET9 démontrent la viabilité commerciale au-delà des segments premium, ZF revendiquant un potentiel de capture de part de marché significatif d'ici 2030. La technologie permet la flexibilité de conception intérieure en autorisant les volants rétractables et soutient la conduite autonome grâce au contrôle électronique précis. Les applications de véhicules commerciaux montrent des promesses, avec les systèmes EPS de ZF fournissant jusqu'à 8 000 Nm de couple de sortie sans exigences de fluide hydraulique, réduisant la complexité de maintenance et améliorant la fiabilité.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact | |

|---|---|---|---|---|

| Coût unitaire plus élevé vs systèmes hydrauliques dans les voitures low-cost | -0.8% | Marchés émergents, segments sensibles aux prix mondialement | Court terme (≤ 2 ans) | |

| Sensation de direction limitée et préoccupations de sécurité sur les marchés émergents | -0.6% | Marchés émergents Asie-Pacifique, applications rurales | Moyen terme (2-4 ans) | |

| Volatilité de la chaîne d'approvisionnement semi-conducteurs pour les contrôleurs de moteur | -0.4% | Mondial, avec impact aigu dans la fabrication Asie-Pacifique | Court terme (≤ 2 ans) | |

| Risques de cybersécurité dans les colonnes actionnées électroniquement | -0.2% | Marchés de véhicules connectés mondialement | Long terme (≥ 4 ans) | |

| Source: Mordor Intelligence | ||||

Coût unitaire plus élevé vs systèmes hydrauliques dans les voitures low-cost

La compétitivité des coûts reste difficile dans les segments de marché sensibles aux prix où les systèmes hydrauliques maintiennent des avantages économiques malgré les inefficacités opérationnelles. Les constructeurs automobiles indiens démontrent des approches variées de gestion des coûts, avec Tata Motors atteignant 80 % de localisation pour les composants Harrier EV tandis que des entreprises comme Ola Electric développent des moteurs sans aimant pour éviter les dépendances aux matériaux de terres rares. Le différentiel de coût devient plus prononcé alors que les restrictions d'exportation de terres rares de la Chine créent des pressions de chaîne d'approvisionnement, avec l'Inde considérant l'assouplissement des exigences de localisation de 50 % pour maintenir la viabilité de fabrication VE. L'économie d'échelle de fabrication favorise les fournisseurs de systèmes hydrauliques établis dans les segments de volume, créant une bifurcation de marché où les véhicules premium adoptent l'EPS tandis que les segments économiques résistent à la transition. Le défi s'intensifie dans les applications de véhicules commerciaux où les coûts en capital initial impactent directement la rentabilité de flotte, nécessitant une démonstration claire d'économies opérationnelles pour justifier des prix d'acquisition plus élevés.

Sensation de direction limitée et préoccupations de sécurité sur les marchés émergents

Les défis d'acceptation des consommateurs persistent sur les marchés où les conducteurs s'attendent aux caractéristiques de retour de direction hydraulique traditionnelle, particulièrement dans les applications commerciales et agricoles nécessitant une détection de charge précise. Les fabricants de pièces automobiles japonais reconnaissent la difficulté d'adapter les systèmes EPS pour les véhicules plus lourds, maintenant la dépendance sur la direction assistée hydraulique contrôlée électroniquement pour les applications nécessitant une force de direction substantielle. L'écart de perception de sécurité devient critique sur les marchés émergents où les conditions d'infrastructure exigent des systèmes de direction robustes capables de gérer les surfaces routières pauvres et les conditions opérationnelles extrêmes. Les préoccupations de cybersécurité composent les problèmes d'acceptation car les exigences de conformité ISO/SAE 21434 créent une complexité qui peut ne pas s'aligner avec les priorités du marché local ou les capacités techniques. Les opérateurs ruraux et commerciaux valorisent particulièrement la fiabilité mécanique par rapport à la sophistication électronique, créant une résistance de marché qui ralentit les taux d'adoption dans des segments géographiques spécifiques.

Analyse de segmentation

Par type : Dominance du type colonne, faces, défi du double pignon

Les systèmes EPS de type colonne ont commandé une part de marché de 54,23 % en 2024, reflétant leurs avantages d'intégration établis et leur rentabilité pour les plateformes véhiculaires mainstream. Cependant, les configurations de type double pignon émergent comme le segment à croissance la plus rapide avec 11,50 % de TCAC jusqu'en 2030, portées par les exigences de précision pour les applications de conduite autonome et les caractéristiques de réponse de direction améliorées. Les systèmes de type pignon maintiennent une présence de marché stable dans les applications de milieu de gamme, offrant des performances équilibrées entre coût et capacité. L'évolution du segment reflète le positionnement stratégique des fabricants pour les exigences de mobilité futures, où la précision de direction devient critique pour les fonctions autonomes critiques de sécurité.

Le déploiement de la technologie steer-by-wire de ZF dans l'ET9 de NIO démontre comment l'architecture avancée permet de nouveaux designs de volant et une maniabilité améliorée, bénéficiant particulièrement aux plateformes de véhicules électriques. Les systèmes de type colonne conservent des avantages dans les applications de retrofit et les segments sensibles aux coûts, tandis que les configurations double pignon attirent les fabricants premium cherchant des expériences de conduite différenciées. La progression technologique suggère une bifurcation de marché où les segments de volume priorisent la fiabilité prouvée du type colonne tandis que les applications orientées performance migrent vers les capacités de précision double pignon.

Note: Les parts de segment de tous les segments individuels disponibles lors de l'achat du rapport

Par type de composant : La croissance des capteurs dépasse le matériel traditionnel

Les composants crémaillère/colonne de direction ont maintenu 42,61 % de part de marché en 2024, représentant la fondation mécanique des systèmes EPS à travers tous les types de véhicules. Les composants capteurs accélèrent le plus rapidement à 10,20 % de TCAC jusqu'en 2030, reflétant la sophistication croissante des mécanismes de retour requis pour l'intégration des systèmes d'aide à la conduite avancés. Les segments de moteur de direction fournissent des performances constantes en tant que composant d'actionnement principal, tandis que les autres types de composants englobent les technologies émergentes comme les modules de cybersécurité et les capacités de mise à jour OTA. L'évolution du mix de composants indique une maturation de marché au-delà de l'électrification de base vers des architectures de système intelligentes.

La trajectoire de croissance des capteurs s'aligne avec les exigences réglementaires pour des systèmes de sécurité véhiculaire améliorés, où le retour précis permet les interventions de direction d'urgence et les fonctions d'assistance au maintien de voie. Le développement par NSK d'actionneurs de retour de force et d'actionneurs de roue de route pour les applications steer-by-wire exemplifie la sophistication des composants requise pour les systèmes de direction de nouvelle génération. Les composants mécaniques traditionnels font face à une pression de commoditisation tandis que les composants électroniques commandent une tarification premium grâce à la fonctionnalité avancée, remodelant les propositions de valeur des fournisseurs et la dynamique concurrentielle.

Par type de véhicule : Les véhicules commerciaux stimulent une croissance inattendue

Les voitures particulières ont dominé avec 73,20 % de part de marché en 2024, reflétant l'adoption précoce EPS du segment et les avantages de production en volume. Les véhicules commerciaux émergent comme le segment à croissance la plus rapide avec 9,70 % de TCAC jusqu'en 2030, portés par la reconnaissance des opérateurs de flotte des avantages de coûts opérationnels et des exigences de conformité réglementaire. L'accélération des véhicules commerciaux reflète des modèles d'adoption retardés où le scepticisme initial cède la place aux gains d'efficacité démontrés et aux réductions de coûts de maintenance. Les applications de flotte valorisent les exigences de maintenance réduites des systèmes EPS par rapport aux alternatives hydrauliques, avec les économies d'énergie se traduisant directement en rentabilité opérationnelle.

Les systèmes de direction assistée électrique hybride dans les véhicules commerciaux démontrent plus de 50 % de réduction de consommation d'énergie par rapport aux systèmes hydrauliques conventionnels, rendant l'adoption économiquement convaincante pour les opérateurs de flotte faisant face aux pressions de coûts de carburant[3]Ji In Park, "An investigation on the energy-saving effect of un hybrid electric-power steering system for commercial vehicles", Sage Journals, journals.sagepub.com. . La transition des véhicules commerciaux s'accélère alors que les fabricants développent des systèmes capables de gérer des exigences de couple plus élevées tout en maintenant les normes de fiabilité pour les opérations commerciales. Les systèmes EPS de véhicules commerciaux de ZF fournissent jusqu'à 8 000 Nm de couple de sortie sans fluide hydraulique, adressant les préoccupations traditionnelles sur la capacité de puissance tout en éliminant la complexité de maintenance.

Par type de propulsion : Les véhicules électriques à batterie mènent la transformation

Les véhicules à moteur à combustion interne ont conservé 61,50 % de part de marché en 2024, représentant la base installée de plateformes automobiles traditionnelles transitant encore vers les systèmes de direction électriques. Les véhicules électriques à batterie stimulent la croissance du marché à 16,50 % de TCAC jusqu'en 2030, créant une demande pour des systèmes EPS optimisés pour l'efficacité énergétique et l'intégration du freinage régénératif. Les véhicules hybrides occupent le terrain intermédiaire, nécessitant des systèmes EPS capables de fonctionnement transparent à travers plusieurs modes de groupe motopropulseur. La segmentation par type de propulsion révèle comment l'électrification des véhicules remodèle fondamentalement les exigences et attentes de performance du système de direction.

Les applications de véhicules électriques à batterie exigent des systèmes EPS qui minimisent les pertes parasites tout en soutenant des fonctionnalités avancées comme la conduite à une pédale et la coordination de freinage régénératif. L'impératif d'efficacité énergétique stimule l'innovation dans la conception de moteur et les algorithmes de contrôle, avec les fabricants développant des solutions sans terres rares pour adresser les vulnérabilités de chaîne d'approvisionnement mises en évidence par les restrictions d'exportation de la Chine. Les applications de véhicules ICE se concentrent sur les améliorations d'efficacité énergétique, où les systèmes EPS fournissent des avantages de consommation mesurables qui aident les fabricants à respecter les exigences réglementaires de plus en plus strictes.

Analyse géographique

L'Asie-Pacifique un ancré 46,80 % des revenus du marché de la direction assistée électrique en 2024. L'écosystème VE verticalement intégré de la Chine emballe les contrôleurs de moteur domestiques, les domaines véhiculaires et les engrenages de direction dans des modules compétitifs en coûts servant les programmes locaux et d'exportation. L'adoption du steer-by-wire par NIO de ZF souligne la préparation de la Chine à bondir directement dans les architectures avancées. Le Japon, pendant ce temps, protège le leadership dans les roulements de haute précision et les capteurs d'angle, permettant aux fournisseurs locaux de vendre des sous-ensembles critiques aux Tier-1 globaux. Les incitations gouvernementales pour la neutralité carbone accélèrent la demande, et la capacité régionale assure la disponibilité des composants.

L'Europe représente une arène mature mais réglementairement pilotée. Le Règlement général de sécurité II de l'UE force les OEMs à équiper des fonctions de maintien de voie et d'évitement de piétons qui s'appuient sur la précision EPS. Les fournisseurs gagnent des cycles de planification stables car les dates d'implémentation sont verrouillées. Les règles de cybersécurité de mi-décennie élèvent davantage les barrières, consolidant le volume parmi les entreprises avec des équipes logicielles dédiées.

L'Amérique du Nord se concentre sur les mandats d'efficacité. Les normes CAFE de la NHTSA imposent des gains annuels de 2 % pour les flottes de passagers jusqu'en 2031. L'Amérique du Sud, menée par le Brésil, est la région en expansion la plus rapide avec un TCAC de 9 % jusqu'en 2030. Une hausse de 90 % des ventes de VE en 2024 un démontré une demande refoulée une fois que les taxes ont été levées pour les modules de batterie importés. Stellantis un suivi avec un engagement de 5,6 milliards EUR pour développer des groupes motopropulseurs Bio-Hybrid qui intègrent l'EPS pour la flexibilité double carburant. La croissance de la région illustre le saut technologique, contournant l'incumbance hydraulique.

Paysage concurrentiel

La concurrence est modérée mais technologiquement intense. Cinq fournisseurs établis de longue date-JTEKT, ZF, Nexteer, Bosch et NSK-représentent encore une part de revenus dominante. JTEKT cite sa position de leadership mondial, expédiant plus d'unités de direction assistée que ses rivaux. ZF, visant à dépasser ses pairs dans l'architecture de nouvelle génération, un consolidé ses divisions châssis pour rationaliser l'investissement steer-by-wire. Le fournisseur un sécurisé des contrats de volume avec les marques VE chinoises et les OEMs de luxe allemands, ancrant la part de plateforme future.

Nexteer construit des centres techniques régionaux comme son nouveau laboratoire mexicain pour localiser la validation et raccourcir les calendriers de lancement. Bosch un ajouté une capacité EPS européenne en Hongrie pour atténuer les risques de chaîne d'approvisionnement. Les fusions stratégiques, notamment l'acquisition de Vitesco Technologies par Schaeffler, remodèlent l'écosystème en combinant l'électronique de groupe motopropulseur avec le savoir-faire châssis, extrayant des synergies EBIT de 600 millions EUR d'ici 2029.

Alors que les mandats de cybersécurité mûrissent, les fournisseurs avec des flux de développement certifiés ISO/SAE 21434 jouissent d'un pull-through à travers plusieurs programmes. Les acteurs plus petits ou de niche peinent à financer l'électronique redondante et les longs cycles d'homologation. L'arène concurrentielle, par conséquent, dépend de l'échelle logicielle embarquée, des feuilles de route ASIC et des contrats de service de cycle de vie plutôt que de la différentiation purement mécanique.

Leaders de l'industrie de la direction assistée électrique

-

JTEKT Corporation

-

Nexteer Automotive Group Ltd

-

NSK Ltd

-

ZF Friedrichshafen AG

-

Robert Bosch GmbH

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2025 : ZF un commencé la production en série de systèmes de direction steer-by-wire pour le véhicule ET9 du fabricant chinois NIO, marquant une étape importante dans l'élimination des connexions mécaniques entre le volant et l'engrenage de direction. Ce déploiement représente l'une des premières applications commerciales d'architecture de direction entièrement électronique dans les véhicules de production, positionnant ZF comme leader dans les technologies de châssis de nouvelle génération.

- Décembre 2024 : Bosch un initié la production de systèmes de direction électriques en Hongrie, représentant une expansion significative de la capacité de fabrication sur le marché européen. Ce développement reflète la demande croissante pour les systèmes EPS et le positionnement stratégique de Bosch pour servir les fabricants automobiles européens avec des composants produits localement.

Portée du rapport sur le marché mondial de la direction assistée électrique

Le système de direction assistée électrique (EPS) utilise un moteur électrique, au lieu d'une pompe, pour diriger la roue. L'utilisation de la pompe place continuellement une charge sur le moteur, affectant à son tour la consommation de carburant et les performances du véhicule.

Le marché de la direction assistée électrique automobile (EPS) est segmenté par type (type colonne, type pignon et type double pignon), par type de composant (crémaillère/colonne de direction, capteur, moteur de direction et autres composants), par type de véhicule (voitures particulières et véhicules commerciaux) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique).

| Type colonne |

| Type pignon |

| Type double pignon |

| Crémaillère/colonne de direction |

| Capteur |

| Moteur de direction |

| Autres types de composants |

| Voitures particulières |

| Véhicules commerciaux |

| Véhicules à moteur à combustion interne |

| Véhicules hybrides |

| Véhicules électriques à batterie |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Turquie | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type | Type colonne | |

| Type pignon | ||

| Type double pignon | ||

| Par type de composant | Crémaillère/colonne de direction | |

| Capteur | ||

| Moteur de direction | ||

| Autres types de composants | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux | ||

| Par type de propulsion | Véhicules à moteur à combustion interne | |

| Véhicules hybrides | ||

| Véhicules électriques à batterie | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Turquie | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de la direction assistée électrique ?

Le marché un généré 29,13 milliards USD en 2025 et devrait croître à 37,36 milliards USD d'ici 2030 avec un TCAC de 5,10 %.

Quel segment de véhicule se développe le plus rapidement pour l'adoption EPS ?

Les véhicules commerciaux devraient afficher un TCAC de 9,70 % jusqu'en 2030 alors que les flottes capitalisent sur les avantages d'économie de carburant et de maintenance.

Quelle région mène les revenus EPS, et laquelle croît le plus rapidement ?

L'Asie-Pacifique un mené avec une part de 46,80 % en 2024, tandis que l'Amérique du Sud enregistre le TCAC le plus élevé de 9,28 % en raison de l'adoption rapide des VE au Brésil.

Quelle tendance technologique perturbera le plus le paysage EPS d'ici 2030 ?

Le steer-by-wire, entrant déjà en production en série, est destiné à redéfinir la conception de cabine et permettre des fonctions de direction définies par logiciel qui peuvent être mises à jour par voie unérienne.

Dernière mise à jour de la page le: