Taille et Part du Marché du Système de Freinage d'Urgence Autonome Automobile

Analyse du Marché du Système de Freinage d'Urgence Autonome Automobile par Mordor Intelligence

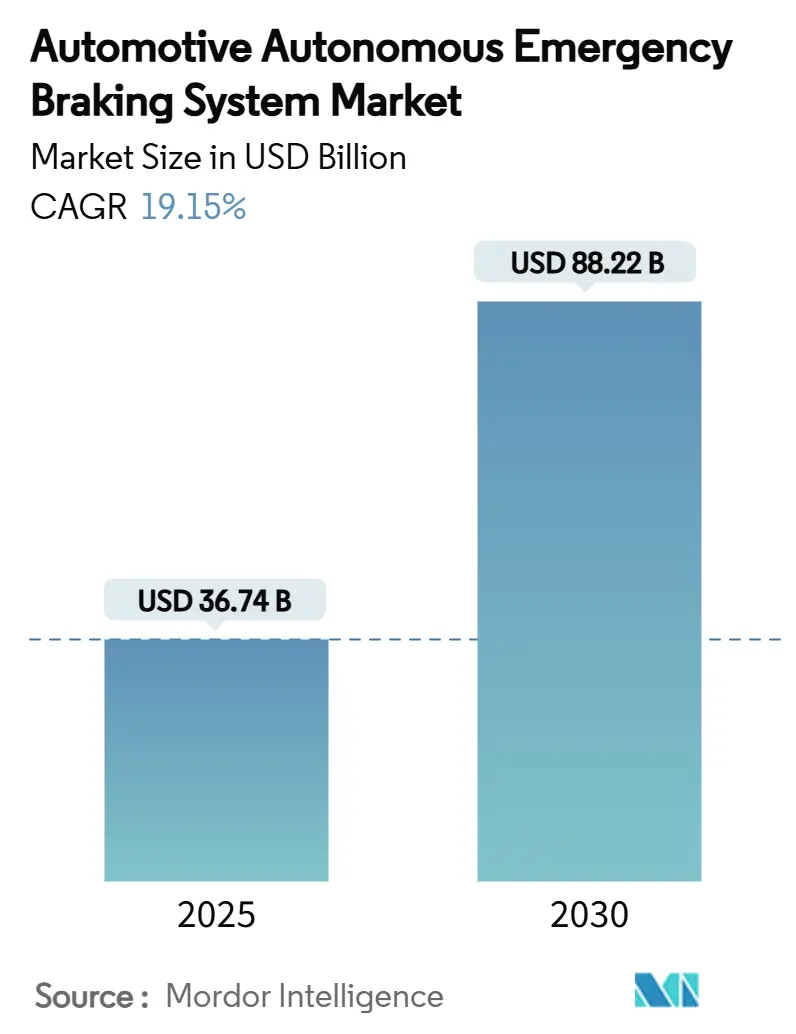

Le marché du freinage d'urgence autonome un atteint 36,74 milliards USD en 2025 et devrait s'étendre à 88,22 milliards USD d'ici 2030, reflétant un TCAC de 19,15 %. La trajectoire de croissance s'ancre dans les règles d'équipement obligatoire désormais intégrées dans les réglementations des États-Unis, de l'Union européenne et de la Chine. Ces réglementations éliminent les cycles d'équipement optionnel et conduisent à l'intégration complète des systèmes à travers tous les segments de prix. Les seuils de performance obligatoires se resserrent autour de l'évitement de collision à haute vitesse, la détection de piétons nocturne et la sécurité aux intersections, forçant les constructeurs automobiles à standardiser les architectures de fusion multi-capteurs. Les modules radar sub-50 USD, la baisse des coûts LiDAR et le traitement IA sur puce compriment davantage les nomenclatures des systèmes, permettant aux véhicules grand public de combler l'écart technologique avec les modèles premium. Les compagnies d'assurance, pendant ce temps, offrent des remises basées sur l'usage pour les flottes équipées d'AEB, catalysant la demande de retrofit dans le transport commercial et renforçant l'élan du marché du freinage d'urgence autonome. Les échéances de conformité régionales divergentes créent des vagues de revenus échelonnées qui récompensent les fournisseurs avec des plateformes évolutives capables de calibrer rapidement les protocoles locaux.

Points Clés du Rapport

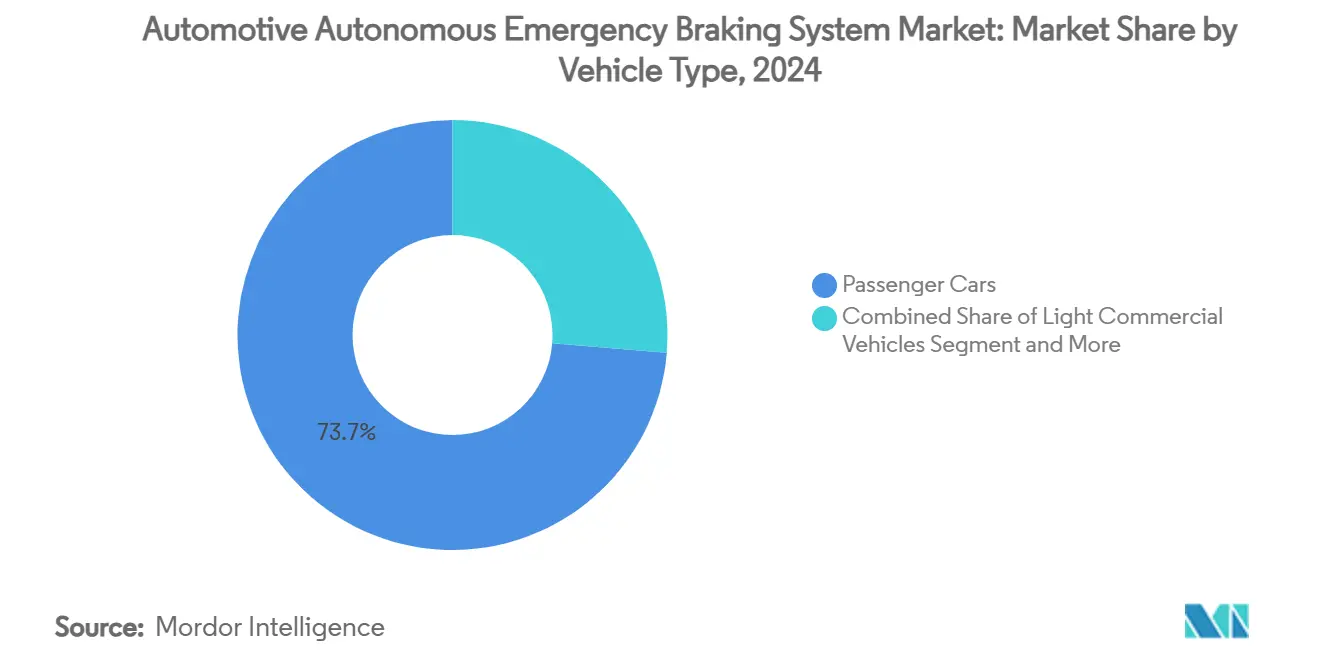

- Par type de véhicule, les voitures particulières détenaient 73,68 % de la part du marché du freinage d'urgence autonome en 2024, tandis que les véhicules commerciaux lourds progressent à un TCAC de 14,20 % jusqu'en 2030.

- Par technologie de composants, le radar avait une part de 46,32 % du marché du freinage d'urgence autonome en 2024 ; le LiDAR s'étend à un TCAC de 31,70 %.

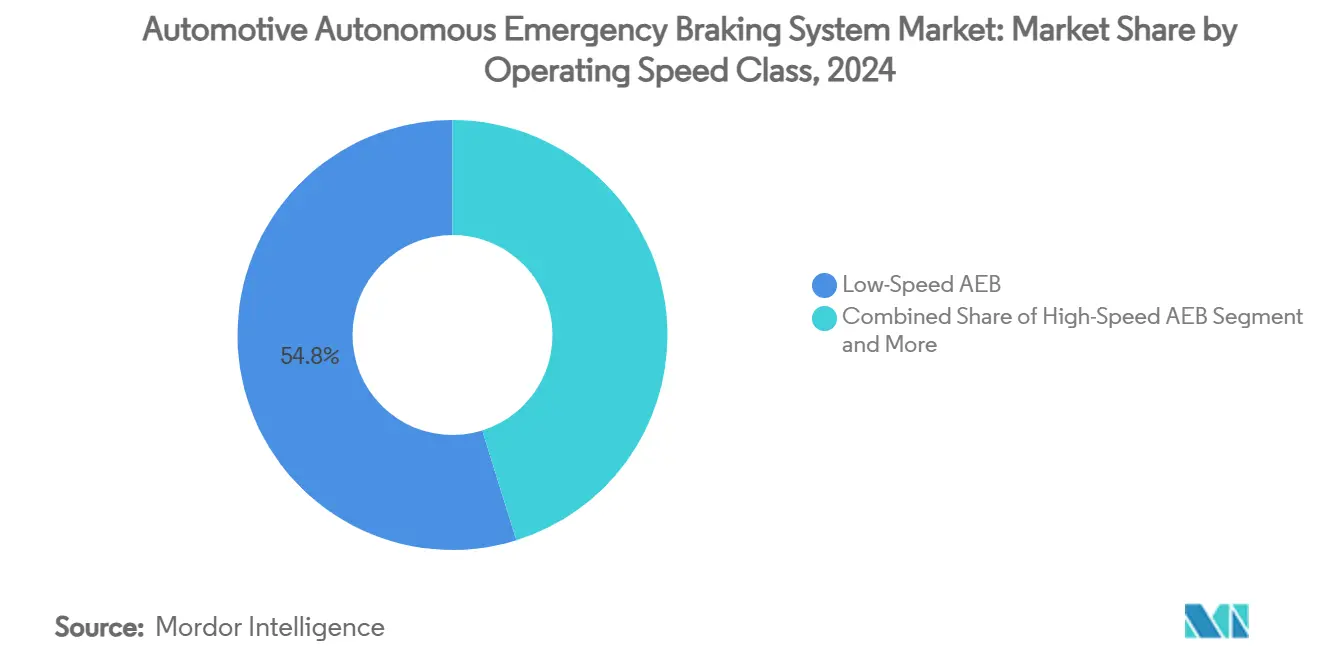

- Par classe de vitesse de fonctionnement, les systèmes basse vitesse menaient le marché du freinage d'urgence autonome, avec 54,81 % de la taille en 2024 ; l'AEB d'intersection devrait augmenter à un TCAC de 28,50 % jusqu'en 2030.

- Par canal de vente, les installations constructeur commandaient 91,67 % des revenus en 2024, tandis que les retrofits de flottes croissent à un TCAC de 18,00 %.

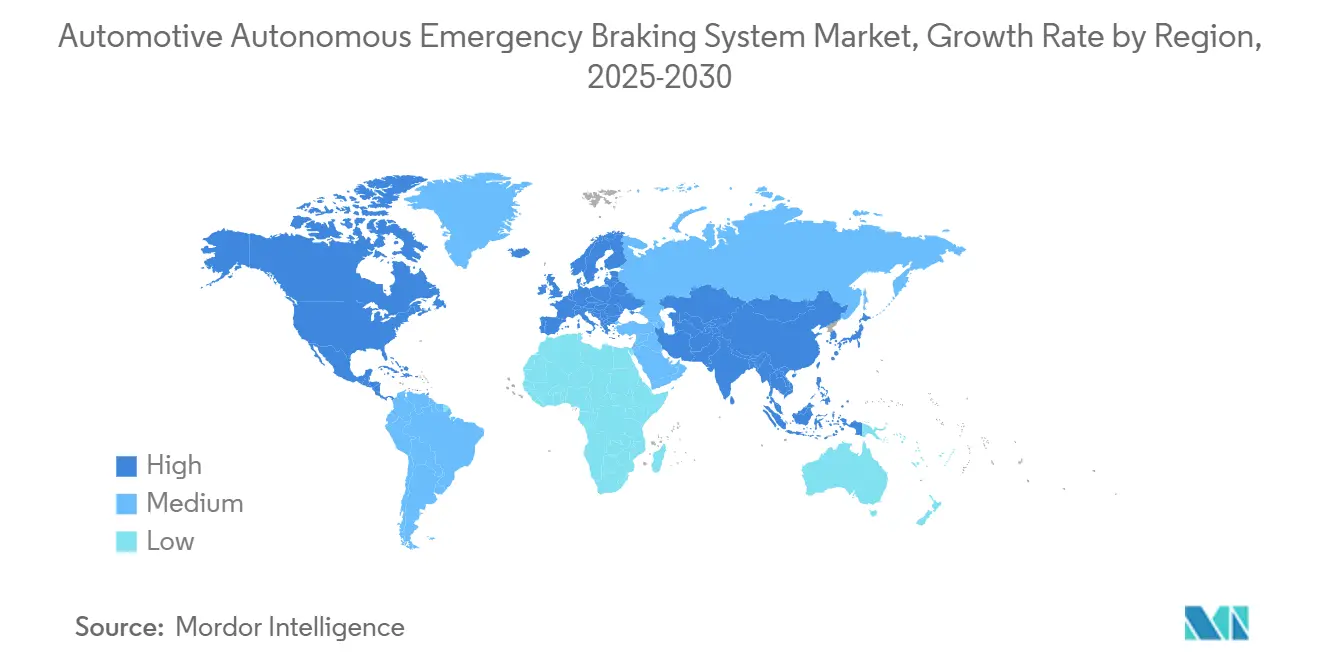

- Par géographie, l'Amérique du Nord menait avec 34,23 % des revenus en 2024, mais l'Asie-Pacifique affiche le TCAC le plus rapide de 12,50 %.

Tendances et Perspectives du Marché Mondial du Système de Freinage d'Urgence Autonome Automobile

Analyse de l'Impact des Moteurs

| Moteur | (~) Impact en Points de % sur le TCAC du Marché | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Mandats d'Installation AEB | +6.2% | Mondial, avec les États-Unis et l'UE menant l'implémentation | Court terme (≤ 2 ans) |

| Demande Croissante pour les Notes NCAP 5 Étoiles | +4.1% | Mondial, avec avantages de coûts Asie-Pacifique | Moyen terme (2-4 ans) |

| Capteurs Moins Chers Avec Fusion 4D | +3.8% | Europe, Amérique du Nord, expansion vers Asie-Pacifique | Moyen terme (2-4 ans) |

| Le Radar IA Permet une Perception Haute Résolution à Bas Coût | +2.9% | Mondial, avec leaders technologiques aux États-Unis et en Europe | Long terme (≥ 4 ans) |

| Remises d'Assurance pour les Véhicules AEB | +2.3% | Chine, États-Unis, expansion mondiale | Court terme (≤ 2 ans) |

| Règles AEB Piétons en Chine et États-Unis | +1.7% | Principalement Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Mandats Réglementaires pour l'Installation AEB Obligatoire

Les exigences AEB imposées par les gouvernements créent une expansion de marché non-négociable qui transcende les cycles d'adoption automobiles traditionnels. La règle finale de la NHTSA mandate que les systèmes AEB soient capables de freinage automatique à des vitesses jusqu'à 90 mph. Cette fonctionnalité de détection de piétons devrait fonctionner efficacement dans l'obscurité, avec une conformité complète requise d'ici septembre 2029.[1]"Federal Motor Vehicle Safety Standards; Automatic Emergency Braking Systems for Light Vehicles", Federal Register, www.federalregister.gov.L'approche basée sur les performances de la réglementation, plutôt que des exigences spécifiques à la technologie, permet aux fabricants de choisir des combinaisons de capteurs optimales tout en respectant des seuils d'efficacité rigoureux. Les tests préliminaires révèlent que seule la Toyota Corolla 2023 répond à ces normes complètes, indiquant des mises à niveau technologiques substantielles requises à travers l'industrie. Ce cadre réglementaire modifie fondamentalement la dynamique concurrentielle en établissant des références de performance minimales qui favorisent les fournisseurs technologiquement sophistiqués capables de livrer des solutions de fusion de capteurs intégrées. Le coût d'implémentation estimé de 82 USD par véhicule représente une barrière minimale relative aux avantages nets à vie projetés de 5,24 à 6,52 milliards USD, créant une justification économique convaincante pour l'adoption accélérée.

Demande Croissante des Consommateurs pour les Notes de Sécurité NCAP 5 Étoiles

La conscience sécuritaire des consommateurs influence les décisions d'achat au-delà des minimums réglementaires, créant des primes de marché pour les véhicules atteignant les notes de sécurité de premier plan. Les protocoles Euro NCAP mis à jour pour 2026 introduisent des scénarios de test AEB améliorés, incluant l'évitement de collision aux intersections et les capacités de détection de cyclistes, les fabricants nécessitant une intégration de capteurs avancée pour atteindre les notes maximales. Le plaidoyer de l'Insurance Institute for Highway Safety pour des réglementations AEB strictes reflète la conscience des consommateurs que les systèmes actuels sous-performent significativement dans l'obscurité, créant des opportunités de différenciation pour les fabricants déployant des caméras infrarouges et une fusion de capteurs avancée. Cette demande guidée par les consommateurs influence particulièrement les segments de véhicules premium où la technologie de sécurité est un différentiateur clé, avec des fabricants comme Volvo exploitant la technologie City Safety pour démontrer des avantages mesurables de réduction d'accidents. La feuille de route NCAP s'étendant jusqu'en 2033 assure des exigences d'évolution technologique continue, empêchant la stagnation du marché et récompensant les investissements d'innovation continue. Le programme TechSafety de Liberty Mutual, offrant des remises aux propriétaires Volvo avec des fonctionnalités de sécurité avancées, démontre comment la demande des consommateurs s'intersecte avec la reconnaissance de l'industrie de l'assurance de l'efficacité AEB.

Baisse des Coûts des Capteurs Radar et Caméra avec Fusion 4D Évolutive

La réduction des coûts de capteurs permet la démocratisation AEB à travers les segments de prix des véhicules tout en améliorant les performances système grâce aux architectures de fusion avancées. La transition vers les systèmes radar 77GHz fournit une résolution de portée améliorée et des capacités de détection essentielles pour la fonctionnalité AEB, avec les organismes de réglementation intensifiant les exigences qui poussent les constructeurs vers ces technologies avancées. L'introduction par Texas Instruments du capteur radar mmWave 60GHz AWRL6844 avec capacités IA intégrées démontre comment l'innovation semiconducteur réduit la complexité système tout en améliorant la précision de détection. Le développement par Magna de la technologie de fusion thermique-radar étend significativement la portée de détection tout en réduisant les faux positifs, positionnant ces solutions pour l'adoption grand public grâce aux avantages de coût par rapport aux systèmes LiDAR. L'émergence du radar d'imagerie 4D avec jusqu'à 2 304 canaux virtuels améliore les capacités de perception des véhicules autonomes tout en maintenant des structures de coûts adaptées à la production en volume. Les projections du marché des semiconducteurs automobiles dépassant 88 milliards USD d'ici 2027 reflètent l'investissement substantiel dans les technologies radar et de traitement de nouvelle génération qui permettent des implémentations AEB sophistiquées.

Radar d'Imagerie Amélioré par IA Débloquant une Perception Haute Résolution à Bas Coût

L'intégration de l'intelligence artificielle transforme les capacités des capteurs radar de la détection d'objets de base à la compréhension de scène sophistiquée qui rivalise avec les performances LiDAR à des coûts significativement inférieurs. L'architecture radar d'imagerie de Motional traite les données radar de bas niveau utilisant l'apprentissage automatique pour obtenir une imagerie haute fidélité et une détection d'objets améliorée, particulièrement dans des conditions météorologiques adverses où les capteurs traditionnels peinent. La collaboration d'Arbe Robotics avec NVIDIA démontre comment le traitement radar piloté par IA permet une perception ultra-haute définition adaptée aux applications d'autonomie L2+, avec leur technologie présentée au CES 2025, soulignant la préparation au déploiement dans le monde réel. Le développement de la technologie radar 140GHz promet des capacités de détection à résolution encore plus élevée, bien que la commercialisation face des défis de réglementation du spectre qui varient par pays et pourraient impacter les calendriers d'adoption mondiale. Le partenariat de Bosch avec Microsoft pour explorer les applications IA génératives dans les fonctions de conduite automatisées indique comment les approches définies par logiciel améliorent les capacités d'interprétation radar sans nécessiter de mises à niveau matérielles. Cette convergence IA-radar permet des décisions de freinage d'urgence sophistiquées basées sur l'analyse prédictive de scène plutôt que la détection d'objets réactive, améliorant fondamentalement l'efficacité système tout en maintenant la compétitivité des coûts.

Analyse de l'Impact des Contraintes

| Contrainte | (~) Impact en Points de % sur le TCAC du Marché | Pertinence Géographique | Calendrier d'Impact |

|---|---|---|---|

| Coût Élevé du LiDAR et des Piles de Capteurs | -2.8% | Mondial, affectant particulièrement les segments de véhicules premium | Moyen terme (2-4 ans) |

| Limites Météorologiques et de Faux Positifs des Capteurs | -1.9% | Climats nordiques et régions avec météo extrême | Long terme (≥ 4 ans) |

| Pénuries de Chipsets Radar | -1.4% | Chaîne d'approvisionnement mondiale, avec concentration manufacturière Asie-Pacifique | Court terme (≤ 2 ans) |

| Disputes de PI Radar mmWave | -0.7% | Principalement États-Unis et Europe, affectant le développement technologique | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût Élevé du LiDAR et des Piles Multi-Capteurs pour l'AEB Premium

Les coûts d'intégration LiDAR contraignent l'adoption généralisée malgré les capacités de détection supérieures, créant une segmentation de marché entre les catégories de véhicules premium et de volume. Bien que des entreprises comme Hesai prévoient de réduire les prix LiDAR de 50 % en 2025, les coûts actuels dépassent encore les combinaisons radar-caméra de marges substantielles, limitant le déploiement aux segments de véhicules haut de gamme. L'analyse d'Oliver Wyman indique que le LiDAR fournit une précision supérieure pour les applications critiques de sécurité comme le freinage d'urgence mais fait face à une pression concurrentielle due à l'amélioration de la résolution radar et à la rentabilité. Le défi s'intensifie avec les architectures de fusion multi-capteurs qui combinent LiDAR, radar et caméras pour atteindre la redondance et des performances améliorées, car la complexité système augmente, les coûts d'intégration et les exigences de validation. La sélection d'Aeva Technologies comme fournisseur LiDAR Tier 1 pour les véhicules de production en série démontre la confiance du marché dans la technologie FMCW. Cependant, la chronologie de transition s'étendant jusqu'au milieu de la décennie reflète l'ingénierie substantielle et l'optimisation des coûts requises. Cette contrainte de coût affecte particulièrement l'adoption des véhicules commerciaux, où les opérateurs de flottes privilégient le coût total de possession par rapport aux fonctionnalités de sécurité premium, retardant potentiellement la pénétration AEB basée sur LiDAR dans les segments à haut volume.

Limites de Performance des Capteurs en Conditions Météorologiques Adverses et Faux Positifs

Les conditions environnementales exposent les limitations fondamentales des technologies de capteurs AEB actuelles, créant des préoccupations de fiabilité qui impactent la confiance des consommateurs et la conformité réglementaire. L'accent de la NHTSA sur les capacités de détection de piétons nocturnes souligne les défis persistants avec les systèmes basés sur caméra dans des conditions de faible luminosité, tandis que les capteurs radar font face à des interférences dans les précipitations lourdes et la neige.[2]"How are OEMs upgrading their Automated Emergency Braking systems to meet tougher NHTSA guidelines?", ADAS and Autonomous Vehicle International, www.autonomousvehicleinternational.com. L'Insurance Institute for Highway Safety note que bien que de nombreux véhicules répondent aux exigences AEB diurnes, les performances chutent significativement dans l'obscurité, nécessitant des combinaisons de capteurs avancées ou l'intégration de caméras infrarouges pour maintenir l'efficacité. Les activations faux positifs créent la frustration du conducteur et des risques de sécurité potentiels quand les systèmes engagent de manière inappropriée le freinage, conduisant à la résistance des consommateurs et à l'examen réglementaire de la calibration système. Le brevet chinois CN117970255A décrit des méthodes de suppression d'interférence pour le radar millimétrique automobile, indiquant les défis techniques en cours dans la gestion des interférences croisées entre multiples systèmes radar. Ces limitations de performance affectent particulièrement le déploiement système dans des régions avec des conditions météorologiques difficiles, créant potentiellement des disparités d'adoption géographiques et nécessitant des approches de calibration de capteurs spécifiques aux régions.

Analyse Segmentaire

Par Type de Véhicule : L'accélération commerciale remodèle les courbes de demande

Les voitures particulières détiennent la plus grande part du marché du freinage d'urgence autonome à 73,68 %, bénéficiant des attentes de sécurité croissantes des consommateurs qui s'alignent avec la réglementation. Les véhicules commerciaux lourds ne représentaient que 6 % de la part de marché en 2024, mais grimpent au TCAC le plus élevé de 14,20 % suite aux règles FMCSA couvrant les camions au-dessus de 10 001 lb GVW. Cette base de croissance élevée positionne les flottes comme une tête de pont stratégique, avec des kits de retrofit à partir de 1 500 USD atteignant un retour sur investissement grâce à la réduction des temps d'arrêt liés aux collisions et aux remises d'assurance. Les fourgonnettes commerciales légères conservent une part de 20 % car la logistique de e-commerce multiplie les kilomètres de livraison. La taille du marché du freinage d'urgence autonome des véhicules commerciaux lourds devrait plus que tripler entre 2025 et 2030 alors que les cycles d'achat de flottes se compriment autour des échéances de conformité.

Les flottes influencent également les voies technologiques. Le programme brake-by-wire de ZF couvrant 5 millions d'unités démontre le pouvoir des plateformes commerciales à établir des économies d'échelle qui se répercutent ensuite dans les segments passagers. Les fournisseurs Tier 1 conçoivent maintenant des suites de capteurs modulaires qui se fixent sur les cabines de tracteur ou les nez de remorque, minimisant les temps d'arrêt et standardisant les pièces de service. Ce flux technologique inter-segments assure que l'industrie du freinage d'urgence autonome maintient un cercle vertueux de volume et d'innovation.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par Technologie de Composants : Le radar maintient son rôle central tandis que le LiDAR gagne du rythme

Le radar un dominé le marché du freinage d'urgence autonome avec une part de 46,32 % en 2024, prisé pour sa robustesse tous temps et ses courbes de coût en baisse constante. Les systèmes caméra seule couvrent 22 % mais peinent en faible luminosité, conduisant à l'adoption de la fusion radar-caméra qui occupe une part de 20 %. Le LiDAR, bien que naissant, surgit à 31,70 % TCAC alors que les lasers à cavité verticale et les architectures FMCW réduisent drastiquement la nomenclature et livrent une précision de portée sub-10 cm. Les unités ultrasoniques restent stationnaires à 4 % pour les manœuvres basse vitesse. La part du marché du freinage d'urgence autonome des systèmes centrés sur LiDAR devrait approcher 15 % d'ici 2030, soutenue par les carnets de commandes OEM mondiaux dépassant 6 milliards USD pour les capteurs à état solide.

La convergence devient de plus en plus probable. Les modules hybrides intègrent un LiDAR champ étroit pour la cartographie haute résolution moyenne portée avec un radar champ large pour sécuriser la fiabilité météorologique adverse, produisant une couverture équilibrée en coût. Les feuilles de route semiconducteurs intégrant DSP radar, accélérateurs IA et contrôle LiDAR sur une seule puce promettent une consolidation supplémentaire, amplifiant la tension concurrentielle dans l'industrie du freinage d'urgence autonome.

Par Classe de Vitesse de Fonctionnement : Les scénarios d'intersection conduisent le prochain bond de performance

Les AEB basse vitesse ont livré 54,81 % des revenus 2024, ayant mûri comme fonctionnalité standard pour la conduite urbaine. Les environnements d'intersection riches en interaction représentent seulement une part de 7 % aujourd'hui, mais portent un TCAC de 28,50 %, renforcés par le test d'intersection d'Euro NCAP qui force les constructeurs à adresser les trajectoires multi-objets et le risque d'impact latéral. Les systèmes autoroute haute vitesse détiennent une part de 20 %, bénéficiant de la règle d'arrêt 90 mph de la NHTSA qui amplifie les exigences de portée des capteurs, tandis que les algorithmes centrés piétons occupent 18 %, soutenus par les protocoles de test nocturne. La taille du marché du freinage d'urgence autonome pour les systèmes d'intersection devrait atteindre 9 milliards USD d'ici 2030, tirant les fournisseurs de logiciels IA dans une collaboration plus profonde avec les fournisseurs de capteurs Tier 1.

La complexité algorithmique augmente fortement aux intersections ; la planification de chemin prédictive et la gestion d'occlusion demandent des ensembles d'entraînement qui couvrent des millions de scénarios. La génération de données synthétiques basée sur cloud accélère la validation, raccourcit les cycles de développement et soutient la cadence technologique du marché du freinage d'urgence autonome.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par Canal de Vente : L'élan du retrofit complète l'équipement d'usine

Les installations constructeur contrôlaient 91,67 % des revenus 2024 alors que les statuts réglementaires verrouillent l'AEB dans chaque configuration de nouvelle construction. Bien que seulement 3 % des ventes, les solutions de retrofit de flotte évoluent à 18,00 % TCAC, propulsées par les incitations d'assurance qui peuvent réduire les primes de 10 % quand les systèmes répondent aux métriques de performance définies. Les retrofits aftermarket consommateurs détiennent 5 % de part mais croissent modestement en raison des obstacles de certification.

Les Tier 1 publient maintenant des conceptions de référence de retrofit validées couvrant les plateformes multi-marques, ouvrant un flux de revenus secondaire qui lisse les risques de montée en production. Les parties prenantes du marché du freinage d'urgence autonome voient de plus en plus les kits de retrofit comme un laboratoire pour itérer le firmware des capteurs, qui est ensuite porté dans les programmes constructeur, renforçant l'amélioration continue à travers le marché.

Analyse Géographique

L'Amérique du Nord commandait 34,23 % des revenus 2024, une position soutenue par des normes de sécurité fédérales rigoureuses et un paysage de litiges familier qui encourage l'adoption proactive. L'âge moyen élevé des véhicules de la région sous-tend également une demande de retrofit robuste alors que les flottes accélèrent la conformité pour capturer les bénéfices d'assurance. La taille du marché du freinage d'urgence autonome en Amérique du Nord devrait atteindre 28 milliards USD d'ici 2030, parallèlement à la fenêtre de conformité FMVSS 127 échelonnée.

L'Europe suivait avec 30 % de part de marché, soutenue par le Règlement de Sécurité Générale II qui synchronise les exigences de sécurité à travers 27 États membres et intègre l'AEB dans un parapluie plus large de Systèmes Avancés d'Assistance au Conducteur. Les constructeurs euro-centriques favorisent les architectures E/E centralisées qui hébergent AEB, maintien de voie et régulateur de vitesse adaptatif sur un réseau de capteurs partagé, améliorant les effets d'échelle pour les fournisseurs et stimulant la rentabilité dans le marché du freinage d'urgence autonome.

L'Asie-Pacifique affichait 28 % de part en 2024 mais enregistre le TCAC le plus élevé de 12,50 % alors que les constructeurs chinois comme BYD injectent l'AEB dans les VE budget se vendant sous 15 000 USD. Les chipsets domestiques et les chaînes d'approvisionnement de capteurs intégrées verticalement compriment les structures de coûts, débloquant des déploiements de masse-volume qui éclipsent les comptes de construction européens. Le mandat de l'Australie pour l'AEB sur toutes les nouvelles voitures particulières dès février 2025 élargit la couverture réglementaire dans la région, soutenant l'élan régional. La taille du marché du freinage d'urgence autonome en Asie-Pacifique pourrait dépasser l'Amérique du Nord avant 2030 si les trajectoires actuelles se maintiennent.

Paysage Concurrentiel

Quatre fournisseurs mondiaux Tier 1 Robert Bosch GmbH, Continental AG, ZF Friedrichshafen AG et Denso Corporation fournissent collectivement des contrôleurs intégrés radar, caméra et freinage à une majorité des programmes véhicules 2025, ancrant la concentration du marché intermédiaire. Bosch un sécurisé des contrats pluriannuels pour livrer des modules radar d'imagerie pour les voitures compactes européennes se lançant en 2027, tandis que la spin-off Aumovio de Continental cible les piles de capteurs optimisées en coût pour les joint-ventures chinoises. ZF canalise le savoir-faire brake-by-wire des camions lourds vers les plateformes passagers, capturant des attributions de plateforme à long terme.

Les spécialistes technologiques comme Mobileye inclinent le paysage. Sa suite de perception SuperVision, déjà réservée dans 233 futurs programmes véhicules, groupe des caméras 360 degrés avec des contrôleurs de domaine, réduisant la surcharge logicielle des constructeurs. Les innovateurs semiconducteurs comme Texas Instruments et NXP livrent des SOC radar avec accélérateurs de réseaux de neurones intégrés, réduisant la latence et la consommation d'énergie. Les disputes de brevets restent intenses ; Magna et Panasonic ont conclu une licence croisée sur le radar mm Wave en 2024 qui évite les perturbations d'approvisionnement mais signale un protectionnisme PI croissant.

Les start-ups ciblent l'espace blanc. Par exemple, Arbe Robotics commercialise les CI radar d'imagerie 4D, Bit Sensing se concentre sur les capteurs haute résolution courte portée pour l'atténuation d'angle mort, et Hesai vend des LiDAR hybrides à état solide à bas coût. Collectivement, ces entrants poussent les Tier 1 établis vers des propositions de valeur définies par logiciel, assurant que le marché du freinage d'urgence autonome maintient un dynamisme concurrentiel.

Leaders de l'Industrie du Système de Freinage d'Urgence Autonome Automobile

-

Robert Bosch GmbH

-

Continental AG

-

ZF Friendrichafen AG

-

Aisin Corporation

-

Hyundai Mobis Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Mars 2025 : Le Groupe Volkswagen un annoncé une coopération avec Valeo et Mobileye pour améliorer l'assistance au conducteur dans les futurs véhicules MQB. Ces véhicules présenteront une automatisation Niveau 2+ avec des caméras 360 degrés et des réseaux radar pour des capacités de conduite mains libres.

- Février 2025 : BYD un lancé le système d'assistance à la conduite "God's Eye" avec trois variantes, incluant un système d'entrée de gamme basé sur caméra, une intégration LiDAR de milieu de gamme, et une configuration triple LiDAR haut de gamme.

- Juin 2024 : Bitsensing un levé 25 millions USD pour le développement de technologie radar haute résolution visant à améliorer les capacités de conduite autonome.

Portée du Rapport mondial du Marché du Système de Freinage d'Urgence Autonome Automobile

Le freinage d'urgence autonome est un système de sécurité active conçu pour appliquer les freins automatiquement en détectant des obstacles sur le chemin du véhicule. Le système aide à éviter les accidents et les dérapages de véhicules dus au freinage soudain.

Le marché du système de freinage d'urgence autonome automobile est segmenté par type de véhicule, technologie et géographie. Par technologie, le marché est segmenté en LiDAR, radar et caméra. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique et Reste du Monde. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués basés sur la valeur (USD).

| Voitures Particulières |

| Véhicules Commerciaux Légers |

| Véhicules Commerciaux Moyens et Lourds |

| AEB Basé sur Radar |

| AEB Basé sur Caméra |

| AEB Basé sur LiDAR |

| AEB de Fusion de Capteurs (Radar + Caméra) |

| AEB Basé sur Ultrasons |

| AEB Basse Vitesse (Moins de 40 Km/h) |

| AEB Haute Vitesse (Plus de 40 Km/h) |

| AEB Piétons |

| AEB d'Intersection ou de Carrefour |

| Installation Constructeur |

| Retrofit Aftermarket |

| Service de Retrofit de Flotte |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Émirats Arabes Unis | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique |

| Par Type de Véhicule | Voitures Particulières | |

| Véhicules Commerciaux Légers | ||

| Véhicules Commerciaux Moyens et Lourds | ||

| Par Technologie de Composants | AEB Basé sur Radar | |

| AEB Basé sur Caméra | ||

| AEB Basé sur LiDAR | ||

| AEB de Fusion de Capteurs (Radar + Caméra) | ||

| AEB Basé sur Ultrasons | ||

| Par Classe de Vitesse de Fonctionnement | AEB Basse Vitesse (Moins de 40 Km/h) | |

| AEB Haute Vitesse (Plus de 40 Km/h) | ||

| AEB Piétons | ||

| AEB d'Intersection ou de Carrefour | ||

| Par Canal de Vente | Installation Constructeur | |

| Retrofit Aftermarket | ||

| Service de Retrofit de Flotte | ||

| Par Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Émirats Arabes Unis | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la valeur projetée du marché du freinage d'urgence autonome d'ici 2030 ?

Il devrait atteindre 88,22 milliards USD d'ici 2030, contre 36,74 milliards USD en 2025.

Quel segment de véhicules connaît la croissance la plus rapide pour l'adoption AEB ?

Les véhicules commerciaux lourds s'étendent à un TCAC de 14,20 % alors que les réglementations de camionnage américaines à venir accélèrent les retrofits de flottes.

Quelle région affiche le taux de croissance le plus élevé ?

L'Asie-Pacifique affiche le TCAC le plus fort de 12,50 %, mené par les fabricants chinois de VE intégrant la fusion de capteurs à bas coût.

Quelle tendance technologique améliore le plus les performances AEB par mauvais temps ?

Le radar d'imagerie activé par IA convertit les données radar brutes en scènes haute résolution, maintenant la précision de détection dans la pluie, le brouillard et l'obscurité.

Dernière mise à jour de la page le: