Analyse du marché des services pétroliers en Asie-Pacifique

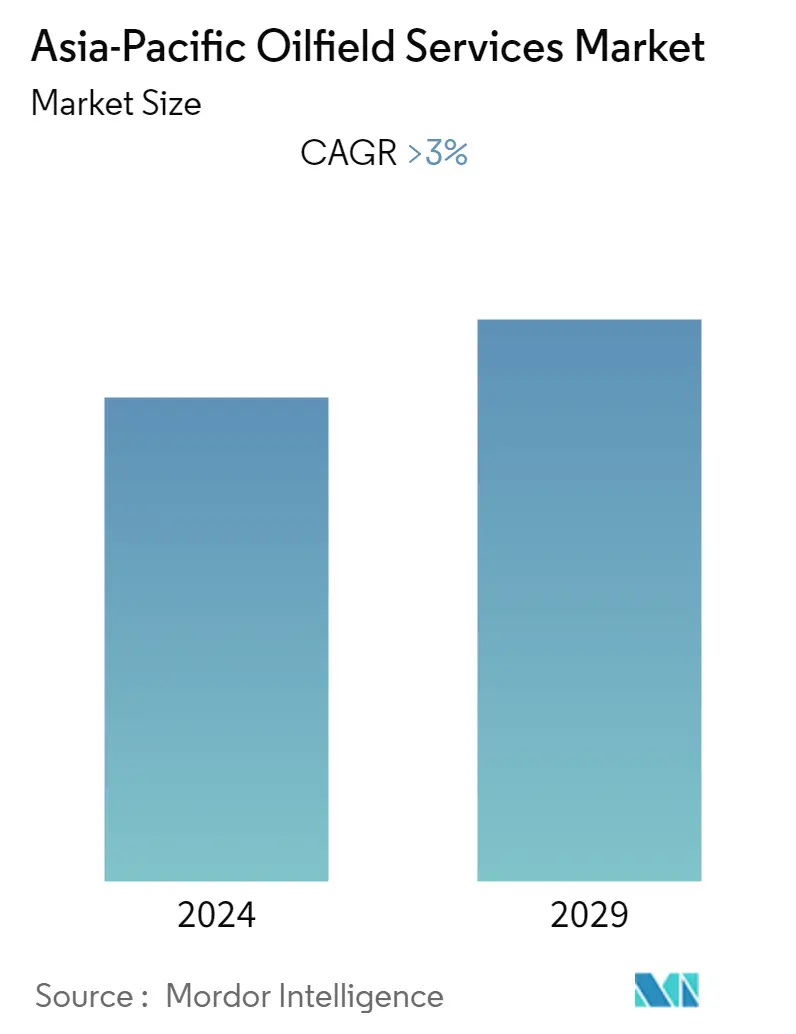

Le marché des services pétroliers en Asie-Pacifique devrait enregistrer un TCAC de plus de 3 % au cours de la période de prévision.

Le COVID-19 a eu un impact négatif sur le marché en 2020. Actuellement, le marché a atteint les niveaux davant la pandémie.

À moyen terme, des facteurs tels quune augmentation de la demande de technologies, doutils et déquipements de pointe pour accroître lefficacité des activités dexploration et de production dans les zones terrestres et offshore devraient stimuler le marché des services pétroliers dans la région Asie-Pacifique.

Dun autre côté, la volatilité des prix du pétrole au cours de la période récente, en raison de lécart entre loffre et la demande, de la géopolitique et de plusieurs autres facteurs, a freiné la croissance du marché des services pétroliers en Asie-Pacifique.

Néanmoins, la demande de production de pétrole et de gaz a toujours été élevée, ce qui a conduit à une augmentation des activités d'exploration offshore en Australie, en Malaisie et en Indonésie. Ceci, à son tour, devrait constituer une opportunité pour le marché au cours de la période de prévision.

La Chine devrait devenir le plus grand marché pour les services pétroliers, en raison de l'augmentation des investissements destinés à répondre à la demande croissante d'énergie dans le pays.

Tendances du marché des services pétroliers en Asie-Pacifique

Des services de forage pour dominer le marché

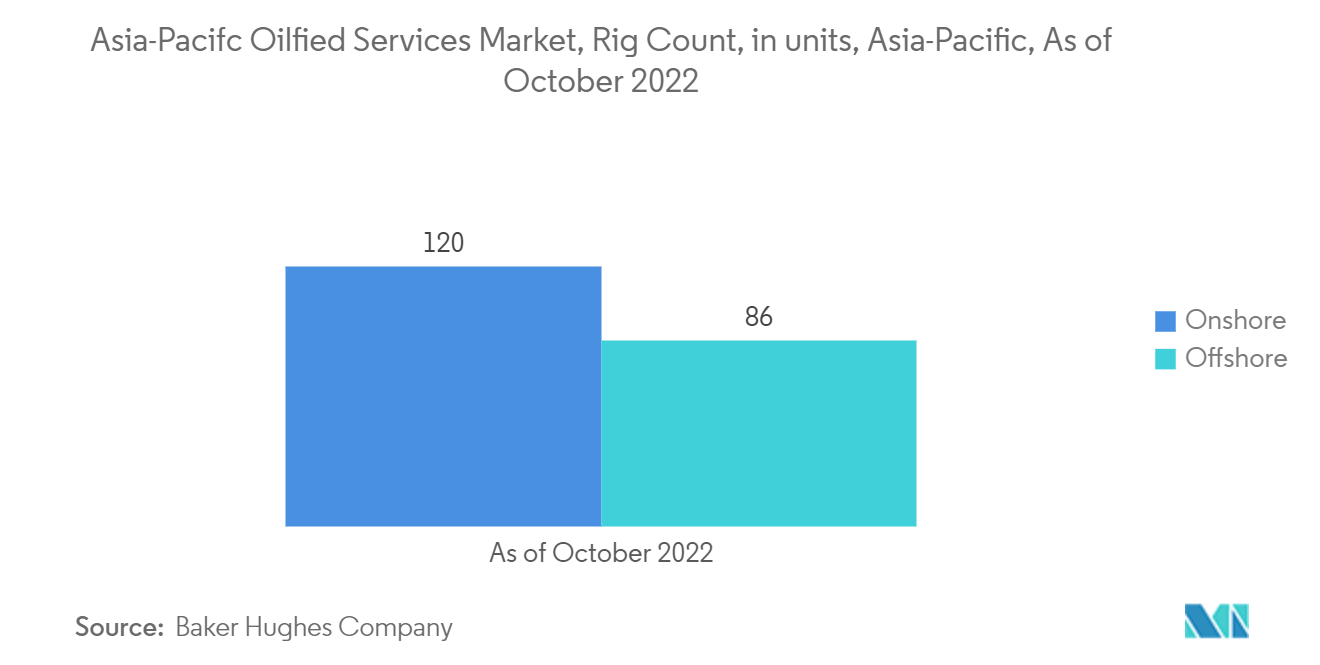

Les services de forage représentent la plus grande part du marché des services pétroliers, les services de forage et de complétion représentant ensemble plus de 50 % du marché. De plus, le nombre moyen de plates-formes en Asie-Pacifique a connu une augmentation constante au cours des cinq dernières années.

La demande de pétrole et de gaz ne cesse daugmenter. Afin de répondre à la demande, cela nécessite une augmentation des services pétroliers pour une production accrue des puits existants et nouveaux, ce qui signifie une augmentation du marché des services pétroliers en Asie-Pacifique.

En octobre 2022, lAsie-Pacifique abritait le troisième plus grand nombre de plates-formes pétrolières et gazières au monde. Il y avait 120 plates-formes terrestres dans cette région et 86 en mer.

En novembre 2022, lInde comptait 78 plates-formes actives. La production pétrolière du pays est en baisse depuis près d'une décennie en raison du vieillissement des gisements et de l'absence de découvertes majeures depuis des années. Les acteurs publics et privés ont travaillé sur des plans dinvestissement pour accroître la récupération des gisements plus anciens.

Par exemple, en avril 2022, la société publique Oil and Natural Gas Corporation (ONGC) a commandé deux projets dun coût de 786,4 millions de dollars pour ajouter 7,5 millions de tonnes de production de pétrole et 1 milliard de mètres cubes de gaz sur la durée de vie des champs Mumbai High. il redouble defforts pour accroître la productivité des champs matures et vieillissants.

En septembre 2022, le gouvernement indien a attribué des contrats pour 31 développements pétroliers et gaziers dans le cadre du troisième appel d'offres pour les petits champs découverts (DSF-3) dans le plus grand nombre de zones jamais connues dans le pays avec des accumulations connues de pétrole et de gaz.

En décembre 2021, Petronas a signé deux accords concernant les investissements en amont en Malaisie. L'un des accords est un protocole d'accord (MoU) avec Petroleum Sarawak Berhad (PETROS) concernant une augmentation fulgurante des approvisionnements en gaz du Sarawak, augmentant finalement l'allocation à 1,2 milliard de pieds cubes par jour. Un autre accord commercial est un accord commercial avec le gouvernement de l'État de Sabah pour développer l'industrie pétrolière et gazière de Sabah.

Plusieurs projets de forage offshore en Australie, en Malaisie et en Indonésie ont augmenté le nombre d'activités dans la région, favorisant ainsi la demande de services pétroliers.

Par conséquent, de nouveaux investissements dans lindustrie pétrolière et gazière, lexploration croissante de ressources non conventionnelles et la stabilité des prix du pétrole brut devraient accroître la demande pour le marché des services pétroliers en Asie-Pacifique.

La demande croissante de la Chine devrait stimuler le marché

- La Chine est le plus grand marché de services pétroliers de la région. Le pays envisage de réduire sa dépendance aux importations de gaz naturel et a commencé à exploiter ses réserves de gaz de schiste pour répondre à la demande intérieure.

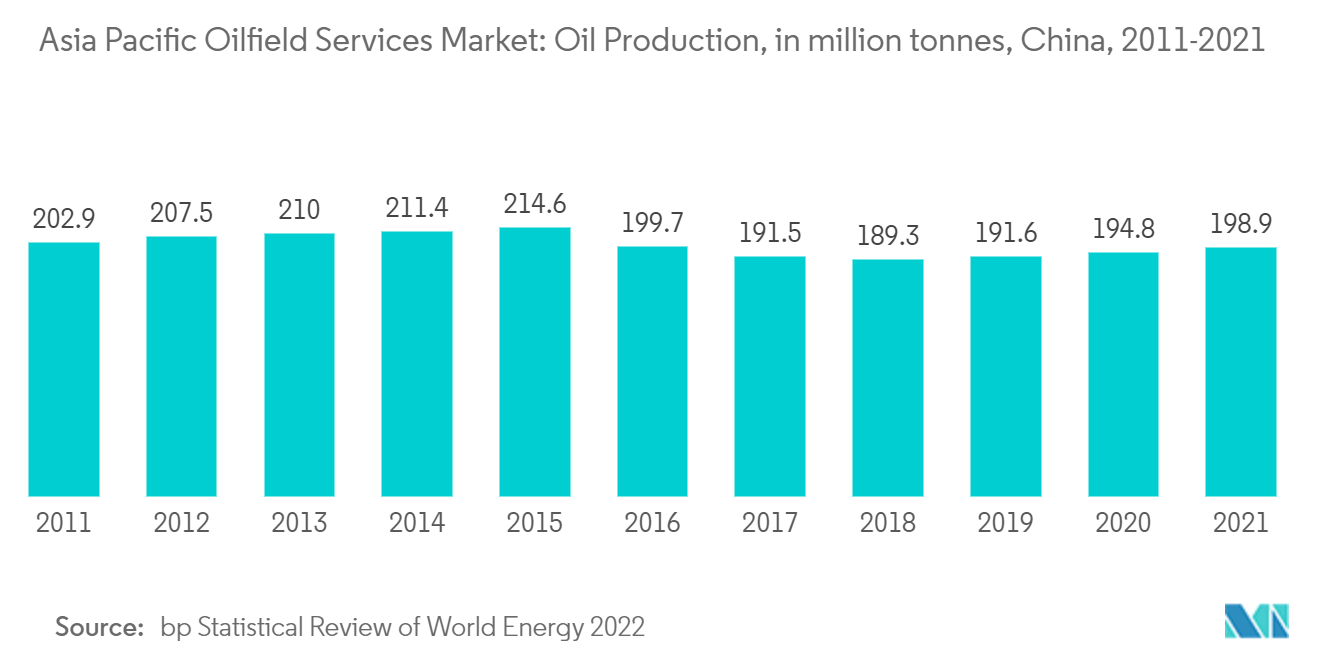

- La Chine était le plus grand producteur de pétrole de la région en 2021. La production de pétrole brut du pays a augmenté de 2,1 %, pour atteindre 198,9 millions de tonnes en 2021, contre 194,8 millions de tonnes en 2020. La production pourrait encore augmenter au cours de la période de prévision et stimuler le marché chinois des services pétroliers.

- En novembre 2022, le pays comptait environ 38 plates-formes actives offshore et aucune plate-forme active terrestre. Ceci, à son tour, indique la prédominance des actifs offshore dans le segment amont du pays. En 2021, plus de 60 % des ressources offshore d'hydrocarbures de la Chine sont situées dans des zones d'eaux profondes et ultra-profondes où les semi-submersibles, les navires de forage et autres actifs flottants sont fortement présents.

- Les nouvelles réformes liées à lindustrie pétrolière et gazière devraient faciliter linvestissement des entreprises privées dans le pays, ce qui devrait contribuer à réduire le monopole des entreprises publiques. Linvestissement croissant du secteur privé devrait améliorer lindustrie pétrolière et gazière, stimulant ainsi le marché des services pétroliers dans le pays.

- En outre, China Petroleum Chemical Corp, également connue sous le nom de Sinopec, prévoit son investissement en capital le plus élevé de son histoire pour 2022, faisant écho à l'appel lancé aux sociétés énergétiques d'augmenter leur production. On estime que Sinopec a dépensé 31,1 milliards de dollars dans le segment pétrolier et gazier en amont, en particulier dans les bases de pétrole brut des champs de Shunbei et de Tahe, ainsi que dans les champs de gaz naturel de la province du Sichuan et de la région de Mongolie intérieure.

- En janvier 2022, la China National Offshore Oil Corporation (CNOOC) a annoncé des objectifs de production nette pour 2023 et 2024, estimés respectivement à 640 millions et 650 millions de barils déquivalent pétrole et entre 680 et 690 millions de barils déquivalent pétrole. La société a également annoncé que ses dépenses en capital pour 2022 sont budgétisées entre 90 milliards de RMB (plus de 14 milliards de dollars) et 100 milliards de RMB (plus de 15,6 milliards de dollars), tandis que les dépenses en capital pour l'exploration, le développement, la production et autres représenteront environ 20 milliards de dollars. %.

- En octobre 2022, Sinopec a découvert de nouvelles réserves de gaz de schiste dans le puits d'exploration Jinshi 103HF déployé dans le bassin du Sichuan, avec une production quotidienne de gaz naturel atteignant 258600 mètres cubes et une capacité de ressources évaluée à 387,8 milliards de mètres cubes. Cette découverte représente une avancée significative pour l'exploration du gaz de schiste en Chine et constitue la première découverte dans la formation cambrienne de Qiongzhusi. Cette découverte a considérablement augmenté les réserves de gaz de schiste et améliorera l'exploration et la production de gaz de schiste dans le bassin du Sichuan.

- De plus, en raison de la pollution atmosphérique et des préoccupations environnementales, le pays met en œuvre des politiques visant à augmenter la part du gaz et à réduire la part du charbon dans le mix énergétique total. Ainsi, avec laugmentation des activités dexploration et de production, soutenues par les initiatives gouvernementales, la Chine devrait stimuler la demande de services pétroliers en Asie-Pacifique.

Aperçu du marché des services pétroliers en Asie-Pacifique

Le marché des services pétroliers en Asie-Pacifique est fragmenté. Certains des principaux acteurs du marché comprennent Schlumberger Ltd., Baker Hughes Co., Halliburton Co., National Oilwell Varco Inc. et Weatherford International PLC.

Leaders du marché des services pétroliers en Asie-Pacifique

Schlumberger Ltd

Baker Hughes Co

Halliburton Co

National Oilwell Varco Inc

Weatherford International plc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des services pétroliers en Asie-Pacifique

- Novembre 2022 Velesto Energy, une société malaisienne, a signé un accord intégré de services de forage, de forage et de complétion avec Hess Corp. pour 135 millions de dollars. L'i-RDC est un concept dans lequel l'intégration des services et équipements des appareils de forage et, dans certains cas, l'approvisionnement en matériaux pour les services de forage et de complétion, est couvert par un contrat unique entre l'opérateur ou la compagnie pétrolière, en tant que propriétaire du projet, et une société de services, qui fait office d'entrepreneur i-RDC.

- Octobre 2022 L'Institut indien de technologie de Kharagpur a signé un accord avec l'Institut limité de technologie de forage (IDT) de l'Oil Natural Gas Corporation (ONGC) pour entreprendre plusieurs projets de RD collaboratifs liés au forage, aux fluides de forage, aux fluides de cimentation et aux fluides de complétion.

Segmentation de lindustrie des services pétroliers en Asie-Pacifique

L'activité de services pétroliers comprend des services de complétion et de réparation, des services de fluides, d'entretien de puits, de forage sous contrat et d'autres services de sites de puits pour les sociétés engagées dans l'exploration et la production de pétrole et de gaz naturel.

Le marché des services pétroliers en Asie-Pacifique est segmenté par lieu de déploiement, type de service et géographie. Par lieu de déploiement, le marché est segmenté en onshore et offshore. Par type de service, le marché est segmenté en types de services de forage, de complétion, de production et autres. Le rapport couvre également la taille du marché et les prévisions du marché des services pétroliers dans les principaux pays de la région. La taille du marché et les prévisions pour chaque segment ont été établies en fonction des revenus en milliards de dollars.

| À terre |

| En mer |

| Forage |

| Achèvement |

| Production |

| Autres types de services |

| Inde |

| Chine |

| Indonésie |

| Reste de l'Asie-Pacifique |

| Lieu de déploiement | À terre |

| En mer | |

| type de service | Forage |

| Achèvement | |

| Production | |

| Autres types de services | |

| Géographie | Inde |

| Chine | |

| Indonésie | |

| Reste de l'Asie-Pacifique |

FAQ sur les études de marché sur les services pétroliers en Asie-Pacifique

Quelle est la taille actuelle du marché des services pétroliers en Asie-Pacifique ?

Le marché des services pétroliers en Asie-Pacifique devrait enregistrer un TCAC supérieur à 3 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des services pétroliers en Asie-Pacifique ?

Schlumberger Ltd, Baker Hughes Co, Halliburton Co, National Oilwell Varco Inc, Weatherford International plc sont les principales sociétés opérant sur le marché des services pétroliers en Asie-Pacifique.

Quelles années couvre ce marché des services pétroliers en Asie-Pacifique ?

Le rapport couvre la taille historique du marché des services pour champs pétrolifères en Asie-Pacifique pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services pour champs pétrolifères en Asie-Pacifique pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des services pétroliers en Asie-Pacifique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services pétroliers en Asie-Pacifique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services pétroliers en Asie-Pacifique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.