Analyse du marché des emballages en papier daluminium

La taille du marché de lemballage en papier daluminium est estimée à 27,87 milliards USD en 2024 et devrait atteindre 35,47 milliards USD dici 2029, avec une croissance de 4,94 % au cours de la période de prévision (2024-2029).

La feuille d'aluminium protège de l'humidité, de la lumière, de l'oxygène et des bactéries, exigences essentielles pour les industries telles que l'alimentation, les boissons et les produits pharmaceutiques. Le papier daluminium est principalement consommé par lindustrie agroalimentaire. Les composites d'aluminium préparés avec des produits en papier sont très demandés en raison de la vaste industrie laitière. De plus, la feuille daluminium est réfléchissante à 88 % et est utilisée pour lisolation thermique. La feuille d'aluminium fournit également un pare-vapeur protecteur, ce qui la rend idéale pour une utilisation dans les emballages alimentaires.

La lumière du soleil affecte rapidement de nombreux produits alimentaires, endommageant leur apparence et leur goût. Le papier aluminium est la solution la plus viable pour répondre à ces exigences d'emballage, ce qui a conduit à considérer ce matériau comme le matériau d'emballage de base idéal pour les produits laitiers, les pâtisseries et les boissons. Par exemple, le lait en poudre conditionné dans des emballages hermétiquement fermés en film laminé a une durée de conservation de deux ans. Une augmentation de lutilisation dautres solutions demballage flexibles pourrait également être observée au cours de la période de prévision. Laugmentation de la demande intérieure daluminium a entraîné une recrudescence des importations de feuilles daluminium en provenance de Chine, dont les expéditions vers les États-Unis ont considérablement augmenté au cours de la dernière décennie. Aujourdhui, les emballages flexibles sont principalement utilisés pour lalimentation, les domaines dexpansion les plus rapides étant le café, les snacks, les produits frais, les plats prêts à consommer et les aliments pour animaux de compagnie.

La demande du marché pour les emballages en papier d'aluminium devrait croître, en raison de la légèreté, de la durabilité, de la flexibilité et des propriétés barrières de l'aluminium par rapport au plastique et au verre. La facilité d'utilisation, la commodité, la sécurité, la légèreté et la durabilité de l'aluminium le rendent idéal pour une utilisation dans divers secteurs verticaux et ménages.

Le secteur pharmaceutique utilise fréquemment des blisters pour les médicaments. Ils comprennent une fermeture push-through composée d'une feuille d'aluminium appelée film blister ou film de couvercle et le soi-disant blister push-through, un plastique moulé avec des cavités pour les comprimés individuels. Pour divers produits, différents matériaux d'emballage sous blister sont utilisés dans les médicaments. Les emballages en plastique aluminium sont principalement utilisés dans l'emballage des médicaments, tandis que quelques autres médicaments utilisent des emballages en aluminium.

En outre, la demande demballages en papier daluminium, y compris les emballages et conteneurs en aluminium pour les produits pharmaceutiques et les aliments commandés en ligne, a considérablement augmenté. LAluminium Stewardship Initiative (ASI) établit de nombreuses normes en matière de politiques sociales et environnementales. Lorganisation devrait rétablir la chaîne dapprovisionnement perturbée en matériaux demballage en papier daluminium causée par les confinements imposés à léchelle nationale en raison de lépidémie de COVID-19.

La durabilité de l'aluminium crée des avantages commerciaux compétitifs tout en offrant simultanément des avantages en matière de développement de produits. Selon lAluminium Association, près de 75 % de tout laluminium produit est encore utilisé. De plus, une fois éliminés, les déchets daluminium najoutent pas de contaminants toxiques à leau ou au sol; de plus, il peut être recyclé de manière économique et plus durable.

La chaîne de fournisseurs des matières premières utilisées pour fabriquer le papier daluminium a été gravement perturbée par lépidémie de COVID-19. Cela sexpliquait par une pénurie de ressources et de transports, qui entraînait un accès restreint, des stocks atones et une insuffisance de matières premières pour la fabrication. La chaîne d'approvisionnement a été déformée en raison des nombreuses restrictions gouvernementales sur le transfert de produits entre les pays. Le transport des matières premières a été interrompu en raison de la perturbation de la chaîne d'approvisionnement, ce qui a ralenti la production. De même, il existait une demande non satisfaite de papier daluminium auprès dun large éventail dutilisateurs finaux, notamment les secteurs de lalimentation, des boissons, des produits pharmaceutiques, de la fabrication de produits chimiques et dautres industries. Cela était dû à linflation des coûts et à larrêt de la production de feuilles daluminium.

Tendances du marché de lemballage en papier daluminium

Les emballages en aluminium représentent une part importante du marché

Les emballages en papier d'aluminium, y compris les emballages et les contenants en aluminium pour les produits pharmaceutiques et les aliments commandés en ligne, ont considérablement accru la demande. LAluminum Stewardship Initiative (ASI) a établi de nombreuses normes en matière de politique sociale et environnementale. Lorganisation devrait rétablir la chaîne dapprovisionnement perturbée en matériaux demballage en papier daluminium causée par les confinements imposés à léchelle nationale en raison de lépidémie de COVID-19.

Les emballages en papier d'aluminium conservent leur luminosité et leur réflectivité, attirant ainsi l'attention des consommateurs dans les espaces de vente au détail. En outre, la feuille d'aluminium peut être laquée en couleur ou imprimée avec des motifs identifiant la marque. La demande croissante demballages durables, en particulier dans les industries agroalimentaires et des boissons, fera probablement des emballages en papier daluminium une option attrayante.

Un emballage en papier d'aluminium offre des caractéristiques spécifiques, telles que la capacité de pliage et de gaufrage, que d'autres méthodes de matériaux d'emballage ne peuvent pas obtenir. Les industries de lalimentation, du tabac et des cosmétiques devraient être les principaux moteurs de la croissance des emballages en papier daluminium au cours de la période de prévision.

Il a été démontré que les entreprises utilisent les propriétés barrières uniques du papier d'aluminium pour protéger les produits du tabac contre l'humidité, la détérioration, la transmission des arômes et les bactéries en maintenant un microclimat dans l'emballage. Le développement de l'industrie du tabac devrait favoriser l'adoption des emballages en papier d'aluminium au cours de la période de prévision.

De plus, les feuilles d'aluminium sont de plus en plus utilisées dans la préparation culinaire de différents aliments en raison de leur facilité d'utilisation, de leur caractère jetable et de leur capacité à transférer la chaleur deux fois plus rapidement que le métal ordinaire. Dans le cadre dune pratique culinaire croissante dans les ménages, le papier daluminium est utilisé pour emballer et cuire les aliments.

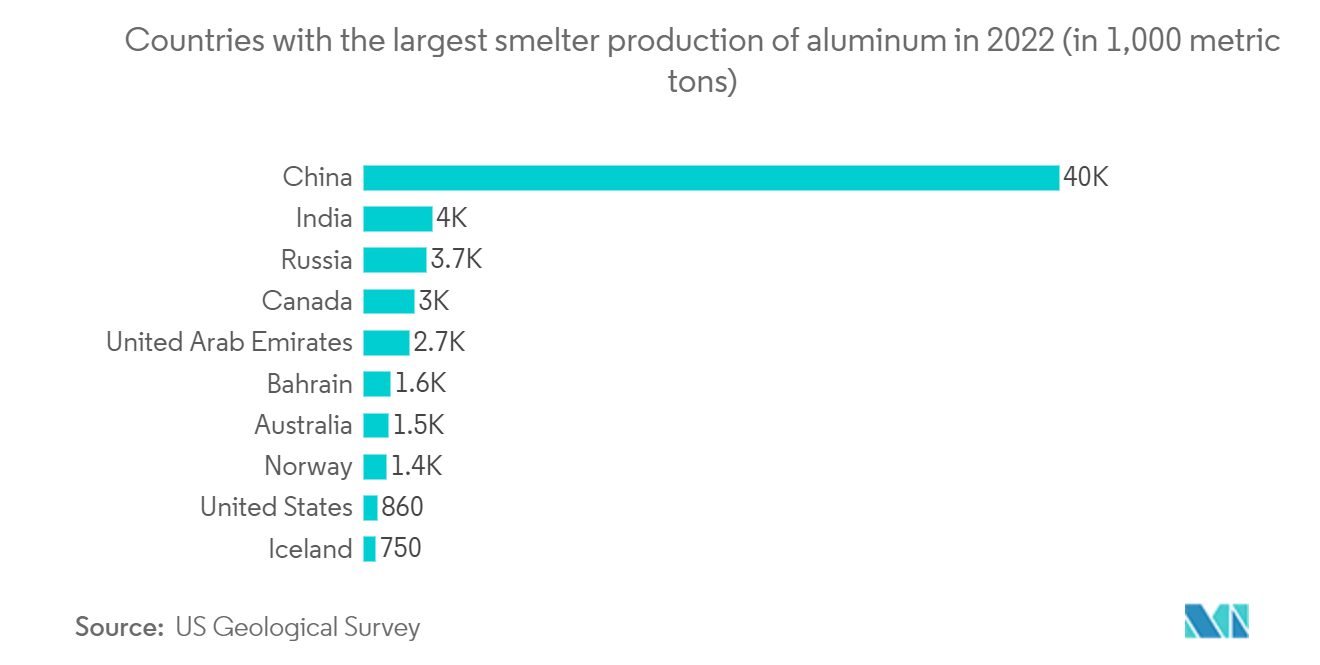

En raison de la tendance à la hausse de la demande de papier d'aluminium, la production d'aluminium augmente également et de nombreux pays ont pris l'initiative d'augmenter le nombre de fonderies pour la production de grandes tonnes d'aluminium.

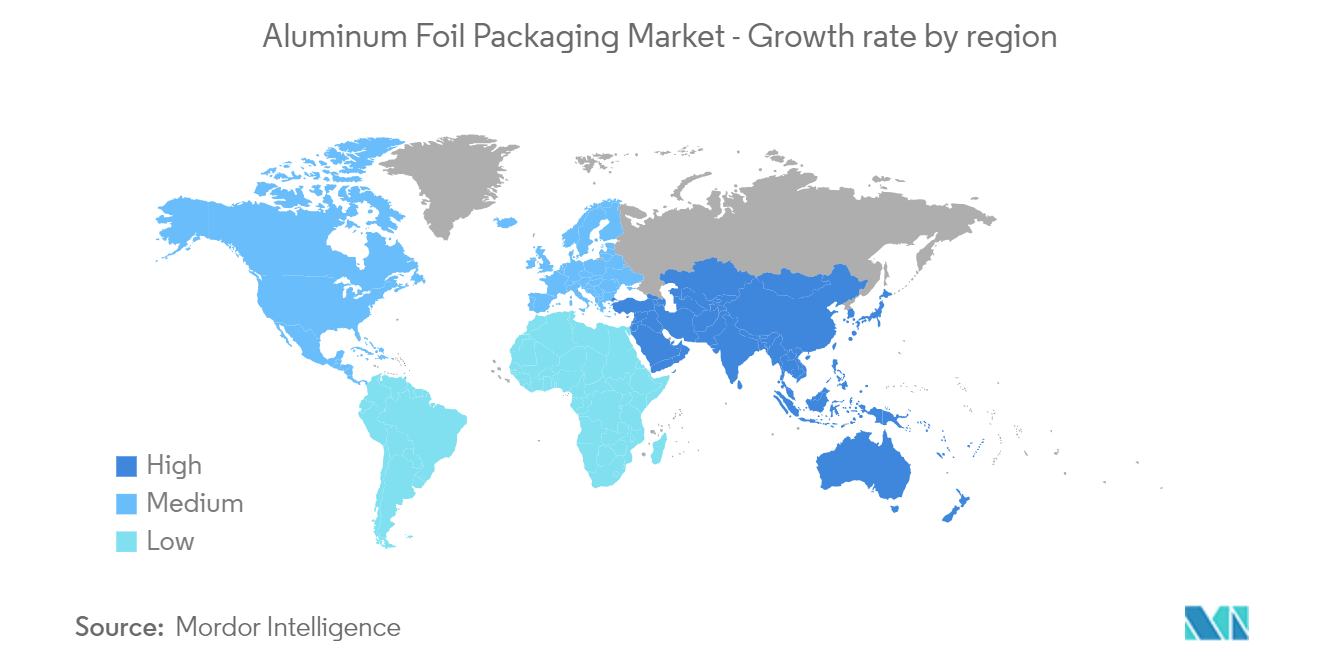

LAsie-Pacifique représente une part importante du marché.

La région Asie-Pacifique devrait maintenir sa domination tout au long de la période projetée. La consommation massive de papier d'aluminium en Chine pour la production d'articles d'emballage en aluminium est principalement responsable de la forte demande de ce matériau dans la région, conduisant à l'essor du marché du papier d'aluminium. Pour le stockage des produits alimentaires, le papier aluminium se multiplie dans la région. Des secteurs clés, notamment les producteurs de produits alimentaires, pharmaceutiques et de batteries pour véhicules électriques, devraient propulser lexpansion du marché.

La zone Asie-Pacifique produit et utilise la majorité des pochettes, sachets et sachets en aluminium. Le besoin de modes de vie et de modes de consommation plus sains dans ces régions augmente la demande de papier daluminium. Le besoin demballages en papier daluminium augmente en raison du développement des populations des pays en développement. Pour encourager une consommation respectueuse de l'environnement, garantir la sécurité alimentaire, préserver les aliments et respecter les principes de durabilité environnementale, il existe un besoin croissant d'emballages en aluminium dans de nombreux pays.

Le style de vie rapide et chargé, la facilité de faire des achats via les canaux de commerce électronique et la disponibilité d'un large éventail de restaurants devraient stimuler l'industrie de l'emballage en papier d'aluminium dans un avenir proche. Les secteurs alimentaire et pharmaceutique devraient être dimportants moteurs du marché régional.

En outre, selon le Bureau national des statistiques, grâce à l'augmentation des capacités nouvellement lancées et à l'assouplissement des limitations d'approvisionnement en électricité, la production annuelle d'aluminium de la Chine en 2022 a augmenté de 4,5 % par rapport à l'année précédente pour atteindre un niveau record de 40,21 millions de tonnes.

De plus, lors du 37e Salon international de l'alimentation et de l'hôtellerie AAHAR, le premier HOMEFOIL gaufré doré d'Inde a été lancé par LSKB Aluminum Foils Pvt Ltd. L'épaisseur de 1 kg et 555 g de HOMEFOIL en relief doré et argenté lancée par LSKB Aluminum Foils Pvt Ltd. est de 18 microns, et pour 75 m, 25 m et 9 m, c'est 12 microns. Les produits sont fabriqués à l'aide d'une technologie innovante dans des locaux sûrs, respectueux de l'environnement et bien ventilés pour maintenir l'hygiène. L'emballage contient également un coupe-capsule pour couper le film en toute sécurité.

L'Inde est le deuxième pays au monde après la Chine en termes de consommation de tabac, ce qui crée une forte demande pour des emballages courts en papier d'aluminium. De nos jours, la feuille d'aluminium est le matériau barrière préféré, en particulier pour le revêtement intérieur des paquets de cigarettes. En effet, il combine un toucher et une apparence exceptionnels, légers, robustes et simples à refermer, avec la capacité de préserver l'arôme distinctif de chaque mélange et marque.

Aperçu du marché de l'emballage en papier d'aluminium

Le marché de lemballage en papier daluminium est très fragmenté en raison de faibles barrières à lentrée et dune demande croissante. Certains acteurs clés du marché sont Amcor Limited, Constantia Flexibles, China Hongqiao Group Limited, Hindalco Industries Limited (Aditya Birla Group) et Novelis.

En octobre 2022, pour assurer la chaîne d'approvisionnement du groupe et améliorer sa position sur le marché de l'aluminium, Constantia Flexibles investit plus de 80 millions de dollars dans la construction d'un nouveau laminoir et d'une autre ligne de production dans son usine en Autriche. L'entreprise a également affirmé que l'investissement réduirait les émissions de dioxyde de carbone en fournissant aux laminoirs de l'électricité verte et en ajoutant de la production d'énergie solaire.

Leaders du marché de lemballage en papier daluminium

Amcor Limited

Constantia Flexibles

China Hongqiao Group Limited

Novelis

Hindalco Industries Limited (Aditya Birla Group)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage en papier daluminium

- Août 2022 : Amcor annonce l'acquisition d'une usine d'emballage flexible en République tchèque. L'emplacement stratégique du site augmente immédiatement la capacité d'Amcor à satisfaire la demande et la croissance de la clientèle pour ses emballages flexibles (stratifiés, sachets, sacs) pour le réseau de l'emballage alimentaire en Europe.

- Juillet 2022: Novelis, un fournisseur de solutions durables en aluminium, a annoncé qu'il étendait son portefeuille universel au marché des emballages cosmétiques, car les cosmétiques sont certifiés contenir 100% d'aluminium recyclé et offrent aux clients des emballages dans les domaines de la beauté, des soins de la peau et du bien-être une infinité de possibilités. solution recyclable par rapport aux alternatives en plastique.

Segmentation de lindustrie de lemballage en papier daluminium

La demande mondiale d'emballages en papier d'aluminium devrait augmenter en raison des avantages de l'aluminium par rapport au plastique et au verre en termes de poids, de solidité, de flexibilité et de qualités barrières. L'aluminium est le matériau idéal pour diverses industries et ménages grâce à sa simplicité, sa praticité, sa sécurité, sa légèreté et sa durabilité.

Le marché de lemballage en papier daluminium est segmenté par type (feuille roulée, feuille à support, autres feuilles), par application (feuilles de convertisseur, feuilles de conteneur et autres feuilles dapplication), par utilisateur final (aliments, boissons, produits pharmaceutiques, cosmétiques et soins personnels). ), et par Géographie (Amérique du Nord (États-Unis, Canada), Europe (Royaume-Uni, Allemagne, France, Espagne, Reste de l'Europe), Asie-Pacifique (Chine, Japon, Inde, Corée du Sud, Thaïlande, Reste de l'Asie-Pacifique ), Amérique latine (Brésil, Mexique, reste de lAmérique latine), Moyen-Orient et Afrique (Émirats arabes unis, Arabie saoudite, Afrique du Sud, reste du Moyen-Orient et Afrique). Le rapport présente la taille du marché en termes de valeur. en USD pour tous les segments mentionnés ci-dessus.

| Feuille roulée |

| Feuille soutenue |

| Autres films (Blister) |

| Feuilles de convertisseur |

| Feuilles de conteneur |

| Autres films d'application (ménage) |

| Nourriture |

| Boisson |

| Pharmaceutique |

| Cosmétiques et soins personnels |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| L'Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Le reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Thaïlande | |

| Reste de l'Asie-Pacifique | |

| l'Amérique latine | Brésil |

| Mexique | |

| Reste de l'Amérique latine | |

| Moyen-Orient et Afrique | Emirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type | Feuille roulée | |

| Feuille soutenue | ||

| Autres films (Blister) | ||

| Par candidature | Feuilles de convertisseur | |

| Feuilles de conteneur | ||

| Autres films d'application (ménage) | ||

| Par utilisateur final | Nourriture | |

| Boisson | ||

| Pharmaceutique | ||

| Cosmétiques et soins personnels | ||

| Autres utilisateurs finaux | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| L'Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Le reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Thaïlande | ||

| Reste de l'Asie-Pacifique | ||

| l'Amérique latine | Brésil | |

| Mexique | ||

| Reste de l'Amérique latine | ||

| Moyen-Orient et Afrique | Emirats Arabes Unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

FAQ sur les études de marché sur les emballages en papier daluminium

Quelle est la taille du marché de lemballage en papier daluminium ?

La taille du marché de lemballage en papier daluminium devrait atteindre 27,87 milliards USD en 2024 et croître à un TCAC de 4,94 % pour atteindre 35,47 milliards USD dici 2029.

Quelle est la taille actuelle du marché de lemballage en papier daluminium ?

En 2024, la taille du marché de lemballage en papier daluminium devrait atteindre 27,87 milliards de dollars.

Qui sont les principaux acteurs du marché des emballages en papier daluminium ?

Amcor Limited, Constantia Flexibles, China Hongqiao Group Limited, Novelis, Hindalco Industries Limited (Aditya Birla Group) sont les principales sociétés opérant sur le marché de lemballage en papier daluminium.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de lemballage en papier daluminium ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de lemballage en papier daluminium ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de lemballage en papier daluminium.

Quelles années couvre ce marché de lemballage en papier daluminium et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de lemballage en papier daluminium était estimée à 26,56 milliards de dollars. Le rapport couvre la taille historique du marché du marché de lemballage en papier daluminium pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage en papier daluminium pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'emballage en papier d'aluminium

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage en papier daluminium 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des emballages en papier daluminium comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.