Analyse du marché de lemballage plastique en Amérique du Nord

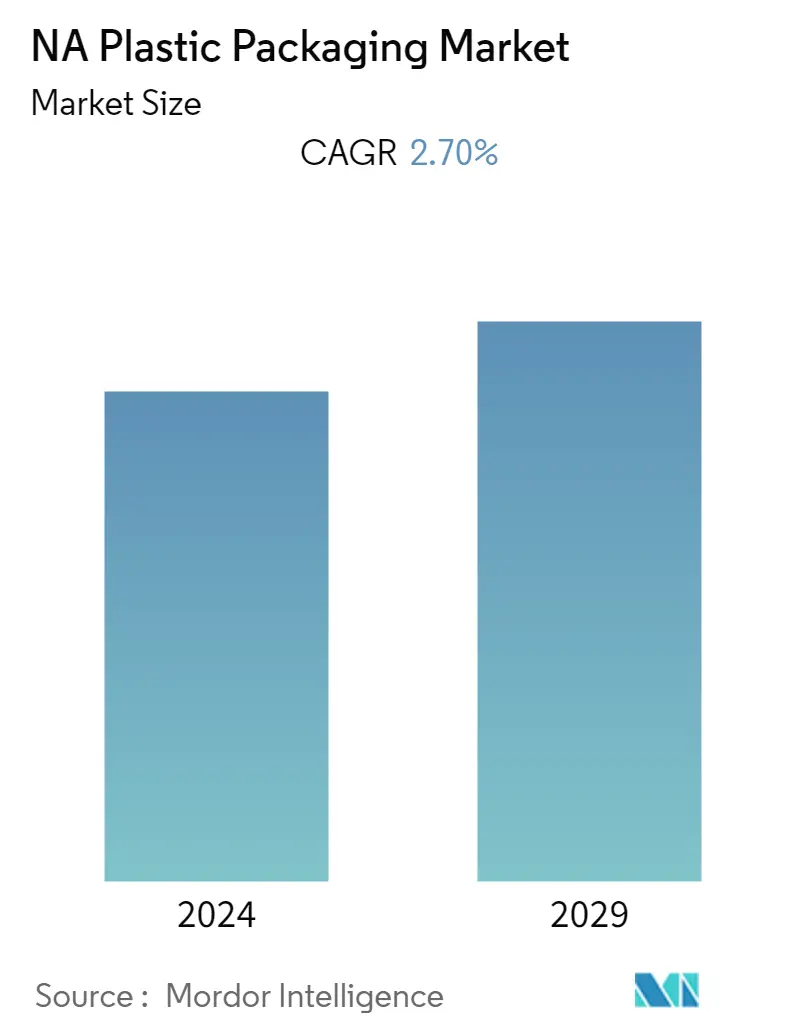

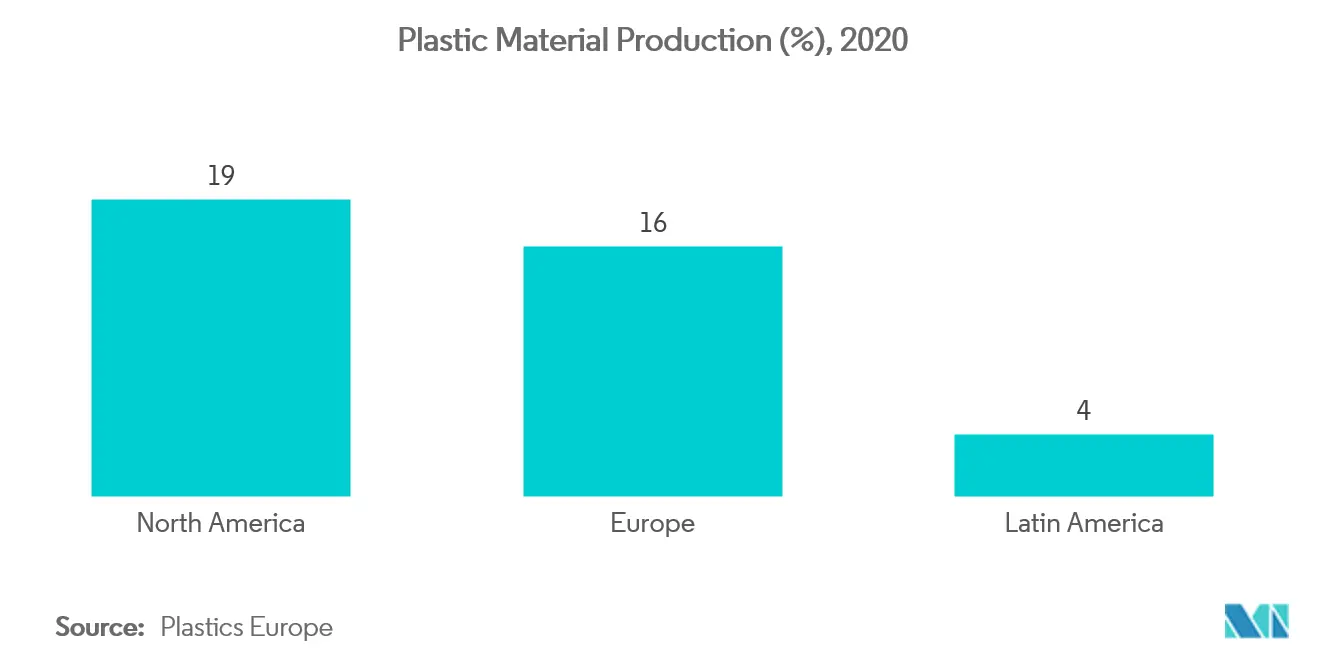

Le marché nord-américain des emballages en plastique devrait croître avec un TCAC de 2,7 % au cours de la période de prévision 2021-2026. La propagation du nouveau coronavirus na pas eu deffet négatif sur lindustrie de lemballage plastique en Amérique du Nord. En effet, il soutient lindustrie vitale de lalimentation et des boissons, qui relève des services essentiels et ne sera interrompue que lorsque la pandémie sera terminée. La Food and Drug Administration (FDA) des États-Unis a temporairement assoupli certaines exigences en matière d'emballage et d'étiquetage pour les œufs en coquille vendus sur les marchés de détail. En effet, la pandémie a entraîné une augmentation de la demande dœufs en coquille, tandis que les emballages de vente au détail correctement étiquetés pour ces produits ont chuté.

- L'industrie de l'emballage en Amérique du Nord a connu un changement radical ces dernières années, et la croissance du commerce électronique, ainsi que les innovations en matière d'impression numérique et de durabilité, stimulent le marché. Pour cette raison, la demande demballages durables et flexibles a augmenté. Par exemple, selon la Flexible Packaging Association, plus de 60 % des consommateurs en Amérique du Nord sont prêts à payer plus pour des avantages tangibles et fonctionnels de l'emballage, tels que la protection des produits, la facilité d'expédition et l'efficacité de la chaîne d'approvisionnement, entre autres.

- Les emballages flexibles sont principalement utilisés pour lalimentation, qui représente plus de 60 % du marché total. L'industrie américaine de l'emballage flexible connaît une croissance saine, car elle a été en mesure de mettre en œuvre des solutions innovantes pour relever les nombreux défis d'emballage auxquels elle est confrontée. Selon la Flexible Packaging Association, les propriétaires de marques adoptent les films, les pochettes et les sacs comme solution d'emballage incontournable, en partie grâce à l'acceptation généralisée par les consommateurs américains.

- L'augmentation de la demande intérieure d'aluminium a entraîné une recrudescence des importations de papier d'aluminium en provenance de Chine, dont les expéditions de papier d'aluminium vers les États-Unis ont été multipliées par près de 10, évaluées à environ 265 millions de livres, au cours de la dernière décennie. Aujourdhui, les emballages flexibles sont principalement utilisés pour lalimentation, les domaines dexpansion les plus rapides étant le café, les snacks, les produits frais, les plats prêts à consommer et les aliments pour animaux de compagnie.

- Le Canada devrait connaître un taux de croissance plus élevé en raison de ladoption croissante de techniques demballage innovantes dans de nombreuses industries. En outre, la région dispose d'un secteur de vente au détail florissant qui mise largement sur les méthodes d'emballage flexibles, étant un leader mondial dans le secteur de la vente au détail.

- La popularité croissante des supports d'emballage au Canada, qui offrent une longue durée de conservation aux produits alimentaires finis, est à l'origine du recours à l'emballage rigide dans l'industrie des aliments et des boissons au Canada. En outre, la demande croissante de plats cuisinés et le nombre croissant de familles nucléaires devraient favoriser encore davantage ladoption du marché de lemballage rigide pour les aliments et les boissons.

Tendances du marché de lemballage plastique en Amérique du Nord

Aliments provenant de l'utilisateur final – les emballages en plastique flexibles devraient détenir la plus grande part au cours de la période de prévision

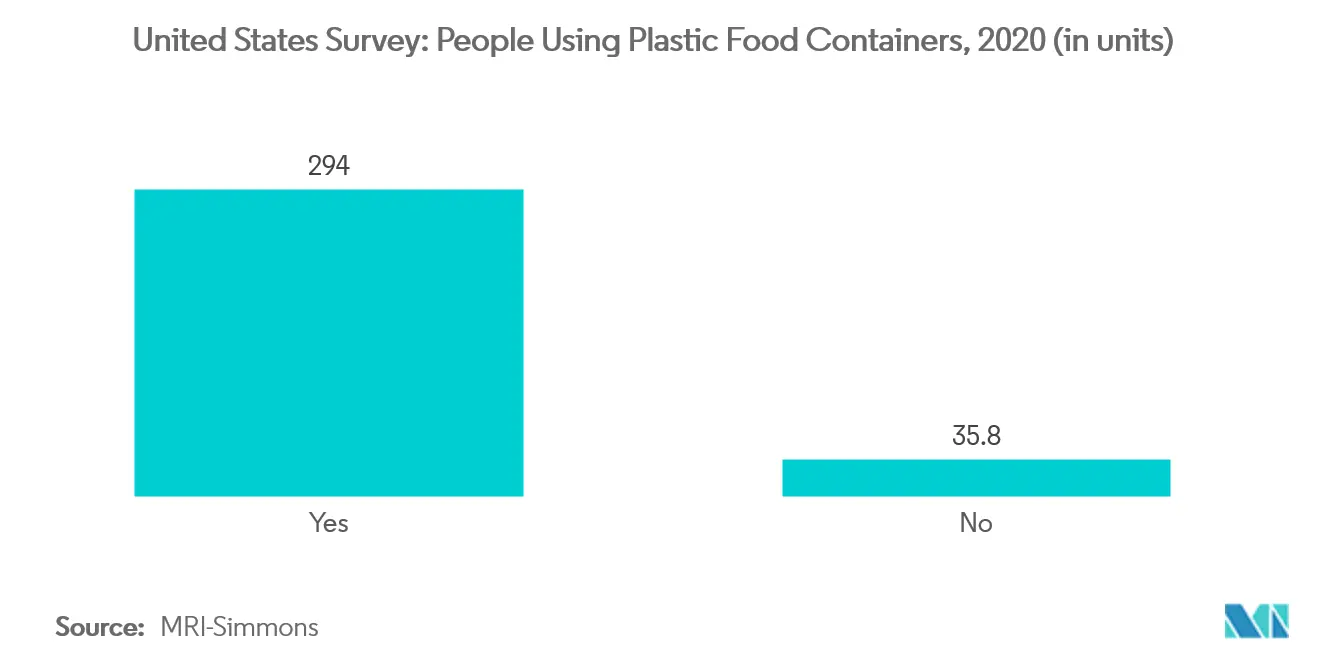

- Le segment alimentaire détient une part importante du marché étudié en raison de la demande croissante de services de restauration et de la croissance du commerce de détail de produits alimentaires. Les consommateurs de la région sont de plus en plus prudents quant au maintien d'une alimentation saine, ce qui transforme le moment où des aliments frais et sains leur sont livrés, ce qui, à son tour, devrait augmenter la demande d'emballages alimentaires flexibles.

- La FDA réglemente fortement lindustrie alimentaire du pays. La FDA réglemente la plupart des aliments emballés vendus dans le pays et impose des exigences spécifiques, telles que les éléments qu'un emballage doit contenir, la déclaration d'identité, la quantité nette, la valeur nutritionnelle et les ingrédients. L'organisme gouvernemental dispose d'un ensemble particulier de règles d'emballage basées sur les substances en contact avec les aliments, l'irradiation des aliments et des emballages et les décisions environnementales.

- La FDA développe une base de données mise à jour des facteurs d'emballage (PF) pour les notifications de substances en contact avec les aliments (FCN) qui peuvent inclure des PF pour 550 produits alimentaires. Cette évolution s'inscrit dans le cadre des pressions exercées par diverses ONG du pays pour retirer l'approbation par la FDA des PFAS dans les emballages alimentaires.

- La demande demballages flexibles augmente en raison de laugmentation des exportations daliments emballés. Les produits alimentaires transformés du Canada sont exportés vers 190 pays. Une part importante des produits est exportée vers les États-Unis, la Chine, le Japon, le Mexique, la Russie et la Corée du Sud. Selon StatCan, la valeur des exportations de produits alimentaires transformés du Canada s'élevait à 28 milliards CAD.

- Le pays connaît également une croissance croissante de ses ventes au détail et dans les services de restauration. La demande de consommation mobile et de restauration rapide, entre autres, stimule la croissance des aliments transformés, ce qui, à son tour, stimule le marché de l'emballage flexible. Selon les études 2019 du USDA Foreign, Agricultural Service, la croissance prévue des ventes d'aliments emballés au Canada entre 2017 et 2022 pourrait être tirée par les biscuits sucrés, les barres-collations et les collations aux fruits avec une croissance de 19,8 %, suivis par les tartinades, les huiles comestibles, les produits laitiers avec 15,8%, 13,8% et 12,3% respectivement. De plus, selon la même étude, les importations daliments emballés en 2018 sélevaient à 24,8 milliards CAD.

- Récemment, la Food and Drug Administration (FDA) des États-Unis a signé un accord avec l'Agence canadienne d'inspection des aliments (ACIA) et le ministère de la Santé du Canada (Santé Canada). L'accord vise à reconnaître les systèmes et les inspections de sécurité alimentaire. Ainsi, devant la nécessité de se conformer aux normes de qualité des produits d'emballage de la FDA, les fabricants canadiens ont cherché à adopter des matériaux et des systèmes d'emballage améliorés pour leurs produits.

- De plus, les principaux fabricants de contenants en papier d'aluminium aux États-Unis et au Canada ont formé une association, l'Aluminium Foil Container Manufacturers Association (AFCMA), dédiée à la production de produits de qualité supérieure et à l'éducation du public sur les avantages des contenants en papier d'aluminium.

Le Canada devrait détenir le plus grand marché

- De nombreux consommateurs au Canada se tournent de plus en plus vers des matériaux d'emballage respectueux de l'environnement. Étant donné que lutilisation du plastique et des produits en plastique a des implications potentiellement dangereuses pour lenvironnement, les gouvernements de ces pays ont imposé des règles et réglementations très strictes à lindustrie, ce qui en fait une industrie à croissance relativement plus lente que celle des autres matériaux.

- Parallèlement, les campagnes Le plastique est présent de Stewardship Ontario dans les municipalités stimulent l'approvisionnement en contenants en plastique rigide dans les boîtes bleues en bordure de rue. La division de recyclage du fabricant ontarien d'eau embouteillée Ice River Springs utilise un mélange de bouteilles en PET et de coques de supermarché pour créer des bouteilles 100 % recyclées. Il s'agit de l'un des premiers groupes de travail axés sur la réduction des emballages et le réacheminement des déchets, réunissant des représentants des secteurs de l'emballage et de la gestion des déchets, du gouvernement, des universités, des associations industrielles et des fournisseurs partenaires de Walmart.

- Le Walmart Canada Packaging SVN a lancé le Sustainable Packaging Scorecard, qui évalue la durabilité de l'emballage des produits en fonction de plusieurs critères, tels que le type et le poids du matériau, le rapport produit/emballage et l'utilisation des cubes. Ils ont également collaboré avec des représentants de plusieurs autres organisations pour former le comité d'optimisation des matériaux, visant à explorer la manière d'améliorer les taux de recyclage des emballages et d'augmenter le volume de déchets détournés des décharges.

- Avec limportance croissante accordée à la durabilité, les entreprises se concentrent sur ladoption de produits respectueux de lenvironnement et recyclables. Chaque année, l'industrie canadienne du plastique entreprend des actions proactives de sensibilisation et de soutien aux municipalités à travers le Canada afin d'augmenter la quantité et les types de plastiques collectés pour le recyclage. Recycle BC est une organisation à but non lucratif responsable du recyclage des emballages résidentiels et des produits en papier dans toute la Colombie-Britannique.

- Komori et Komcan Inc. ont étendu leur présence sur le marché canadien de l'emballage en fournissant des machines et de l'équipement aux entreprises d'emballage flexible. Par exemple, Produlith Packaging a remplacé deux presses concurrentes par l'achat d'une Komori Lithrone GX40 six couleurs avec coucheuse (GLX640C) et système de séchage d'encre H-UV ainsi que de KP-Connect de Komori, une technologie basée sur le cloud pour les opérations basées sur les données qui offre un contrôle en temps réel de tous les processus dimpression.

- Selon le Conseil du recyclage de l'Ontario, le Canada recycle environ 9 % de ses plastiques, le reste étant jeté dans des décharges ou jeté comme détritus. Les consommateurs du pays se tournent de plus en plus vers des matériaux d'emballage alimentaire recyclables et préfèrent les marques responsables de leurs emballages, ce qui stimule le marché des emballages flexibles.

- En février 2020, de grandes entreprises canadiennes demballage daliments et de boissons ont collaboré pour développer une économie circulaire pour le plastique au pays. Les entreprises innovent également et développent des produits demballage alimentaire flexibles dans la région. Par exemple, en juillet 2019, ProAmpac a remporté le prix argent du leadership canadien PAC pour la conception de l'emballage de nouvelles collations pour enfants et le deuxième pour l'innovation graphique dans les emballages flexibles pour les produits de soins capillaires de premier ordre.

Aperçu du marché de l'emballage plastique en Amérique du Nord

Le marché nord-américain de lemballage plastique est très compétitif et compte plusieurs acteurs majeurs. Quelques acteurs bénéficient dune meilleure notoriété sur le marché et dune reconnaissance et dune présence géographique étendues. Les principaux acteurs, qui détiennent une part relativement importante du marché, se concentrent sur lélargissement de leur clientèle dans les secteurs des utilisateurs finaux.

- JUIN 2020 - Amcor s'est associé à Espoma Organic pour innover en matière d'emballages plus durables et lancer un nouvel emballage en polymère biosourcé. Le film en polyéthylène (PE) contient 25 % de matière biosourcée dérivée, dans ce cas, de la canne à sucre.

- SEP 2020 - Amcor a collaboré avec Nestlé pour lancer des sachets cornues flexibles recyclables qui amélioreront jusqu'à 60 % l'empreinte environnementale des emballages de consommation, en commençant par la nourriture humide pour chats. La nouvelle pochette répond aux directives d'emballage pour une économie circulaire récemment publiées par le Consortium CEFLEX.

Leaders du marché de lemballage plastique en Amérique du Nord

Berry Global Inc.

Amcor PLC

Mondi PLC

DS Smith PLC

Sonoco Products Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage plastique en Amérique du Nord

- AOÛT 2020 - Amcor a rejoint le US Plastics Pact, une initiative collaborative axée sur des solutions visant à ouvrir la voie à une économie circulaire pour les plastiques aux États-Unis d'ici 2025.

- AVR 2020 - Amcor a conçu une famille de bouteilles en polyéthylène téréphtalate (PET) qui aident les co-emballeurs à répondre aux exigences exigeantes en matière d'emballages prêts pour le commerce électronique.

Segmentation de lindustrie de lemballage plastique en Amérique du Nord

Les solutions d'emballage en plastique sont utilisées dans divers secteurs tels que la fabrication, la vente au détail et la santé. Les emballages en plastique ont gagné en popularité dans le secteur de la santé en raison de leurs propriétés barrières élevées, de leur longue durée de conservation et de leur durabilité. Le marché de lemballage en plastique en Amérique du Nord est segmenté par type (emballage en plastique rigide (matériau, produit, utilisateur final), emballage en plastique flexible (matériau, produit, utilisateur final)) et par pays.

| Par matériau | SUR |

| PP | |

| ANIMAL DE COMPAGNIE | |

| PS et EPS | |

| Autres matériaux | |

| Par produit | Bouteilles et pots |

| Plateaux et conteneurs | |

| Bouchons et fermetures | |

| Autres produits | |

| Par utilisateur final | Nourriture |

| Boisson | |

| Soins personnels | |

| Médicaments | |

| Autres utilisateurs finaux |

| Par matériau | SUR |

| BOP | |

| RPC | |

| Autres matériaux | |

| Par produit | Pochettes et sacs |

| Films et emballages | |

| Autres produits | |

| Par utilisateur final | Nourriture |

| Boisson | |

| Soins personnels | |

| Autres utilisateurs finaux |

| NOUS |

| Canada |

| Emballage en plastique rigide | Par matériau | SUR |

| PP | ||

| ANIMAL DE COMPAGNIE | ||

| PS et EPS | ||

| Autres matériaux | ||

| Par produit | Bouteilles et pots | |

| Plateaux et conteneurs | ||

| Bouchons et fermetures | ||

| Autres produits | ||

| Par utilisateur final | Nourriture | |

| Boisson | ||

| Soins personnels | ||

| Médicaments | ||

| Autres utilisateurs finaux | ||

| Emballages plastiques souples | Par matériau | SUR |

| BOP | ||

| RPC | ||

| Autres matériaux | ||

| Par produit | Pochettes et sacs | |

| Films et emballages | ||

| Autres produits | ||

| Par utilisateur final | Nourriture | |

| Boisson | ||

| Soins personnels | ||

| Autres utilisateurs finaux | ||

| Par pays | NOUS | |

| Canada | ||

FAQ sur les études de marché sur les emballages en plastique en Amérique du Nord

Quelle est la taille actuelle du marché de lemballage plastique NA ?

Le marché des emballages en plastique de NA devrait enregistrer un TCAC de 2,70 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des emballages en plastique NA ?

Berry Global Inc., Amcor PLC, Mondi PLC, DS Smith PLC, Sonoco Products Company sont les principales sociétés opérant sur le marché des emballages en plastique de NA.

Quelles années couvre ce marché de lemballage plastique NA ?

Le rapport couvre la taille historique du marché des emballages en plastique NA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des emballages en plastique NA pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Nos rapports les plus vendus

Rapport sur l'industrie de l'emballage plastique en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage plastique NA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de NA Plastic Packaging comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.