Taille et part du marché des revêtements aérospatiaux

Analyse du marché des revêtements aérospatiaux par Mordor Intelligence

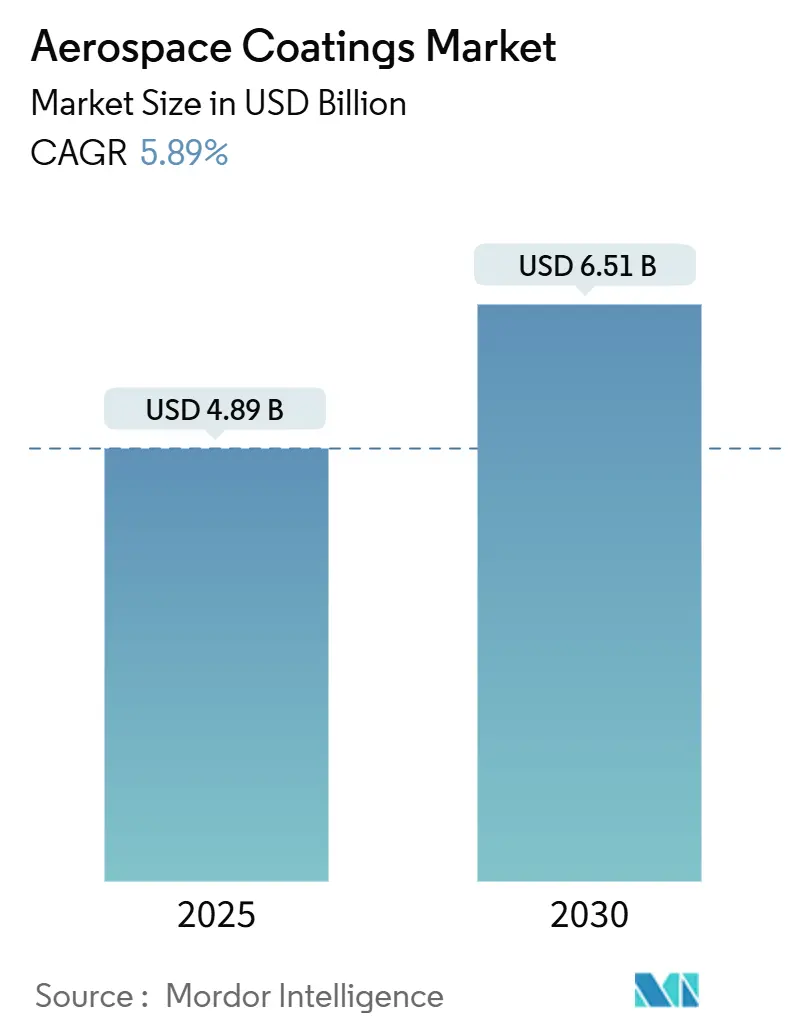

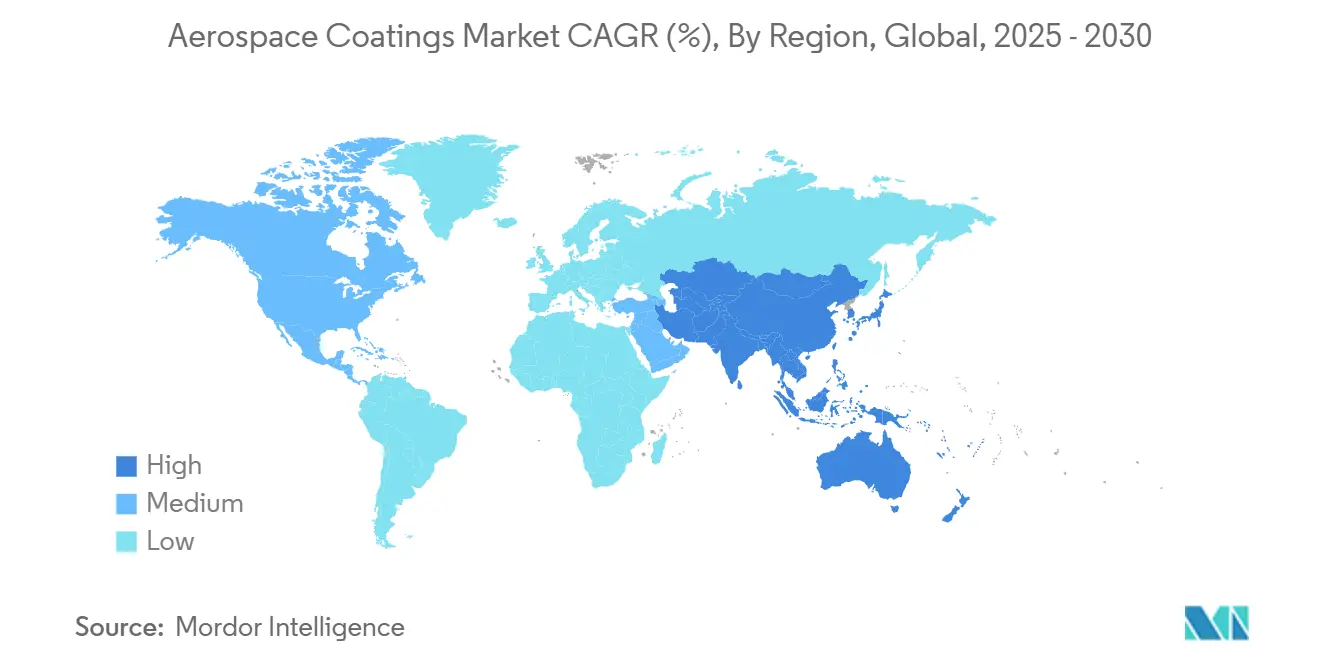

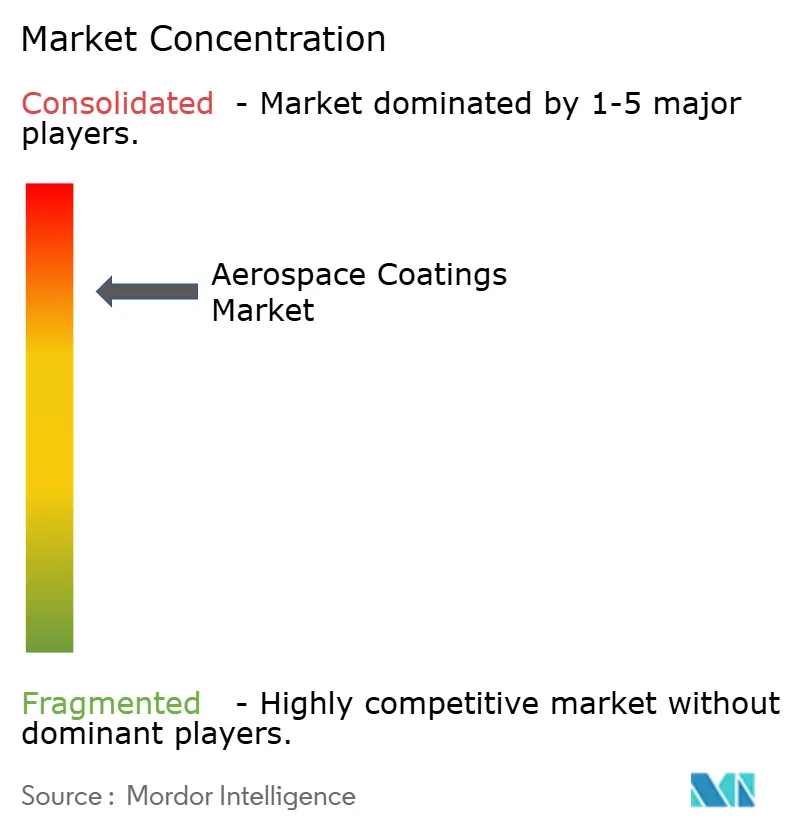

La taille du marché des revêtements aérospatiaux est estimée à 4,89 milliards USD en 2025, et devrait atteindre 6,51 milliards USD d'ici 2030, à un TCAC de 5,89 % pendant la période de prévision (2025-2030). Les taux de production d'avions commerciaux demeurent le principal moteur de croissance, soutenus par la reprise soutenue du trafic passagers, tandis que les conceptions de cellules à forte teneur en composites nécessitent de nouvelles chimies de revêtement qui commandent une tarification premium. La pression réglementaire sur les composés organiques volatils (COV) et le chrome hexavalent accélère le passage vers les systèmes à base d'eau et sans chrome, incitant les fournisseurs à recalibrer leurs portefeuilles de R&D. La demande OEM d'Airbus, Boeing et des intégrateurs de niveau 1 ancre le volume de base, pourtant l'activité de maintenance, réparation et révision (MRO) pour les flottes vieillissantes s'étend plus rapidement, remodelant le mix de produits et les exigences de service. Régionalement, l'Amérique du Nord génère encore le plus grand bassin de revenus, mais l'Asie-Pacifique montre l'expansion la plus rapide alors que les chaînes d'approvisionnement se diversifient vers l'Inde, la Chine et l'Asie du Sud-Est pour atténuer le risque géopolitique. Dans l'ensemble, le marché des revêtements aérospatiaux présente une concentration modérée alors qu'une poignée de fournisseurs qualifiés tirent parti de décennies de savoir-faire en certification pour défendre leur part et définir le rythme d'adoption technologique.

Points clés du rapport

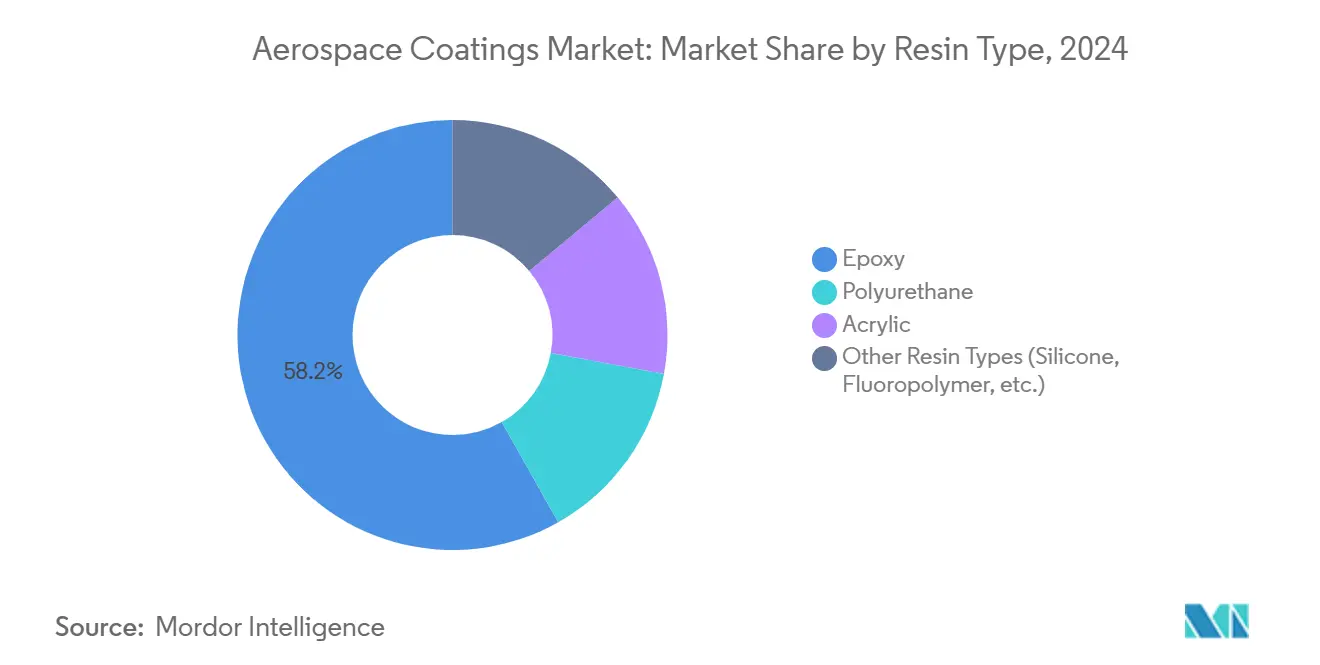

- Par type de résine, l'époxy a capturé 58,19 % de la part de la taille du marché des revêtements aérospatiaux en 2024 et devrait s'étendre à un TCAC de 6,11 % jusqu'en 2030.

- Par technologie, les systèmes à base de solvant représentaient 54,18 % de la taille du marché des revêtements aérospatiaux en 2024 ; les alternatives à base d'eau affichent le TCAC projeté le plus élevé à 6,09 % jusqu'en 2030.

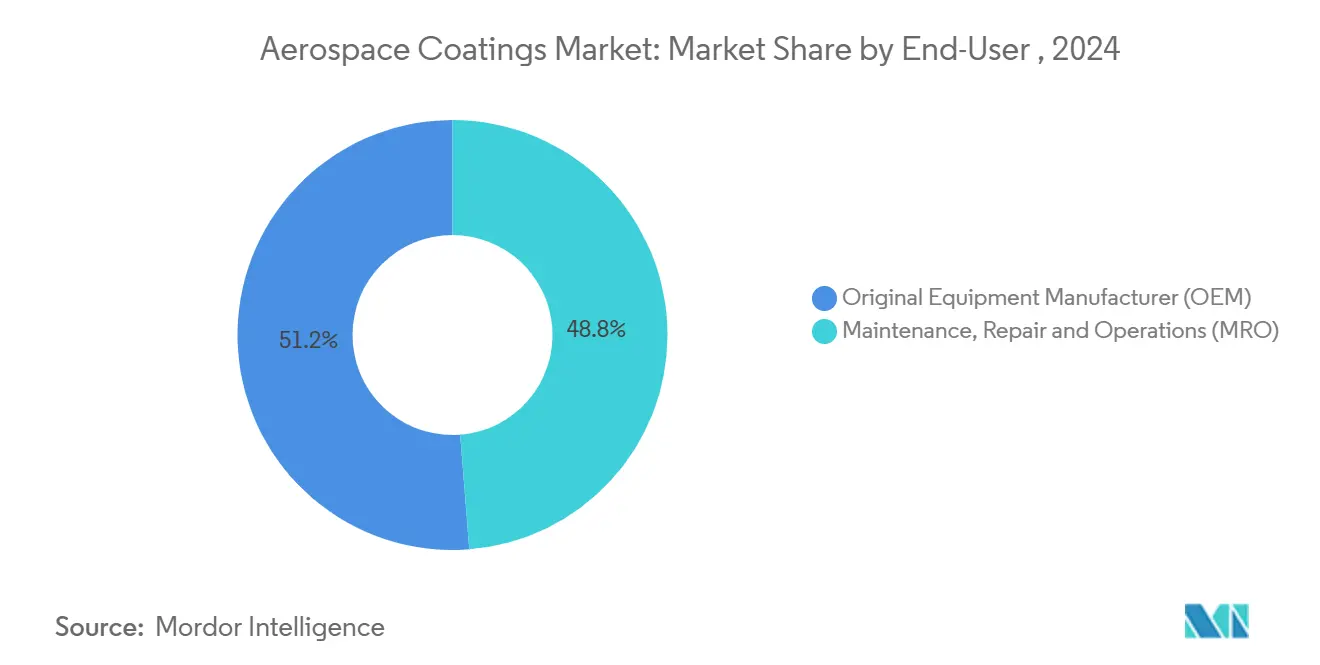

- Par utilisateur final, les applications OEM détenaient une part de 51,24 % en 2024, tandis que le segment MRO progresse à un TCAC de 6,17 % jusqu'en 2030.

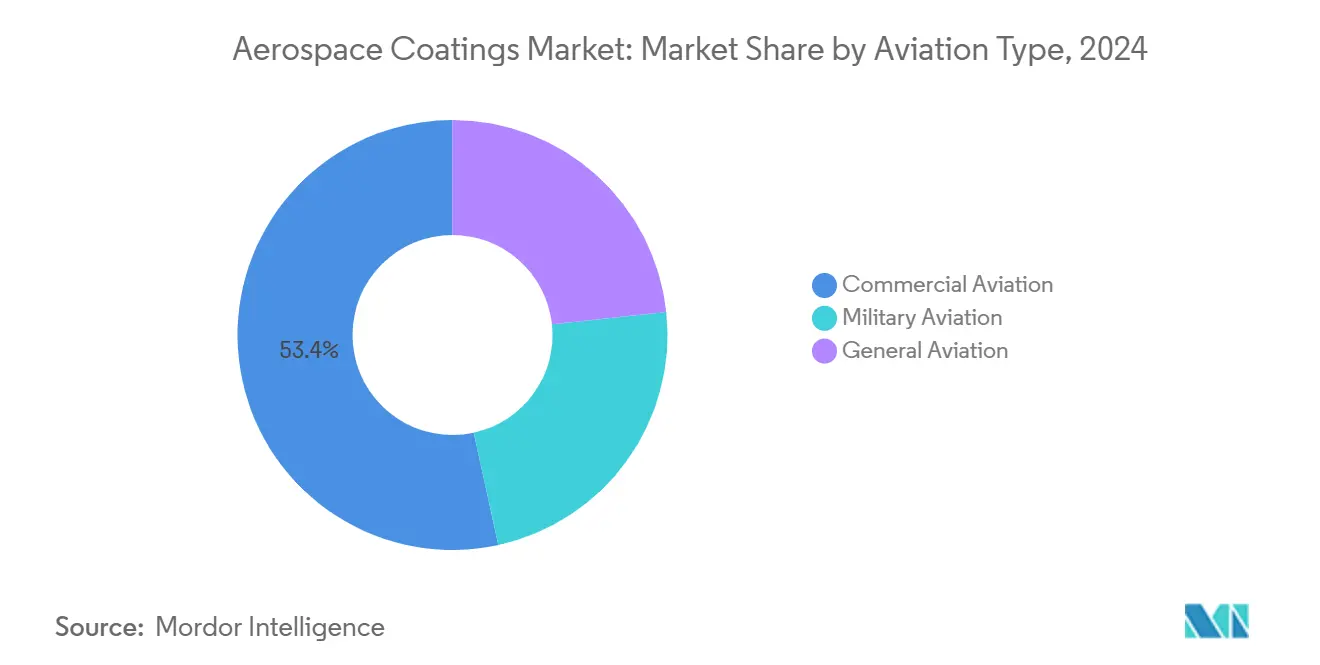

- Par type d'aviation, l'aviation commerciale menait avec 53,41 % de la part du marché des revêtements aérospatiaux en 2024, tandis que le segment devrait croître à un TCAC de 6,06 % jusqu'en 2030.

- Par géographie, l'Amérique du Nord commandait 38,92 % de la part des revenus en 2024 ; l'Asie-Pacifique enregistre le TCAC régional le plus rapide à 6,52 % jusqu'en 2030.

Tendances et perspectives du marché mondial des revêtements aérospatiaux

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation des taux de production d'avions commerciaux | +1.20% | Amérique du Nord et Asie-Pacifique | Moyen terme (2-4 ans) |

| Utilisation croissante de composites dans la fabrication d'avions | +0.90% | Amérique du Nord et Europe | Long terme (≥ 4 ans) |

| Demande croissante de transport aérien | +0.80% | Asie-Pacifique, Moyen-Orient et Amérique du Sud | Moyen terme (2-4 ans) |

| Accélération de la demande de maintenance, réparation et révision pour les flottes vieillissantes | +0.70% | Amérique du Nord et Europe, s'étendant à l'Asie-Pacifique | Court terme (≤ 2 ans) |

| Augmentation de la fabrication d'avions dans les économies émergentes | +0.60% | APAC, avec des gains précoces en Inde, Chine et Asie du Sud-Est | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des taux de production d'avions commerciaux

Boeing construit des avions de la série 737 à raison de 38 appareils par mois et cherche l'autorisation de l'Administration fédérale de l'aviation pour porter la production à 42 unités, tandis qu'Airbus vise à livrer 770 avions de ligne en 2025 après que les vents contraires de la chaîne d'approvisionnement ont réduit les plans antérieurs de 800. Chaque moyen-courrier nécessite environ 150 à 200 gallons d'apprêt, de couche de finition et de finitions spéciales, de sorte que même des hausses de taux à un chiffre exercent un effet multiplicateur sur le volume de revêtement. L'attention des constructeurs s'est déplacée du coût vers la fiabilité de livraison, donnant aux fournisseurs de revêtements qualifiés un plus grand levier contractuel. Les programmes de modernisation de flotte centrés sur les modèles économes en carburant soutiennent cette dynamique, bien que les pénuries de moteurs et d'intérieurs de cabine puissent encore perturber les créneaux d'atelier de peinture et forcer les fournisseurs à détenir plus de stock de sécurité.

Utilisation croissante de composites dans la fabrication d'avions

La part des polymères renforcés de fibres de carbone dans les nouvelles conceptions d'avions a augmenté annuellement depuis 2010. Les composites possèdent un coefficient de dilatation thermique différent de celui de l'aluminium, de sorte que les revêtements nécessitent une plus grande élasticité et des promoteurs d'adhérence plus résistants. Les techniques de pose automatisée exposent également les pièces à des durcissements haute température, obligeant les fournisseurs à reformuler les résines pour la stabilité thermique. L'apprêt électrodéposition sans chromate Aerocron de PPG et l'époxy à base d'eau d'AkzoNobel pour composites illustrent comment la durabilité et la compatibilité des substrats convergent dans les produits de nouvelle génération.

Demande croissante de transport aérien

Les kilomètres-passagers-revenus mondiaux ont dépassé le pic pré-pandémique en 2024, menés par l'expansion de la classe moyenne en Asie-Pacifique et la croissance du fret liée au commerce électronique. Les transporteurs à bas coûts volent sur des distances d'étape plus longues et font tourner les avions plus rapidement, usant les revêtements plus tôt et comprimant les cycles de repeinture. Bien que les mandats de carburant d'aviation durable puissent réduire la croissance du trafic long-courrier au fil du temps, les ajouts d'offre de sièges à court terme maintiennent fermement le marché des revêtements aérospatiaux sur une trajectoire ascendante[1]Boeing, ' Perspectives du marché commercial 2025-2044, ' boeing.com .

Accélération de la demande MRO pour les flottes vieillissantes

L'âge moyen de la flotte en service est passé à 12,2 ans en 2024 alors que les compagnies aériennes ont différé les retraits pendant les pénuries de moyen-courriers. Les hangars de peinture signalent une utilisation à 100 % et citent des délais de livraison dépassant six mois. L'analyse de données de maintenance prédictive signale maintenant la perte de brillance et le risque de corrosion avant que l'inspection visuelle ne le fasse, permettant aux compagnies aériennes de programmer des retouches proactives qui réduisent le temps au sol. Néanmoins, les modèles plus récents riches en composites promettent des intervalles de repeinture plus longs, modérant potentiellement la croissance au-delà de 2030.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préoccupations concernant les émissions de COV | -0.80% | Mondial, avec application plus stricte en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Cycles de certification longs pour les nouvelles chimies | -0.50% | Mondial, avec des cadres réglementaires variables | Moyen terme (2-4 ans) |

| Risque de substitution précoce par les films fluoropolymères de nouvelle génération | -0.30% | Amérique du Nord et Europe, avec adoption potentielle APAC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Préoccupations concernant les émissions de COV

La règle 2025 de l'Agence américaine de protection de l'environnement sur les revêtements en aérosol resserre les limites de réactivité, tandis que le SCAQMD de Californie mène la charge avec des seuils encore plus stricts. L'Europe élimine déjà le chrome hexavalent sous REACH. La conformité force les formulateurs vers des systèmes à base d'eau ou à haute teneur en solides, augmentant la complexité d'application et sacrifiant parfois la durabilité. Les fournisseurs qui maîtrisent la chimie à faibles émissions sans compromis de performance gagnent un avantage de premier arrivé[2]Registre fédéral, ' Normes nationales d'émission de composés organiques volatils pour les revêtements en aérosol, ' federalregister.gov .

Cycles de certification longs pour les nouvelles chimies

L'obtention de l'approbation des spécifications SAE et AMS peut prendre jusqu'à trois ans et des millions de dollars en éprouvettes d'essai et documentation. Les apprêts sans chrome doivent prouver une résistance à la corrosion égale aux produits hérités à travers des régimes chaud-humide, brouillard salin et fatigue cyclique, retardant l'entrée sur le marché. Le fardeau réglementaire favorise les titulaires avec de profondes bibliothèques de qualification et ralentit le rythme auquel les chimies disruptives atteignent les programmes d'installation en ligne[3]AESA, ' Statut d'autorisation REACH du chrome hexavalent, ' easa.europa.eu .

Analyse par segment

Par type de résine : La dominance époxy stimule l'innovation

Les systèmes époxy détenaient 58,19 % de la part du marché des revêtements aérospatiaux en 2024 et devraient croître à un TCAC de 6,11 %, maintenant la primauté car ils adhèrent bien aux substrats métalliques et composites. Cette part se traduit par la plus grande contribution à la taille du marché des revêtements aérospatiaux, soutenant la visibilité des revenus pour les formulateurs. Les polyuréthanes suivent comme couche de finition de choix en raison de leur résistance UV supérieure, tandis que les acryliques trouvent une utilisation de niche où le durcissement rapide est obligatoire.

L'inertie de certification ancre le leadership de l'époxy, pourtant les fournisseurs investissent dans des versions sans chrome pour contourner les interdictions réglementaires. Les mélanges fluoropolymères et silicones se taillent des niches haute température sur les capots moteur et systèmes d'échappement. Alors que l'époxy maintient le leadership en volume, les résines spécialisées devraient sécuriser une marge incrémentale.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par technologie : Les systèmes solvants font face à la transition vers l'eau

Les revêtements à base de solvant représentaient 54,18 % de la taille du marché des revêtements aérospatiaux en 2024, mais leur part glisse lentement alors que les produits à base d'eau s'étendent à un TCAC de 6,09 %. Les compagnies aériennes et ateliers MRO apprécient les fenêtres de séchage plus rapides que les solvants fournissent, les gardant pertinents pour les tâches de chemin critique. Les technologies poudre et électrodéposition, bien qu'encore petites, gagnent des places sur les trains d'atterrissage et cavités internes pour les bénéfices de réduction des déchets.

Le pivot vers l'eau est motivé par les prélèvements de pollution et les mandats de santé et sécurité. Le dernier apprêt d'AkzoNobel montre que les systèmes à base d'eau peuvent maintenant atteindre les cibles d'adhésion et de flexibilité autrefois jugées inatteignables dans des environnements de durcissement humides. Néanmoins, l'adoption traîne dans les applications à climat extrême comme les transporteurs basés dans le désert où le risque de rouille flash reste élevé.

Par utilisateur final : La croissance MRO dépasse l'expansion OEM

Les programmes OEM représentaient 51,24 % des revenus en 2024, mais la demande MRO grimpe plus rapidement à un TCAC de 6,17 % alors que les transporteurs étendent la durée de vie des actifs et opèrent les avions au-dessus de 12 heures d'utilisation par jour. Pour les fournisseurs, la géographie fragmentée de l'après-vente - des dizaines d'hangars de peinture au lieu d'une poignée de lignes d'assemblage final - nécessite plus de nœuds logistiques et de capacité d'appariement de couleurs à court préavis.

Les livraisons d'installation en ligne sont encore lucratives en raison des volumes prévisibles et des contrats d'approvisionnement à long terme. Pourtant les lots de services après-vente, incluant le support technique sur site et le suivi numérique de brillance, deviennent de nouveaux piliers de revenus. La bifurcation positionne les fournisseurs qui peuvent chevaucher les deux canaux avec une programmation de production agile pour un avantage concurrentiel.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type d'aviation : Le leadership commercial s'étend aux métriques de croissance

Les flottes commerciales représentent la plus grande tranche de consommation, correspondant à 53,41 % de la part du marché des revêtements aérospatiaux en 2024, et elles dominent aussi la croissance à un TCAC de 6,06 %. Le rebond des gros-porteurs et les conversions de cargos contribuent à cette dynamique. La demande militaire reste stable compte tenu des exigences de furtivité et haute température qui commandent des piles de revêtement plus épaisses et plus complexes.

L'aviation générale traîne en volume mais bénéficie de niveaux de personnalisation élevés par avion, surtout parmi les propriétaires de jets d'affaires qui rafraîchissent les livrées fréquemment. À travers les types, la pression de durabilité augmente : les compagnies aériennes veulent des systèmes de peinture compatibles avec les carburants d'aviation durables à mélange élevé, tandis que les clients de défense recherchent des matériaux absorbant les radars qui répondent aussi aux règles environnementales.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord a généré 38,92 % des revenus mondiaux en 2024 sur le dos de la montée en puissance de Boeing dans Washington et Caroline du Sud, plus les clusters d'avions régionaux et moteurs du Canada. L'écosystème réglementaire mature de la région rationalise la qualification, donnant aux titulaires un avantage. Une pénurie de main-d'œuvre imminente, cependant, pourrait plafonner la croissance de production et pousser plus de travail de finition vers le Mexique, où plusieurs OEM ont ouvert des lignes de sous-assemblage. La réglementation environnementale est aussi plus stricte, accélérant la migration vers les couches de finition à base d'eau et apprêts électrodéposition à travers le marché des revêtements aérospatiaux.

L'Asie-Pacifique est l'arène à croissance la plus rapide, prête pour un TCAC de 6,52 % jusqu'en 2030. Les politiques de compensation de production de l'Inde et la poussée de la Chine pour les gros avions domestiques relocalisent la demande de peinture plus près de l'assemblage final. Les fournisseurs érigent des usines de mélange régionales pour réduire les tarifs et améliorer la livraison juste-à-temps. Les hubs MRO en plein essor de l'Asie du Sud-Est à Singapour, Malaisie et Philippines élargissent davantage l'attraction après-vente. Pourtant la capacité de certification et les applicateurs formés demeurent en pénurie, rendant les partenariats de transfert de technologie critiques.

L'Europe conserve un bastion via les installations Airbus en France, Allemagne et Espagne, couplées aux spécialistes composites de niveau 1 au Royaume-Uni et Italie. Les règles REACH strictes forcent l'adoption précoce d'apprêts sans chrome, positionnant les usines européennes comme bancs d'essai pour les avancées de durabilité qui se globalisent ensuite. Le Brexit ajoute de la paperasserie douanière mais n'a pas matériellement déplacé le flux de revêtement grâce aux accords bilatéraux de sécurité aérienne. Les nations d'Europe de l'Est attirent le travail de composants par des coûts de main-d'œuvre plus bas, obligeant les fournisseurs à élargir la distribution pour couvrir les nouvelles usines satellites.

Paysage concurrentiel

Le marché des revêtements aérospatiaux est consolidé, avec PPG Industries, Sherwin-Williams et AkzoNobel tirant parti de l'expertise propriétaire en résines et certifications pour dissuader les nouveaux entrants. En 2024, PPG a rapporté une forte croissance, avec 290 millions USD de commandes en carnet et des plans pour une expansion de 380 millions USD en Caroline du Nord d'ici 2027. Sherwin-Williams a lancé sa suite ' Envisioned Precision ', améliorant l'efficacité avec des vernis à séchage plus rapide et des outils numériques. Les changements réglementaires favorisant les solutions sans chrome créent des opportunités pour des acteurs comme Mankiewicz et Hentzen, bien que la qualification AMS reste un obstacle. Les partenariats entre entreprises de revêtement et entreprises d'analyse de capteurs intègrent la maintenance prédictive dans les plateformes d'avions. Les activités de F&A, telles que la cession par PPG d'une unité de 550 millions USD et la revue stratégique par BASF de son activité revêtements de 6 milliards EUR, reflètent un focus sur la R&D aérospatiale à forte marge. Les fournisseurs investissent également dans des technologies avancées pour répondre aux exigences plus strictes des cellules composites.

Leaders de l'industrie des revêtements aérospatiaux

Akzo Nobel N.V.

Axalta Coating Systems, LLC

BASF SE

PPG Industries, Inc.

The Sherwin-Williams Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : PPG a annoncé des plans d'investissement de 380 millions USD pour établir une nouvelle installation de fabrication de revêtements et mastics aérospatiaux à Shelby, Caroline du Nord. La construction devrait commencer en octobre 2025 et être achevée dans la première moitié de 2027.

- Octobre 2024 : Sherwin-Williams Aerospace Coatings a introduit un portefeuille de produits et services innovants au NBAA-BACE sous le thème ' Envisioned Precision '. Ces offres comportent des revêtements avancés et outils conçus pour améliorer l'efficacité du processus de finition d'avion tout en fournissant aux professionnels de l'aviation des options esthétiques plus larges.

Portée du rapport mondial sur le marché des revêtements aérospatiaux

La peinture aérospatiale est aussi connue sous le nom de peinture d'avion, peinture d'aviation, ou revêtement d'avion. Des peintures d'aviation spécialisées sont utilisées par les équipes de fabrication, réparation et maintenance de l'avion pour prolonger la durée de vie de sa structure. Le marché des revêtements aérospatiaux est segmenté par type de résine, technologie, utilisateur final, type d'aviation et géographie. Par type de résine, le marché est segmenté en époxy, acrylique, polyuréthane et autres. Par technologie, le marché est segmenté en à base d'eau, à base de solvant et autres technologies. Par utilisateur final, le marché est segmenté en fabricant d'équipement d'origine (OEM) et maintenance réparation et opérations (MRO). Par type d'aviation, le marché est segmenté en aviation commerciale, aviation militaire et aviation générale. Le rapport couvre également la taille du marché et les prévisions pour le polystyrène extrudé dans 15 pays à travers les principales régions. Le dimensionnement du marché et les prévisions sont basés sur les revenus (millions USD) pour chaque segment.

| Époxy |

| Polyuréthane |

| Acrylique |

| Autres types de résines (silicone, fluoropolymère, etc.) |

| À base de solvant |

| À base d'eau |

| Autres technologies (poudre, etc.) |

| Fabricant d'équipement d'origine (OEM) |

| Maintenance, réparation et opérations (MRO) |

| Aviation commerciale |

| Aviation militaire |

| Aviation générale |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| France | |

| Royaume-Uni | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par type de résine | Époxy | |

| Polyuréthane | ||

| Acrylique | ||

| Autres types de résines (silicone, fluoropolymère, etc.) | ||

| Par technologie | À base de solvant | |

| À base d'eau | ||

| Autres technologies (poudre, etc.) | ||

| Par utilisateur final | Fabricant d'équipement d'origine (OEM) | |

| Maintenance, réparation et opérations (MRO) | ||

| Par type d'aviation | Aviation commerciale | |

| Aviation militaire | ||

| Aviation générale | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des revêtements aérospatiaux ?

Le marché des revêtements aérospatiaux est évalué à 4,89 milliards USD en 2025 et devrait atteindre 6,51 milliards USD d'ici 2030.

Quel segment détient la plus grande part du marché des revêtements aérospatiaux ?

L'aviation commerciale mène avec 53,41 % de part en 2024, reflétant la production record d'avions et l'expansion des flottes.

Pourquoi les revêtements à base d'eau gagnent-ils du terrain dans l'aérospatiale ?

Des réglementations COV plus strictes en Amérique du Nord et Europe poussent les opérateurs vers les chimies à base d'eau qui réduisent les émissions tout en répondant aux normes de durabilité.

À quelle vitesse le segment MRO croît-il ?

La demande MRO s'étend à un TCAC de 6,17 % jusqu'en 2030, dépassant la croissance OEM alors que les compagnies aériennes prolongent la durée de vie des avions.

Quelle région montre la croissance la plus rapide ?

L'Asie-Pacifique devrait enregistrer un TCAC de 6,52 % jusqu'en 2030, stimulée par la production croissante en Inde et la demande de voyage soutenue à travers la région.

Quels sont les principaux obstacles aux nouvelles technologies de revêtement ?

Les longs cycles de qualification de 18 à 36 mois et les exigences strictes de documentation sous les autorités aéronautiques ralentissent l'entrée sur le marché des chimies innovantes.

Dernière mise à jour de la page le: