El Tamaño y Participación del Mercado de Seguros de Hogar del Reino Unido

El Análisis del Mercado de Seguros de Hogar del Reino Unido por Mordor Intelligence

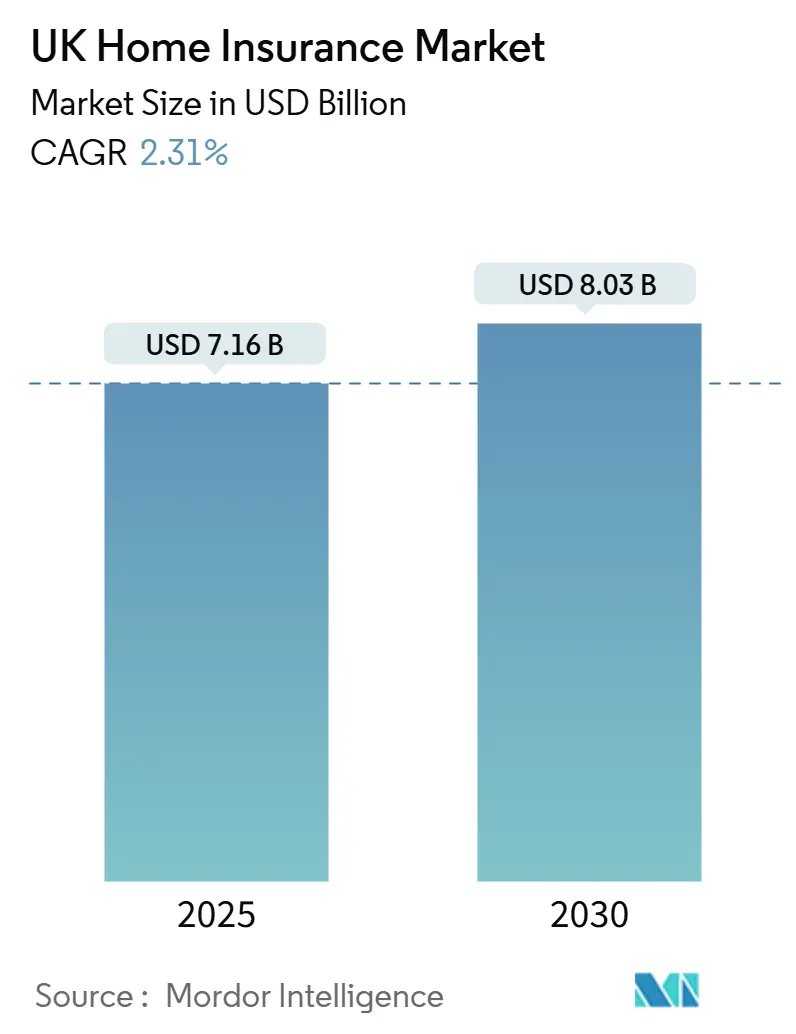

El mercado de seguros de hogar del Reino Unido está valorado en 7.16 mil millones de USD en 2025 y se proyecta que alcance los 8.03 mil millones de USD para 2030, reflejando una TCAC del 2.31% durante el período. El mercado de seguros de hogar del Reino Unido se encuentra en una trayectoria de crecimiento constante, impulsado por ajustes de primas que compensan el aumento de costes de siniestros, daños inducidos por el clima e inflación en la construcción post-Brexit. Inglaterra desempeña un papel fundamental en el rendimiento general del mercado. Los cambios regulatorios que limitan el "price walking" y los avances en suscripción impulsados por tecnología están estabilizando los márgenes de beneficio. Adicionalmente, el recorte de la tasa base del Banco de Inglaterra en mayo de 2025 está estimulando las aprobaciones hipotecarias, ampliando el conjunto de propiedades aseguradas. Por otro lado, el auge de las tecnologías de hogar inteligente y las soluciones de seguros integradas está pavimentando el camino para una mejor evaluación de riesgos y distribución, permitiendo a las aseguradoras aprovechar los datos para mayor eficiencia y escalabilidad.

Puntos Clave del Informe

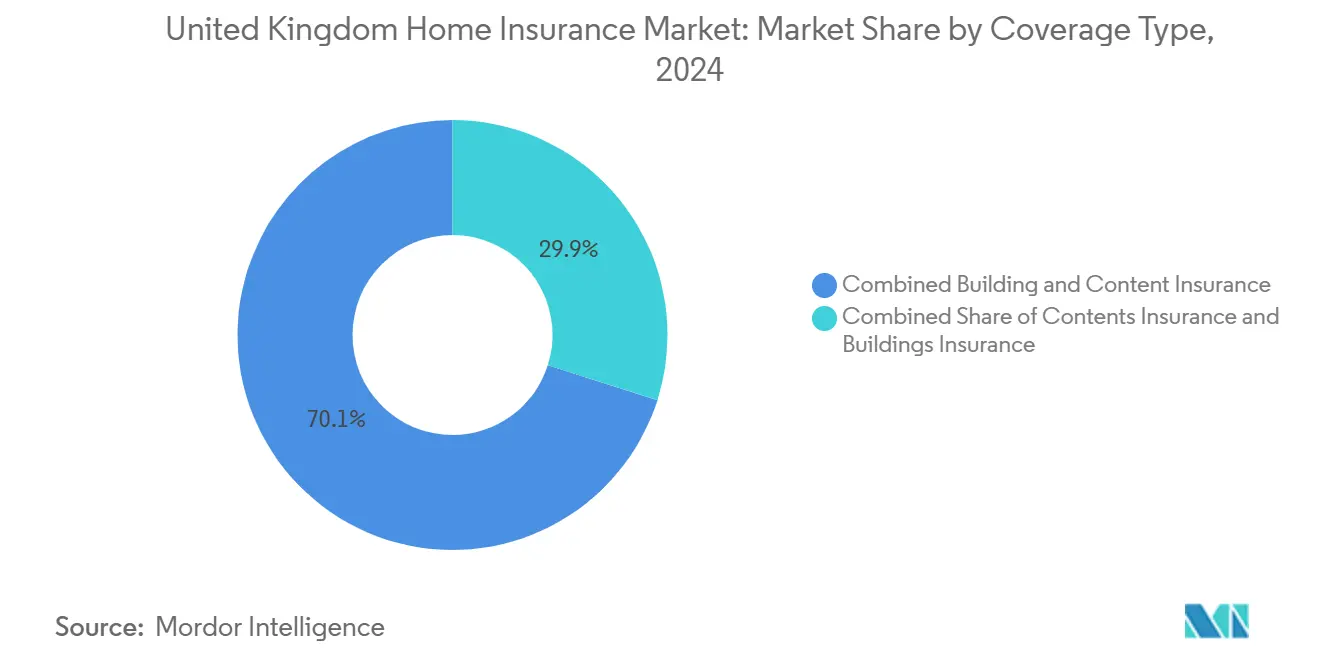

- Por tipo de Cobertura, las pólizas combinadas de edificios y contenidos lideraron con el 70.1% de la participación del mercado de seguros de hogar del Reino Unido en 2024; este segmento también se proyecta que ofrezca la TCAC más rápida del 3.2% hasta 2030.

- Por Canal de distribución, las plataformas online/agregadoras están creciendo a una TCAC del 4.01%, mientras que los bancaseguros mantuvieron el 26.2% de participación de ingresos del mercado de seguros de hogar del Reino Unido en 2024.

- Por Geografía, Inglaterra representó una participación de ingresos dominante del 72.2% en 2024; Irlanda del Norte registró el aumento anual de primas más pronunciado del 53% ese año.

- Por tipo de Cliente, los propietarios generaron el 60.1% de las primas suscritas en 2024, mientras que los propietarios-arrendadores están viendo una rápida innovación de productos en torno a la protección por pérdida de alquiler.

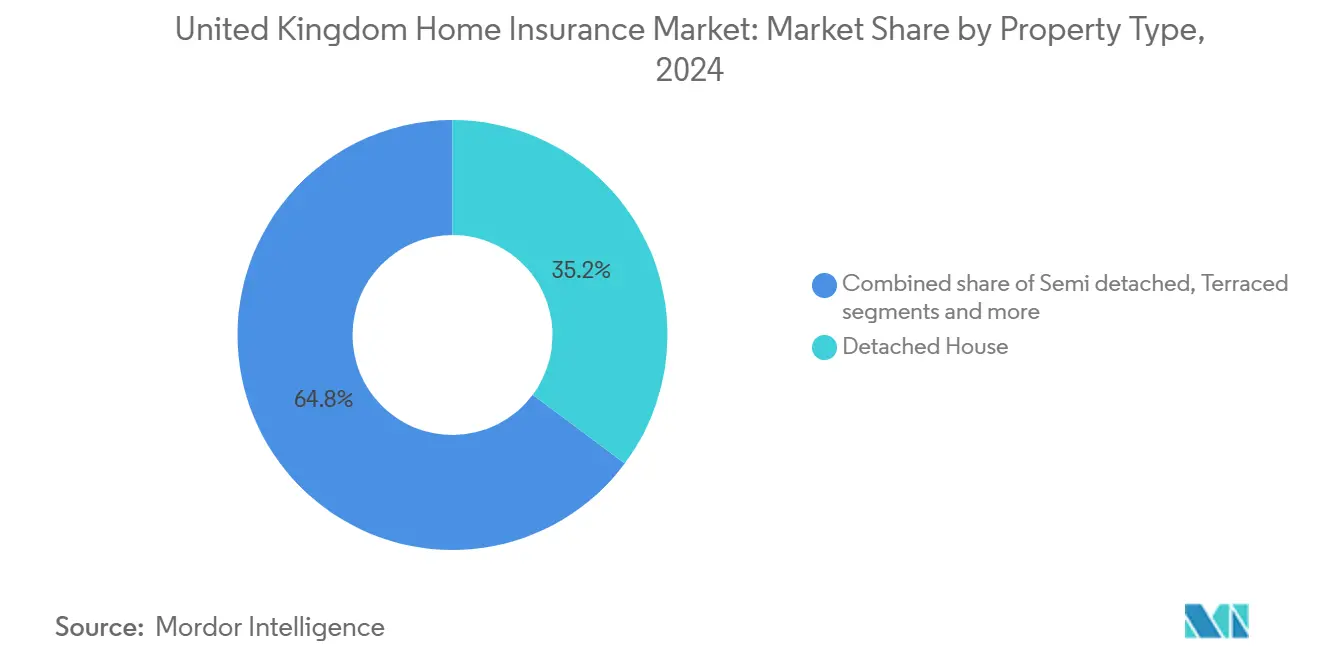

- Por tipo de Propiedad, las casas unifamiliares capturaron el 35% del tamaño del mercado de seguros de hogar del Reino Unido en 2024, ya que sus altos valores de reconstrucción requieren mayores sumas aseguradas.

Las Tendencias e Insights del Mercado de Seguros de Hogar del Reino Unido

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Proyección TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento impulsado por el clima en siniestros por clima severo | +0.7% | Inglaterra Costera, Escocia, Gales | Largo plazo (≥ 4 años) |

| Reforma de prácticas de precios GIPP de la FCA | +0.5% | Nacional, más fuerte en ciudades | Mediano plazo (2-4 años) |

| Penetración de IoT de hogar inteligente | +0.4% | Londres, Inglaterra urbana | Mediano plazo (2-4 años) |

| Seguros integrados vía bancos digitales | +0.6% | Nacional, enfoque Sureste | Mediano plazo (2-4 años) |

| Crecimiento en el sector de compra-para-alquilar | +0.3% | Nacional, con mayor impacto en focos de inversión urbana | Mediano plazo (2-4 años) |

| Recuperación de Préstamos Hipotecarios Post-Recortes de Tasas del BoE | +0.4% | Nacional, con concentración en mercados de compradores primerizos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Aumento Impulsado por el Clima en Siniestros por Clima Severo Acelerando la Adopción de Pólizas Combinadas en Inglaterra Costera

Las tormentas e inundaciones más intensas están remodelando los apetitos de riesgo en las regiones costeras. Las catástrofes naturales generaron 417 mil millones de USD de pérdidas económicas globales en 2024, con cobertura asegurada de solo el 37%[1]Gallagher Re, "Natural Catastrophe and Climate Report 2024," ajg.com. Aproximadamente 5 millones de personas en Inglaterra y Gales viven en zonas de riesgo de inundación, y eventos severos podrían traducirse en pérdidas aseguradas que excedan las 20 mil millones de GBP. AXA ha mapeado varias comunidades de la Costa Este enfrentando exposición elevada[2]AXA UK, "Research reveals areas of England most vulnerable to extreme weather," axa.co.uk. Como resultado, los hogares están migrando a pólizas combinadas que proporcionan un solo deducible y protección más amplia. Las aseguradoras están refinando modelos de catástrofe, estratificando reaseguros, y presionando por esquemas público-privados de mitigación de inundaciones que pueden moderar las ratios de siniestralidad a largo plazo.

Reforma de Prácticas de Precios "GIPP" de la FCA Impulsando el Cambio de Clientes y Actualizaciones de Pólizas

La reforma de precios "GIPP" de la FCA está remodelando el panorama de seguros de hogar del Reino Unido, estimulando más cambios de clientes y actualizaciones de pólizas. Las reglas de 2022[3]Financial Conduct Authority, "General Insurance Pricing Practices - Questions & Answers," fca.org.uk, que impiden que los precios de renovación superen las cotizaciones de nuevo negocio, han erradicado efectivamente las penalizaciones por lealtad. Este cambio llevó a un notable repunte en la actividad en sitios de comparación. Como resultado, las primas promedio vieron un aumento inicial de más del 10% en 2024. Sin embargo, al final del año, la competencia de precios de nuevos participantes moderó estas tarifas. Las aseguradoras ahora están pivotando hacia ofertas mejoradas, como pólizas de deducible cero y cobertura más amplia de emergencias domésticas, para reforzar la retención de clientes. Mientras que las aseguradoras más grandes se han adaptado rápidamente, los intermediarios más pequeños aún están afinando su documentación de cumplimiento, alimentando una ola de consolidación en el sector.

Penetración de Dispositivos IoT de Hogar Inteligente Habilitando Descuentos de Prima Estilo Telemático en Londres

Conforme los propietarios adoptan cada vez más dispositivos IoT de hogar inteligente-desde detectores de fugas y sensores de humo hasta sistemas de seguridad integrales-la fijación de precios de seguros de hogar está evolucionando. Las aseguradoras se están alejando de proxies de precios tradicionales, abrazando modelos basados en comportamiento en tiempo real. Por ejemplo, los sistemas avanzados de monitoreo de agua de LeakBot están frenando los siniestros por daños de agua. Esto no solo permite a las aseguradoras ofrecer descuentos de prima, a menudo cubriendo los costes de los dispositivos, sino que también las equipa with datos críticos sobre las condiciones de la propiedad, refinando sus procesos de suscripción. Agrupar estos dispositivos con pólizas de seguros ha llevado a una mayor satisfacción del cliente, reforzando la retención de pólizas, y pavimentando el camino para oportunidades de venta cruzada. Londres, con su pronunciado compromiso digital, está a la vanguardia, encabezando pilotos de seguros de hogar inteligente y sugiriendo una potencial expansión urbana.

Asociaciones de Seguros Integrados con Bancos Solo-Digitales Capturando Compradores Primerizos

Las aseguradoras y los bancos solo-digitales se están uniendo para simplificar el acceso a seguros de hogar, especialmente para compradores primerizos. Al integrar la cobertura en el proceso de aprobación hipotecaria, estas plataformas eliminan obstáculos que a menudo disuaden a consumidores más jóvenes y conocedores de tecnología. En el Reino Unido, la mayoría de usuarios de bancos digitales están abiertos a comprar seguros de esta manera, con las ofertas de seguros de hogar en la aplicación de Barclays ya presenciando un aumento en el interés. Con la evolución de las capacidades de finanzas abiertas, los datos de propiedad en tiempo real pueden auto-completar cotizaciones, acelerando la suscripción y aumentando las tasas de conversión. Estos modelos integrados no solo reducen los costes de distribución sino que también amplían el alcance de las aseguradoras hacia demografías de inquilinos y millennials tradicionalmente pasadas por alto.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Proyección TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Inflación de siniestros por costes de materiales post-Brexit | -0.5% | Nacional, presión Sureste | Mediano plazo (2-4 años) |

| Brecha de infraseguro en medio de índice de reconstrucción volátil | -0.4% | Áreas de alto valor a nivel nacional | Mediano plazo (2-4 años) |

| Competencia de Precios Impulsada por Agregadores | -0.4% | Nacional, con mayor impacto en segmentos sensibles al precio | Mediano plazo (2-4 años) |

| Exclusiones de Zonificación de Riesgo de Inundación en East Anglia | -0.3% | East Anglia, regiones costeras, y valles de ríos propensos a inundaciones | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Inflación de Siniestros por Picos de Coste de Materiales de Construcción Post-Brexit

Los aumentos post-Brexit en costes de materiales de construcción están poniendo presión sobre el mercado de seguros de hogar del Reino Unido. Insumos clave, como el acero y la madera, han visto aumentos pronunciados de precios, llevando a siniestros promedio que superan los ajustes de prima y comprimen los beneficios de las aseguradoras. La volatilidad de la cadena de suministro se ha intensificado por disrupciones comerciales y aranceles de importación. Mientras tanto, la escasez de mano de obra-empeorada por una disminución en la migración de la UE-está extendiendo los tiempos de reparación e inflando costes para alojamientos alternativos. Esta presión se siente más agudamente en el Sureste de Inglaterra, donde los valores elevados de propiedades y las demandas significativas de reconstrucción intensifican los desafíos financieros para las aseguradoras.

Brecha de Infraseguro Ampliándose en Medio de Índice de Coste de Reconstrucción Volátil

En el sector de seguros de hogar del Reino Unido, una brecha de infraseguro que se amplía está volviéndose cada vez más problemática. Las propiedades a menudo están aseguradas por solo dos tercios de su valor real de reconstrucción. Esta discrepancia lleva a deducciones de cláusula promedio durante siniestros, un desafío especialmente pronunciado para hogares de alto valor neto, edificios patrimoniales, y pisos que necesitan materiales especializados como revestimiento. Con las presiones crecientes del coste de vida, 2024 vio casi uno de cada cinco consumidores cancelando o reduciendo su cobertura, exacerbando el problema. Las aseguradoras, en un intento de mejorar la precisión, han comenzado a exigir valoraciones profesionales al inicio de la póliza. Sin embargo, este requisito impone una carga de coste inicial en hogares conscientes del presupuesto, añadiendo otra capa de complejidad al mercado.

Análisis de Segmentos

Por Cobertura: Las Pólizas Combinadas Dominan en Medio de Riesgos Crecientes

La cobertura combinada de edificios y contenidos generó el 70% de las primas suscritas en 2024 y se está expandiendo a una TCAC del 3.2% hasta 2030. El tamaño del mercado de seguros de hogar del Reino Unido para este segmento se proyecta que supere los 5 mil millones de USD al final del período. La adopción está impulsada por propietarios que buscan valor que prefieren una fecha de renovación y menos brechas de cobertura. Los eventos elevados de inundación y preocupaciones por robos aceleran la migración de productos independientes ya que las opciones agrupadas a menudo incluyen complementos de asistencia de emergencia.

La línea de solo-edificios, aunque más pequeña, experimentó una inflación de prima del 14.9% en 2023 conforme los índices de reconstrucción se dispararon. Los prestamistas hipotecarios insisten en sumas aseguradas de edificios adecuadas, anclando la demanda incluso durante desaceleraciones económicas. La cobertura de solo-contenidos permanece subpenetrada; el 25% de los hogares no mantienen póliza de contenidos, exponiendo un bolsillo de crecimiento latente para aseguradoras que pueden empaquetar productos modulares asequibles con deducibles bajos para inquilinos.

Por Tipo de Cliente: Los Propietarios Buscan Protección Mejorada

Los propietarios mantienen una participación de prima del 60.1%, beneficiándose de requisitos de seguros impulsados por bancos en la originación hipotecaria. La participación del mercado de seguros de hogar del Reino Unido para propietarios-arrendadores está aumentando conforme los inversionistas inmobiliarios reestructuran carteras post cambios fiscales de Sección 24. Estos propietarios-arrendadores seleccionan cada vez más extensiones mejoradas de pérdida de alquiler que protegen el flujo de efectivo durante vacantes relacionadas con reparaciones.

Los inquilinos representan un conjunto de ingresos no explotado. Las ofertas integradas en plataformas digitales de alquiler y complementos de propiedad personal en aplicaciones están comenzando a impulsar la penetración. Los contratos mensuales flexibles atraen a personas que comparten casa y trabajadores remotos que cambian residencias frecuentemente. Las aseguradoras que simplifican la prueba de dirección y las opciones de pago están posicionadas para ganar lealtad en esta demografía móvil.

Por Tipo de Propiedad: Las Casas Unifamiliares Comandan Participación de Prima

Las casas unifamiliares contribuyeron con el 35% del tamaño del mercado de seguros de hogar del Reino Unido en 2024, dado su alto coste promedio de reconstrucción y exposición a daños por tormentas. El stock adosado y en hilera permanece sensible al precio pero ofrece estabilidad debido a paredes compartidas que pueden moderar la severidad de siniestros. Los pisos y apartamentos registraron el aumento de prima más pronunciado, subiendo 36% a un promedio de 221 GBP por póliza en Q1 2024. Los costes de remediación post-Grenfell y cumplimiento de revestimiento alimentaron la cautela de las aseguradoras.

Los estudios vieron primas promedio alcanzar 423 GBP, reflejando construcción más antigua, múltiples ocupaciones, y puntajes de riesgo de incendio más altos. La zonificación geográfica de inundaciones ahora influye la suscripción más profundamente, con propiedades en zona de inundación 3 de East Anglia a menudo enfrentando exclusiones a menos que se verifiquen medidas de resistencia.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Las Plataformas Digitales Ganan Terreno

Los agregadores online están creciendo a una TCAC del 4.1% hasta 2030 y ya influyen más de la mitad de las cotizaciones de nuevo negocio. El mercado de seguros de hogar del Reino Unido se beneficia de la transparencia pero sufre compresión de márgenes, con aseguradoras ganando alrededor del 2% de retornos de suscripción en tráfico de sitios de comparación. Los bancaseguros controlan el 26% de las primas de 2024 mediante venta cruzada durante la originación hipotecaria y aprovechando la confianza en marcas bancarias establecidas.

Los portales directos-al-consumidor de aseguradoras mantienen relevancia entre clientes que buscan seguridad de marca. Los corredores permanecen vitales para coberturas personalizadas de alto valor neto que necesitan valoraciones especializadas. Las aseguradoras insurtech como Urban Jungle aplican incorporación impulsada por IA para servir segmentos flexibles de inquilinos, ilustrando cómo la tecnología puede tallar nichos que los incumbentes tradicionales pasan por alto.

Análisis Geográfico

Inglaterra domina con el 72% de las primas suscritas en 2024, reflejando stock de viviendas denso, valores altos de propiedades, y exposición significativa a inundaciones costeras. Las primas del Gran Londres promediaron 333 GBP en Q1 2024 después de un aumento del 36%, reflejando tanto costes de reconstrucción como puntajes de riesgo de robo. El mapeo de riesgo de inundación muestra aproximadamente el 10% de hogares ingleses situados en zonas de peligro, muchos en nuevos desarrollos construidos a pesar de objeciones de planificación. La Agencia Ambiental continúa presionando por inversión en infraestructura resistente.

Las reglas más estrictas de uso de tierra de Escocia y el gasto fuerte del sector público en defensa contra inundaciones producen patrones de riesgo más estables. El crecimiento de primas permanece moderado, con aseguradoras elogiando las mejoras de drenaje de autoridades locales que limitan la frecuencia de siniestros. Irlanda del Norte registró el salto de prima más pronunciado en 2024, subiendo 53% a 383 GBP, parcialmente debido a un conjunto pequeño de suscriptores y mayor suma promedio asegurada por vivienda.

Gales comparte desafíos topográficos con Inglaterra, pero a una escala menor. Las comunidades costeras en los estuarios Severn y Dee enfrentan niveles del mar en aumento, provocando iniciativas conjuntas público-privadas para fortificación de muros marítimos. Los clústeres insurtech han surgido en Cardiff y Edimburgo, ilustrando un cambio nacional en innovación de seguros lejos de Londres ya que dos tercios de las insurtech del Reino Unido ahora operan fuera de la capital.

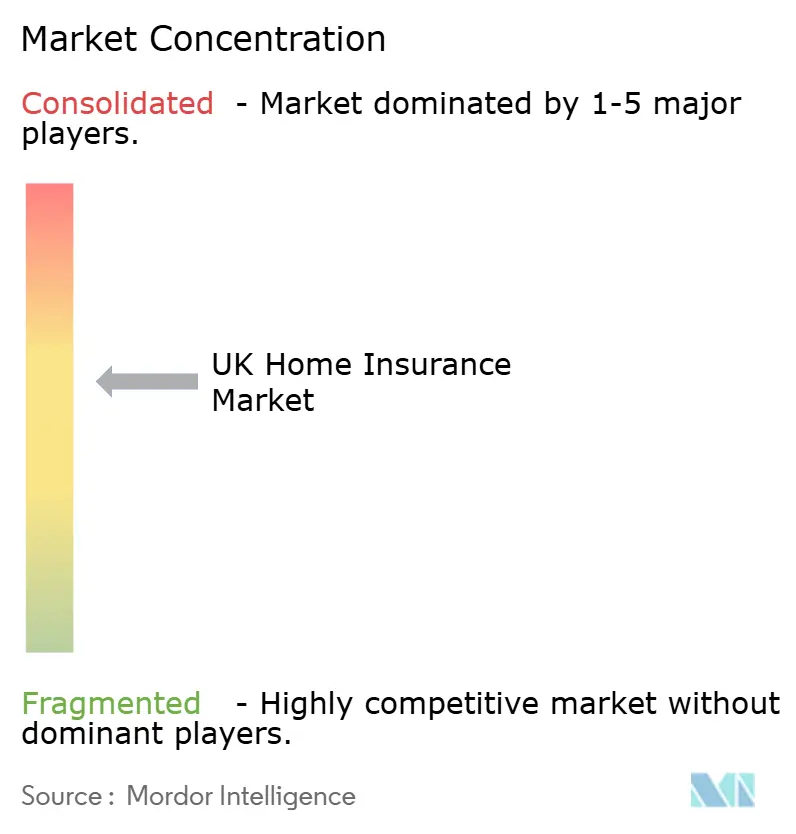

Panorama Competitivo

Las fusiones y adquisiciones estratégicas están redibujando el poder del mercado. La compra de 3.7 mil millones de GBP de Direct Line por Aviva creará el jugador compuesto de motor y hogar más grande del país. La adquisición planeada de esure por Ageas por 1.51 mil millones de EUR posiciona al grupo belga como el tercer jugador más grande de líneas personales del Reino Unido, impulsando la penetración de agregadores online. La consolidación ofrece economías de escala en ciencia de datos, compra de reaseguros, y cumplimiento regulatorio.

Los sitios web de comparación de precios intensifican la competencia, comprimiendo márgenes de suscripción mientras capturan un estimado 53% de ingresos a través de comisiones auxiliares. Para escapar batallas de precios, los incumbentes invierten en IA para acelerar el triaje de siniestros y personalizar renovaciones. Deloitte reporta que el 76% de ejecutivos de seguros han piloteado modelos de IA generativa en servicio de pólizas a mediados de 2024.

La oportunidad permanece en cerrar brechas de protección para inquilinos y propietarios de zonas de inundación. Las start-ups paramétricas experimentan con pagos fijos que se activan en umbrales de lluvia, reduciendo costes de adjudicación. British Gas Insurance aprovecha los 7 millones de clientes de energía de su matriz para vender de forma cruzada cobertura de averías de calderas y edificios, ilustrando cómo participantes no tradicionales pueden usar relaciones existentes para capturar participación.

Los Líderes de la Industria de Seguros de Hogar del Reino Unido

-

Aviva plc

-

Admiral Group plc

-

Direct Line Insurance Group plc

-

AXA Insurance UK Ltd

-

Allianz Holdings (LV=)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Bain Capital acordó vender esure a Ageas por 1.51 mil millones de EUR, creando la tercera aseguradora de líneas personales más grande.

- Abril 2025: La FCA propuso enmiendas que simplifican las obligaciones de gobernanza de productos para aseguradoras.

- Diciembre 2024: Aviva anunció la adquisición de 3.7 mil millones de GBP de Direct Line, remodelando el campo competitivo.

- Octubre 2024: La FCA abrió un estudio sobre cargos de financiamiento de primas adjuntos a pólizas de hogar y motor.

El Alcance del Informe del Mercado de Seguros de Hogar del Reino Unido

Los seguros de hogar cubren pérdidas y daños a la residencia de un propietario, mobiliario, y otras posesiones y proporcionan protección de responsabilidad.

El mercado de seguros de hogar del Reino Unido está segmentado por tipo y por canal de distribución. El mercado está segmentado por cobertura en seguros de edificios, seguros de contenidos, y seguros combinados de edificios y contenidos. El mercado está segmentado por canal de distribución en directo, corredores/agentes, bancos, y otros. Adicionalmente, el mercado está bifurcado por tipo, incluyendo seguros nuevos y de renovación. El informe ofrece tamaño de mercado y proyecciones para el mercado de seguros de hogar del Reino Unido en valor (USD) para todos los segmentos mencionados.

| Seguros de Edificios |

| Seguros de Contenidos |

| Seguros Combinados de Edificios y Contenidos |

| Propietarios |

| Propietarios-Arrendadores |

| Inquilinos/Arrendatarios |

| Casas Unifamiliares |

| Casas Adosadas |

| Casas En Hilera |

| Pisos y Apartamentos |

| Directo (Sitios Web de Aseguradoras y Centros de Llamadas) |

| Bancaseguros (Bancos y Sociedades de Construcción) |

| Corredores y Asesores Independientes |

| Agregadores / Sitios Web de Comparación de Precios |

| Asociaciones de Afinidad y Minoristas |

| Aseguradoras Solo-Digitales / Insurtech |

| Inglaterra |

| Escocia |

| Gales |

| Irlanda del Norte |

| Por Cobertura | Seguros de Edificios |

| Seguros de Contenidos | |

| Seguros Combinados de Edificios y Contenidos | |

| Por Tipo de Cliente | Propietarios |

| Propietarios-Arrendadores | |

| Inquilinos/Arrendatarios | |

| Por Tipo de Propiedad | Casas Unifamiliares |

| Casas Adosadas | |

| Casas En Hilera | |

| Pisos y Apartamentos | |

| Por Canal de Distribución | Directo (Sitios Web de Aseguradoras y Centros de Llamadas) |

| Bancaseguros (Bancos y Sociedades de Construcción) | |

| Corredores y Asesores Independientes | |

| Agregadores / Sitios Web de Comparación de Precios | |

| Asociaciones de Afinidad y Minoristas | |

| Aseguradoras Solo-Digitales / Insurtech | |

| Por Región | Inglaterra |

| Escocia | |

| Gales | |

| Irlanda del Norte |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de seguros de hogar del Reino Unido para 2030?

Se proyecta que el tamaño del mercado de seguros de hogar del Reino Unido alcance los 8.03 mil millones de USD para 2030, expandiéndose a una TCAC del 2.31% desde 2025.

¿Qué tipo de cobertura está creciendo más rápido?

Las pólizas combinadas de edificios y contenidos están avanzando a una TCAC del 3.2% hasta 2030 conforme los hogares buscan protección integral de pérdidas relacionadas con el clima.

¿Cómo están afectando las reformas regulatorias los precios de las primas?

Las reglas de la FCA que prohíben que las primas de renovación excedan las cotizaciones de nuevo negocio han aumentado la transparencia, alentando el cambio de clientes y aumentando modestamente las primas promedio a nivel nacional

¿Por qué son importantes los dispositivos de hogar inteligente para las aseguradoras?

Los sensores conectados reducen la frecuencia y severidad de siniestros al detectar fugas o incendios temprano, permitiendo a las aseguradoras ofrecer descuentos basados en uso y recopilar datos de riesgo en tiempo real.

Última actualización de la página el: