Tamaño y Participación del Mercado de Seguros de Propiedad y Accidentes de EAU

Análisis del Mercado de Seguros de Propiedad y Accidentes de EAU por Mordor Intelligence

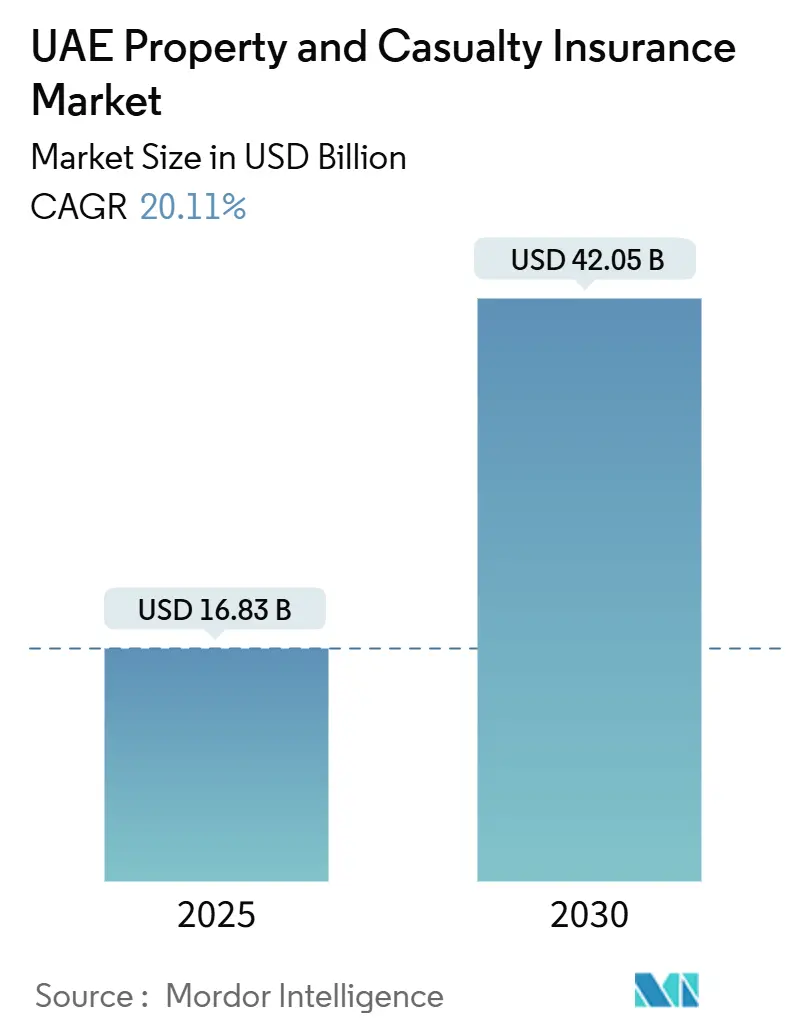

El tamaño del mercado de seguros de propiedad y accidentes de EAU alcanzó USD 16,83 mil millones en 2025 y se pronostica que ascienda a USD 42,05 mil millones para 2030, reflejando una TCAC del 20,11%. Esta expansión está impulsada por reglas estrictas de cobertura obligatoria, la cartera de construcción de USD 100 mil millones, y un giro nacional hacia la distribución digital que está remodelando la selección de riesgos y el manejo de siniestros. El endurecimiento regulatorio bajo el Decreto-Ley Federal No. 48 de 2023 coloca la solvencia y conducta en el centro de la supervisión regulatoria, dando a los aseguradores bien capitalizados una ventaja clara. Las pérdidas por inundaciones de abril de 2024 de más de USD 650 millones agudizaron la disciplina suscriptora y catalizaron endosos específicos para inundaciones, mientras que el lanzamiento del reasegurador con soporte de IA RIQ en el mercado global de Abu Dhabi subraya la capacidad del sector para atraer capital fresco. La creciente penetración de bancaseguros y agregadores promete mayor alcance de clientes, particularmente en líneas de motor y propiedad, donde los productos estandarizados y la alta frecuencia de compra favorecen los canales en línea.

Puntos Clave del Informe

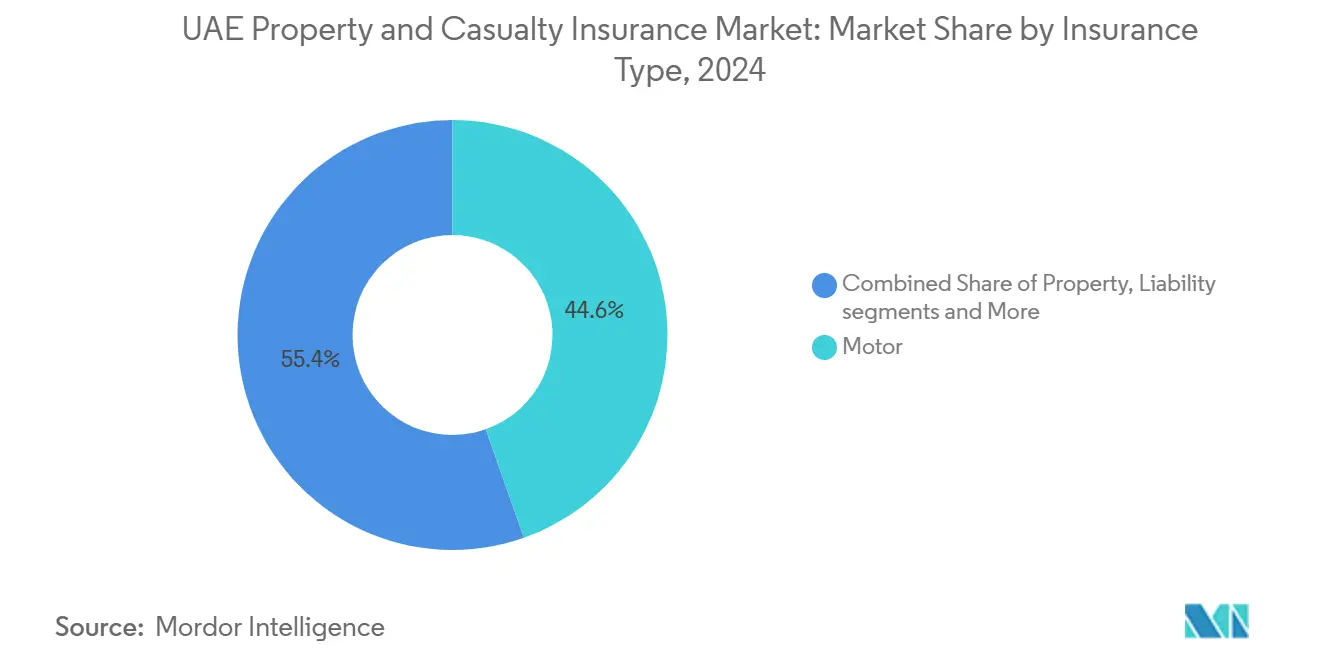

- Por tipo de seguro, las pólizas de motor representaron el 44,6% de la participación del mercado de seguros de propiedad y accidentes de EAU en 2024; la cobertura cibernética y de riesgo digital se proyecta que se expanda a una TCAC del 12,51% hasta 2030.

- Por canal de distribución, los corredores lideraron con el 48,3% de participación en ingresos en 2024, mientras que los bancaseguros se pronostica que crezcan a una TCAC del 10,57% hasta 2030.

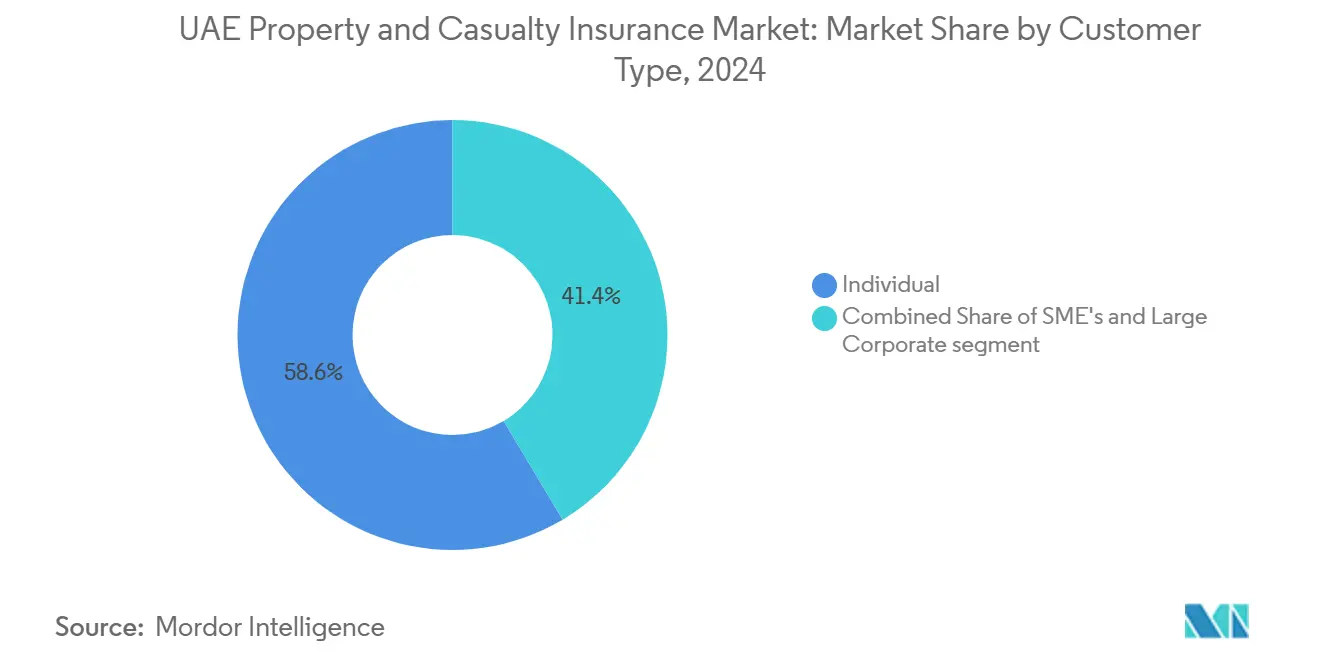

- Por tipo de cliente, los compradores individuales mantuvieron el 58,6% de las primas suscritas en 2024, mientras que los riesgos corporativos grandes y gubernamentales están destinados a crecer a una TCAC del 11,24% durante 2025-2030.

- Por industria final, las líneas automotrices capturaron el 25,1% de participación del tamaño del mercado de seguros de propiedad y accidentes de EAU en 2024; el ecosistema de vehículos eléctricos avanza a una TCAC del 15,45%.

- Por región, Dubái comandó el 60,3% de ingresos en 2024; Abu Dhabi está entregando el crecimiento más fuerte a una TCAC del 12,34% para 2025-2030.

Tendencias y Perspectivas del Mercado de Seguros de Propiedad y Accidentes de EAU

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Seguro de motor obligatorio y creciente parque vehicular | +4.2% | A nivel de EAU, más fuerte en Dubái y Abu Dhabi | Corto plazo (≤ 2 años) |

| Auge de construcción y cartera de mega-proyectos | +5.8% | Núcleo de Dubái y Abu Dhabi, desbordamiento a Emiratos del Norte | Mediano plazo (2-4 años) |

| Regulación de solvencia más fuerte impulsando confianza del consumidor | +2.1% | A nivel de EAU | Largo plazo (≥ 4 años) |

| Crecimiento de distribución digital/agregadora | +3.4% | Centros urbanos | Mediano plazo (2-4 años) |

| Eventos de inundación impulsados por el clima aumentando conciencia de riesgo | +2.9% | Tierras bajas propensas a inundaciones | Corto plazo (≤ 2 años) |

| Adopción de VE generando demanda de cobertura especializada | +1.6% | Emiratos adoptadores tempranos | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Seguro de Motor Obligatorio y Creciente Parque Vehicular

El Decreto-Ley Federal No. 14 de 2024 sobre regulación de tráfico obliga a cada vehículo registrado a portar responsabilidad civil de terceros suscrita localmente, anclando un flujo de primas estable incluso durante desaceleraciones económicas[1]Gobierno Federal de Emiratos Árabes Unidos, "Decreto-Ley Federal No. 14 de 2024 sobre Regulación de Tráfico," uaelegislation.gov.ae. Solo Dubái contó casi 26.000 autos eléctricos a finales de 2023, creando demanda para productos como el "InsureMyTesla" de Sukoon, que agrupa protección de batería y cargador con límites de terceros más altos. La Orange Card instantánea de GIG Gulf a través de UAE PASS simplifica el cumplimiento transfronterizo para motoristas que conducen regularmente a Omán. El estatus obligatorio aísla la línea de las guerras de precios, mientras que la creciente adopción de ADAS y telemática proporciona a los aseguradores datos más ricos para precios granulares.

Auge de Construcción y Cartera de Mega-Proyectos

Más de USD 100 mil millones en valor de obras residenciales, hoteleras y de infraestructura están en curso o licitadas, lideradas por torres súper altas que representan el 90% de los proyectos globales en esta clase[2]Allianz Global Corporate & Specialty, "Resumen del Mercado de Ingeniería y Construcción," agcs.allianz.com. Los desarrolladores organizan cada vez más programas de seguros controlados por el propietario para consolidar cobertura y reducir fugas de primas, con reaseguradores globales suministrando capacidad para límites de sitio único que a menudo exceden USD 2 mil millones. Los activos completados transicionan a programas de propiedad operativa, asegurando crecimiento de cola larga para el mercado de seguros de propiedad y accidentes de EAU. Las zonas industriales de Abu Dhabi añaden grandes esquemas de energía y logística, ampliando la ingeniería y retrasando la exposición de arranque.

Regulación de Solvencia Más Fuerte Impulsando Confianza del Consumidor

Desde enero de 2024, el Banco Central ha aplicado capital basado en riesgo, reservas más estrictas, y revisiones anuales de "persona capacitada", obligando a los aseguradores a fortalecer la gobernanza y limpiar libros heredados[3]Clyde & Co, "Actualización de Regulación de Seguros EAU," clydeco.com. El ombudsman Sanadak ahora ofrece una vía estructurada para resolución de disputas, fortaleciendo aún más la confianza del asegurado. Barreras más altas de entrada fomentan la consolidación y atraen reaseguradores bien calificados, mejorando la capacidad de retención y reduciendo cesiones friccionales.

Crecimiento de Distribución Digital/Agregadora

Lookinsure y portales similares permiten a los clientes comparar más de 10 aseguradores en tiempo real, comprimiendo el ciclo de cotización a emisión a minutos. La Regulación de Finanzas Abiertas de abril de 2024 obliga a todos los aseguradores a abrir interfaces de programas de aplicación para datos e iniciación de pagos, habilitando asociaciones fintech y ofertas personalizadas. Bancos como Abu Dhabi Commercial Bank han integrado pólizas de motor de extremo a extremo dentro de sus aplicaciones de riqueza, impulsando volúmenes de bancaseguros.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Competencia de precios comprimiendo márgenes de suscripción | -3.7% | A nivel de EAU, intensificado en mercado de Dubái | Corto plazo (≤ 2 años) |

| Fuerte dependencia de capacidad de reaseguro extranjero | -2.4% | A nivel de EAU con exposición al mercado global de reaseguros | Mediano plazo (2-4 años) |

| Inflación creciente de costos de reparación en vehículos cargados de tecnología | -1.8% | A nivel de EAU, concentrado en Dubái y Abu Dhabi | Corto plazo (≤ 2 años) |

| Canal de corredores fragmentado causando rotación | -1.3% | A nivel de EAU con concentración en mercado urbano | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Competencia de Precios Comprimiendo Márgenes de Suscripción

Los aseguradores registraron un ratio combinado promedio del 122% en H1 2024, destacando disciplina de precios inadecuada, especialmente en pólizas de motor y médicas commoditizadas. Los agregadores amplifican la visibilidad de precios, empujando a las aseguradoras hacia tácticas centradas en primas que erosionan la rentabilidad. El canal de corredores, que capturó el 48,30% de las primas de 2024, a menudo prioriza la maximización de comisiones sobre precios adecuados al riesgo, añadiendo presión sobre márgenes técnicos.

Fuerte Dependencia de Capacidad de Reaseguro Extranjero

Pérdidas catastróficas globales más altas han endurecido las tarifas de reaseguros, elevando costos de cedentes en EAU. Emergen desajustes de moneda porque los tratados están predominantemente denominados en USD, mientras que las primas al por menor se acumulan en AED. El lanzamiento de RIQ en Abu Dhabi Global Market, sembrado con USD 1 mil millón, es un primer paso hacia la capacidad doméstica pero permanece modesto comparado con la exposición nacional.

Análisis de Segmentos

Por Tipo de Seguro: Dominancia de Motor Impulsa Innovación Digital

Las pólizas de motor contribuyeron con el 44,6% de la participación del mercado de seguros de propiedad y accidentes de EAU en 2024, resultado de cobertura obligatoria y un aumento anual del 5% en registros de vehículos. El tamaño del mercado de seguros de propiedad y accidentes de EAU vinculado a líneas cibernéticas y de riesgo digital está en camino de subir 12,5% anualmente hasta 2030, reflejando actividad intensificada de ransomware y la agenda agresiva de digitalización del gobierno. Ingeniería y construcción reflejan la cartera de proyectos de USD 100 mil millones, mientras que las líneas marinas y de aviación aprovechan el estatus de centro logístico global de la nación.

La demanda de cobertura especializada de VE se intensifica mientras las metas gubernamentales piden que el 50% de las unidades en carretera sean eléctricas o híbridas para 2050. Productos como InsureMyTesla agrupan beneficios de cargador, batería y asistencia en carretera, diferenciándose en características en lugar de precio. El seguro de riesgo custodial para activos digitales, introducido bajo la bandera "OneInfinity", extiende el mercado de seguros de propiedad y accidentes de EAU aislando a los custodios Web3 contra hackeos de billetera caliente. Los productos de responsabilidad civil ganan tracción bajo mandatos más estrictos de indemnización profesional, elevando límites promedio de póliza a través de profesiones legales, arquitectónicas y contables.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Bancaseguros Interrumpe Modelos Tradicionales

Los corredores mantuvieron el 48,3% de las primas en 2024 a través de su capacidad para colocar riesgos complejos de energía, marinos y mega-proyectos. Sin embargo, los bancaseguros están creciendo 10,57% por año mientras los bancos aprovechan datos de transacciones para prellenar pantallas de cotización y ofrecer pagos a plazos que eliminan el shock de precio inicial. Los agregadores están surgiendo en líneas estandarizadas, empujando a los aseguradores a desplegar motores de calificación en tiempo real y emisión directa de pólizas.

Las redes de agentes tradicionales aún sirven a compradores de accidentes personales y propiedad pyme en emiratos más pequeños, pero el crecimiento es lento comparado con canales digitales. El marco de Finanzas Abiertas acelerará proposiciones de seguros integrados, habilitando aplicaciones de transporte compartido, aerolíneas y minoristas para entregar cobertura de un clic. Los sitios web directos de aseguradoras han mejorado puntajes de promotor neto siguiendo despliegues de chatbot de IA que cortan el tiempo de resolución de siniestros.

Por Tipo de Cliente: Segmento Corporativo Impulsa Crecimiento de Primas

Los asegurados individuales generaron el 58,6% de las primas suscritas en 2024, anclados por coberturas obligatorias de motor y hogar. Las grandes corporaciones y entidades gubernamentales, sin embargo, están expandiendo primas a una TCAC del 11,24% al agrupar torres multilínea que incluyen propiedad, cibernética, marina y responsabilidad civil general en una sola póliza. El mega operador de salud PureHealth procesó más de 25 millones de siniestros en H1 2024, ilustrando la escala de necesidades empresariales.

Las pymes permanecen sensibles al precio pero están adoptando cada vez más productos empaquetados vendidos a través de quioscos digitales en zonas francas. El gasto de capital constante del segmento gubernamental en corredores logísticos estratégicos, plataformas de ciudad inteligente y plantas de energía renovable alimenta una demanda creciente de coberturas específicas de proyecto. Los compradores corporativos ricos en datos también esperan soluciones paramétricas y basadas en uso que requieren alimentaciones IoT de alta frecuencia, empujando a los aseguradores a modernizar sistemas centrales.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria Final: Transformación Automotriz Remodela Perfiles de Riesgo

Los riesgos automotrices capturaron el 25,1% de las primas de 2024 después de alta rotación vehicular y preferencia por cobertura integral. Los despliegues de infraestructura de carga rápida crean exposiciones auxiliares de propiedad, avería de equipos y deterioro ambiental. Inmobiliaria y construcción es la segunda clase más grande, beneficiándose de una cadena ininterrumpida de lanzamientos de hospitalidad de lujo y residencias de marca. Las carteras de petróleo y gas evolucionan mientras ADNOC invierte en captura de carbono y expansión petroquímica, requiriendo redacción personalizada para tecnología de proceso no probada.

Comercio y logística disfrutan vientos de cola de la expansión del Puerto Jebel Ali, que añade capacidad de terminal de contenedores e impulsa volúmenes de responsabilidad civil de carga. Las instalaciones de salud necesitan límites de mala praxis cada vez más altos, mientras que la base manufacturera en Sharjah y Ras Al Khaimah demanda envoltorios combinados de propiedad-interrupción de negocio. Los proyectos de energía renovable añaden paneles solares y coberturas de almacenamiento de batería que extienden el mercado de seguros de propiedad y accidentes de EAU hacia territorio de finanzas verdes.

Análisis Geográfico

Análisis Geográfico

Dubái continúa anclando más de la mitad del mercado de seguros de propiedad y accidentes de EAU, sustentado por el régimen legal maduro del Centro Financiero Internacional de Dubái, que atrae proveedores de capacidad internacional y establece la ciudad como el centro de colocación de reaseguros de la región. La experiencia del chaparrón de abril de 2024 estimuló la adopción generalizada de jinetes de inundación paramétricos, elevando la prima promedio por póliza no-motor en casi 20% en los siguientes 12 meses. Los pilotos de clasificación de siniestros impulsados por IA del emirato cortaron el tiempo promedio de liquidación de 14 días a menos de 5 días, agudizando la retención de clientes y facilitando ventas adicionales en coberturas cibernéticas y de hogar.

Abu Dhabi es la geografía de crecimiento más rápido, registrando una TCAC del 12,34% sobre la fortaleza de construcción del sector público, grandes proyectos energéticos, y un empuje concertado para localizar reaseguros a través de la plataforma RIQ basada en ADGM, que apunta a USD 10 mil millones en responsabilidades asumidas durante cinco años. El asegurador de salud pública del emirato Daman registró un crecimiento de ganancias del 84% durante tres años, subrayando la eficacia de modelos de atención y cobertura verticalmente integrados. La regulación pro-empresa, incluyendo vacaciones fiscales en zonas francas, fomenta clústeres manufactureros especializados que requieren programas personalizados multilínea.

Los Emiratos del Norte colectivamente representan una porción creciente del mercado de seguros de propiedad y accidentes de EAU. El combustible marítimo de aguas profundas de Fujairah y la creciente base manufacturera pyme de Ajman mantienen boyantes las líneas de casco y carga marinos. La construcción de islas resort y distritos de entretenimiento integrados de Ras Al Khaimah expande la demanda de pólizas de erección-todo-riesgo y responsabilidad civil de terceros. La movilidad inter-emiratos, ayudada por reconocimiento fluido de e-pólizas, alienta a los aseguradores a diseñar programas agrupados que viajan tanto con activos como personal, apoyando la diversificación de primas.

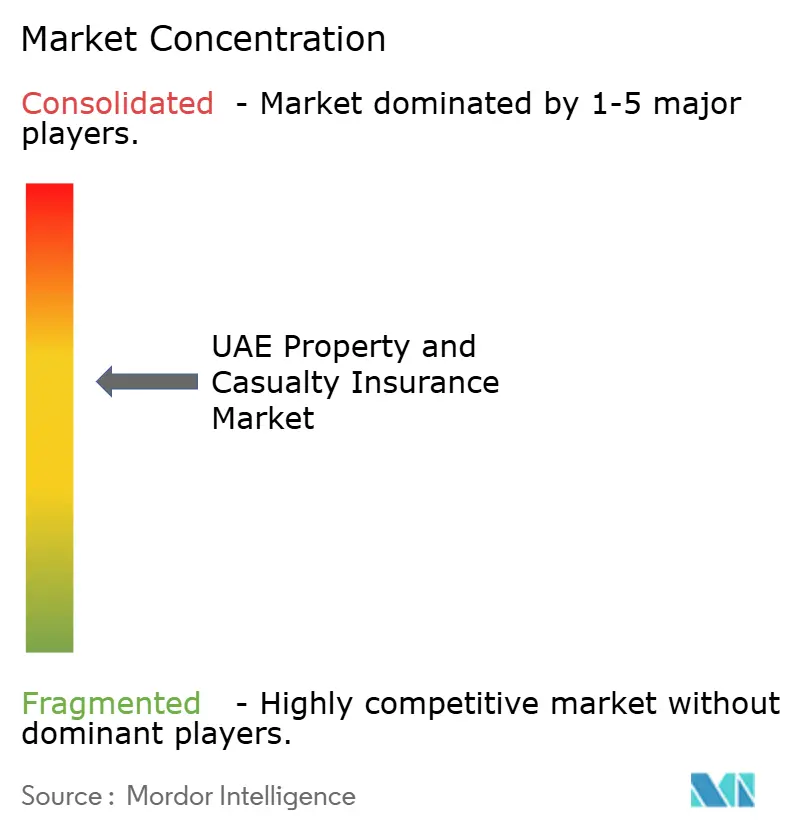

Panorama Competitivo

La concentración del mercado se mantiene en un nivel moderado: las cinco aseguradoras más grandes juntas suscriben aproximadamente 40-45% de las primas, habilitando a especialistas de nivel medio a prosperar junto a campeones nacionales. Orient Insurance lidera, aprovechando las ventajas de colocación de tratados de DIFC y un libro comercial diversificado. La adquisición de septiembre de 2024 por Sukoon de la cartera local de vida de Chubb amplió su alcance de venta cruzada y creó economías de escala en servicios compartidos. La compra del 51% por ADNIC de Allianz Saudi Fransi señala intención de construir una huella pan-CCG capaz de aprovechar sinergias de datos, productos y capacidad.

La excelencia digital está rápidamente convirtiéndose en un diferenciador definitorio. Los aseguradores que despliegan modelos de detección de fraude basados en IA reportan reducciones de doble dígito en ratios de pérdida dentro de un ciclo de renovación. El mandato de Finanzas Abiertas de abril de 2024 fuerza a todas las aseguradoras a participar en ecosistemas API, abriendo la puerta para retadores de seguros integrados para capturar micro-momentos en flujos de trabajo de viajes, retail y economía colaborativa. Las oportunidades de espacio blanco permanecen en cibernética, coberturas climáticas paramétricas y pólizas de motor específicas para VE, donde los datos de suscripción son escasos y los incumbentes aún no han escalado ofertas.

Los entrantes internacionales están fortaleciendo sucursales DIFC para aprovechar el crecimiento por encima de la región del mercado de seguros de propiedad y accidentes de EAU. HDI Global abrió una oficina DIFC en julio de 2024, enfocándose en líneas industriales-incendio e ingeniería para clientes multinacionales. Los innovadores locales están exportando experiencia; Sukoon Takaful se rebautizó y ahora agrupa cobertura compatible con Sharia con servicio digital para segmentos minoristas en mercados vecinos. Combinadas, estas dinámicas refuerzan a EAU como la arena de seguros generales más competitiva e impulsada por la innovación del Medio Oriente.

Líderes de la Industria de Seguros de Propiedad y Accidentes de EAU

-

Assicurazioni Generali SpA

-

National General Insurance Co. (PSC)

-

OMAN INSURANCE COMPANY PSC

-

ORIENT INSURANCE PJSC

-

ABU DHABI NATIONAL INSURANCE COMPANY

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: International Holding Company (IHC) lanzó RIQ, una plataforma de reaseguros en Abu Dhabi Global Market con USD 1 mil millón en capital y suscripción habilitada por IA.

- Marzo 2025: GIG Gulf lanzó emisión instantánea de Orange Card vía UAE PASS para viajes fluidos EAU-Omán

- Enero 2025: Oman Insurance oficialmente se rebautizó como Sukoon Insurance, marcando un movimiento estratégico para modernizar su identidad mientras refuerza la confianza del cliente, manteniendo sus coberturas existentes intactas.

- Septiembre 2024: CBUAE aprobó el seguro de riesgo custodial de activos digitales OneInfinity ofrecido por OneDegree y Dubai Insurance.

Alcance del Informe del Mercado de Seguros de Propiedad y Accidentes de EAU

Este informe tiene como objetivo proporcionar un análisis detallado del mercado de seguros de propiedad y accidentes en los Emiratos Árabes Unidos. Se enfoca en las dinámicas del mercado, tendencias emergentes en los segmentos y mercados regionales, y perspectivas sobre varios tipos de productos y aplicaciones. Analiza los actores clave y el panorama competitivo en el mercado de seguros de propiedad y accidentes en los Emiratos Árabes Unidos.

| Motor |

| Propiedad (Hogar y Comercial) |

| Responsabilidad Civil |

| Marino y Aviación |

| Ingeniería y Construcción |

| Otras Líneas Especializadas (Energía, Cibernética, Crédito) |

| Directo (En línea y Sucursal) |

| Corredores |

| Bancaseguros |

| Sitios Web Agregadores |

| Agentes |

| Individual / Minorista |

| Pyme |

| Grandes Corporativas y Gobierno |

| Automotriz |

| Inmobiliaria y Construcción |

| Petróleo y Gas |

| Comercio y Logística |

| Salud |

| Manufactura |

| Retail y Hospitalidad |

| Otros |

| Abu Dhabi |

| Dubái |

| Sharjah |

| Fujairah |

| Por Tipo de Seguro | Motor |

| Propiedad (Hogar y Comercial) | |

| Responsabilidad Civil | |

| Marino y Aviación | |

| Ingeniería y Construcción | |

| Otras Líneas Especializadas (Energía, Cibernética, Crédito) | |

| Por Canal de Distribución | Directo (En línea y Sucursal) |

| Corredores | |

| Bancaseguros | |

| Sitios Web Agregadores | |

| Agentes | |

| Por Tipo de Cliente | Individual / Minorista |

| Pyme | |

| Grandes Corporativas y Gobierno | |

| Por Industria Final | Automotriz |

| Inmobiliaria y Construcción | |

| Petróleo y Gas | |

| Comercio y Logística | |

| Salud | |

| Manufactura | |

| Retail y Hospitalidad | |

| Otros | |

| Por Región | Abu Dhabi |

| Dubái | |

| Sharjah | |

| Fujairah |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de seguros de propiedad y accidentes de EAU para 2030?

Se pronostica que el tamaño del mercado de seguros de propiedad y accidentes de EAU alcance USD 42,05 mil millones para 2030, subiendo de USD 16,83 mil millones en 2025.

¿Cuál emirato está creciendo más rápido en primas de propiedad y accidentes?

Abu Dhabi se está expandiendo a una TCAC del 12,34% hasta 2030, impulsado por proyectos de infraestructura y nueva capacidad de reaseguros.

¿Qué tan grande es el seguro de motor dentro del mercado general?

Las pólizas de motor mantuvieron el 44,60% de participación del mercado de seguros de propiedad y accidentes de EAU en 2024, sustentado por cobertura obligatoria y un parque vehicular en crecimiento.

¿Qué cambio regulatorio ha tenido el mayor impacto desde 2023?

El Decreto-Ley Federal No. 48 de 2023 transfirió la supervisión de seguros al Banco Central, introduciendo reglas más estrictas de solvencia y conducta que fortalecen la confianza del consumidor.

Última actualización de la página el: