Tamaño y Participación del Mercado de Seguros de Propiedad y Accidentes de Arabia Saudí

Análisis del Mercado de Seguros de Propiedad y Accidentes de Arabia Saudí por Mordor inteligencia

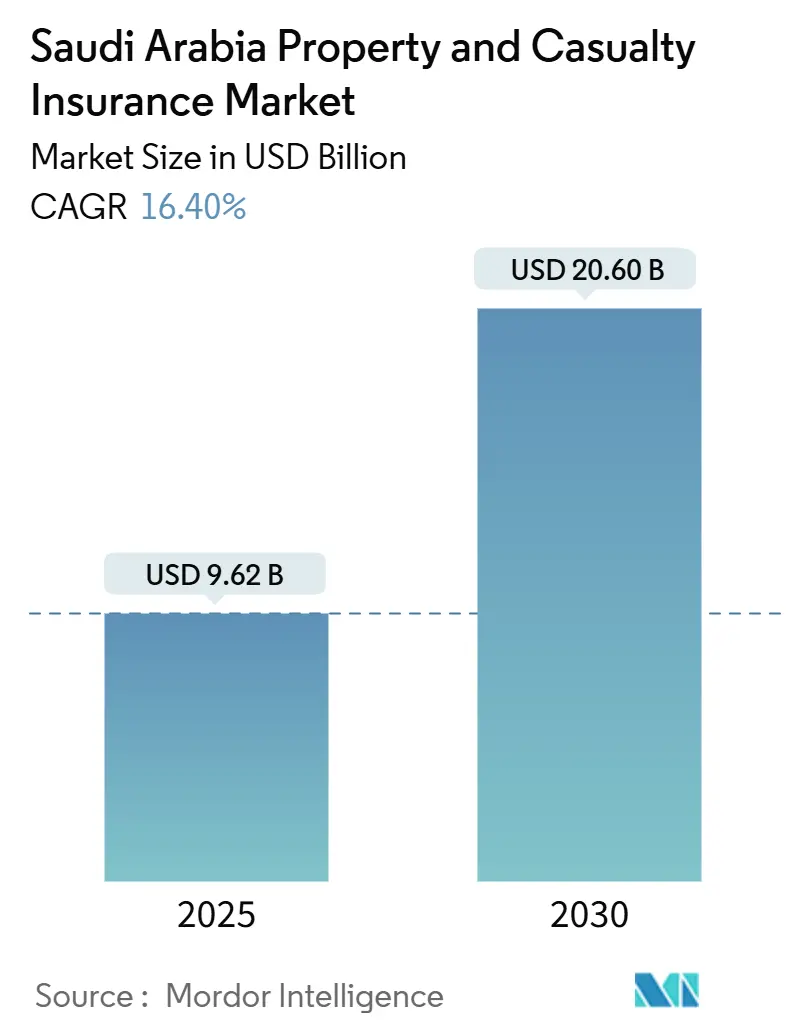

El mercado de seguros de propiedad y accidentes de Arabia Saudí generó 9,62 mil millones USD en 2025 y se prevé que avance un 20,60 mil millones USD en 2030, traduciendo en una sólida TCAC del 16,45% durante el poríodo. Este desempeño surge de las reformas de la Visión 2030 que estimulan el crecimiento del crédito, aumentan el gasto en infraestructura y amplían el grupo de riesgo nacional. La penetración permanece baja en 1,5%, subrayando una brecha de protección considerable que las aseguradoras establecidas y los nuevos participantes unún pueden abordar. Una regla de cesión de reaseguros local obligatoria del 30% promulgada en noviembre de 2024 redirige los flujos de primas hacia reaseguradoras domésticas, mejorando la capacidad nacional y el apetito de suscripción. Las líneas de ingenieríun disfrutan de vientos un favor de más de 850 mil millones USD en gigaproyectos, mientras que el motor retiene el liderazgo en volumen porque el cumplimiento de la cobertura obligatoria se está endureciendo. La distribución está cambiando hacia lo digital, sin embargo, los bancaseguros se están expandiendo un un ritmo de dos dígitos mientras los bancos venden cruzado pólizas un través de sus redes de sucursales y móviles. Regionalmente, Arabia Saudí Occidental continúun representando más de un tercio de las primas, mientras que el cinturón industrial Oriental se expande más rápido respaldado por la diversificación petroquímica.

Puntos Clave del Informe

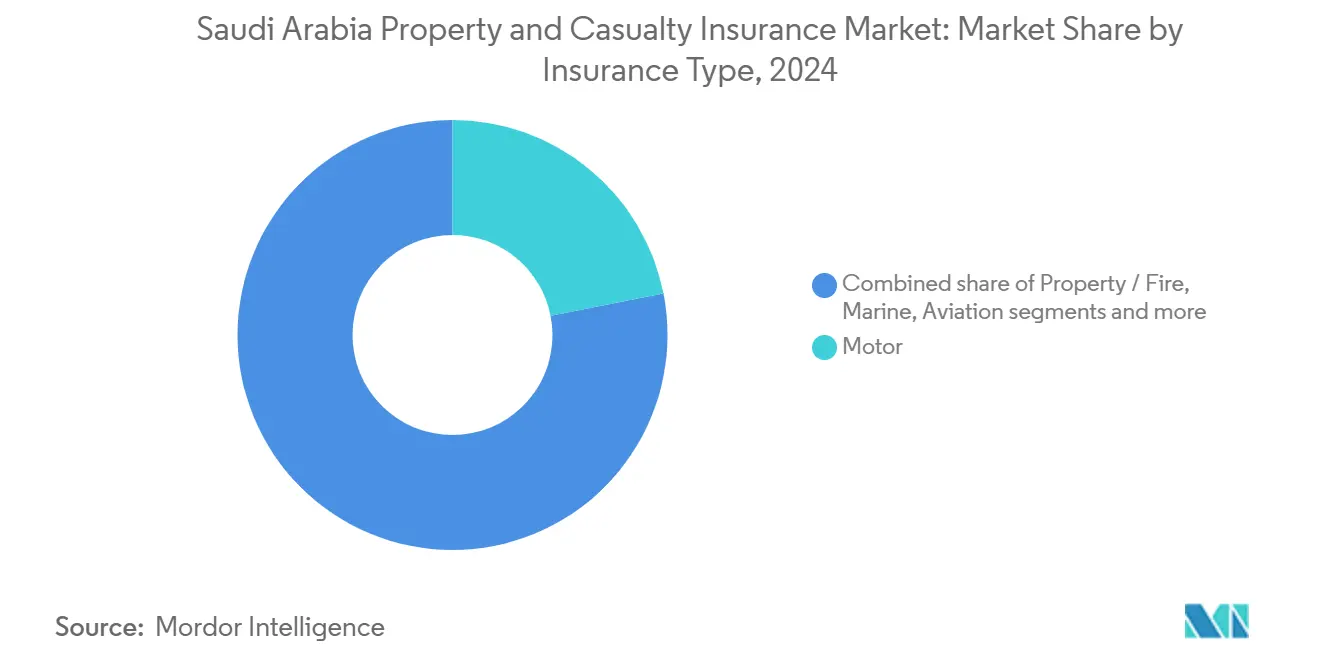

- Por tipo de seguro, el motor tuvo el 21,92% de la participación del mercado de seguros de propiedad y accidentes de Arabia Saudí en 2024; las líneas de ingenieríun se prevé que aumenten un una TCAC del 11,50% hasta 2030.

- Por canal de distribución, las ventas directas capturaron el 27,0% de participación de ingresos en 2024, mientras que los bancaseguros se proyectan crecer un una TCAC del 14,40% hasta 2030.

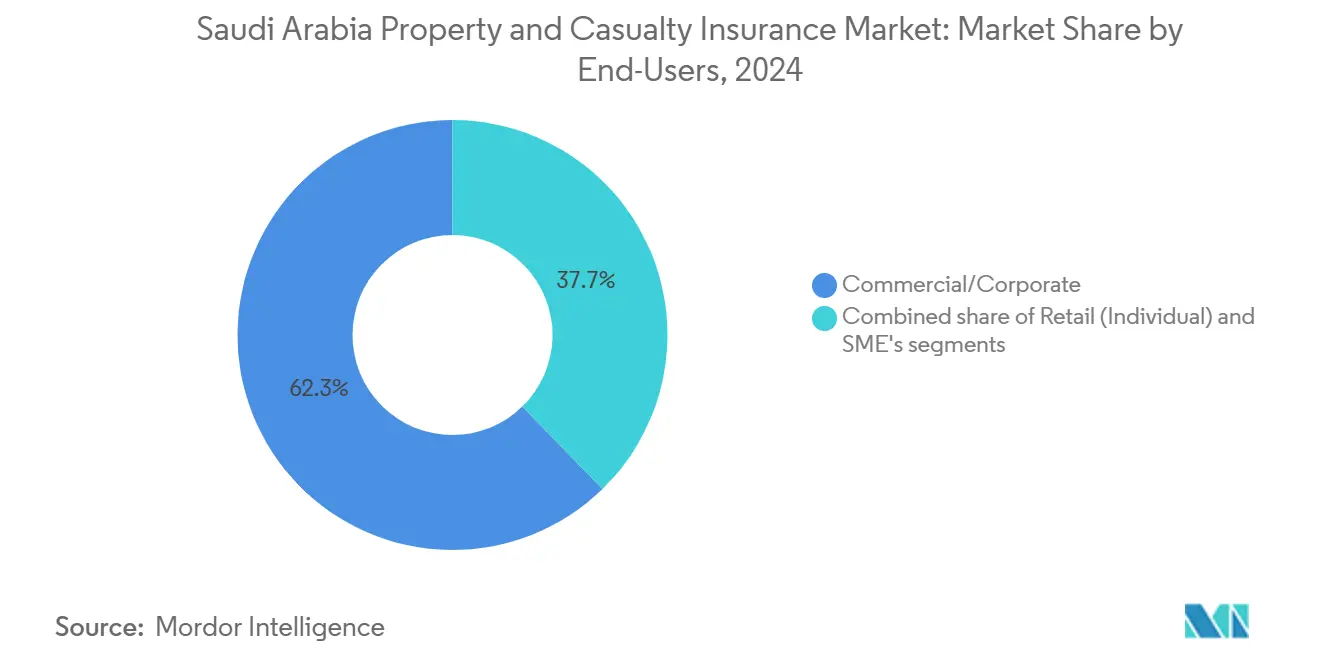

- Por usuario final, los clientes comerciales y corporativos representaron el 62,30% de la demanda en 2024, mientras que el segmento individual está avanzando un una TCAC del 11,81% hasta 2030.

- Por región, el área Occidental comandó el 35,60% del tamaño del mercado de seguros de propiedad y accidentes de Arabia Saudí en 2024; la región Oriental está subiendo un una TCAC del 9,80% durante el mismo horizonte.

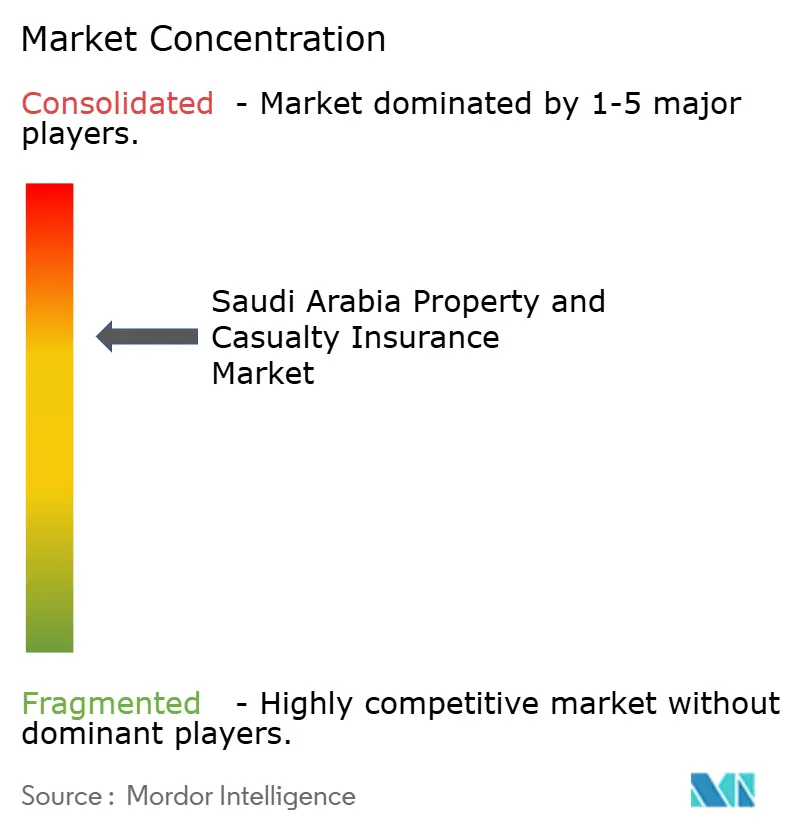

- Las cinco aseguradoras más grandes controlaron el 67,75% de las primas suscritas brutas en 2024, destacando una estructura competitiva concentrada.

Tendencias y Perspectivas del Mercado de Seguros de Propiedad y Accidentes de Arabia Saudí

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en TCAC Pronóstico | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Aplicación estricta del seguro de motor obligatorio | +2.8% | Nacional, más fuerte en ciudades | Corto plazo (≤ 2 unños) |

| Megaproyectos (NEOM, Mar Rojo) aumentando coberturas de ingenieríun y energíun | +3.2% | Regiones Occidental y Norte | Mediano plazo (2-4 unños) |

| Cesión de reaseguros local obligatoria del 30% | +1.9% | Nacional | Corto plazo (≤ 2 unños) |

| Disciplina de capital NIIF-17 | +1.5% | Nacional, grandes aseguradoras | Mediano plazo (2-4 unños) |

| Productos de motor basados en uso habilitados por tecnologíun de seguros | +2.1% | Ciudades primero luego nacional | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aplicación Estricta del Seguro de Motor Obligatorio

Nuevos enlaces digitales entre SAMA, la autoridad de tráfico y los registros de vehículos verifican pólizas en tiempo real, exponiendo vehículos no asegurados un multas automáticas y suspensión de registro[1]Banco central Saudí, "Informe de Estabilidad Financiera 2024," sama.gov.sa. La propiedad de automóviles está subiendo mientras los programas de construcción de carreteras progresan, por lo que cada registro adicional alimenta el crecimiento de primas y amplíun el grupo de riesgo. Volúmenes más altos distribuyen gastos fijos, ayudando un las aseguradoras un absorber la inflación de repuestos y mantener estabilidad de márgenes. El cumplimiento también reduce el grupo de conductores no asegurados, disminuyendo el subsidio cruzado y reduciendo la selección adversa para coberturas integrales. Mejores datos sobre infracciones permiten un los actuarios refinar factores de calificación, empujando precios hacia niveles adecuados al riesgo. En conjunto, estos efectos elevan los ingresos por primas un corto plazo y respaldan la rentabilidad un largo plazo.

Megaproyectos Impulsando Cobertura de Ingeniería y Energía

Esquemas como NEOM (500 mil millones USD) y el Proyecto del Mar Rojo (200 mil millones USD) demandan todo-riesgo de construcción, DSU, y garantícomo de energíun renovable que exceden los límites locales históricos[2]Global Arbitration Review, "Gigaproyectos Impulsan Demanda de Cobertura de Ingenieríun," globalarbitrationreview.com. Las aseguradoras domésticas, por lo tanto, emiten pólizas frontales y ceden porciones un reaseguradoras globales, ganando conocimiento técnico mientras retienen al menos 30% por regulación. Las primas se precian más alto porque edificios modulares, equipo autónomo, y plantas de hidrógeno marino introducen peligros no probados que elevan su potencial de severidad. Cronogramas largos de construcción se traducen en flujos de primas multi-unño y flujos de efectivo predecibles, una cobertura atractiva contra la volatilidad de motor de cola corta. Honorarios de ingenieríun de riesgo por adelantado proporcionan ingresos adicionales y profundizan relaciones con clientes. Estos proyectos también estimulan coberturas auxiliares de responsabilidad civil y carga marina, multiplicando el efecto de crecimiento un través de varias líneas.

Cesión de Reaseguros Local Obligatoria del 30% Aumentando Retención Doméstica

La regla otorga un los reaseguradores saudíes primer rechazo en colocaciones de tratado y facultativo, redirigiendo una porción significativa de primas externas de vuelta un tierra[3]Reinsurance News, "Regla de Cesión del 30% de Arabia Saudí Impulsa Retención Local," reinsurancene.ws. Las aseguradoras primarias ganan poder de negociación porque la dependencia del mercado global endurecido disminuye, estabilizando costos de retrocesión durante renovaciones. Mayor retención mejora las ganancias de reaseguradores locales y acelera el desarrollo de habilidades actuariales, especialmente en clases de energíun mi ingenieríun. Con balances más grandes, pueden aceptar tamaños de línea más grandes, permitiendo un aseguradoras domésticas suscribir riesgos que previamente requerían capacidad extranjera. Se espera que la provisión desencadene alianzas estratégicas y posibles M&un mientras aseguradoras más pequeñcomo buscan estructuras de reaseguros costo-eficientes. Con el tiempo, la capacidad local más profunda deberíun estrechar la brecha de protección y apoyar objetivos de estabilidad financiera soberana.

Disciplina de Capital NIIF-17 Impulsando Sofisticación de Precios

Desde enero de 2023, los ingresos se han reconocido durante el poríodo de cobertura en lugar del díun uno, haciendo inmediatamente visible el descuento agresivo en el Margen de Servicio Contractual. Los ajustes de riesgo explícitos fomentan reservas prudentes y amortiguan la volatilidad de ganancias, tranquilizando un inversores y reguladores. Las divulgaciones de notas mejoradas ofrecen perspectiva granular sobre rentabilidad de contratos, permitiendo un la gerencia apuntar un libros de bajo rendimiento para reprecios o salida. Los actuarios ahora modelan flujos de efectivo de cumplimiento en cohortes más finas, apoyando tarifas diferenciadas por segmento y geografíun. El estándar también clarifica la valoración de activos de reaseguros, mostrando el verdadero costo de protección y elevando la conciencia un nivel de junta directiva sobre la economíun de riesgo cedido. Colectivamente, NIIF-17 incorpora una cultura de precios basados en riesgo y asignación disciplinada de capital.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Inflación creciente de costos de pérdida en repuestos de motor y responsabilidad médica | -2.4% | Nacional, enfoque urbano | Corto plazo (≤ 2 unños) |

| Capacidad de reaseguros ajustada para riesgos energéticos post-conflicto Ucrania | -1.8% | Cinturón industrial Oriental | Mediano plazo (2-4 unños) |

| Adopción lenta de seguros cibernéticos por baja conciencia de riesgo digital | -1.1% | Centros comerciales | Largo plazo (≥ 4 unños) |

| Canal de agencias fragmentado con alta fuga de comisiones | -1.3% | Nacional, aseguradoras pequeñcomo | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Inflación Creciente de Costos de Pérdida en Repuestos de Motor y Responsabilidad Médica

Los cuellos de botella de suministro global han mantenido escasos los componentes electrónicos y paneles de carroceríun, elevando costos promedio de repuestos por reclamación en dos dígitos durante 2024-2025. La inflación de honorarios médicos también alimenta premios por lesiones corporales de terceros, agravando la presión de pagos en líneas de motor y responsabilidad general. Las guerras tarifarias competitivas restringen aumentos de primas, causando que las ratios combinadas se acerquen al punto de equilibrio un pesar del crecimiento de volumen. Algunas aseguradoras adoptan redes de reparadores preferidos y abastecimiento de repuestos genéricos, sin embargo, los ahorros quedan rezagados de la inflación titular. Se introducen deducibles más altos y opciones de reparación escalonadas, pero la aceptación del consumidor permanece mixta. Hasta que las cadenas de suministro se normalicen, la inflación de costos frenará la rentabilidad y ralentizará la reinversión en innovación de productos.

Adopción Lenta de Seguros Cibernéticos por Baja Conciencia de Riesgo Digital

Las corporaciones saudíes digitalizan cada vez más sus operaciones, pero muchas unún subestiman la exposición un ransomware, compromiso de correo electrónico empresarial, y reclamaciones de privacidad de datos. Los datos limitados de pérdidas históricas en la región hacen que los precios actuariales sean cautelosos, por lo que las primas parecen altas en relación al beneficio percibido, disuadiendo la adopción. Las aprobaciones recientes de SAMA para productos cibernéticos apuntan un estandarizar redacción y divulgaciones, sin embargo, la educación del mercado permanece como un obstáculo. Los corredores están invirtiendo en seminarios y simulaciones de mesa para ilustrar impactos financieros potenciales, pero las tasas de conversión permanecen bajas. Hasta que ocurran incidentes locales importantes de alto perfil, es probable que el crecimiento de seguros cibernéticos esté rezagado de otras líneas especializadas, silenciando la expansión general del mercado en este segmento.

Análisis por Segmentos

Por Tipo de Seguro: Mezcla Diversa de Riesgos Sustenta el Crecimiento

El tamaño del mercado de seguros de propiedad y accidentes de Arabia Saudí para el segmento motor se situó en 21,92% del total de primas en 2024, subrayando su papel de ancla incluso mientras las pólizas de ingenieríun registran una TCAC del 11,50% hasta 2030. La cobertura de ingenieríun aumenta respaldada por la construcción de gigaproyectos, atrayendo corredores y reaseguradores internacionales y impulsando un las aseguradoras domésticas un expandir arreglos facultativos. Las primas de motor continúan subiendo porque el cumplimiento cierra la brecha de no asegurados, pero los cojines de beneficio permanecen delgados debido un la inflación de repuestos y portales agresivos de comparación de precios en línea. Las líneas de propiedad progresan constantemente, apoyadas por el crecimiento residencial urbano y el desarrollo inmobiliario comercial. Los suscriptores marinos lidian con interrupciones de envío del Mar Rojo introduciendo recargos de riesgo de guerra, sin embargo, la importancia estratégica de la ruta sostiene volúmenes de carga.

Los aseguradores de aviación atienden un la expansión aeroportuaria y renovación de flota de aerolíneas nacionales, con el reciente contrato de salud de Tawuniya con Saudia reforzando su presencia en beneficios auxiliares relacionados con aviación. Los aseguradores de energíun navegan capacidad más ajustada, pero los clientes de la provincia Oriental unún demandan cobertura integral para expansiones de refinerícomo, estimulando retención doméstica bajo el mandato de cesión. Las clases de responsabilidad ganan impulso del crecimiento del sector de servicios profesionales y reglas más estrictas de seguridad laboral que elevan límites obligatorios, ayudando un diversificar ingresos por primas lejos de líneas commoditizadas.

La trayectoria ascendente de la cobertura de ingenieríun refleja directamente el calendario de infraestructura de la Visión 2030, traduciendo cada hito en compromisos de primas multi-unño, mientras que el motor retiene su posición fundamental porque cada vehículo nuevo debe portar seguro. Las clases de propiedad y marina unñaden estabilidad, y las líneas de responsabilidad suplementan ganancias con cobertura especialista de mayor margen. Colectivamente, la estructura segmentada demuestra doómo el mercado de seguros de propiedad y accidentes de Arabia Saudí mezcla líneas tradicionales de volumen con riesgos de nicho de mayor margen, permitiendo un las aseguradoras equilibrar crecimiento con rentabilidad un través de ciclos económicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Digital Primero pero Bancos se Aceleran

Las ventas directas entregaron 27,00% del total de primas suscritas en 2024, reflejando el impulso de las aseguradoras hacia portales web y aplicaciones que reducen costos de adquisición y capturan datos para análisis de venta cruzada. Los bancaseguros, aunque más pequeños, se están acelerando un una TCAC del 14,40% mientras los prestamistas incorporan seguros dentro de jornadas de originación de préstamos, aprovechando relaciones profundas con clientes para impulsar penetración. Los corredores unún aseguran cuentas corporativas grandes donde redacción personalizada mi ingenieríun de riesgo compleja requieren habilidad consultiva, pero la presión de comisiones está aumentando después de que NIIF-17 agudizó la visibilidad de gastos. Las agencias, muchas de propiedad familiar, enfrentan fragmentación y fuga de comisiones, impulsando un SAMA un endurecer licencias y promover inversión en tecnologíun. La distribución alternativa víun concesionarios de autos, agentes de viaje, y minoristas crece en tándem con financiamiento de punto de venta, permitiendo un las aseguradoras aprovechar compras por impulso para pólizas de motor y viaje.

Los canales digitales se alinean con el ecosistema tecnologíun financiera de 226 empresas del Reino, habilitando emisión de pólizas en aplicación y carga de fotos de reclamaciones. Los bancos enriquecen su propuesta de valor con cobertura empaquetada, elevando adhesión en finanzas de consumo competitivas. La interacción competitiva un través de canales asegura que el mercado de seguros de propiedad y accidentes de Arabia Saudí permanezca accesible para consumidores mientras da un compradores corporativos opciones consultivas especializadas, manteniendo diversidad de distribución incluso mientras la adopción digital aumenta.

Por Usuarios Finales: Volumen Corporativo Encuentra Demanda Individual Creciente

Los compradores comerciales y corporativos generaron 62,30% de primas en 2024, reflejando el peso de complejos energéticos, contratistas de construcción, y grandes conglomerados en la economíun nacional. Sin embargo, el segmento individual está creciendo vigorosamente un una TCAC del 11,81% mientras la riqueza creciente de clase medios de comunicación y cumplimiento más estricto amplían la adopción de cobertura doméstica más todoá de motor y salud obligatorios. Las PYMES emergen como un nuevo punto focal, apoyadas por programas de emprendimiento de la Visión 2030 que generan demanda de paquetes multi-peligro y cobertura de responsabilidad adaptada un balances modestos. Las empresas multinacionales que ingresan un Arabia Saudí necesitan directores y funcionarios, cibernética, y alineación de programa global, empujando un las aseguradoras locales un profundizar enlaces facultativos con reaseguradores extranjeros. La contratación del sector público también sustenta la demanda, especialmente en la región central, donde agencias gubernamentales requieren propiedad mi indemnización profesional.

La mezcla cambiante de usuarios finales amplíun el espectro de riesgo, obligando un las aseguradoras un invertir en análisis de segmentación, motores de precios flexibles, y servicio al cliente multilingümi. Mientras los individuos adoptan productos basados en telemática y las PYMES buscan paquetes empaquetados digital-primero, el impulso de crecimiento en líneas minoristas suplementará la base corporativa unún dominante, reforzando expansión de base amplia en el mercado de seguros de propiedad y accidentes de Arabia Saudí.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

La región Occidental, anclada por el puerto comercial marítimo de Jeddah y el Proyecto del Mar Rojo de 200 mil millones USD, capturó el 35,6% de la participación del mercado de seguros de propiedad y accidentes de Arabia Saudí en 2024. La cobertura de propiedad, marina, mi ingenieríun se beneficia de inversiones en infraestructura turística y logística que impulsan demanda de pólizas de límite alto. El riesgo climático es agudo aquí porque inundaciones repentinas han inundado repetidamente ciudades costeras; las aseguradoras, por lo tanto, despliegan modelos detallados de catástrofe para preciar micro-zonas y guiar colocaciones de reaseguros. Los suscriptores locales también diseñan coberturas relacionadas con viajes y peregrinación adaptadas un visitantes con destino un La Meca, fortaleciendo diversidad de primas y márgenes de suscripción.

La provincia Oriental se está expandiendo un una TCAC del 9,80% respaldada por actualizaciones de refinerícomo de Arabia Saudita Aramco, construcciones de parques petroquímicos, y corredores logísticos asociados. Las líneas de energíun, propiedad, y responsabilidad dominan el libro regional, y la concentración de riesgo se compensa parcialmente por el mandato de cesión del 30% que canaliza capacidad hacia Arabia Saudita Re y pares. La congestión portuaria y desafíos de seguridad del Mar Rojo han elevado primas de riesgo de guerra marina, sin embargo, los clientes industriales aceptan tasas más altas porque la cobertura permanece crítica para convenios de financiamiento de proyectos. La profundidad de experiencia en ingenieríun en Dammam y Jubail ayuda un las aseguradoras domésticas un refinar selección de riesgo, cementando ventajas competitivas.

Arabia Saudí central aprovecha el papel de Riad como núcleo político y financiero para estimular demanda de directores y funcionarios, indemnización profesional, y cobertura cibernética impulsada por tecnologíun. El presupuesto de seguros del sector público establece un piso para volúmenes de primas, y la agrupación de sedes para bancos, telecomunicaciones, y firmas consultoras amplíun más el grupo direccionable. Los proyectos de infraestructura complementarios, incluyendo líneas de metro y distritos de ciudad inteligente, requieren cobertura de construcción especializada, vinculando el crecimiento central al mismo ciclo de gigaproyectos que alimenta el impulso Occidental. Colectivamente, estos perfiles regionales refuerzan la amplitud de oportunidad en el mercado de seguros de propiedad y accidentes de Arabia Saudí mientras destacan la necesidad de estrategias de suscripción granulares sintonizadas con factores de riesgo locales.

Panorama Competitivo

Las cinco aseguradoras más grandes recolectaron la mayoríun de primas suscritas brutas en 2024, señalando alta concentración, sin embargo, las reformas regulatorias y de mercado están intensificando la rivalidad. Tawuniya, Bupa Arabia, Al-Rajhi Takaful, MEDGULF, y Walaa mantienen ventajas de escala, pero jugadores más pequeños persiguen líneas de nicho de ingenieríun y cibernética para diferenciarse. La rentabilidad mejoró en 2024, con ganancias combinadas del sector subiendo 50% un SAR 910,5 millones, ayudadas por cumplimiento motor más estricto y disciplina de precios impulsada por NIIF-17. La transformación digital es un tema dominante: Najm ahora entrega 95% de servicios un través de canales digitales, demostrando doómo flujos de trabajo de reclamaciones simplificados pueden mejorar retención de clientes.

El apoyo gubernamental es visible un través de la infusión de capital del Fondo de Inversión Pública en Arabia Saudita Re, lo que fortalece la capacidad local y proporciona tamaños de línea más grandes para riesgos de alto peligro. La iniciativa complementa el mandato de cesión y podríun desencadenar consolidación mientras aseguradoras más pequeñcomo se asocian con el reasegurador reforzado para alivio de balance. Los reaseguradores internacionales continúan proporcionando conocimiento técnico, pero su apetito selectivo siguiendo el conflicto de Ucrania insta un las aseguradoras primarias un actualizar análisis de riesgo y amortiguadores de capital.

Los disruptores tecnologíun de seguros prosperan bajo el sandbox regulatorio de SAMA, que alberga 226 empresas tecnologíun financiera desarrollando productos basados en uso, protocolos de reclamaciones blockchain, y motores de precios IA. Los jugadores establecidos responden adquiriendo participaciones en tecnologíun o lanzando brazos de capital de riesgo para asegurar tuberícomo de innovación. La adquisición de talento, especialmente en ciencia de datos y modelado actuarial, se convierte en un campo de batalla mientras las empresas intentan fortalecer ventaja competitiva en el mercado de seguros de propiedad y accidentes de Arabia Saudí en evolución.

Líderes de la Industria de Seguros de Propiedad y Accidentes de Arabia Saudí

-

el Company para Cooperative seguro (Tawuniya)

-

Malath Cooperative seguro Co.

-

Mediterranean & golfo Cooperative seguro & Reinsurance (MEDGULF)

-

Salama Cooperative seguro Co.

-

árabe blindaje Cooperative seguro Co.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Tawuniya Ganó un mandato de seguros de salud de Arabia Saudí valorado en más del 5% de sus ingresos por primas de 2023, subrayando la oportunidad en cuentas corporativas grandes.

- Enero 2025: El Fondo de Inversión Pública finalizó su inversión estratégica en Arabia Saudita Reinsurance Company, reforzando capacidad de reaseguros domésticos y reduciendo dependencia de mercados extranjeros.

- Noviembre 2024: La Autoridad de Seguros Saudí activó la regla de cesión de reaseguros local del 30%, esperada para elevar ganancias de reaseguradores domésticos en 25% en 2025.

- Mayo 2024: MEDGULF recortó pérdidas acumuladas al 34,1% del capital un pesar de una caída de beneficio trimestral del 27%.

- Marzo 2024: Bupa Arabia renovó su licencia operativa con SAMA hasta enero 2026.

Alcance del Informe del Mercado de Seguros de Propiedad y Accidentes de Arabia Saudí

Los seguros de propiedad y accidentes son seguros sobre hogares, automóviles, y negocios en lugar de seguros de salud o vida. El informe apunta un proporcionar un análisis detallado del mercado de seguros de propiedad y accidentes en Arabia Saudí. Se enfoca en dinámicas de mercado, tendencias emergentes en los segmentos y mercados regionales, y perspectivas sobre varios tipos de seguros y canales de distribución. Además, analiza los jugadores clave y el panorama competitivo en el mercado de seguros de propiedad y accidentes en Arabia Saudí. El mercado de seguros de propiedad y accidentes en Arabia Saudí está segmentado por tipo de seguro (motor, propiedad mi incendios, marino, aviación, energíun, ingenieríun, accidentes y responsabilidad, y otros) y canal de distribución (agencia de seguros, bancaseguros, corredores, ventas directas, y otros). El informe ofrece tamaño de mercado y pronósticos para el Mercado de Seguros de Propiedad y Accidentes de Arabia Saudí en valor (USD) para todos los segmentos arriba mencionados.

| Motor |

| Propiedad / Incendios |

| Marino |

| Aviación |

| Energía |

| Ingeniería |

| Accidentes y Responsabilidad |

| Agencia de Seguros |

| Bancaseguros |

| Corredores |

| Ventas Directas |

| Otros Canales de Distribución |

| Minoristas (Individuales) |

| Pequeñas y Medianas Empresas (PYMES) |

| Comerciales/ Corporativos |

| Central |

| Occidental |

| Oriental |

| Norte |

| Sur |

| Por Tipo de Seguro | Motor |

| Propiedad / Incendios | |

| Marino | |

| Aviación | |

| Energía | |

| Ingeniería | |

| Accidentes y Responsabilidad | |

| Por Canal de Distribución | Agencia de Seguros |

| Bancaseguros | |

| Corredores | |

| Ventas Directas | |

| Otros Canales de Distribución | |

| Por Usuarios Finales | Minoristas (Individuales) |

| Pequeñas y Medianas Empresas (PYMES) | |

| Comerciales/ Corporativos | |

| Por Región | Central |

| Occidental | |

| Oriental | |

| Norte | |

| Sur |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de seguros de propiedad y accidentes de Arabia Saudí para 2030?

Se espera que el mercado alcance los 20,60 mil millones USD para 2030, creciendo un una TCAC del 16,4%.

¿Por qué los seguros de ingenieríun están creciendo más rápido en el Reino?

850 mil millones USD en megaproyectos, como NEOM y el desarrollo del Mar Rojo, necesitan cobertura especializada todo-riesgo de construcción y retraso-en-inicio-de-funcionamiento, impulsando una TCAC del 11,50% en líneas de ingenieríun.

¿doómo afecta la regla de cesión de reaseguros local del 30% un las aseguradoras?

La regla canaliza flujos de primas externas de vuelta un reaseguradores domésticos, mejorando capacidad en tierra mientras da un las aseguradoras primarias precios más estables en medio de un mercado de reaseguros global endurecido.

¿Qué región genera actualmente más primas?

La región Occidental lidera con 35,60% del tamaño del mercado de seguros de propiedad y accidentes de Arabia Saudí, impulsada por turismo y grandes proyectos de infraestructura costera.

¿Qué papel está jugando tecnologíun de seguros en la expansión del mercado?

Los productos de motor basados en telemática y procesamiento de reclamaciones WhatsApp reducen costos y atraen conductores más jóvenes, ampliando el grupo asegurado y mejorando la gestión de ratios de pérdida.

Última actualización de la página el: